Кредиты в банках ТОП 100, взять кредит под низкий процент в 2021 году

Кредиты в банках России

По статистике, в 2021 году 50% семей имеют непогашенный кредит. Благодаря большому количеству предложений для физических лиц такие банковские продукты стали доступными. Сегодня легко найти предложение, которое полностью бы отвечало требованиям кредитополучателя. Банки России, стремясь привлечь большее количество потенциальных клиентов, разрабатывают льготные условия.

Если вы ищите, где взять кредит, то этот сайт подходит оптимально. С его помощью найдут предложения люди, которые:

- хотят получить деньги быстро на потребительские нужды;

- не имеют официальной работы;

- ищут низкие процентные ставки;

- доверяют банкам с высоким уровнем надежности.

С помощью сайта оформите кредит наличными без справок от крупнейших холдингов как и СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк.

Как и где оформить кредит?

Выберете наиболее лучшее предложение.

Когда получен ответ по заявке на кредит, остается прийти в ближайшее отделение, чтобы предоставить оригиналы документов. Вы можете сразу перейти на официальную страницу банка, чтобы посмотреть, каким условиям должен соответствовать кредитополучатель.

Нужная сумма может быть выдана наличными или с перечислением на карточку. Выбирайте тот вариант, по которому вам будет удобно погашать долг.

Плюсы и минусы кредитов наличными

Получить кредит наличными проще, поскольку заявка рассматривается быстро. В редких случаях на это может уйти до 7 дней. К достоинствам относится:

- возможность использования средств без предоставления отчета о целях использования;

- небольшой перечень предоставляемых документов;

- отсутствие требования залога и без поручителей.

Недостатки — небольшой кредитный лимит и более существенная процентная ставка.

Способы оформления заявки на кредит: онлайн или в банке

Кредит наличными оформляется при подаче заявки онлайн. Форма заполняется в течение 10-15 минут. Чем полнее в ней информация, тем больше шансов получить одобрение. Написать ее и отправить можно в любое время суток.

В банке заявка заполняется в бумажном варианте. Вы можете сразу получить консультацию кредитного менеджера, который поможет выбрать наиболее подходящую программу. Но посетить финансовое учреждение в рабочее время могут позволить не все.

Как подобрать подходящий кредит?

Оформить кредит проще, если воспользоваться калькулятором кредитов. На сайте bankiros.ru можете указать срок и нужную сумму, дополнительные условия. В автоматическом режиме будут выданы предложения, отвечающие предъявленным требованиям. Пользователи увидят:

- максимальные лимиты;

- процентные ставки;

- сроки.

Лучшие предложения по кредитам

Взять потребительский кредит легко по ставке от 5,5%. Лучшие условия предлагаются для постоянных или зарплатных клиентов, людей с положительной кредитной историей, при предоставлении справки о доходах. Есть предложения в рамках программы рефинансирования, позволяющие объединить сразу несколько кредитов.

Лучшие условия предлагаются для постоянных или зарплатных клиентов, людей с положительной кредитной историей, при предоставлении справки о доходах. Есть предложения в рамках программы рефинансирования, позволяющие объединить сразу несколько кредитов.

Текущие тенденции ставок по кредитам

Кредиты в банках предлагаются по ставкам, которые ниже, чем были в прошлые годы. Крупные учреждения снижают показатели, что вызывает некоторый ажиотаж среди клиентов. Акцент делается на выдачу более существенных сумм. Во многих банках на процент не сказывается требование к страхованию жизни, отсутствуют дополнительные комиссии.

Дополнительная информация по кредиту в России

Брать ли новый кредит, чтобы погасить старый кредит, погашение

Если условия выплат стали неудобными, одна из первых мыслей — перекредитоваться. Закрыть старый кредит новым полностью или взять в долг небольшую сумму, чтобы внести платеж. Расскажем, насколько это хорошая идея. Забегая вперед: в некоторых ситуациях идея оправдана, в других — нет.

Содержание статьи

Кредит или заем для одного платежа

У человека финансовые сложности, он не может выплачивать ежемесячные обязательства и решает взять заем в микрофинансовой организации. Человек думает, что таким образом справится с временной сложностью. Но эта идея — невыгодная: после такого решения у заемщика останется не одно обязательство, а два. А проценты у МФО огромные, от 1 % в день. В такой ситуации лучше поступить иначе:

- обратиться в банк с просьбой предоставить кредитные каникулы — отсрочку платежа на месяц или два;

- реструктуризовать кредит, если сложности будут длиться долго. То есть изменить условия выплат так, чтобы платить было удобнее.

Оба решения дают возможность справиться с ситуацией без дополнительных обязательств и порчи кредитной истории.

Новый кредит закрывает старый полностью

Но куда чаще люди думают о новом займе, который полностью покроет старый. Зачастую сумма даже больше — остаток тратится на важные покупки. Иногда такой подход оправдан. Например:

Зачастую сумма даже больше — остаток тратится на важные покупки. Иногда такой подход оправдан. Например:

- новые условия лучше;

- человеку срочно нужны деньги;

- обязательств несколько, хочется свести их к одному.

Если какое-то из этих условий верно, закрыть один кредит другим — не самая плохая идея. Сделать это можно двумя способами.

Потребкредит

Идея в том, чтобы взять обычный потребительский кредит, но с более низкой ставкой или на большую сумму. Этими деньгами человек погасит старые обязательства, а сам будет платить уже на новых условиях. При этом он сам волен распоряжаться средствами: если хочет, может оплатить только часть старого кредита, а остальное оставить себе. Так делать не надо — на заемщике окажется два обязательства вместо одного, а это невыгодно и неудобно. Лучше прибегать к потребительскому кредиту в крайнем случае, а если это возможно, обратиться к другому способу — рефинансированию.

Рефинансирование

Это услуга банков специально для людей, которые хотят перекредитоваться. Суть в том, что Вы берете новый кредит, который автоматически закрывает старый. Если сумма нового обязательства больше, остаток остается у Вас. У программ рефинансирования более низкая процентная ставка, чем у потребительских кредитов, и в большинстве случаев это решение выгоднее. Так можно объединить несколько кредитных обязательств или перейти в другой банк на более удобные для Вас условия.

Если кредитов несколько

В таком случае получить новый потребительский кредит на выгодных условиях будет сложно. Банки будут учитывать, что у Вас высокая кредитная нагрузка, а это негативно влияет на рейтинг заемщика. Скорее всего, Вы столкнетесь с тем, что новые займы Вам будут одобрять только по высокой процентной ставке. Выплачивать такой кредит может быть даже менее выгодно, чем платить по двум или трем обязательствам одновременно. В такой ситуации вариантов поведения два:

В такой ситуации вариантов поведения два:

- Рефинансирование, о котором мы подробно рассказывали выше. За ним можно обратиться в один из банков, где Вы кредитуетесь, или в другой;

- Погашение по методу «Снежного кома» или «Лавины». Способы подходят только для тех, у кого есть возможность закрыть кредит досрочно. В других случаях лучше попробовать рефинансирование.

Каким бы ни было Ваше решение, главное — не пренебрегать важностью ситуации и, конечно, не допускать просрочек.

На что обратить внимание

Процентная ставка

Заменять один кредит другим есть смысл, если по новому обязательству будет ниже процентная ставка и лучше условия. Например, Ваше текущее обязательство — кредитная карта, по которой набрались солидные проценты. По кредитным картам ставка обычно самая высокая. Но даже в этом случае можно попробовать договориться с банком о снижении процентов. Если он откажет, смело рефинансируйте кредит или закрывайте новым потребительским.

Сроки

Если Вы берете новый кредит на других условиях, сроки обязательств могут измениться. Например, сумма нового обязательства выше, чем у предыдущего, чтобы разницу Вы могли потратить на важные для себя вещи. Ежемесячный платеж при этом может быть таким же, а срок кредитования — больше. Или Вы хотите сделать платежи меньше — срок тоже может увеличиться.

Дополнительные траты

Кредиты, особенно на большую сумму, нередко сопровождаются обязательной страховкой. За нее тоже понадобится заплатить, но она дает возможность уменьшить процентную ставку. К тому же, если Вы окажетесь в сложной ситуации, в ряде случаев страховка поможет погасить обязательства. Но есть детали: обязательно читайте условия страхования, обращайте внимание на любые несоответствия и сообщайте о них банку. Например, оператор может забыть указать Вашу хроническую болезнь — это может помешать признать случай страховым.

Нужен ли кредит для закрытия задолженности в ЭОС

Какие расходы сопровождают оформление кредита в Украине и как их избежать?

При оформлении кредита, большинство кредиторов Украины обязуют своих заемщиков помимо процентной ставки, оплачивать различные дополнительные платежи. Наша редакция решила разобраться, какие именно скрытые комиссии и сборы возникают при оформлении займа, в том числе кредита под залог недвижимости. Также мы поинтересовались, что нужно делать или куда обращаться, чтобы взять деньги и не переплатить.

Также мы поинтересовались, что нужно делать или куда обращаться, чтобы взять деньги и не переплатить.

Займ под залог недвижимости — это изначально более выигрышный вариант, чем обычный потребительский кредит. Залог свидетельствует о платежеспособности заемщика и таким образом существенно снижает реальную процентную ставку по кредиту.

Чтобы сэкономить еще больше, получая деньги под залог недвижимости в банке или в частной финансовой компании, ознакомьтесь с ключевыми статьями расходов по займу. Так вы поймете, как сделать кредит под залог недвижимости еще дешевле.

Процентная ставка

Иногда низкий процент сулит еще большие траты. Особенно, если вам предлагают займ под залог недвижимости под мизерные 0,01% в месяц.

Если в условиях займа процент в 100 раз ниже, чем у конкурентов, то перед вами отнюдь не честный кредитор. Оформляя кредит под залог недвижимости под такую ставку, остерегайтесь неприятных сюрпризов в виде дополнительных комиссий и ежемесячно возрастающих платежей.

Реальные выплаты по кредиту

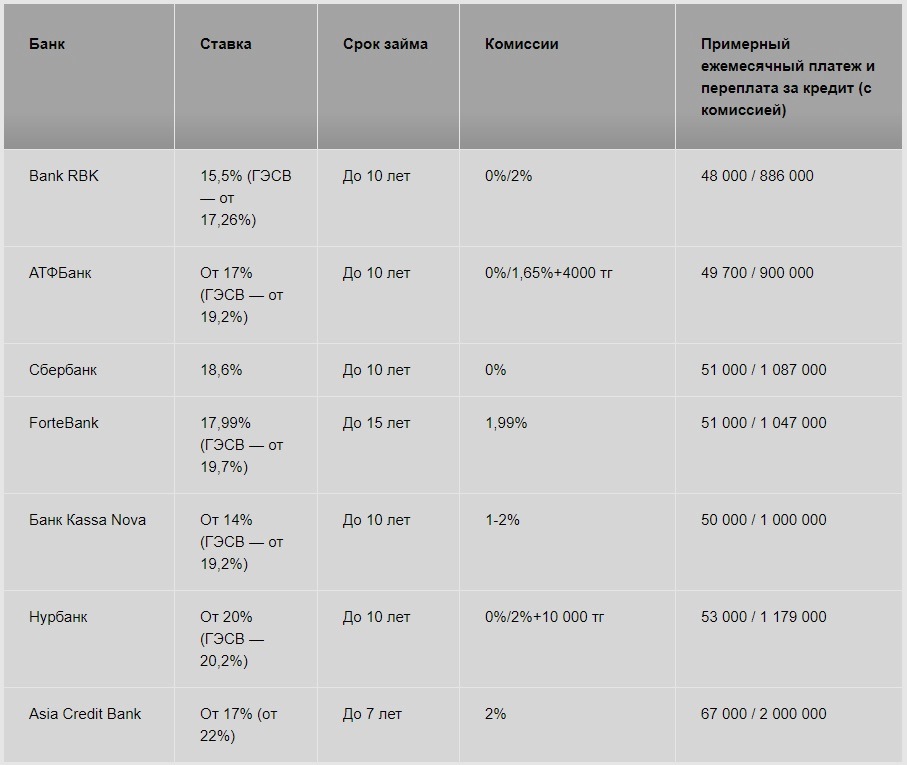

А как удешевить займ, если и банк, и частная финансовая компания предлагают одни те же 18% годовых на кредит под залог недвижимости?

Сравните реальные выплаты по кредиту. Часто, взяв кредит под залог недвижимости под 17−18%, заемщик на деле обязуется выплачивать банку 40, 50 а то и 70% годовых. Так происходит, по причине того, что банки или финансовые компании дополнительно накладывают комиссии, платежи по страховке, организационным выплатам третьим лицам и другим обязательным затратам.

Самый простой способ узнать размер реальных выплат — воспользоваться кредитным калькулятором. Посчитав все заранее, вы защитите себя от переплат.

Страхование

Чтобы получить займ в банке, придется застраховать залог, а иногда еще и жизнь заемщика. К сожалению, здесь даже при большом желании сэкономить, ваш выбор будет ограничен страховыми компаниями-партнерами банка.

С другой стороны, при обращении в частную финансовую компанию можно обойтись без страховки — как и без справок о доходах и выписок из кредитной истории. Во многих из них, чтобы получить деньги под залог недвижимости, нужны только паспорт, ИНН и документы, подтверждающие право собственности на залоговую недвижимость.

Во многих из них, чтобы получить деньги под залог недвижимости, нужны только паспорт, ИНН и документы, подтверждающие право собственности на залоговую недвижимость.

Комиссии и штрафы

Банковские комиссии часто скрыты за мелким шрифтом и сносками в пунктах кредитного договора.

Другая неприятность — это внушительные штрафы. Их могут начислить как за просрочку по выплатам, так и за досрочное погашение кредита.

Недобросовестные кредиторы нарочно меняют условия погашения, чтобы вынудить заемщика заплатить пеню. К счастью, и скрытых доплат, и штрафных санкций можно избежать, если выбрать компанию с прозрачными условиями кредитования и понятными договорами без подводных камней.

Сэкономить на кредите под залог недвижимости — реально!

Доказать это помогают наши партнеры из кредитной компании «Банкнота». С их помощью уже более 1000 человек выгодно взяли деньги под залог недвижимости: домов, квартир, офисов и земельных участков.

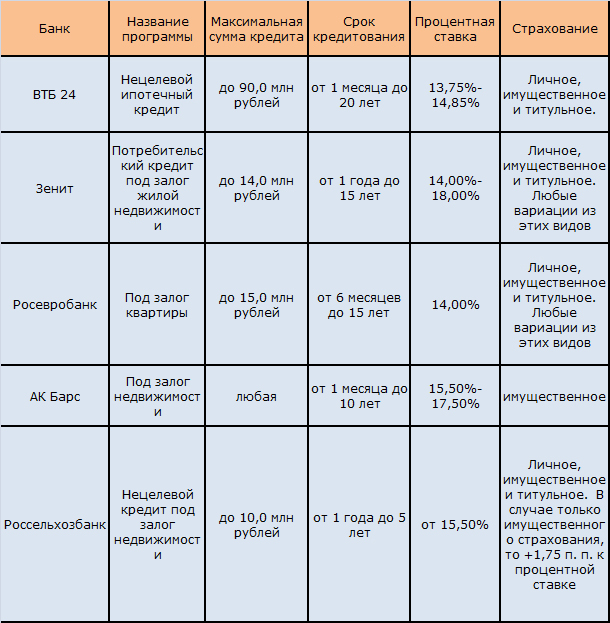

Таблица. Условия кредитования: банк vs. «Банкнота»

«Банкнота»

Условия кредитования | Банк | «Банкнота» |

Максимально возможная сумма кредита | Обычно до 50% от стоимости залога | До 80% до стоимости залога |

Одобрение заявки | За несколько дней | За 9 минут |

Выдача денег | От нескольких дней до недель | В день обращения |

Оценка имущества | Платно. Оценка в пользу банка | Бесплатно. Оценка в пользу клиента |

Страховка | Обязательно | Не нужна |

Штрафы | Пеня за невыплату в срок, за досрочное погашение | Досрочное погашение без штрафов. 90 дней кредитных каникул |

Компания отвечает за прозрачность и безопасность каждой сделки. Кроме того, оформить займ под залог недвижимости от компании «Банкнота» можно не только выгодно, но и быстро. Всего за 9 минут вы получите решение по заявке, и после ее одобрения, в тот же день заберете всю сумму наличными.

Кроме того, оформить займ под залог недвижимости от компании «Банкнота» можно не только выгодно, но и быстро. Всего за 9 минут вы получите решение по заявке, и после ее одобрения, в тот же день заберете всю сумму наличными.

Получите свой кредит под залог недвижимости без переплат и дополнительных комиссий: оставляйте заявку на сайте «Банкнота», или звоните: 067 930 99 99; 063 930 9999.

Как улучшить кредитную историю и зачем это делать?

Неважно, по какой причине испортилась кредитная история, — банальная неосмотрительность или проблемы с финансами. Важно, что кредиторы уделяют огромное внимание персональному рейтингу потенциального заемщика и, исходя из его значения, делают выводы о целесообразности выдачи средств. Именно заемщики заинтересованы в скорейшем исправлении кредитной истории. Но как это сделать? Об этом расскажем в нашей статье.

Сведения о всех заемщиках и том, как они исполняли обязательства, хранятся в Бюро кредитных историй. Такие данные относятся к конфиденциальным. Они максимально защищены от доступа третьих лиц. Улучшить кредитную историю, удалив из нее записи о грубых просрочках, невозможно.

Такие данные относятся к конфиденциальным. Они максимально защищены от доступа третьих лиц. Улучшить кредитную историю, удалив из нее записи о грубых просрочках, невозможно.

Почему ухудшается кредитная история?

Кредитная история ухудшается, когда возникают просрочки. Информация о неисполнении, а также о ненадлежащем исполнении условий кредитного договора передается в БКИ, и персональный рейтинг заемщика снижается. Займы без просрочек, в свою очередь, благоприятно сказываются на качестве КИ, повышая рейтинг.

В кредитной истории еще содержатся сведения о поданных заявках на кредитование и результатах их обработки. Если человек с завидной регулярностью отправляет запросы на получение заемных средств, по которым приходят положительные ответы, а после отказывается от предложений, то это также плохо сказывается на персональном рейтинге.

Как исправить КИ

Если кредитная история испорчена, то исправить ее можно только одним способом — активно пользуясь новыми кредитными продуктами, при этом четко соблюдая условия, прописанные в договоре.

Первое, что нужно сделать при исправлении кредитной истории, — это погасить просроченную задолженность, если такая имеется. После этого понадобится полностью закрыть все текущие обязательства. И только затем можно будет подавать новые заявки на кредитование. Крупный кредит, вероятнее всего, не одобрят. Лучше начинать с небольших займов.

Вот несколько советов, как быстро исправить кредитную историю:

-

Приобрести товар в рассрочку или в кредит. Если платить по договору вовремя, не допуская просрочек, кредитная история улучшится.

-

Взять кредит под залог имущества. Оформить такой заем клиенту с плохой КИ будет намного легче, чем беззалоговый. Вероятность одобрения по обеспеченным ссудам выше. Если соблюдать условия договора, то кредитная история улучшится.

-

Открыть банковский вклад.

Если КИ испорчена, можно открыть депозит в банке. Оформленный на имя заемщика вклад станет хорошим доказательством его платежеспособности. Тогда взять кредит будет легче.

Если КИ испорчена, можно открыть депозит в банке. Оформленный на имя заемщика вклад станет хорошим доказательством его платежеспособности. Тогда взять кредит будет легче. -

Стать участником акции. Можно принять участие в специальных программах от микрофинансовых компаний по улучшению кредитной истории. Суть таких акций заключается в следующем. Нужно оформить и вовремя погасить несколько микрокредитов подряд. Информацию о надлежащем исполнении договора передадут в БКИ, и кредитная история пополнится новыми положительными записями. Однако нужно учитывать, что такой способ исправления кредитной истории самый дорогой. Деньги в этом случае не выдаются на руки, а обязательство возвращать долг никуда не исчезает. Плюс ко всему, начисляются огромные проценты. Поэтому прежде чем воспользоваться таким методом повышения персонального рейтинга, нужно оценить, во сколько обойдется услуга.

-

Кредитоваться в МФО.

Микрофинансовые компании предъявляют элементарные требования к своим клиентам. Такие организации готовы сотрудничать даже с заемщиками с плохой кредитной историей. Если необходима некрупная сумма на короткий срок, есть смысл обращаться именно в МФО.

Микрофинансовые компании предъявляют элементарные требования к своим клиентам. Такие организации готовы сотрудничать даже с заемщиками с плохой кредитной историей. Если необходима некрупная сумма на короткий срок, есть смысл обращаться именно в МФО. -

Взять банковский кредит под высокий процент. Некоторые банки не отказывают в кредитовании лицам с испорченной КИ. Правда, в этом случае деньги выдаются под высокий процент. Лучше всего подать заявку в банк, на карту которого приходит зарплата. Тогда вероятность одобрения будет выше.

-

Оформить кредитку. При этом не понадобится собирать большой пакет документов, искать поручителей или залог. Такой банковский продукт доступен для многих, даже для лиц с испорченной КИ. Сведения об открытии карты и о степени платежной дисциплины держателя передаются в БКИ.

Четко соблюдая условия договора, заемщик улучшает кредитную историю и повышает свой персональный рейтинг.

Четко соблюдая условия договора, заемщик улучшает кредитную историю и повышает свой персональный рейтинг.

Зачем нужно улучшать кредитную историю

При оформлении кредита наличными, ипотеки или автокредита КИ потенциального заемщика проверяется особенно тщательно. И в этом случае могут отказать, если у клиента низкий персональный рейтинг.

Кредитной историей могут заинтересоваться работодатели, а также страховые компании. И здесь тоже уделяется огромное внимание ее качеству.

Важно понимать, что невысокой персональный рейтинг заемщика не позволит в полном объеме пользоваться кредитными продуктами, услугами страховых компаний и пр. Поэтому нужно задумываться о качестве своей кредитной истории и при необходимости повышать его.

Гособлигации: покупать или обождать? | Суббота

Правительство Латвии сообщило, что в следующем году выпустит сберегательные облигации внутреннего займа. У многих при этом невольно возникает вопрос: не кроется ли за обещанным новшеством какой-то подвох? Не опасно ли покупать латвийские гособлигации? На этот вопрос читателям «Субботы» отвечает независимый экономист-аналитик Евгения Зайцева.

У многих при этом невольно возникает вопрос: не кроется ли за обещанным новшеством какой-то подвох? Не опасно ли покупать латвийские гособлигации? На этот вопрос читателям «Субботы» отвечает независимый экономист-аналитик Евгения Зайцева.

Невольно вспомнились давно забытые времена, когда весь советский народ раз в квартал доставал замусоленные облигации внутреннего займа и с надеждой проверял выигрышные номера, которые полотнами печатали газеты.Идею хотят возродить — государству очень нужны деньги. Фактически жителям страны предложено дать взаймы Латвии.

В долг под проценты

— Когда один кризис сменяет другой, когда рынок и экономику лихорадит, люди ищут надежные, так называемые консервативные, инструменты вложений. Самый популярный в народе финансовый продукт со стабильным доходом — самый обычный банковский депозит. Многие дают в долг какому-нибудь банку свои кровные — в обмен на гарантированный, хотя достаточно скромный процент дохода (все зависит от того, на сколько лет оформляется депозит и каков его вид).

Государство и частные компании тоже не прочь занять у граждан. Но для того чтобы люди согласились расстаться со своими сбережениями, одного честного слова мало. Так родилась облигация, которая не что иное, как ценная бумага, которая удостоверяет отношения займа. На ее основании кредитор может требовать в определенный срок выплаты номинальной стоимости облигации и процентов по ней. Тот, кто выпускает облигацию, называется эмитентом, тот, кто покупает, — инвестором.

Ответ ростовщикам

— История возникновения облигаций как таковых уходит в Средние века, когда главными финансовыми центрами были ростовщики. Церковь не слишком благоволила к ростовщикам, всегда их ругала. Поэтому облигации, которые впервые появились в XVI веке в Голландии, поначалу играли роль альтернативы ростовщикам и по сути были аналогичны векселям. На весь выпуск облигаций выписывали один бланк, сумма никогда не дробилась, четко оговаривали срок погашения и процент. Причем текст на облигациях во многих странах мира писали только на французском языке, и такая традиция сохранилась до начала XX века.

Причем текст на облигациях во многих странах мира писали только на французском языке, и такая традиция сохранилась до начала XX века.

При Сталине — вместо зарплаты

Когда к власти в СССР пришел Сталин, он сделал покупку облигаций у государства добровольно-обязательным делом: время от времени люди вместо зарплаты получили… облигации. Мертвым грузом они накапливались у населения вплоть до 1948 года, когда их предложили обменять… на облигации нового выпуска с доходностью в два процента.

Хрущев отменил обязательную покупку облигаций, а во-вторых, объявил, что погашение ранее выпущенных облигаций начнется после 1977 года. И правда, большую часть облигаций тогда погасили, но без выплаты каких-либо процентов.

При Брежневе облигации пользовались спросом, тем более что их можно было не только свободно купить, но и сдать обратно — через сберегательные трудовые кассы. При Горбачеве были выпущены так называемые товарные облигации, по которым человек мог получить что-то из дефицитной тогда бытовой техники: телевизор, холодильник и так далее. С крахом Советского Союза эти облигации просто превратились в утильсырье.

При Горбачеве были выпущены так называемые товарные облигации, по которым человек мог получить что-то из дефицитной тогда бытовой техники: телевизор, холодильник и так далее. С крахом Советского Союза эти облигации просто превратились в утильсырье.

В руки не взять — в чулок не спрятать

— Министр финансов Латвии Андрис Вилкс сообщил, что выпуск сбероблигаций может начаться в первой половине следующего года.

Стоимость одной облигации — один лат! Но обозначено минимальное количество облигаций, которые можно будет купить, — 30 штук. То есть минимальный кредит государству от частного лица — это 30 латов.

Процент дохода с облигаций крохотный, около 0,6 процента годовых. То есть при покупке облигаций на минимальную сумму в 30 латов вы через год получите в виде заработанных процентов к основной сумме несколько сантимов. Срок эмиссии облигаций — от шести до 12 месяцев, то есть пока речь идет о краткосрочном кредитовании государства. Впоследствии, если акция по введению облигаций пройдет успешно, срок действия данных ценных бумаг будет продлен.

Впоследствии, если акция по введению облигаций пройдет успешно, срок действия данных ценных бумаг будет продлен.

Причем физически пощупать эти ценные бумаги и положить их в домашнюю шкатулку вы тоже не сможете, поскольку облигации будут виртуальными: они будут накапливаться на вашем личном облигационном депозите. Что, кстати, совершенно нормальное дело в современных условиях.

Как всегда, опаздываем

— Давно говорю о том, что идея привлечения в госказну средств от населения за счет выпуска гособлигаций — правильная идея. Но мы, как всегда, слишком долго думаем. Прагматичные литовцы еще в 2009 году выпустили подобные облигации и тем самым резко стабилизировали экономику своей страны! Ведь внутренний заем однозначно лучше внешнего, каким бы сладким он ни казался…

Литовское государство поступило мудро: одолжило деньги у своих же литовцев под немалый процент, который, в свою очередь, тоже остается внутри Литвы.

Спустя четыре года после литовцев латвийское правительство наконец-то осознало мудрость соседей, наш долго думающий Минфин прозрел и решил тоже ввести облигации госзайма, чтобы получить дополнительные средства для решения финансовых проблем Латвии — в том числе для того, чтобы рассчитываться по внешним долгам. Давно это надо было сделать!

Надежно, но недоходно

— Гособлигации — лакмусовая бумажка, проверка на доверие латвийского народа своему правительству. Процент прибыли, который сможет получит каждый купивший облигацию, очень низкий. Однако как вариант надежного спокойного хранения денег гособлигация достаточно надежный вариант, который, правда, от инфляции в случае чего тоже не спасет.

Вначале облигации можно будет приобрести через интернет-банки, но постепенно будут обеспечены и другие каналы распространения — через отделения Latvijas Pasts или кредитные учреждения.

По надежности после облигаций государства второе хорошее вложение денег — это золото. Но, во-первых, оно очень сильно подорожало за последние семь лет — практически в два раза, а во-вторых — где и как людям хранить это самое золото?

Главное, что облигации госзайма — дело добровольное, за отказ их приобретать газ никто не отключит…

6 личных займов, которые помогут вам получить финансирование всего за 1 рабочий день

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Персональные ссуды быстро превратились в удобный способ занимать небольшие или большие суммы в размере денег. Их можно использовать не только для покрытия различных расходов — таких как свадьба, похороны, отпуск, неожиданный счет за лечение, ремонт дома и т. Д. — но и кредиторы обычно перечисляют средства непосредственно на ваш банковский счет, чтобы вы могли начать их использовать. деньги как можно скорее.

Фактически, некоторые кредиторы даже предоставят вам финансирование уже на следующий день после вашего утверждения.

So Select собрала несколько частных кредиторов, предлагающих выгодное финансирование, чтобы вы могли в кратчайшие сроки покрыть крупные расходы.

При рассмотрении личных займов для финансирования всего за один рабочий день мы рассмотрели ключевые факторы, такие как процентные ставки, комиссии, суммы займов и предлагаемые сроки, а также другие особенности, включая распределение ваших средств, скидки при автоплате, обслуживание клиентов и как быстро вы сможете получить свои средства. (Подробнее о нашей методологии см. Ниже.)

(Подробнее о нашей методологии см. Ниже.)

Подпишитесь на рассылку новостей Select!

Наши лучшие подборки в вашем почтовом ящике. Еженедельные рекомендации по покупкам, которые помогут улучшить вашу жизнь. Подпишите здесь.

Выбор лучших личных кредитов для финансирования всего за один рабочий день

Сравните предложения, чтобы найти лучший кредит

При поиске личного кредита может быть полезно сравнить несколько различных предложений, чтобы найти лучший процент ставка и условия оплаты под ваши нужды.С помощью этого инструмента сравнения вам просто нужно ответить на несколько вопросов, чтобы Even Financial определило для вас лучшие предложения. Услуга бесплатная, безопасная и не влияет на ваш кредитный рейтинг.

Примечания редакции: Инструмент предоставляется и поддерживается Even Financial, поисковой системой и системой сравнения, которая поможет вам найти сторонних кредиторов. Любая предоставленная вами информация передается напрямую компании Even Financial. Select не имеет доступа к предоставленным вами данным.Select может получать партнерскую комиссию от предложений партнеров в инструменте Even Financial. Комиссия не влияет на выбор в порядке предложений.

Select не имеет доступа к предоставленным вами данным.Select может получать партнерскую комиссию от предложений партнеров в инструменте Even Financial. Комиссия не влияет на выбор в порядке предложений.

Лучший общий

LightStream Personal Loans

Годовая процентная ставка (APR)

От 2,49% до 19,99% * при подписке на автоплату

Цель займа

Консолидация долга, улучшение жилья, автоматическое финансирование , медицинские расходы, свадьба и другие

Суммы кредита

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Финансирование в тот же день, доступное через ACH или банковский перевод

- Сумма займа до 100000 долларов

- Отсутствие комиссий за выдачу кредита, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- LightStream сажает дерево для каждой ссуды

Cons

- Требуется несколько лет кредитной истории

- Нет возможности платить кредиторам напрямую

- N не доступен для студенческих ссуд или бизнес-ссуд

- Нет возможности для предварительного утверждения на веб-сайте (но предварительная квалификация доступна на некоторых сторонних кредитных платформах)

Для кого это? LightStream предлагает ссуды под низкие проценты с гибкими условиями для людей с хорошей кредитной или выше, но если у вас отличная кредитная история, вы сможете воспользоваться одними из самых низких процентных ставок (которые варьируются от 2. От 49% до 19,99% годовых при подписке на автоплату).

От 49% до 19,99% годовых при подписке на автоплату).

Этот кредитор предоставляет личные ссуды практически на все цели, кроме высшего образования и малого бизнеса. Диапазон процентных ставок зависит от типа ссуды, которую вы берете. Автокредиты, например, начинаются с 2,49%, а ссуды на консолидацию долга в настоящее время начинаются с 5,95%.

Как правило, вы можете получить свои средства в тот же день, если вы подаете заявление в банковский рабочий день, ваше заявление одобрено, и вы подписываете в электронном виде свой кредитный договор и подтверждаете информацию о своем банковском счете для прямого депозита до 14:30 p.м. ET. Но если вы не можете уложиться в этот срок, вы сможете получить свои средства на следующий рабочий день.

Еще одним преимуществом использования этого кредитора является то, что LightStream не взимает никаких комиссий за оформление, администрирование или досрочные выплаты, а сроки погашения варьируются от 24 до 144 месяцев.

Лучшее для заимствования на большие суммы

SoFi Personal Loans

Годовая процентная ставка (APR)

От 5,99% до 18,85% при подписке на автоплату

Цель кредита

Консолидация / рефинансирование долга, улучшение жилищных условий , помощь при переезде или медицинские расходы

Суммы займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочную выплату

Плата за просрочку

Плюсы

- Никаких комиссий за оформление документов, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа.

Гражданин S. / постоянный житель, позвонив по телефону 877-936-2269

Гражданин S. / постоянный житель, позвонив по телефону 877-936-2269 - Может иметь более одного кредита SoFi одновременно (с разрешения государства)

- Может принять предложение о приеме на работу (которое должно начаться в течение следующих 90 дней) в качестве доказательства дохода

- Совместные заявители могут подать заявку

Cons

- Кандидатам, имеющим визу в США, должно быть более двух лет, чтобы иметь право на получение визы

- Совместные заявители не допускаются (только совместные заявители)

Кто есть это для? Персональные ссуды SoFi не только бесплатны, но также предлагаются в более крупных размерах.Кандидаты могут занять от 5000 до 100000 долларов, что делает этот личный заем отличным вариантом для тех, кому нужно больше денег для покрытия больших расходов. Средства также обычно распределяются быстро — 92,6% соискателей личного кредита получают финансирование в тот же день, если они подписывают соглашение до 19:00. ET в рабочий день. В противном случае вы получите свои деньги на следующий день.

ET в рабочий день. В противном случае вы получите свои деньги на следующий день.

Процентные ставки по этим займам могут варьироваться от 5,99% до 18,85%, когда вы подписываетесь на автоплату, и кредитор даст вам 0.Снижение процентной ставки на 25% за это.

Также есть некоторая гибкость при выборе типа получаемой процентной ставки. Соискатели ссуды могут выбирать между переменной и фиксированной годовой процентной ставкой. Фиксированная годовая процентная ставка дает вам одну ставку, которую вы платите за весь свой кредит, а переменные процентные ставки колеблются, но SoFi ограничивает их на уровне 14,95%.

Лучшее для небольших займов

PenFed Personal Loans

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, улучшение жилья, медицинские расходы, автокредитование и многое другое

Суммы займа

Условия

Необходимый кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Членство в кредитном союзе доступно для всех

- Ссуды от 600 долларов США

- Можно получить физический документ в отделении

- Можно подать заявку с созаемщиком

Консультации

- Средства поступают в виде физического чека

- Для получения средств необходимо быть участником (для подачи заявки членство не требуется)

- Необходимо оплатите ускоренную доставку, чтобы получить деньги на следующий день

- Максимальная сумма кредита 35 000 долларов США

- Плата за просрочку платежа в размере 29 долларов США

Для кого это? PenFed на самом деле является федеральным кредитным союзом, который предоставляет множество вариантов личных займов для консолидации долга, улучшения жилья, медицинских расходов, автокредитования и многого другого. Вам не нужно быть участником, чтобы подать заявку, но вам нужно будет зарегистрироваться для членства в PenFed и иметь 5 долларов на соответствующем сберегательном счете, чтобы получить свои средства.

Вам не нужно быть участником, чтобы подать заявку, но вам нужно будет зарегистрироваться для членства в PenFed и иметь 5 долларов на соответствующем сберегательном счете, чтобы получить свои средства.

У этого кредитора вы можете получить одобрение на получение кредита всего на 600 долларов, что делает его отличным вариантом для тех, кому не нужны большие суммы финансирования. Процентные ставки по индивидуальным кредитам варьируются от 5,99% до 17,99%. Не все кандидаты будут иметь право на самую низкую ставку, поскольку она будет зависеть от вашей кредитоспособности, но чем выше ваш кредитный рейтинг, тем больше вероятность того, что вы получите более низкие процентные ставки.

Однако следует помнить, что PenFed предоставляет свои средства в виде бумажного чека. Если вы знаете, где находится PenFed поблизости, вы можете в любое время забрать свой чек прямо в банке. В противном случае вы можете получить свои средства уже на следующий день, если оплатите ускоренную доставку.

Лучшее для более низкого кредитного рейтинга

Avant Personal Loans

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, основные расходы, чрезвычайные расходы, ремонт дома

Суммы займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

До 25 долларов за просрочку платежа после 10-дневного льготного периода

Плюсы

- Ссуды кандидатам с оценкой ниже 600

- Отсутствие комиссии за досрочное погашение

- Можно пройти предварительную квалификацию с помощью мягкой проверки кредитоспособности (без жесткого запроса)

- Быстрое финансирование (часто на следующий день)

- Отсроченный период отсрочки платежа в 10 дней

- Возможность подать заявку на обеспеченную ссуду (под залог вашего автомобиля) с потенциально более низкой процентной ставкой

Минусы

- Комиссия за создание

- Потенциально высокая процентная ставка (верхний предел 35.

99% годовых)

99% годовых) - Без скидки на годовую выплату при автоплате

- Нет прямых платежей кредиторам (для консолидации долга)

- Нет со-подписантов

Информация об обеспеченных кредитах Avant:

В 40 штатах Avant предлагает альтернативу титульные ссуды для заемщиков, которые хотят использовать капитал от своего автомобиля, чтобы потенциально претендовать на более низкие проценты.

- Варианты погашения от двух до четырех лет.

- Оценивается весь кредитный профиль кандидата, включая кредитный рейтинг, доход и историю заимствований (не только стоимость автомобиля).

- Ставки всего 9.95% (максимум 35,99% годовых)

Для кого это? Avant обычно может предоставить его на следующий рабочий день после вашего одобрения. Кредитор также предлагает частные ссуды на сумму от 2000 до 35000 долларов, а процентные ставки варьируются от 9,95% до 35,99%. Avant рассмотрит кандидатов с кредитным рейтингом ниже 600, но имейте в виду, что чем выше ваш кредитный рейтинг, тем выше вероятность того, что вы получите самые низкие ставки. Прежде чем вы решите подать заявку на эту ссуду, вы можете проверить, имеете ли вы предварительную квалификацию для получения ставки, которая находится в нижней части диапазона годовых.

Прежде чем вы решите подать заявку на эту ссуду, вы можете проверить, имеете ли вы предварительную квалификацию для получения ставки, которая находится в нижней части диапазона годовых.

Хотя штрафы за досрочную выплату отсутствуют, существует комиссия за инициирование до 4,75% и плата за просрочку в размере до 25 долларов после 10-дневного льготного периода.

Лучшее для гибких условий

OneMain Financial Personal Loans

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, основные расходы, чрезвычайные расходы

Суммы займа

Условия

Требуется кредит

Комиссия за оформление

Фиксированная комиссия от 25 до 500 долларов США или процент от 1% до 10% (в зависимости от вашего штата)

Штраф за досрочную выплату

Комиссия за просрочку

До 30 долларов за просрочку платежа или до 15% (в зависимости от вашего штата)

Профи

- Утверждает кандидатов с плохой или справедливой кредитной историей

- Отсутствие комиссии за досрочное погашение

- Разумный минимум кредита (1500 долларов) для небольших потребностей

- Может пройти предварительную квалификацию с помощью мягкой проверки кредитоспособности (без жесткого запроса сразу)

- Финансирование ACH в течение 1-2 рабочих дней (так (иногда в тот же день с оформлением надлежащих документов)

- Возможность подать заявку на обеспеченный заем (с залогом) по потенциально более низким ставкам

- Заемщики могут выбрать дату оплаты счета каждый месяц

- Кандидаты могут подать заявку с со-заявителем или, если состоят в браке , может подать заявку на ссуду отдельно от супруга

Консультации

- Высокая комиссия за выдачу кредита

- Высокие процентные ставки

- Без скидки с годовой процентной ставкой при автоплате

- Без совладельцев

Информация о обеспеченных кредитах OneMain Financial:

Хотя это и не обязательно, кандидатам, которые не соответствуют требованиям для получения необеспеченного личного кредита в OneMain Financial, может быть предложен обеспеченный кредит. Обеспеченная ссуда позволяет заемщикам, которые хотят использовать капитал от своего автомобиля, потенциально получить таким образом более низкие проценты. Ставки, условия погашения и соглашения различаются в зависимости от человека и штата, в котором они применяются. Узнайте больше, проверив предложения на сайте OneMain Financial.

Обеспеченная ссуда позволяет заемщикам, которые хотят использовать капитал от своего автомобиля, потенциально получить таким образом более низкие проценты. Ставки, условия погашения и соглашения различаются в зависимости от человека и штата, в котором они применяются. Узнайте больше, проверив предложения на сайте OneMain Financial.

Ссылка на OneMain Financial предоставлена компанией Even Financial.

Потребительские ссуды OneMain Financial предлагаются в 44 штатах (мы не предоставляем ссуды в AK, AR, CT, DC, MA, RI и VT). Поступления от ссуды не могут использоваться для покрытия расходов на высшее образование, как определено в Положении Z CFPB, например, на расходы на колледж, университет или профессиональную подготовку; для любых деловых или коммерческих целей; покупать ценные бумаги; или в азартных играх или в незаконных целях.

Пример ссуды: ссуда в размере 6000 долларов США с годовой процентной ставкой 24,99%, выплачиваемая 60 ежемесячными платежами, будет иметь ежемесячные платежи в размере 176,07 долларов США.

Дополнительные условия для обеспеченных предложений: Обеспеченные предложения требуют первого залогового права на автомобиль, который соответствует нашим требованиям стоимости, названный от вашего имени и имеющий действующую страховку. Кредитор удерживает залог до тех пор, пока ссуда не будет выплачена полностью. Военнослужащие, находящиеся на действительной военной службе, их супруги или иждивенцы, подпадающие под действие Закона о военном кредитовании, не могут закладывать какое-либо транспортное средство в качестве залога.

Варианты финансирования; доступность средств: средства ссуды могут быть выплачены чеком или переведены в электронном виде на банковский счет заемщика через автоматизированную клиринговую палату (ACH) или через сеть дебетовых карт (SpeedFunds). Средства ACH доступны примерно через 1-2 рабочих дня после даты закрытия кредита. К деньгам через SpeedFunds можно получить доступ в день закрытия кредита с помощью дебетовой карты, выпущенной банком.

Заемщики в этих штатах подчиняются следующим минимальным размерам ссуд: Алабама: 2100 долларов.Калифорния: 3000 долларов. Грузия: Если вы не являетесь настоящим клиентом, минимальная сумма кредита составляет 3 100 долларов США. Огайо: 2000 долларов. Вирджиния: 2600 долларов.

Заемщики (кроме нынешних клиентов) в этих штатах подпадают под следующие максимальные размеры необеспеченных кредитов: Северная Каролина: 7500 долларов.

Для кого это? OneMain Financial предлагает несколько более гибкие варианты ссуды по сравнению с другими кредиторами. Срок погашения составляет от 24 месяцев до 60 месяцев, и OneMain Financial также дает заемщикам возможность обеспечить ссуду залогом, чтобы потенциально получить процентную ставку по нижнему пределу диапазона кредитора (годовая процентная ставка колеблется от 18.От 00% до 35,99%). Кроме того, заемщики могут выбрать дату выплаты ежемесячных платежей и подать заявку вместе с другим заявителем.

Комиссия за выдачу кредита выше: либо фиксированная комиссия от 25 до 500 долларов, либо до 10% от суммы кредита, в зависимости от штата, в котором вы живете. И при этом нет никаких штрафов за выплату кредита. рано, существует штраф за просрочку, который обойдется вам в 30 долларов или до 15% (в зависимости от вашего штата). Минимальная процентная ставка, которую предлагает OneMain Financial, намного выше, чем у других кредиторов, а это означает, что вы можете платить большие проценты.

Согласно веб-сайту кредитора, заполнение заявки на кредит и получение решения обычно занимает менее 10 минут (но это, конечно, может варьироваться в зависимости от того, сколько документов вам необходимо предоставить). Но как только вы подпишете кредитный договор, вы получите свои средства уже на следующий день.

Лучшее для созаемщиков

Prosper Personal Loans

Годовая процентная ставка (APR)

Цель кредита

Консолидация / рефинансирование долга, улучшение дома, авто / мото, медицина или стоматология, крупная покупка и многое другое

Суммы кредита

Условия

Требуется кредит

Комиссия за оформление

2.

От 41% до 5%, вычитается из средств кредита

От 41% до 5%, вычитается из средств кредитаШтраф за досрочное погашение

Комиссия за просрочку

5% от суммы ежемесячного платежа или 15 долларов США, в зависимости от того, что больше (с 15-дневным льготным периодом)

Плюсы

- Созаемщики разрешены

- Повторные заемщики могут претендовать на получение скидки по годовой процентной ставке

- Возможность изменить дату платежа в зависимости от того, когда вам лучше всего

- Широкий диапазон сумм кредита

- Отсутствие штрафа за досрочное погашение

Консультации

- Высокие штрафы за просрочку платежа

- Комиссия за оформление в размере 2.От 41% до 5,99%, вычитается из суммы кредита

- Только два условия кредита на выбор (3 или 5 лет)

Для кого это? Prosper позволяет созаемщикам подавать совместные заявки, что, безусловно, может быть огромным преимуществом для некоторых потенциальных заемщиков, если учесть тот факт, что это не относится ко всем займам.

Созаемщик может быть выгоден, если основной заемщик не может претендовать на льготные условия кредита. Заемщик может не претендовать на льготные условия, если у него недостаточно длительная кредитная история или если у него более низкий кредитный рейтинг.Созаемщик по индивидуальной заявке на ссуду разделяет ответственность за погашение ссуды с основным заемщиком, поэтому кредиторы могут рассматривать заемщика как менее рискованного, если к ним подает заявку другое лицо.

Prosper предлагает кредиты на сумму от 2 000 до 40 000 долларов США с возможностью финансирования на следующий день. С другой стороны, продолжительность срока может быть менее гибкой для некоторых заемщиков: вы можете выбрать срок либо три года, либо пять лет. А годовая процентная ставка для личных кредитов Prosper колеблется от 7.От 95% до 35,99%. Комиссия за оформление составляет от 2,41% до 5% и вычитается из суммы кредита.

Catch on Подробный охват Select личные финансы , технологии и инструменты , и др. нам на Facebook , Instagram и Twitter , чтобы оставаться в курсе.

нам на Facebook , Instagram и Twitter , чтобы оставаться в курсе.

Наша методология

Чтобы определить, какие ссуды для физических лиц являются лучшими, Select проанализировал десятки ссуд для физических лиц в США, предлагаемых как онлайн, так и обычными банками, включая крупные кредитные союзы, которые предоставляются без комиссии за создание или регистрацию, годовая процентная ставка с фиксированной процентной ставкой, а также гибкие суммы и условия займов для удовлетворения различных потребностей в финансировании.

При сужении и ранжировании лучших личных кредитов для справедливой или хорошей кредитной истории мы сосредоточили внимание на следующих характеристиках:

- Годовая процентная ставка с фиксированной ставкой: Переменные ставки могут повышаться и понижаться в течение срока действия вашего кредита.

При фиксированной годовой процентной ставке вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование бюджета.

При фиксированной годовой процентной ставке вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование бюджета. - Гибкие минимальные и максимальные суммы / условия ссуды: Каждый кредитор предоставляет различные варианты финансирования, которые вы можете настроить в зависимости от вашего ежемесячного бюджета и продолжительности выплаты ссуды.

- Отсутствие штрафов за досрочное погашение: Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд.

- Оптимизированный процесс подачи заявок: Мы рассмотрели вопрос о том, предлагают ли кредиторы решения об одобрении в тот же день и быстрый процесс подачи заявок онлайн.

- Служба поддержки клиентов: Каждый кредит в нашем списке предусматривает обслуживание клиентов по телефону, электронной почте или через защищенный обмен сообщениями в Интернете.

Мы также выбрали кредиторов с онлайн-центром ресурсов или консультационным центром, чтобы помочь вам узнать больше о процессе получения личного кредита и своих финансах.

Мы также выбрали кредиторов с онлайн-центром ресурсов или консультационным центром, чтобы помочь вам узнать больше о процессе получения личного кредита и своих финансах. - Выплата средств: Ссуды из нашего списка доставляют средства в кратчайшие сроки либо посредством электронного банковского перевода на ваш текущий счет, либо в виде бумажного чека.Некоторые кредиторы (которые мы отметили) предлагают возможность платить вашим кредиторам напрямую.

- Скидки при автоплате: Мы отметили кредиторов, которые вознаграждают вас за регистрацию в системе автоплаты, снижая вашу годовую процентную ставку на 0,25% до 0,5%.

- Лимиты выплат кредиторам и размеры ссуд: Вышеуказанные кредиторы предоставляют ссуды различных размеров от 500 до 100 000 долларов. Каждый кредитор объявляет свои соответствующие лимиты платежей и размеры ссуд, и завершение процесса предварительного утверждения может дать вам представление о том, какой будет ваша процентная ставка и ежемесячный платеж на такую сумму.

Изучив вышеупомянутые особенности, мы отсортировали наши рекомендации по наиболее подходящим для общих финансовых потребностей, быстрому финансированию, более низким процентным ставкам и гибким условиям.

Обратите внимание, что ставки и структура комиссий, рекламируемых для личных займов, могут колебаться в соответствии со ставкой ФРС. Однако, как только вы примете свое кредитное соглашение, фиксированная годовая процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж останется неизменным на протяжении всего срока кредита. Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности.Чтобы взять ссуду, кредиторы проведут серьезный кредитный запрос и запросят полную заявку, в которой может потребоваться подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.

Условия вашей ссуды LightStream, включая годовую процентную ставку, могут отличаться в зависимости от цели ссуды, суммы, продолжительности срока и вашего кредитного профиля. Для получения самых низких ставок требуется отличный кредит. Цена указана со скидкой AutoPay. Скидка AutoPay доступна только до финансирования кредита. Тарифы без AutoPay равны 0.На 50% выше. При условии утверждения кредита. Действуют условия и ограничения. Рекламируемые тарифы и условия могут быть изменены без предварительного уведомления. Пример платежа: ежемесячные платежи по ссуде в размере 10 000 долларов США под 3,99% годовых на срок в три года приведут к 36 ежемесячным платежам в размере 295,20 долларов США.

Для получения самых низких ставок требуется отличный кредит. Цена указана со скидкой AutoPay. Скидка AutoPay доступна только до финансирования кредита. Тарифы без AutoPay равны 0.На 50% выше. При условии утверждения кредита. Действуют условия и ограничения. Рекламируемые тарифы и условия могут быть изменены без предварительного уведомления. Пример платежа: ежемесячные платежи по ссуде в размере 10 000 долларов США под 3,99% годовых на срок в три года приведут к 36 ежемесячным платежам в размере 295,20 долларов США.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

8 лучших ставок по личным займам на ноябрь 2021 года

Лучшие ставки по личным кредитам на ноябрь 2021 г.

Сегодняшняя средняя ставка по личным кредитам

По данным S&P Global, средняя трехлетняя необеспеченная ставка по личным кредитам на 1 ноября 2021 г. составляет 8,94%.

составляет 8,94%.

Ставки по кредитам физическим лицам за последний год

Ставки по кредитам физическим лицам в течение последнего года постоянно снижались. Тодд Нельсон, старший вице-президент по стратегическому партнерству LightStream, сказал, что на снижение процентных ставок влияет несколько факторов, и по мере того как стоимость кредитования снижается, то же самое происходит и с процентными ставками.

Одним из барометров стоимости кредитования является ставка по федеральным фондам, ставка, по которой коммерческие банки занимают и ссужают свои резервы друг другу. Ставка была низкой с марта 2020 года для борьбы с экономическим ущербом от пандемии, и это может повлиять на краткосрочные ставки по потребительским кредитам.

Сейчас может быть идеальное время, чтобы получить хорошую ставку по личному кредиту.

Что такое личный заем?

Персональные ссуды предоставляют единовременную сумму наличных для оплаты таких вещей, как ремонт дома, консолидация долга или медицинские счета. Банки, кредитные союзы и различные онлайн-кредиторы предлагают личные ссуды. Вы берете определенную сумму денег с установленным сроком действия и процентной ставкой, а затем возвращаете эти деньги ежемесячными платежами.

Банки, кредитные союзы и различные онлайн-кредиторы предлагают личные ссуды. Вы берете определенную сумму денег с установленным сроком действия и процентной ставкой, а затем возвращаете эти деньги ежемесячными платежами.

Процентная ставка по вашему кредиту будет зависеть от вашего кредитного рейтинга и других финансовых факторов. В некоторых случаях вы можете получить свои деньги в тот же день, когда соглашаетесь с условиями кредита. Вы можете столкнуться с комиссиями при выдаче некоторых личных займов, например, штрафами за просрочку платежа и комиссией за выдачу кредита, но лучшие личные займы выдаются без комиссии.

Что такое процентная ставка?

Процентная ставка — это, по сути, плата, которую вы платите за заем денег, и указывается в процентах от суммы вашего кредита. Персональные ссуды почти всегда имеют фиксированную процентную ставку, хотя можно найти личные ссуды с переменной процентной ставкой. Фиксированные процентные ставки остаются неизменными в течение срока ссуды, в то время как переменные процентные ставки меняются через регулярные промежутки времени. В дополнение к ежемесячным платежам по остатку по кредиту вы также будете платить проценты по этому же принципу.

В дополнение к ежемесячным платежам по остатку по кредиту вы также будете платить проценты по этому же принципу.

Например, если у вас есть ссуда в размере 5000 долларов с процентной ставкой 10% и сроком на три года, вы получите 5 808 долларов в течение срока действия ссуды, из которых 808 долларов составляют исключительно проценты. Чем выше ваша процентная ставка, тем больше вы заплатите.

Можно ли потратить личный кредит на что-нибудь?

Вы можете использовать личный заем для многих целей, хотя некоторые расходы, например расходы на образование, обычно не покрываются. Вот несколько примеров:

Это далеко не полный список.Спросите своего кредитора, является ли ваша причина для получения личной ссуды приемлемой, и выберите другую, если вы не можете где-то получить ссуду для желаемой цели.

Личные ссуды плохи для вашего кредита?

Подобно кредитной карте или студенческой ссуде, платежи (или невыплаты) могут быть сообщены кредитным бюро и, вероятно, повлияют на ваш кредитный рейтинг. Однако они не повредят вашей кредитной истории, если вы будете вносить ежемесячные платежи по кредиту полностью и вовремя. Если вы это сделаете, вы действительно можете повысить свой кредитный рейтинг в результате, потому что у вас будет более длительная история последовательных платежей.

Однако они не повредят вашей кредитной истории, если вы будете вносить ежемесячные платежи по кредиту полностью и вовремя. Если вы это сделаете, вы действительно можете повысить свой кредитный рейтинг в результате, потому что у вас будет более длительная история последовательных платежей.

Персональный заем также может помочь разнообразить ваш кредитный портфель, что может улучшить ваш рейтинг. Персональный заем — это ссуда в рассрочку, то есть вы выплачиваете его через регулярные промежутки времени, что отличается от возобновляемого кредита, такого как кредитные карты. Здоровый баланс этих типов кредитов благоприятен для вашего кредитного рейтинга.

Проверка ваших ставок в большинстве компаний не повлияет на ваш кредитный рейтинг, потому что многие кредиторы создают только мягкий запрос кредита, когда показывают вам персонализированные ставки.Однако, если вы решите принять ссуду, кредиторы, скорее всего, проведут серьезное кредитное расследование, что может негативно повлиять на ваш кредитный рейтинг. Тщательный запрос предлагает кредитору всесторонний взгляд на вашу кредитную историю. Слишком много запросов по вашему кредитному отчету — особенно в короткие сроки — также может иметь отрицательный эффект.

Тщательный запрос предлагает кредитору всесторонний взгляд на вашу кредитную историю. Слишком много запросов по вашему кредитному отчету — особенно в короткие сроки — также может иметь отрицательный эффект.

Как получить хорошую процентную ставку по личной ссуде

Процентная ставка по вашей личной ссуде зависит от многих финансовых факторов, включая ваш доход и размер другой задолженности.Наиболее важным компонентом, вероятно, является ваш кредитный рейтинг. Вот несколько советов, как улучшить свой кредитный рейтинг:

- Запросите и просмотрите копию своего кредитного отчета. Посмотрите, нет ли в вашем отчете ошибок, которые могут повлиять на вашу оценку. Если это так, обратитесь в кредитное бюро, чтобы обсудить исправление ошибки.

- Держите остатки на кредитных картах на низком уровне. Поддержание уровня использования кредита — процента от общего объема используемого кредита — на уровне 30% или меньше покажет кредиторам, что вы можете хорошо управлять своим кредитом.

- Создать систему своевременной оплаты счетов. Ваша история платежей составляет значительную часть вашего кредитного рейтинга, и кредиторы хотят видеть стабильные и надежные платежи в прошлом. Установите напоминания календаря или автоматические платежи, чтобы не отставать.

Вам следует присмотреться к разным кредиторам, чтобы увидеть, какой из них предлагает вам лучшие условия. Первый кредитор, предлагающий индивидуальную ставку, не всегда лучший.

Личный заем — разумный выбор для вас?

Если вам срочно нужна крупная сумма денег, личный заем может стать для вас отличным вариантом.Персональный заем может помочь вам немедленно покрыть расходы и распределить их на более длительный период времени. Вы также можете получить более низкую процентную ставку по личному кредиту, чем по кредитной карте.

Однако, если у вас уже есть значительная сумма долга, личный заем может только усугубить ваш стресс. Общая стоимость того, на что вы тратите деньги, будь то счета за ремонт дома или медицинские услуги, в конечном итоге будет дороже, потому что вам придется платить проценты на деньги, которые вы берете. Если у вас есть гибкость, вероятно, лучшим выбором будет сэкономить деньги на свои расходы.

Если у вас есть гибкость, вероятно, лучшим выбором будет сэкономить деньги на свои расходы.

Имейте в виду, что если вы задержите платежи, ссуда может нанести ущерб вашему кредитному рейтингу, уменьшая вероятность того, что кредитор даст вам деньги в будущем.

Плюсы и минусы индивидуальной ссуды

Плюсы

- Вы получите единовременную денежную сумму для немедленного покрытия ваших расходов.

- Вы можете использовать личный заем для различных целей, включая консолидацию долга и улучшение жилищных условий.

- Вы можете повысить свой кредитный рейтинг с помощью своевременных и полных платежей.

- Многие компании часто получают деньги в тот же или на следующий день.

- Как правило, штрафы за досрочное погашение кредита отсутствуют.

Против

- Если ваш кредитный рейтинг не в лучшей форме, вы можете заплатить высокую процентную ставку.

- Общая стоимость вашей покупки будет выше, потому что вы выплатите проценты в дополнение к остатку по кредиту.

- С вас могут взиматься сборы за оформление или штрафы за просрочку платежа.

- Вы можете навредить своему кредитному рейтингу, если не поспешите со своими платежами.

Райан Вангман

Репортер по младшим кредитам

Райан Вангман — младший репортер Personal Finance Insider, который рассказывает о личных займах, студенческих ссудах, рефинансировании студенческих ссуд, консолидации долга, автокредитах, ссудах для автодомов и лодках. В своем прошлом опыте написания статей о личных финансах он писал о кредитных рейтингах, финансовой грамотности и домовладении. Он окончил Северо-Западный университет и ранее писал для The Boston Globe.

Узнайте больше о том, как Personal Finance Insider выбирает, оценивает и покрывает финансовые продукты и услуги здесь >>

Подробнее

Читать меньше

В своем прошлом опыте написания статей о личных финансах он писал о кредитных рейтингах, финансовой грамотности и домовладении. Он окончил Северо-Западный университет и ранее писал для The Boston Globe.

Узнайте больше о том, как Personal Finance Insider выбирает, оценивает и покрывает финансовые продукты и услуги здесь >>

Подробнее

Читать меньшеставок по личным займам | SmartAsset.com

Ставки личных займов

Фото: © iStock / Christine Glade

Зачем нужен личный заем? Может быть, вы хотите консолидировать долг по кредитной карте с высокими процентами или оплатить медицинские счета. Если брать займы у друзей или родственников невозможно, личные займы могут заполнить важный пробел. Прежде чем подать заявку,

Хорошая идея — сравнить ставки и условия по личным кредитам, чтобы убедиться, что вы выбираете тот, который соответствует вашим потребностям.

и ситуация.Важно различать доступные личные ссуды и личные ссуды, которые приведут к

долговая спираль. Начните со сравнения процентных ставок.

Если брать займы у друзей или родственников невозможно, личные займы могут заполнить важный пробел. Прежде чем подать заявку,

Хорошая идея — сравнить ставки и условия по личным кредитам, чтобы убедиться, что вы выбираете тот, который соответствует вашим потребностям.

и ситуация.Важно различать доступные личные ссуды и личные ссуды, которые приведут к

долговая спираль. Начните со сравнения процентных ставок.

Виды займов физических лиц

Новые игроки продолжают участвовать в игре в личную ссуду. В прошлом кредитные союзы и банки предлагали заявителям индивидуальные ссуды.

с солидным кредитом. Процентные ставки по личным займам от кредитных союзов, как правило, были ниже, чем ставки, предлагаемые традиционными кредитными организациями.

банки. Доступность личных займов в некоторой степени зависела от экономического климата.Например, после самого последнего

кредитование в период рецессии было более жестким, а стандарты кредитоспособности кредиторов были выше.

Кредитные союзы и банки были не единственными, кто предлагал ссуды физическим лицам. Кредиторы до зарплаты, кредиторы в рассрочку и ростовщики предоставляли личные ссуды тем, у кого были несовершенные или несуществующие кредиты — или людям, которые нуждались в ссудах как можно скорее.

Совсем недавно личные займы онлайн произвели революцию в отрасли. Можно найти одни из самых низких ставок по личным кредитам онлайн, поэтому любое сравнение ставок по личным кредитам должно включать поиск в Интернете.Инструмент сравнения ставок по личным кредитам может поможет вам увидеть все варианты в одном месте.

Фото: © iStock / Fotosmurf03

И не забывайте о одноранговом кредитовании. Сайты однорангового кредитования действуют как сватовство между потенциальными инвесторами и потенциальными заемщиками.

Как и традиционные предложения ссуд, одноранговые сайты предлагают низкие процентные ставки заявителям с высокими кредитными рейтингами. Фактически, они могут предложить

ставки ниже, чем у традиционных кредиторов.

Фактически, они могут предложить

ставки ниже, чем у традиционных кредиторов.

Но в отличие от традиционных кредиторов, одноранговые сайты часто готовы рискнуть для заявителей с плохой или недостаточной кредитной историей. Конечно, эти заявители будут платить более высокие процентные ставки, но они не откажутся от займов. Как это делают одноранговые кредиторы Работа? Инвесторы создают портфели, в которых сочетаются ссуды с низким уровнем риска и низкой процентной ставкой с ссудами с более высоким риском и более высокой процентной ставкой.

Не ограничиваясь процентными ставками

Когда вы думаете о взятии в долг, всегда разумно сравнивать ставки по личным кредитам.Если вам когда-либо приходилось иметь дело с задолженностью по кредитной карте или ипотечного кредита вы поймете, какую разницу могут дать один или два процентных пункта. Тем не менее, есть еще кое-что, что касается доступности кредита чем в годовом исчислении. Сравнение ставок по личным кредитам — важный первый шаг, но вам все еще нужно провести некоторое исследование, прежде чем вы подпишетесь на пунктирной линии.

Во-первых, это хорошая идея, чтобы найти лучшие доступные для вас ставки по ссуде на личные нужды. Рассмотрим разные источники личных займов, от обычных кредиторы на сайты в Интернете.Если у вас хороший кредит, вы сможете получить низкую процентную ставку по личному кредиту. Тем не менее, вы не должны ожидать рок-дна ставки. Помните, что процентные ставки по необеспеченным личным кредитам обычно выше, чем ставки по обеспеченным кредитам.

Почему? Потому что обеспеченные ссуды предлагают кредитору некоторое обеспечение для возврата в случае дефолта заемщика. С другой стороны, обеспеченные ссуды (например, домашний капитал) Кредитная линия или HELOC) являются более рискованными для заемщика, поскольку заемщик может потерять актив, обеспечивающий ссуду.В случае собственного капитала ссуды, это семейный дом. Неудивительно, что некоторые люди решают, что они скорее пойдут с необеспеченной личной ссудой, чем рискуют домом, на который они накопили.

Фото: © iStock / banarfilardhi

После того, как вы сравните процентные ставки, важно взглянуть на другие аспекты ссуд, которые вы рассматриваете. Например, приходит ли ссуда со штрафами за досрочное погашение, которые будут препятствовать досрочному погашению долга? Существуют ли дорогие дополнения к страхованию кредита, которые кредитор вынуждает вас получить финансирование в рамках вашей ссуды? Существуют ли пени за просрочку платежа и годовые пени? Может ли APR подскочить после определенного период, оставив вам недоступные ежемесячные платежи? Все эти функции могут быть тревожным сигналом для тех, кто хочет найти лучшую сделку по своему личному кредиту.

На вынос

Если вы хотите получить лучшую ставку по ссуде, вам понадобится хороший кредит. Чем ниже ваш кредитный рейтинг, тем больше вероятность того, что кредиторы предложат вам высокие проценты ссуды на условиях, которые могут держать вас в долгах. Важно следить за низкими ставками по кредитам, но также следить за такими вещами, как предоплата. штрафы и страховые надбавки.

Вот несколько правил, которые помогут вам управлять своим личным займом. Во-первых, берите в долг только то, что вам абсолютно необходимо.Во-вторых, ограничьте себя бюджетом, чтобы что вы можете не отставать от своих ежемесячных платежей. В-третьих, платите столько, сколько сможете, а не просто придерживайтесь минимальной суммы. Кредиторы предлагают минимум платежи в качестве ориентира, но они часто бывают настолько низкими, что заставляют заемщиков платить больше процентов в течение более длительного периода времени. Персональный заем должен быть краткосрочным решением насущной проблемы, а не источником длительного финансового стресса. При правильном исследовании заблаговременно, чтобы сравнить ставки и условия вашего личного кредита, вы можете выбрать лучший вариант для вас и вашего финансового положения.

Вирджиния Ставки по займам сегодня — Текущие процентные ставки по ипотеке в Вирджинии

Ставки займа VA и расчеты годовых действительны с , 30 ноября, 18:02 PM CST .

Ставки по ипотеке обновляются как минимум ежедневно. Не все типы ссуд доступны в каждом штате.

Доступность всех ставок будет зависеть от кредитного рейтинга человека и деталей кредитной операции. Те, кто впервые покупает жилье, не могут претендовать на получение гигантского продукта.Указанные здесь процентные ставки могут быть изменены в любое время и не могут быть гарантированы, пока их не зафиксирует ваш кредитный специалист.

Все ставки предполагают одноквартирное основное место жительства, исключая промышленные дома, кредитный рейтинг 720, с применимые сборы и сборы (в том числе плата за финансирование VA) включены, 181 день соответствующего критериям активного регулярная (нерезервированная) военная служба без инвалидности, связанной со службой, или предыдущего использования ссуды VA.

Ставки по кредитам и расчеты годовых также предполагают определенные факты в зависимости от типа описываемого кредита.

Предположения по займу на покупку с фиксированной ставкой:

Текущие рекламируемые тарифы: 2,250% (2,830% годовых) с 0,875 дисконтными пунктами на 45-дневный период блокировки для 15-летнего фиксированного займа VA, и 2,625% (2,931% годовых) с 0,750 дисконтными пунктами на 45-дневный период блокировки для 30-летнего фиксированного займа VA. Эти кредитные ставки предполагают отсутствие первоначального взноса и сумму кредита в размере 250 000 долларов США.

Оптимизация (IRRRL) Предположения по займу:

Текущие рекламируемые тарифы: 2.750% (2,963% годовых) на 60-дневный период блокировки для 15-летнего оптимизационного курса (IRRRL), и 2,990% (3,136% годовых) с 0,375 пункта дисконта на 60-дневный период блокировки для 30-летнего оптимизационного курса (IRRRL). Эти ставки рефинансирования предполагают, что недвижимость будет занята владельцем.

Предположения по ссуде с выплатой наличных:

Текущие рекламируемые тарифы: 2,750% (3,216% годовых) в течение 60-дневного периода блокировки для 15-летнего рефинансирования VA Cash-Out, и 2.990% (3,274% годовых) с 0,375 пункта дисконтирования на 60-дневный период блокировки для 30-летнего рефинансирования VA Cash Out. Эти ставки рефинансирования предполагают отношение суммы кредита к стоимости ниже 90%.

Предположения по крупной ссуде:

Текущие рекламируемые тарифы: 2,625% (2,987% годовых) с 1,500 дисконтными пунктами на 45-дневный период блокировки для 30-летнего фиксированного VA Jumbo, 3,375% (3,504% годовых) с 0,125 пункта дисконтирования на 60-дневный период блокировки для 30-летнего оптимизированного (IRRRL) Jumbo, и 3.375% (3,646% годовых) и 0,125 дисконтных пункта в течение 60-дневного периода блокировки для 30-летнего джамбо с выплатой VA. Эти кредитные ставки также предполагают, что сумма кредита превышает текущие соответствующие лимиты по кредитам. Хотя соответствующий лимит ссуды варьируется в зависимости от того, где вы живете, для большей части Соединенных Штатов в 2021 году это означает, что ваша ссуда должна быть больше 548 250 долларов, чтобы считаться крупной. Ссуды на Аляске, Калифорнии и Гавайях имеют особые соображения относительно того, что квалифицируется как jumbo и может быть оценено отдельно.

Чтобы получить индивидуальную ставку по кредиту VA:Начните свое предложение по кредиту VA онлайн → или позвоните по телефону 1-800-884-5560

Понимание интереса | Кредитная контора

Проценты — это стоимость заимствования денег. Он начинает накапливаться или накапливаться при выплате ссуды или выдаче кредита. Будь то проценты, полученные по личным сбережениям или текущему счету, или проценты, начисляемые по федеральным студенческим займам, частным студенческим займам, личным займам или кредитным картам, студентам важно понимать проценты, как они влияют на них и как оставаться в курсе Это.Ниже приведены несколько советов, которые вы можете предложить студентам о том, как наиболее выгодно использовать кредит.

Что означают термины?

Важно понимать определения терминов, связанных с общими интересами. Наиболее часто используемые термины — это основная сумма, процентная ставка и капитализация.

- Принципал: Фактическая сумма заемных средств.

- Процентная ставка: Сумма, взимаемая кредитором с заемщика за использование активов, выраженная в процентах от основной суммы долга.

- Капитализация: Любые невыплаченные проценты, добавленные к основной сумме долга. Невыплаченные проценты часто представляют собой проценты, которые накапливаются в периоды отсрочки платежей (например, льготные периоды, отсрочки или отсрочки). Капитализация процентов может происходить во время первого погашения ссуды или после временной приостановки выплат.

Как все это работает?

Сумма процентов, которая будет выплачена, зависит от:

- Сумма заемных денег (т.е., директор).

- Ставка, по которой начисляются проценты (т. Е. Процентная ставка).

- Выплачивает ли правительство проценты во время зачисления в школу или отсрочки.

- Время, необходимое для погашения ссуды.

Как уменьшить уплаченные проценты

Есть способы уменьшить сумму возвращаемых процентов.

- Выполнять платежи, когда они не требуются (например, во время учебы, отсрочки или периодов отсрочки платежей).Это поможет избежать капитализации процентов, что снижает общую сумму, подлежащую выплате.

- Зарегистрируйтесь в системе Auto Pay, которая часто снижает процентную ставку.

- Платите больше минимального ежемесячного платежа. Это может покрыть сумму начисленных процентов и напрямую уменьшить основной баланс.

Как рассчитать проценты

Сумма процентов, которые начисляются (накапливаются) по ссудам из месяца в месяц, определяется по простой формуле ежедневных процентов.Эта формула состоит из умножения остатка по кредиту на количество дней с момента последней выплаты, умноженное на коэффициент процентной ставки.

Процентные ставки

Сохранять финансы важно по многим причинам. Плохая кредитная история может отрицательно сказаться на процентных ставках по ссудам и / или кредитным картам. Например, если кредитор проверяет кредитный отчет потенциального заемщика и обнаруживает, что у заемщика есть записи о пропущенных платежах, этот кредитор может принять решение отказать клиенту в кредите или взимать более высокую процентную ставку по ссуде, чем с клиента, который чистый кредитный отчет.Хорошая кредитная история может сэкономить деньги, позволяя брать займы под более низкие процентные ставки.

Как оставаться в курсе событий

Лучшие способы удержать процентные платежи из-под контроля:

- Сохраняйте в целом здоровые финансы, отраженные в кредитных рейтингах, чтобы гарантировать низкие процентные ставки по ссудам и / или кредитным картам.

- Выплачивайте больше, чем просто минимальные платежи каждый месяц, чтобы эти платежи шли на основную сумму кредита, а не только на проценты каждый месяц.

Процентные ставки по личным займам: получите банковский заем по самым низким ставкам онлайн

Правильный личный заем определяется несколькими факторами. Процентные ставки — одна из них. Другие факторы, на которые следует обратить внимание, включают простую систему утверждения / быстрое выплату грантов, плату за обработку и так далее. Персональный заем от Axis Bank гарантирует, что вы сможете легко достичь всех своих целей. Будь то идеальная свадьба для вас или вашего ребенка, полный ремонт вашего дома или веселый праздник.Воспользуйтесь личным займом, начиная с рупий. От 50 000 до рупий. 15 лакхов с минимальной документацией и привлекательными процентными ставками.

Однако, чтобы принять должным образом обоснованное решение, обязательно ознакомьтесь с особенностями применимых процентных ставок и сборов по личным займам, приведенным ниже. Они могут изменяться в зависимости от срока действия вашей ссуды, а также выделять любые дополнительные сборы, которые могут взиматься в связи с изменением сроков выплаты.

Сюда входят сборы по частичному погашению вашего кредита (сверх согласованного EMI) или полностью до истечения срока его владения, а также сборы, взимаемые в дополнение к процентным ставкам по банковскому кредиту из-за несоответствий в оплате / неуплате взносов.Поэтому не забудьте рассмотреть процентные ставки и сборы по отношению к сумме, чтобы максимально использовать предоставленную ссуду. Для получения дополнительной помощи в расчетах вы также можете воспользоваться Калькулятором EMI для личного займа.

Процентные ставки по ссуде физическим лицам сроком до 36 месяцев.

| Кредит с фиксированной процентной ставкой | 1 год MCLR | Распространение более 1 года MCLR | Эффективная рентабельность инвестиций | Сброс |

|---|---|---|---|---|

| Персональный заем | 7.35% | 4,65% -13,65% | от 12% до 21% | Нет сброса |

Сборы за личные займы

Ищете личную ссуду онлайн? Axis Bank предлагает самые привлекательные процентные ставки и комиссии по личным займам. Обратитесь к таблице ниже, чтобы узнать больше.

График начислений **

| Поручение на погашение / Плата за возврат инструмента | рупий.339 / — за нарушение платежа по чеку / SI / ECS / NACH по дебетовому поручению + GST в зависимости от обстоятельств |

|---|---|

| Своп начисления (чек / инструмент) | рупий 500 / — за экземпляр + налог на товары и услуги в зависимости от обстоятельств |

| Пени | @ 24% годовых, т.е. 2% в месяц на просроченный платеж. |

| Плата за выдачу дубликатов выписок | Rs.250 / — за экземпляр за комплект + налог на товары и услуги в зависимости от обстоятельств. |

| Плата за выдачу дубликата графика амортизации | рупий 250 / — за экземпляр за комплект + налог на товары и услуги, если это применимо. |

| Сборы за выпуск отчетов компаний кредитной информации (CIC) | Rs. 50 / — за экземпляр за комплект + налог на товары и услуги в зависимости от обстоятельств. |

| Без сборов Плата за создание сертификата (дубликат) | рупий.50 за экземпляр за комплект + налог на товары и услуги, если это применимо. |