Общие функции денег в экономике

Деньги для людей умных составляют средство,

для глупцов — цель.

А. Декурсель

Деньги – приятное и звонкое, как золотая монета, слово. Произнесите его пару-тройку раз, повертите на языке, попробуйте на вкус – приятно, правда?

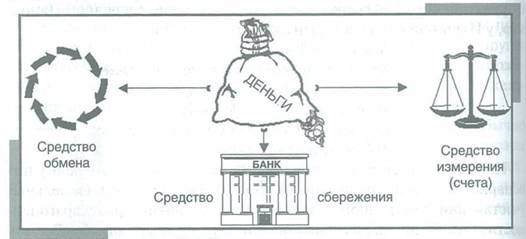

Каждый знает, что такое деньги, но не всякий понимает их настоящую функцию. А «работа» у них не такая уж и престижная – всего лишь банальная замена собой настоящего товара, приносящего реальную пользу человеку.

Все «по понятиям»

Итак, деньги – это, в первую очередь, товар, который используют за эквивалент стоимости других товаров или услуг.

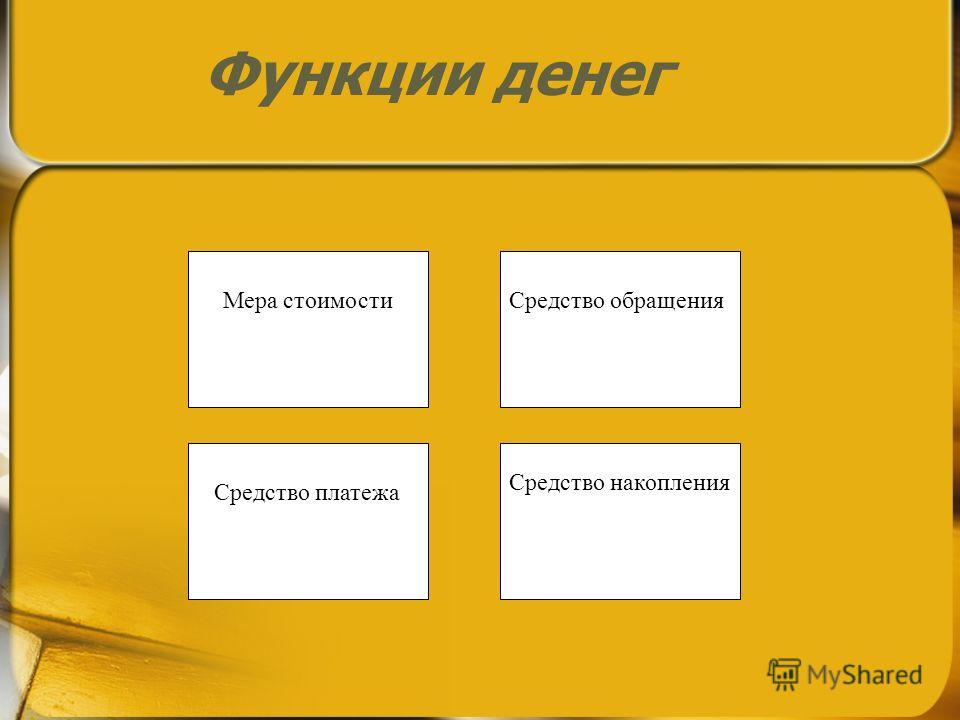

• Средство платежа – тут и объяснять ничего не нужно. Этой функцией банкнот мы, не задумываясь, пользуемся каждый день. Любой товар или услуга доступны нам, были бы «мани».

• Средство обращения – деньги играют роль «разменной монеты». Если объяснить по-людски, то человек может продать один товар, получить определенную суму и истратить ее на другой товар.

Та легкость, с которой деньги «превращаются» из одной вещи (или услуги) в другую и ценится больше всего.

Та легкость, с которой деньги «превращаются» из одной вещи (или услуги) в другую и ценится больше всего. • Мера стоимости – функция простая и понятная. Если есть к чему приравнивать товар, то и определить цену на него гораздо проще. Разнородные товары можно свести к одному понятному всем эталону, что заметно облегчает процесс торговли.

• Деньги так же выполняют функцию накопления. То есть, каждый может спрятать под матрас некоторую сумму «кровных» или пустить их в оборот. С описанными выше грибами такое не пройдет – сгниют.

Представьте себе как скучно было бы нам жить не имея того же компьютера, хотя в Японии их штампуют тоннами.

Представьте себе как скучно было бы нам жить не имея того же компьютера, хотя в Японии их штампуют тоннами. Отдельно хотелось бы упомянуть о национальных валютах, имеющих особую ценность (доллары, евро и т.д.). То есть, имея в кармане пачку «зеленых», каждый из нас с уверенностью может отправиться в любую страну, зная, что эти банкноты будут приняты и голодными мы не останется.

benefit.by

Функции денег в финансовой системе

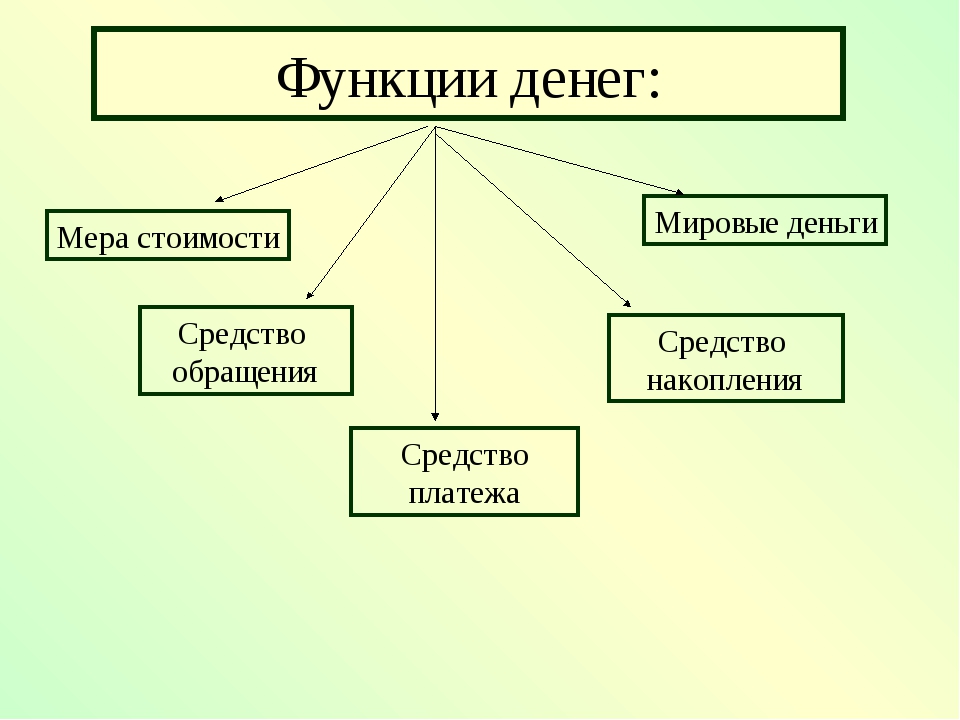

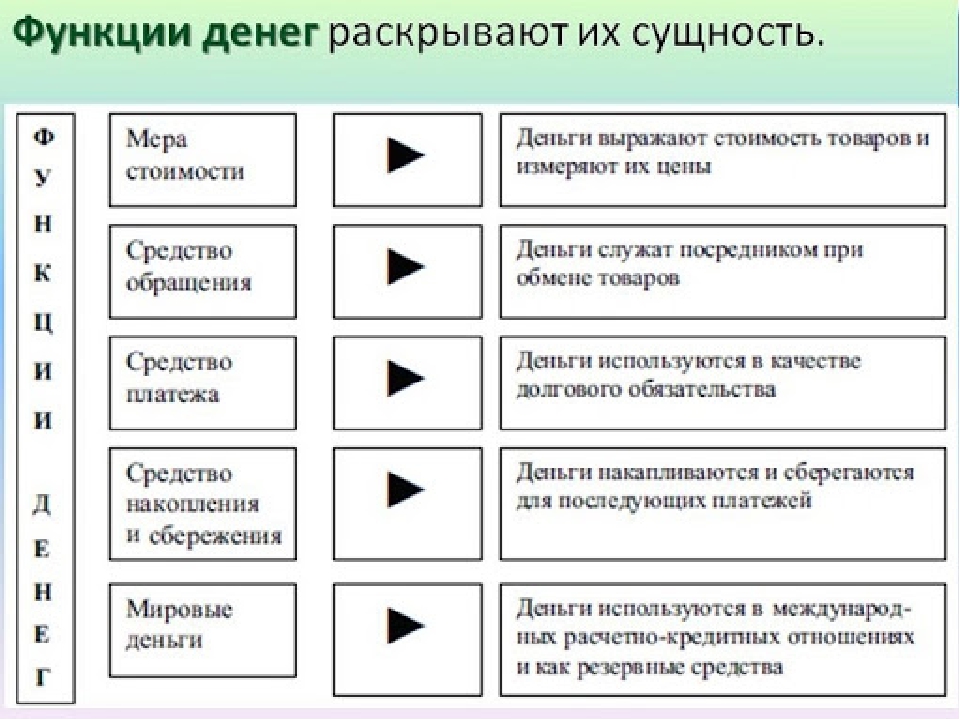

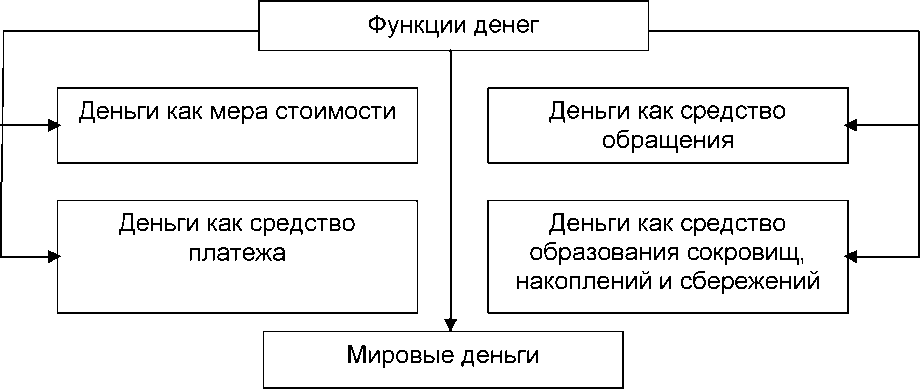

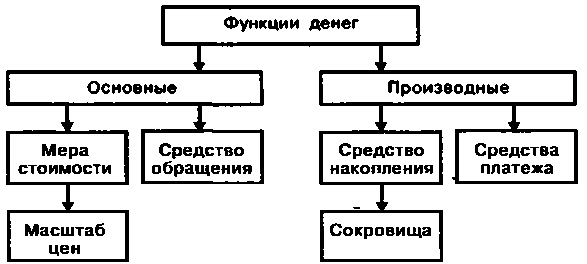

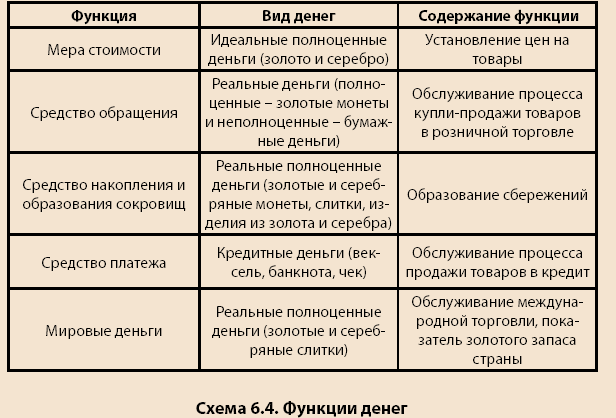

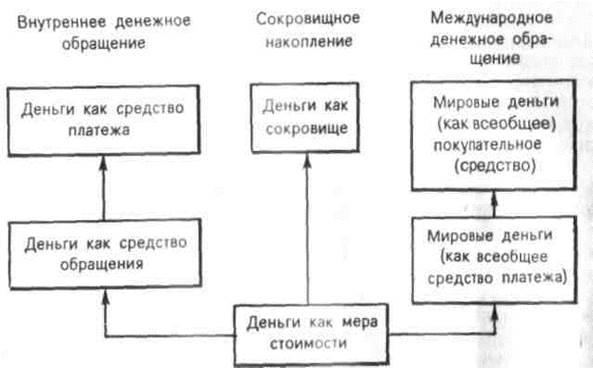

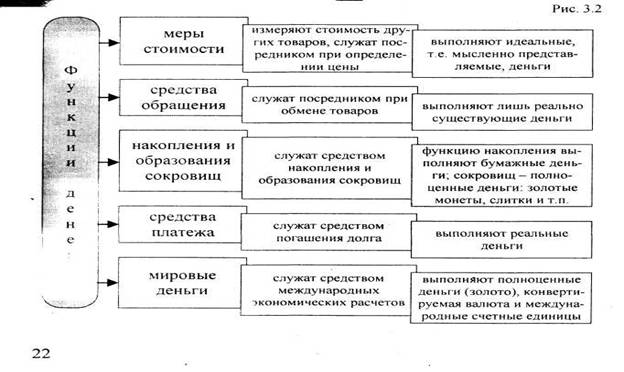

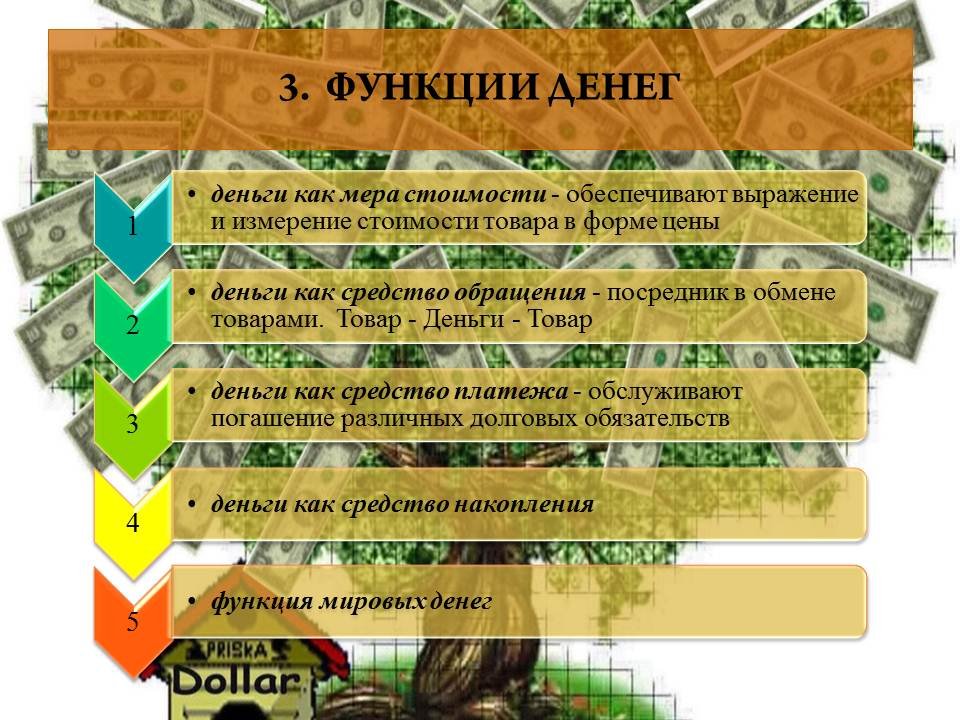

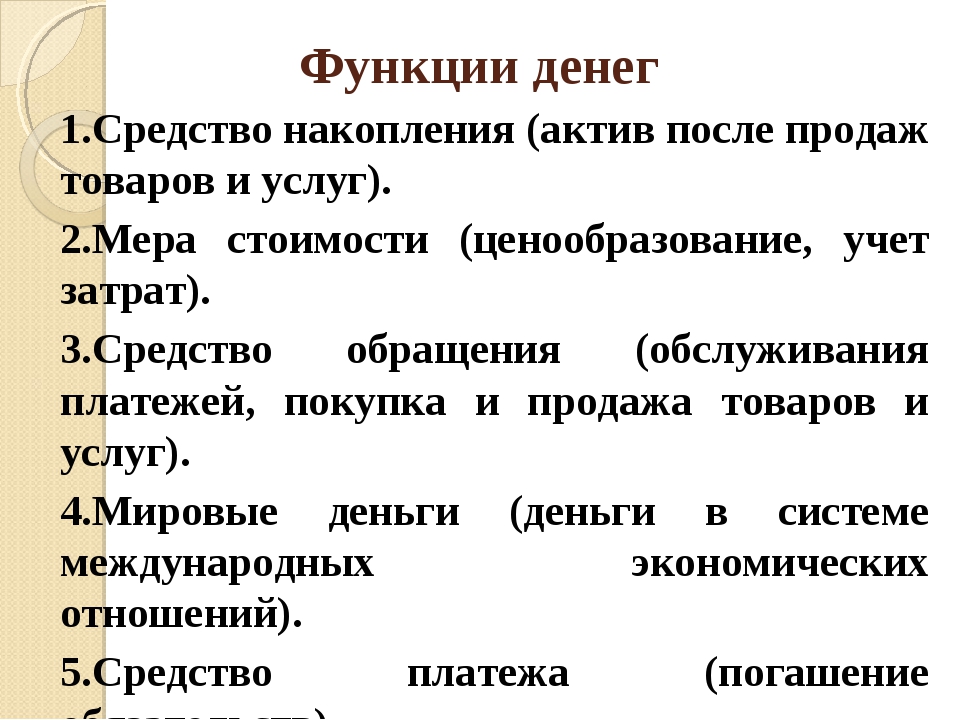

Функции денег сводятся к пяти главным ролям, выполняемым ими в современной экономической системе: мерило стоимости, инструмент накопления, средство обращения, платежный ресурс и мировые деньги. Указанные функции денег плотно переплетены друг с другом и, по сути, следуют одна из другой, подробнее о каждой из них изложено ниже.

Указанные функции денег плотно переплетены друг с другом и, по сути, следуют одна из другой, подробнее о каждой из них изложено ниже.

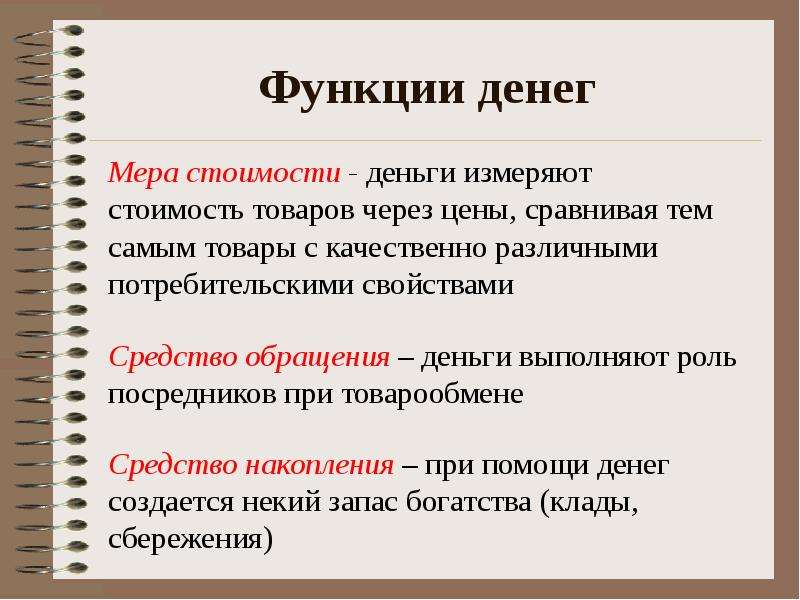

1. Мера стоимости

Денежные знаки являются самым практичным и удобным способом измерения стоимости любого товара или услуги, они считаются универсальным средством сопоставления цены с другими товарными единицами. Так, при наличии денег пропадает необходимость выражения цены одного товара через другие виды продуктов, на которые можно осуществить обмен. Поэтому выражение цены на сахар через мясо, шерсть, хлопок и т.д. не производится, а все осуществляется через деньги.

В прошлом в эпоху золотого стандарта данная функция выполнялась деньгами безупречно, ведь денежные единицы были обеспечены золотом, а их номинал соответствовал золотому содержанию. В современной экономике смысл указанной функции денег кроется в том, что стоимость, выраженная в деньгах, фактически приравнена к труду, затраченному на производство продукта.

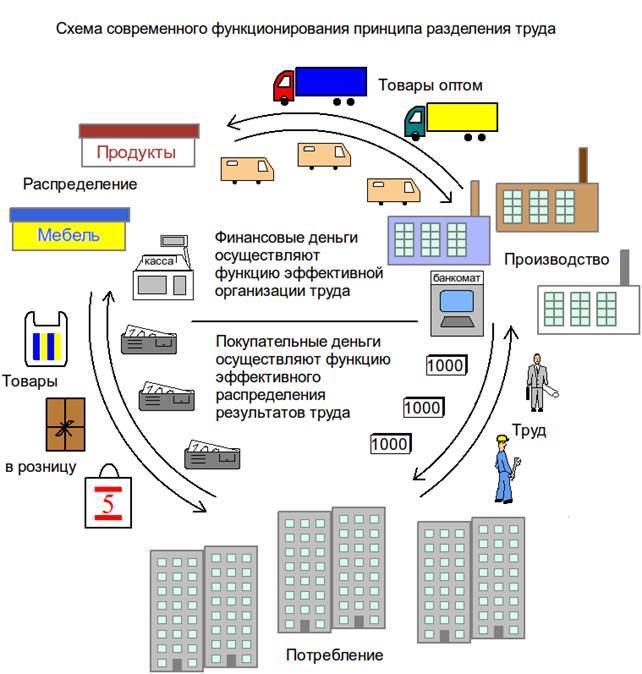

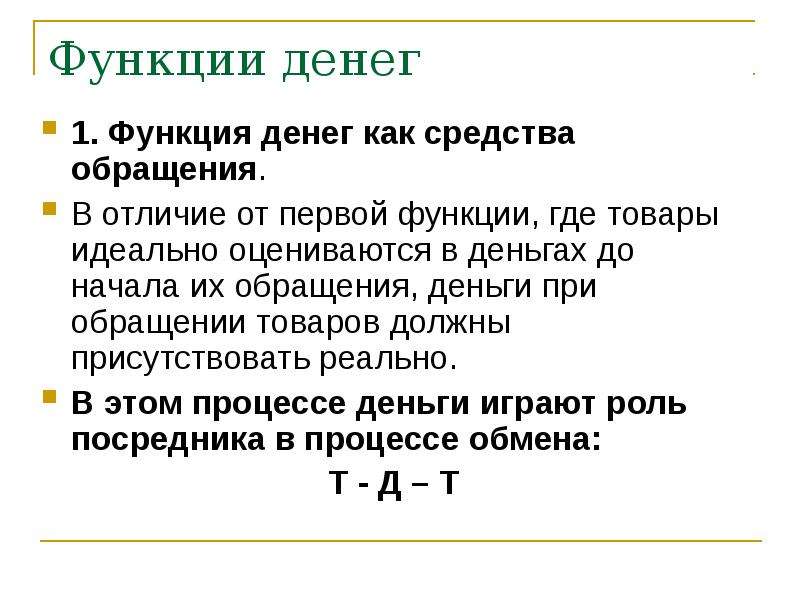

2. Средство обращения

Сегодня товарное обращение происходит по следующей схеме: сначала товар продается (т.е. превращается в деньги), а затем покупается новый товар (т.е. деньги преобразуются в товар). И в этом цикле деньгам отводится роль посредника.

До появления денежных знаков данная схема была ограничена только товарами (т.н. бартер), когда один товар обменивался на другой, при этом чтобы найти нужного контрагента, требовалось время и немалые усилия, что крайне сдерживало экономический рост. Появление денег изменило ситуацию. Именно в этом заключается роль рассматриваемой функции денег, однако с ускорением экономического прогресса появился и риск развития финансовых кризисов.

3. Средство платежа

В настоящее время далеко не все товары продаются за наличные денежные средства – такое стало возможным с появлением кредита и развитием кредитных отношений. Получая товар, покупатель может не расплачиваться за него сразу, а выписать продавцу долговое обязательство, предполагающее погашение стоимости спустя какое-то время. Таким образом, сущность разбираемой функции денег заключается в завершении процесса купли-продажи.

Таким образом, сущность разбираемой функции денег заключается в завершении процесса купли-продажи.

4. Накопление сокровищ

Оседая вне сферы обращения, деньги выполняют функцию накопления, т.е. происходит процесс сбережения материальных ценностей. Однако в современном мире, где господствуют кредитные деньги (не имеющие реальной стоимости в отличие от золотых монет), реализация данной функции денег происходит весьма условно, а значит, подвержены обесцениванию (т.е. инфляции).

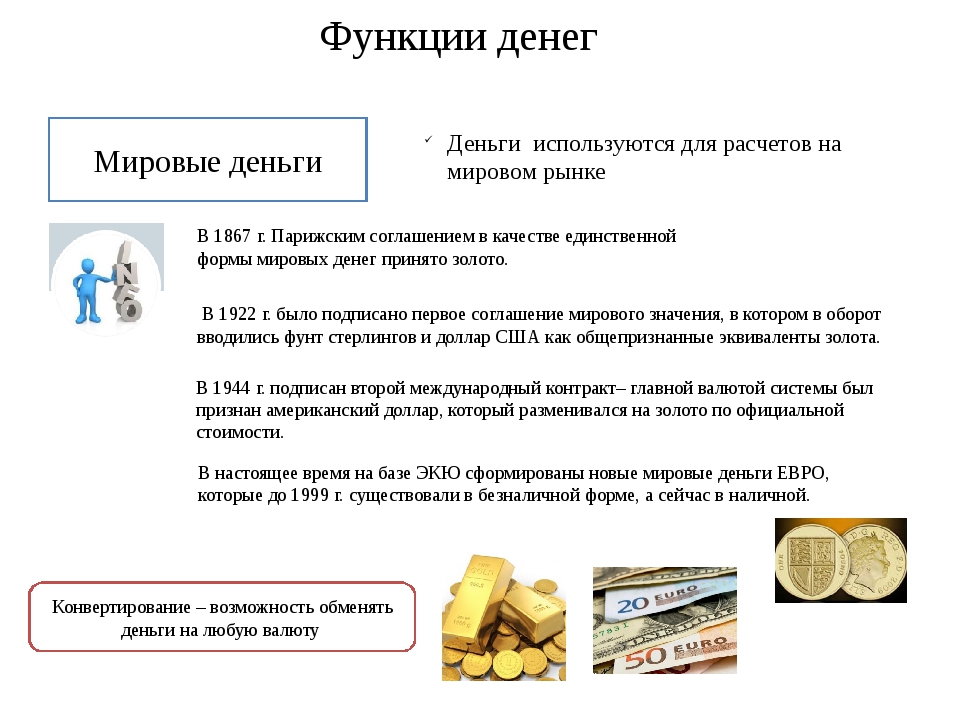

5. Мировые деньги

Значение пятой функции раскрывается в масштабах всего мирового сообщества в процессе экономического взаимодействия на межгосударственном уровне. В данном случае платежные средства выполняют все вышеперечисленные денежные обязанности, но в более широких рамках.

«Функции денег и их характеристика»

«Первый Московский Кийосаки Клуб» представляет статью:

«Функции денег и их характеристика»

Деньги – довольно-таки интересное явление в нашем обществе. Кому-то их постоянно не хватает, у кого-то их некуда девать. Кому-то они – простое средство выживания, для кого-то стали источником различных невероятных развлечений. Кто и когда их придумал? Какие функции и характеристики присущи деньгам?

Кому-то их постоянно не хватает, у кого-то их некуда девать. Кому-то они – простое средство выживания, для кого-то стали источником различных невероятных развлечений. Кто и когда их придумал? Какие функции и характеристики присущи деньгам?

Как известно, что в игре «Денежный поток» Роберта Кийосаки основным инструментом являются деньги, то попробуем разобраться.

Что такое деньги?

Деньги выступают универсальным эквивалентом различных товаров и услуг. Правильнее будет сказать – эквивалентом их стоимости. История их возникновения уходит корнями в древность.

Раньше деньгами выступали драгоценные металлы, в настоящее же время денежные знаки — это обязательства государства с центральным банком в виде монет или банкнот. Сами по себе деньги не имеют никакой ценности. Ценность деньгам придается именно обязательствами государства.

Функции денежных средств

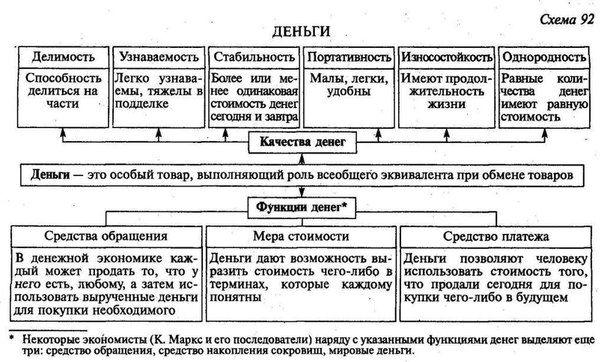

Сущность денег проявляется именно их назначением, их функциями.

Мера стоимости. Эта способность достигается способностью денег выступать эталоном для всех товаров и видов услуг. Все товары различаются по весу, фактуре, размерам и другим физическим характеристикам и свойствам. Деньги являются универсальным измерителем, мерой стоимости, которая позволяет сравнивать разные виды ценности и производить равнозначные обмены.

О ПЕРВОМ МОСКОВСКОМ КИЙОСАКИ КЛУБЕ ЗДЕСЬ

Средство обращения. У денег присутствует свойство скорости и простоты обмена на любые услуги и товары. Они выступают посредниками, позволяя производителям продавать товары в одно время, а покупать сырье через большие промежутки времени совсем в других местах. Деньги отменяют ограничение в пространстве и во времени.

Средство платежа. Например, в игре «Денежный поток» для осуществления сделок часто берутся кредиты и Деньги позволяют установить размер кредита , а в последующем и оплатить его. Если товар берется в долг, а в дальнейшем цена на него изменяется, сумма долга остается неизменной, поскольку выражена в денежных единицах.

Если товар берется в долг, а в дальнейшем цена на него изменяется, сумма долга остается неизменной, поскольку выражена в денежных единицах.

Средство накопления.

Деньги помогают переносить покупательскую способность в будущее. Это дает возможность накопить денежные средства и не тратить их сразу. При этом деньги изымаются из оборота. В Первом Московском Кийосаки Клубе, при игре в «Денежный поток», принято во время игры оборачивать деньги как можно чаще и больше для того, чтобы хватило средств рассчитаться с долгами и выйти в «Большой круг».

Как печатают деньги на ГосЗнаке видео:

Чеканка прямоугольных монет к Олимпиаде 2014 года видео:

Мировые деньги.

Эти деньги начали свое существование при развитии системы внешнеторговых связей, международных займов. Они выступают для всех платежными средствами или материализацией богатств мирового сообщества.

Характеристики денег

Функциями денег отображается их сущность, а характеристики позволяют более точно определить их понятие с юридической стороны. Отличают следующие характеристики денег:

1. Денежными знаками могут быть только монеты и денежные знаки, которые признаны государством;

2. Изготавливаются деньги только в строгом соответствии государственным образцам и только государственными специализированными предприятиями – монетными дворами;

3. Номинал денежных средств устанавливается государством в произвольном порядке и выражается национальными денежными единицами;

4. Деньги обязаны к приему на всей территории страны по номинальной стоимости;

5. Незаконное изготовление денежных знаков и их выпуск в обращение считается фальшивомонетничеством, которое влечет за собой привлечение к ответственности.

Незаконное изготовление денежных знаков и их выпуск в обращение считается фальшивомонетничеством, которое влечет за собой привлечение к ответственности.

Национальной валютой РФ считается рубль. Выпуск денег, контроль их оборота, а также и их изъятие проводит только Центральный банк России.

ПОИГРАТЬ В ИГРУ «ДЕНЕЖНЫЙ ПОТОК» МОЖНО ЗДЕСЬ

Функции денег, теория и примеры

Сущность и функции денег

Деньги представляют собой средства, которые выражают ценность товарных ресурсов, участвующих в экономической и хозяйственной жизни общества. Деньги находят универсальное воплощение ценности в формах, которые соответствуют определенному уровню товарных отношений.

Понятие денег основано на понятии ценности, которая находится в соответствии с международным подходом к деньгам. Ещё одним определением денег является понятие того, что это ликвидное средство обмена, обладающее способностью обмена на любой другой товар и измерения стоимости любого товара.

Деньги появляются стихийно в ходе развития товарного обращения, при котором возникают излишки товара. При этом обмен носит постоянный и массовый характер, что предопределило возникновение необходимости специального средства обращения в виде денег.

Сущность денег можно раскрыть на примере их функций. Основные функции денег представляют собой меру стоимости, средство обращения, платежа и сбережения, а также функцию мировых денег.

Мера стоимости и средство обращения

Мера стоимости денег характеризуется образованием цены, которая определяет стоимость товара, измеряемого деньгами. Таким образом, происходит приравнивание товаров между собой, когда они получают количественное измерение.

Денежным измерением стоимости является цена, которая находится в зависимости от определенных условий производства и обмена. Для того чтобы сравнивать цены, их нужно привести к единому масштабу.

Деньги как средство обращения используются посредниками при обращении продукции и услуг. В этой функции важными являются скорость и лёгкость обращения денег, их быстрый обмен на любой другой товар. Важным является показатель ликвидности.

В этой функции важными являются скорость и лёгкость обращения денег, их быстрый обмен на любой другой товар. Важным является показатель ликвидности.

При использовании денег производители товара получают возможность продавать свой товар сегодня, а покупать сырье только через определенное время. В этом случае они могут продавать свой товар в одном месте и в одно время, а приобретать нужные им товары и ресурсы совсем другом. Можно сказать, что деньги в качестве средства обращения способны преодолевать временные и пространственные ограничения в процессе их обмена. Деньги в качестве средства обращения преобладали в развитии торговли. После того как появился кредит и экономика получила свое дальнейшее развитие, на первый план вышла функция денег как средства платежа. Также этому поспособствовало использование пластиковых карт и прочих электронных инструментов для расчетов, возможность расчета через перечисления с банковского счёта, включая осуществление оптовых и розничных покупок.

Деньги как средство платежа

В качестве средства платежа деньги характеризуются тем, что время платежа может не совпадать со временем оплаты. Товары могут продаваться в кредит, а также с отсрочкой платежа. Данная функция получила самостоятельное значение при условии нестабильности цен на продукцию. К примеру, при покупке товара в долг, сумма долга выражена в деньгах, не в количестве купленной продукции. Дальнейшее изменение цен на эту продукцию не способно влиять на сумму долга, которая оплачивается деньгами.

Эту функцию деньги также выполняют при денежных отношениях с финансовыми органами. Сходные по смыслу роли могут играть деньги в случае, когда в них находят отражение определенные экономические показатели.

Другие функции денег

В качестве средства накопления деньги представляют собой накопленные, но неиспользованные деньги. Это дает возможность перенести покупательную способности с настоящего момента в будущий момент. Функция средства накопления выполняется деньгами, которые временно не участвуют в обороте. При этом необходимо учитывать, что данная способность денег находится в зависимости от инфляционных процессов.

При этом необходимо учитывать, что данная способность денег находится в зависимости от инфляционных процессов.

Функция денег «мировые деньги» функционирует при осуществлении внешнеторговых связей, международных закупок, оказании услуг внешним партнерам. Деньги в этой функции функционируют в качестве всеобщего платежного средства, реализации общественного богатства.

Мировые деньги чаще всего используются при международных расчетах. Для современной развитой экономики характерно присутствие трех основных функций денег: мера стоимости, средство накопления и средства расчёта. Функция денег как средства обращения остаётся в очень малых размерах.

Примеры решения задач

Урок по обществознанию 7 класс «Деньги и их функции»

Предмет: Обществознание

Класс: 7 класс.

Программно-методическое обеспечение: УМК под редакцией Боголюбова Л. Н. «Обществоведение», 7 класс

Тема урока: «Деньги и их функции»

Цели урока:

— познакомить учащихся с историей денег и их ролью в современном обществе,

— продолжить формирование умений делать выводы, работать с текстом учебника,

— воспитывать у учащихся стремление реализовать свои способности, стремление к получению новых знаний.

Тип урока: комбинированный

Методы: объяснительно-иллюстративный, репродуктивный, поисковый, проблемный

Оборудование: оборудование для презентаций.

Список используемой литературы:

1. Деньги мира. Мир энциклопедий Аванта +. 2006 г.

2. Прошлое в монетах. Памятные монеты. 1832-1991 гг./

Т.А. Аглинцева, Е.Н. Кукушкина, Г.М. Сухонос и др./

под редакцией А.В. Юрова. — М.: Финансы и статистика, 1994 — 288 с.

Ресурсы Интернет:

1. http://www.o-dengah.ru/1

2. http://numizmat.ru/unique

3. http://numizmat.ru/mainnum/2007/06/26/mainnum_3810.html

Ход урока

Эпиграф к уроку: «Богатства существуют, чтобы их тратить, а траты — чтобы делать добро и этим снискать честь». (Фрэнсис Бэкон) (слайд 2)

1. Организационный момент

Вступительное слово

Здравствуйте, ребята! Сегодня мы переходим к изучению темы: «Деньги и их функции». Обратите внимание на план работы на уроке (слайд 3). Сегодня мы поговорим об истории денег и об их основных функциях.

2. Переход к изучению новой темы

Учитель: Откройте ваши учебники на странице 105 (§ 13). Пожалуй, сложно найти человека, который бы не сталкивался с необходимостью решать денежные вопросы, будь то недостаток средств или необходимость приобрести что-то необходимое. А что значат деньги для вас? (слайд 4)

3. Изучение новой темы

Рассказ учителя с элементами беседы о товарах — посредниках

В ходе обсуждения поставленной проблемы с учителем учащиеся понимают, что деньги играют весьма важную роль в современном мире. Без них сложно осуществлять сделки (купли-продажи и т. д.)

Учитель: На прошлых уроках вы узнали об обмене. Мы говорили о том, что еще в древнейшие времена существовал бартер. Расскажите об этом виде обмена, опираясь на иллюстрации, размещенные на слайде. (слайд 5)

Ожидаемый ответ: Бартер – это обмен товара на товар. Предположим, что у одного человека был гончарный сосуд у другого – нож. Владельцу сосуда понадобился нож, а владельцу ножа – сосуд. Если оба человека были согласны на сделку, они меняли одну вещь на другую.

Учитель: Бартер обладал недостатками. Не всегда участники сделки были заинтересованы в товарах друг друга. И решение было найдено. Тот же нож можно было сначала обменять на товар — посредник, а потом уже этот товар – на нужную вещь. Этот товар – посредник выступал в роли эквивалента.

Запись в тетрадь: Эквивалент – нечто равноценное, равнозначащее, равновесное, равносильное другому, полностью заменяющее его. (слайд 6)

Учитель: В роли эквивалента в разное время и у разных народов выступали разные предметы: кусочки кожи, раковины, скот, рисовые зерна и т.д. Но постепенно роль денег перешла к металлам. Выясним, почему же это произошло? Выдана таблица (слайд 7). В первой колонке перечислены предметы, выступавшие в роли денег. Сравните их по критериям, указанным в таблице.

| Предметы, выступающие в роли денег | Компактность | Делимость | Долговечность | Однородность | Приемлемость |

| Соль | — | — | + | + | — |

| Каменные колеса | — | + | + | + | — |

| Рыба | — | — | — | — | — |

| Золото | — | + | + | + | + |

| Медные монеты | + | + | + | + | + |

В ходе анализа таблицы учащиеся должны сделать вывод, что люди стали использовать металлы в качестве товара-посредника благодаря их долговечности и возможности делить слитки металла на равные части.

Рассказ учителя об истории денег с опорой на иллюстративный ряд

Учитель: Считается, что первые монеты появились в Китае и в Лидии в 7 в. до н. э.(слайд 8) Около 500 г. до н. э. персидский царь Дарий ввел монеты вместо бартера. Бумажные деньги появились в Китае в 8 в. н. э. Вначале это были расписки, которые выдавались под ценности, сдаваемые на хранение, либо свидетельства об уплаченных налогах (слайд 9). Марко Поло писал, что бумажные деньги – способ достичь той цели, к которой стремились алхимики. В 13 в. правительство Чингисхана обменивало бумажные деньги на золото, и их стали подделывать. В 1500 г. в Китае прекратили выпуск бумажных денег из-за финансовых трудностей, но некоторые частные банки все равно продолжали эмиссию. В разное время в разных странах деньгами были слитки металлов, раковины, перья, бобы какао, скот и т. д.

Дополнительно учитель может привести ряд интересных фактов из истории денег с опорой на иллюстративный материал

• Жители острова Яп использовали в качестве денег огромные каменные диски диаметром до 4-х метров. (слайд 10)

(слайд 10)

• Когда испанские конкистадоры завоевали Мексику, индейцы использовали для платежей какао-бобы и маленькие медные топоры — их мягкий металл не годился для хозяйственных нужд.(слайд 11)

• Самому раннему свидетельству об использовании раковин каури в качестве денег в Китае около 3500 лет. Раковины каури служили деньгами в 9-18 вв. в Индии, в 17 веке в Таиланде и в 19 веке в Африке. (слайд 12)

• 1993 год. Изобретены «цифровые деньги» — DigiCash. На основе этой технологии чуть позже были созданы смарт-карты — карточки с компьютерным чипом, на который записывается информация о количестве денег на счете. (слайд 13)

Самостоятельная работа учащихся с текстом учебника

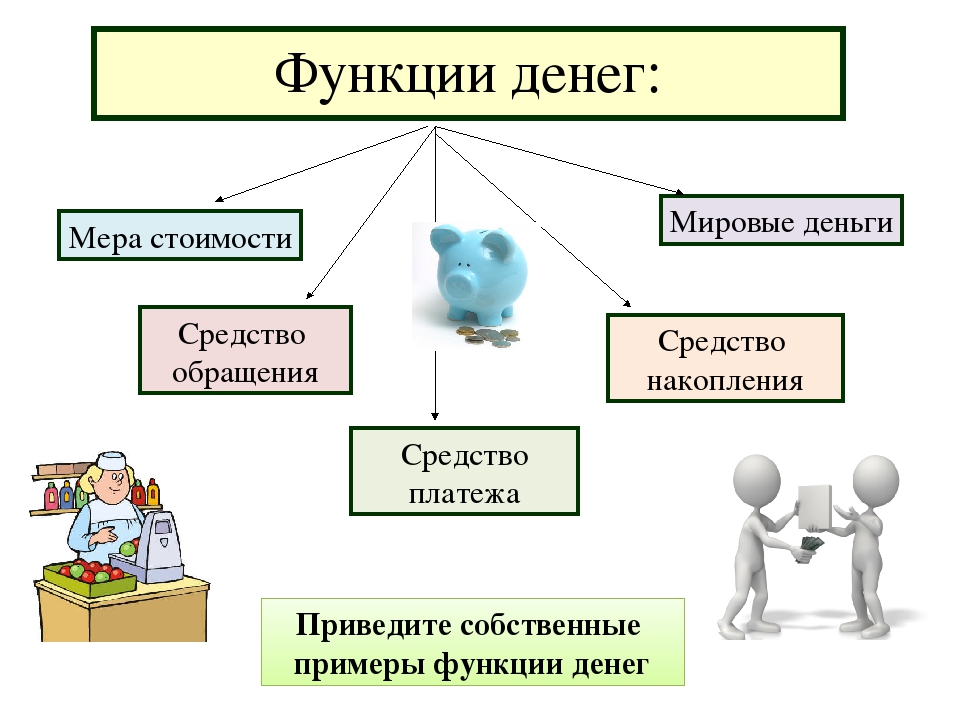

Учитель: Кажется, что в наше время от денег зависит очень много. Но каковы же на самом деле функции денег? Самостоятельно заполните схему «функции денег» и будьте готовы объяснить каждую из функций(объяснения учащихся).

Результатом работы учащихся должна стать заполненная схема «Функции денег» (слайд 14)

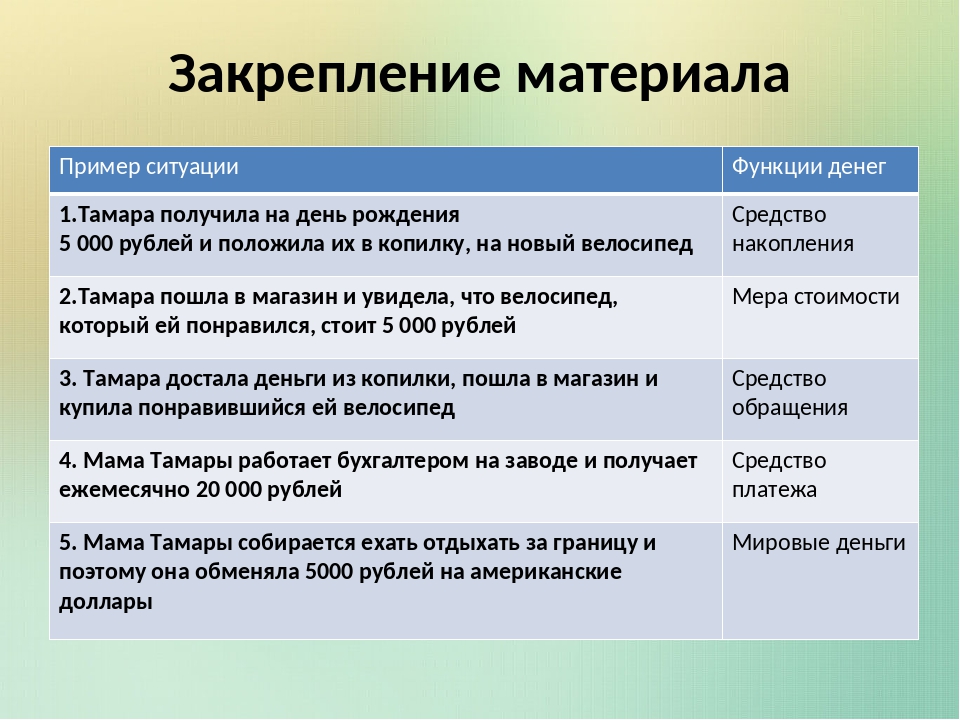

После заполнение схемы и обсуждения функции денег, учащиеся получают таблицу и задание.

Учитель: Рассмотрите таблицу «Функции денег». Определите функции денег в каждой ситуации.

Практическая работа учащихся

Учитель: Кто-то накапливает сбережения в банке, кто-то у себя дома, в некоторых людей монета – объект изучения. Изучает монеты наука нумизматика (от лат. «nomisma» — монета)

Запись в тетрадь: Нумизматика (от лат. «nomisma» — монета) — вспомогательная историческая дисциплина, изучающая историю монетной чеканки и денежного обращения по монетам. (слайд 15)

Одному из учащихся предоставляется монета. Задачи практической работы: выяснить, что изображено на монете, какие надписи есть на монете, где и когда она выпущена.

В ходе практической работы учащиеся понимают, что монета может нести важную для исследователя информацию: кто правил страной в той или иной период, какими были официальные символы государства и т. д.

Учитель: Обратите внимание на слайд. Перед вами основные понятия, которые используются при изучении монет. (слайд 16)

Запись в тетрадь: Аверс – лицевая сторона монеты, на которой указывают номинал

Реверс – оборотная сторона монеты, на которой помещают герб государства.

Номинал – нарицательная стоимость монеты

Легенда – надписи на монете

Гурт – боковая поверхность монеты

4. Закрепление изученного материала

Ответьте на следующие вопросы: (слайд 17)

— Почему у человека появилась потребность в деньгах?

— В чем преимущества и недостатки бартера?

— Почему появились металлические деньги?

— Каковы основные функции денег?

— Какую информацию может дать изучение монеты?

5. Подведение итогов

Учитель: Деньги – универсальный посредник при обмене. Они могут служить средством измерения стоимости любых товаров и услуг. С их помощью можно накапливать состояние, осуществлять платежи внутри страны и между странами (слайд 18)

5. Домашнее задание (слайд 19)

Учитель: Дома вы изучите § 13. Желающие могут подготовить небольшие сообщения на темы: «Деньги на Руси», «Денежная реформа С. Ю. Витте»

6. Выставление учащимся оценок за работу на уроке

ДЕНЬГИ: ПРОИСХОЖДЕНИЕ, СУЩНОСТЬ, ФУНКЦИИ | Опубликовать статью ВАК, elibrary (НЭБ)

Мухина Е. Р.

Р.

Старший преподаватель, Пермский национальный исследовательский политехнический университет

ДЕНЬГИ: ПРОИСХОЖДЕНИЕ, СУЩНОСТЬ, ФУНКЦИИ

Аннотация

В статье рассмотрены концепции происхождения денег. Приведены основные функции денег. Проанализированы виды денег. Охарактеризована роль денег в экономике.

Ключевые слова: деньги, функции, концепция, вексель, банкнота, чек.

Mukhina E.R.

Senior lecturer, Perm National Research Polytechnic University

THE MONEY: ORIGIN, ESSENCE, FUNCTIONS

Abstract

The article deals with the concept of the origin of money. The basic functions of money are analyzed. The kinds of money are described. The meaning of money in economy is characterized.

Keywords: money, function, concept, bill.

Наша жизнь неразрывно связана с денежным оборотом. Деньги присутствуют при любых товарных отношениях, выступая своего рода посредником при проведении какой-либо сделки. В определенном плане можно сказать, что люди договорились между собой о том, что для продвижения стоимостей в меновом обороте необходимы специальные инструменты, то есть деньги. Об этом говорят сторонники рационалистической теории появления денег, исходной точкой зрения которых является предположение о рациональности всех действий человека.

Деньги присутствуют при любых товарных отношениях, выступая своего рода посредником при проведении какой-либо сделки. В определенном плане можно сказать, что люди договорились между собой о том, что для продвижения стоимостей в меновом обороте необходимы специальные инструменты, то есть деньги. Об этом говорят сторонники рационалистической теории появления денег, исходной точкой зрения которых является предположение о рациональности всех действий человека.

Сторонники эволюционной теории говорят, что деньги появились вне зависимости от желания людей, то есть появлению денег предшествовал длительный период эволюции обмена.

Говоря о сущности денег, можно сказать, что деньги выступают специфическим товаром, форма которого выполняет функцию всеобщего эквивалента.

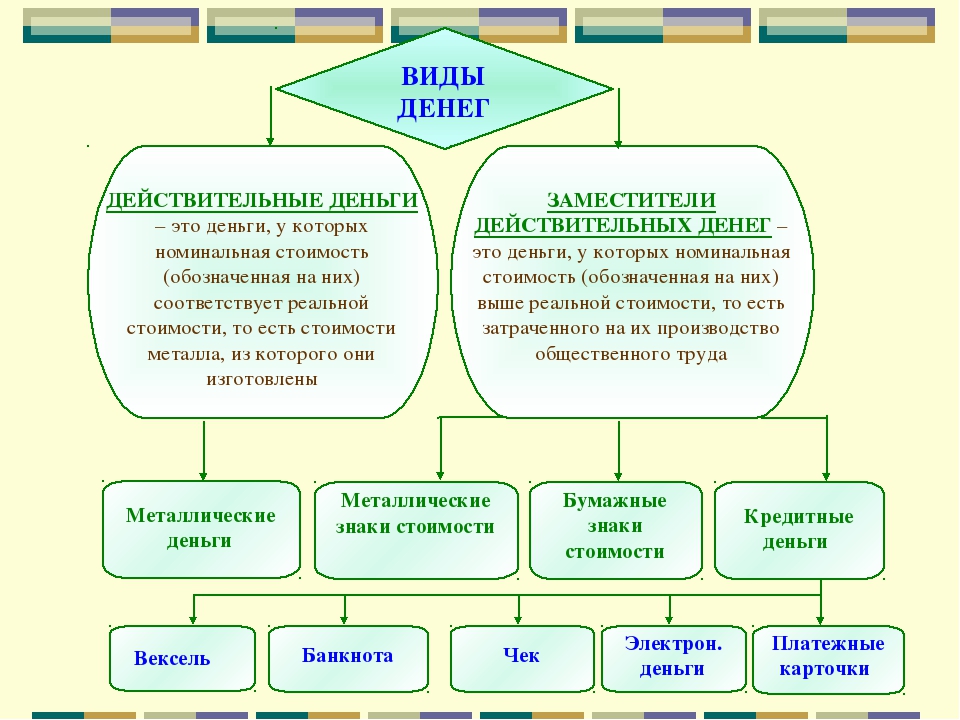

В учебной литературе, как правило, говорят о четырех основных функциях денег.

- Деньги как мера стоимости, то есть с помощью денежных средств происходит оценка стоимости всех товаров, работ, услуг. Любую вещь мы привыкли оценивать через использование привычной нам валюты.

- Деньги как средство обращения, то есть деньги выступают посредником. При покупке какого-либо товара мы передаем денежные средства продавцу, тем самым меняя наши деньги на необходимую нам продукцию. То есть происходит обмен по схеме «деньги – товар».

- Деньги как средство сбережения, или накопления.

- Деньги как мера отложенных платежей (речь идет об уплате долгов, налогов, выплате кредитов и т.д.) [1].

В более поздних пособиях появляется пятая функция денег как «мировые деньги», то есть речь идет о свободно конвертируемой валюте.

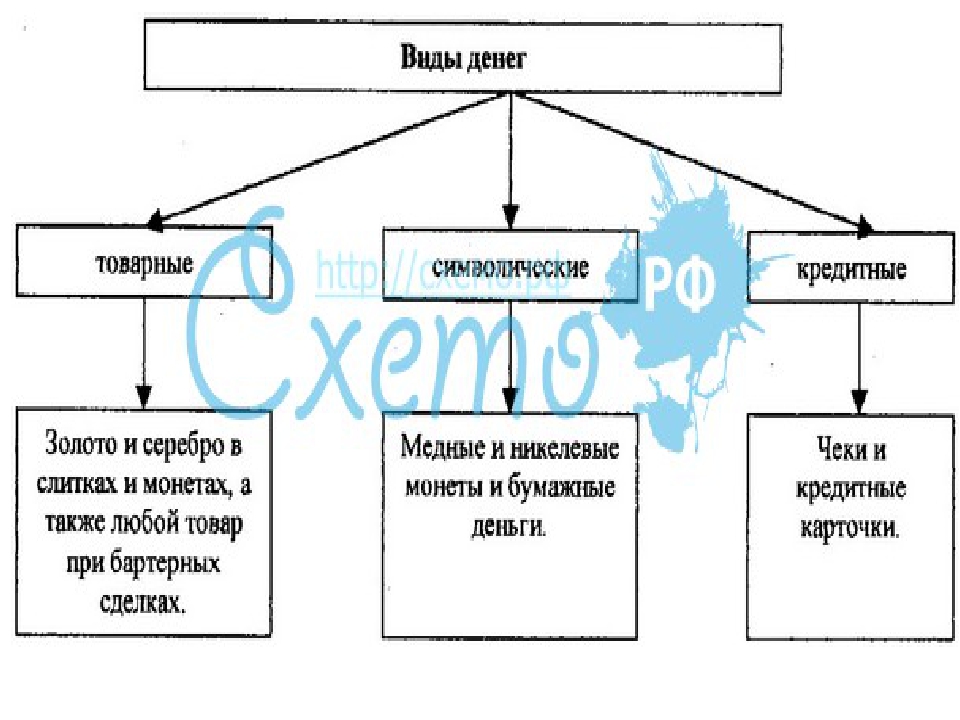

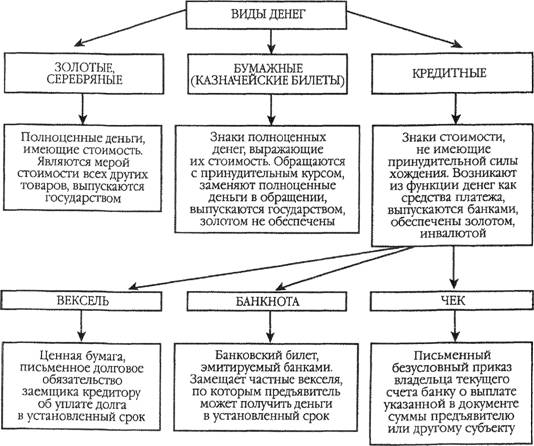

Рассматривая виды денег (рис.1.), следует особо остановиться на кредитных деньгах, поскольку в настоящее время именно данная категория денежных средств является наиболее востребованной.

Под векселем понимается письменное обязательство должника или приказ кредитора должнику об уплате обозначенной на нем суммы через определенный срок кредитору либо какому-то третьему лицу.

Под банкнотой понимается долговое обязательство банка. При этом классическая банкнота имеет ряд отличительных от векселя и от бумажных денег свойств. Так, банкнота является бессрочным долговым обязательством, в то время как вексель – срочным. Помимо этого, банкнота является государственной гарантией. Классическая банкнота по возвращении в банк разменивается на золото или серебро, бумажные деньги всегда неразменные. Рассматривая вопрос происхождения, следует обратить внимание на то, что банкнота возникла из функции денег как меры отложенных платежей, в то время как бумажные деньги – из функции денег как средства обращения.

При этом классическая банкнота имеет ряд отличительных от векселя и от бумажных денег свойств. Так, банкнота является бессрочным долговым обязательством, в то время как вексель – срочным. Помимо этого, банкнота является государственной гарантией. Классическая банкнота по возвращении в банк разменивается на золото или серебро, бумажные деньги всегда неразменные. Рассматривая вопрос происхождения, следует обратить внимание на то, что банкнота возникла из функции денег как меры отложенных платежей, в то время как бумажные деньги – из функции денег как средства обращения.

Рис.1 – Виды денег

Следующая разновидность кредитных денег – чек, то есть письменный приказ владельца текущего счет банку о выплате определенной суммы денег чекодержателю или о перечислении данной суммы на другой текущий счет.

В последнее время все большую популярность приобретают электронные деньги, то есть деньги на счетах компьютерной памяти кредитных организаций, пользование которыми осуществляется с помощью специальных устройств.

Пластиковые карты все больше заменяют бумажные деньги. Несомненное достоинство данного типа расчетов – быстрота денежного оборота. Многие банки предлагают услугу «cash back», своего рода некий «бонус» при оплате товаров, работ, услуг с помощью карты, а не наличности. При этом часть денежных средств в определенной пропорции возвращается держателю.

Таким образом, роль денег на сегодня трудно переоценить. Они выступают связующим звеном между производителями продукции, услуг. С их помощью происходит образование и перераспределение дохода через государственный бюджет, механизм налогообложения.

Деньги выступают объектом монетарного регулирования, которое направлено на сдерживание роста денежной массы, на преодоление инфляционных процессов и стимулирование роста национального дохода.

Литература

- Галеутдинова Е.Р. Макроэкономика: метод. пособие – Пермь, 2011, 27с.

References

- Galeutdinova E.R.

Makroekonomika: metod. posobie – Perm, 2011, 27s.

Makroekonomika: metod. posobie – Perm, 2011, 27s.

функции денег(всего их 5) и два примера к каждой функции!!!!

Сочинение на тему Как я плонирую свою жизнь

4) Какие три состояния рынка указаныв тексте? с опорой на текст иобществоведческие знания укажи, как каждое из этих состояний влияет наэкономическое п … оведение потребителей.5) Используя знания курса и личный социальный опыт, проиллюстрируй примерамилюбые два-три способа, которыми производители воздействуют на формированиеспроса.

Дай 50 баллов пожалуйста помогите

«Каждый — кузнец своего счастья, особенно если владеет собственной кузницей». 2 примера из жизни.

открытие кафе — какой это вид бизнеса?

Составьте сочинение-рассуждение на тему. Как не создать себе кумира. Заранее Спасибо!

задум написати роман про людину, яка збожеволіла від читання лицарських романів і вирішили вершити подвиги наслідуючи персонажів улюблених книжок, вин

… ик у сервантеса. ..

..

ДАЮ 70 БАЛЛОВ помогите пожалуйста начиная со 2 задания

2.Выберите верные суждения и запишите цифры, под которыми они указаны.

1) Образование выполня

… ется в обществе функции контроля и регулирования общественных отношений.

2) образование – это целенаправленный и единый процесс воспитания и обуче6ия человека

3) Гражданственность и патриотизм относятся к высшим моральным ценностям.

4) мораль регулирует общественные отношения, основываясь на представлениях людей о добре и зле.

5) непрерывное образование составляет конституционное обязанность человека.

Ответ:_____________________________________________________________

3. граждане РФ при покупке товаров в магазинах и оплате услуг используют и бумажные деньги.ю и пластиковые карты.

3.1. Как Вы думаете, почему при использовании пластиковой карты необходимо соблюдать специальные правила безопасности?

4.Интернет активно используется людьми в повседневной жизни.

4.1. Как Вы думаете, почему при пользовании Интернетом необходимо соблюдать специальные правила безопасного поведения?

Составьте рассказ о себе как об интернет-пользователе, ответив на следующие вопросы. 4.2.Как часто Вы заходите в Интернет в течение недели? С какой целью Вы делаете это чаще всего?

4.3.Как Вы относитесь к размещению человеком в социальных сетях персональной информации о себе? Чего, по Вашему мнению, при этом не следует делать, чтобы избежать возможной опасности?

5.Выберите верные суждения и запишите цифры, под которыми они указаны.

1)Труд — деятельность людей по производству товаров и услуг путём использования своих физических и интеллектуальных возможностей, профессиональных навыков и опыта.

2)Основой командной экономики является частная собственность и частная хозяйственная инициатива, а также конкуренция производителей.

3)Как правило, рост цен вызывает увеличение количества выпускаемых / предлагаемых к продаже товаров.

4)Деньги — это универсальный товар, который можно обменять на любой другой товар.

5)Прямые налоги, в отличие от косвенных, обязательны к уплате.

Ответ:__________________________________________

6.Английскому писателю Ч.Диккенсу принадлежит следующее высказывание: «Трудолюбие –душа всякого дела и залог благосостояния»

Как Вы понимаете смысл фразы «залог благосостояния»

Дайте свой объяснение смысла высказывания.

4.2.Как часто Вы заходите в Интернет в течение недели? С какой целью Вы делаете это чаще всего?

4.3.Как Вы относитесь к размещению человеком в социальных сетях персональной информации о себе? Чего, по Вашему мнению, при этом не следует делать, чтобы избежать возможной опасности?

5.Выберите верные суждения и запишите цифры, под которыми они указаны.

1)Труд — деятельность людей по производству товаров и услуг путём использования своих физических и интеллектуальных возможностей, профессиональных навыков и опыта.

2)Основой командной экономики является частная собственность и частная хозяйственная инициатива, а также конкуренция производителей.

3)Как правило, рост цен вызывает увеличение количества выпускаемых / предлагаемых к продаже товаров.

4)Деньги — это универсальный товар, который можно обменять на любой другой товар.

5)Прямые налоги, в отличие от косвенных, обязательны к уплате.

Ответ:__________________________________________

6.Английскому писателю Ч.Диккенсу принадлежит следующее высказывание: «Трудолюбие –душа всякого дела и залог благосостояния»

Как Вы понимаете смысл фразы «залог благосостояния»

Дайте свой объяснение смысла высказывания. Как Вы думаете, почему трудолюбие душа всякого дела?

7.Выберите верные суждения и запишите цифры, под которыми они указаны.

1) Религия, как и наука, основана на вере в сверхъестественное

2) Религиозная вера включает переживание и чувства

3) Наука, искусство, религия и другие компоненты составляют духовную культуру общества.

4) Религия выполняет функции регулирования общественных отношений и интеграции верующих

5) В обществе любого типа религиозные нормы устанавливаются государством.

Ответ:_______________________________________________________

Как Вы думаете, почему трудолюбие душа всякого дела?

7.Выберите верные суждения и запишите цифры, под которыми они указаны.

1) Религия, как и наука, основана на вере в сверхъестественное

2) Религиозная вера включает переживание и чувства

3) Наука, искусство, религия и другие компоненты составляют духовную культуру общества.

4) Религия выполняет функции регулирования общественных отношений и интеграции верующих

5) В обществе любого типа религиозные нормы устанавливаются государством.

Ответ:_______________________________________________________

способы предотвращения конфликтов с пояснениями

является ли экономика главным фактором общественного развития и почему

Теория спроса на деньги Кейнса (с диаграммой)

Теория спроса на деньги Кейнса!

Кейнс относился к деньгам как к средству сбережения, поскольку это актив, в котором индивид может хранить свое богатство.

Для Кейнса все богатство человека состояло из денег и облигаций.

Кейнс использовал термин «облигации» для обозначения всех рискованных активов, кроме денег.

Итак, владение деньгами было единственной альтернативой владению облигациями.И единственным фактором, определяющим выбор индивидуального портфеля, была процентная ставка по облигациям.

Это повлияет на решение человека разделить свой портфель на деньги и облигации. Для Кейнса хранение денег стоит денег, а процентная ставка — это альтернативные издержки хранения денег. При высоких процентных ставках человек теряет крупную сумму из-за того, что держит деньги или не держит облигации.

Прирост / убыток капитала:

Еще одним фактором, влияющим на выбор индивидуального портфеля, было ожидаемое изменение процентных ставок, которое привело бы к приросту или убытку капитала.По словам Кейнса, когда процентная ставка была высока по сравнению с нормальным уровнем, люди ожидали, что она упадет в ближайшем будущем. Падение процентной ставки будет означать прирост капитала по облигациям. Согласно Кейнсу, при высокой процентной ставке спрос на деньги как средство сбережения (богатства) будет низким.

Согласно Кейнсу, при высокой процентной ставке спрос на деньги как средство сбережения (богатства) будет низким.

Для этого есть две причины:

(i) При высокой процентной ставке альтернативная стоимость владения деньгами (с точки зрения упущенных процентов) высока.

(ii) При высокой процентной ставке будущий прирост капитала по облигациям, вероятно, будет связан с падением процентной ставки в будущем.Это потому, что существует обратная зависимость между процентной ставкой и ценой старых облигаций. Таким образом, если текущая процентная ставка высока, люди будут ожидать, что она снизится в ближайшем будущем, и в этом случае они будут рассчитывать на прирост капитала.

Поскольку спрос на деньги будет падать при высоких процентных ставках и увеличиваться при низких процентных ставках, существует обратная связь между спросом на деньги (спекулятивным) активами и ставкой процента.

Кейнс также рассматривал транзакции и предупредительный спрос на деньги, основным определяющим фактором которых был доход. Такой спрос будет увеличиваться пропорционально увеличению доходов.

Такой спрос будет увеличиваться пропорционально увеличению доходов.

Таким образом, функция спроса Кейнса на деньги может быть выражена как

M d = L (Y, i)… (3)

, где Y — доход, i — номинальная процентная ставка, а L — предпочтение ликвидности.

Заключение политики :Таким образом, с точки зрения Кейнса, спрос на деньги является функцией как дохода, так и процентной ставки, хотя в классической теории он был функцией только дохода.Этот момент важен для объяснения различий в политических выводах между классической и кейнсианской моделями.

1. Определение номинального дохода по денежной массе :

Если спрос на деньги точно пропорционален доходу, как в уравнениях (1) и (2), то номинальный доход (PY) полностью определяется предложением денег. Поскольку M = M d = kPY, если предполагается, что k остается фиксированным в уравнении (1), увеличение денежной массы (M) в равновесии приведет к пропорциональному увеличению PY. Получаем

Получаем

ΔM = kΔPY

или, 1 / K ΔM = Δ PY… (4)

Таким образом, уравнение (4) совершенно ясно показывает, что PY может измениться только при изменении M, при этом k остается неизменным. Это означает, что изменения в налогово-бюджетной политике или автономные изменения инвестиционного спроса не играют никакой роли в определении равновесного значения дохода. Это действительно классический случай вертикальной кривой LM, в которой, если M фиксировано, уровень дохода фиксируется автоматически. И любое смещение кривой IS повлияет только на процентную ставку.

2. Роль изменения налоговой политики в определении дохода :

В функции спроса на деньги Кейнса доход не пропорционален денежной массе. Это означает, что изменения доходов могут происходить из-за изменений в налогово-бюджетной политике и автономных изменений инвестиционного спроса. В этом случае кривая LM будет иметь наклон вверх, и любое смещение кривой IS изменит равновесное значение дохода. Конечно, наклон кривых IS и LM будет определять относительную важность монетарных факторов и других детерминант дохода (которые сдвигают кривую IS).

Конечно, наклон кривых IS и LM будет определять относительную важность монетарных факторов и других детерминант дохода (которые сдвигают кривую IS).

Взгляд монетаристов :

Монетаристы считают, что кривая LM довольно крутая, хотя и не вертикальная. Это в значительной степени, если не полностью, объясняет, почему деньги оказывают доминирующее влияние на номинальный доход.

Модель регрессивных ожиданий :

Согласно Кейнсу, спрос на деньги относится к желанию держать деньги в качестве альтернативы покупке приносящего доход актива, такого как облигация. Все теории спроса на деньги дают другой ответ на основной вопрос: если облигации приносят проценты, а деньги — нет, почему человек должен держать деньги? Первая теория, отвечающая на эти вопросы, известная как кейнсианская теория спроса на деньги, основана на модели, называемой моделью регрессивных ожиданий.

По сути, это означает, что люди держат деньги, когда они ожидают падения цен на облигации, то есть повышения процентных ставок, и, таким образом, ожидают, что они понесут убытки, если будут держать облигации. «Облигации» здесь представляют собой весь спектр реально существующих рискованных активов. Поскольку оценки людей относительно вероятности повышения или понижения процентной ставки — и насколько сильно — варьируются в широких пределах, при любой данной процентной ставке найдутся люди, ожидающие ее повышения, и, таким образом, у них будут деньги.

«Облигации» здесь представляют собой весь спектр реально существующих рискованных активов. Поскольку оценки людей относительно вероятности повышения или понижения процентной ставки — и насколько сильно — варьируются в широких пределах, при любой данной процентной ставке найдутся люди, ожидающие ее повышения, и, таким образом, у них будут деньги.

Согласно модели регрессивных ожиданий, держатель облигации имеет ожидаемую доходность по облигации из двух источников: доходность облигации — проценты, платежи, которые он получает, — и потенциальный прирост капитала — увеличение цены облигации с того момента, когда он покупает его до того момента, как продает. Доходность облигации i обычно выражается как процентная доходность, равная Y, деленная на номинальную стоимость облигации. Таким образом,

i = Y / P b … (5)

Поскольку доходность Y представляет собой фиксированный процент от номинальной стоимости облигации, рыночная цена облигации определяется отношением доходности к рыночной ставке:

P b = Y / I… (6)

Ожидаемый процент прироста капитала — это процентное увеличение цены от цены покупки P b до ожидаемой цены продажи P e b . Отсюда мы можем получить процент прироста капитала, g = (P e b — P b ) / P b . Из уравнений (5) и (6) при фиксированном Y на облигации мы можем получить ожидаемую цену P e b , соответствующую ожидаемой процентной ставке, i e = Y / P e б . Таким образом, с точки зрения ожидаемых и текущих процентных ставок, прирост капитала может быть выражен как

Отсюда мы можем получить процент прироста капитала, g = (P e b — P b ) / P b . Из уравнений (5) и (6) при фиксированном Y на облигации мы можем получить ожидаемую цену P e b , соответствующую ожидаемой процентной ставке, i e = Y / P e б . Таким образом, с точки зрения ожидаемых и текущих процентных ставок, прирост капитала может быть выражен как

Это выражение ожидаемого прироста капитала с точки зрения текущих и ожидаемых процентных ставок.

Общий процентный доход (доход) по облигации, обозначаемый буквой e, представляет собой сумму рыночной процентной ставки на момент покупки плюс прирост капитала, e = i + g. Теперь, если мы заменим g из уравнения (7), мы получим выражение для общей процентной доходности как сумму процентной доходности и прироста капитала:

Теперь, с ожидаемой доходностью по облигациям, задаваемой e, и с нулевой доходностью денег, можно ожидать, что держатель актива вложит свое ликвидное богатство в облигации, если он ожидает, что доходность e будет положительной. Если ожидается, что доходность облигаций будет отрицательной, он вложит все свое ликвидное состояние в деньги.

Если ожидается, что доходность облигаций будет отрицательной, он вложит все свое ликвидное состояние в деньги.

В модели регрессивных ожиданий Кейнса предполагается, что каждый человек имеет ожидаемую процентную ставку i e , соответствующую некоторой нормальной долгосрочной средней ставке, которая, вероятно, будет преобладать на рынке. Если фактическая ставка превышает его долгосрочные ожидания, он ожидает, что они упадут, и наоборот.

Таким образом, его ожидания регрессивны. Здесь мы предполагаем, что его ожидаемая долгосрочная ставка не сильно изменится при изменении текущих рыночных условий.

Ожидаемая процентная ставка i e инвестора вместе с фактической рыночной процентной ставкой i определяет его ожидаемую процентную доходность e. На основе этого мы можем вычислить критический уровень рыночного курса i c , который дал бы ему нулевую чистую доходность по облигациям, то есть значение i, равное e = 0.

Когда фактическое i> i c , мы ожидаем, что он будет держать все свое ликвидное состояние в облигациях. Когда i c , он на 100% переходит в деньги.Чтобы найти это критическое значение, i c , мы устанавливаем общий доход, показанный в уравнении (8), равным нулю:

Когда i c , он на 100% переходит в деньги.Чтобы найти это критическое значение, i c , мы устанавливаем общий доход, показанный в уравнении (8), равным нулю:

Здесь i c , критическая рыночная процентная ставка, при которой e = 0, выражается как i e / (1 + i e ). Эта взаимосвязь между индивидуальным спросом на реальные остатки и процентной ставкой показана на рис. 19.2. Здесь мы показываем спрос на реальные остатки на горизонтальной оси.

Это спрос на реальные остатки, M / P, который зависит от процентной ставки.Поскольку мы неявно придерживаемся постоянного общего уровня цен, изменения реальных балансов M / P соответствуют изменениям в M.

На рис. 19.2, если i превышает i c , инвестор вкладывает все свои W в облигации, и его спрос на деньги равен нулю. Когда i падает ниже i c — так, чтобы ожидаемые капитальные потери по облигациям превышали процентную доходность, а e становилось отрицательным, — инвестор переводит все свое ликвидное состояние в деньги.

Это дает нам кривую спроса на деньги для отдельного человека, которая выглядит как ступенчатая функция.Когда i в точности равно e = 0 и инвестор не может выбирать между облигациями и деньгами. При любом другом значении i инвестор на 100% находится в деньгах или на 100% в облигациях.

Теперь можно сложить отдельные кривые спроса на рис. 19.2, чтобы получить общий спрос на деньги. Найдем лицо с наивысшей критической процентной ставкой, i c max на рис. 19.3. Когда процентная ставка падает ниже макс. , он переводит все свое ликвидное состояние в деньги.

По мере того, как процентная ставка падает, все больше людей передается от облигаций к деньгам.В конечном итоге я так сильно упаду, что никто не захочет вкладывать свое ликвидное состояние в облигации, и спрос на деньги будет равен общему ликвидному богатству, ∑W.

Таким образом, согласно модели средних регрессивных ожиданий, когда процентные ставки падают, спрос на деньги увеличивается, и кривая спроса, вероятно, будет выпуклой. Таким образом, если процентная ставка продолжает падать на тот же процент, спрос на деньги будет увеличиваться за счет увеличения суммы.

Таким образом, если процентная ставка продолжает падать на тот же процент, спрос на деньги будет увеличиваться за счет увеличения суммы.

Основная проблема с этой точкой зрения состоит в том, что она предполагает, что люди должны в любой момент времени держать все свои ликвидные активы либо в деньгах, либо в облигациях, но не часть каждого из них.Так что это выбор по принципу «все или ничего»! В действительности это явно не так.

Есть две проблемы с этим анализом. Во-первых, если денежный рынок оставался в равновесии в течение очень длительного периода, инвесторы должны постепенно корректировать свои ожидаемые процентные ставки, чтобы они соответствовали действительной преобладающей процентной ставке.

Все они со временем склонны принять одну и ту же критическую процентную ставку. Таким образом, кривая совокупного спроса на деньги будет все больше и больше походить на плоскую кривую на рис.19.2, вместо кривой спроса с отрицательным наклоном с множеством критических ставок, как показано на рис. 19.3.

19.3.

Это предсказание модели регрессивных ожиданий о том, что эластичность спроса на деньги в отношении изменений процентной ставки со временем увеличивается, не подтверждается фактами.

Во-вторых, если мы предположим, что люди действительно имеют критическую процентную ставку, как показано на рис. 19.3, то модель ясно подразумевает, что в этом мире двух активов инвесторы владеют либо всеми облигациями, либо всеми деньгами, но не совокупностью два.Отрицательный наклон кривой совокупного спроса связан с тем, что инвесторы расходятся во мнениях относительно стоимости i e и, следовательно, их критических ставок i c .

На самом деле, однако, у инвесторов нет портфелей, состоящих только из одного актива. Как правило, портфели содержат смесь активов; они разнообразны. Этот результат — люди держат и деньги, и облигации одновременно — объяснил Джеймс Тобин.

Критика теории Кейнса :

Джеймс Тобин обнаружил две основные слабости кейнсианской теории спекулятивного спроса на деньги:

(i) Выбор по принципу «все или ничего»:

В теории Кейнса предполагается, что инвесторы держат все свое богатство в облигациях (кроме суммы денег, удерживаемой для целей транзакции) до тех пор, пока процентная ставка превышает « критическую ставку » — ставку, ниже которой ожидаемые потери капитала на облигации перевешивали процентные доходы по облигациям.

Если, наоборот, процентная ставка упадет ниже критического уровня, инвесторы не будут держать облигаций, т.е. они будут держать все свое богатство в деньгах. Таким образом, теория Кейнса не может объяснить, почему и как отдельный инвестор диверсифицирует свой портфель, храня деньги и облигации в качестве хранилища богатства.

(ii) Изменения обычной процентной ставки:

Кейнс предположил, что инвесторы держат деньги в качестве актива до тех пор, пока процентная ставка невысока. Причина в том, что они ожидают, что процентная ставка вырастет и вернется к «нормальному» уровню.Согласно Кейнсу, существует фиксированный или медленно изменяющийся нормальный уровень процентной ставки, вокруг которого тяготеет фактическая процентная ставка.

Таким образом, нормальная ставка берется в качестве ориентира, по которому можно судить о возможности изменений процентной ставки, которые определяют количество денег, удерживаемых для спекулятивных целей.

Согласно Тобину, нормальный уровень сам по себе продолжает меняться с течением времени, как показал опыт 1950-х годов. Это объясняет, почему имеет место диверсификация портфеля.Выбор индивидуального портфеля, то есть его решение о диверсификации, не зависит от ограничительного предположения Кейнса относительно ожиданий инвесторов относительно возврата процентной ставки к нормальному уровню.

Это объясняет, почему имеет место диверсификация портфеля.Выбор индивидуального портфеля, то есть его решение о диверсификации, не зависит от ограничительного предположения Кейнса относительно ожиданий инвесторов относительно возврата процентной ставки к нормальному уровню.

Именно на этом фоне мы изучаем портфельную теорию спроса на деньги Тобина.

Короче говоря, последователи Кейнса, такие как Джеймс Тобин, не были удовлетворены его теорией спекулятивного спроса на деньги, которая пытается объяснить обратную зависимость между процентной ставкой и спросом на деньги.Они выявили и другие причины зависимости спроса на деньги от процентной ставки.

W. J. Baumol и Tobin также расширили проведенный Кейнсом анализ транзакционного спроса на деньги. Теперь мы можем обсудить эти два расширения теории Кейнса одно за другим.

С другой стороны, некейнсианцы — называемые монетаристами — усовершенствовали и модифицировали классическую количественную теорию денег. Это еще одно примечательное событие в области денежно-кредитной экономики. Анализ Фридмана рассматривает спрос на деньги так же, как спрос на обычный товар.

Анализ Фридмана рассматривает спрос на деньги так же, как спрос на обычный товар.

Можно рассматривать как товар производителя; предприятия держат остатки денежных средств для повышения эффективности своих финансовых операций и готовы платить за эту эффективность в виде упущенного процентного дохода. Деньги также можно рассматривать как потребительский товар; он приносит пользу потребителю с точки зрения сглаживания временных различий между потоками расходов и доходов, а также с точки зрения снижения риска.

Статьи по темеСпрос на деньги — Экономическая помощь

Спрос на деньги относится к тому, сколько активов физическое лицо желает иметь в форме денег (в отличие от неликвидных физических активов.) Иногда это называют предпочтением ликвидности. Спрос на деньги связан с доходом, процентными ставками и тем, предпочитают ли люди хранить наличные (деньги) или неликвидные активы, такие как деньги.

Это показывает, что спрос на деньги обратно пропорционален процентной ставке.

- При высоких процентных ставках люди предпочитают держать облигации (которые дают высокие проценты).

- Когда процентные ставки падают, держание облигаций дает более низкую доходность, поэтому люди предпочитают держать наличные.

Типы спроса на деньги

- Требование транзакции — деньги, необходимые для покупки товаров — это связано с доходом.

- Предупредительный спрос — деньги, необходимые для чрезвычайных финансовых ситуаций.

- Мотивы активов / спекулятивный спрос — когда люди хотят держать деньги, а не покупать активы / облигации / рискованные инвестиции.

Операция спроса на деньги — деньги, которые нам нужны для покупки товаров и услуг в повседневной жизни.

В классической количественной теории денег. Спрос на деньги является функцией цен и дохода (при условии, что скорость обращения стабильна). Если доход растет, спрос на деньги будет расти.

Если доход растет, спрос на деньги будет расти.

В модели инвентаризации потребность в хранении денег зависит от частоты получения оплаты и стоимости размещения денег в банке. Когда сотрудникам платят, у них есть деньги, чтобы покупать товары. Если им платят один раз в месяц, они могут внести половину в счет выплаты процентов, а затем снять их через два месяца.Однако электронные переводы и дебетовые карты сделали это менее актуальным.

Предупредительный спрос на деньги- Осторожный спрос на деньги — деньги, которые нам могут понадобиться для неожиданных покупок или чрезвычайных ситуаций.

Мотив актива

- Мотив, связанный с активами, гласит, что люди требуют деньги как способ сохранить богатство. Это может происходить в периоды дефляции или периоды, когда инвесторы ожидают, что облигации упадут в цене.

Спекулятивный спрос

Кейнс объяснил мотив активов через то, что он назвал «спекулятивным спросом». В этой теории он утверждал, что спрос на деньги — это выбор между наличными деньгами и покупкой облигаций.

В этой теории он утверждал, что спрос на деньги — это выбор между наличными деньгами и покупкой облигаций.

Если процентные ставки низкие, люди будут ожидать повышения процентных ставок и, следовательно, падения цен на облигации. В этом случае спрос на владение богатством в форме денег будет выше.

Если процентные ставки высоки, и люди ожидают, что процентные ставки упадут, то, вероятно, будет больший спрос на покупку облигаций и меньший спрос на хранение денег.Если процентные ставки упадут, то цена облигаций вырастет.

Обратная зависимость между ценой облигаций и доходностью облигаций.

Портфельный мотив

Мотив портфеля — это еще один способ рассмотрения мотива актива. Эта теория была разработана Джеймсом Тобином. Он делал упор на компромисс между ростом активов и избеганием риска. Например, если человек нервничает по поводу будущих экономических тенденций, он будет держать деньги, а не покупать более рискованные облигации и акции. Если человек настроен оптимистично, он пойдет на риск и купит меньше облигаций и акций.

Если человек настроен оптимистично, он пойдет на риск и купит меньше облигаций и акций.

Оценка, насколько стабилен спрос на деньги?

Спрос на деньги может варьироваться в зависимости от многих факторов, помимо дохода и процентных ставок. К ним относятся

- Технологические изменения — например, дебетовые карты делают хранение наличных менее важным. Легкий доступ к текущим счетам может позволить людям хранить меньше наличных денег.

- Доступность кредита. Если кредит будет более доступным, предупредительный спрос на деньги упадет, поскольку люди почувствуют, что они могут занять — если они столкнутся с краткосрочными трудностями.

- Нерациональное поведение цен на активы. Рынки могут вступать в периоды бума и спада, вызванные психологическими факторами, такими как чрезмерное изобилие. В эти периоды пузыря спрос на активы будет расти, а спрос на хранение денег будет падать.

- Эмпирические данные в Денежная история Соединенных Штатов (1963) Фридман и Шварц предложили взаимосвязь между спросом на деньги и доходом и процентными ставками.

Однако после 1975 года эти отношения, похоже, рухнули

Однако после 1975 года эти отношения, похоже, рухнули - Это зависит от того, как вы определяете деньги.Узкие определения, такие как M0 и M1, сильно отличаются от более широких определений. Кроме того, существуют краткосрочные облигации со сроком погашения менее шести месяцев.

- Спрос на деньги может относиться к узким определениям денежной массы (M0, M1) или широким показателям денежной массы, таким как M3 или M4.

Спрос на деньги в ловушке ликвидности

В ловушке ликвидности спрос на деньги совершенно эластичен. Увеличение денежной массы не снижает процентные ставки, а влияние увеличения денежной массы неэффективно для повышения спроса.

Связанные

Теория спроса на деньги Кейнса (объяснение с помощью диаграммы)

Теория Кейнса спроса на деньги (объяснение с помощью диаграммы)!

То, что известно как кейнсианская теория спроса на деньги, впервые было сформулировано Кейнсом в его известной книге «Общая теория занятости, процента и денег» (1936). Он получил дальнейшее развитие в других экономистах кейнсианского толка. Для понимания теории Кейнса необходимо разделить два вопроса.

Он получил дальнейшее развитие в других экономистах кейнсианского толка. Для понимания теории Кейнса необходимо разделить два вопроса.

Первый: почему требуются деньги?

Другой вопрос: каковы ключевые факторы спроса на деньги?

Оба вопроса взаимосвязаны.

Почему требуются деньги?Вопрос, который следует задать полностью, заключается в следующем: почему деньги требуются, когда деньги не приносят дохода их держателям, в то время как в экономике существуют конкурирующие неденежные финансовые активы, которые приносят определенный доход их держателям?

Один общий ответ может заключаться в том, что деньги приносят своим владельцам блага нематериального характера.Эта доходность коренится в особой характеристике денег как единственного общеприемлемого средства платежа, и поэтому это идеальная ликвидность.

Более конкретно, Кейнс сказал, что деньги требовали по трем основным мотивам:

(1) Мотив сделки,

(2) Предупредительный мотив и

(3) Спекулятивный мотив.

С тех пор эта тройная классификация мотивов стала стандартной товарной массой экономистов-монетарных экономистов.Более поздние попытки добавить другие мотивы, такие как финансовый мотив Кейнса (1937) и Робертсона (1938) и мотив диверсификации Герли и Шоу (1960), не увенчались успехом.

Сначала кратко объясняются три мотива и соответствующие потребности в деньгах, после чего следует несколько расширенное обсуждение отдельных компонентов спроса на деньги. Мотив транзакций порождает транзакционный спрос на деньги, который относится к спросу населения на наличные деньги для совершения текущих транзакций всех видов.Это неразрывно связано с использованием денег в качестве средства обмена в экономике денежного обмена.

Мотив предосторожности побуждает общественность держать деньги на случай непредвиденных обстоятельств, требующих внезапных расходов, и непредвиденных возможностей выгодной покупки. Этот мотив (требование) является продуктом разного рода неопределенностей. Спекулятивный мотив, порождающий спекулятивный спрос на деньги, является наиболее важным вкладом Кейнса в теорию спроса на деньги.

Спекулятивный мотив, порождающий спекулятивный спрос на деньги, является наиболее важным вкладом Кейнса в теорию спроса на деньги.

Это объясняет, почему общественность может держать излишки денежных средств (сверх того, что было востребовано по двум другим мотивам) в виде процентных облигаций (и других финансовых активов). Причина в том, что держатели таких спекулятивных остатков могут ожидать такого падения цен в будущем, что сделает потерю упущенной процентной прибыли относительно меньшей.

Таким образом, они ждут с наличными деньгами, когда цены облигаций упадут, избегают ожидаемых потерь капитала и переключаются на облигации, когда ожидаемые цены облигаций будут реализованы.Спекулятивный спрос на деньги иногда также называют спросом на деньги на активы — не очень удачный термин, потому что, поскольку деньги являются активом, весь спрос на них является спросом на активы.

С вышесказанным связано различие между активным и неактивным балансом, проводимое в кейнсианской литературе. Активные остатки определяются как остатки, используемые в качестве платежных средств в сделках, приносящих национальный доход. Остальные называются неработающими остатками. Это различие полезно для объяснения того, как происходят изменения в скорости обращения денег и как одно и то же количество денег может поддерживать более высокие или более низкие уровни денежных расходов, когда свободные остатки конвертируются в активные остатки или наоборот.

Активные остатки определяются как остатки, используемые в качестве платежных средств в сделках, приносящих национальный доход. Остальные называются неработающими остатками. Это различие полезно для объяснения того, как происходят изменения в скорости обращения денег и как одно и то же количество денег может поддерживать более высокие или более низкие уровни денежных расходов, когда свободные остатки конвертируются в активные остатки или наоборот.

Кейнс сделал спрос на деньги функцией двух переменных, а именно дохода (Y) 4 и процентной ставки (r). Будучи экономистом из Кембриджа, Кейнс сохранил влияние кембриджского подхода к спросу на деньги, согласно которому M d предположительно является функцией Y. Но он утверждал, что это объясняет только транзакции и предупредительный спрос на деньги, и не весь спрос на деньги.

Поистине новый и революционный элемент теории спроса на деньги Кейнса — это компонент спекулятивного спроса на деньги. Посредством этого Кейнс сделал (частью) спрос на деньги понижающейся функцией процентной ставки, которая стала чисто денежным явлением и единственным носителем денежного влияния в экономике. Таким образом, спекулятивный спрос на деньги составляет главную опору кейнсовской революции в денежной теории и атаки Кейнса на количественную теорию денег.Это объясняется ниже.

Посредством этого Кейнс сделал (частью) спрос на деньги понижающейся функцией процентной ставки, которая стала чисто денежным явлением и единственным носителем денежного влияния в экономике. Таким образом, спекулятивный спрос на деньги составляет главную опору кейнсовской революции в денежной теории и атаки Кейнса на количественную теорию денег.Это объясняется ниже.

Спекулятивный спрос на деньги возникает из-за спекулятивных мотивов хранения денег. Последнее возникает из-за изменчивости процентных ставок на рынке и неопределенности в отношении них. Для простоты Кейнс предположил, что бессрочные облигации являются единственным неденежным финансовым активом в экономике, который конкурирует с деньгами в портфеле активов населения.

Деньги не приносят своим держателям какого-либо процентного дохода, но их капитальная стоимость всегда фиксирована.Облигации, с другой стороны, приносят их держателям процентный доход. Но этот доход может быть более чем сведен на нет, если цены на облигации упадут в будущем. Можно показать алгебраически, что цена (бессрочной) облигации дается обратной величиной рыночной процентной ставки, умноженной на купонную ставку процента.

Можно показать алгебраически, что цена (бессрочной) облигации дается обратной величиной рыночной процентной ставки, умноженной на купонную ставку процента.

Предположим, что купонная ставка (т. Е. Процент, выплачиваемый по облигации) составляет 1 Re 1 в год, а рыночная ставка f процентного дохода составляет 4 процента в год. Тогда рынок (цена облигации) будет рупий. 1 / 0,04 х 1 = рупий.25. Если рыночная процентная ставка вырастет до 5 процентов в год, рыночная цена облигации упадет до рупий. 1 / .05 X I Rs. 20. Таким образом, цена облигации рассматривается как обратная функция процентной ставки.

Экономические единицы держат часть своего богатства в виде финансовых активов. В модели двух активов Кейнса этими активами являются деньги и (бессрочные) облигации. Цены на облигации время от времени меняются. Следовательно, они подвержены приросту капитала или убыткам. Таким образом, для держателя облигации доход от владения облигациями за единицу периода (скажем, за год) на 1 рупий представляет собой процентную ставку ± прирост или убыток капитала в год, время инвестирования в облигации, рыночную ставку проценты будут заданными данными для отдельного лица, но будущая процентная ставка или цена облигации и, следовательно, ожидаемая ставка прироста капитала или убытков должны быть предвидены. Отсюда элемент спекуляции на рынке облигаций и, как показано ниже, также на денежном рынке.

Отсюда элемент спекуляции на рынке облигаций и, как показано ниже, также на денежном рынке.

Спекулянты бывают двух видов: быки и медведи. Быки — это те, кто ожидает роста цен на облигации в будущем. Медведи ожидают падения этих цен. В модели Кейнса предполагается, что эти ожидания достоверно оправдываются. Таким образом, предполагается, что «быки» вкладывают все свои свободные деньги в облигации.

Медведи вместо этого перейдут из облигаций в наличные, если их ожидаемые потери капитала по облигациям превышают процентный доход от владения облигациями.Тем самым минимизируют свои потери. Таким образом, спекулятивный спрос на деньги исходит только от медведей. Это спрос на медвежьи клады. Эти медведи накапливают свои денежные остатки, чтобы перейти в облигации, когда либо цены на облигации упали, как ожидалось, либо когда они ожидают роста цен на облигации в будущем.

Вышеупомянутая модель подразумевает принцип «все или ничего» со стороны отдельных держателей активов. Либо они полностью вложены в облигации (быки), либо полностью в наличные (медведи). То есть их портфели чистые и недиверсифицированные.

Либо они полностью вложены в облигации (быки), либо полностью в наличные (медведи). То есть их портфели чистые и недиверсифицированные.

Чтобы перейти к совокупному спекулятивному спросу на деньги, Кейнс предположил, что разные держатели активов имеют разные ожидания по процентным ставкам. Таким образом, при определенной очень высокой процентной ставке (и очень низкой цене облигаций) все могут быть «быками». Тогда спекулятивный спрос на деньги сравняется с героическим. Но при более низкой процентной ставке (более высокой цене облигации) некоторые быки превратятся в медведей, и возникнет положительный спрос на спекулятивные остатки.

При еще более низкой процентной ставке (и еще более высокой цене облигации), больше быков станут медведями, а спекулятивный спрос еще выше.Таким образом, Кейнс построил нисходящую кривую совокупного спекулятивного спроса на деньги по отношению к «процентной ставке», как показано на рисунке 11.2.

Кейнс также предположил возможность существования так называемой ловушки ликвидности. Это относится к ситуации, когда при определенной процентной ставке (спекулятивный) спрос на деньги становится совершенно эластичным. Это произойдет, когда при такой скорости все держатели активов превратятся в медведей, так что никто не захочет держать облигации, и все захотят перейти в наличные.

Это относится к ситуации, когда при определенной процентной ставке (спекулятивный) спрос на деньги становится совершенно эластичным. Это произойдет, когда при такой скорости все держатели активов превратятся в медведей, так что никто не захочет держать облигации, и все захотят перейти в наличные.

На рисунке 11.2 такая ситуация возникает при процентной ставке r o . Тогда никакое увеличение денежной массы не может еще больше снизить процентную ставку. Публика готова держать всю дополнительную сумму денег по цене или . Дополнительная ликвидность, создаваемая монетарными властями, попадает в портфели активов населения без снижения r. R o служит минимальным r, ниже которого его нельзя опустить.

Еще одним элементом теории спекулятивного спроса на деньги Кейнса является концепция «нормальной» процентной ставки.Кейнс постулировал, что в любой момент существует определенное r, которое держатели активов считают «нормальным», как r, которое будет иметь тенденцию преобладать на рынке в «нормальных условиях». Этот «нормальный» r действует как ориентир, по которому любое фактическое r оценивается как высокое или низкое.

Этот «нормальный» r действует как ориентир, по которому любое фактическое r оценивается как высокое или низкое.

Различия в ожиданиях r между держателями активов можно интерпретировать как различия в уровне «нормального» r. Сумма денег, требуемая для спекулятивных целей, зависит от текущего уровня r относительно этого «нормального» r, с точки зрения различных людей.Если последнее изменяется, количество денег, требуемых для каждого конкретного r, также изменится.

Поскольку «нормальное» r, или ожидания людей относительно него, нельзя принимать за постоянную времени, аргумент Кейнса подразумевает, что связь между спросом на деньги и r не будет стабильной во времени. Это важный результат, который не был полностью оценен даже последователями Кейнса. Видно, что это наносит ущерб собственной теории Кейнса об определении процентной ставки, но в большей степени наносит ущерб количественной теории денег и эффективности денежно-кредитной политики.

Микротеория Кейнса о спекулятивном спросе на деньги была поставлена под сомнение Тобином (1958). Выше было отмечено, что для отдельного объяснения Кейнса приводит к чистому портфелю активов, состоящему либо из денег, либо из облигаций. Это противоречит опыту. В реальной жизни смешанные портфели активов являются правилом. Альтернативная формулировка Тобина дает такие портфели даже на индивидуальном уровне. Для этого, в отличие от Кейнса, он предполагает, что индивид не оправдывает своих ожиданий по процентной ставке с уверенностью.

Выше было отмечено, что для отдельного объяснения Кейнса приводит к чистому портфелю активов, состоящему либо из денег, либо из облигаций. Это противоречит опыту. В реальной жизни смешанные портфели активов являются правилом. Альтернативная формулировка Тобина дает такие портфели даже на индивидуальном уровне. Для этого, в отличие от Кейнса, он предполагает, что индивид не оправдывает своих ожиданий по процентной ставке с уверенностью.

Затем предпочтение ликвидности анализируется как поведение по отношению к риску в условиях неопределенности. Действовать в соответствии с неопределенными ожиданиями процентной ставки означает принимать на себя некоторый риск потери капитала. Степень риска увеличивается с каждым увеличением доли облигаций в портфеле активов. Обычно держатели активов избегают риска, поэтому им потребуется более высокая компенсация (процентная ставка) за принятие более высокого риска.

Таким образом, при более высоком r в портфеле будет храниться больше облигаций и меньше денег, а при более низком r будет предпочтительнее меньше облигаций и больше денег. В результате получается диверсифицированный портфель активов и нисходящая кривая спроса на активы для денег по отношению к r даже на микроуровне. При подходящих допущениях совокупный спрос на деньги со стороны активов также показан как убывающая функция от r.

В результате получается диверсифицированный портфель активов и нисходящая кривая спроса на активы для денег по отношению к r даже на микроуровне. При подходящих допущениях совокупный спрос на деньги со стороны активов также показан как убывающая функция от r.

Теория Кейнса о спекулятивном спросе на деньги также подвергалась критике на том основании, что она рассматривает все неденежные финансовые активы (NMFA) как облигации. Такой подход является неоправданным упрощением, поскольку большое количество таких активов отличается от облигаций тем, что их капитальная стоимость номинально фиксирована и не изменяется (обратно) с r.

В Индии примерами таких NMFA являются срочные вклады в коммерческих банках, почтовых отделениях и публичных компаниях с ограниченной ответственностью, национальные сберегательные сертификаты, единицы UTI и т. Д. Замена между ними и деньгами не влечет за собой спекулятивных мотивов Кейнса, потому что они не являются в зависимости от изменения их номинальной стоимости капитала. В их случае их нормы прибыли влияют как простые переменные альтернативных издержек без каких-либо спекуляций.

В их случае их нормы прибыли влияют как простые переменные альтернативных издержек без каких-либо спекуляций.

Герли и Шоу (1960) также не поддерживают ограничение функции M d простым миром с двумя активами.В своем анализе влияния финансового роста, проявляемого дифференциацией ценных бумаг и ростом вторичных ценных бумаг, они подчеркнули растущую конкуренцию или замещение активов, с которыми приходится сталкиваться деньгам из NMFA в портфелях активов держателей богатства.

По их мнению, при прочих равных условиях это постоянно растущее замещение активов должно привести к смещению спроса на деньги вниз, сделало спрос менее стабильным и сделало денежно-кредитную политику менее эффективной, чем раньше.

По этим гипотезам не проводилось много систематической эмпирической работы. Большинство эмпирических исследований спроса на деньги обычно игнорируют их. Та небольшая эмпирическая работа, которая была проделана для США (Fiege, 1964), не дает определенной поддержки гипотезам Герли и Шоу.

После довольно долгого обхода мы возвращаемся к теории спроса на деньги Кейнса.

Суммируется в следующем уравнении:

M d = L 1 (Y) + L (r).(11,3)

Это аддитивная функция спроса с двумя отдельными компонентами. L 1 (Y) представляет собой транзакции и предупредительный спрос на деньги. Кейнс сделал и то и другое возрастающей функцией уровня денежных доходов. В кембриджской традиции он склонен предполагать, что L 1 (Y) имеет пропорциональную форму, подобную представленной на рисунке 11.1. Второй компонент L 2 (r) представляет собой спекулятивный спрос на деньги, который, как показано выше, Кейнс утверждал, как понижающую функцию от r.Как показано на рисунке 11.2, эта зависимость не предполагалась линейной.

Аддитивная форма Кейнса функции спроса на деньги уравнения M d = L 1 (Y) + L (r). (11.3) было отвергнуто кейнсианцами и другими экономистами. Утверждалось, что деньги — это один актив, а не два, три или множество. Мотивов его проведения может быть любое количество. Всем этим мотивам может служить одна и та же денежная единица. Таким образом, спрос на него нельзя разделить на отдельные компоненты, независимые друг от друга.

Утверждалось, что деньги — это один актив, а не два, три или множество. Мотивов его проведения может быть любое количество. Всем этим мотивам может служить одна и та же денежная единица. Таким образом, спрос на него нельзя разделить на отдельные компоненты, независимые друг от друга.

Кроме того, как и в теории Баумоля-Тобина, транзакционный спрос на деньги также эластичен по процентной ставке. То же самое можно сказать и о предупредительном спросе на деньги. Объяснение спекулятивного спроса на деньги показывает, что этот вид спроса будет возрастающей функцией совокупных активов или богатства. Если в качестве показателя богатства взять доход, то спекулятивный спрос также станет функцией как дохода, так и ставки процента.

Эти аргументы привели к следующей пересмотренной форме кейнсианской функции спроса на деньги:

M d = L (Y, r), (11.4)

, где ‘предполагается, что M d является возрастающей функцией Y и убывающей функцией r.

Замена простой функции M d уравнения M d = KY, (11.1) на функцию уравнения M d = L (Y, r), (11.4) была единственной наиболее важной революцией — любые разработки в области денежной теории. Это также использовалось во многих битвах между экономистами-неоклассиками и кейнсианцами. Это потребовало интеграции теории стоимости с монетарной теорией или реального сектора с монетарным сектором, хорошо известным примером которой является модель Хикса IS-LM.

Это делает простую количественную теорию модели денег подозрительной, поскольку скорость обращения денег зависит от изменений процентной ставки. Последние изменения могут быть вызваны любым количеством факторов, возникающих на денежном или товарном рынке. Наша главная цель добавления этого абзаца к тексту — еще раз подчеркнуть важность функции спроса на деньги в денежной теории.

Чтений: Спрос на деньги

Мотивы хранения денег

Принимая решение о том, сколько денег держать, люди выбирают, как хранить свое состояние. Сколько богатства следует хранить в виде денег, а какое — в виде других активов? Для данной суммы богатства ответ на этот вопрос будет зависеть от относительных затрат и выгод от хранения денег по сравнению с другими активами. Спрос на деньги — это соотношение между количеством денег, которое люди хотят держать, и факторами, которые определяют это количество.

Сколько богатства следует хранить в виде денег, а какое — в виде других активов? Для данной суммы богатства ответ на этот вопрос будет зависеть от относительных затрат и выгод от хранения денег по сравнению с другими активами. Спрос на деньги — это соотношение между количеством денег, которое люди хотят держать, и факторами, которые определяют это количество.

Чтобы упростить наш анализ, мы предположим, что есть только два способа хранить богатство: в виде денег на текущем счете или в виде средств во взаимном фонде рынка облигаций, который покупает долгосрочные облигации от имени своих подписчиков.Фонд облигаций — это не деньги. По некоторым денежным вкладам начисляются проценты, но доход на этих счетах обычно ниже, чем можно было бы получить в фонде облигаций. Преимущество текущих счетов заключается в том, что они очень ликвидны, и поэтому их можно легко потратить. Мы будем думать о спросе на деньги как о кривой, которая представляет результаты выбора между большей ликвидностью денежных вкладов и более высокими процентными ставками, которые можно заработать, удерживая фонд облигаций. Разница между процентными ставками, выплачиваемыми по денежным депозитам, и процентным доходом по облигациям — это стоимость хранения денег.

Разница между процентными ставками, выплачиваемыми по денежным депозитам, и процентным доходом по облигациям — это стоимость хранения денег.

Одна из причин, по которой люди хранят свои активы как деньги, заключается в том, что они могут покупать товары и услуги. Деньги, предназначенные для покупки товаров и услуг, могут использоваться для повседневных операций, таких как покупка продуктов или оплата аренды, или могут храниться под рукой на случай непредвиденных обстоятельств, таких как наличие средств для оплаты ремонта автомобиля или оплаты за него. поездка к врачу.