Подмосковных самозанятых научат зарабатывать на недвижимости

Министерство инвестиций Подмосковья при поддержке Минэкономразвития России запускает образовательный спецкурс по недвижимости «Риелтор 2021. Подмосковье». Цикл семинаров разработан специально для самозанятых Подмосковья.

«Правительство Московской области уделяет особое внимание поддержке самозанятых: мы организовываем образовательные программы и обучающие мероприятия по актуальным направлениям. Многие сейчас задумываются о том, как получать дополнительную прибыль. Благодаря спецкурсу «Риелтор 2021. Подмосковье» владельцы квартир и нежилых помещений, занимающиеся управлением собственной недвижимостью в регионе или собирающиеся начать такую деятельность, научатся максимально эффективно их эксплуатировать и зарабатывать на этом», — рассказала министр инвестиций, промышленности и науки Московской области Екатерина Зиновьева.

Курс пройдет с 17 августа по 8 сентября 2021 г.

Занятия будут проводиться очно по адресу: г. Москва, Нижний Сусальный переулок, д. 5, стр.17, 3 этаж, Арма-коворкинг.

Москва, Нижний Сусальный переулок, д. 5, стр.17, 3 этаж, Арма-коворкинг.

Также к участию в семинарах можно присоединиться онлайн.

Ссылка на вебинарную комнату придет на почту после регистрацииТЕМЫ СЕМИНАРОВ:

• УРОКИ ПРЕДПРИНИМАТЕЛЬСТВА. Основы предпринимательской деятельности и финансовой грамотности.

• РИЕЛТОРЫ 2021 ГОДА. КТО ТАКИЕ САМОЗАНЯТЫЕ. Преимущества и подводные камни.

• ВЫГОДНО ЛИ СДАВАТЬ КВАРТИРУ В 2021 ГОДУ. Ключевые вопросы: месторасположение объекта недвижимости, квадратура квартиры, ремонт и т.д.

• КОММЕРЧЕСКОЕ ПОМЕЩЕНИЕ И ИНОЕ НЕДВИЖИМОЕ ИМУЩЕСТВО.

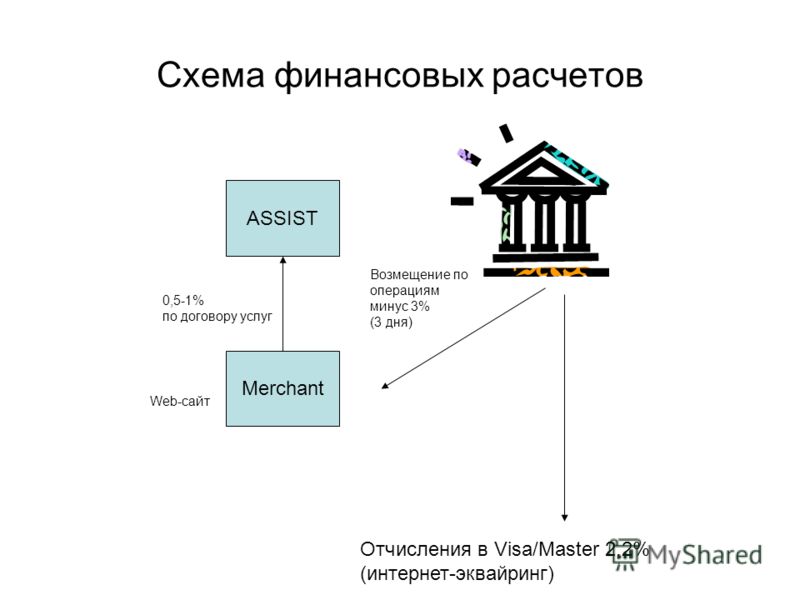

• ФИНАНСОВЫЕ ИНСТРУМЕНТЫ ДЛЯ ПРИОБРЕТЕНИЯ НЕДВИЖИМОСТИ. Классическая ипотеки, кредиты, рассрочка, комбинированные схемы.

• ПЛАТФОРМА ПРОДВИЖЕНИЯ ОБЪЯВЛЕНИЙ. Доски объявлений, подходящие как для размещения частной рекламы. Эффективное продвижение рекламы.

• ИНТЕРЕСЕН ЛИ ВТОРИЧНЫЙ РЫНОК ДЛЯ БИЗНЕСА.

• ПОКУПКА НЕДВИЖИМОСТИ ЧЕРЕЗ АУКЦИОН. ИЗУЧЕНИЕ ПЛОЩАДОК.

Подробно с программой и спикерами можно ознакомиться на сайтеСтраница не найдена | Kaspersky Fraud Prevention

Перейти к содержанию 0%- en

- ru

- es

- Как мы это делаем

Решения

- Advanced Authentication

Повышает удобство работы пользователей, обеспечивая высокий уровень безопасности.

- Automated Fraud Analytics Своевременное обнаружение и анализ сложных и специфических случаев мошенничества.

Наши технологии

- Технологии Передовые технологии для проактивного обнаружения мошенничества в реальном времени.

- Консалтинг в области предотвращения мошенничества Узнайте у наших консультантов, как глобальная система сбора сведений об угрозах и передовые технологии помогут вам развивать свой бизнес без проблем с безопасностью и с удобством для пользователей.

- Применение решения Защита для бизнеса – быстрый и удобный сервис для клиентов.

- Advanced Authentication

Повышает удобство работы пользователей, обеспечивая высокий уровень безопасности.

- Отрасли бизнеса

Индустрии

- Финансы и банковский сектор

Убедитесь в защищенности ваших онлайн-сервисов от мошенничества.

- Государственные организации Предоставьте гражданам удобный онлайн-сервис и избавьтесь от мошенничества.

- Программы лояльности Надежная защита миль, бонусов и баллов клиента – истинный залог лояльности и доверия клиентов.

- Здравоохранение Защита медицинских онлайн-сервисов от мошенничества.

- Игровая индустрия Убедитесь в том, что все виртуальные активы игрока и его личные данные под надежной защитой.

- Индустрия азартных игр Позволяем онлайн-платформам сэкономить на финансовых и репутационных издержках.

- Телекоммуникации Защита телекоммуникационных сервисов от мошенничества.

- Электронная коммерция

Защита интернет-магазинов и ритейлеров от мошенничества.

- «Умные» автомобили Защита от мошенничества для приложений управления «умными» машинами

- Финансы и банковский сектор

Убедитесь в защищенности ваших онлайн-сервисов от мошенничества.

- Total Economic Impact

- Новости

- Ресурсы

Все Ресурсы

- Отрасли бизнеса

- Исследования

- Брошюры

- Видео

Документы

- Социальная инженерия в 2021 году Как методы социальной инженерии эволюционировали в разгар пандемии 2020 года и как они меняются сейчас.

- en

- ru

- es

404

Page not found

Заказать демо Вернуться на главную © 2021 AO Лаборатория Касперского Все права защищены.

- Как мы это делаем

- Отрасли бизнеса

- Total Economic Impact

- Новости

- Ресурсы

Искусство терять и зарабатывать деньги: семь фильмов о финансах

В непростые времена умение ориентироваться в базовых принципах экономики может сильно помочь. Начальные знания о мировой финансовой системе не такие уж сложные, как думает большинство людей (и это не только кричащие брокеры или непонятные кривые на экране компьютера). В этой подборке — семь отличных фильмов, которые помогут вам заглянуть внутрь системы; если понятно не все — что ж, как минимум вы посмотрели хорошее кино.

1. «Уолл-Стрит»

На Уолл-Стрит скучные будни — капитализм не загнивает, а люди продолжают придумывать хитрые схемы заработка очередного миллиона. Главный герой — Гордон Гекко (Майкл Дуглас), постоянно сыпет цитатами, которые будто бы специально созданы для бизнес-пабликов в социальных сетях: «Иллюзорное становится материальным. Именно за это качество я и обожаю искусство», «Деньги не спят!», «Информация — наиболее ценный из известных мне товаров».

Именно за это качество я и обожаю искусство», «Деньги не спят!», «Информация — наиболее ценный из известных мне товаров».

В фильме молодой брокер (Чарли Шин) сообщает финансисту Гекко инсайдерскую информацию об авиакомпании, где работает его папа, взамен ему предлагают шикарный офис и красивую девушку. Сценарий предполагает погружение в мир брокеров, где мы, порой, видим алчность и гнев, но морализаторская сторона сильно проигрывает отличному кастингу. Майкл Дуглас вживается в роль воплощения зла — и, кажется, выигрывает приз зрительских симпатий.

Лучший трейдер Уолл-Стрит образца 1987 года:

А вот его рабочее место:

2. «Инсайдеры»

Документальный фильм «Инсайдеры» — первая громкая работа режиссера и сценариста Чарльза Фергюсона. Достоинств у него много — отказавшись от миссионерского или морализаторского тона, Фергюсон голосом Мэтта Дэймона поведал о внутреннем устройстве Уолл-Стрит, причинах мирового кризиса, уделив внимание как экономической части: инвестициям, кредитам, так и живым людям, которые участвуют в процессе.

Самое удивительное, что любые факты в фильме переданы с аналитическим спокойствием — ровным голосом, без призывов и манифестов. Целью авторов были не конкретные персонажи, на которых у них острый зуб, а сам мировой кризис. Поэтому в повествовании нет перекосов и нападок — это полноценное журналистское расследование, обернутое в приятный аккомпанемент из величественных и прекрасных панорам городов и исландских полей.

3. «Волк с Уолл-стрит»

За ширмой фильма-вечеринки, где зритель по пять минут смеется над главным героем, который, употребив наркотики, не может залезть в машину, фильм «Волк с Уолл-стрит» таит в себе гораздо большее. Он о приключениях Джордана Белфорта — брокера, афериста и гедониста, который может продать все что угодно. Белфорта играет Леонардо ди Каприо (шуток про него не будет, не надейтесь) – который придумывает прибыльную, но нелегальную схему заработка и становится самым влиятельным человеком на Уолл-Стрит.

Ничего принципиального нового не звучит — фильмы о людях, перешедших закон, примерно одинаковы, но бес в деталях: все, от подбора актеров до сюжетной линии с умными сценарными приемами придумано так, что фильм хочется пересматривать минимум раз в полгода.

4. «Бойлерная»

Фильм относительно простой (если вы не согласны — посмотрите Moneyball), но в нем есть еще несколько слоев смысла, разобраться с ними вам поможет только друг с экономическим образованием.

5. «Игра на понижение»

Синтетические обеспеченные долговые обязательства, инфляционное таргетирование, количественное смягчение и кредитный дефолтный своп — в первые сорок минут вы можете подумать «о чем вообще говорят молодые люди на экране?»

Такая реакция — это нормально, жаргонизмами фильм напичкан намеренно.

Удовольствие получите, когда начнете понимать суть происходящего — в этом вам поможет, например, Селена Гомес: она время от времени расслабляюще говорит в камеру «ничего не понятно?» и устраивает небольшую лекцию.

Фильм рассказывает историю кризиса 2008 года, его смысл довольно однозначный — полезно себе напомнить, что система состоит из людей и никогда не бывает идеальной.

«Игра на понижение» получился красивой лекцией об истоках финансового кризиса.

6. «Поменяться местами»

Среди фильмов об экономике и финансах есть место комедии — правда, скорее из категории «постыдное удовольствие». «Поменяться местами» — комедия, в которой герои радикально меняют свой статус в обществе. Луис Уинторп (Дэн Эйкройд) — американский аристократ и выпускник Гарварда, получивший место в крупной компании — становится никем. Уильям Билли Рей (Эдди Мерфи), смешной аферист и неудачник — становится главой компании. Когда же они меняются — ничего катастрофического с компанией не происходит.

Несмотря на то, что фильм пародийный и лишь по верхам объясняет устройство отдельной компании, его можно посмотреть ради одного только эпизода, где персонажу Эдди Мерфи объясняют:

— Мы товарно-сырьевые брокеры, Уильям. Итак, что же является нашим товаром? Это сельскохозяйственные продукты. Такие как: кофе, что ты пьёшь в завтрак. Пшеница — из неё выпекают хлеб. Свиные желудки — идут на производство ветчины, которая кладётся на всевозможные бутерброды. Также есть и другие товары, такие как… замороженный апельсиновый сок…и золото. Хотя золото, в отличие от апельсинов, не растёт на деревьях. До сих пор всё понятно?

Итак, что же является нашим товаром? Это сельскохозяйственные продукты. Такие как: кофе, что ты пьёшь в завтрак. Пшеница — из неё выпекают хлеб. Свиные желудки — идут на производство ветчины, которая кладётся на всевозможные бутерброды. Также есть и другие товары, такие как… замороженный апельсиновый сок…и золото. Хотя золото, в отличие от апельсинов, не растёт на деревьях. До сих пор всё понятно?

Ох уж этот понимающий взгляд.

7. «Предел риска»

Более точно оригинальное название фильма Дж.С. Чандора можно перевести как «Маржинальная торговля». То есть «проведение спекулятивных торговых операций с заведомо заниженным залогом, что обеспечивает возможность получать прибыль при падении цен».

«Предел риска» — экономическая версия фильма-катастрофы. По сценарию, программа рыночного анализа получает ошеломляющий прогноз — акции упадут, а рынок рухнет. Остальное действие разворачивается в течение суток, когда зритель вместе с аналитиками погружается в ситуацию и начинает искать выход. В то же время перед ними проходит череда человеческих судеб, связанных с биржевой и финансовой игрой, которые, в лучших традициях русского психологического романа, показывают себя в стрессовой ситуации с совершенно другой стороны.

Остальное действие разворачивается в течение суток, когда зритель вместе с аналитиками погружается в ситуацию и начинает искать выход. В то же время перед ними проходит череда человеческих судеб, связанных с биржевой и финансовой игрой, которые, в лучших традициях русского психологического романа, показывают себя в стрессовой ситуации с совершенно другой стороны.

Мнение автора может не совпадать с мнением редакции.

График документооборота по заработной плате

]]>Подборка наиболее важных документов по запросу График документооборота по заработной плате (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: График документооборота по заработной плате Открыть документ в вашей системе КонсультантПлюс:Статья: Использование специальных знаний при раскрытии и расследовании преступлений, предусмотренных статьей 145.

1 УК РФ

1 УК РФ(Козменкова С.В., Цветкова И.А.)

(«Бухгалтерский учет в бюджетных и некоммерческих организациях», 2020, N 7)Во-первых, документы, регулирующие организацию учета исследуемого предприятия. К ним относится утверждаемый руководителем организации приказ «Об учетной политике организации», который является основой ведения бухгалтерского учета и составления бухгалтерской отчетности [5, с. 30; 6, с. 138]. Также важнейшими источниками информации являются положение об оплате труда организации и коллективный договор. Немаловажное значение также имеют документы, прилагаемые к приказу «Об учетной политике организации»: график документооборота, утвержденные руководителем формы первичных документов, рабочий план счетов, непосредственно используемый организацией в своей работе, план инвентаризации, технология обработки учетной информации, план отчетности. Открыть документ в вашей системе КонсультантПлюс:

Статья: Споры по правилам корпоративной культуры

(Бреднева В.

)

)(«Трудовое право», 2017, N 1)При трудоустройстве на должность коммерческого директора с испытательным сроком работник был ознакомлен лично под роспись с положением об оплате труда и мотивации персонала, правилами внутреннего трудового распорядка, положением о коммерческой тайне, положением об охране труда, положением о работе с персональными данными сотрудников, графиком документооборота, положением о внешнем виде сотрудников, стандартом обслуживания покупателей, положением о служебных командировках.Нормативные акты: График документооборота по заработной плате «Методические рекомендации по разработке учетной политики в сельскохозяйственных организациях»

(утв. Минсельхозом РФ 16.05.2005)Первый способ можно также подразделить на два вида в зависимости от того, привлекаются ли к составлению документооборота только работающие на предприятии сотрудники (преимущественно сотрудники бухгалтерии, ведущие соответствующие участки бухгалтерского учета) или для его составления принимаются на работу новые сотрудники.

К преимуществам первого способа относятся минимальные затраты организации на составление графика (схемы) документооборота, поскольку предполагается, что оно выполняется сотрудниками в рабочее время и, как следствие, практически не отражается на их оплате труда. Недостатком данного способа является то, что при его использовании составление графика (схемы) документооборота занимает достаточно продолжительное время.

«Положение о документах и документообороте в бухгалтерском учете»

К преимуществам первого способа относятся минимальные затраты организации на составление графика (схемы) документооборота, поскольку предполагается, что оно выполняется сотрудниками в рабочее время и, как следствие, практически не отражается на их оплате труда. Недостатком данного способа является то, что при его использовании составление графика (схемы) документооборота занимает достаточно продолжительное время.

«Положение о документах и документообороте в бухгалтерском учете»(утв. Минфином СССР 29.07.1983 N 105)5.5. Работники предприятия, учреждения (начальники цехов, мастера, табельщики, работники планово-экономического, финансового отделов, отделов труда и заработной платы, снабжения, кладовщики, подотчетные лица, работники бухгалтерии и другие) создают и представляют документы, относящиеся к сфере их деятельности, по графику документооборота. Для этого каждому исполнителю вручается выписка из графика. В выписке перечисляются документы, относящиеся к сфере деятельности исполнителя, сроки их представления и подразделения предприятия, учреждения, в которые представляются указанные документы.

Как заработать на банкротстве

Миллионам наших сограждан, которые не «потянули» заем, новая процедура поможет разобраться с кредиторами. Десяткам, а то и сотням мошенников — откроет новые схемы для заработка.

Алиментщикам не место среди банкротовКодекс по процедурам банкротства вступит в силу 21 октября — через шесть месяцев после официального опубликования. Именно с этой даты граждане смогут воспользоваться новым инструментом защиты от кредиторов. Инициировать процедуру банкротства в отношении себя сможет только физлицо, в том числе и частный предприниматель, – его кредиторы такого права лишены.

Скорее всего, главной причиной большинства будущих обращений в суд будут проблемы с обслуживанием банковских кредитов. Некоторые виды долгов в процедуре банкротства не могут быть списаны. Например, задолженность по уплате алиментов, возмещению ущерба, причиненного жизни и здоровью других граждан, уплате взносов в государственные фонды соцстраха. Сама задолженность должна быть значительной и накопленной давно: необходимая сумма стартует с 30 зарплатных минималок ( в этом году — 125,19 тыс грн), при этом долг не должен обслуживаться больше двух месяцев.

Сама задолженность должна быть значительной и накопленной давно: необходимая сумма стартует с 30 зарплатных минималок ( в этом году — 125,19 тыс грн), при этом долг не должен обслуживаться больше двух месяцев.

Чтобы стать банкротом, физлицо должно официально подтвердить, что, во-первых, не в состоянии дальше обслуживать свой долг. Во-вторых, что у него нет имущества, на которое можно обратить взыскание в счет погашения долга.

Банкротство дает должнику несколько сиюминутных выгод. «Процедура банкротства, особенно на ее начальном этапе, всегда была весьма привлекательна для должника: он получал мгновенную защиту от обращения взыскания на свое имущество, плюс дополнительно бонусом – прекращение начисления процентов, штрафов, пени, другой неустойки, любых финансовых санкций. То есть дальше, конечно, предстоит длительная и сложная процедура, но вот в момент, кода за тобой гонятся по следу кредиторы, это такое хорошее временное (а иногда и постоянное) убежище», — поясняет адвокат АФ «Грамацкий и Партнеры» Андрей Трембич.

Такая «передышка» открывает перед должником и другие возможности. Как показывает опыт, уже наработанный бизнесом, как только предприятие заявляет о своем намерении обанкротиться, кредиторы становятся более сговорчивыми. В случае с физлицами это означает, что тот же банк может, к примеру, предложить более привлекательные условия реструктуризации проблемного кредита. К тому же, пока физлицо находится в процедуре банкротства (а она может длиться годами), законодатели могут ввести очередной мораторий на взыскание долгов и т.д.

Читайте также: Банкротство физлиц: важные нюансы нового Кодекса

Банкротом быть неплохоАндрей Трембич сформулировал основные «плюсы» для человека, решившего избавиться от долгов через банкротство.

Долгов много — дело одно

С момента открытия производства по делу о неплатежеспособности все требования кредиторов могут происходить только в рамках данного процесса. А это еще один уровень защиты: больше неоткуда ждать проблем, теперь все рассматривается в одном деле одним судом, что упрощает защиту на порядок. Особенно, если, скажем, кроме кредита в банке есть еще непогашенные долги перед ломбардом, по коммуналке и т.д.

Особенно, если, скажем, кроме кредита в банке есть еще непогашенные долги перед ломбардом, по коммуналке и т.д.

К слову, как только открывается дело о банкротстве, срок исполнения всех денежных обязательств должника считается наступившим. То есть, если у должника есть еще кредиты, то срок их исполнения наступает досрочно. Но об этом не всякий кредитор может узнать. А значит, их шансы получить свое могут быть сведены к нулю.

Точно также, только в рамках данного производства может арестовываться имущество должника или вводиться другие ограничения на распоряжение его имуществом. Предварительно наложенные аресты и ограничения могут быть сняты. Отдельно закрепляется та же, по сути, гарантия: никаких взысканий или арестов вне процедуры банкротства – все теперь происходит только внутри этого дела.

Кредитные каникулы

С момента открытия производства по делу о неплатежеспособности прекращается начисление штрафов и иных финансовых санкций, а также процентов по обязательствам. Т.е. должник на неопределенный срок получает кредитные каникулы. Еще одна хорошая новость: налоговый долг, возникший в течение трех лет до дня вынесения решения об открытии производства по делу о неплатежеспособности должника, признается безнадежным и списывается в процедуре реструктуризации долгов.

Т.е. должник на неопределенный срок получает кредитные каникулы. Еще одна хорошая новость: налоговый долг, возникший в течение трех лет до дня вынесения решения об открытии производства по делу о неплатежеспособности должника, признается безнадежным и списывается в процедуре реструктуризации долгов.

Мораторий на удовлетворение требований кредиторов

Именно это является главным бонусом запуска банкротства: теперь никто не посмеет обидеть должника или взыскать с него деньги или имущество – все будет рассматривать в рамках этой единой процедуры банкротства (спойлер: долго).

Читайте также: Новый Кодекс о банкротстве: что важно знать должникам

Что грозит должнику

Теперь о неприятных моментах. А их тоже есть немало.

— Должнику придется предоставить суду полную информацию о своем финансовом состоянии и иных источниках погашения своей задолженности на условиях утверждённой реструктуризации (если до этого дойдет). Производство по делу тут же закроют, если суд выявит, что потенциальный банкрот банально хочет оставить с носом кредиторов. Например, перед подачей в суд заявления о признании банкротом должник переписал имущество на членов семьи.

Например, перед подачей в суд заявления о признании банкротом должник переписал имущество на членов семьи.

— О свободном распоряжении собственным имуществом на период банкротства можно забыть. Отдельным решением суда может быть также установлен запрет на выезд за границу. Кроме того, нужно быть готовым к раскрытию конфиденциальной информации, как о доходах, счетах, так и о членах семьи. Самый безболезненный сценарий развития событий – договориться с кредиторами о реструктуризации и начать погашать долги.

— Как только суд признает должника банкротом, начнется распродажа имущества для погашения долгов. Не тронут только жилье, в котором проживает должник: квартира не более 60 кв. м общей площади или не более 13,65 кв. м на каждого члена семьи должника либо жилой дом не более 120 кв. м общей площади. Да и то, если она не в залоге. С молотка пойдет и имущество, принадлежащее должнику на праве совместной собственности. В таком случае доля банкрота от продажи такого имущества пойдет кредиторам, остальные деньги возвратят совладельцам.

Читайте также: Где продавать имущество банкротов? «За» и «против»

Правда, кое-что сохранить все же можно. «Одной из главных опасностей Кодекса о банкротстве является территориальная юрисдикция и отсутствие у суда возможности реализовать имущество должника, находящееся за пределами Украины. Таким образом, у должника будет легальная возможность показать отсутствие активов в Украине, добиться списания долгов, при этом абсолютно законно вывести из под угрозы активы, находящиеся на территории других государств», — предупреждает партнер юридической компании «Волхв» Виктор Дубовик.

Новые схемы заработка на банкротствеУхищрения в процедуре банкротства, на которые могут идти заемщики, чтобы не рассчитываться с кредиторами, — лишь верхушка айсберга. Как показывает практика других стран постсоветского пространства, которые раньше Украины дали возможность признавать неплатежеспособными физлиц, новая система породила новые схемы заработка.

Схема 1: Банкротство под ключКак только физлица получают законодательную возможность признавать себя банкротом, появляются т. н. специализированные юрфирмы, которые обещают избавить любого гражданина от долга, вне зависимости от его суммы, за вознаграждение. При этом гарантируют, что должник сохранит все свое имущество. Мошенники играют на том, что далеко не все должники представляют последствия и нюансы процедуры банкротства.

н. специализированные юрфирмы, которые обещают избавить любого гражданина от долга, вне зависимости от его суммы, за вознаграждение. При этом гарантируют, что должник сохранит все свое имущество. Мошенники играют на том, что далеко не все должники представляют последствия и нюансы процедуры банкротства.

Если сумма долга невелика, предлагают обзавестись новым кредитом, добрать до 125,19 тыс грн, с которых можно открывать производство по делу о признании физлица неплатежеспособным. С этого нового кредита якобы должник может рассчитаться за юридические услуги. После получения денег мошенники скрываются или долго кормят своего клиента пустыми обещаниями. Итог такого «сотрудничества» один – потеря денег и имущества, которое пойдет в счет погашения долгов.

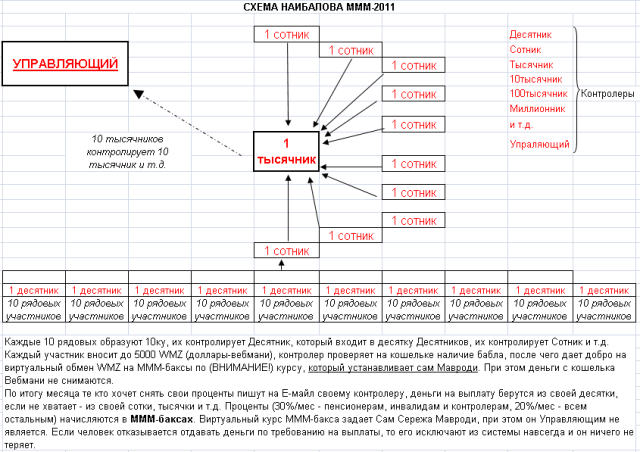

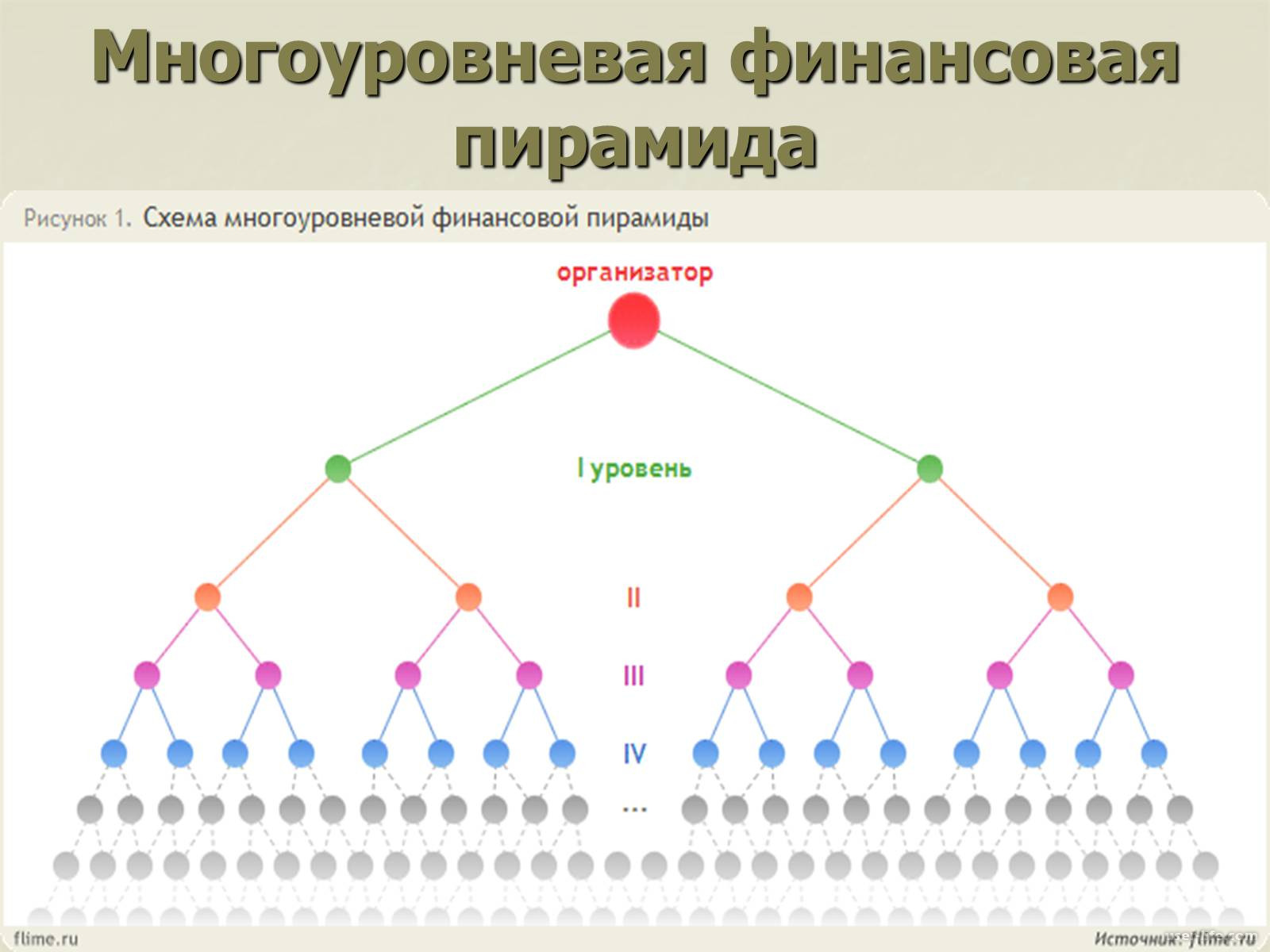

Схема 2: Профессия банкрот

В этой схеме используется физлицо, изначально не имеющее ликвидного имущества. На такого человека оформляется максимально возможное количество беззалоговых кредитов, которые обычно выдаются под огромные проценты. Поэтому требуемая сумма, с которой может открываться судебное производство, набегает очень быстро. Не исключено, что в такой схеме могут участвовать и сами кредиторы. Гражданин признается неплатежеспособным. Полученный доход делится между организаторами аферы – арбитражным управляющим (он распоряжается имуществом должника пока тот находится в процедуре банкротства), кредиторами и организаторами схемы. Подставной заемщик получает плату за свои услуги.

Поэтому требуемая сумма, с которой может открываться судебное производство, набегает очень быстро. Не исключено, что в такой схеме могут участвовать и сами кредиторы. Гражданин признается неплатежеспособным. Полученный доход делится между организаторами аферы – арбитражным управляющим (он распоряжается имуществом должника пока тот находится в процедуре банкротства), кредиторами и организаторами схемы. Подставной заемщик получает плату за свои услуги.

Схема 3: Родственники в помощь

В этой схеме центральная фигура – зажиточный псевдобанкрот с крупными займами. Перед инициированием процедуры признания финансовой несостоятельности он банально переоформляет все свое имущество на родных и близких. В результате у должника просто нечего взять, что приводит к списанию долговых обязательств в законном порядке.

Но есть и подводные камни — в фиктивном (преднамеренном) банкротстве должны принимать участие все заинтересованные лица, включая арбитражного управляющего и самих кредиторов. В противном случае, все сделки с родными, заключенные в течение последних трех лет перед инициированием банкротства, будут аннулированы.

В противном случае, все сделки с родными, заключенные в течение последних трех лет перед инициированием банкротства, будут аннулированы.

По словам советника Юридической группы LCF Александра Бирюкова, разработчики Кодекса о процедурах банкротства постарались максимально уменьшить риски мошенничества. Но полностью избежать его не удастся. «Поэтому большие надежды возлагаются на судей, которые должны будут следовать, прежде всего, целям такого законодательства. Иначе, такая система не будет выполнять свою основную функцию – помогать честным, но оказавшимся в сложной жизненной ситуации, лицам разрешить временные трудности», — прогнозирует он.

Тамара Зверухо

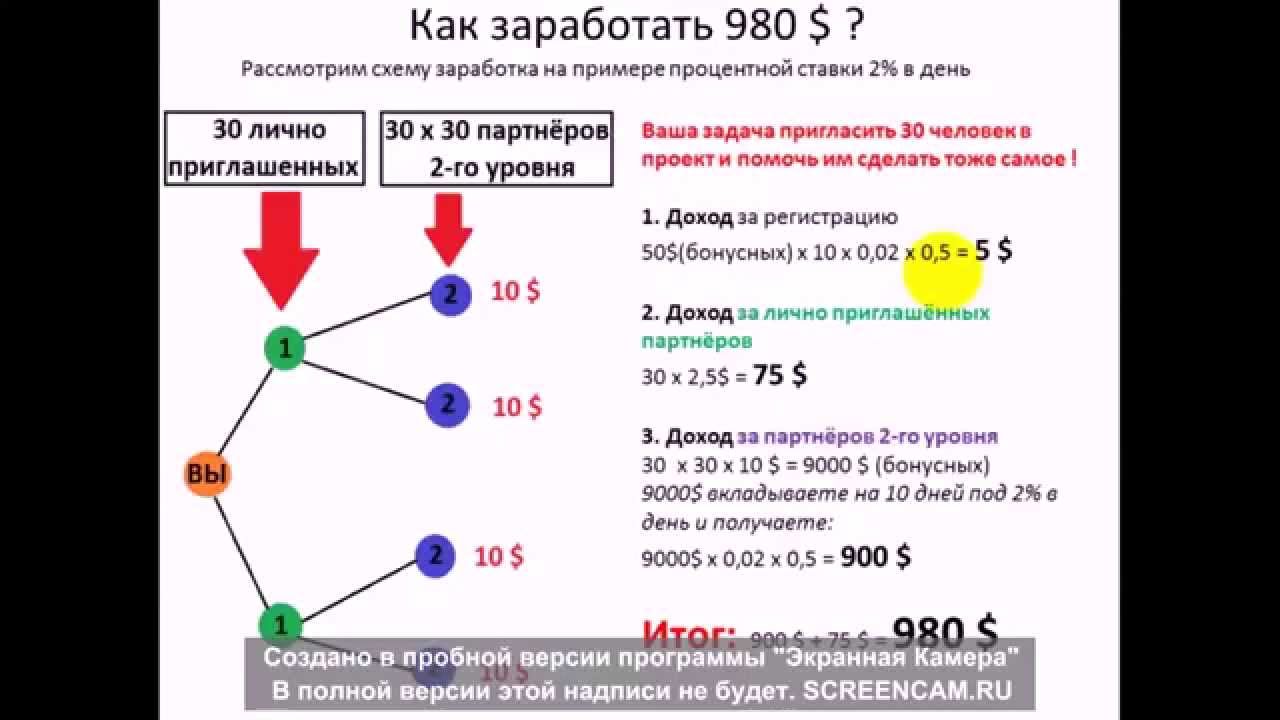

СхемаПонци | Investor.gov

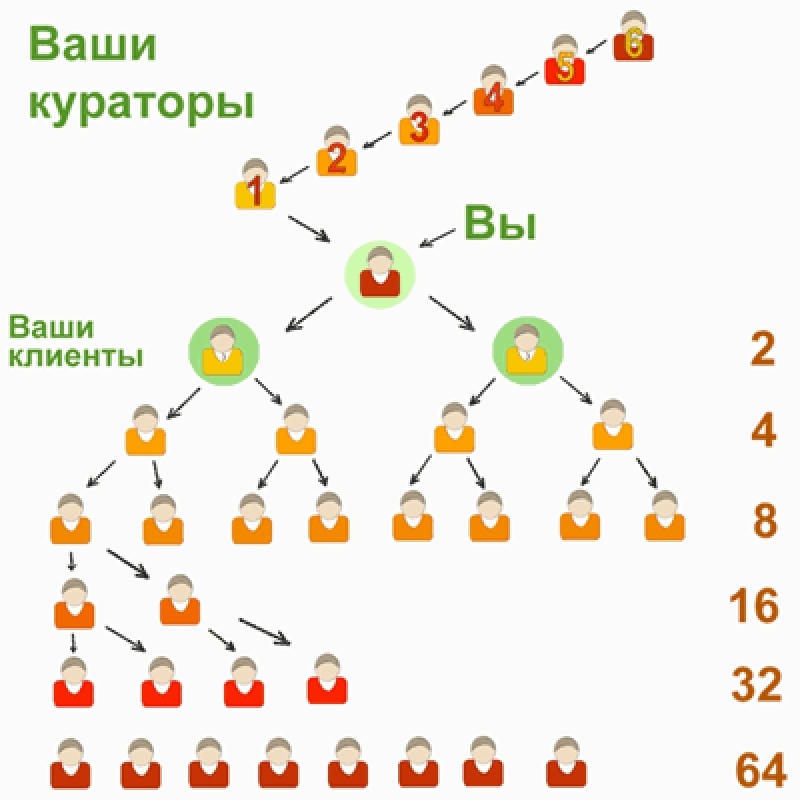

Схема Понци — это инвестиционное мошенничество, при котором существующим инвесторам выплачиваются средства, полученные от новых инвесторов. Организаторы схемы Ponzi часто обещают вложить ваши деньги и получить высокую прибыль с небольшим риском или без него. Но во многих схемах Понци мошенники не вкладывают деньги. Вместо этого они используют его для оплаты тех, кто инвестировал раньше, и могут оставить часть для себя.

Вместо этого они используют его для оплаты тех, кто инвестировал раньше, и могут оставить часть для себя.

С небольшими законными доходами или без них, схемы Понци требуют постоянного притока новых денег, чтобы выжить.Когда становится трудно нанять новых инвесторов или когда большое количество существующих инвесторов выводят деньги, эти схемы имеют тенденцию к краху.

Схемы Понци названы в честь Чарльза Понци, который в 1920-х годах обманул инвесторов с помощью схемы спекуляции почтовыми марками.

Схема Понци «красные флаги»

Многие схемы Понци имеют общие характеристики. Обратите внимание на эти предупреждающие знаки:

- Высокая доходность с минимальным риском или без него. Каждая инвестиция сопряжена с определенной степенью риска, а инвестиции, приносящие более высокую доходность, обычно сопряжены с большим риском.С подозрением относитесь к любой «гарантированной» инвестиционной возможности.

- Чрезмерно стабильная доходность.

Инвестиции имеют тенденцию увеличиваться и уменьшаться с течением времени. Скептически относитесь к инвестициям, которые регулярно приносят положительную прибыль, независимо от общих рыночных условий.

Инвестиции имеют тенденцию увеличиваться и уменьшаться с течением времени. Скептически относитесь к инвестициям, которые регулярно приносят положительную прибыль, независимо от общих рыночных условий. - Незарегистрированные инвестиции. Схемы Ponzi обычно включают инвестиции, которые не зарегистрированы в Комиссии по ценным бумагам и биржам или государственным регулирующим органам. Регистрация важна, потому что она дает инвесторам доступ к информации об управлении, продуктах, услугах и финансах компании.

- Продавцы без лицензии. Федеральные законы и законы штата о ценных бумагах требуют, чтобы инвестиционные специалисты и фирмы были лицензированы или зарегистрированы. В большинстве схем Ponzi участвуют нелицензированные лица или незарегистрированные фирмы.

- Секретные, сложные стратегии. Избегайте инвестиций, если вы их не понимаете или не можете получить о них полную информацию.

- Проблемы с оформлением документов.

Ошибки в выписке со счета могут быть признаком того, что средства не инвестируются в соответствии с обещаниями.

Ошибки в выписке со счета могут быть признаком того, что средства не инвестируются в соответствии с обещаниями. - Сложность приема платежей. Будьте подозрительны, если вы не получили платеж или у вас возникли проблемы с обналичиванием денег. Организаторы схемы Ponzi иногда пытаются помешать участникам обналичить деньги, предлагая еще более высокую прибыль за то, что они остаются на месте.

Дополнительная информация

Предупреждение для инвесторов: схемы Понци, нацеленные на пожилых людей

Предупреждение для инвесторов: схемы Понци с использованием виртуальных валют

— Типы, особенности и преимущества планов ежемесячного дохода

План ежемесячного дохода, обычно разработанный для консервативных инвесторов, не склонных к риску, и пенсионеров, представляет собой вариант инвестирования, при котором деньги размещаются в основном в ценных бумагах с низким уровнем риска.

Он действует как постоянный источник дохода для тех людей, которые хотят создать альтернативный источник ежемесячного дохода. Доход, полученный по плану ежемесячного дохода , в основном представлен в форме процентов и дивидендов.

Тем не менее, схема ежемесячного дохода не предлагает фиксированный доход, вместо этого, как и другие варианты инвестирования, зависящие от рынка, доходность регулируется полученной прибылью.

Что такое планы ежемесячного дохода?Подход схемы ежемесячного дохода в первую очередь ориентирован на заемные средства, так как более 70% — 80% ее фонда идет в долговые фонды, а оставшаяся часть идет на опционы на акции.

Это делается с целью получения стабильной прибыли и получения прибыли от инвестиций, когда это возможно, за счет вложений в акции.

Каковы основные характеристики и преимущества планов с ежемесячным доходом?Следующие особенности и преимущества схемы с лучшим ежемесячным доходом делают ее возможным вариантом инвестирования для инвесторов, не склонных к риску —

- Без ограничений: Схема гибкая и не имеет верхнего предела суммы инвестиций.

Это позволяет кому-то инвестировать в схему в соответствии со своими возможностями и требованиями.

Это позволяет кому-то инвестировать в схему в соответствии со своими возможностями и требованиями. - Бессрочный вариант: Схема ежемесячного дохода — бессрочная схема. Физические лица не должны платить какие-либо сборы за обработку в качестве входной нагрузки для входа в указанную схему. Кроме того, выходная нагрузка составляет менее 1% от общей суммы инвестиций.

- Ликвидность: Схема MIP более ликвидна по сравнению с большинством других схем. Поскольку в отношении инвестиций не применяется период блокировки, инвесторы могут снять свои средства на случай непредвиденных обстоятельств.

- Лучшая доходность: Прибыль, полученная с помощью MIP, выше, чем при использовании традиционных фиксированных депозитов и схемы ежемесячного дохода почтового отделения.

- Гарантированный доход: Инвесторы гарантированно получают гарантированный доход каждый месяц, несмотря на то, что размер суммы варьируется в зависимости от финансового рынка.

- Низкий риск: MIP связаны с компонентом более низкого риска. Это связано с тем, что деньги вкладываются в ценные бумаги с низким уровнем риска, такие как привилегированные акции, инструменты с фиксированной доходностью и дивидендные акции.

- Без ограничений: Схема гибкая и не имеет верхнего предела суммы инвестиций.

- Профессиональное управление: MIP управляется профессиональными управляющими фондами, которые лучше осведомлены о функционировании инвестиционного рынка. Они не только отслеживают схемы, но и решают все, «когда, как и сколько», когда дело доходит до перевода средств в долги и акции.

Существует два типа инвестиционных вариантов, которые можно отнести к лучшим схемам ежемесячного дохода. Они предлагают возможности для получения дивидендов и ускорения создания богатства. Два типа —

- Ежемесячный инвестиционный план, ориентированный на дивиденды: Прибыль, полученная по таким планам, представлена в виде дивидендов.

Дивиденды, выплачиваемые физическим лицам, не облагаются налогом. Такие дивиденды выплачиваются из распределяемого излишка КУА и выплачиваются, когда указанный фонд получает прибыль на рынке.

Дивиденды, выплачиваемые физическим лицам, не облагаются налогом. Такие дивиденды выплачиваются из распределяемого излишка КУА и выплачиваются, когда указанный фонд получает прибыль на рынке.

- Ежемесячный план дохода, ориентированный на рост: В рамках этого плана прибыль, начисленная на капитал, добавляется к инвестированной сумме.Это способствует созданию богатства наряду с ростом корпуса.

Будучи взаимным фондом, ориентированным на долги, схема ежемесячного дохода подлежит налогообложению. Кроме того, для налогообложения применяется как долгосрочная, так и краткосрочная прибыль от прироста капитала, полученная посредством MIP.

Паевые инвестиционные фонды для всех ваших целей

Мгновенное вложение

Нулевая комиссия

Полностью безбумажный

В случае краткосрочного прироста капитала (STCG), если физические лица решают избавиться от паев, которыми они владели до 3 лет, накопленная прибыль будет добавлена к их доходу. Затем общая сумма будет облагаться налогом в соответствии с их доходами.

Затем общая сумма будет облагаться налогом в соответствии с их доходами.

Если физические лица решат ликвидировать свои инвестиции через 3 года, долгосрочный прирост капитала (LTCG) будет облагаться налогом по ставке 20%.

Фонды дополнительно взимают налог на распределение дивидендов по ставке 25% до распределения начисленных дивидендов. Однако дивиденды, которые получат физические лица, не будут привлекать налоги.

Обзор месячной инвестиционной схемы| Тип | Гибридный паевой инвестиционный фонд, ориентированный на долги |

| Лимит инвестиций | Нет |

| Ликвидность | Выше, чем у большинства схем |

| Возврат | Лучше, чем ФД и ПОМИС |

| Риск | Умеренно низкая |

| Менеджмент | Управляется и контролируется управляющими фондами |

| Компонент | 70% — 80% в виде заемных средств, остаток в акциях |

| Пригодность | Консервативные инвесторы и пенсионеры |

| Налоговые льготы | Применяется к наличным дивидендам |

Идеальное сочетание риска и вознаграждения делает схему MIP возможным вариантом инвестиций для пенсионеров, имеющих ограниченный источник стабильного дохода. Помимо предоставления им источника ежемесячного дохода, такая схема поможет пенсионерам спланировать любые досадные расходы. Кроме того, инвесторы, которые не склонны рисковать и склонны придерживаться консервативного взгляда на инвестиции, могут разместить свои деньги в ежемесячной инвестиционной схеме .

Помимо предоставления им источника ежемесячного дохода, такая схема поможет пенсионерам спланировать любые досадные расходы. Кроме того, инвесторы, которые не склонны рисковать и склонны придерживаться консервативного взгляда на инвестиции, могут разместить свои деньги в ежемесячной инвестиционной схеме .

Физические лица, принадлежащие к более высокой налоговой группе, также могут рассмотреть возможность использования MIP для повышения налоговой эффективности, тогда как физические лица, принадлежащие к более низкой налоговой группе и желающие увеличить объем своих доходов, могут рассмотреть вариант этих схем, ориентированный на рост.Это поможет им получить более высокую прибыль и облегчить снижение налогового бремени.

На что следует обратить внимание, прежде чем вкладывать средства в схемы ежемесячного дохода.Перед тем, как инвестировать в схему ежемесячного дохода , физические лица должны принять во внимание несколько факторов; это —

- Краткосрочные и долгосрочные финансовые цели, которых они хотят достичь.

- Инвестиции Временной горизонт, который им удобен.

- Варианты выплат по этой конкретной схеме.

- Преимущества схемы MIP и ее жизнеспособность.

- Объем получения дохода / богатства по схеме.

- Риск-аппетит и текущее финансовое положение на момент использования схемы.

- Налоговые льготы, предлагаемые по схеме MIP.

- Их нынешний образ жизни и пригодность.

Физические лица также должны принимать во внимание рыночные условия, прежде чем вкладывать средства в указанные схемы. Более высокая процентная ставка приводит к падению стоимости чистых активов, поэтому большинство опытных инвесторов склонны вкладывать средства в схему ежемесячного дохода , когда процентная ставка высока.

Поскольку в наши дни на рынке представлено несколько планов ежемесячного дохода , люди должны проявлять особую осторожность, прежде чем выбирать конкретный тип схемы. Лица, которые намереваются инвестировать свои деньги в MIP, должны сначала понять свои потребности и требования как инвестора.

Они могут продолжить всестороннее исследование схемы лучшего ежемесячного дохода в 2019 году и сравнить их объем, предложения и эффективность. Таким образом они смогут лучше понять, какая схема лучше для них и как они могут извлечь из нее максимальную пользу.

Как получать ежемесячный доход навсегда

Деньги, вложенные в различные финансовые схемы, делаются с целью получения прибыли, которая дополняет сделанные таким образом инвестиции. Желательно получить доскональное знание этих схем, прежде чем вкладывать в них деньги. Люди, получающие зарплату, делают это, чтобы обеспечить большую отдачу от своих инвестиций, полученных от с трудом заработанных денег. Это не только гарантирует, что их доход будет приносить дополнительный доход, но и обеспечивает их финансовую безопасность на будущее.

Введение

После выхода на пенсию трудно иметь ежемесячный источник дохода, при котором можно продолжать получать доход месяц за месяцем. Следовательно, отдельному человеку будет очень выгодно, если он / она сможет сделать разумные инвестиции в некоторые схемы, которые гарантируют регулярный доход даже после выхода на пенсию. Это поможет обеспечить хорошую прибыль на протяжении всей жизни и принесет финансовую выгоду инвестору даже после выхода на пенсию.

Следовательно, отдельному человеку будет очень выгодно, если он / она сможет сделать разумные инвестиции в некоторые схемы, которые гарантируют регулярный доход даже после выхода на пенсию. Это поможет обеспечить хорошую прибыль на протяжении всей жизни и принесет финансовую выгоду инвестору даже после выхода на пенсию.

Значение схем получения ежемесячного дохода

Крайне важно понимать выгоды, которые связаны с различными видами инвестиционных схем, поскольку разные схемы разрабатываются с учетом потребностей и требований разных типов инвесторов.Что касается лиц, которые работают и получают регулярную ежемесячную зарплату, ключевым моментом будет инвестирование в схемы, ориентированные на прирост капитала и стратегию роста. Но можно также инвестировать в схемы, которые обеспечивают ежемесячную прибыль, чтобы удовлетворить свои непосредственные финансовые потребности после выхода на пенсию.

Портфель инвестиций для получения дохода сильно отличается от портфеля, ориентированного на прирост капитала. Схемы получения дохода могут быть не очень популярны среди подавляющего большинства инвесторов, поскольку они, как правило, приносят не очень высокую прибыль, но они, несомненно, гарантируют стабильный доход в будущем.Получение пассивного дохода с помощью этих схем ведет к финансовой независимости, и в этом ее первостепенное значение.

Схемы получения дохода могут быть не очень популярны среди подавляющего большинства инвесторов, поскольку они, как правило, приносят не очень высокую прибыль, но они, несомненно, гарантируют стабильный доход в будущем.Получение пассивного дохода с помощью этих схем ведет к финансовой независимости, и в этом ее первостепенное значение.

Подход к получению ежемесячного дохода

Прежде чем вкладывать средства в такие схемы получения дохода, необходимо четко определить финансовые приоритеты и придерживаться четко составленного плана получения выгоды от этих схем. Следующий подход может дать фору при инвестировании в такие схемы.

Постановка целей для удовлетворения ваших финансовых потребностей

Как и в случае с пенсионерами, схемы получения дохода имеют большое значение, поскольку они будут поддерживать их финансовое благополучие и продвижение, поскольку они больше не могут зависеть от дохода, который у них когда-то был.В случае наемных работников они могут уменьшить свою зависимость от одного источника дохода и инвестировать в схемы получения дохода. Размер активов схем, вложенных в определение размера дохода, который будет получен с их помощью. При большем размере активов можно ожидать большей ежемесячной доходности.

Размер активов схем, вложенных в определение размера дохода, который будет получен с их помощью. При большем размере активов можно ожидать большей ежемесячной доходности.

Сделать правильный выбор в нужное время

Своевременные вложения всегда пригодятся, когда в этом возникнет необходимость. Лица, приближающиеся к пенсионному, могут начать инвестировать в эти схемы вовремя, чтобы получить выгоду после выхода на пенсию.Наемные работники должны учитывать непредсказуемость своих рабочих сценариев и рассматривать как предупредительную и разумную меру инвестирования в эти схемы в случае неопределенных и неблагоприятных событий (смена работы, увольнения и т. Д.).

Определенный подход к инвестированию

Необходимо знать, что схемы получения дохода имеют тенденцию приносить пользу в зависимости от размера активов, которые человек накапливает с течением времени. Чем больше актив, тем больше доход. Если идея заключается в приросте капитала через инвестиционные схемы, она может не соответствовать требованиям для обеспечения ежемесячной прибыли, как в этом случае. Месячные схемы получения дохода могут быть невысокими, но они наверняка будут иметь большую ценность во время необходимости.

Месячные схемы получения дохода могут быть невысокими, но они наверняка будут иметь большую ценность во время необходимости.

Выбор инвестиционных схем портфеля

Это чрезвычайно важно для обеспечения окупаемости инвестиций, сделанных в эти схемы, поскольку большее количество активов дает большую прибыль. Таким образом, необходимо провести тщательное исследование, прежде чем выбирать схемы и инвестировать в активы, которыми он хочет владеть, поскольку эти активы станут его источником дохода. В схемах получения дохода используется принцип объема, а не маржа.

Другими словами, больший объем приобретенных активов обеспечит более высокую доходность по сравнению с меньшими активами с более высокой маржой, поскольку доходность от этих схем невысока. Средняя годовая доходность таких схем составляет около 8 процентов.

Считайте финансовую независимость мотивом

Когда кто-то решает инвестировать в схемы получения дохода, главной целью должна быть финансовая независимость. Как и в случае с пенсионерами, которые могут зависеть исключительно от таких схем, для лиц, получающих зарплату, следует взять за привычку достигать финансовой независимости, не полностью полагаясь на свою зарплату, чтобы обеспечить финансовую безопасность и удовлетворение насущных потребностей.

Как и в случае с пенсионерами, которые могут зависеть исключительно от таких схем, для лиц, получающих зарплату, следует взять за привычку достигать финансовой независимости, не полностью полагаясь на свою зарплату, чтобы обеспечить финансовую безопасность и удовлетворение насущных потребностей.

Варианты инвестиций, приносящих ежемесячный доход

Паевые инвестиционные фонды с планами ежемесячного дохода (MIP)

Паевые инвестиционные фонды инвестируют в основном в долговые инструменты, а накопленные проценты распределяются между инвесторами на периодической основе. Дивиденды, распределяемые среди инвесторов, могут быть объявлены только из прибыли МИП. MIP, как правило, менее рискованны, чем фонды, связанные с акциями.

Сберегательный счет с высокими процентами

Это гарантирует свободу доступа к фондам, и физические лица могут ликвидировать свои активы по своему желанию, чего не происходит при инвестировании в долговые фонды. Эти сберегательные счета функционируют почти так же, как фиксированные депозиты, и предлагают клиентам различные преимущества.

Эти сберегательные счета функционируют почти так же, как фиксированные депозиты, и предлагают клиентам различные преимущества.

Акции, выплачивающие дивиденды

Целью здесь должно быть инвестирование в акции, которые приносят регулярные дивиденды в течение определенного периода времени. Нужно искать акции, которые в прошлом приносили стабильные дивиденды. Дивидендная доходность около 3 процентов является хорошей сделкой, а некоторое увеличение прибыли на акцию (EPS) свидетельствует о хороших показателях акций.

Срочные депозиты банка

Фиксированные депозитыобеспечивают доходность около 8 процентов и являются идеальной идеей для получения дохода для пенсионеров.Он не позволяет получать выгоду от ликвидности по желанию и влечет штраф за досрочное снятие средств. Заработанные проценты облагаются налогом. Проценты выплачиваются ежемесячно, и это практически безрисковый вариант вложения денег.

Недвижимость Недвижимость

Это одна из лучших форм инвестирования для обеспечения долгосрочного дохода, а стоимость прироста довольно высока, что может даже превзойти инфляцию. Возможно, не каждый человек может рассмотреть вопрос об инвестировании значительной суммы денег в недвижимость для получения дохода, но такие варианты, как фонды Real Estate Investment Trust (REIT), являются некоторыми способами, с помощью которых можно сделать небольшие инвестиции для обеспечения получения дохода.

Возможно, не каждый человек может рассмотреть вопрос об инвестировании значительной суммы денег в недвижимость для получения дохода, но такие варианты, как фонды Real Estate Investment Trust (REIT), являются некоторыми способами, с помощью которых можно сделать небольшие инвестиции для обеспечения получения дохода.

Схема ежемесячного дохода почтовых отделений в Индии

Схема ежемесячного дохода почтового отделения(POMIS) — один из наиболее гарантированных планов, который следует учитывать при поиске инвестиций, приносящих доход. Доходность гарантирована, а процентные доходы составляют 6,6% годовых.

Заключение

Идея о том, что разные люди имеют разные потребности, когда дело касается финансов и инвестиционной способности, необходимо согласиться с тем, что каждый хотел бы иметь возможность получать постоянный доход независимо от ситуации.Совершенно необходимо выбирать один из различных вариантов инвестирования после рассмотрения своего положения и ожиданий в отношении получения выгоды от схем, чтобы получать постоянный доход независимо от того, работаете ли оно или вышло на пенсию.

Инвестировать в прямые паевые инвестиционные фонды

Экономия налогов до 46800 рупий, комиссия 0%

Лучший инвестиционный план для ежемесячного дохода

Если у вас на руках значительная располагаемая сумма, то инвестировать ее в схемы, предлагающие регулярный ежемесячный доход, — отличная идея.Это гарантирует, что ваши свободные деньги начнут выплачивать дивиденды или приносить прибыль.

Схема ежемесячного дохода почтового отделения

Схема ежемесячного дохода почтового отделения (POMIS) — это инвестиция, предлагаемая Почтой Индии. Это отличный вариант инвестирования для инвесторов, не склонных к риску, которые ищут постоянный регулярный доход, поскольку он пользуется поддержкой государства. ПОМИС в настоящее время предлагает процентную ставку 6,6% годовых с ежемесячной выплатой. По этой схеме срок депозита составляет пять лет.Физическое лицо может инвестировать максимум 4 50 000 рупий, и этот лимит удваивается до 9 000 000 рупий для совместных счетов. Вы можете начать инвестировать всего от 1500 рупий в эту схему. Как только инвестиции в ПОМИС созреют, их можно будет реинвестировать еще в течение пяти лет.

Вы можете начать инвестировать всего от 1500 рупий в эту схему. Как только инвестиции в ПОМИС созреют, их можно будет реинвестировать еще в течение пяти лет.

— отличный вариант вложений с низким уровнем риска для не склонных к риску инвесторов. Дюрация этих облигаций составляет от 5 до 40 лет. По государственным облигациям выплачиваются регулярные проценты или предлагаются купонные выплаты, установленные правительством Индии.Государственные облигации имеют заранее определенный срок погашения. Основная цель выпуска государственных облигаций — привлечь капитал для государственных расходов.

Корпоративные депозиты

Многие небанковские финансовые компании (NBFC) и компании жилищного финансирования (HFC) предлагают корпоративные депозиты. Они похожи на банковские депозиты, но с той лишь разницей, что вы инвестируете с юридическим лицом, что не так безопасно, как банковский депозит. Корпоративные депозиты предлагают высокую процентную ставку и дополнительную гибкость, которую не предлагают банковские депозиты.Прежде чем делать инвестиции в корпоративные депозиты, вы должны проверить финансовую устойчивость и надежность NBFC. Для этого вы можете использовать рейтинги CRISIL.

Ежемесячный план дохода

Планы с ежемесячным доходом (MIP) — это паевые инвестиционные фонды, которые инвестируют в основном в фиксированный доход и небольшую часть в долевые инструменты и инструменты, связанные с долевыми инструментами. Фонды регулярно выплачивают своим инвесторам стабильный доход. Эта сумма не является фиксированной и зависит от результатов деятельности фонда.Поскольку доходность паевых инвестиционных фондов определяется доходностью, это не гарантируется. Также есть вероятность отрицательной доходности. Следовательно, прежде чем принять решение об инвестировании в план ежемесячного дохода, вы должны рассмотреть свой профиль риска. Вы можете выбрать рост или дивиденды в ежемесячных планах дохода. Однако МИП объявляет дивиденды только при наличии прибыли.

Программа сбережений пенсионеров

Если вы пенсионер, то накопительная программа пенсионеров (SCSS) является отличным вариантом для инвестиций.Он пользуется поддержкой государства, и только пожилые люди (старше 60 лет) имеют право инвестировать в эту схему. Вы можете воспользоваться этой схемой в уведомленных банковских отделениях и почтовых отделениях. Вы должны подписаться на схему в течение одного месяца после выхода на пенсию. У вас есть SCSS, предлагающий процентную ставку 7,4% в год, выплачиваемую ежеквартально. Срок его полномочий составляет пять лет. Вы можете инвестировать в SCSS не более 15 лакхов. Однако проценты по этой схеме добавляются к налогооблагаемому доходу и облагаются налогом в соответствии с вашей налоговой шкалой.

Может быть несколько вариантов инвестирования, которые предлагают ежемесячный доход, но упомянутые выше являются одними из лучших. Это поможет, если вы выберете планы, соответствующие вашему профилю риска и инвестиционным целям.

Статьи по теме

Схема ежемесячного дохода почтового отделения

Программа сбережений пенсионеров

Планы ежемесячного дохода

Золотые фонды

Инвестировать в прямые паевые инвестиционные фонды

Экономия налогов до 46800 рупий, комиссия 0%

Социальное обеспечение | государственная программа

Социальное обеспечение , любая из мер, установленных законодательством для поддержания индивидуального или семейного дохода или для обеспечения дохода, когда некоторые или все источники дохода нарушены или прекращены, или когда необходимо понести исключительно большие расходы (e.ж., в воспитании детей или оплате медицинских услуг). Таким образом, социальное обеспечение может предоставлять денежные пособия лицам, столкнувшимся с болезнью и инвалидностью, безработицей, неурожаем, потерей супружеского партнера, материнством, обязанностью по уходу за маленькими детьми или выходом на пенсию с работы. Пособия по социальному обеспечению могут предоставляться в денежной или натуральной форме на медицинские нужды, реабилитацию, помощь по дому во время болезни на дому, юридическую помощь или расходы на похороны. Социальное обеспечение может быть предоставлено по решению суда (например,g. для выплаты компенсации пострадавшим от несчастных случаев), работодателями (иногда с использованием страховых компаний), центральными или местными правительственными ведомствами или полугосударственными или автономными агентствами.

Международная организация труда (МОТ) использует три критерия для определения системы социального обеспечения. Во-первых, цель системы должна заключаться в предоставлении лечебной или профилактической медицинской помощи, в поддержании дохода в случае недобровольной потери заработка или значительной части заработка или в предоставлении дополнительного дохода лицам, имеющим семейные обязанности.Во-вторых, система должна быть создана в соответствии с законодательством, которое наделяет определенные индивидуальные права или налагает определенные обязательства на государственный, полугосударственный или автономный орган. В-третьих, система должна управляться государственным, полугосударственным или автономным органом.

В свою статистику МОТ включает положения, согласно которым ответственность за компенсацию производственного травматизма возлагается непосредственно на работодателя, хотя такие схемы не полностью соответствуют третьему критерию, приведенному выше.По этой причине сюда включена ответственность работодателя.

Альтернативный, но более широкий термин для социального обеспечения в странах, являющихся членами Европейского Союза, — это социальная защита, которая включает добровольные схемы, не установленные законодательством. В некоторых странах термин «социальное обеспечение» используется в более узком смысле. Например, в Соединенном Королевстве только предусмотренные законом денежные пособия считаются социальным обеспечением. Термин «социальные услуги» используется для обозначения социального обеспечения; здравоохранение, образование и жилищные услуги; и положения о социальной работе и социальном обеспечении.В Соединенных Штатах термин «социальное обеспечение» ограничен федеральной системой социального страхования (OASDI) в отличие от государственных пособий и «социального обеспечения», которые в Европе назывались бы социальной помощью. В некоторых странах (например, в Дании и Соединенном Королевстве) сокращение бедности исторически было центральной целью политики социального обеспечения, и концепция поддержания дохода была привита на более позднем этапе. В других странах, таких как Франция, меры по борьбе с бедностью рассматривались как совершенно отдельные от целей социального обеспечения по поддержанию доходов.

Получите подписку Britannica Premium и получите доступ к эксклюзивному контенту. Подпишитесь сейчасВ отчете, опубликованном в 1984 г., подготовленном 10 международными экспертами, назначенными директором МОТ, изложены конечные цели социального обеспечения.

Его основная цель — дать людям и семьям уверенность в том, что их уровень и качество жизни не будут, насколько это возможно, сильно подорваны какими-либо социальными или экономическими событиями. Это включает в себя не только удовлетворение потребностей по мере их возникновения, но и предотвращение возникновения рисков в первую очередь, а также помощь отдельным лицам и семьям в максимально возможной адаптации, когда они сталкиваются с ограниченными возможностями и неблагоприятными условиями, которые невозможно или невозможно предотвратить.. . . Наибольшее значение имеет гарантия безопасности, а не конкретные механизмы, такие как взносы или налоговое финансирование, страхование или модель предоставления услуг или право собственности на объекты (государственные / частные, коммерческие / некоммерческие), с помощью которых эта гарантия дается. . . . Не следует путать средства с целями.

Примерно в 140 странах существуют какие-либо схемы социального обеспечения. Практически во всех этих странах существуют программы, охватывающие производственные травмы и пенсии по старости и по случаю потери кормильца.Более половины имеют положения на случай болезни, а почти половина — на семейные пособия. Реже всего используются схемы для безработицы, хотя они есть как минимум в 40 странах.

Обоснование социальной защиты

Поскольку общие схемы социального обеспечения, основанные на обязательном страховании, возникли только в последние два десятилетия XIX века, часто утверждается, что социальное обеспечение в его современной форме было ответом на индустриализацию, которая привела к появлению большого числа людей. стать зависимым в плане своей безопасности исключительно от доходов от работы.Действительно, многие семьи стали зависеть от одного работающего мужчины и, следовательно, от его способности находить работу, браться за нее и оставаться в ней. Более того, индустриализация привела к миграции людей в центры работы, тем самым отделяя их от поддержки со стороны более широкой семьи. Кроме того, развитие обязательного образования продлило период, в течение которого дети находились на иждивении своих родителей; позже система принудительного выхода на пенсию привела к зависимости на другом конце жизни. Эта ситуация контрастирует с часто идеализированным изображением большой сельской семьи с доступом к земле, на которой работали и муж, и жена, дети начинали работать рано, а старики продолжали работать, пока они не стали слишком слабыми или неспособными делать это.На основе этого упрощения некоторые теоретики предположили, что социальное обеспечение возникло из-за потребности, свойственной индустриальным обществам, и что сегодня в сельских районах развивающихся стран потребность в программах социального обеспечения меньше или отсутствует.

Это правда, что поддержка со стороны большой семьи, часто подкрепляемая местными обычаями и религиозными верованиями, способствует выживанию крестьянских обществ. Но далеко не все сельское население развивающихся стран имеет доступ к земле, и многие люди работают за заработную плату в сельскохозяйственных угодьях и шахтах.Более того, фермеры-крестьяне подвергаются огромному риску неурожая, помимо рисков, связанных с более короткой средней продолжительностью жизни, которая характерна для развивающихся стран. Хотя в сельских обществах существует потребность в социальном обеспечении, важность конкретных рисков может варьироваться от региона к региону. Кроме того, нерегулярные доходы в денежной и натуральной форме от сельского хозяйства не позволяют платить регулярные взносы на социальное страхование. Таким образом, в сельских обществах может не хватать экономической и административной базы для обеспечения такой безопасности.Более того, помощь по болезни и старости обычно не рассматривается как высший приоритет фермеров-крестьян, страдающих от погодных и долговых проблем.

Хотя наступление индустриализации, несомненно, увеличило потребность в социальном обеспечении, разрушив большую семью и привело к городской бедности, это ни в коем случае не единственная причина, по которой система развивалась. Двумя из первых трех стран, где выплачивались пенсии по старости, были преимущественно сельскохозяйственные общества — Дания в 1891 году и Новая Зеландия в 1898 году.Датская схема явно была попыткой уменьшить бедность в сельской местности, а не в городах. Примечательно, что первой провинцией Канады, разработавшей обязательное медицинское страхование (1962 г.), был Саскачеван, который в подавляющем большинстве был сельскохозяйственным. Эти случаи указывают на то, что установленное законом социальное обеспечение может развиваться по разным причинам. Более того, это в значительной степени зависит от экономического уровня, достигнутого группами, которые могут быть охвачены, и административных возможностей страны для использования такой схемы.Безусловно, по мере того, как страны становятся богаче, появляется все больше готовности откладывать потребление путем уплаты страховых взносов или налогов.

Варианты получения постоянного дохода для пожилых людей с низким уровнем риска

НЬЮ-ДЕЛИ: Многим пожилым людям требуется регулярный доход. Существуют доступные варианты, которые могут помочь пожилому гражданину иметь простой портфель доходов, который является безопасным, ликвидным, эффективным с точки зрения налогообложения и простым в управлении.

Ниже приведены некоторые из возможных вариантов.

1) Схема сбережений пожилых людей (SCSS): вы можете инвестировать ₹ 15 лакхов в SCSS, который представляет собой пятилетний продукт с возможностью продления еще на три года. В настоящее время процентная ставка составляет 7,40% годовых. Можно выбрать ежеквартальные выплаты. Его можно купить в большинстве банков государственного сектора или в почтовых отделениях Индии.

2) Прадхан Мантри Вая Вандана Йоджана (PMVVY): Таким образом, это 10-летний продукт. В эту схему можно вложить до 15 евро. В настоящее время процентная ставка составляет 7,40% годовых. Выбирайте ежемесячные выплаты.Приобрести его можно в большинстве отделений Корпорации по страхованию жизни или в Интернете.

3) Облигации RBI с плавающей процентной ставкой: инвестируйте 15 лакхов или более в облигации RBI с плавающей процентной ставкой. Он имеет блокировку на шесть лет для граждан старше 60 лет (старше 70 лет — 5 лет и старше 80 лет — 4 года). В настоящее время процентная ставка составляет 7,15% годовых. и выплачивается только раз в полгода.

4) Около 10-25% общих сбережений можно хранить на банковских счетах для нужд ликвидности, — сказал Навин Рего, консультант по инвестированию, зарегистрированный в Sebi.

5) Около 1,50 лакха можно ежегодно инвестировать в сберегательные фиксированные депозиты или почтовую Национальную сберегательную схему для уменьшения налогооблагаемого дохода в соответствии с Разделом 80C.

«Вышеупомянутый портфель подходит для пожилых людей, чей финансовый портфель составляет от 75 лакхов до 1 кроны, и никто не имеет другого дохода от пенсий и арендной платы. Поскольку большинство из этих инструментов дают доходность 7% в год и выше по приблизительной оценке, 1 крор, вложенный в вышеуказанную стратегию, принесет примерно 55000 фунтов стерлингов в месяц, и это тоже без каких-либо налогов и напряженности », — сказал Рего. .

«Пожилые люди получают вычет в размере 50 000 фунтов стерлингов по разделу 80TTB и 1,50 лакха в соответствии с разделом 80C. Это поможет повысить налоговую эффективность. Я твердо убежден в том, что в таких портфелях нет необходимости иметь какие-либо сложности с продуктами, привязанными к рынку, независимо от того, какую прибыль вы получаете от конкурирующих продуктов. Пусть потребность (а не жадность) будет главной движущей силой в создании этого портфеля », — добавил он.

Другие примечания :

«Пожилым людям, имеющим более крупные финансовые портфели (более 75 тысяч рупий -1 крор) и / или имеющие большой другой доход (например, аренда / пенсии), в дополнение к вышеперечисленному, для получения максимальной выгоды следует обратить внимание на портфели акций, паевых инвестиционных фондов и REIT.Здесь также при правильном планировании можно сбалансировать безопасность, ликвидность, регулярный доход и налоговую эффективность », — сказал Рего.

Можно избежать аннуитетных планов от страховых компаний, так как доходность довольно низкая.

Избегайте инвестиций в недвижимость, поскольку они неликвидны и приносят низкий доход от аренды.

Избегайте нерегулируемых схем и быстро обогащайтесь. Нет ничего лучше высокой доходности и низкого риска.

Отправьте форму 15G в соответствующие учреждения, если у вас нет налогооблагаемого дохода.Это снизит влияние налоговых вычетов у источника (TDS).

Нет необходимости иметь какие-либо планы страхования жизни. Планы медицинского страхования являются обязательными, но будьте осторожны с исключениями. Держите ликвидные деньги в запасе на случай чрезвычайных ситуаций.

Иметь действительные кандидатуры и надлежащую волю.

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint.Скачать наше приложение сейчас !!

7 способов инвестировать для получения дохода: типы активов, преимущества, риски

- Цель инвестирования с целью получения дохода — создать надежный денежный поток от ваших активов с низким уровнем риска.

- Активы с общим доходом от инвестиций включают в себя дивидендные акции, облигации, недвижимость, аннуитеты, CD и счета денежного рынка.

- Хотя они традиционно ассоциируются со старыми инвесторами, любой портфель должен включать некоторые приносящие доход активы.

- Посетите справочную библиотеку Insider Investing Reference, чтобы узнать больше .

Вы можете разделить инвесторов на два основных типа.Есть те, кто хочет признательности, то есть вкладывает средства в рост. А есть те, кто просит о своих активах «покажите мне деньги — сейчас».

Мы называем второй тип доходными инвесторами. Инвестирование доходов включает создание портфеля с использованием дивидендных акций, облигаций, недвижимости и других активов, предназначенных для регулярного генерирования денежных средств.

При доходном инвестировании после покупки актива больше нечего делать. Это пассивное инвестирование по принципу «купи и держи» в лучшем виде.

Существует несколько типов активов инвестиционного дохода и способов инвестирования для получения дохода. Вот краткое изложение наиболее распространенных.

1. Дивидендные акции

Что это такое: Акции с выплатой дивидендов выпускаются компаниями, которые производят денежные выплаты на акцию, как правило, ежеквартально, в зависимости от того, насколько хорошо у компании дела. Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Как они работают: Дивиденды по обыкновенным акциям устанавливаются советом директоров компании каждый квартал. Вы не будете знать сумму или даже будет ли выплата дивидендов, пока правление не примет решения.

Дивиденды по привилегированным акциям являются более регулярными: заранее определенные фиксированные выплаты в течение определенного периода времени. Кроме того, держатели привилегированных акций получают свои дивиденды до того, как акционеры обыкновенных акций получают свои дивиденды.

Хотя дивиденды по обыкновенным акциям более рискованные, вы можете получить больше.Дивиденды по привилегированным акциям менее рискованны, но в целом ниже.

Что нужно знать: Наиболее последовательные и хорошие плательщики дивидендов, как правило, принадлежат к акциям «голубых фишек», то есть из крупных, устоявшихся корпораций.

Как определить, хорошие ли дивиденды? Смотрите не только на сумму в долларах, но и на дивидендная доходность : то есть годовой дивиденд компании, деленный на цену ее акций и умноженный на 100.(Это часто указывается в листинге акций в Интернете.)

Нацельтесь на акции, которые приносят дивидендную доходность от 2% до 6%. Это соотношение указывает на приличную выплату по сравнению с доходами компании и рыночной оценкой и помогает избежать компаний, которые могут брать чрезмерные займы для увеличения своих дивидендов.

2. Облигации

Что это такое: Облигации — это ссуды, предоставленные государству или компании.Ваш доход от облигаций поступает в виде выплат с фиксированной процентной ставкой. Как держатель облигации (кредитор) вы регулярно получаете фиксированную сумму процентного дохода. Когда срок кредита истечет, вы получите обратно свои первоначальные вложения.

Как они работают: Процентная ставка, которую вы получаете по облигации, зависит от продолжительности ее срока — чем дольше, тем выше — кредитоспособности заемщика и рыночных условий. Существует три основных типа облигаций:

- Государственные облигации, также известные как казначейские облигации, считаются чрезвычайно надежными, поскольку они поддерживаются правительством США, но уступка — относительно низкая процентная ставка.

- Муниципальные облигации — это форма государственных облигаций, выпущенных штатами, городами, округами и другими государственными учреждениями. Проценты освобождены от федеральных налогов, а также часто от налогов штата и местных налогов.

- Корпоративные облигации выпускаются компаниями (как государственными, так и частными) и поэтому более рискованны, чем государственные облигации. По этой причине они платят более высокую процентную ставку, чем государственные облигации. в зависимости от кредитоспособности эмитента.

Что нужно знать: Цены на облигации имеют тенденцию расти, когда фондовый рынок падает, что делает облигации хорошим инструментом для уравновешивания рисков, связанных с акциями, а также источником дохода.

3. Недвижимость

Что это такое: Хотя недвижимость может и ценится, она часто также обеспечивает солидный денежный поток. Доход поступает от арендной платы, выплачиваемой арендаторами жилой, промышленной или коммерческой недвижимости, а иногда также и от процентов по ипотеке на недвижимость. Вам не обязательно становиться домовладельцем: REITS и RELP — распространенные способы косвенного инвестирования в недвижимость.

Как они работают: Инвестиционные фонды в сфере недвижимости (REITS) позволяют вам покупать акции публичной компании, которая выплачивает вам дивиденды так же, как акции. Дивиденды могут варьироваться как по размеру, так и по частоте. REIT инвестируют в различные проекты и считаются постоянными долгосрочными инвестициями.

Товарищество с ограниченной ответственностью в сфере недвижимости (RELP) позволяет объединить ваши деньги с другими инвесторами для покупки или развития объектов недвижимости в рамках частных (т. Е. Не обращающихся на бирже) инвестиций.Созданный для работы в течение многих лет, RELP предлагает отличные выплаты дивидендов ежегодно, хотя большие деньги поступают через распределение, когда проекты будут завершены и проданы к концу. Как и в случае с REIT , RELP выплачивает неустойчивые дивиденды в зависимости от типа инвестиций в недвижимость.

Что нужно знать: Дивиденды в обоих случаях не являются фиксированными, но могут варьироваться в зависимости от прибыли / дохода от аренды, полученных REIT или RELP.Вы можете получить больше с RELP в течение определенного, более короткого периода времени, чем с REIT. Однако, поскольку они не торгуются на публичных биржах, разгрузить RELP может быть труднее; REIT намного более ликвидны.

4. Фонды денежного рынка

Что это такое: Фонды денежного рынка (ФДР) — это особый тип паевых инвестиционных фондов с фиксированным доходом, которые инвестируют в краткосрочные долговые ценные бумаги с низким уровнем риска, которые выплачивают дивиденды, как и большинство других приносящих доход инвестиции.

Как они работают: MMF — это инвестиции с низкой волатильностью, которые могут облагаться или освобождаться от налогов, в зависимости от типов ценных бумаг. MMF работают по стандарту стоимости чистых активов (NAV), что означает, что они пытаются поддерживать стоимость акций на уровне 1 доллара. Любое превышение распределяется в виде дивидендов.

Что нужно знать: Инвесторам нравится стандарт NAV, потому что он заставляет управляющих фондами регулярно выплачивать дивиденды инвесторам, что обеспечивает инвесторам стабильный доход от денежных потоков.

5. Депозитные сертификаты

Что это такое: Банки также продают приносящие доход продукты, которые многие инвесторы включают в свои портфели из-за их относительно низкого риска. Один из самых распространенных — депозитные сертификаты (компакт-диски).

Как они работают: Депозитные сертификаты (CD) — это тип сберегательных счетов, срок действия которых составляет от шести месяцев до пяти лет.Чем дольше вы должны хранить деньги на компакт-диске, тем выше процентная ставка.

Что нужно знать: Если вы хотите получать доход (проценты) от ваших компакт-дисков, большинство банков разрешат вам забрать их, поскольку они зарабатываются по фиксированной ставке. Однако ваш принципал обычно заблокирован на время действия компакт-диска.

6. Счета денежного рынка

Что это такое: Счета денежного рынка, иногда называемые сберегательными счетами денежного рынка, являются еще одним распространенным банковским продуктом.Они платят более высокие проценты, чем обычные сберегательные счета, но имеют больше ограничений и часто требуют более высокого начального баланса, чтобы получить лучшую процентную ставку.

Как они работают: Вы можете снимать средства (включая проценты) со своего счета денежного рынка до шести раз в месяц.

Что нужно знать: Счета денежного рынка (и компакт-диски тоже) не считаются крупными инвестициями в доход, а скорее средством сбережения.Тем не менее, они приносят некоторую прибыль и, конечно же, высоколиквидны: доступ находится так же близко, как и ближайшее отделение банка. И оба застрахованы FDIC.

7. Аннуитеты

Что это такое: Аннуитеты — это контракты, заключаемые страховыми компаниями, которые производят регулярные выплаты вам на определенный период или на всю жизнь. Вы вкладываете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, этот процесс известен как аннуитизация.Платежи обычно состоят из основной суммы и процентов.

Как они работают: Три основных типа аннуитетов:

- Фиксированные, по которым выплачивается установленная процентная ставка

- Переменная, процентная ставка по которой колеблется в зависимости от выбранных вами инвестиций (обычно паевые инвестиционные фонды)

- Индексированные , которые обеспечивают доходность на основе индекса, такого как S&P 500.

Риск зависит от базовой устойчивости страховой компании и типа аннуитета: фиксированный — наименее рискованный и наиболее изменчивый.

Что нужно знать: По сравнению с другими типами инвестиций, аннуитеты часто критикуют за высокие комиссии и расходы.

Финансовый вывод

Доходное инвестирование часто ассоциируется с пожилыми инвесторами, которые часто вышли на пенсию: согласно общепринятой финансовой мудрости, портфели часто смещаются от роста к доходу по мере того, как их владельцы стареют. Тем не менее, все инвесторы могут и должны включать в свой портфель некоторых производителей дохода — как минимум в качестве противовеса активам агрессивного роста.

Вообще говоря, чем больше вы готовы рискнуть или чем дольше вы готовы позволить своим деньгам работать, тем более высокую доходность вы получите.

Тем не менее, основная цель вложения доходов — это получение денежного потока с разумной степенью риска.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Инвестиции имеют тенденцию увеличиваться и уменьшаться с течением времени. Скептически относитесь к инвестициям, которые регулярно приносят положительную прибыль, независимо от общих рыночных условий.

Инвестиции имеют тенденцию увеличиваться и уменьшаться с течением времени. Скептически относитесь к инвестициям, которые регулярно приносят положительную прибыль, независимо от общих рыночных условий. Ошибки в выписке со счета могут быть признаком того, что средства не инвестируются в соответствии с обещаниями.

Ошибки в выписке со счета могут быть признаком того, что средства не инвестируются в соответствии с обещаниями. Это позволяет кому-то инвестировать в схему в соответствии со своими возможностями и требованиями.

Это позволяет кому-то инвестировать в схему в соответствии со своими возможностями и требованиями.