Оператор платежной системы RBK.money сдал лицензию ЦБ — РБК

Банк России аннулировал лицензию компании, ответственной за проведение платежей RBK.Money. Сервис отказался от нее, так как счел развитие платежного бизнеса «малоэффективным и бесперспективным»

Фото: Андрей Любимов / РБК

Банк России аннулировал лицензию на осуществление банковских операций, выданную в 2013 году небанковской кредитной организации «Электронный платежный сервис» (НКО «ЭПС»).

В сообщении ЦБ отмечается, что лицензия была аннулирована по ходатайству самой НКО «ЭПС» в связи с принятым собственниками компании решением о ее добровольной ликвидации.

«На данный момент развитие платежного бизнеса через НКО в условиях современного рынка малоэффективно и бесперспективно. Поэтому мы приняли стратегическое решение об изменении направления деятельности и смещении зоны интересов. Учитывая внешние обстоятельства, то, как развивается рынок, сложившуюся конкуренцию, платежный бизнес в итоге неизбежно будет консолидироваться вокруг крупных игроков — банков, имеющих как минимум универсальную лицензию, позволяющую предоставлять более широкий круг платежных услуг, не ограничиваясь переводами без открытия банковских счетов», — сказал РБК представитель RBK.Money.

Он заявил, что в этих обстоятельствах лицензия на банковские операции «связывала <…> руки и скорее замедляла развитие сервиса, нежели давала какие-либо преимущества». Компания планирует сконцентрироваться на ИТ-услугах и «продолжит работать на платежном рынке в качестве IPSP, Internet Payment Service Provider, который предоставляет всю платежную инфраструктуру, но не проводит расчеты».

По величине активов НКО «ЭПС» занимала (по данным на 1 марта 2021 года) 379-е место в банковской системе России. Со ссылкой на отчетность компании ЦБ отметил, что та «располагает достаточным имуществом для удовлетворения требований кредиторов». При этом компания не участвует в системе страхования вкладов и не хранит деньги клиентов — физических лиц.

Для наших абонентов – пользователей Личного кабинета ООО «Центр-СБК» стала доступна опция «Получать Электронный Платежный Документ»

В Личном кабинете ООО «Центр-СБК» запущен сервис «Получать Электронный Платежный Документ» (ЭПД). Сервис обеспечивает ежемесячную рассылку платежных документов для внесения платы за ЖКУ на электронную почту пользователя. Более двадцати пяти тысяч жителей Нижегородской области уже подключили «Электронную квитанцию».

Как работает сервис «Получать ЭПД».

Чтобы воспользоваться опцией «Получать ЭПД» житель должен являться пользователем Личного кабинета (ЛК) и пройти процедуру проверки адреса электронной почты.

На вкладке «Моя учетная запись» в разделе «Доступные лицевые счета» пользователю необходимо нажать кнопку «Отправлять ЭПД», прочитать и согласиться с условиями получения ЭПД, после чего, «Сохранить» внесенные в профиль изменения.

Выбрав опцию «Отправлять ЭПД», абонент получит на свою электронную почту тот же по внешнему виду и наполнению платежный документ, что и в случае квитанции, доставленной в почтовый ящик жителя. Если для данного лицевого счет выпускается несколько платежных документов, то пользователю ЛК поступит несколько электронных писем с такими квитанциями.

Обратите внимание, что в рассылку попадут только те платежные документы, которые содержат услуги, отображающиеся в Личном кабинете ООО «Центр-СБК»!

Если житель «подписался» на ЭПД до 15 числа месяца, то свою первую «электронную квитанцию» он получит за этот (текущий) расчетный период (месяц), а если «подписка» оформлена после 15 числа (начиная с 00:00 часов 16 числа), то рассылка ЭПД абоненту будет производиться со следующего расчетного периода (месяца).

Подключайте Электронный Платежный Документ в Личном кабинете ООО «Центр-СБК»!

Москвичи получили единый платежный документ онлайн более 93 миллионов раз

10 лет назад у пользователей портала mos.ru впервые появилась возможность получить, а позднее и оплатить электронный единый платежный документ (ЕПД). За это время горожане воспользовались сервисом более 93 миллионов раз.

«Сервис получения ЕПД стал одним из первых на портале mos.ru. И если за первые полгода им воспользовались всего 1200 раз, то сегодня многие москвичи уже привыкли получать и оплачивать счета за коммунальные услуги именно онлайн. Только с начала 2021 года к сервису обратились более 8,1 миллиона раз, а сам он стабильно остается в числе наиболее востребованных на портале», — рассказал Министр Правительства Москвы, руководитель Департамента информационных технологий Эдуард Лысенко.

Сервис помогает получить единый платежный документ и оплатить его, не выходя из дома или, наоборот, находясь в другом городе или даже за границей. Он будет особенно полезен, если обычного бумажного ЕПД по какой-либо причине не оказалось на руках или в случае, когда нужно произвести оплату за кого-то другого.

Он будет особенно полезен, если обычного бумажного ЕПД по какой-либо причине не оказалось на руках или в случае, когда нужно произвести оплату за кого-то другого.

Внешний вид интерактивной формы сервиса и его функциональность неоднократно дорабатывались для удобства пользователей. Например, появился предустановленный фильтр, который позволяет видеть только неоплаченные ЕПД, добавлен отдельный столбец с отчетом по расчету пени по месяцам. Кроме того, можно сразу оплатить несколько единых платежных документов, как текущих, так и долговой.

Чтобы получить и оплатить ЕПД, нужно авторизоваться на портале mos.ru, перейти к сервису, а затем указать код плательщика, который есть в бумажном платежном документе, и номер квартиры. Если москвич впервые пользуется сервисом, указывает код плательщика и номер квартиры — система предложит сохранить внесенные данные в личном кабинете. Это позволит при последующем обращении к сервису не вводить их заново — данные заполнятся автоматически. Чтобы совершить оплату, необходимо нажать кнопку «Оплатить выбранные ЕПД».

Функционал оплаты единого платежного документа в сервисе «Мои платежи» появился в конце 2017 года. Благодаря сохраненным в личном кабинете данным о квартире начисления по ЕПД автоматически отображаются среди счетов пользователя сервиса «Мои платежи». Оплатить их можно банковской картой, со счета мобильного телефона или электронными деньгами. Для удобства оплаты можно подключить автоплатеж.

«Перечень электронных услуг и сервисов в ЖКХ постоянно расширяется. Сегодня с их помощью можно не только оплачивать счета и передавать показания счетчиков, но и решать другие важные жилищно-коммунальные вопросы. Онлайн-сервисы становятся важнейшими инструментами взаимодействия жителей с городскими службами, позволяя повысить качество жизни москвичей в целом», — отметили в пресс-службе Департамента жилищно-коммунального хозяйства города Москвы.

Оплатить ЕПД онлайн можно и в городских мобильных приложениях. Для этого пользователям приложения «Госуслуги Москвы» нужно зайти в раздел «Мои начисления». Оплатить счета здесь можно банковской картой, со счета мобильного телефона или с помощью платежной системы Apple Pay.

Оплатить счета здесь можно банковской картой, со счета мобильного телефона или с помощью платежной системы Apple Pay.

В приложении «Моя Москва» начисления пользователя отображаются в разделе «Мои платежи» (отмечен значком в виде кошелька вверху главного экрана). Оплатить счета также можно банковской картой или при помощи Apple Pay.

Зарегистрированные на портале mos.ru пользователи могут получать ЕПД по электронной почте или в личном кабинете. Для подписки на уведомления в личном кабинете в разделе «Настройка уведомлений» в блоке «ЖКУ» нужно выбрать «Получение электронного ЕПД».

Управление домом, досуг, забота о здоровье: как работает цифровая экосистема столицы

«Яндекс» запустил платежный сервис Yandex Pay

https://ria.ru/20210310/servis-1600644351.html

«Яндекс» запустил платежный сервис Yandex Pay

«Яндекс» запустил платежный сервис Yandex Pay — РИА Новости, 10.03.2021

«Яндекс» запустил платежный сервис Yandex Pay

Российский IT-гигант «Яндекс» запустил сервис Yandex Pay для оплаты покупок банковской картой. РИА Новости, 10.03.2021

РИА Новости, 10.03.2021

2021-03-10T16:54

2021-03-10T16:54

2021-03-10T18:52

экономика

яндекс

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/03/0a/1600651732_0:155:3117:1908_1920x0_80_0_0_7a911bd10b8ae12f788958efd98eac6a.jpg

МОСКВА, 10 мар — РИА Новости. Российский IT-гигант «Яндекс» запустил сервис Yandex Pay для оплаты покупок банковской картой.Он даст возможность пользователям платить картой, не вводя её данные — они будут загружаться автоматически из аккаунта на «Яндексе».Услуга работает с картами Mastercard, Visa и «Мир» любых банков, при этом кешбэк и другие бонусы держателей карт сохраняются. К сервису можно подключить сразу несколько карт, тогда можно будет выбрать, с какой именно будут списывать деньги.»Человеку не нужно оставлять платёжные данные на десятках сайтов — достаточно один раз указать их в аккаунте на «Яндексе», где они хранятся в зашифрованном виде», — говорится в пресс-релизе компании. Корпорация предложила разработку другим участникам рынка: компании могут поставить на сайт кнопку и предложить клиентам новый способ оплаты.Подключить Yandex Pay можно напрямую или через агрегаторов платёжных сервисов: такую возможность предлагают «Робокасса», Payture, RBK.money — и этот список будет пополняться.

Корпорация предложила разработку другим участникам рынка: компании могут поставить на сайт кнопку и предложить клиентам новый способ оплаты.Подключить Yandex Pay можно напрямую или через агрегаторов платёжных сервисов: такую возможность предлагают «Робокасса», Payture, RBK.money — и этот список будет пополняться.

https://ria.ru/20210309/bank-1600477013.html

https://realty.ria.ru/20210209/sklady-1596627320.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, яндекс

МОСКВА, 10 мар — РИА Новости. Российский IT-гигант «Яндекс» запустил сервис Yandex Pay для оплаты покупок банковской картой.

Он даст возможность пользователям платить картой, не вводя её данные — они будут загружаться автоматически из аккаунта на «Яндексе».

9 марта, 15:35

Альфа-Банк купил электронный сервис оплаты чаевых «нетмонет»Услуга работает с картами Mastercard, Visa и «Мир» любых банков, при этом кешбэк и другие бонусы держателей карт сохраняются. К сервису можно подключить сразу несколько карт, тогда можно будет выбрать, с какой именно будут списывать деньги.

К сервису можно подключить сразу несколько карт, тогда можно будет выбрать, с какой именно будут списывать деньги.

«Человеку не нужно оставлять платёжные данные на десятках сайтов — достаточно один раз указать их в аккаунте на «Яндексе», где они хранятся в зашифрованном виде», — говорится в пресс-релизе компании.

Корпорация предложила разработку другим участникам рынка: компании могут поставить на сайт кнопку и предложить клиентам новый способ оплаты.

Подключить Yandex Pay можно напрямую или через агрегаторов платёжных сервисов: такую возможность предлагают «Робокасса», Payture, RBK.money — и этот список будет пополняться.

9 февраля, 10:26

«Яндекс.Маркет» арендовал в Подмосковье 200 тысяч «квадратов» складовРейтинг платежных систем 2016 — сравнение систем обработки интернет-платежей

1. Какие тренды в использовании и развитии платежных инструментов вы бы могли отметить в последние годы?

До кризиса мы на своем опыте почувствовали стабильный рост платежей по картам — покупатели стали больше доверять онлайн-шоппингу и наконец-то по достоинству оценили удобство и выгоду покупок в интернете.

Из принципиально новых технологий можно выделить внедрение бесконтактных платежей. Международные платежные системы представили Visa payWave и MasterCard PayPass, позволяющие совершать оплаты в одно касание POS-терминала в супермаркетах и магазинах. Также нельзя не отметить первые уверенные шаги мировых платежных систем в области электронных кошельков — V.ME от Visa, MasterPass от MasterCard. Они позволяют объединять несколько платежных инструментов под одной кнопкой «оплатить».

Не стоит забывать и про рост оплат с мобильных устройств (смартфонов и планшетов). По данным PayOnline, в 2015 году почти 40% онлайн-покупателей совершали покупки с мобильных устройств, а в 2016 году, судя по тенденции, уже более половины платежей будет приходиться на смартфоны и планшеты.

Популярность продолжают набирать p2p-переводы, в том числе через социальные сети и мессенджеры. Многие пользователи все еще испытывают сомнения относительно защищенности перевода денежных средств через сообщения, однако шифрование данных выходит на новый уровень — мессенджеры начинают борьбу за звание «самого безопасного» метода общения, так что можно ожидать, что в скором времени этот способ денежных переводов станет достаточно привычным делом.

Основных трендов не так уж и много. Во-первых, уход бизнеса в сеть: общение с клиентами на понятном им языке и на привычной им площадке. Причем офлайн не умирает, а интегрируется в этот процесс. Во-вторых, рост использования бесконтактных платежей, особенно в супер- и гипермаркетах. Мало того, что это модно, это на несколько секунд сокращает простой кассы. А секунда на одном клиенте — уже большой плюс. В-третьих, распространение мобильных кардридеров, пинпадов и прочего. Маленький девайс позволяет вам принимать карточку везде, где смартфон может выйти в сеть!

За последние годы стабильно сохраняется ряд тенденций: рост продаж через мобильные телефоны, увеличение доли безналичных платежей, выход на рынок электронных платежей компаний, которые никогда ранее не предоставляли финансовые услуги, и упрощение тарифных сеток.

Из последних трендов можно выделить повышенный спрос на кастомизацию (нишевые решения) платежных сервисов для различных интернет-магазинов (маленьких, средних, больших; с колл-центром, офлайн-представительством, продажами по подписке и т. п.).

Использование платежных карт для расчетов, а не для снятия наличных. В 2015 году люди на 41,5% чаще использовали карту для оплаты товаров и услуг, чем в 2014 году (по данным Банка России). Все большую роль в развитии инфраструктуры играют не ее традиционные компоненты, обеспечивающие офлайн-взаимодействие, а платежи в онлайне: в интернете и с использованием мобильных телефонов. Независимых данных, которые бы позволяли видеть не только состояние национальной платежной системы на макроуровне, но и отслеживать потребительское платежное поведение, в настоящее время нет.

Тренд — все, что касается мобильных телефонов. Рекарринговые и рекуррентные платежи, адаптивная форма под любой девайс, привязка карты к NFC-технологии, кастомные решения для интернет-бизнеса, без зависимости от платежных систем и PCI DSS.

За последние 2 года были замечены инвестиционные вливания в платежные технологии, связанные с QR-кодами, мобильной оплатой через NFC-решения, использование счета у оператора связи в качестве источника платежа при небольших суммах транзакций как в онлайне, так и в офлайне.

Во-первых, выход множества финтех-стартапов на рынок, их противостояние и партнерство с традиционными банками. Например, в сфере приема платежей на сайтах банки давно уступили первенство интернет-компаниям. По данным некоторых исследований, прием платежей через банк напрямую подключен только у 10% мерчантов, остальные же работают с платежными шлюзами или платежными агрегаторами. Но в российских реалиях очень тщательного регулирования всех процессов, связанных с деньгами, стартапам довольно сложно развиваться, не будучи самостоятельным банком, его частью или НКО. Во-вторых, наверное, главный тренд — это блокчейн (цепочка связанных блоков, каждый из которых содержит хеш предыдущего и обрабатывается на распределенных серверах). Одно из первых масштабных внедрений этой технологии на российском рынке недавно запустил Национальный расчетный депозитарий: организация перевела на блокчейн-систему электронного голосования владельцев облигаций. Пока не все до конца понимают технологию распределенного реестра, и как именно ее нужно применять в каждом конкретном случае, но слушая экспертов и следя за западными коллегами, все больше крупных финансовых организаций начинают инвестировать в это направление.

Например, в сфере приема платежей на сайтах банки давно уступили первенство интернет-компаниям. По данным некоторых исследований, прием платежей через банк напрямую подключен только у 10% мерчантов, остальные же работают с платежными шлюзами или платежными агрегаторами. Но в российских реалиях очень тщательного регулирования всех процессов, связанных с деньгами, стартапам довольно сложно развиваться, не будучи самостоятельным банком, его частью или НКО. Во-вторых, наверное, главный тренд — это блокчейн (цепочка связанных блоков, каждый из которых содержит хеш предыдущего и обрабатывается на распределенных серверах). Одно из первых масштабных внедрений этой технологии на российском рынке недавно запустил Национальный расчетный депозитарий: организация перевела на блокчейн-систему электронного голосования владельцев облигаций. Пока не все до конца понимают технологию распределенного реестра, и как именно ее нужно применять в каждом конкретном случае, но слушая экспертов и следя за западными коллегами, все больше крупных финансовых организаций начинают инвестировать в это направление.

2. Каковы, по вашему мнению, наиболее перспективные направления дальнейшего развития мобильных платежей? Для каких целей они будут применяться? Кто будет основным пользователем?

Мобильные операторы будут продолжать попытки «подсадить» абонентов на использование SIM-карты как платежного инструмента. Здесь мы предвидим серьезную конкуренцию с Apple Pay, технологией, которая позволяет использовать носимые устройства и смартфон как полноценное платежное средство и для онлайн-, и для офлайн-платежей. Вдогонку за Apple появляются игроки, предоставляющие аналогичную возможность оплаты через NFC совместно с интернет-платежами. По функционалу устройства Apple и их конкурентов стоят на одном уровне. Выбор пользователей будет зависеть от дополнительных опций, ценового сегмента и, конечно, бренда.

Еще один заметный тренд — электронная коммерция в социальных сетях и мессенджерах. Интернет-магазином в Вконтакте или Instagram уже никого не удивишь, и до недавних пор эти социальные сети выступали исключительно в роли витрины и каналом общения продавца с покупателем. Сейчас же мы видим решения, позволяющие превратить паблик или сообщество в социальной сети в полноценных интернет-магазин. Это отличное решение для тех, кто за несколько лет набрал клиентскую базу из подписчиков и теперь может удобно конвертировать ее в продажи, не перенаправляя покупателей на страницу онлайн-магазина.

Довольно интересно и перспективно выглядит идея с приложениями-мессенджерами, в которых можно пообщаться, получить всю необходимую информацию и совершить покупку. Совсем недавно председатель совета директоров «Юлмарта» Дмитрий Костыгин заявил о создании аналогичного мессенджера для покупки товаров. С мировым развитием мобильных технологий и мессенджеров вполне можно ожидать в скором времени интеграцию платежных инструментов в популярные приложения WhatsApp, Facebook, Viber, Telegram и другие.

С мировым развитием мобильных технологий и мессенджеров вполне можно ожидать в скором времени интеграцию платежных инструментов в популярные приложения WhatsApp, Facebook, Viber, Telegram и другие.

Если смотреть более комплексно, то мобильные платежи необходимо использовать совместно с другими важными элементами электронной коммерции — лояльностью, специальными предложениями и вознаграждениями.

В первую очередь мобильный телефон заменит банковские терминалы самообслуживания. Второе — телефон становится материальным носителем для банковской карты. Чем меньше требуется от человека усилий по «превращению» платежной карты в «телефон», тем больше шансов на то, что платежи на небольшие суммы и выполняемые в «спешке» будут совершаться «телефоном». Это оплата бизнес-ланчей, такси, будничных покупок. Третье — это платежи с использованием средств, находящихся на счете у оператора связи. Мобильная связь, парковки, p2p-переводы.

Мобильная связь, парковки, p2p-переводы.

Обороты набирает туристический сегмент, авиабилеты, каршеринги, медицинские услуги.

Мобильные платежи отличаются друг от друга, и каждый тип перспективен в своем сегменте рынка. Во-первых, мобильные платежи, которые позволяют плательщикам оперировать абонентским счетом у оператора связи,и используются при платежах как на различных сайтах (игры, онлайн-кинотеатры, интернет-магазины), так и офлайн (вендинговые аппараты, ТВ-передачи, платные парковки и т. д.). Во-вторых, мобильные платежи, в которых используется в качестве источника денег банковский счет, а в качестве платежного интерфейса — NFC-чип. Последний позволяет использовать достаточно разветвленную платежную сеть Visa и MasterCard, построенную благодаря банковской сети приема платежей (магазины, транспорт, вендинговые аппараты и т. д.).

Последний позволяет использовать достаточно разветвленную платежную сеть Visa и MasterCard, построенную благодаря банковской сети приема платежей (магазины, транспорт, вендинговые аппараты и т. д.).

В большинстве своем мобильные инструменты сейчас используют «новаторы», а в некоторых сегментах так называемые «ранние последователи». Основной рост спроса у «раннего большинства» будет позже. Одним из драйверов роста будут букмекерские компании, которым разрешили собирать ставки через интернет, предоставляя свои услуги в онлайне.

Важный тренд — это появление мобильных платежных систем, таких как Apple Pay, Android Pay, Samsung Pay. Я бы не стал писать об этом, если бы не три события, которые прошли одно за другим с примерно равным интервалом. Сначала Samsung объявил о запуске своего платежного сервиса на территории России в середине этого года, потом просочилась информация о том, что Apple ведет переговоры с ведущими российскими банками о запуске своего кошелька в конце 2016 года, а потом Яндекс. Деньги объявили, что теперь можно платить с помощью NFC, по технологии MasterCard Сloud-Based Payments (MCBP) прямо из мобильного приложения и счета в вашем аккаунте Яндекс.Денег.

Деньги объявили, что теперь можно платить с помощью NFC, по технологии MasterCard Сloud-Based Payments (MCBP) прямо из мобильного приложения и счета в вашем аккаунте Яндекс.Денег.

3. Какие основные сдерживающие факторы роста рынка платежных инструментов и возможные способы борьбы с ними?

Все внимание сейчас приковано к банковской сфере. Банки-эквайеры, непосредственные участники процессинга, обрабатывающие платежи, в настоящий момент испытывают более жесткое влияние регулятора в лице Центрального банка России. Те процессинги и агрегаторы платежей, кто в погоне за выгодой выбрал в партнеры менее надежные банки, дающие более «интересные» ставки комиссий, сегодня рискуют остаться без банков-эквайеров вообще. В тот момент, когда банк лишается лицензии, агрегатор платежей кидается на поиски нового партнера, но даже недельный простой приводит к оттоку клиентов. Концентрация игроков растет, рынок монополизируется, и в первую очередь страдают интернет-магазины — они уходят к новым платежным партнерам на других условиях и снова тратят время и деньги на подключение к новому партнеру. Текущий кризис приводит к тому, что рынок e-commerce делает шаг назад — продавцы склоняются обратно в пользу наличных платежей, сокращая свои издержки.

Решение, которое в настоящий момент будет наиболее эффективным — это конструктивный диалог между ЦБ, Ассоциацией «Электронные Деньги» и профессиональными участниками рынка. Рынку платежных инструментов предстоит еще долгий путь — необходимо упростить и оптимизировать множество процессов, но из-за влияния множества сторонних факторов сделать это не так быстро и просто, как бы всем хотелось.

Основной сдерживающий фактор роста количества и качества инструментов — это неполное понимание этих инструментов со стороны пользователей. Показательным является то, что большинство россиян снимают деньги с зарплатной карты в первый же день их начисления. И с этим надо скорее не бороться, а работать с населением с целью помощи, снимать возражения и разъяснять все преимущества.

Сейчас не существует каких-либо особенных сдерживающих факторов, которые могут коренным образом повлиять на отрасль платежных инструментов. Ритейл и платежные решения идут «по одну руку», развитие первых обязательно сказывается на вторых. Желание предоставить качественный товар и сервис всегда вознаграждается продажей. То же касается и платежных решений — насколько удобна, понятна, выгодна услуга, настолько она и востребована.

Более верно говорить о росте безналичного оборота. Понятие рынка избыточно применительно к платежным инструментам. Платежный инструмент — просто способ инициировать платеж и по большому счету не принципиально как именно это происходит: человек вставляет карту в POS-терминал или чайник сам формирует по заданному алгоритму списание средств для оплаты потребленной им энергии.

Безналичный оборот должен быть признан приоритетом экономической политики. Только тогда станет возможным использовать очевидное преимущество безналичного платежа: электронный характер, обеспечивающий его полную прозрачность, которое сегодня не используется. Безналичный платеж станет экономически выгоден за счет безбумажного взаимодействия с покупателем и контрольными органами, сокращения затрат на администрирование платежей и прочего. Это даст стимул для развития всех форм платежных инструментов. Сегмент платежных инструментов должен быть чрезвычайно конкурентным. Только жесткая рыночная конкуренция в этой области обеспечит потребителю качество и безопасность платежных услуг. И третья важная составляющая — необходимо выстраивать современную инфраструктуру идентификации плательщиков. Анонимные платежи быстро уйдут в прошлое.

Во-первых, платежные технологии с инновационными решениями трудноступны для малого и среднего бизнеса e-сommerce. Крупные, исторически закрепившиеся игроки платежного рынка не берутся решать потребности вновь созданных проектов, стартапов, мелких и средних компаний, особенно без подтвержденного оборота. Либо решают их не в полной мере и за дополнительную плату.

Во-вторых, у крупного бизнеса e-сommerce нет простого решения, позволяющего самостоятельно управлять платежной инфраструктурой без получения сертификата безопасности PCI DSS. При этом любая потребность изменения платежного решения (кастомизация, дизайн, размещение, корректировка полей и т. д.) требует оформления отдельного ТЗ, с последующим трудоемким внедрением на стороне платежного сервиса.

В-третьих, низкая конверсия прохождения платежей. Причина кроется во многих деталях, в том числе громоздких настройках антифрод-защиты, правилах на стороне самого платежного сервиса, а также устаревшего и некорректного алгоритма процесса оплаты: с лишними полями, шагами, переходами и т. д.

В-четвертых, отсутствие полного набора платежных инструментов в одном решении для приема банковских карт онлайн, со 100%-но подтвержденными работающими кейсами. Часто технические возможности, заявленные существующими платежными сервисами, не реализованы на практике, либо находятся только в стадии разработки.

Наконец, у существующих процессинговых центров нет современных технологий отказоустойчивости, тогда как за рубежом они постоянно разрабатываются и внедряются, в мировом опыте — это постоянный тренд.

Сдерживающим фактором является неготовность большого количества игроков бизнеса (ритейла) переходить на полную прозрачность своей деятельности. Продолжая уходить от налогов, они принимают к оплате наличные.

За последние 1,5 года ЦБ и Росфинмониторинг сильно снизили уровень «обналички», чем простимулировали рост безналичных взаиморасчетов. Кроме того, ЦБ, банковский сектор, платежные системы Visa, MasterCard и НСПК, а также операторы связи активно популяризируют электронные платежные средства, как занимаясь просветительской деятельностью и маркетинговой активностью, так и законодательно вводя ограничения на работу с наличными денежными средствами.

4. Возникают ли сложности с изменением потребительских привычек пользователей при внедрении новых технологических решений в платежные инструменты и если да, то какие? Какие используются методы воздействия на конечного пользователя для изменения его привычек?

Если с пониманием технологии становится все легче — новые решения предполагают интуитивно понятные интерфейсы, то с доверием еще могут возникать проблемы. UX стал одним из «китов», на которых основываются платежные инновации, для совершения покупки иногда достаточно нажать одну кнопку. А вот безопасность данных и их защита от злоумышленников и не только подвергаются сомнению.

Для того чтобы убедить покупателя совершить оплату тем или иным способом, необходимо, во-первых, дать ему как можно более полную информацию о том, что его защищает, а во-вторых, заручиться поддержкой партнеров — известных брендов. Если покупатель видит, что его любимый всемирно известный магазин предлагает совершить оплату новым способом, опробованным множеством других клиентов, скорее всего, его доверие вырастет. Кроме того, технологии диктуют свои условия, например, если вы доверяете биометрическим данным (отпечаткам пальцев) при блокировке смартфона, то с большой долей вероятности будете готовы совершить оплату тем же способом.

Привычка использовать тот или иной платежный инструмент может выработаться только при частом позитивном опыте, как собственном, так и близкого круга общения пользователя. Широкое распространение решения, уверенность в успешной транкзакции, качественная поддержка — все это способствует изменению предпочтений пользователя.

Еще один немаловажный фактор — это каналы и форматы донесения информации о новых технологических решениях. Статистика показывает, что наиболее активно новые сервисы и решения пробуют молодые люди 18–25 лет. Этот фактор нужно учитывать при продвижении услуги.

Возникают, но какой-то особенной маркетинговой специфики не несут. Особенность платежных услуг лежит в несколько другой плоскости. Безналичный платеж конкурирует с оплатой наличными не только на уровне выбора потребителя, но и на «корпоративном» уровне. Какую выгоду получит магазин от приема к оплате новых платежных инструментов? Какую выгоду получит компания, если будет подотчетные средства перечислять на карты, а не выдавать наличными? Как только находится действительная экономическая целесообразность — а это могут быть самые разные мотивы, от стратегических и имиджевых до сокращения затрат на документооборот — решение проблемы потребительских привычек становится вопросом грамотного маркетинга.

Этот вопрос надо задавать интернет-магазинам. Они принимают управленческое решение по любому внедрению чего-либо, потому что это их пользовательская аудитория. Она доверяет прежде всего интернет-магазину, а они знают, как с ней коммуницировать.

По показателям ЦБ можно увидеть, что потребители все больше используют карты как средства платежа и перевода. Это говорит о постепенном изменении в сознании потребителя и снижении недоверия к этому платежному инструменту.

Снижают темпы роста безналичных платежей мошенники, которые открывают компании однодневки (тревел-индустрия, игроки рынка Forex, строители финансовых пирамид и т. д.), собирают оплату через свои сайты и пропадают. Также киберпреступники наносят очень непоправимый ущерб доверию к электронным средствам платежа.

5. Как вы считаете, получат ли развитие методы биометрической аутентификации и если да, то в какие сроки? Какие основные препятствия для этого?

Методы биометрической аутентификации уже развиваются. Несколько десятков лет назад такие технологии были скорее фантастикой, чем образом жизни, а сегодня мы спокойно сдаем отпечатки пальцев, подавая документы на туристические визы, а школьники оплачивают обеды с помощью «Ладошки» — биометрического сервиса «Сбербанка», запущенного в прошлом году.

Основные препятствия на пути биометрии — это защитная психология и устаревшая техника. Во-первых, пользователи не хотят, чтобы их биометрические данные попали в общие базы. Даже тем, кто не планирует стать международным преступником и скрываться от спецслужб, не нравится идея попасть в корпоративную базу данных и потерять возможность сохранения приватности, ведь сменить отпечатки или узор капилляров куда сложнее, чем поменять сим-карту или обслуживающий банк.

Устаревшая техника также является сложностью в малом и среднем b2c-сегменте. Отличный пример массового перехода рынка на новые технологии – это то, как американские торговые точки много лет переходят на торговые терминалы с поддержкой чипованных карт. Так что о массовом переходе пользователей на биометрию говорить пока рано. Но мы уверены, что проекты будут появляться один за другим, с все возрастающей частотой, и сама технология биометрической аутентификации станет привычной в течение 5–7 лет.

Получат. Бесспорно. Например, что такое банковская карта? Это способ идентификации человека. Естественно ожидать, что идентификация должна упрощаться. Зачем для процесса идентификации нужны костыли в виде карты, паспорта или другого идентификатора? Возможно, скоро можно будет оплачивать покупки моргнув, пожав электронную руку или еще как-то. Что этому мешает? Технологии и привычка.

Оплата с помощью селфи Alibaba) или отпечатка пальца (Samsung) и прочее — это пока технологии, которые требует серьезных доработок. Безопасность транзакции — это основное условие для платежного инструмента. Пока эти технологии можно рассматривать как некие прототипы, на базе которых в дальнейшем, возможно, будет выстроена инфраструктура для биометрической аутентификации при совершении онлайн-платежей.

Это очевидный тренд в развитии института идентификации и аутентификации. Основные барьеры находятся в социально-культурной плоскости. Эта та сфера, в которой ни в коем случае нельзя допустить опережающее развитие технологий по отношению к «ментальной» или «социальной» готовности их использовать. Процесс внедрения должен идти аккуратно и постепенно. Важно, чтобы параллельно развивались и методы оспаривания результатов идентификации, и методы защиты личности. Но, по всей видимости, необходимые методы получат развитие сначала в сферах, не связанных с платежами, возможно, например, в медицине.

Да. Есть очень крутая технология, создаваемая Сбербанком. Оплата по ладошке. К концу 2017 года она будет распространена так же, как и PayPass.

Уже сейчас различные виды биометрической аутентификации (распознавание отпечатка пальцев, лица, голоса, рисунка капилляров ладони) внедряются по всему миру, и с примерами этих проектов можно ознакомиться. Это инвестиционные проекты. И только лидеры рынка, имеющие достаточно средств для разработки и внедрения этих технологий, могут себе позволить в период кризиса заниматься внедрением этих решений. Так же как и с картами, рынок должен будет привыкнуть к новым способам доступа к финансам или информации.

6. Как вы оцениваете влияние государства на рынок платежных инструментов?

Во-первых, это регулятор Центрального банка России. Во-вторых, это влияние Минкомсвязи — требование размещения серверов на территории Российской Федерации сильно повлияло на e-сommerce в нашей стране. В-третьих, не стоит забывать о государственной инициативе, направленной на защиту российских покупателей от так называемых «санкций» со стороны международных платежных систем, а именно о внедрении национальной системы платежных карт «Мир». Как итог — мы можем видеть глобально влияние государства на рынок платежных инструментов, хотя множество нюансов и мелких моментов все еще находятся под вопросом и могут двояко трактоваться с точки зрения закона.

В последний год к интернет-бизнесу и онлайн-платежам со стороны государства наблюдается пристальное внимание: множество инициатив и законопроектов, некоторые из которых всерьез беспокоят представителей отрасли. К примеру, законопроект о новых правилах, которые применяются в отношении кассовых аппаратов (переход на онлайн-кассы). В то же время власти планируют серьезно ужесточить ответственность за торговлю без кассовых аппаратов. Не думаю, что это простое совпадение.

За первый квартал 2016 года ЦБ отозвал лицензии у 37 банков. Естественно, этот факт заставляет предпринимателей перестраховываться, подключая два и более платежных решения, тщательнее выбирать партнеров, изучать рынок, поскольку, как показывает практика, даже у самого известного решения могут быть проблемы.

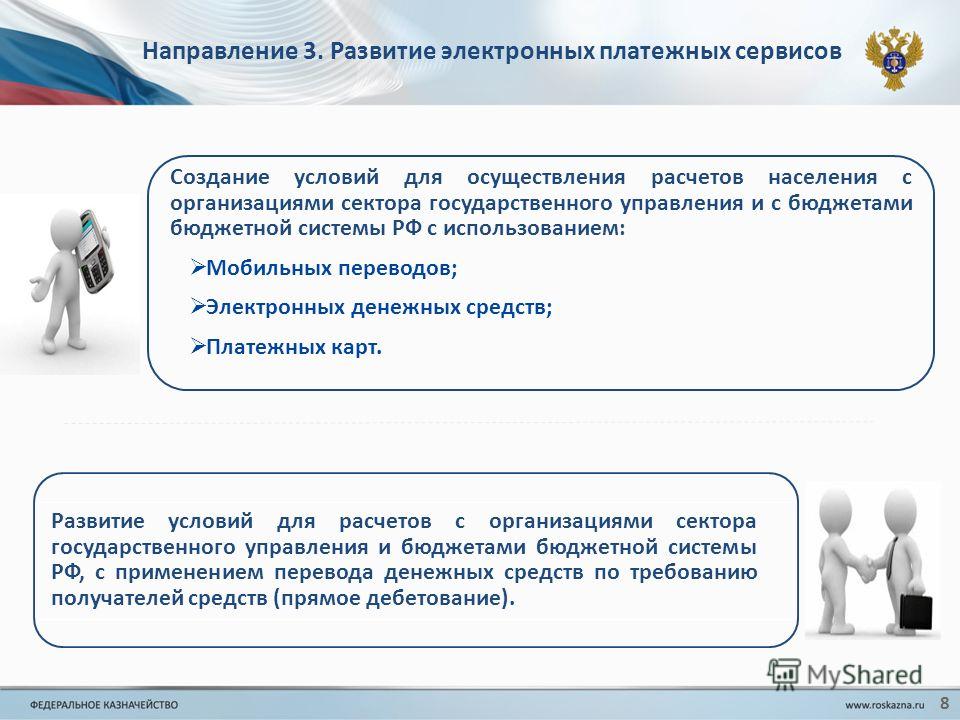

Влияние государства на уровень безналичных платежей и рынок платежных услуг всегда большое. Государство — один из главных выгодоприобретателей от высокой доли безналичных платежей.

Если речь идет именно о платежных инструментах, то законодательно закрепленное разделение платежных инструментов на национально значимые и все остальные представляется не самым эффективным инструментом развития российской платежной индустрии.

Вообще никак. Я не вижу никакого участия государства в e-commerce в позитивном русле, как, например, это делается в США. Также не вижу и какого-то участия, которое приносит вред.

7. Какие позитивные и негативные последствия может повлечь введение в широкий оборот криптовалюты? Каковы перспективы развития блокчейн-технологий?

Как отметил несколько лет назад Герман Греф, «криптовалюты — это очень интересный международный эксперимент, который ломает парадигму валютной эмиссии». Тем не менее, сегодня Россия является одной из наиболее неблагоприятных юрисдикций для пользователей криптовалют в мире: кроме запрета на их использование обсуждается возможность введения уголовной ответственности за использование криптовалют.

С точки зрения государства и общества, возможными негативными последствиями использования криптовалют являются риск их использования в торговле наркотиками, оружием, поддельными документами и иной преступной деятельности, а также для легализации доходов, полученных преступным путем, финансирования терроризма и бесконтрольного трансграничного перевода денежных средств и их последующего обналичивания. Сильные стороны криптовалют очевидны: полная децентрализация, независимость от политической и экономической ситуации в мире, беспрецедентная безопасность платежей, стабильность системы за счет растущего распределения мощностей. Также стоит отметить, что биткойны — всего лишь удобный инструмент оплаты в современном мире. А уж во благо или во зло употреблять данный инструмент решает каждый сам.

Блокчейн — это очень интересная и перспективная технология, которая могла бы помочь решить ряд проблем, актуальных для российского финтеха. Но ввиду действия запрета на выпуск и использование криптовалют в России, невозможно и создание российских продуктов, построенных с использованием данной технологии. Это ограничение связано с тем, что сегодня только блокчейн Биткойн является действительно безопасным, обладая как огромной вычислительной мощностью, так и относительно равномерным распределением «майнеров», которые и занимаются вычислением сложных ключей.

При широком распространении блокчейн-технологий традиционный рынок финансовых услуг может претерпеть серьезные изменения. Более того, будет поставлен вопрос о целесообразности существования банков и иных служб.

ЦБ однозначно озвучил свою позицию относительно блокчейна: «Мы за технологию всеми руками, но против денежных суррогатов». Однако для внедрения технологии нужны глубокая проработка всех деталей и создание законодательной базы. На данный момент нужно проделать еще много работы, чтобы воплотить это видение в реальность.

Что касается криптовалюты, то рынок подстраивается под потребителя, а потребитель сейчас с интересом смотрит в сторону всего нового. При положительном решении регулятора для широкой популяризации криптовалюты нужен серьезный толчок, связанный не только с внедрением ее как способа оплаты, но и обширной информационной поддержкой.

У криптовалюты будет импульсный срок жизни. В России ее точно не введут никогда. Блокчейн-технологии — это круто. В каком-то виде они точно будут применены.

Сейчас пытаются не только рассматривать использование блокчейн-технологии, но и активно внедрять во многие проекты. Технология «блокчейн» позволяет избежать незаметного изменения информации и документов, а это поможет многим отраслям при работе с информацией в онлайне.

Записи в блокчейне децентрализованы, хранятся на разных компьютерах и верифицируются участниками сети, а не контролирующим органом.

Блокчейн, Биткойн и умные контракты — безусловно, одни из самых перспективных направлений в современных платежных технологиях. Российским законодателям было бы правильней регулировать оборот криптовалют вместо запрета, выполнение которого невозможно проконтролировать. Тем более, что криптовалюты и блокчейн очень взаимосвязаны, и часто у любого блокчейн-проекта есть своя какая-либо внутренняя валюта для расчетов. И пока не ясно, как в этой ситуации быть с позицией ЦБ, согласно которой блокчейн — это хорошо, а криптовалюты (денежные суррогаты) — это плохо.

8. Известно ли вам о намечающихся слияниях / поглощениях игроков на этом рынке? Возможны ли радикальные изменения сложившейся конъюнктуры рынка? Какие могут быть внешние причины этого?

Вряд ли мы увидим радикальные изменения в ближайшие пару лет. Конкуренция со стороны банков слишком сильна, на рынке присутствуют несколько действительно крупных игроков, есть и много мелких, появившихся за счет низких порогов входа. Просматривается тенденция к демпингу — на него могут себе позволить пойти только лидеры, так что, возможно, рынок поредеет — долго удерживать низкие цены в период кризиса малые предприятия вряд ли смогут. Безусловно, консолидация нужна. Скорее всего, в борьбе за долю рынка с целью синергии она будет происходить среди крупных игроков, и это оправдано.

Есть большая вероятность, что слияния и поглощения будут. Рынок агрессивный и заставляет развиваться, иногда быстрее, чем может позволить себе компания. Если это происходит, то встает выбор — уйти в нишевые решения или продолжить развитие, но уже, возможно, в команде бывшего конкурента.

Ситуацию также подогревает конкуренция между платежными системами и банками-эквайерами, которые сейчас активно развивают свои клиентские подразделения и начинают подключать крупные компании напрямую.

Изменения будут всегда. Самые динамичные, работающие на сервис высокого качества будут задавать тренд и не давать расслабляться «старичкам» рынка.

Некоторые слияния / поглощения происходят сейчас в результате усиления позиций банков в новых для них нишах. В каких-то случаях ситуация сложилась таким образом, что платежная система осталась без инстуционального фундамента (отозвана лицензия / санация банка) и вынуждена искать сильного партнера и оперативно проводить сделку, чтобы не потерять долю рынка.

9. Каким образом на российском рынке отражаются изменения, происходящие на мировом рынке?

С точки зрения технологий, российский рынок не отстает, а зачастую и опережает развитые рынки Европы и Северной Америки. Так что можно уверенно сказать, что на технологические вызовы мирового финтеха Рунет отвечает быстро и достойно.

Но существуют вопросы, на которые бизнес не имеет возможности влиять — это государственное регулирование и финансовые условия международных платежных систем. О регулировании криптовалют мы уже говорили, поэтому не будем останавливаться на этом вопросе.

Немаловажным отличием российского рынка являются финансовая политика международных платежных систем. В отличии от Европы, где постепенно снижается размер interchange fee [взаимообменный сбор], в России он «завис» на одном уровне. Сегодня мы еще не обладаем данными об условиях, которые предложит игрокам российского рынка e-commerce российская платежная система «Мир», но предполагаем, что сама логика ценообразования будет отличаться от логики VISA и MasterCard, а стоимость для бизнеса вряд ли будет существенно ниже.

Девальвация рубля и подорожание большинства товаров в 2015 году дали новый виток развития для трансграничной торговли. Крупные китайские компании закрепляются на российском рынке, тем самым вытесняя посредников. Регулярные массовые скидочные акции обеспечивают им высокий покупательский спрос и широкое освещение в СМИ.

Одна из мировых тенденций — нахождение верного баланса между глобальной сущностью платежей и необходимостью сохранять за ними локальный контроль. Этот тренд актуален и для российского рынка. При этом суть именно в нахождении верного баланса. Важно не отражать изменения, происходящие на мировом рынке, а быть частью этого рынка и источником изменений.

У нас удивительная страна, и это не позволяет на 100% говорить об отражении и применении чего-то нового с мирового рынка. Много чего не приживается. Простой пример — 3D-secure в Америке не применяют так, как это делается в 99% случаях в России.

Интернет и сложившаяся ситуация с курсом рубля позволяют нам выйти на глобальные рынки сбыта и продавать товары или оказывать услуги, находясь при этом в РФ. Сейчас самое время использовать возможность, которая появилась.

10. Возможно ли, по вашему мнению, значительное снижение доли использования наличных денег за счет перехода на безналичный расчет? Какие основные сдерживающие факторы для этого?

Сейчас кризис все же играет против безналичных платежей, так что о действительно значительном снижении доли использования наличных денег мы говорить не можем. Да, рост онлайн-платежей, безусловно, есть, но в ближайшие пару лет он будет скорее неорганическим за счет увеличения картхолдеров и роста проникновения интернета в стране. Кроме того, внедрение платежной системы «Мир» требует технических доработок платежных систем, что займет время. Скорее всего, функционал «Мира» в первый год будет ограничиваться снятием наличных, а это также станет сдерживающим фактором для развития онлайн-платежей.

Наличные деньги когда-нибудь почти полностью уйдут или переродятся, как в случае с бумажными книгами. При бурном развитии интернета и технологий предрекали же смерть книге, но смерти не случилось. Книги стали дороже, красивее, престижнее. Бумажные и металлические деньги тоже переродятся.

Увеличение доли безналичного расчета в интернете происходит с каждым годом. Этот процесс медленный, но рост носит стабильный характер. Причем рост происходит не только по банковским картам, это и использование мобильных устройств для оплаты, и платежных систем. Есть большая вероятность, что в крупных городах безналичный расчет через несколько лет будет доминировать над наличными.

Однако есть ряд факторов, которые замедляют рост: низкий уровень финансовой грамотности, боязнь потери контроля над расходами, страх мошенничества. Как правило, эти факторы наиболее заметны в малых и средних городах.

Безналичный платеж должен иметь очевидные преимущества перед наличным. Как мобильный телефон перед стационарным. В силу своей природы, безналичный платеж — заложник косвенного регулирования, тех барьеров, которые возникают на стыках регулирования, как различных отраслей, так и различных сфер экономической жизни. Если уровень безналичных расчетов не является прямым приоритетом государственной политики, то снимать эти барьеры можно только одним путем: отраслевой анализ, формирование индустриальной позиции по каждому ключевому сдерживающему фактору, внесение изменений.

Снижение покупательской активности ведет к поиску более экономичных и бюджетных мест для совершения покупок. И такими местами вполне обоснованно становятся интернет-магазины, где цифровой контент и есть тот самый недорогой, но необходимый потребителю товар. Что мы видим: товар есть, деньги на его приобретение есть, но нет воспитания массового потребления легального цифрового контента и использования безналичных способов оплаты при покупке товаров и услуг в интернет-магазинах. Да, огромная работа в области приобщения покупателей к пластиковым картам уже сделана, но по-прежнему очень широка прослойка тех, кто выбирает именно наличные средства. И вот этим самым воспитанием должны заниматься банки и малые предприятия, создавая специальные условия для перехода на безналичный расчет и делая платежи максимально удобными и незаметными пользователю, тем самым вырабатывая у него привычку именно к такому способу оплаты.

Хороший пример создания таких условий — это приложение «Яндекс.Такси». В нем мы просто привязываем свою карту через мобильное устройство и пользуемся услугами такси, причем делаем это на более выгодных условиях, нежели те, кто выбирает наличный расчет. Благодаря такой системе и можно говорить об увеличении числа оплаты по пластику. Человек начинает понимать, насколько удобна такая система, и в конечном итоге пользуется этим автоматически. Кроме того, в приложении реализована прекрасная услуга — возможность оплаты чаевых для водителя также с помощью безналичного платежа. Это удивительна простая и невероятно удобная вещь, которая, на мой взгляд, должна быть внедрена в любой сфере услуг. И в первую очередь — в кассовые чеки ресторанов. Почему во всем мире такая практика уже давно стала нормой, а мы по-прежнему занимаемся поощрением наличности? Ведь безналичные платежи легче контролировать, и они спокойно переходят в налогооблагаемую зону.

Еще один прекрасный и относительно недавний пример – это пример компании «Утконос». Как только банкам разрешили холдить деньги на картах, «Утконос» снабдил своих курьеров устройствами — терминалами для моментальной оплаты на месте с помощью карточек. И это сразу же существенно сократило всевозможные неудобства, которые могли возникнуть и у покупателя, и у продавца: изменяемая сумма платежа при оплате товара, отсутствие наличности для оплаты, отсутствие сдачи у курьера, отсутствия соблазна «недовезти» полученные наличные средства и т. д. Чем больше будет возможностей оплаты пластиком или любым другим безналичным способом оплаты, тем быстрее будет осуществляться отказ от наличности. И этот рост должны обеспечивать, как уже было сказано выше, именно банки и мелкие предприятия. Да, портал государственных услуг приучает жителей нашей страны к безналичным платежам, процент, несомненно, растет, но процесс развивался бы гораздо динамичнее, если бы наряду с этим развивалось бы и обеспечение со стороны банков и предприятий.

Не будем далеко ходить и вспомним пример покупок авиабилетов, ставшими первыми серьезными приобретениями безналичным способом оплаты. Люди, попробовав раз, стали активно этим способом пользоваться в дальнейшем. Как только РЖД ввел возможность приобретения билетов, используя безналичные платежи, люди активно стали приобретать билеты именно этим способом. А аэроэкспресс вообще поступил, на мой взгляд, замечательно: предложил покупателям приобретать билеты, используя безналичные платежи на более выгодных условиях, сделав стоимость билетов ниже, нежели в кассах вокзала.

Таким образом, можно констатировать тот факт, что государство и потребители виноваты в отсутствии стремительного роста безналичных платежей и оплаты пластиком меньше всего. А больше всего этому должны способствовать сами предприятия, вводящие дополнительные условия для стимулирования, и банки, которые должны стимулировать безналичные оплаты на предприятиях.

Никаких сдерживающих факторов нет. Есть проблема в менталитете нашего населения. Кэш будет умирать. Если Центральная Россия платит спокойно в интернете, то население справа от Уральских гор только учится не снимать кэш в банкомате, а покупать что-либо в магазине, используя свою банковскую карточку.

НКО «МОНЕТА» (ООО)

Полное фирменное наименование на русском языке: Небанковская кредитная организация «МОНЕТА» (общество с ограниченной ответственностью).

Сокращенное фирменное наименование на русском языке: НКО «МОНЕТА» (ООО).

Полное фирменное наименование на английском языке: Non-bank credit organization «MONETA» (Limited Liability Company).

Сокращенное фирменное наименование на английском языке: NCO «MONETA» (LLC).

Дата внесения в ЕГРЮЛ: 04 июня 2012 г.

НКО «МОНЕТА» (ООО) является оператором по переводу электронных денежных средств в соответствии с Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе».

Лицензия на осуществление банковских операций № 3508-К от 29 ноября 2017 г.

Согласно лицензии НКО «МОНЕТА» (ООО) имеет право на осуществление следующих банковских операций:

- Открытие и ведение банковских счетов юридических лиц.

- Осуществление переводов денежных средств по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

- Купля-продажа иностранной валюты в безналичной форме.

- Осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

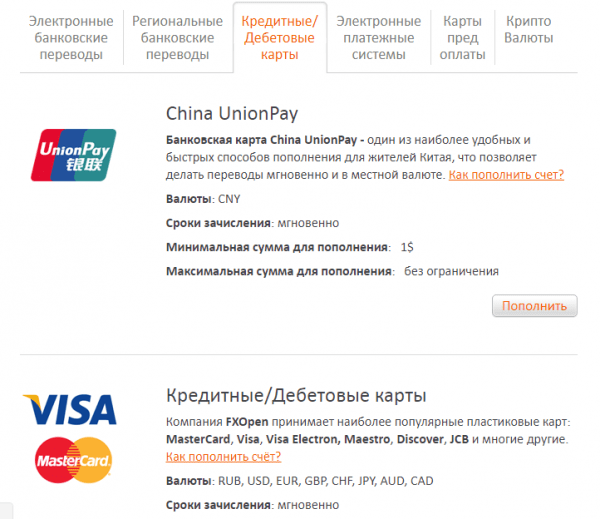

В рамках действующей лицензии НКО «МОНЕТА» (ООО) является оператором по переводу электронных денежных средств и предоставляет сервис платёжного агрегатора PayAnyWay.

Обслуживание платежей осуществляется круглосуточно, без выходных дней.

НКО «МОНЕТА» (ООО) не участвует в системе обязательного страхования вкладов физических лиц в банках Российской Федерации, так как в соответствии с выданной лицензией не принимает вклады физических лиц.

На сайте moneta.ru пользователи могут:

- ознакомиться с правилами, лимитами и тарифами НКО «МОНЕТА» (ООО)

- зарегистрироваться в системе и получить электронное средство платежа (ЭСП) — «электронный кошелёк»;

- совершать платежи в адрес торгово-сервисных предприятий (ТСП), принимающих к оплате ЭСП МОНЕТА.РУ;

- совершать внутри системы переводы денежных средств другим пользователям;

- оформить возврат неиспользованного остатка денежных средств, учтенных на ЭСП.

- оформить обращение в службу поддержки для решения возникших вопросов

На сайте платёжного агрегатора PayAnyWay интернет магазины, желающие организовать на своем сайте прием платежей за реализуемые товары и услуги, могут ознакомиться с условиями предоставления данной услуги, а также подать заявку на регистрацию в качестве получателя платежей.

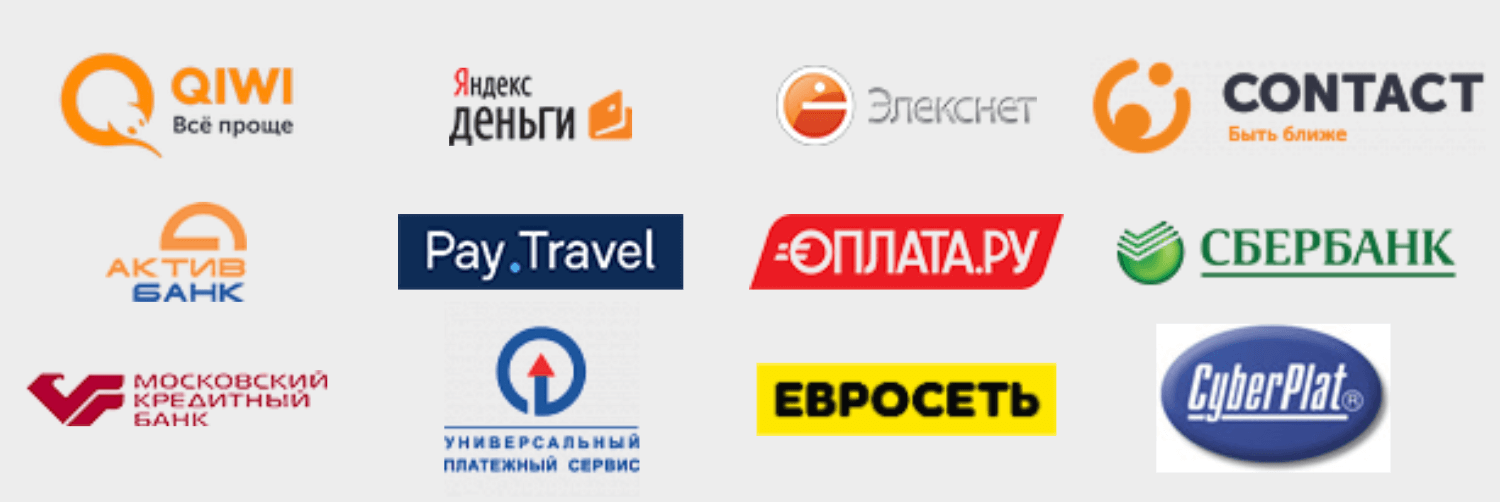

Партнёрами небанковской кредитной организации «МОНЕТА» (ООО) являются крупные российские банки и кредитные организации, сети терминалов самообслуживания, Почта России и другие участники расчётов как на территории России, так и за её границами.

RBK.money по просьбам пользователей переносит срок закрытия кошельков на 31 августа 2018 года

Сервис по приёму интернет-платежей RBK.money для повышения качества оказываемых услуг переходит на новую технологическую платформу и прекращает обслуживание электронных кошельков в текущей системе. Для перевода пользователей на новый продукт RBK.money необходимо расторгнуть действующие договоры со своими клиентами и вернуть их средства с кошельков. В связи с тем, что не все пользователи успевают вывести или израсходовать текущий баланс, компания продлевает срок поддержки старой системы до 31 августа 2018 года. Процедура идентификации для возможности вывода средств на расчетные счета также продлена.

В дальнейшем все пользователи смогут завести новый кошелек RBK.money, функционал которого будет расширен и полностью соответствовать потребностям современных плательщиков.

Сейчас владельцы кошельков выводят свои денежные средства или тратят их на покупку товаров и услуг. О необходимости вывода денег и прохождения идентификации клиенты информируются по всем доступным с ними каналам связи: электронная почта, сайты RBK.money, личные кабинеты в сервисе, социальные сети и СМИ. Также для информирования пользователей компания запустила специальную страницу (https://welcome.rbk.money/koshelky), на которой подробно описано, что можно сделать с остатком на балансе и как пройти процедуру идентификации. Владельцы идентифицированных кошельков смогут получить свои деньги еще в течение 3 лет после отключения старой платформы.

Необходимость прохождения идентификации для вывода денежных средств на банковский счет и получения их после закрытия платформы продиктована Федеральным законом №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

«Сейчас мы прикладываем все усилия, чтобы каждый желающий в кратчайшие сроки мог вывести или потратить остаток своего кошелька. Уже в тот же день, когда мы объявили новость о закрытии кошельков на старой платформе, мы увидели первого клиента, желающего пройти процедуру идентификации в нашем офисе. С каждым днём поток таких пользователей увеличивался, и чтобы успевать обрабатывать заявки и не создавать очередей, мы привлекли дополнительные ресурсы на проведение процедуры идентификации. В сложившейся ситуации удобство наших клиентов остаётся нашей приоритетной задачей», — рассказывает генеральный директор RBK.money Денис Бурлаков.

На сегодняшний день компания RBK.money сконцентрировала усилия на разработке новой платформы и уже переводит на неё предпринимателей, предоставляя им услуги по приему онлайн-платежей. Бренд RBK.money существует на рынке более 15 лет. За все годы к платформе было подключено свыше 40 000 клиентов. Компания работает с российскими и зарубежными организациями.

RBK.money – международная платежная платформа, позволяющая организациям подключать все современные инструменты оплаты: банковские карты, денежные переводы, электронные деньги и кошельки, интернет-банкинг, платежные терминалы и многие другие. Под брендом RBK.money объединены компании, предоставляющие услуги по приему платежей для онлайн-бизнеса и физических лиц по всему миру. Оператором по переводу электронных денежных средств в системе RBK.money выступает Небанковская кредитная организация «Электронный платежный сервис», имеющая лицензию Банка России № 3509-К от 11.02.2013 г.

Сайт платформы: http://welcome.rbk.money/

EPS Служба поддержки клиентов — мы удвоили количество наших клиентов

Прием новых клиентов

Когда вы впервые войдете в систему EPS, один из сотрудников нашей службы поддержки клиентов подробно рассмотрит ваш договор с вами, охватит все детали и ответит на все вопросы, которые могут у вас возникнуть. Когда мы закончим, вы поймете настолько глубоко, насколько захотите, условия вашего контракта, положения и варианты, и у вас будут правильные ожидания относительно того, что вы увидите в своем первом заявлении.

Проверка выписки (для клиентов EPS)

Когда получите первую выписку, позвоните нам. (Вы также можете позвонить нам, когда получите какое-либо заявление.) Мы поможем вам разобраться в каждой позиции, которая в нем есть. Заявления и контракты — это две самые большие возможности для путаницы, и мы здесь, чтобы сделать все возможное, чтобы вы не запутались и не поняли, за что вы платите, сколько вы платите и что, если таковые имеются. , изменения, которые вы, возможно, захотите внести в то, как вы обрабатываете платежи.

Проверка выписки (даже если вы не являетесь клиентом EPS)

Один из членов нашей команды будет рад вместе с вами ознакомиться с выпиской от вашего текущего обработчика кредитной карты. Возможности для улучшения могут быть, и мы поможем вам их выявить. Вы можете использовать эту информацию, чтобы договориться о более выгодной сделке с вашим текущим провайдером или принять решение о смене провайдера. Все зависит от вас. Начните процесс здесь.

Мы поможем вам переключиться на

Если вы уже принимаете кредитные карты и решили стать клиентом EPS, мы поможем вам осуществить переход должным образом.Нет ничего хуже, чем смена провайдера, но если вы забываете некоторые детали, из-за чего вы получаете еще одно заявление от своего старого провайдера. У нас есть процедура, и мы проведем вас на каждом этапе перехода с минимальными помехами для вашего бизнеса. Вы можете узнать больше о смене провайдера здесь.

Держите вас в бегах, поэтому вы принимаете платежи

Если вам нужно смахнуть кредитную карту, а свайпер сломается, это проблема. Что вы делаете? Поднимите трубку и позвоните нам.Наша гарантия на терминал не имеет себе равных. Мы собираемся предоставить вам новый терминал как можно скорее. Мы также поможем вам немедленно настроить прием платежей другим способом, чтобы вы могли продолжать продавать. Это то, чем мы занимаемся.

цифровых платежных сервисов в 2021 году: методы, тенденции и технологии

- По мере того как продавцы и потребители обращаются к электронной коммерции и цифровым покупкам, внедрение цифровых платежей продолжает расти.

- Разберем, почему деньги уходят на электронные и бесконтактные способы оплаты.

- Вы работаете в сфере финансов? Получите бизнес-информацию о последних технологических инновациях, тенденциях рынка и ваших конкурентах с помощью исследований на основе данных.

Блокировки, покупки в Интернете и боязнь микробов во время пандемии COVID-19 ускорили переход ко всем типам цифровых платежей. Поколение Z, в частности, полностью освоило услуги электронного кошелька, бесконтактные платежи, приложения для одноранговых платежей (P2P) и цифровое использование кредита, в том числе «купи сейчас, заплати позже» (BNPL).

По мере усиления конкуренции услуги с добавленной стоимостью могут помочь поставщикам цифровых платежей, операторам, платежным системам и платежным шлюзам дифференцироваться и генерировать новые диверсифицированные потоки доходов.

Что такое цифровые платежи?

Цифровой платеж — это перевод денег или цифровой валюты с одного счета на другой с использованием цифровых платежных технологий, таких как мобильные кошельки или мобильные платежные приложения. Цифровые платежи также можно назвать электронными платежами.

Электронные платежи онлайн

Электронный платеж или платежная система электронной коммерции в цифровом виде упрощает финансовые транзакции между двумя сторонами. Переход к онлайн-покупкам продолжает ускоряться, методы электронных платежей вынуждают заинтересованные стороны пересмотреть свои стратегии. Электронные онлайн-платежи включают:

- Банковские переводы

- eChecks

- Решения «Купи сейчас, заплати позже»

Приложения для мобильных платежей

Мобильные приложения для цифровых платежей позволяют пользователям переводить средства физическим или юридическим лицам через мобильные устройства, включая смартфоны и планшеты.В апреле и мае 2020 года у ведущих P2P-провайдеров наблюдался двузначный рост ежемесячных загрузок приложений, и эта тенденция сохранялась в течение года — 30% взрослого населения США подписались на новые P2P-платформы в третьем полугодии 2020 года.

Приложение Cash App обеспечило 35% всех загрузок мобильных платежных приложений.Некоторые из самых популярных приложений для мобильных платежей:

- Cash App

- Venmo

- PayPal

- Zelle

- Google Pay

Мобильные кошельки

Мобильный кошелек — это буквально виртуальный кошелек, который хранит информацию о карте пользователя прямо на его мобильном устройстве.Он может управлять всем: от кредитных карт, бонусных карт до членства. Потребители все чаще обращаются к мобильным кошелькам из-за их удобства и способности снизить риск мошенничества. К сентябрю 2020 года 76% потребителей сообщили об увеличении использования этого способа оплаты, причем 43% из этой группы сделали это «значительно».

Некоторые из самых популярных опций включают:

- PayPal

- Apple Pay

- Google Pay

- Samsung Pay

Поколение Z демонстрирует активное использование цифровых платежей, включая Apple Pay, Google Pay, PayPal и другие P2P-сервисы; Представители поколения Z используют Apple Pay значительно чаще, чем представители других поколений, для совершения цифровых платежей и быстро сокращают разрыв со старыми потребителями в использовании других сервисов цифровых платежей.

Использование бесконтактных методов оплаты, бесконтактных цифровых методов оплаты, которые используют радиочастотную идентификацию или связь ближнего действия для совершения транзакций, возросло во время пандемии из-за ограничений в отношении здоровья и мер безопасности.

Потребитель, использующий мобильный кошелек для бесконтактных покупок.Бесконтактные платежи можно осуществлять через:

- Кредитные и дебетовые карты с технологией NFC

- Мобильные кошельки, такие как Apple и Samsung Pay

Понравилось, что вы читаете? Щелкните здесь, чтобы узнать больше о ведущих исследованиях в области финансовых услуг Insider Intelligence.

Цифровые платежные технологии

Технологии, которые делают эти цифровые платежные сервисы возможными, включают машинное обучение и искусственный интеллект. Поскольку потребители продолжают совершать покупки с помощью своих карт, мобильных кошельков или приложений, технологии машинного обучения могут изучать этот опыт и со временем улучшать его. Этот улучшенный интерфейс обеспечивает лучшую защиту от мошенничества и безопасность.

Кроме того, бесконтактные цифровые платежи основаны на технологии NFC и магнитной защищенной передачи (MST).Технология NFC позволяет устанавливать соединение между двумя электронными устройствами на небольшом расстоянии. Он позволяет потребителям расплачиваться своими мобильными кошельками через планшеты, смартфоны или умные часы. Для сравнения, технология MST использует магнитный сигнал от мобильного устройства к устройству чтения карт — поскольку она имитирует магнитную полосу, подобную той, что есть на кредитной или дебетовой карте, технология MST совместима с большинством платежных систем.

Прочие технологии, используемые для цифровых транзакций, включают:

Открытые банковские API

Интерфейсы прикладного программирования (API) позволяют устаревшим банкам обмениваться данными и информацией друг с другом через сторонние приложения.API-интерфейсы используются любой компанией (B2B, B2B2C, BaaS) для встраивания своих продуктов в платформу нефинансовой компании.

Например, в декабре 2020 года Stripe объединилась с Goldman Sachs и Citi, чтобы предложить API, который позволил бы клиентам Stripe предлагать банковские счета своим собственным продавцам и клиентам-поставщикам. Shopify будет первым, кто интегрирует предложение под названием Shopify Balance, где он будет предлагать банковские счета сотням тысяч продавцов.

Провайдеры открытого банковского обслуживания могут открыть новые потоки доходов, взимая комиссию в зависимости от услуг, которые используют клиенты; они могут заключать с партнерами сделки по обмену данными вместо или в дополнение к этим гонорарам; и они могут получить информацию от работы с клиентами, которая может быть использована для улучшения их собственных предложений.

Биометрическая проверка

Биометрическая проверка — это любой способ однозначной идентификации человека устройством, при котором он оценивает одну или несколько отличительных биологических черт, таких как отпечатки пальцев, паттерны сетчатки, распознавание голоса и подписи.

Amazon — лидер в области биометрических платежей.В индустрии финансовых услуг биометрическая проверка используется мобильными приложениями и другими цифровыми платежными агентами для аутентификации транзакции. Например, смартфоны могут отправлять информацию с запросом на оплату, включая поведенческую биометрическую информацию.Эти дополнительные сигналы сделают аутентификацию более надежной, а обнаружение мошенничества — более эффективными за счет выявления несоответствий в биометрической информации и платежном поведении.

Технология распределенного реестра (блокчейн)

Распределенный реестр — это база данных, которая существует в нескольких местах. Большинство компаний используют централизованную базу данных, которая существует в фиксированном месте; но распределенный реестр удаляет третьи стороны из процесса.

Возможно, одна из самых популярных и широко используемых форм распределенного реестра — это блокчейн.Технология блокчейн предлагает способ безопасного и эффективного создания защищенного от несанкционированного доступа журнала конфиденциальной активности. Распределенные реестры, такие как блокчейн, особенно полезны в финансовой отрасли, поскольку они сокращают операционную неэффективность (экономя время и деньги сотрудников).

Тенденции цифровых платежей

Оцифровка стала главным приоритетом для финансовых организаций в 2020 году, и эта трансформация привела к появлению компаний, занимающихся цифровыми платежами, по всему миру.Потребители переводят в цифровую форму платежи, которые они совершают в магазинах и онлайн, делая массовыми такие новые технологии, как бесконтактные цифровые платежи.

По оценкам Insider Intelligence, популярность приложений, таких как Venmo, Zelle и Square Cash, выросла, и их объем достиг 393,87 миллиарда долларов благодаря значительному росту числа пользователей в 2020 году. Созревание мобильного P2P расширит возможности — и потребность — для поставщиков монетизировать свой продукт, поскольку рост объемов продаж поставил отрасль в лучшем, чем когда-либо, положении для получения доходов от услуг.

И тенденции роста трансграничных платежей и некарточных платежей в режиме реального времени все больше становятся барометром общих изменений в отрасли.

Другие тенденции, которые будут продолжать формировать ландшафт цифровых платежей, включают:

- Использование новых форм предотвращения мошенничества

- Развитие цифровых платежей как услуги (PaaS) для маловероятных участников рынка платежей

- Управление влиянием ценового давления на отношения продавца и поставщика

Что такое ФРС: платежи Услуги

Введение

ФРС предоставляет платежные услуги для продвижения доступного, безопасного и эффективного U.Платежная система S. Резервные банки 1) поддерживают в обращении достаточно валюты и монет для удовлетворения общественного спроса; 2) оказывать услуги инкассации чеков банкам и другим учреждениям, в которых хранятся вклады; 3) эксплуатируют две электронные платежные системы; и 4) предоставлять финансовые услуги правительству США.

Валюта и монеты

ФРС отвечает за распределение валюты и монет между банками и другими депозитными учреждениями.

ФРС отвечает за распределение валюты и монет между банками и другими депозитными учреждениями, а также за обеспечение того, чтобы в обращении находилось достаточно валюты и монет для удовлетворения общественного спроса.

Это Бюро гравировки и печати США — в Вашингтоне, округ Колумбия и Форт-Уэрт, штат Техас, — печатает денежные знаки (банкноты Федерального резерва), а Монетный двор США — в Филадельфии, штат Пенсильвания, и Денвере, штат Колорадо, — производит монеты. Новая валюта и монеты отправляются в резервные банки и их отделения по всей стране. Депозитарные учреждения заказывают валюту и монеты в резервных банках и оплачивают их, снимая остатки на своих резервных счетах в ФРС.

Когда людям нужны дополнительные деньги для расходов, например, во время праздников или во время стихийных бедствий или кризисов, депозитарное учреждение может заказать больше валюты и монет в своем Резервном банке или филиале.Во время пандемии COVID-19 ФРС отправила больше денег депозитным учреждениям в ответ на возросший спрос людей на валюту. Это подчеркивает облегчение, которое наличные деньги предлагают в периоды неопределенности, и их роль в качестве метода выплаты на случай непредвиденных обстоятельств (как отмечено в этом отчете Управления денежных продуктов ФРС, посвященном пандемии).

Депозитарные учреждения могут возвращать излишки наличности в местный резервный банк для зачисления на свои резервные счета. Резервные банки сортируют и проверяют депозиты.В своих хранилищах они хранят монеты и бумажные банкноты многоразового использования. Загрязненные и изношенные банкноты уничтожаются. Подозрительные поддельные банкноты отправляются в Секретную службу. Мешки с монетами взвешиваются для проверки количества. Резервные банки не проверяют монеты на износ.

Как показано на рисунке ниже, общая стоимость валюты США в обращении неуклонно растет в течение последних 20 лет. По состоянию на конец 2019 года в мире находилось почти 1,8 триллиона долларов. Большая часть суммы выражена в 100 долларах, самом крупном номинале, и 20 долларах, которые выдаются в большинстве банкоматов.ФРС регулярно опрашивает потребителей США об их платежных предпочтениях и готовит отчеты, в которых освещаются эти тенденции (отчет за 2020 год доступен здесь).

Стоимость наличных денег в обращении по номиналу

Проверки

Количество выписанных чеков сокращалось за последние 25 лет по мере роста использования электронных платежей.

Резервные банки также предоставляют услуги по инкассации чеков депозитным учреждениям.ФРС обрабатывает примерно 40 процентов бумажных документов, которые в конечном итоге проходят таможенную очистку в Соединенных Штатах как чеки. Коммерческие банки также могут проводить проверку чеков напрямую друг с другом через ассоциации клиринговых центров или по соглашениям с другими банками. Закон о чековом клиринге 21 века, или «Чек 21», принятый в 2004 году, позволяет использовать для клиринга электронный образ чека. Сегодня практически все чеки обрабатываются как изображения. По всей стране количество выписанных чеков сокращалось за последние 25 лет по мере роста использования электронных платежей.С 2003 года резервные банки сократили количество пунктов обработки чеков с 45 до одного в Атланте.

Электронные платежи

Автоматизированная информационная служба (ACH)

Резервные банки являются крупнейшим оператором ACH в стране.

В то время как объем обработки чеков сокращается, объем электронных платежей растет. Платежная система Автоматизированной клиринговой палаты (ACH) ФРС предоставляет электронные средства для обмена дебетовыми и кредитовыми записями между банками и другими депозитарными учреждениями для расчетов по транзакциям клиентов.Резервные банки являются крупнейшим оператором ACH в стране. Электронная сеть платежей, частная организация, является другим оператором ACH в стране. Обычные кредитные переводы ACH включают прямые депозиты заработной платы, пособия по социальному обеспечению и возврат налогов. Дебетовые переводы ACH включают регулярные платежи по ипотеке, страховые взносы, счета за коммунальные услуги и т.п. Другими примерами являются платежи с конвертированными бумажными чеками и разовые платежи через Интернет или по телефону.

FedwireДля более крупных транзакций дебеты и кредиты переводятся в электронном виде через Fedwire — сложную компьютеризированную систему связи, которая почти мгновенно переводит средства из одного депозитного учреждения в другое в любой точке США.Fedwire, управляемая резервными банками, включает в себя Fedwire Funds Service и Fedwire Securities Service. Служба Fedwire Funds Service позволяет депозитным учреждениям и некоторым другим финансовым учреждениям производить крупные платежи друг другу в режиме реального времени. Fedwire Securities Service — это система расчетов по транзакциям, которая позволяет депозитным учреждениям и некоторым другим государственным и финансовым учреждениям хранить, поддерживать и переводить ценные бумаги. К ним относятся ценные бумаги, выпущенные U.S. Казначейство, другие федеральные агентства, спонсируемые государством предприятия и некоторые международные организации, такие как Всемирный банк.

На приведенном ниже рисунке показаны различия в размерах между ACH и Fedwire. ACH обрабатывает в среднем около 70 миллионов транзакций каждый день по цене около 2000 долларов за транзакцию. Для сравнения: Fedwire Funds Service обрабатывает только около 670 000 транзакций в день, что составляет менее одного процента от объема ACH. Но средняя сумма каждого платежа Fedwire, 4 миллиона долларов, намного больше, чем для ACH.

Электронные платежи: быстрые факты 2019

FedNowВ своем первом новом предложении по платежам за более чем 40 лет ФРС также разрабатывает платежный сервис в реальном времени под названием FedNow Service. FedNow позволит финансовым учреждениям любого размера и во всех регионах США предоставлять своим клиентам безопасные и эффективные услуги мгновенных платежей. С FedNow люди смогут отправлять и получать платежи в любое время, в любой день и из любого места и иметь полный доступ к этим средствам в считанные секунды.Ожидается, что служба FedNow будет запущена в 2023 или 2024 году и будет работать вместе с аналогичными услугами, предоставляемыми частным сектором.

Государственные платежи

Федеральные резервные банки обрабатывают широкий спектр электронных платежей для правительства, включая чеки социального обеспечения и платежные ведомости.

ФРС также выступает в роли банкира правительства США. Резервные банки ведут текущий счет Казначейства и очищают чеки Казначейства США. Они также обрабатывают широкий спектр электронных платежей для правительства, включая чеки социального обеспечения и платежные ведомости.Резервные банки также поддерживают выпуск, передачу и погашение ценных бумаг Казначейства США, управляют аукционами казначейских ценных бумаг и обрабатывают сберегательные облигации США. Резервные банки выполняют множество других операций для государственных органов, включая обработку талонов на питание и почтовые денежные переводы.

Источники:

Automated Clearinghouse Services, Совет управляющих Федеральной резервной системы, 6 января 2020 г.

Check Services, Совет управляющих Федеральной резервной системы, 16 июня 2016 г.

Потребительские платежи и пандемия COVID-19: Дополнение к выводам 2020 г. из Дневника выбора потребительских платежей Лоры Ким, Рейнил Кумар и Шон О’Брайен, Федеральный резервный банк Сан-Франциско, 31 июля 2020 г.

Currency and Coin Services, Совет управляющих Федеральной резервной системы, 3 февраля 2017 г.

Пресс-релиз Федеральной резервной системы: Федеральная резервная система объявляет подробности о новом сервисе межбанковских расчетов 24x7x365 с функцией клиринга для поддержки мгновенных платежей в США, 6 августа 2020 года.

Цели и функции Федеральной резервной системы, Совет управляющих Федеральной резервной системы, десятое издание, октябрь 2016 г.

Fedwire Funds Services, Совет управляющих Федеральной резервной системы, 19 февраля 2014 г.

Fedwire Securities Services, Совет управляющих Федеральной резервной системы, 31 июля 2014 г.

Службы налогового агентства, Совет управляющих Федеральной резервной системы, 5 июля 2018 г.

Как деноминация валюты и банкомат влияют на способ оплаты, Оз Шай, Федеральный резервный банк Атланты, рабочий документ 2019-02b, февраль 2019 г. (пересмотрено в марте 2020 г.).

Основные факты о ФРС Сан-Франциско, Федеральный резервный банк Сан-Франциско.