Банковская гарантия, что это простыми словами, для чего нужна и как работает финансовая гарантия

Автор: Д. Устинов

14.07.2019

Простыми словами, банковская гарантия – это письменное обязательство банка выплатить определенную сумму какой-либо из сторон договора, если третья сторона этого договора не выполнит свои обязательства. Средний вариант между кредитом и страховкой.

Развитие законодательства в области закупок товаров, работ и услуг диктует применение различных мер, которые побуждают контрагентов исполнять принятые на себя обязательства надлежащим образом.

Одной из таких мер является предоставление банковской гарантии. Институт банковской гарантии имеет широкое применение не только в российском, но и в международном коммерческом обороте. Унифицированные правила Международной торговой палаты содержат ряд положений о БГ, в частности в них сказано, что тексты самих банковских гарантий, как и другие документы, связанные с ней, должны быть ясными, точными и исключать спорные моменты.

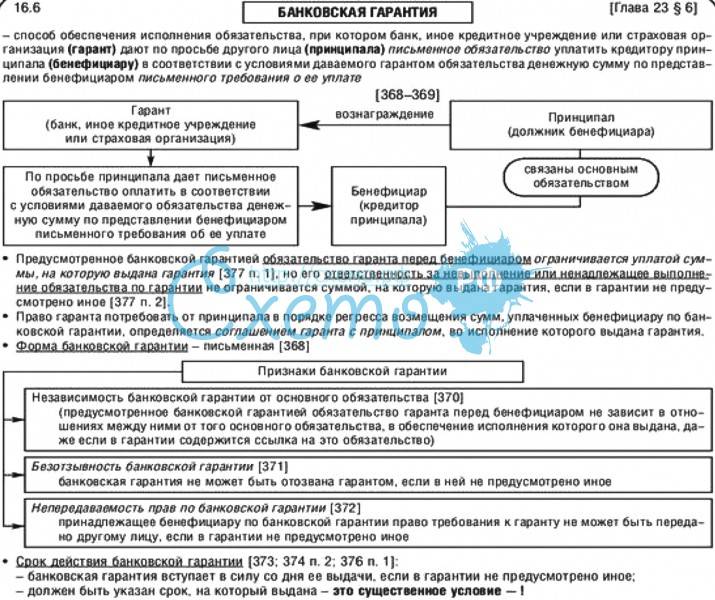

Статья 368 ГК РФ дает такое определение: «В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате».

Иными словами, банковская гарантия – это обязательство одного лица (гаранта) заплатить другому лицу (бенефициару) сумму штрафных санкций или неустойку в случае неисполнения третьим лицом (принципалом) своих обязательств по договору, заключенному между принципалом и бенефициаром за определенное вознаграждение. Выдача банковской гарантии является результатом удовлетворения гарантом просьбы принципала о выдаче банковской гарантии (ст. 368 ГК). Основанием для выдачи банковской гарантии служит именно просьба принципала.

Принципалом и бенефициаром могут выступать любые физические или юридические лица, обладающие в соответствии с действующим законодательством гражданской правоспособностью, которые являются участниками гражданско-правовых отношений.

Гарантом может быть только банк, иное кредитное учреждение или страховая организация, как правило, коммерческая структура, осуществляющая свою деятельность для получения прибыли. Для организаций, выступающих в роли гаранта, банковская гарантия является одним из наиболее конкурентоспособных продуктов на рынке финансовых услуг. Не смотря на то, что банковская гарантия выдается в интересах бенефициара, обязанность оплатить вознаграждение гаранту лежит на принципале.

Возможность предоставления банковской гарантии закреплена и за страховыми компаниями. Но в настоящее время страховые компании из-за отсутствия соответствующей правовой базы практически не предоставляют подобных услуг и даже название «банковская гарантия» вполне обоснованно и логично адресует потребителя не к страховщикам, а к банкирам.

При этом для получения банковской гарантии можно обращаться к посредникам.

Ознакомьтесь с особенностями применения банковской гарантии в контрактной системе и при осуществлении закупок в соответствии с законом №223-ФЗ.

Банковская гарантия имеет сходство с такими институтами гражданского права, как поручительство, кредитование и страхование, но вместе с тем существуют и отличия, отводя институту банковской гарантии отдельное место в системе гражданско-правовых отношений.

Поручительство и банковская гарантия по своей сути не очень сильно отличаются друг от друга как меры обеспечения исполнения обязательств. Их основная разница состоит в том, что в результате заключения договора поручительства кредитор может потребовать исполнения обязательств по договору и от должника, и от поручителя, причем исполнение этих обязательств может быть потребовано как в натуре, так и в денежном эквиваленте.

Банковская гарантия предусматривает только денежный эквивалент обеспечения обязательств по договору. При поручительстве не возникает отношений между поручителем и должником, в то время как с кредитором они оба находятся в обязательных отношениях, поручитель берет на себя обязанность отвечать за исполнение обязательств порученного (должника) перед кредитором.

После заключения договора поручительства должник и поручитель будут выступать как солидарные должники, если законом или договором не предусмотрена субсидиарная ответственность. В случае с банковской гарантией гарантом не принимается во внимание состояние первичного обязательства, но проверяется формальное соответствие фактов, изложенных в условиях банковской гарантии. При оформлении отношений по банковской гарантии участие бенефициара совсем не обязательно, хотя чаще всего данное условие является одним из его требований. Принципал не принимает участия в гарантийных отношениях, однако банковская гарантия выдается по его заявлению и за его счет.

При распределении ответственности обязательство гаранта напрямую не зависит от первичного обязательства. Ответственность финансового учреждения ограничивается суммой, оговоренной в гарантии (ч. 1 ст. 377 ГК РФ). Выплата денежных средств в объеме, предусмотренном гарантией, означает прекращение её действия независимо от того, удовлетворены ли все требования бенефициара и компенсированы ли все понесенные им в первичном обязательстве убытки.

Отказ гаранта от выплаты может быть аргументирован только следующими обстоятельствами:

- требование поступило по окончании срока действия банковской гарантии;

- обстоятельства, на которые ссылается бенефициар либо приложенный им пакет документов, не удовлетворяют условиям гарантии.

Банк может отозвать банковскую гарантию, если договор прямо это предусматривает. В других случаях отзыв или уменьшение суммы обеспечения невозможны. Принадлежащее бенефициару право требования может передаваться третьим лицам только если банковской гарантией это предусмотрено. Выплата гарантом средств бенефициару по вине принципала согласно ст. 379 ГК РФ предполагает появление у него права регрессного требования к последнему.

Банковская гарантия носит в себе признаки кредита, но в отличие от него не предполагает выдачу денежных средств как таковых, а представляет собой обязательство о выплате средств по законному требованию бенефициара и в этом состоит главное их отличие. При этом принципал не выступает стороной такой сделки как при кредитовании, но его действия (бездействие) могут быть условием для наступления права бенефициара потребовать от гаранта уплату денежной суммы, оговоренной банковской гарантией.

При этом принципал не выступает стороной такой сделки как при кредитовании, но его действия (бездействие) могут быть условием для наступления права бенефициара потребовать от гаранта уплату денежной суммы, оговоренной банковской гарантией.

В зависимости от целей использования и разновидности гражданско-правовых отношений существует достаточно большое количество видов банковских гарантий.

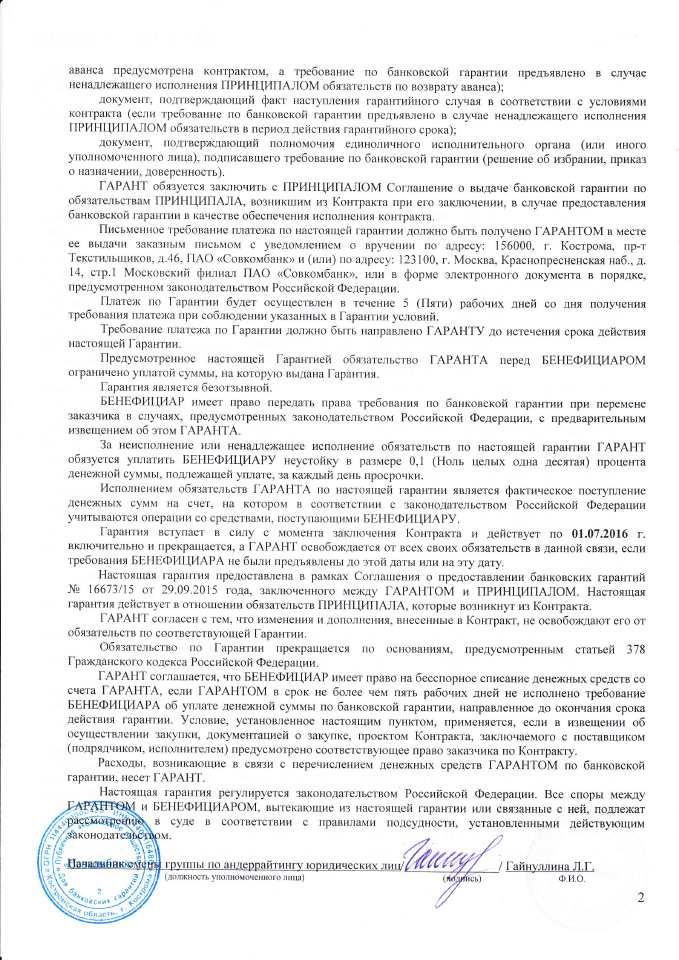

Банковская гарантия является письменным обязательством. Письменная форма сделки предполагает составление одного документа, подписанного сторонами. В силу того, что гарантами являются юридические лица, имеющие в своем штате юридические аппараты, все их соглашения с принципалами совершаются в простой письменной форме в соответствии со ст. 161 ГК РФ.

когда необходима, виды и этапы оформления

В качестве обеспечения исполнения различных обязательств по договорам и контрактам выступает банковская гарантия. Она представляет собой официальный документ, согласно которому банк обязуется компенсировать финансовые потери заказчику, если исполнитель не выполнит своих обязанностей, предусмотренных соглашением.

В каких случаях необходима банковская гарантия?

Как правило, оформление банковской гарантии наиболее актуально для подрядчиков, желающих заключить выгодный контракт с компаниями, представляющими средний и крупный бизнес. Зачастую важные сделки без такого обеспечения невозможны в принципе. Любая серьезная организация тщательно отбирает исполнителя и хочет понимать, можно ли ему доверять. Банковское поручительство в данном случае — своего рода кредит доверия.

Также практически всегда требуется гарантия для принятия участия в государственных закупках и тендерах. Она служит подтверждением надежности и платежеспособности претендента и освобождает его от внесения дополнительных предоплат. Победителю торгов банковская гарантия поможет в обеспечении исполнения контракта, когда собственные или заемные средства использовать невыгодно.

Помимо прочего, банковская гарантия широко используется во внешнеэкономической деятельности, помогая убедить представителей иностранного бизнеса в надежности потенциального партнера. Она также может пригодиться для обеспечения обязательств перед таможенными службами. Выдать ее имеют право только те банки, которые входят в реестр ФТС.

Какие бывают виды банковских гарантий по 44-ФЗ?

В соответствии с положениями Федерального закона под номером 44-ФЗ, обязательное оформление банковского подтверждения требуется для выполнения подрядов в сфере закупок для государственных и муниципальных нужд. Таким образом, в перечень банковских гарантий по 44-ФЗ входят два основных типа:

- тендерная — предоставляется компаниям, принимающим участие в конкурсах и торгах. Обеспечивает заключение контракта, размер составляет не более 5% от его суммы. Действует на протяжении срока проведения тендера;

- на исполнение контракта — предназначена для обеспечения выполнения обязательств подрядчика по договору о закупках, услугах или работах.

Размер гарантии определяется условиями контракта и составляет от 5% его суммы.

Размер гарантии определяется условиями контракта и составляет от 5% его суммы.

Действующие в сфере государственных закупок банковские гарантии являются безотзывными. Это означает, что кредитная организация не имеет права отказаться от выплаты, если заказчик потребует возмещения прописанной в договоре суммы.

Выступить в роли гаранта в госзакупках может далеко не каждая финансовая организация. Чтобы предоставить такую услугу, банк должен быть внесен в особый реестр Минфина РФ, а также удовлетворять требованиям по кредитному рейтингу и уставному капиталу.

Как происходит оформление банковской гарантии?

Сам по себе процесс оформления не представляет особых затруднений. Чтобы все сделать правильно по закону, следует придерживаться следующего алгоритма:

- определиться с банком, который будет выполнять функцию гаранта;

- подготовить пакет необходимой документации;

- согласовать текст гарантийного документа с заказчиком;

- заключить договор с банком, получить оригинал и выписку из Реестра гарантий.

В пакет основных документов входят:

- заявление на получение услуги;

- анкетные данные организации;

- копия устава компании;

- копии бумаг, подтверждающих полномочия директора и доверенных лиц;

- финансовый отчет;

- описание контракта с заказчиком.

В отдельных случаях могут потребоваться и дополнительные бумаги. Что касается непосредственно текста банковской гарантии, то в нем обозначаются отношения между всеми сторонами соглашения. В документе оговариваются размер выплаты, сроки и условия.

Преимущества

Как способ обеспечения сделок банковская гарантия удобна и выгодна всем участникам. Исполнитель-принципиал с ее помощью может подтвердить свою надежность и получить подряд от серьезной компании. Заказчик-бенефициар получит компенсацию, если возникнут проблемы с исполнением контракта. Банк-гарант заработает на комиссии практически без риска потерять деньги.

Когда банковская гарантия неактуальна?

Как показывает практика, перечень банковских гарантий затрагивает многие сферы предпринимательской деятельности, и без такой услуги в бизнесе обойтись довольно сложно. Тем не менее, существуют случаи, когда она будет неактуальна. Это касается компаний, не собирающихся проходить сертификацию соответствия или участвовать в госзакупках, предусмотренных 44-ФЗ. Также она не требуется мелкомасштабным бизнесам и организациям, располагающим достаточными финансовыми средствами для самостоятельного обеспечения обязательств.

Тем не менее, существуют случаи, когда она будет неактуальна. Это касается компаний, не собирающихся проходить сертификацию соответствия или участвовать в госзакупках, предусмотренных 44-ФЗ. Также она не требуется мелкомасштабным бизнесам и организациям, располагающим достаточными финансовыми средствами для самостоятельного обеспечения обязательств.

основной смысл, стороны соглашения, процесс оформления

Заключение контрактов и участие в конкурсах по госзакупкам требуют финансового обеспечения. Для этого предприниматель или организация может извлечь деньги из своего бизнеса, но это невыгодно. Более рационально решить вопрос поможет банковская гарантия. Она выдается по соглашению между сторонами сделки и сочетает в себе признаки кредита и страховки.

Смысл применения банковской гарантии

Допуск к участию в тендерах подразумевает внесение определенной денежной суммы на счет заказчика. Такая необходимость обусловлена тем, что некоторые недобросовестные исполнители отказываются от своих обязательств после заключения контракта, чем наносят ущерб заказчику. Избежать такого рода инцидентов позволяет банковская гарантия. Она выступает в качестве залога того, что после выигрыша в конкурсе подрядчики или поставщики исполнят в полной мере условия договора. В противном случае заказчик получит соответствующую финансовую компенсацию.

Избежать такого рода инцидентов позволяет банковская гарантия. Она выступает в качестве залога того, что после выигрыша в конкурсе подрядчики или поставщики исполнят в полной мере условия договора. В противном случае заказчик получит соответствующую финансовую компенсацию.

Помимо этого, банковская гарантия помогает своевременно выявить и отсечь сомнительных претендентов на участие в госконтрактах. Перед заключением соглашения банк тщательно проверяет компании на платежеспособность, проводит анализ их активов и прочих важных аспектов деятельности. На основании этих данных принимается решение о предоставлении гарантии. Понятно, что фирмы-однодневки и компании из «черных списков» получить ее не смогут.

Стороны гарантийного соглашения

Участниками договора о выдаче банковской гарантии являются заказчик-бенефициар, исполнитель-принципал и банк-гарант. Первый из них выступает в роли кредитора и выгодоприобретателя, именно его права призвано защищать гарантийное соглашение. Принципалом может быть физическое или юридическое лицо (индивидуальный предприниматель или организация), которое вступает в контрактные отношения под поручительство гаранта. Им, в свою очередь, может быть банк, страховая компания либо микрофинансовая организация.

Принципалом может быть физическое или юридическое лицо (индивидуальный предприниматель или организация), которое вступает в контрактные отношения под поручительство гаранта. Им, в свою очередь, может быть банк, страховая компания либо микрофинансовая организация.

Чем отличается банковская гарантия от кредита?

Основное и принципиальное отличие гарантии от кредита или иного вида займа состоит в том, что лицо, за которое гарант дает поручительство, никаких денег не получает. Вместо этого заключается официальное письменное соглашение, в тексте которого прописывается, что банк или иное кредитно-финансовое учреждение выплатит определенную сумму заказчику в случае несоблюдения условий контракта или отказа от исполнений обязательств со стороны подрядчика или поставщика. Размер гарантийной выплаты определяется суммой контракта.

Разновидности банковской гарантии

Предоставляемая гарантия определяется в первую очередь типом сделки. Существует пять основных ее видов:

- тендерная — применяется в госзакупках и госконтрактах, призвана предотвращать случаи отказов исполнителей выполнять условия договора;

- платежная — обеспечивает своевременную оплату работ или поставок;

- таможенная — гарантирует ФТС, что временно ввезенное без уплаты пошлины оборудование будет вывезено обратно;

- налоговая — используется компаниями-экспортерами, производителями подакцизной продукции.

Дает возможность освободиться от авансовых платежей по акцизам, а также вернуть НДС сразу, без камеральной проверки;

Дает возможность освободиться от авансовых платежей по акцизам, а также вернуть НДС сразу, без камеральной проверки; - авансовая – обеспечивает возврат аванса, выданного заказчиком исполнителю, в случае нарушения контракта.

Помимо прочего банковские гарантии различаются условиями предоставления. Они бывают прямыми и обратными, отзывными и безотзывными, условными и безусловными, обеспеченными или необеспеченными залоговым имуществом.

Процесс оформления

Получение банковской гарантии представляет собой поэтапный процесс. Прежде всего потенциальному принципалу следует адекватно оценить возможности своей компании. Она должна удовлетворять следующим требованиям:

- наличие оборота, достаточного для выполнения контрактных обязательств;

- отсутствие продолжительных убыточных периодов и просроченных задолженностей.

Если бизнес соответствует данным критериям, можно переходить к выбору банка-гаранта. Желательно, чтобы он был включен в список Минфина и в соответствующий реестр. К таким организациям больше доверия. Если в учреждении уже открыт расчетный счет фирмы, получить в нем банковскую гарантию будет проще.

К таким организациям больше доверия. Если в учреждении уже открыт расчетный счет фирмы, получить в нем банковскую гарантию будет проще.

Третий этап — это подготовка и предоставление пакета документов. Если гарантия оформляется онлайн, понадобится подкрепление отсканированных бумаг личной подписью, а иногда и нотариальным заверением. После приема документации банк приступает к рассмотрению заявки. Этот этап может занять разное время — от одной недели до двадцати дней. Быстрее всего оформляется электронная банковская гарантия на небольшие суммы.

При одобрении заявки заключается договор между принципалом и гарантом. Один из ключевых пунктов соглашения — права и обязанности сторон. Другие важные моменты касаются сроков действия банковской гарантии, ее суммы и размера вознаграждения банку. Его принципал должен уплачивать до наступления гарантийного случая.

На последнем этапе выдается непосредственно текст банковской гарантии в бумажной или электронной форме.

Как работает БГ?

Принцип работы банковской гарантии достаточно простой. Согласно общим положениям, бенефициар имеет право требовать компенсационных выплат в нескольких случаях:

Согласно общим положениям, бенефициар имеет право требовать компенсационных выплат в нескольких случаях:

- если принципал не выполнил условия контракта;

- при отказе документально подтвердить исполнение договора;

- по иным причинам, если они прописаны в соглашении.

Принципал в процессе гарантийных выплат участия не принимает. Этот вопрос решается между банком и заказчиком, а уже потом с исполнителя востребуется денежная компенсация. Также банковская гарантия может быть отозвана бенефициаром, если контракт выполнен без претензий и по некоторым другим причинам.

Быстро развивающийся рынок заставляет иметь высокую конкурентоспособность и нести ответственность за взятые обязательства перед партнерами. Банковская гарантия является надежным механизмом защиты интересов заказчиков. Заключая договор, исполнитель подтверждает свое участие в тендерах с незначительными затратами на обеспечение, а банк-гарант получает дополнительный доход.

как работают и зачем они нужны, что обеспечивает банк как гарант сделки — примеры схемы

15. 06.2021

06.2021Из этой статьи вы узнаете:

Как не упустить потенциально выгодную сделку, требующую дополнительных инвестиций здесь и сейчас, но при этом гарантирующую в перспективе прибыль, покрывающую все затраты? Допустим, предпринимателю, занимающемуся сельским хозяйством, нужно собрать урожай на продажу — и для этого ему необходим комбайн, который можно приобрести у завода. Планируемый доход от реализации определенно перекрывает стоимость покупки, однако в данный момент свободных денег в распоряжении нет — и, чтобы получить отсрочку платежа, бизнесмен обращается в банк за поручительством. Если разбирать такие примеры простыми словами, банковские гарантии — это то, что позволяет обеспечивать исполнение обязательств, возникающих при заключении сделки.

Участие финансовой организации служит для производителя фактором, подтверждающим, что поставка уборочной техники при любых раскладах будет оплачена в согласованные сроки. Даже в том случае, если весь урожай окажется не продан, или возникнут иные негативные обстоятельства, затрудняющие выполнение соглашения — плательщиком гарантированно выступит банк, который, в свою очередь, уже будет самостоятельно решать вопрос по образовавшемуся долгу.

Даже в том случае, если весь урожай окажется не продан, или возникнут иные негативные обстоятельства, затрудняющие выполнение соглашения — плательщиком гарантированно выступит банк, который, в свою очередь, уже будет самостоятельно решать вопрос по образовавшемуся долгу.

Что такое банковская гарантия

С юридической точки зрения — это вид официально оформленного обязательства, на основании которого, при невыполнении третьей стороной условий договора в части оплаты, кредитное учреждение фактически выступает в качестве солидарного должника, обязующегося компенсировать равную стоимости сделки денежную сумму при представлении соответствующего требования.

Подобная практика является весьма распространенной, применяясь как в российской, так и в зарубежной коммерческой среде. В рамках Унифицированных правил, утвержденных Международной торговой палатой, принят ряд положений, посвященных данному вопросу — в частности, декларирующих, что содержание соглашений рассматриваемой категории должно иметь ясные и четкие формулировки, исключающие возникновение спорных вопросов.

Пример того, как работает банковская гарантия — обеспечение участия предпринимателей в договорных отношениях, где одним из контрагентов выступает государство, разместившее закупочный тендер или контракт на выполнение определенных работ. Механизм нередко применяется в качестве возможности упрощения возврата налога на добавленную стоимость, а также для получения отсрочки по уплате пошлинных сборов таможни. Обязательное требование — оформление в письменном виде, при этом необходимой является только подпись представителя кредитной организации, тогда как заверение принципалом и бенефициаром носит добровольный характер.

Участники процесса

В рамках рассматриваемой процедуры предусматривается участие 3 субъектов:

-

Принципал — лицо, обращающееся в банк для получения на возмездной основе гарантийного подтверждения платежеспособности перед потенциальным контрагентом. Как правило, частные предприниматели или предприятия, планирующие совершение коммерческой сделки или участие в тендере госзакупок.

- Бенефициар — непосредственный получатель денежных средств, выплачиваемых в ситуации, когда изначально согласованные условия договора не были выполнены.

- Банковский гарант — это кредитная организация, предоставляющая письменно оформленное обязательство о покрытии неустойки или компенсации, необходимость которой обуславливается невыполнением контрактных договоренностей.

Стоит отметить, что, начиная с 2015 года спектр учреждений, наделенных правом на оказание услуг подобного рода, был расширен, и включил в себя все коммерческие предприятия. В то же время для выполнения операций, участниками которых выступают таможенные и налоговые службы, а также иные государственные ведомства, могут привлекаться только банковские организации.

В каких случаях банк выступает как гарант сделки

Исходя из специфики соглашения, в рамках которого одной из сторон предоставляется защита от потенциальных убытков и несоблюдения договоренностей, выделяют четыре типа гарантий.

Тендерные

Обеспечение, предусмотренное для реализации госзакупок в соответствии с положениями 44-ФЗ и 223-ФЗ. В данном случае обязательство квалифицируется как безотзывное, что обуславливает невозможность изменения условий или вынесения отказного решения. Применяется при подаче заявки на участие в торгах, в целях исполнения полученных контрактов, а также как подтверждение качества товаров или выполненных работ. Бенефициаром выступает сторона заказчика, при этом обязательным критерием является соответствие поручителя требованиям регулирующего закона и правительственного постановления.

Так, обратившись в МОРСКОЙ БАНК, Вы можете получить выгодное предложение на оформление банковских гарантий по 44-ФЗ и 223-ФЗ.

Договорные

Применяются в ситуациях, когда в сделке не участвует государство, и подразделяются на три категории:

- Авансовые — актуальны для обстоятельств, когда исполнитель получает предварительный платеж, возместить который понадобится в случае невыполнения обязательств.

- Гарантийные — подтверждают исполнение условий контракта, определенных сторонами, и при нарушении позволяют компенсировать неустойку.

- Платежные — исключают вероятность отказа от оплаты выполненных работ или поставленной продукции.

Схема банковской гарантии подобного типа может быть реализована любой коммерческой организацией.

Налоговые

Финансовый инструмент, позволяющий получить отсрочку для уплаты акцизных сборов и налогов, а также ускорить процедуру возмещения НДС. Благодаря этому способу обеспечивается возможность дополнительной экономии, что немаловажно для небольших компаний. В статусе поручителей допускается привлечение исключительно банков, получивших одобрение Минфина, при этом участниками соглашения выступают налогоплательщики и Федеральная налоговая служба (в качестве бенефициара).

Таможенные

Опция для предприятий и частных предпринимателей, ведущих внешнеэкономическую деятельность, предусматривающую перевозку продукции через границы. Коммерческие операции с зарубежными партнерами оформляются в особом порядке, требующем учета правовых нюансов. Поручительство применяется для подтверждения своевременной уплаты пошлинных тарифов, с условием, что кредитная организация включена в перечень, утвержденный Федеральной таможенной службой.

Что входит в договор

Действующие законодательные положения определяют ряд нормативных требований, которым должны соответствовать соглашения рассматриваемой категории.

Обязательная часть

В соответствии с нормами Гражданского кодекса, определяющими, как действует банковская гарантия, и в каких случаях она может быть аннулирована, к числу неотъемлемых договорных элементов относятся:

- Дата выдачи и наименование участвующих субъектов, включая гаранта, бенефициара и принципала.

- Содержание основного обязательства и конкретная сумма, либо алгоритм, в соответствии с которым она определяется.

- Продолжительность действия соглашения и перечень факторов, рассматриваемых в качестве обстоятельств для его исполнения.

В случае с тендерными договорами условия регламентируются более строго и закрепляются в рамках положений второй части статьи 45 федерального закона о контрактной системе.

Документы при подаче требования об оплате

В рамках общепринятой практики перечень документации, прилагаемой к заявлению об исполнении обязательств, определяется сторонами совместно. Обычно достаточным набором считается протокол расчета гарантийной суммы, а также копия доверенности субъекта, выступающего подписантом от бенефициара. В зависимости от специфики заключенной сделки и обстоятельств, рассматриваемых в качестве основания для исполнения поручительства, также могут понадобиться иные подтверждающие документы.

Дополнительная часть

В данном случае речь идет о сопутствующих регламентирующих аспектах, устанавливаемых участниками на стадии оформления соглашения — например, условиях формы подачи требования на оплату, или списке приложений к основному разделу. При проведении госзакупок подобные нюансы указываются в извещении или проектной документации. Стоит отметить, что соблюдение согласованных положений выступает столь же важным фактором, как и наличие обязательных элементов, поскольку допущенные нарушения могут рассматриваться как основание для аннуляции сделки.

Преимущества

Формулируя ответ на вопрос, зачем нужны банковские гарантии, простым языком — для обеспечения уверенности в том, что такие обстоятельства, как недобросовестность контрагента, финансовые проблемы, или несоответствие заявленного качества работ фактическим результатам, никак не повлияют на получение бенефициаром обещанных денежных средств. Все, что требуется для удовлетворения его интересов — подача требования на оплату, оформленного надлежащим образом. При этом кредитная организация не вникает в подробности ситуации, и не разбирается, были обязательства на самом деле исполнены в согласованные сроки и надлежащим образом, или же действительно возникли проблемы, не позволившие выполнить условия договора.

В то же время для принципала гарантия банка — это возможность обойтись без изъятия денег из оборота, и получить желаемый результат, не прибегая к предоставлению залога или поручительства.

Принцип работы

Очевидно, что банковская гарантия не только обеспечивает интересы участников сделок, но и несет в себе определенные риски для кредитной организации. Нарушение принципалом собственных обязательств выступает основанием для истребования оплаты, отказать в которой без наличия должных доказательств практически невозможно. В подобных случаях банк предоставляет бенефициару оговоренную компенсацию, после чего выдвигает требования к неплательщику. При этом всегда остается гипотетическая вероятность банкротства последнего, результатом которой становится потеря денег, выплаченных на гарантийных условиях.

Обеспечение банковской гарантии

С целью снижения потенциальных рисков практикуется не только тщательный анализ балансовой отчетности предприятий, подающих заявку на оформление услуги. В отдельных ситуациях может быть выдвинуто требование предоставления залога, способного покрыть убытки в случае отказа от возмещения или поручительства со стороны третьего лица.

Этапы оформления

Алгоритм получения банковской гарантии выглядит следующим образом.

Выбор гаранта

Принципал имеет право определить организацию самостоятельно, однако в отдельных случаях необходимо учитывать требования, выдвинутые бенефициаром, или установленные нормативными положениями. Критериями также служат и коммерческие условия — к примеру, Вы можете ознакомиться с предложением МОРСКОГО БАНКА, позволяющим сократить временные затраты.

Работа с документацией

Подача заявки предусматривает сбор документов, благодаря которым можно составить общее видение финансового состояния и правового статуса претендента, и принять объективное решение. Перечень обычно представлен на официальном сайте, либо уточняется в процессе общения с полномочным представителем кредитного учреждения.

Рассмотрение заявления

Продолжительность ожидания зависит от внутренних регламентов банковской организации. Сроки варьируются в диапазоне от часа до нескольких суток. Так, экспресс-гарантии МОРСКОГО БАНКА позволяют оформить все необходимые документы по 44-ФЗ и 223-ФЗ в течение одного дня — в том числе в онлайн-режиме.

Заключение договора

Готовое соглашение предусматривает наличие обязательных и дополнительных элементов, определяет перечень гарантийных случаев и коммерческие условия предоставления услуги.

Стоимость

Порядок оплаты счета допускает авансовое предоставление документа, однако чаще всего выпуск производится только после перечисления денежных средств.

Выдача

Согласно принятым правилам, обеспечение обретает юридическую силу начиная с календарной даты, когда оно было выдано. При необходимости кредитная организация может предоставить подтверждение как самому принципалу, так и напрямую бенефициару, в том числе в форме электронной копии, заверенной цифровой подписью. При взаимодействии с государственными службами применяются онлайн-системы ведения документооборота.

Использование банковской гарантии

В ситуациях, когда обязательства по договору были нарушены, возникает основание для реализации основной функции рассматриваемой финансовой процедуры.

Требование оплаты

Выступающий в качестве гаранта, банк не обладает правом на отказ от перечисления денежных средств даже в тех случаях, когда сам факт несоблюдения условий соглашения является предметом спора. Выплата производится на основании рассмотрения документов, представленных бенефициаром — в полномочия кредитной организации не входит удостоверение обстоятельств возникшей ситуации, поскольку подобные вопросы решаются в рамках правового поля. А вот при наличии ошибок, допущенных в процессе оформления и подачи требования, в удовлетворении претензий заявителя может быть отказано.

Возмещение сумм, выплаченных по гарантии

Обязанностью принципала является восполнение средств, потраченных банком на компенсацию — за исключением случаев, когда оплата была произведена с нарушениями, например, при недостаточности предъявленных документов.

Ответственность бенефициара

Если выясняется, что произведенные между сторонами взаиморасчеты оказались необоснованными — ввиду фактического исполнения базовых обязательств основного договора — возникает спорная ситуация, требующая отдельного разрешения. Допускается истребование полученной от банковской организации суммы в пользу принципала.

Сколько действует гарантия

При получении требования кредитное учреждение незамедлительно направляет соответствующее уведомление, а также проводит оценку представленных на рассмотрение документов. Сроки определяются условиями соглашения — стандартная практика предусматривает пять рабочих дней, максимальный допустимый период ожидания — месяц.

Как проверить

Учет документации в рамках госзакупок предусматривает ведение электронного реестра, в котором отражаются сведения обо всех выданных гарантийных обеспечениях. Доступ к базе (в соответствии с законом) имеется как у поручителя, так и у бенефициара. Подтверждением операции служит официальная выписка, предоставляемая в течение 24 часов с момента внесения информации.

Оформление возврата

Действующие нормы, определяющие, как работает банковская гарантия, устанавливают, что по истечении заявленного срока действия соглашение утрачивает юридическую силу, и не требует возвращения банку — за исключением случаев, когда иное предусмотрено положениями договора.

Поделиться в соц. сетях:

Заявка на оформление банковской гарантии

Банковская гарантия в РБ. Получение банковской гарантии

Банковская гарантия

Защитите себя от рисков

Выбрать банковскую гарантию

Банковская гарантия – это способ обеспечения исполнения обязательств, которое отражается в письменном обязательстве банка уплатить бенефициару сумму в соответствии с условиями гарантии.

Покупатель, используя банковскую гарантию, страхует себя от рисков не поставки или не оказания услуг при наличии требования платить предоплату за товар или услугу.

Поставщик, используя банковскую гарантию, страхует себя от риска неоплаты при поставке товара или оказания услуги без предоплаты.

Что вы получите

Преимущества для бенефициара

1

Снижение рисков, ведь банк тщательно проверяет репутацию принципала

2

Возможность быстро получить средства, которые смогут компенсировать последствия нарушения договора

3

Невозможность отзыва гарантии банком, если это не оговорено в тексте гарантии

Преимущества для принципала

1

Возможность сначала получить товар или услугу, а заплатить потом

2

Возможность подтвердить свою репутацию, поскольку банк выдает гарантию только в случаях высокой уверенности в принципале

3

Возможность существенно сэкономить в сравнении с обычным кредитованием

4

Повышение лояльности со стороны контрагента за счет его уверенности в состоятельности сделки

Получить консультацию

Какие есть варианты?

Гарантия по первому требованию

Гарант дает бенефициару обязательство уплатить денежную сумму по его первому письменному требованию, составленному в соответствии с условиями гарантии.Условная гарантия

Кроме письменного требования понадобятся документы, которые доказывают или подтверждают неисполнение принципалом обязательств перед бенефициаромВиды банковской гарантии

- Тендерная гарантия применяется при проведении тендерных торгов. Гарантийная сумма может быть выплачена банком-гарантом заказчику, если принципал выиграл тендер, но потом отказался от сделки

- Так, заказчик не только защищается от риска, но и избавляется от необходимости самостоятельной проверки репутации каждого участника тендера.

- Таможенная гарантия актуальна для тех компаний, которые занимаются импортом:

- Освобождение от необходимости вносить обязательные таможенные платежи

- Избавление от обязанности выводить собственные средства из оборота

- Сокращение срока перевозки товара благодаря разрешению вопроса о немедленной уплате пошлины

- Гарантия обеспечения платежей применяется в случае, когда, когда бенефициар выполнил свои обязательства (например, поставил товар, выполнив условия договора), а принципал получил товар и не оплатил его.

- Тогда вступает в силу гарантия обеспечения платежей: банк-гарант уплачивает гарантийную сумму бенефициару, то есть бенефициар получает вознаграждение за свою работу.

- Гарантия исполнения контракта выплачивается в случае нарушения принципалом своих обязательств по договору. Это может быть как полное неисполнение, так и ненадлежащее исполнение обязательств.

- Особенности:

- Гарантия исполнения контракта может выставляться в качестве обеспечения отдельных условий договора, например, сроков поставки, качества продукции и др.

- Бенефициар может выставить требование на выплату гарантии, подкрепив его судебным решением, принятым в пользу бенефициара. Такой вариант компенсации может оказаться единственно возможным, если дело дошло до суда и ответчик признан неплатежеспособным.

- Представим ситуацию: бенефициар заключил договор с принципалом и внес предоплату, но действий от принципала не последовало, т.е. он забрал предоплату и нарушил условия договора.

- Если предварительно составить гарантию обеспечения возврата авансового платежа, то бенефициар сможет защитить себя от мошенничества. Такая гарантия действует и в случае с авансом (внесения части стоимости), и в случае с полной предоплатой. При этом банк-гарант обязуется выплатить бенефициару сумму, равную предоплате

Условия выдачи банковской гарантии

1

Срок государственной регистрации в качестве юридического лица: от 6 месяцев

2

Срок банковской гарантии определяется индивидуально

3

Обеспечение обязательств по гарантии:

• залог,

• гарантийный депозит денежных средств,

• страхование финансового риска

4

Стоимость оформления гарантии определяется индивидуально

5

Комиссия за сопровождение гарантии определяется индивидуально

Получить консультацию

Получить консультацию

Что такое банковская гарантия. Объясняем простыми словами — Секрет фирмы

Допустим, вы занимаетесь сельским хозяйством и вам пора собирать урожай. Старая техника не справляется и нужна новая — вы можете приобрести её у дилера, но денег пока нет. Вы уверены, что прибыль после сбора урожая будет хорошая и точно сможет покрыть издержки. Чтобы получить отсрочку платежа, вы можете обратиться в банк за поручительством — он гарантирует дилеру, что заплатит ему, если вы по какой-то причине этого не сделаете.

Охотнее всего банковскими гарантиями пользуются предприниматели. Часто это требуется, чтобы претендовать на победу в госзакупках: это требование прописывают, чтобы отсечь недобросовестных подрядчиков. Перед одобрением гарантии банк проверяет исполнителя на платёжеспособность и только на основании этого принимает решение. Фирмам-однодневкам он, конечно, откажет.

Пример употребления на «Секрете»

«Обеспечение заявки — это гарантия, что поставщик подпишет контракт на условиях заказчика. Для этого нужно предоставить банковскую гарантию (банк ручается за участника торгов) или заморозить «живые деньги» на спецсчёте (от 0,5% до 5% от начальной цены контракта). Их вернут после заключения контракта».

(Доцент экономического факультета РУДН Сергей Зайнуллин — о том, почему госзакупки увеличивают цену товаров, работ и услуг как минимум на 5%.)

Участники процесса

В оформлении банковской гарантии всегда присутствуют три стороны, каждая из них несёт свои функции: гарант (это и есть банк, который исполнит обязательства должника), принципал (должник, который обязуется исполнить условия договора) и бенефициар (тот, кто получит по гарантии деньги, если принципал не выполнит перед ним свои обязательства).

Нюансы

Существует несколько видов банковских гарантий:

Таможенная гарантия.Предприниматели, которые ввозят товары в РФ, должны оплатить таможенную пошлину. Предприниматель может обратиться в банк за гарантией своевременной уплаты пошлины.

Гарантия исполнения договора. Это защита одной из сторон договора от нарушения. Например, такая гарантия может обеспечить как обязательства покупателя оплатить товар или услугу, так и обязательства продавца передать товар или оказать услугу.

Платёжная гарантия. В данном случае банк гарантирует заказчику, что оплатит товар или услугу в строго оговорённый срок.

Авансовая гарантия. Банк гарантирует возврат аванса, который выдал заказчик исполнителю, если договор останется невыполненным.

Статью проверил:

Экспресс-гарантия быстро: срочно оформить банковскую гарантию за 1 день

×В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные). Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ. Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

(PDF) Суть деятельности Гарантийного фонда и связанные с ней дилеммы в контексте стабильности банковской системы

124 IWONA DOROTA CZECHOWSKA

(4) сбор и анализ информации о лицах, на которые распространяется гарантия

, подготовка анализа и прогнозы в отношении банковского сектора, как

, а также принятие инициатив и превентивных мер для поддержания стабильности банковской системы

.

Обычно обозначают два основных направления деятельности Фонда — обязательное де-

пост-страхование и дискреционную финансовую помощь для банков с платежеспособностью

проблем.

При анализе функции гарантии можно заметить, что средства гарантии

, покрытые защитой BFG, составляют основу для определения суммы

финансовых ресурсов, причитающихся индивидуальному вкладчику. Это пособие составляет

, рассчитанное в случае банкротства любого банка в сумме, указанной в

измененного Закона BFG 2010 г., в соответствии с которым сумма депозита, не превышающая

, превышающая эквивалент 100 000 злотых евро, гарантируется в полностью (Закон

от 16 декабря 2010 г. о внесении поправок в Закон о фонде банковских гарантий и некоторые другие законы

).Расчет гарантированной суммы основан на всех средствах, накопленных

в банке (также в электронном виде, онлайн) одним лицом. Независимо от количества

счетов (например, срочные вклады, текущие счета, сберегательные и расчетные счета),

они рассматриваются как один депозит. На совместные счета также распространяется гарантия.

Каждый владелец совместного счета имеет право на получение отдельной гарантированной суммы. Каждый из

супругов рассматривается как отдельный вкладчик вне зависимости от их взаимного имущественного отношения —

супругов (Закон от 14 декабря 1994 г. о Фонде банковских гарантий).

Основанием для расчета гарантированной суммы является сумма денежных средств, размещенных на всех счетах

. Независимо от валюты депозита,

гарантированные средства выплачиваются в злотых после расчета стоимости депозита в иностранной валюте

по обменному курсу со дня банкротства банка

. Также возможно вернуть некоторые депозиты, которые не гарантированы BFG

.Они представляют собой требования вкладчика к конкурсной массе банка

и могут быть взысканы в ходе процедуры банкротства. Кроме того, следует отметить, что в случае определенных продуктов, доступных клиентам, банк

действует исключительно как посредник в их продаже (это относится, например, к паям в инвестиционных фондах

или страховым продуктам) и следовательно, на них не распространяется гарантийная схема

.Страхуется только депозитная составляющая продукта (Закон №

от 14 декабря 1994 г. о Фонде банковских гарантий).

Из группы вкладчиков, защищенных на основании закона

Закона о Банковском гарантийном фонде от 14 декабря 1994 г., исключаются: Государственное казначейство,

отечественные и иностранные банки, кредитные учреждения, лица, торгующие финансовыми инструментами.

ments, страховые компании, инвестиционные фонды, пенсионные фонды, основные акционеры

банка, владеющего не менее 5% акций, а также управленческий персонал банка.

В случае банкротства банка BFG собирает средства от всех банков для выплаты

сумм, гарантированных клиентам банка-банкрота, по состоянию на

день приостановки операций банка, плюс начисленные проценты до

дня выполнения гарантийных условий. Фонд принимает на себя обязательства перед вкладчиком

в день, когда деятельность банка приостановлена Управлением финансового надзора Польши

(польский: Komisja Nadzoru Finansowego) и

подано ходатайство о его ликвидации.После того, как банк объявлен неплатежеспособным,

Использование, право на участие и процесс, преимущества

Гарантия означает предоставление чего-либо в качестве обеспечения. Банковская гарантия — это когда банк предлагает поручительство и гарантии по различным деловым обязательствам от имени своих клиентов в рамках определенных правил. Кредитные учреждения предоставляют банковскую гарантию, которая действует как обещание покрыть убытки клиента в случае неисполнения им кредита. Это гарантия для бенефициара, что финансовое учреждение будет поддерживать договор между клиентом и третьей стороной, если клиент не сможет этого сделать.

Значение банковской гарантии

Банковская гарантия — это обещание банка любому третьему лицу принять на себя платежный риск от имени своих клиентов. Банковская гарантия предоставляется по договорным обязательствам между банком и его клиентами. Такие гарантии широко используются в деловых и личных сделках для защиты третьей стороны от финансовых потерь. Эта гарантия помогает компании покупать вещи, которые она обычно не могла бы приобрести, тем самым помогая бизнесу расти и поощряя предпринимательскую активность.

Например, компания Xyz — это недавно созданная текстильная фабрика, которая хочет закупить сырье для ткани за 1 крор. Поставщик сырья требует, чтобы компания Xyz предоставила банковскую гарантию для покрытия платежей, прежде чем они отправят сырье компании Xyz. Компания Xyz запрашивает и получает гарантию от кредитной организации, которая ведет свои денежные счета. По сути, банк подписывает договор купли-продажи с продавцом. Если компания Xyz не выполнит платеж, продавец может взыскать его в банке.

Точно так же крупный производитель мебели желает заключить договор с мелким продавцом деревянных изделий. Крупный производитель потребует от мелкого поставщика предоставить банковскую гарантию перед заключением контракта на древесину стоимостью 50 лакхов. В этом случае бенефициаром является крупный производитель, которому перед заключением контракта требуется гарантия. Если мелкий продавец не может доставить древесный материал, крупный производитель мебели может потребовать возмещения убытков в банке.

Образец банковской гарантии для справки: https://www.nlcindia.com/tenders/format_bgp.pdf

Использование банковской гарантии

- Когда крупные компании покупают у мелких продавцов, они обычно требуют, чтобы поставщики предоставили гарантийный сертификат из банков, прежде чем предоставлять такие возможности для бизнеса.

- Преимущественно используется при покупке и продаже товаров в кредит, когда продавец получает гарантию платежа от банка в случае невыполнения обязательств покупателем.

- Помогает в подтверждении доверия к физическим лицам, что, в свою очередь, позволяет им получать ссуды, а также помогает в предпринимательской деятельности.

Несмотря на то, что банковская гарантия может использоваться во многих случаях для заявителя, банк должен обработать то же самое только после обеспечения финансовой стабильности заявителя / бизнеса. Риск, связанный с предоставлением такой гарантии, должен быть тщательно проанализирован банком.

Преимущества и недостатки банковских гарантий

Банковская гарантия имеет свои достоинства и недостатки.Преимущества:

- Банковская гарантия снижает финансовый риск, связанный с бизнес-операцией.

- Из-за низкого риска он побуждает продавца / бенефициаров расширять свой бизнес на кредитной основе.

- Банки обычно взимают низкие комиссии за гарантии, что выгодно даже для малого бизнеса.

- Когда банки анализируют и подтверждают финансовую стабильность бизнеса, доверие к нему возрастает, а это, в свою очередь, увеличивает возможности для бизнеса.

- По большей части гарантия требует меньше документов и быстро обрабатывается банками (если поданы все документы).

С другой стороны, есть некоторые недостатки, такие как:

- Иногда банки очень жестко оценивают финансовое положение бизнеса. Это делает процесс сложным и трудоемким.

- При строгой оценке банков получить банковскую гарантию убыточным организациям очень сложно.

- Для некоторых гарантий, связанных с транзакциями на большие суммы или с высоким риском, банки будут требовать залоговое обеспечение для обработки гарантии.

Виды банковских гарантий

Существует два основных типа банковских гарантий, используемых в бизнесе, а именно:

Финансовая гарантия

Эти гарантии обычно выдаются вместо гарантийных депозитов. Некоторые контракты могут требовать от покупателя финансовых обязательств, например залога.В таких случаях вместо депонирования денег покупатель может предоставить продавцу финансовую банковскую гарантию, с помощью которой продавец может получить компенсацию в случае каких-либо убытков.

Гарантия исполнения

Эти гарантии выдаются для исполнения контракта или обязательства. В случае невыполнения, неисполнения или недолгого исполнения контракта убытки бенефициара будут возмещены банком.

Например, A заключает контракт с B на завершение определенного проекта, и этот контракт подкрепляется банковской гарантией.Если A не завершит проект вовремя и не компенсирует B убытки, B может потребовать убытки от банка с предоставленной банковской гарантией.

Право на получение банковской гарантии (BG) и процесс

Любое лицо с хорошей финансовой репутацией имеет право подать заявку на BG. BG может применяться бизнесом в его банке или любом другом банке, предлагающем такие услуги. Перед утверждением BG банк проанализирует предыдущую банковскую историю, кредитоспособность, ликвидность, рейтинг CRISIL и CIBIL заявителя.

Банк также проверит период BG, стоимость, данные получателя и валюту, как требуется для утверждения. В некоторых случаях банки потребуют, чтобы заявитель предоставил обеспечение для покрытия стоимости BG. Как только сотрудники банка будут удовлетворены всеми критериями, они предоставят необходимые разрешения, необходимые для обработки BG.

Комиссия за банковскую гарантию

Обычно комиссии BG основаны на риске, который принимает на себя банк при каждой транзакции.Например, считается, что финансовая BG принимает на себя больший риск, чем финансовая BG. Следовательно, плата за финансовый BG будет выше, чем плата за выполнение BG. В зависимости от типа BG комиссии обычно взимаются ежеквартально из расчета 0,75% или 0,50% BG в течение срока действия BG.

Помимо этого, банк может также взимать плату за обработку заявления, плату за документацию и плату за обработку. В некоторых случаях банк требует от заявителя обеспечение, которое обычно составляет 100% от стоимости BG.В некоторых случаях банк-эмитент также может принять обеспечение или денежную маржу.

Разница между BG и аккредитивом (LOC)

LOC — это финансовый документ, который налагает на банк обязанность произвести платеж получателю после завершения определенных услуг в соответствии с требованиями заявителя. LOC выдается банком, когда покупатель просит свой банк произвести платеж продавцу при получении определенных товаров или услуг. То есть, когда покупатель сталкивается с трудностями с потоком денежных средств или аналогичными ситуациями и, таким образом, не может произвести немедленную оплату продавцу, он обратится в свой банк для осуществления платежа продавцу после подачи определенных документов.

Банк позже вернет уплаченную сумму с покупателя вместе с необходимыми комиссиями. С другой стороны, согласно BG, банк обязан произвести платеж третьей стороне только в том случае, если заявитель не может произвести платеж третьей стороне или не выполняет требуемые обязательства по контракту.

BG в основном используется для защиты продавца от убытков или повреждений из-за неисполнения другой стороной контракта. LOC обычно неправильно понимают как BG, поскольку они обладают некоторыми общими характеристиками.Оба они играют важную роль в торговом финансировании, когда стороны сделки не установили деловых отношений. Однако между LOC и BG есть много различий.

Основные различия между аккредитивом (LOC) и банковской гарантией (BG) заключаются в следующем:

| Подробные сведения | LOC | BG |

| Nature | LOC — это обязательство, принятое банком для осуществления платежа получателю при оказании определенных услуг. | BG — это гарантия, предоставляемая банком бенефициару в отношении осуществления указанного платежа в случае невыполнения обязательств заявителем. |

| Основное обязательство | Банк сохраняет за собой основное обязательство по осуществлению платежа, а затем взыскивает его с клиента. | Банк предполагает произвести платеж только в том случае, если клиент не выполняет платежи по умолчанию. |

| Платеж | Банк производит платеж получателю в срок.Нет необходимости ждать, пока клиент не выполнит дефолт. | Только тогда, когда клиент устанавливает платеж получателю по умолчанию, банк выполняет платеж. |

| Порядок работы | Оргкомитет гарантирует, что сумма будет выплачена, пока услуги оказываются в соответствии с согласованными условиями. | BG гарантирует возмещение убытков, если заявитель не удовлетворяет указанным условиям. |

| Количество вовлеченных сторон | Здесь задействовано несколько сторон — аккредитивный банк-эмитент, его клиент, получатель (третье лицо) и авизующий банк. | Участвуют только три стороны: банкир, его клиент и получатель (третье лицо). |

| Пригодность | Как правило, это более уместно при импорте и экспорте товаров и услуг. | Подходит для любых деловых или личных сделок. |

| Риск | Банк принимает на себя больший риск, чем клиент. | Основной риск принимает на себя заказчик. |

Получите эксперта по доступной цене

Для ITR, возврат GST, регистрация компании, регистрация товарного знака, регистрация GST

Что такое гарантийное письмо (LG)

Гарантийное письмо — это документ, выпущенный вашим банком, который гарантирует, что ваш поставщик получит оплату за товары или услуги, которые он предоставляет вашей компании, в случае, если ваша компания сама не может заплатить.В этом случае ваш банк выплатит вашему поставщику определенную сумму.

Гарантийное письмо отличается от коммерческого аккредитива, который обязывает банк платить поставщику напрямую от вашего имени при оказании услуг, независимо от того, имеет ли ваша компания возможность платить или нет.

Ваша компания может запросить гарантийное письмо от вашего банка, если ваши поставщики не уверены в вашей платежеспособности. Это может произойти, когда:

- Ваша компания работает с новым поставщиком, который не хочет предоставлять торговый кредит (т.д., разрешить покупку товаров или услуг без немедленной оплаты).

- Ваша компания находится в режиме запуска и не имеет достаточной кредитной истории, чтобы поставщик мог оценить вашу платежеспособность.

- Ваша компания имеет дело с поставщиком за пределами своей обычной торговой зоны или в другой стране.

Чтобы получить гарантийное письмо для одного из ваших поставщиков, ваша компания должна обратиться в ваш банк, как и любое другое заявление на получение кредита. В случае одобрения ваш банк, по сути, передает свой кредитный рейтинг вашей компании, чтобы компания-поставщик могла полагаться на него при оплате.Это облегчает вашей компании покупку необходимых продуктов и услуг.

Пока ваша компания в состоянии покрывать свои расходы, она фактически не требует от банка оплаты каких-либо счетов, поэтому гарантийное письмо также известно как «резервный заем». Компании платят ежегодный взнос, но не проценты за эту привилегию. Комиссия обычно представляет собой процент от общей суммы, гарантированной письмом.

Подробнее о гарантийных письмах

Гарантированная в письме сумма не отображается в балансе компании, но указывается как условное обязательство (обязательство, которое может возникнуть или не наступить) в примечаниях к финансовой отчетности.

Что такое встречная гарантия и банковская гарантия? — Mvorganizing.org

Что такое встречная гарантия и банковская гарантия?

поручает второму банку (гаранту) выдать гарантию до востребования в пользу указанного бенефициара; а также. гарантии второму банку (эта гарантия является встречной гарантией), что он получит компенсацию за свой платеж бенефициару в соответствии с его гарантией до востребования.

В чем разница между BG и LC?

В чем разница между BG и LC? По аккредитиву при возникновении обязанности по предоставлению документов по исполнению договора банк выплачивает сумму бенефициару.Однако в банковской гарантии бенефициару выплачиваются деньги за неисполнение обязательства в соответствии с контрактом BG.

Что вы подразумеваете под банковской гарантией?

Банковская гарантия — это вид финансовой поддержки, предлагаемой кредитным учреждением. Другими словами, если должник не погасит долг, банк погасит его. Банковская гарантия позволяет клиенту или должнику приобретать товары, покупать оборудование или получать ссуду.

Что такое банковская гарантия ЮАР?

Гарантия, выданная бенефициару в Южной Африке, называется местной гарантией.Гарантия, выданная бенефициару за пределами Южной Африки, называется иностранной гарантией. FNB может выдавать гарантии напрямую иностранным бенефициарам или косвенно иностранным бенефициарам через иностранный банк.

Сколько банк гарантирует ваши деньги?

FDIC страхует деньги, которые вы кладете в банк, на сумму до 250 000 долларов на каждый счет — сумму, которая устраивает большинство американцев.

Сколько стоит банковская гарантия?

Услуги экспресс-банковской гарантии 1

| Комиссия | Сумма |

|---|---|

| Комиссия за учреждение | 350 долл. США |

| Комиссия за текущую линию | 2.95% годовых от лимита банковской гарантии, выплачивается каждые 6 месяцев вперед. Автоматически списывается с вашего транзакционного счета BOQ. |

Можно ли аннулировать банковскую гарантию?

Аннулирование гарантии: бенефициар гарантии должен вызвать BG в дату истечения срока гарантии или до нее. Если ответ не получен или оригинальная гарантия не передана для аннулирования, гарантия может быть аннулирована банком после ожидания в течение разумного времени.

Как долго действует банковская гарантия?

Банковские гарантии обычно не должны превышать 10 лет. Банки могут выдавать гарантии (BG) на периоды свыше 10 лет, принимая во внимание влияние очень длительных гарантий на их управление пассивами активов и в соответствии с их политикой выдачи гарантий на срок свыше 10 лет, утвержденной Советом директоров.

Возмещается ли банковская гарантия?

Финансовая гарантия: Финансовая банковская гарантия гарантирует, что деньги будут возвращены, если сторона не завершит полностью конкретный проект или операцию.Также будет гарантия, что, если продавец не предоставит услугу или продукт точно или быстро, покупатель получит возмещение платежа.

Зарабатывают ли проценты по банковской гарантии?

Банки не взимают процентную ставку по BG и SLOC. Вместо этого клиент должен заплатить комиссию или плату в размере гарантированной суммы.

Как мне получить обратно свою банковскую гарантию?

После того, как домовладелец вернет вашу гарантию, вы можете обратиться в банк с оригинальной гарантией, чтобы они ее аннулировали.В качестве альтернативы домовладелец может подтвердить в банке, что он больше не требует гарантии, и предоставить банку свою подпись. Это также аннулирует банковскую гарантию.

Какие требования к банковской гарантии?

Документы, необходимые для подачи заявления на получение банковской гарантии:

- Письмо-запрос и меморандум встречного возмещения, касающийся списания фиксированного депозита с должной печатью (франкирование согласно соответствующему Закону о государственных гербах).

- Текст банковской гарантии.

- Решение Совета директоров частной компании с ограниченной ответственностью / компании с ограниченной ответственностью.

Что произойдет, если я потеряю банковскую гарантию?

Если бенефициар / клиент потерял банковскую гарантию и просит банк отменить ее, банкиры должны обратиться в юридический отдел для подготовки документа об освобождении от ответственности и возмещения убытков для исполнения бенефициаром / клиентом (письмо об отмене приемлемо для определенных государственные облигации, которые их не предоставляют).

Что происходит при использовании банковской гарантии?

Банк обязан удовлетворить любую законную претензию в течение срока действия гарантии.Если запрос в порядке и нет суда, запрещающего платеж, банк должен оплатить платеж получателю.

Можно ли воспользоваться банковской гарантией в течение периода претензии?

Срок действия BG составляет три месяца после истечения срока действия. Дата истечения срока требования в BG — это только дата истечения срока, до которой Бенефициар должен подать иск в банк-эмитент BG, и не является датой, до которой должен быть подан иск в суд за неисполнение претензии.

Когда можно использовать банковскую гарантию?

Суды постоянно утверждали, что на безусловную банковскую гарантию, которая представляет собой независимое соглашение между бенефициаром и Банком, может ссылаться бенефициар, независимо от споров между бенефициаром и основным обязательством (т. Е. Стороной, от имени которой банковская гарантия имеет было дано).

Когда требуется гарантия?

Было отмечено, что банковская гарантия — это договор между бенефициаром и банком.Когда бенефициар запрашивает банковскую гарантию и письмо с просьбой о ней отправляется в рамках банковской гарантии, банк обязан произвести платеж бенефициару. 5.4 Верховный суд заметил [U.P.

Что является обязательной оговоркой в банковской гарантии?

v. Публичное уведомление, выпущенное таможенным департаментом, предусматривает, среди прочего, что все банковские гарантии, предоставляемые импортером, должны содержать положение о самообновлении, встроенное в саму гарантию.

Как работает банковская гарантия?

Банковская гарантия (BG) — это конкретное обязательство банка (гаранта) выплатить бенефициару определенную сумму денег в течение определенного периода, если заявитель (принципал) не выполняет свои договорные или другие обязательства по базовой транзакции.

Что такое банковская гарантия

Главная »Что такое банковская гарантияБанковская гарантия Значение .

Банковская гарантия, также называемая гарантийным письмом, является обязывающим обязательством банка-эмитента по выплате бенефициару в случае невыполнения заявителем своих финансовых и договорных обязательств.

Мы можем сделать введение

Мы можем представить вам швейцарскую финансовую компанию, специализирующуюся на предоставлении корпоративного финансирования.

Бесплатная загрузка документа

объект

У нас есть ряд полезных документов и информации, которые помогут вам получить финансирование для вашей компании по производству проекторов.

Мы можем ответить на ваши

вопросов

Мы отвечаем на ваши вопросы по банковским гарантиям. Щелкните здесь, чтобы получить ответы, необходимые для принятия обоснованного решения.

Их можно оформить двумя способами :

Прямая гарантия .Банк-эмитент по указанию своего клиента (поставщика) выдает гарантию напрямую другому банку (банку-получателю). Это может быть за счет получателя или, в некоторых случаях, напрямую за счет получателя.

Косвенная гарантия .Банк провайдеров просит свой банк-корреспондент выдать гарантию от их имени. Банк-корреспондент становится банком-эмитентом и выдает гарантию, даже если у него нет счета поставщика.

Если гарантия используется для монетизации, она считается банковской гарантией до востребования. Этот тип гарантии имеет конкретную формулировку и регулируется Едиными правилами ICC для банковских гарантий по требованию (URDG 758).

ICC относится к Международной торговой палате (ICC). Цель ICC — установить правила для глобального бизнеса, включая международную торговлю.

Банковские гарантиивыдаются для различных целей, например для таможенных гарантий и гарантий доставки.Таким образом, каждая гарантия будет следовать точному формату, соответствующему их конкретной цели.

Просто потому, что вы находитесь в определенной стране, вам не нужно использовать банк, расположенный в той же стране. Обычно бывает так, что если ваш собственный банк не желает предоставлять вам банковскую гарантию, зарубежный банк может помочь.

Если это так, то использование посредника для облегчения знакомства с банком может помочь, поскольку у вас не будет истории с этим банком.

Мы можем познакомить с соответствующим посредником в зависимости от вашего статуса и требований, независимо от страны, в которой вы находитесь.

Дополнительную информацию о банковской гарантии и значении различных типов гарантий можно найти здесь.

Если у вас есть дополнительные вопросы по этому или другому вопросу, связанному с банковскими гарантиями, вы можете поискать в наших часто задаваемых вопросах, где вы, надеюсь, найдете ответ, который ищете.Или вы можете задать нам вопрос, и мы ответим на него за вас.

Контакт

Если вы хотите получить дополнительную информацию или у вас есть конкретный вопрос относительно информации на этой странице, пожалуйста, не стесняйтесь связаться с одним из наших экспертов, заполнив нашу форму быстрой связи.

Мы стараемся отвечать на вопросы или запросы о предоставлении информации в течение 3 рабочих дней. Если вы хотите, чтобы мы представили вам швейцарскую финансовую компанию, специализирующуюся на предоставлении корпоративного финансирования.Тогда, пожалуйста, заполните нашу анкету.

Банковские гарантии и судебный запрет на их использование — Финансы и банковское дело

Чтобы распечатать эту статью, вам нужно только зарегистрироваться или войти на сайт Mondaq.com.

Банковская гарантия («BG») — это распространенный способ обеспечения выплата денег в коммерческих сделках в качестве бенефициара, в соответствии с гарантия, имеет право реализовать всю сумму по эта гарантия в соответствии с условиями, независимо от каких-либо ожидающих спор между лицом, от имени которого была предоставлена гарантия и получатель.Поскольку BG представляет собой независимую договор между банком и бенефициаром, обе стороны связаны его условиями. Таким образом, призыв должен быть в в соответствии с условиями гарантии или, в противном случае, обращение сам был бы плох в законе.

Виды банковских гарантий

Два типа BG: (i) Безусловные BG; (ii) Условные BG. Безусловный BG обеспечивает оплату бенефициар «безоговорочно и безотзывно» на первое требование получателя при обращении к гарантии.В Условный BG имеет определенные условия, которые после выполнения Бенефициар может активировать условную BG. Надо платить Обратите внимание на язык гарантии, чтобы определить, какой своего рода гарантия. Некоторые гарантии, хотя упоминают слова «Безусловно и безотзывно» они квалифицируют такие выражения с условием или ситуацией, при возникновении которых основная гарантия становится инкапсулируемой. В таких обстоятельствах рассматриваемая BG будет отнесена к категории условной BG.Поэтому условия гарантии крайне существенны.

Вызов банковских гарантий

Получателю необходимо активировать BG не позднее истечения срока дата гарантии. Если Банк не получит претензий по или до указанного срока действия Банк освобождается от свою ответственность. Получателю необходимо отправить письмо в банк. с указанием обстоятельств, которые привели к обналичиванию гарантия. Однако как может сторона, от имени которой была предоставлена гарантия, запрещающая бенефициару обналичить гарантия? Именно для этой цели была создана катена судебные решения, которые кратко обсуждаются ниже.

Судебный запрет на вызов безусловного банка ГарантияОбычно простое прочтение положений стандарта безусловная банковская гарантия отражает то, что гарант обязуется платить без возражений, что делает запрос убедительным и привязка. 1 Некоторые банковские гарантии делают бенефициар единоличный судья в отношении обращения и исполнения банковская гарантия, по которой решение об обращении остается на усмотрение абсолютное усмотрение этого бенефициара. 2 Гарант должен оплатить без по поводу спора по основному контракту и суд не сможет начать расследование относящиеся к природе prima facie соответствующего требования о стороны судебного процесса по основному спору. 3

В U.P. Кооператив. Federation Ltd. против Singh Consultants и Инженеры (П) Лтд . 4 , обязательство было Банк обязался выплатить сумму «в первый раз». требование »и« без возражений, возражений или протестов и без ссылки на такую сторону и не подвергая сомнению юридические отношения между стороной, в пользу которой была дана гарантия и сторона, от имени которой была предоставлена гарантия.”The Благородный Верховный суд постановил, что Банк был обязан заплатить в момент предъявления требования без протеста и оспаривания, независимо от наличия спора между сторонами. Благородный Суд также постановил, что в таком случае сторона, от имени которой гарантия не имела права на судебный запрет сдерживание банка в исполнении его гарантии.

Дело Верховного суда Нью-Йорка было передано в U.P. Кооператив. Federation Ltd. (Supra), в котором деяние, квалифицируемое как мошенничество разобрались.По делу «Стейн против Дж. Генри Шредера» Banking Corp., это был случай, когда факты были как следует:

Иск Истца в Верховном суде Нью-Йорка должен был ограничить оплату или предъявление к оплате векселей по аккредитиву, выданному для обеспечения покупной цены плиты Щетинки, приобретенные Истцом у бенефициара кредит;

бенефициар отправил материалы и представил черновики и другие сопутствующие документы для платежа банком-эмитентом;

Заявитель утверждал, что поставленный материал не был кабаном. Щетина, но коровий волос и прочий бесполезный материал, мусор.Хотя представленные документы соответствовали аккредитиву, они содержали материальные ложные представления о фактах;

банк-ответчик подал ходатайство об отклонении жалобы на том основании, что факты не являлись основанием для иска (для целей ходатайства утверждения в жалобе считались установленными).

Верховный суд Нью-Йорка постановил, что имело место мошенничество (в отношении документов, выставленных на отзыв), которые раскрыл основание иска, которое давало право стороне на судебный запрет на прекращение платежа.Следовательно, это был тот случай, когда получатель знал и считал, что он отправил мусор / бесполезный материал, но тем не менее представил банку ложные сведения что он имел право на получение платы за свиную щетину.

В свете такого строгого закона существует только два узких исключения, когда судебный запрет на вызов безусловного банка гарантия может быть предоставлена а именно:

Мошенничество вопиющего характера с целью подорвать всю лежащую в основе транзакция, о которой банк уведомил, и

Специальные акции в форме предотвращения безвозвратных несправедливость между сторонами.

Мошенничество

Ссылаясь на определение «мошенничества» как предусмотрено в соответствии с разделом 17 Закона о контрактах 1872 г., Верховный Суд in Reliance Salt Ltd. против Cosmos Enterprises, 6 постановил, что совершение мошенничества будет включать любое действие, совершенное стороной с целью обмана другой стороны или его агентом, или побудить его заключить договор. И бремя доказывания такого мошенничества лежит на стороне, совершающей такое утверждение.

Характер мошенничества — В отношении U.P. Состояние Sugar Corporation против Sumac International Ltd. 7 , Верховный суд достопочтенного постановил, что мошенничество в связи с безусловным банком гарантия быть такой, что «это подрывает саму основу такая банковская гарантия ». [Курсив добавлен.] Никакого другого мошенничества не достаточно хорош, чтобы пройти тест, и, кроме того, Банку необходимо иметь уведомление о таком мошенничестве. Благородный Верховный суд постановил, что поскольку банк предоставляет собственный кредит, связанный с его репутацией, он не имел защиты для отклонения платежа, за исключением случаев мошенничества.Верховный суд также постановил, что характер мошенничества должен быть «вопиющего характера, чтобы подорвать всю лежащую в основе сделка. 8 Кроме того, такое мошенничество должно быть совершено бенефициаром, а не кем-то другим. 9

Даже в деле Hindustan Steelworks Construction Ltd. v. Tarapore & Co. 10 , ссылаясь на судебное решение в срок. Кооператив. Federation Ltd. (Supra), Hon’ble Supreme Суд постановил, что исключение мошенничества должно иметь эффект нарушая всю лежащую в основе транзакцию.Верховный суд далее постановил, что мошенничество, будь то во время исполнения контракта или в связи с обстоятельствами или последующими событиями в связи с этим мошенничество должно носить вопиющий характер, чтобы подорвать всю лежащую в основе транзакцию или такую, которая может нарушить сама основа такой банковской гарантии.

Особые акции — непоправимая несправедливость

Второе исключение относится к случаям, когда при разрешении инкассация безусловной банковской гарантии приведет к непоправимый вред или несправедливость по отношению к одной из заинтересованных сторон.Ущерб или несправедливость, рассматриваемые в этом разделе, должны быть такими исключительный и безвозвратный характер, что он перевесит условия гарантии и неблагоприятные последствия такого судебного запрета по коммерческим сделкам в стране будет сурово. 11

Судебный запрет на вызов условного банка ГарантияЕсли банковская гарантия является условной, бенефициар не может иметь неограниченное право ссылаться на гарантию, и суд может выдать судебный запрет на использование гарантии с учетом фактов дела.Если банковская гарантия носит условный характер, обращение к нему должно быть в строгом соответствии с условия, на которых выдается гарантия.