Реструктуризация долгов | Процедура реструктуризации долгов в Москве

Временные сложности с обслуживанием долговых обязательств могут быть связаны как с экономическими колебаниями, так и с другими неблагоприятными событиями, которые сложно спрогнозировать. Под удар попадают как граждане, так и предприятия разных форм собственности. Чтобы выйти из положения без ущерба для репутации, необходимо провести реструктуризацию задолженности.

Реструктуризация долгов физических лиц

Граждане, пропустившие срок внесения обязательного платежа по кредиту, вынуждены вести неприятные переговоры с представителями службы безопасности банка, а затем и с коллекторами. Но этого можно избежать, заранее обратившись к нам.

Юристы изучат ситуацию и проведут переговоры с сотрудниками банка от вашего имени. Мы поможем найти способ погашения кредита, который наилучшим образом подойдёт в изменившихся условиях. Обычно для этого применяются следующие меры:

- предоставление кредитных каникул;

- смена валюты, указанной в договоре;

- увеличение срока выплат;

- рефинансирование на более выгодных условиях.

Представители банка, видя готовность клиента исполнять финансовые обязательства, обычно идут на отмену пени и штрафных санкций за просрочку.

Стоимость услуг

Реструктуризация долгов организаций

Работа с долгами юридических лиц требует несколько иного подхода. Здесь кредиторами могут выступать не только кредитные организации, но и контрагенты компании. В некоторых случаях они могут потребовать признания компании банкротом для того, чтобы вернуть свои средства. Но это длительный и затратный процесс. Поэтому многие кредиторы готовы обсуждать пересмотр финансовых обязательств в добровольном порядке.

Помимо увеличения срока выплат и предоставления кредитных каникул можно предложить пересмотреть ставку кредита в связи с новыми обстоятельствами. Также в некоторых случаях удаётся погасить часть задолженности за счёт доли в уставном капитале компании.

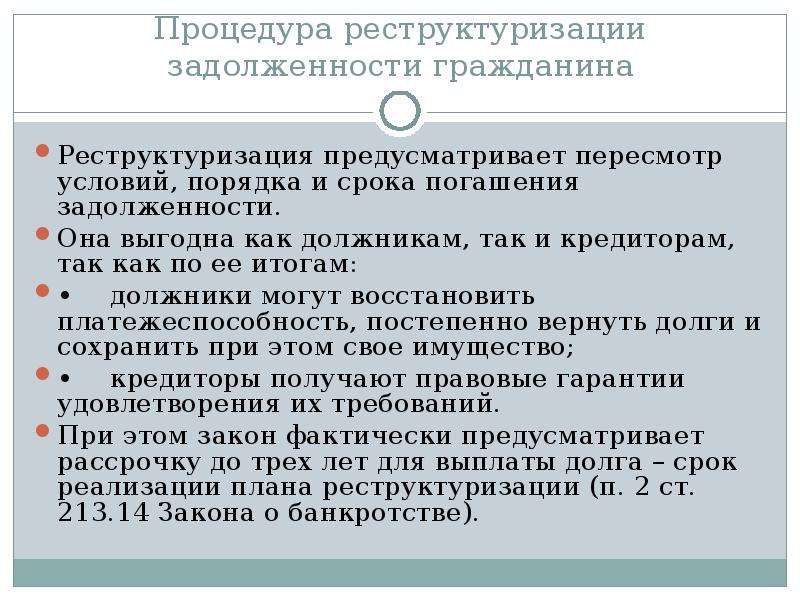

Реструктуризация долга — это заключение дополнительного соглашения или изменение условий в действующем, по которому он выплачивался. Что для этого нужно?

Что для этого нужно?

- При наличии непогашенных и просроченных обязательств перед кредиторами.

Чтобы договориться о новом, более комфортном графике платежей, юридическому лицу придется обратиться к контрагенту напрямую. Подается письменное заявление и к нему прикладывается:

- финансовая и бухгалтерская отчетность;

- данные об остальных кредиторах, а также дебиторах;

- официальные документы с подтверждением права собственности на имеющиеся активы.

Для рассмотрения вопроса контрагент вправе запросить и другие сведения на свое усмотрение.

Кроме того, реструктуризация долга может быть проведена в ходе банкротства организации. В таких случаях остается шанс на восстановление платежеспособности и главная цель — не закрыть проблемное предприятие, а добиться финансового оздоровления и продолжения деятельности.

- При налоговой недоимке.

Урегулировать задолженность перед бюджетом можно через перенос срока уплата на более поздние даты или путем оформления инвестиционного налогового кредита. По сути, реструктуризация долгов по налоговым обязательствам представляет собой перевод их из категории «текущие» в «долгосрочные».

По сути, реструктуризация долгов по налоговым обязательствам представляет собой перевод их из категории «текущие» в «долгосрочные».

Рассрочка либо отсрочка оплаты рассматривается только при установлении следующих фактов:

- Организация столкнулась со значительным ущербом по причине стихийного бедствия и иных форс-мажорных обстоятельств.

- Планируемое финансирование из бюджета задерживается.

- Если предприятие докажет, что единовременная уплата требуемой суммы повлечет серьезные финансовые проблемы и создаст риск банкротства.

- При наличии дебиторской задолженности.

Это дополнительный шанс исправить сложное материальное положение бизнеса. При дефиците внутренних ресурсов для устойчивой деятельности необходимо в первую очередь усилить работу по истребованию долгов с дебиторов. Если упустить этот момент, то даже стабильная и перспективная организация может в итоге стать несостоятельной.

Одна из мер урегулирования — та же реструктуризация долга.

Прибегать к такому способу лучше при определенных обстоятельствах, например:

- при интересе к дальнейшему сотрудничеству;

- если обязательства обеспечены имуществом должника;

- когда очевидно, что трудности у должника — временные, а вероятность полного погашения долгов — высокая.

Начинать разработку антикризисного плана, который в том числе предусматривает реструктуризацию, лучше уже при первых признаках ухудшения состояния бизнеса. Если удастся выполнить задуманное, то есть заручиться поддержкой и письменным согласием на отсрочку, снижение ставки и другие послабления в оплате обязательств, контрагенты не смогут подать иски в суд и инициировать банкротство.

Успешная реструктуризация задолженности позволяет предприятию сохранить репутацию, сберечь активы и продолжить деятельность. Помимо этого, мы помогаем предприятиям в оптимизации расходов, восстановлении платёжеспособности и поиске инвесторов.

Помимо этого, мы помогаем предприятиям в оптимизации расходов, восстановлении платёжеспособности и поиске инвесторов.

Наши услуги

Специалисты «ЛФБ-консалтинг» найдут выгодные условия рефинансирования долга, проведут переговоры с кредиторами и оформят все договорённости в виде юридически значимого документа. Поможем грамотно оценить финансовые возможности и выбрать приемлемую сумму регулярных платежей. Мы работаем как с одним, так и с несколькими кредиторами. При правильном подходе процесс реструктуризации задолженности более выгоден для всех заинтересованных сторон, чем судебные тяжбы и процедура банкротства.

Реструктуризация — глоссарий КСК ГРУПП

В жизни случается всякое — вы взяли кредит, вроде бы всё рассчитали, но по независящим от вас причинам платить по нему уже не получается, долг перед банком растет, капают проценты. Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

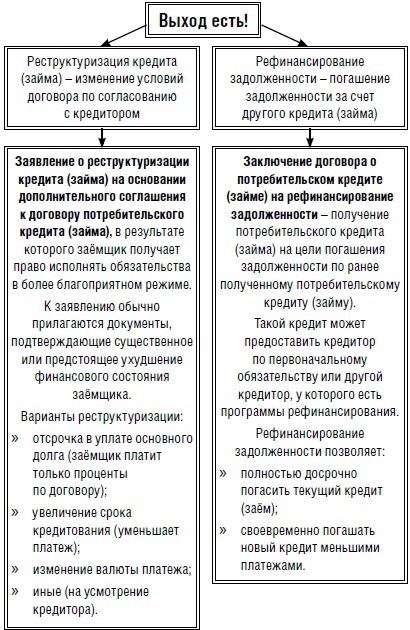

Реструктуризация долга по кредитному договору

Реструктуризация — это процесс переоформления кредитного договора с увеличением срока, снижением процентов или изменением других условий получения денег. Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Реструктуризация осуществляется только в том банке, который первоначально выдал вам кредит. Ее целью является снижение финансовой нагрузки на клиента за счет увеличения срока кредита либо снижения процентов по нему.

Для того чтобы получить эту услугу, необходимо доказать банку, что вы в ней нуждаетесь. И для этого потребуется собрать ряд необходимых документов. Ваши шансы увеличатся, если вы сообщите о желании реструктуризовать кредит еще до момента просрочки по платежам.

Условия ранее полученного кредита, которые могут подвергнуться реструктуризации:

- изменение графика платежей в большую сторону;

- смена валюты займа — особенно популярно стало в последнее время;

- заемщик может получить кредитные каникулы — освобождение на время от уплаты основного долга с уплатой только процентной ставки за использование кредита;

- в редком случае возможно снижение процентной ставки.

Преимущества этого финансового инструмента

Выгодами реструктуризации являются для клиента следующие факторы:

- избегание морального прессинга со стороны банка и какого-либо другого давления от взыскателей долгов;

- отсутствие штрафов и санкций за просрочки по кредиту;

- снижение переплаты при получении кредитных каникул с отсутствием выплат.

Преимущества для кредитора:

- уменьшение количества просрочек по платежам;

- снижение рисков и убытков;

- клиент переплачивает, что ведет к повышению прибыли.

Право на реструктуризацию долга имеют следующие категории граждан:

- уволенные наемные работники;

- работники, которым понизили заработную плату официально;

- частные предприниматели, получившие убытки в своей деятельности;

- заемщики при изменении курса национальной валюты.

Банки способны сами реструктуризовать долг, если договор просрочен либо не соблюдаются условия договора со стороны клиента. Факторы, являющиеся основанием для изменения ипотечного договора:

- жилище, взятое в ипотеку, — единственное;

- сокращение дохода до трех МРОТ на каждого из членов семьи, после вычета платежей;

- у заемщика нет собственных ликвидных активов.

Условия, применимые к заемщику для реструктуризации:

- заявление было подано впервые;

- причины достаточно веские и подтверждены документально;

- хорошая кредитная история;

- имеется ликвидный залог;

- возраст не более 70 лет.

Для того чтобы наверняка получить реструктуризацию, необходимо заранее обратиться в финансовую организацию до первых просрочек по платежу. Тогда есть вероятность, что банк пойдет вам навстречу.

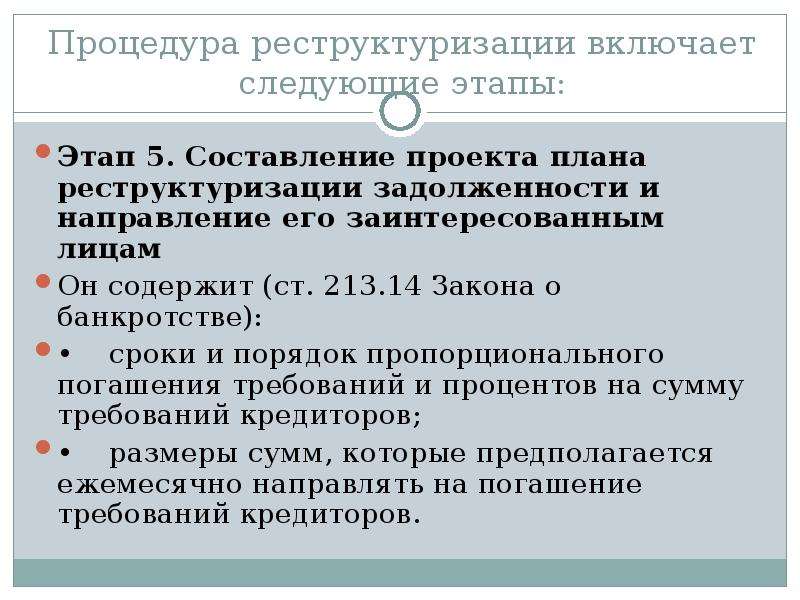

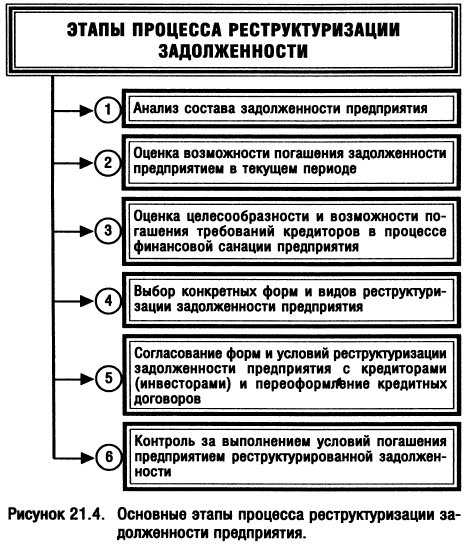

Процесс реструктуризации долга

Проведение реструктуризации осуществляется по следующему плану.

- Оформление заявления установленной формы в кредитное учреждение, с указанием весомых причин.

- Выбор одного из вариантов изменения кредитных обязательств.

- Заполнение и направление анкеты в отдел, работающий с задолженностями.

- Выбор предложенной схемы реструктуризации после консультации со специалистом.

- Ожидание решения банка.

- Получение результата с последующим оформлением документов, если ответ положительный.

Возврат к списку

Верховная Рада рассмотрит вопрос реструктуризации долга перед МВФ — новости Украины, Экономика

Верховную Раду просят одобрить комплекс неотложных мер по практической реализации реструктуризации внешнего государственного долга Украины перед Международным валютным фондом. Проект постановления № 5607 от 3 июня 2021 года зарегистрировали 37 народных депутатов из разных фракций и групп.

Авторы инициативы отмечают, что наибольшая текущая проблема Украины – пик выплат долгов предыдущих лет.

Подписывайтесь на LIGA.Бизнес в Telegram: только важное

«В 2021 году наша страна потратит 468,4 млрд грн на погашение государственного долга и еще 158,6 млрд грн на его обслуживание. То есть суммарно получается 627 млрд грн. А это почти половина всей расходной части государственного бюджета, и на треть больше показателя 2020 года», – отмечается в проекте постановления.

Также депутаты подчеркнули, что более 300 законодателей со всего мира 13 мая 2020 года призвали МВФ и Всемирный банк списать долги беднейших стран и увеличить финансирование для предотвращения глобального экономического спада.

Проект постановления предусматривает поручить Кабмину «срочно подготовить и направить обращение в МВФ с предложением реструктуризации части внешнего госдолга Украины как страны, которая подверглась значительному падению социального-экономического состояния во время пандемии, уменьшению доходов населения и как следствие росту бедности».

Также Кабмину предлагают провести консультации и переговоры с МВФ для разъяснения позиции Украины относительно внешнего госдолга.

Документ предусматривает создание временной специальной рабочей группы для разработки комплекса неотложных мер практической реализации реструктуризации внешнего госдолга перед МВФ, привлекая к ней народных депутатов Украины – представителей всех фракций и групп в Верховной Раде.

Не успеваешь за изменениями законодательства? Автоматические оповещения есть в системе LIGA360. Не пропусти важных нововведений.Подписывайтесь на LIGA.Бизнес в Facebook: главные бизнес новости

Юрий Тарасовский

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Реструктуризация задолженности по кредитам

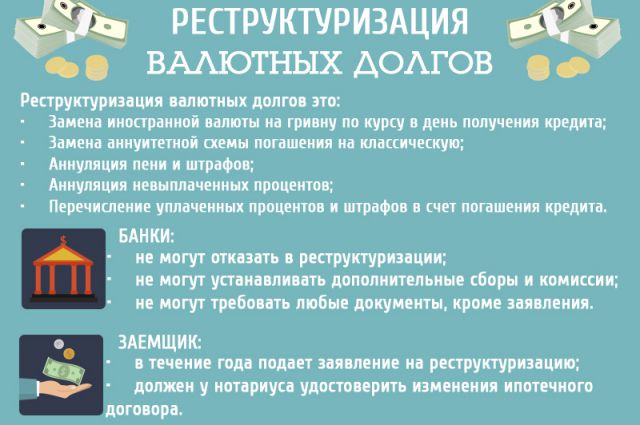

В UKRSIBBANK появилась возможность реструктуризации обязательств по потребительским кредитам,

предоставленных в иностранной валюте, в соответствии с положениями Закона Украины «О внесении изменений в некоторые законодательные акты Украины относительно потребительских кредитов, предоставленных в иностранной валюте» от 13. 04.2021 р. №1381-ІХ (далее – Закон)

04.2021 р. №1381-ІХ (далее – Закон)

Важно

Критерии, соблюдение которых необходимо для проведения реструктуризации, и условия реструктуризации определены Законом.

Реструктуризация в соответствии с Законом проводится исключительно по кредитам, которые соответствуют критериям, определенным в Законе.

Для проведения реструктуризации и получения условий по кредиту, предусмотренных Законом, необходимо:

- Заполнить заявление о проведении реструктуризации и подать в АО «УКРСИББАНК»

удобным способом (лично или средствами почтовой связи – заказным письмом с уведомлением о вручении).

Образец заявления по ссылке - Добавить к заявлению:

- Расширенная справка из Государственного реестра прав на недвижимое имущество и Реестра прав собственности на недвижимое имущество в отношении каждого члена семьи ипотекодателя (заемщика и / или имущественного поручителя, а также по несовершеннолетним детям, которые являются членами семьи заемщика и / или имущественного поручителя)

- Документы о составе семьи (Форма №13 или Форма 044-19 из Центра предоставления административных услуг (ЦПАУ), или другой документ, подтверждающий регистрацию членов семьи заемщика и / или имущественного поручителя, выданный уполномоченным органом).

- Документы о доходах ипотекодателя (заемщика и / или имущественного поручителя) – Ведомость из государственного реестра физических лиц, плательщиков налога (о суммах выплаченных доходов и удержанных налогов за предыдущие кварталы текущего года) или другие документы, подтверждающие доходы ипотекодателя.

- Документы о доходах членов семьи ипотекодателя (заемщика и / или имущественного поручителя) – Ведомость из государственного реестра физических лиц, плательщиков налога (о суммах выплаченных доходов и удержанных налогов за прошедшие кварталы текущего года) или другие документы, подтверждающие доходы членов семьи ипотекодателя.

- Документы подтверждающие информацию, указанную в заявлении (о зарегистрированном и фактическое место проживания заемщика): указать название и реквизиты документов, если адрес регистрации заемщика отличается от адреса предмета ипотеки.

- Документы подтверждающие информацию, указанную в заявлении (о зарегистрированном и фактическое место проживания имущественного поручителя, если адрес регистрации имущественного поручителя отличается от адреса предмета ипотеки: — указать название и реквизиты документов

Также, обращаем внимание, что АО «УКРСИББАНК»:

- предоставляет возможность документального оформления соглашения о реструктуризации с заключением дополнительных соглашений к кредитному договору и договоров обеспечения при наличии.

Обратите внимание! Заявитель несет ответственность за достоверность указанной информации в заявлении о проведении реструктуризации.

В проведении реструктуризации может быть отказано или (если реструктуризация уже будет проведена) денежные обязательства могут быть восстановлены по состоянию на день, предшествующий дню проведения такой реструктуризации, если:

- не указано все объекты недвижимого имущества, отнесенные к объектам жилищного фонда, которые принадлежат на праве собственности заемщику (лицу, к которому перешли права и обязанности заемщика) или имущественному поручителю;

- указано недостоверную информации о зарегистрированном (на момент подписания заявления) месте жительства заемщика (лица, к которому перешли права и обязанности заемщика) или имущественного поручителя;

- указано недостоверную информации о фактическом месте проживания заемщика (лица, к которому перешли права и обязанности заемщика) или имущественного поручителя.

Соглашение о реструктуризации задолженности за электроэнергию

У вас долг за электроэнергию?АО «Витимэнергосбыт» идет навстречу своим клиентам, оказавшимся в сложной финансовой ситуации, и дает возможность каждому клиенту заключить соглашение о реструктуризации долга с удобным для него графиком погашения задолженности (на срок не более одного года). Согласно заключенному соглашению долг клиента разбивается на части, и его можно выплачивать ежемесячно в рассрочку. При этом обязательным условием остаются текущие платежи. При выполнении всех условий соглашения к клиенту не применяются санкции по ограничению энергоснабжения или взысканию долга в судебном порядке.

Для заключения соглашения о реструктуризации долга, потребителю необходимо предоставить в отдел реализации АО «Витимэнергосбыт» следующие документы:

— документ, подтверждающий личность (паспорт – 1, 2 и лист с пропиской),

- документы, подтверждающие право собственности (пользование) на жилое помещение, по которому возникла задолженность.

- справка о количестве зарегистрированных, в случае отсутствия такой информации.

Сотрудники АО Витимэнергосбыт применяют индивидуальный подход к каждому потребителю. При установлении условий погашения платежей за электроэнергию учитывается состав семьи, трудоустройство и среднемесячный доход. Это позволяет выбрать способ рассрочки, который позволит своевременно вносить текущие платежи и возвращать долг.

Важно! Обязательная рассрочка предоставляется только с условием оплаты процентов. Иными словами, гражданин ежемесячно оплачивает не только коммунальную услугу, но и проценты за предоставление рассрочки.

АО «Витимэнергосбыт» рекомендует своевременно оплачивать счета до 10 числа месяца, следующего за расчетным. В случае если у Вас образовалась задолженность, нет возможности оплатить всю сумму долга целиком, то выходом может стать заключение Соглашения о рассрочке платежа. По всем вопросам обращаться в Центр обслуживания потребителей АО «Витимэнергосбыт» по адресу пер. Почтовый, 1 «А» или по телефону горячей линии 8 800 234 3320

Почтовый, 1 «А» или по телефону горячей линии 8 800 234 3320

Реструктуризация кредитов | Банк УРАЛСИБ

ПАО «БАНК УРАЛСИБ» информирует о возможности реструктуризации кредитной задолженности.

Если вы испытываете трудности с оплатой кредита в ПАО «БАНК УРАЛСИБ», Банк готов рассмотреть возможность предоставления реструктуризации кредита.

При принятии решения о проведении реструктуризации мы ставим перед собой следующие цели:

- создать для клиента Банка, попавшего в сложную жизненную ситуацию, оптимальные условия погашения кредитной задолженности;

- сохранить партнерские отношения с клиентом Банка.

В настоящее время в Банке возможны следующие варианты реструктуризации кредита:

- Увеличение срока (пролонгация) кредита;

- Отсрочка оплаты основного долга полностью или частично;

- Отсрочка оплаты ежемесячного платежа полностью или частично по Ипотечным кредитам, в соответствии с Федеральным законом «О потребительском кредите (займе)» от 21.

12.2013 № 353-ФЗ

12.2013 № 353-ФЗ - Рефинансирование кредита;

- Рефинансирование нескольких кредитов ПАО «БАНК УРАЛСИБ» в один.

Вариант реструктуризации подбирается по каждому кредитному договору индивидуально, учитывая текущее финансовое состояние клиента и статус кредитной задолженности. Для подбора наиболее оптимального варианта реструктуризации свяжитесь с Дирекцией реструктуризации Банка.

Как обратиться за реструктуризацией в ПАО «БАНК УРАЛСИБ»:

-

Позвонить на единый федеральный номер 8 800 700 78 46 в рабочие дни с 7:00 по 16:00 по московскому времени (звонок по России бесплатный).

Наши специалисты проконсультируют вас по условиям реструктуризации и подберут предварительный вариант реструктуризации. -

Оформить заявку на реструктуризацию в ближайшем отделении Банка УРАЛСИБ с паспортом гражданина РФ, а также с документами, подтверждающими изменение вашего финансового положения (при наличии).

- Подать заявку на реструктуризацию on-line на сайте.

Определение реструктуризации долга

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, используемый компаниями, отдельными лицами и даже странами, чтобы избежать риска дефолта по существующим долгам, например, путем переговоров о более низких процентных ставках. Реструктуризация долга представляет собой менее дорогостоящую альтернативу банкротству, когда должник переживает финансовые потрясения, и может принести пользу как заемщику, так и кредитору.

Ключевые выводы:

- Реструктуризация долга доступна компаниям, физическим лицам и даже странам.

- Процесс реструктуризации долга может снизить процентные ставки по кредитам или продлить сроки их возврата.

- Реструктуризация долга может включать обмен долга на капитал, при котором кредиторы соглашаются аннулировать часть или всю непогашенную задолженность в обмен на долю в бизнесе.

- Страна, стремящаяся реструктурировать свой долг, может перевести долг из частного сектора в учреждения государственного сектора.

Как работает реструктуризация долга

Некоторые компании стремятся реструктурировать свои долги, когда им грозит банкротство.Процесс реструктуризации долга обычно включает в себя согласие кредиторов на снижение процентных ставок по ссудам, продление сроков погашения обязательств компании или и то, и другое. Эти шаги повышают шансы компании погасить свои обязательства и остаться в бизнесе. Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Реструктуризация долга может быть беспроигрышной для обеих сторон, потому что бизнес избегает банкротства, а кредиторы обычно получают больше, чем они получили бы в результате процедуры банкротства.

Этот процесс работает во многом одинаково для людей и для наций, хотя и в совершенно разных масштабах.

Важно

Физические лица, надеющиеся реструктурировать свои долги, могут нанять компанию по облегчению долгового бремени для помощи в переговорах. Но им следует убедиться, что они имеют дело с авторитетным агентом, а не с мошенничеством.

Но им следует убедиться, что они имеют дело с авторитетным агентом, а не с мошенничеством.

Виды реструктуризации долга

Реструктуризация долга компаний

У предприятий есть ряд инструментов для реструктуризации своих долгов.Один из них — обмен долга на акции. Это происходит, когда кредиторы соглашаются аннулировать часть или всю непогашенную задолженность компании в обмен на долю (частичное владение) в бизнесе. Своп обычно является предпочтительным вариантом, когда и непогашенная задолженность, и активы компании значительны и принуждение бизнеса к прекращению операций было бы контрпродуктивным. Кредиторы предпочли бы взять под контроль проблемную компанию, если это необходимо, как действующее предприятие.

Компания, стремящаяся реструктурировать свой долг, может также провести повторные переговоры со своими держателями облигаций, чтобы «стричься» — это означает, что часть невыплаченных процентных платежей будет списана или часть баланса не будет возвращена.

Компания часто выпускает облигации с правом отзыва, чтобы защитить себя от ситуации, в которой она не может выплачивать проценты. Облигация с возможностью отзыва может быть выкуплена эмитентом досрочно во время снижения процентных ставок. Это позволяет эмитенту реструктурировать долг в будущем, поскольку существующий долг может быть заменен новым по более низкой процентной ставке.

Реструктуризация долга стран

Страны могут столкнуться с дефолтом по своим суверенным долгам, и так было на протяжении всей истории.В наше время некоторые страны предпочитают реструктурировать свои долги с держателями облигаций. Это может означать перевод долга из частного сектора в учреждения государственного сектора, которые могли бы лучше справиться с последствиями дефолта страны.

Держателям суверенных облигаций может также потребоваться «стрижка», согласившись принять пониженный процент от того, что им причитается, возможно, 25% от полной стоимости их облигаций. Сроки погашения по облигациям также могут быть продлены, что дает государственному эмитенту больше времени для обеспечения средств, необходимых для погашения своих держателей облигаций.

Сроки погашения по облигациям также могут быть продлены, что дает государственному эмитенту больше времени для обеспечения средств, необходимых для погашения своих держателей облигаций.

К сожалению, этот тип реструктуризации долга не подлежит тщательному международному контролю, даже если усилия по реструктуризации пересекают границы.

Реструктуризация долга физических лиц

Лица, столкнувшиеся с неплатежеспособностью, могут попытаться пересмотреть условия со своими кредиторами и налоговыми органами. Например, кто-то, кто не может продолжать выплаты по ипотеке в размере 250 000 долларов, может достичь соглашения с кредитным учреждением о снижении ипотеки до 75% или 187 500 долларов (75% x 250 000 долларов = 187 500 долларов).Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Физические лица могут попытаться вести переговоры самостоятельно или с помощью уважаемой компании по облегчению долгового бремени. Это область, изобилующая мошенничеством, поэтому им следует убедиться, что они знают, кого они вовлекают. Investopedia публикует регулярно обновляемый список лучших компаний по облегчению долгового бремени.

Это область, изобилующая мошенничеством, поэтому им следует убедиться, что они знают, кого они вовлекают. Investopedia публикует регулярно обновляемый список лучших компаний по облегчению долгового бремени.

Реструктуризация долга — определение, причина, как достичь

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, при котором компания или организация испытывают финансовые затруднения и ликвидность. Ликвидность На финансовых рынках под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену.Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот) и тем легче ее продать по справедливой стоимости. При прочих равных, более ликвидные активы торгуются с премией, а неликвиды — с дисконтом. Проблемы рефинансируют существующие долговые обязательства, чтобы получить большую гибкость в краткосрочной перспективе и сделать свою долговую нагрузку более управляемой в целом.

Причина реструктуризации долга

Компания, которая рассматривает реструктуризацию долга, вероятно, испытывает финансовые трудности, которые нелегко разрешить.При таких обстоятельствах компания сталкивается с ограниченными возможностями — такими как реструктуризация долгов или подача заявления о банкротстве. Банкротство. Банкротство — это правовой статус человека или не-человеческого юридического лица (фирмы или государственного учреждения), которое не может погасить свои непогашенные долги. Реструктуризация существующих долгов, очевидно, предпочтительнее и более рентабельна в долгосрочной перспективе, чем подача заявления о банкротстве.

Как добиться реструктуризации долга

Компании могут добиться реструктуризации долга, вступив в прямые переговоры с кредиторами о реорганизации условий выплаты долга.Реструктуризация долга иногда навязывается компании ее кредиторами, если она не может произвести запланированные платежи по долгу. Вот несколько способов, которыми это может быть достигнуто:

Вот несколько способов, которыми это может быть достигнуто:

1. Обмен долга на акции

Кредиторы могут согласиться отказаться от определенной суммы непогашенного долга в обмен на долю в компании. Обычно это происходит в случае компаний с большой базой активов и пассивов, где принуждение компании к банкротству не принесет пользы кредиторам.

Считается выгодным, чтобы компания продолжала работать как непрерывно действующее предприятие Принцип непрерывности деятельности предполагает, что любая организация будет продолжать вести свой бизнес в обозримом будущем. Этот принцип подразумевает, что каждое решение в компании принимается с целью ведения бизнеса, а не с целью его ликвидации. и позволить кредиторам участвовать в его операциях. Это может означать, что исходная база акционеров будет иметь значительно уменьшенную или уменьшенную долю в компании.

2. Стрижка держателей облигаций

Компании с непогашенными облигациями могут вести переговоры со своими держателями облигаций, чтобы предложить погашение на «дисконтированном» уровне. Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде..

Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде..

3. Соглашения о неформальном погашении долга

Компании, реструктурирующие задолженность, могут попросить мягкие условия погашения и даже попросить разрешения списать некоторые части их долга. Это можно сделать, напрямую связавшись с кредиторами и договорившись о новых условиях погашения. Это более доступный метод, чем привлечение стороннего посредника, и его можно использовать, если обе участвующие стороны стремятся достичь реального соглашения.

Реструктуризация долга vs.Банкротство

Реструктуризация долга обычно включает прямые переговоры между компанией и ее кредиторами. Реструктуризация может быть инициирована компанией или, в некоторых случаях, обеспечена ее кредиторами.

С другой стороны, банкротство — это, по сути, процесс, посредством которого компания, столкнувшаяся с финансовыми трудностями, может отсрочить выплаты кредиторам через предусмотренную законом паузу. После объявления банкротства компания, о которой идет речь, будет работать со своими кредиторами и судом, чтобы разработать план погашения.

В случае, если компания не может выполнить условия плана погашения, она должна ликвидировать себя, чтобы выплатить долг своим кредиторам. Условия погашения затем определяются судом.

Реструктуризация долга и рефинансирование долга

Реструктуризация долга отличается от рефинансирования долга. Первое требует сокращения долга и продления срока погашения. С другой стороны, рефинансирование долга — это просто замена старого долга новым долгом, обычно с немного другими условиями, такими как более низкая процентная ставка.

Ссылки по теме

CFI предлагает аналитика финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере. Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

необходимость в вашей финансовой карьере. Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- CollateralCollateralCollateral — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды.Он используется как способ получения ссуды, действуя как защита от потенциальных убытков для кредитора, если заемщик не выполнит свои платежи.

- Условия долга Ковенанты долга — это ограничения, которые кредиторы (кредиторы, держатели долга, инвесторы) налагают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- График долга График долга График долга включает в себя весь долг, имеющийся у предприятия, в зависимости от его срока погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

- Старший и субординированный долг Старший и субординированный долг Чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал.

Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Реструктуризация долга: что это такое и как это работает

Реструктуризация долга может стать жизненно важным средством, если вы изо всех сил пытаетесь оплачивать свои счета. Это происходит, когда кредитор меняет условия вашего кредитного договора, тем самым делая ваш долг более доступным. Реструктуризация ссуды может принимать различные формы: от постоянной модификации ссуды с более длительным сроком погашения до снижения процентной ставки или текущего баланса.

Чтобы разобраться в реструктуризации долга и определить, насколько это лучше для вас, давайте ответим на следующие вопросы:

Что такое реструктуризация долга?

Когда ваши финансы истощены, вам, возможно, придется начать выбирать, по каким счетам оплачивать. Пропуск платежа может привести к штрафам за просрочку платежа, что может нанести ущерб вашему кредиту и привести к тому, что кредиторы наложат арест на любое обеспечение, используемое для обеспечения долга, например, с автокредитами. Но если вы обратитесь к своим кредиторам, они могут предложить варианты облегчения долгового бремени.

Пропуск платежа может привести к штрафам за просрочку платежа, что может нанести ущерб вашему кредиту и привести к тому, что кредиторы наложат арест на любое обеспечение, используемое для обеспечения долга, например, с автокредитами. Но если вы обратитесь к своим кредиторам, они могут предложить варианты облегчения долгового бремени.

Программа временных трудностей может позволить вам пропустить несколько платежей или избежать некоторых сборов. Во время серьезной неудачи или если вы уже на несколько месяцев опаздываете по счетам, кредиторы могут сделать необычное предложение о реструктуризации вашего кредитного соглашения. Это часто называют реструктуризацией проблемной задолженности.

Ищете ли вы реструктуризацию долга по кредитной карте или реструктуризацию ссуды в рассрочку, реструктуризация может принимать разные формы.

Виды реструктуризации долга

Один из примеров реструктуризации долга — это когда домовладельцы получают модификацию ипотечного кредита. Кредит может быть изменен (то есть реструктурирован) несколькими способами:

Кредит может быть изменен (то есть реструктурирован) несколькими способами:

- Продление срока погашения

- Снижение процентной ставки

- Уменьшение остатка

- Восстановление просроченного счета текущим и добавление неоплаченной части к основному сальдо

Другие типы кредиторов и эмитентов кредитных карт могут предлагать аналогичные виды реструктуризации долга, которые могут помочь вам сохранить вашу собственность или избежать дефолта по долгу.

Реструктуризация долга также может быть результатом подачи заявления о банкротстве в соответствии с Главой 13, которая позволяет погасить включенные долги с утвержденным судом планом погашения.Планы погашения обычно рассчитаны на срок от трех до пяти лет, после чего остаток включенной задолженности погашается.

Как работает процесс реструктуризации долга?

Если вы ищете реструктуризацию долга у кредитора, вы можете выполнить следующие действия. (Для получения информации о подаче заявления о банкротстве в соответствии с Главой 13 нажмите здесь. )

)

- Свяжитесь с кредитором и объясните свои финансовые трудности: Реструктуризация долга — это ответ кредитора заемщикам, которые не могут позволить себе свои счета.В идеале вам следует обратиться к своему кредитору, как только вы поймете, что не сможете позволить себе платежи. Обратиться к своему кредитору может быть лучше для получения кредита, чем ждать, пока кредитор свяжется с вами, поскольку они сделают это только после того, как вы пропустили платежи и уже начислили комиссионные.

- Дождитесь ответа кредитора: Кредиторы, как правило, не обязаны вам помогать и могут придерживаться первоначальных условий ссуды. Если они решат сделать это, а вы не сможете оплатить счет, с вас могут взимать штрафы за просрочку платежа, а о ваших просроченных платежах можно будет сообщить в бюро кредитных историй.После значительного отставания ваш аккаунт может быть отправлен в коллекцию — или вам могут предъявить иск о выплате долга.

- Если кредитор предлагает помощь, взвесьте свои варианты: Кредитор может предложить временную помощь в трудных ситуациях или реструктуризацию кредита.

Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения.

Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения. - Переговоры с кредитором: Вы можете обсудить условия вашего нового контракта, прежде чем принять предложение о реструктуризации долга.Например, вы можете попытаться договориться о более низкой сумме платежа или получить отказ от комиссий и начисленных процентов.

- Примите новые условия: Если вы согласны с новыми условиями кредита, вам необходимо официально принять и подписать соглашение. После этого вы будете обязаны выполнить новое соглашение и продолжить выплату долга.

Какие есть альтернативы реструктуризации долга?

- Консолидация долга : При консолидации долга вы берете новую ссуду или кредитную линию для погашения текущей задолженности.Таким образом вы заменяете свой старый долг новым, в идеале с другими условиями, такими как более низкая процентная ставка.

Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи. - План управления долгом: Вместо того, чтобы пытаться напрямую заключить соглашение о реструктуризации долга с вашим кредитором, вы могли бы работать с некоммерческой организацией по консультированию по кредитам. Консультант может вести переговоры с вашими кредиторами от вашего имени и может составить план управления долгом.Как правило, они доступны для необеспеченных долгов, таких как кредитные карты, и консультант может договориться о более низких процентных ставках, более низких платежах, отказе от комиссионных и привести ваши просроченные счета в текущее состояние.

- Отсрочка платежа или отсрочка платежа: Отсрочка или отсрочка ссуды позволяет вам временно пропустить несколько платежей, не уплачивая пени за просрочку платежа или не сообщая о вашем счете в кредитные бюро с опозданием. Это могут быть хорошие варианты, если вы столкнулись с временной неудачей, но не хотите или не хотите постоянно менять свой кредит.

- Глава 7 Банкротство : Если вы перегружены долгами и не думаете, что облегчение долгового бремени или реструктуризация помогут, банкротство по главе 7 может быть лучшим вариантом. Если вы соответствуете требованиям, вы сможете погасить соответствующие необеспеченные долги, которые вы включаете в банкротство, помогая вам начать все сначала и высвобождая ресурсы для погашения любого оставшегося долга.

Часто задаваемые вопросы о реструктуризации долга

Можете ли вы реструктурировать личный заем?

Ваш личный кредитор может предложить реструктурировать вашу ссуду, если у вас возникнут проблемы с оплатой.Вы можете обратиться к своему кредитору, чтобы объяснить, почему вы не можете позволить себе обычные платежи, и узнать, предложат ли они какое-либо облегчение или реструктуризацию.

Влияет ли реструктуризация долга на ваш кредитный рейтинг?

Реструктуризация долга может повлиять на ваш кредитный рейтинг в зависимости от типа реструктуризации. Например, если вы подаете заявление о банкротстве, это появится в ваших кредитных отчетах и нанесет ущерб вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Например, если вы подаете заявление о банкротстве, это появится в ваших кредитных отчетах и нанесет ущерб вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Хорошая ли идея — реструктуризация долга?

Реструктуризация долга может быть хорошей идеей, если у вас возникли проблемы с выплатой средств. Это может частично зависеть от вашего общего финансового положения и типов реструктуризации долга, которые предлагает ваш кредитор. Рассмотрите предложения и другие варианты, такие как консолидация долга или банкротство, чтобы определить, что лучше для вас.

Консолидация долгаили реструктуризация долга: какой вариант лучше для вас?

У американцев серьезная проблема с личным долгом, которая, скорее всего, усугубится, прежде чем станет лучше.По данным Федерального резервного банка Нью-Йорка, потребительский долг США вырос до 12,84 триллиона долларов во втором квартале 2017 года, что является самым высоким уровнем с первых месяцев Великой рецессии в третьем квартале 2008 года.

Долг по кредитным картам особенно высок. обременительный. «Потоки остатков по кредитным картам в связи с ранними и серьезными просрочками увеличились третий квартал подряд — тенденции, не наблюдавшейся с 2009 года», — заявила Федеральная резервная система в своем последнем квартальном отчете о долге и кредитах домашних хозяйств.

Жилищная ипотека, самый крупный компонент долга домохозяйств, также растет. «Остатки по ипотеке, которые на 30 июня составляли 8,69 триллиона долларов, выросли на 64 миллиарда долларов по сравнению с первым кварталом 2017 года», — заявили в ФРС.

Консолидация долга и реструктуризация долга: два разных способа восстановления

Вам не нужно быть профессором экономики Гарвардского университета, чтобы понять, что чрезмерная задолженность приводит к чрезмерной тревоге и беспокойству. Вот почему, когда долг домохозяйства становится слишком обременительным, потребители ищут пути к сокращению и даже обнулению этого долга.

Два широко используемых инструмента управления долгом, консолидация долга и реструктуризация долга, могут соответствовать всем требованиям при стремлении сократить долговую нагрузку потребителей, но существенно разными способами, о которых потребители финансовых услуг должны знать.

Хотя консолидация долга и реструктуризация долга имеют структурное сходство, которое может помочь потребителям бороться с долгом, это не одна и та же форма облегчения управления долгом.

- Консолидация долга — это процесс, который позволяет заемщикам рефинансировать и / или превращать несколько более мелких (с высокой процентной ставкой) ссуд в одну единую ссуду.«Это делает более удобным для заемщиков погашение ссуды в более короткие сроки и, если это более низкая процентная ставка, то также с более низкими ежемесячными платежами», — отмечает Лесли Тайн, адвокат по долгам в Tayne Law Group P.C. в Нью-Йорке и автор книги «Жизнь и долг». «Деньги, которые раньше использовались для выплаты высоких процентов по множественным займам, теперь могут быть использованы для оплаты большей суммы кредита». (См. Также: Подходит ли вам консолидация долга?)

- Реструктуризация долга — это процесс, в котором должник и кредитор согласовывают сумму, которую заемщик может выплатить.

«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Различия и сходства

Несмотря на то, что в некотором смысле консолидация долга является другим инструментом управления финансовым долгом, чем реструктуризация долга, Тайн говорит:

| Консолидация долга | Реструктуризация долга Реструктуризация долга |

|---|---|

| Консолидация долга требует совершенно нового контракта и новой заявки на ссуду. | Реструктуризация долга основывается на существующем контракте, и требуются дополнительные переговоры. |

Тот, кто подает заявку на консолидацию долга, не обязательно должен испытывать финансовые трудности. | Тот, кто подает заявку на реструктуризацию долга, обычно испытывает финансовые затруднения. |

| Консолидация долга может фактически увеличить ваш кредитный рейтинг (до тех пор, пока заемщик продолжает выплачивать ссуду вовремя). | Реструктуризация долга может повредить ваш кредитный рейтинг, потому что заемщики не выполняют первоначального соглашения.«Это может ухудшить рейтинг в течение трех лет после окончательного платежа», — говорит Тайн. |

Между двумя инструментами управления долгом есть некоторые важные сходства:

- Оба имеют одну и ту же цель — сделать долг более управляемым.

- Оба изменят существующие условия и суммы погашения ссуд.

- Заемщики по обоим ссудам по-прежнему должны выплатить некоторую сумму своего долга ». Это зависит от того, если вы рефинансируете более низкую процентную ставку, тогда вы в конечном итоге будете возвращать меньшую сумму. и если вы добьетесь успеха в переговорах, то в конечном итоге вы можете выплатить меньше долга, чем ранее », — говорит Тайн.

Члены одной ссудной семьи

Структурно консолидация долга является формой реструктуризации долга, и это важно знать заемщикам, борющимся с долгами, говорят другие эксперты. «Целью реструктуризации потребительского долга является реструктуризация вашего долга, чтобы он имел лучшие условия, которые упростят вам полную выплату долга», — объясняет Кевин Галлегос, вице-президент по операциям в Фениксе с Freedom Debt Relief, в Фениксе. Az.

Идея, по словам Галлегоса, заключается в том, что реструктуризация долга уменьшает общую сумму ежемесячных платежей и / или общую сумму выплачиваемой основной суммы и процентов.«Поймите, что реструктуризация долга как средство реорганизации долга может включать множество инструментов», — говорит он. «Один — это консолидация долга, а другой — погашение долга».

Например, ссуды, используемые для выплаты кредиторов, обычно известны как ссуды физическим лицам. «Их также называют ссудами на консолидацию долга, поскольку они предназначены для того, чтобы помочь людям выбраться из долгов (особенно долгов по кредитным картам)», — отмечает Гальегос. Это указывает на «реструктуризацию долга» как на зонтичный термин. В этом отношении «консолидация долга» является одним из средств реструктуризации долга.

Это указывает на «реструктуризацию долга» как на зонтичный термин. В этом отношении «консолидация долга» является одним из средств реструктуризации долга.

Выбор правильного пути

Какой вариант ссуды для управления долгом работает лучше всего? Это во многом будет зависеть от уникального финансового положения отдельного заемщика.

Что касается любого влияния на кредитный рейтинг, оба варианта предполагают риски и выгоды для заемщиков. Например, объединение ссуды может повысить ваш кредитный рейтинг, если вы сначала используете ссуду для погашения долга с высокой процентной ставкой, что кредиторы хотят видеть от заемщиков. С другой стороны, получение любой ссуды обычно отрицательно сказывается на вашей кредитной истории. оценки, поскольку ссуды представляют собой задолженность и поэтому кредиторы считают их более рискованными.

Что касается реструктуризации долга, скорее всего, кредитные рейтинги заемщиков снизятся, поскольку в большинстве сделок по реструктуризации долга процентные ставки часто выше, что представляет собой больший долг для заемщика и больший риск для кредиторов.

Тем не менее, есть несколько единых выводов как по консолидации долга, так и по реструктуризации долга:

- «И то, и другое в конечном итоге погасит долг», — отмечает Тэйн. «Но при обсуждении того, какой вариант работает лучше всего, это зависит от обстоятельств и ситуации, в которой вы находитесь.»Например, если вы владеете частным или государственным бизнесом, и у вас большие долги, и вы пропускаете платежи, и это влияет на ваш кредитный рейтинг, то вы можете рассмотреть возможность реструктуризации долга, чтобы помочь вам вернуться к «В качестве альтернативы, если у вашего бизнеса все в порядке, и вы хотите расширяться, чтобы стать более успешным, но ваш долг давит на вас, то вы можете подумать о консолидации долга», — отмечает Тэйн. также возможно участие в стратегии, предусматривающей реструктуризацию и консолидацию долга.«Вы можете договориться о более выгодных суммах выплат с текущими кредиторами (посредством реструктуризации), а затем определить нового кредитора, который сможет объединить ваши пересмотренные долги в одну ссуду с лучшими условиями», — отмечает Кайл Винкфилд, управляющий партнер O’Dell, Winkfield.

Розман и Шипп, Роквилл, штат Мэриленд,

Розман и Шипп, Роквилл, штат Мэриленд, - Когда дело доходит до этих подходов, нет такого понятия, как «лучший вариант», поскольку они зависят от ситуации. «Факторы в вашей жизни, такие как сумма долга, тип долга, кредитная история, статус занятости — все это влияет на то, сколько у вас возможностей для переговоров или поиска лучших условий», — заявляет Уинкфилд.«Долг — это личная битва, и эффективное управление ею осуществляется в индивидуальном порядке».

Несомненно, и консолидация ссуд, и реструктуризация ссуд приносят множество уникальных преимуществ американцам, борющимся с тяжелым личным долгом. Проконсультируйтесь с надежным финансовым консультантом и тщательно изучите, какой из двух вариантов ссуды лучше всего подходит для вас.

Реструктуризация долга — Потребительский кредит

Заинтересованы в реструктуризации долга? Сначала позвоните в ACCC.

Реструктуризация долга — один из нескольких вариантов облегчения долгового бремени, которые люди часто используют для выплаты ссуд или погашения задолженности по кредитным картам.Реструктуризация долга обычно включает в себя получение новой ссуды для выплаты целому ряду кредиторов. В идеале условия любой сделки по реструктуризации долга должны быть выгодными для потребителя, уменьшая общую сумму ежемесячных платежей и / или общую сумму основной суммы долга и процентов, подлежащих выплате с течением времени.

К сожалению, существует ряд распространенных ошибок при реструктуризации долга. Для потребителей, которые находятся в затруднительном финансовом положении или чей кредитный рейтинг был поврежден, может быть трудно получить ссуду на реструктуризацию долга по достойной ставке.Некоторые агентства по реструктуризации долга пользуются этим и взимают очень высокие комиссии. Многие потребители не могут выбрать лучшие условия или настолько сосредоточены на снижении ежемесячных платежей, что не осознают, что в конце концов они действительно будут платить намного больше процентов со временем.

Если вы планируете реструктуризацию долга, обратитесь в American Consumer Credit Counseling (ACCC). Мы — некоммерческая организация, деятельность которой направлена на предоставление льгот по кредитам отдельным лицам и семьям и помощь им в поиске выхода из долгов.Наши опытные кредитные консультанты могут помочь вам решить, является ли реструктуризация долга лучшим вариантом для вас или другие программы сокращения долга могут быть более выгодными.

Альтернативы реструктуризации долга.

В ACCC мы часто призываем потребителей рассматривать другие программы облегчения долгового бремени, такие как план управления долгом, в качестве альтернативы сделке по реструктуризации долга. В рамках программы управления долгом вы работаете с нашими консультантами, чтобы оценить ваше финансовое положение, составить бюджет и ежемесячно откладывать деньги на погашение долга.Мы объединяем ваши платежи по долгам, поэтому вы можете делать нам один платеж каждый месяц, и мы будем нести ответственность за своевременность выплат вашим кредиторам. Это упрощает управление своими финансами, своевременность платежей и снижает стресс, связанный с задолженностью много денег большому количеству людей. Мы также работаем над переговорами о задолженности с вашими кредиторами, чтобы получить возможное сокращение финансовых сборов, процентных ставок, штрафов за просрочку платежа и других сборов. Это помогает сэкономить деньги и позволяет быстрее погасить задолженность.

Преимущества управления долгом перед реструктуризацией долга.

- Новых кредитов нет. Поскольку программа управления долгом не предполагает получения новой ссуды, может быть проще защитить свой кредитный рейтинг.

- Меньше стоимости. Хотя сделки по реструктуризации долга могут быть довольно дорогостоящими, стоимость программы управления долгом с ACCC минимальна — как некоммерческая организация мы стремимся поддерживать как можно более низкие комиссионные.

- Полезная поддержка. Наши кредитные консультанты поддерживают вас на всех этапах процесса, предоставляя полезные инструменты и образовательные ресурсы, которые помогут вам узнать больше о том, как избегать долгов и управлять своими деньгами.

Реструктуризация долга — обзор

6.7 Трудности, с которыми сталкивается Греция, огромны, но не уникальны

Суверенное кредитование было изобретено 25 веков назад Периклом как инструмент, обеспечивающий его переизбрание из года в год демосами древних Афин . То, что он тратил, было общественными деньгами, и когда богатство города-государства Афины больше не могло позволить себе его подаяний, Перикл заплатил за них богатством Альянса, бережно хранящимся в Парфеноне.

Как и следовало ожидать, другие города-государства возражали против этого бесцеремонного использования своих денег , и некоторые вышли из Альянса. Перикл начал военные экспедиции, чтобы покорить их, и этим он зажег Пелопоннесскую 30-летнюю гражданскую войну, которая знаменовала конец Древней Греции и открыла путь к римскому завоеванию. Постараемся не повторить ту же ошибку.

В настоящее время, как и практически все другие западные страны, современная Греция страдает от чрезмерных расходов, что является прямым результатом полного отсутствия политического руководства.Никос Ксидакис из Катимерини прав, когда пишет в статье, что «Греция уже некоторое время находится в чрезвычайном положении, и с ним нужно бороться. Люди обязаны переоценить свои приоритеты с точки зрения будущего, однако не ставя под угрозу демократию и не разбивая общество на столько частей, чтобы его больше нельзя было собрать воедино ». 26

Есть много работы, которую нужно сделать, чтобы выбраться из-под земли. «Причина, по которой Греция создала такие трудности, заключается в том, что недостатки страны являются серьезными, а не уникальными.Его тяжелое положение показывает, что еврозона по-прежнему стремится к работоспособному сочетанию гибкости, дисциплины и солидарности », — писал в середине февраля 2012 года экономист Мартин Вольф в The Financial Times . 27 Слова Вольфа были жесткими, но пророческими.

К началу октября 2012 года, менее чем через семестр после ИОО, официальный уровень безработицы в Греции вырос до 24,4 процента, став вторым по величине в ЕС после Испании. Уровень безработицы среди молодых греков упал до удручающих 55,4 процента, немного опередив уровень безработицы в Испании.Многие работники частного сектора, в том числе учителя и медсестры, жаловались на то, что государь не платит им регулярно (который якобы использовал часть вырученных средств для выплаты заработной платы и пенсий).

Решение о выделении новых фондов финансовой помощи для Греции снова и снова откладывалось до тех пор, пока Тройка, а затем и министры финансов Евроландии не одобрили — и они одобряют, только если они считают, что греческое правительство выполнило свои обещания. Это условия финансовой помощи, которые включают значительное сокращение заработной платы и множество увольнений в негабаритном государственном секторе.

Трудность сводить концы с концами на уровне национального бюджета привела к новой неопределенности в отношении того, объявят ли Афины дефолт или нет, даже если реструктуризация долга теоретически сократит сумму, причитающуюся по государственным займам. Министр финансов Греции считает, что сокращение пенсий и зарплат в государственном секторе почти на 5 млрд евро, включенное в проект бюджета на 2013 год, было достаточно значительным, чтобы обеспечить первичный профицит бюджета в размере 1,4 процента ВВП. 28 Тройка была обеспокоена тем, что из-за экономической ситуации:

- •

Налоговые поступления будут ниже прогнозируемых, и

- •

В бюджете все еще останется место для перерасхода средств.

По мнению некоторых наблюдателей, правительство уклонялось от сокращения раздутого числа государственных служащих, несмотря на обязательство сократить фонд заработной платы в государственном секторе на 150 000, при этом госслужащие выходят на пенсию раньше, чем через год, на 75 процентов их заработной платы. предыдущая зарплата. Неудовлетворительное решение было достигнуто, чтобы удовлетворить партнеров правительства по коалиции.

Растущие бюджетные трудности поставили под сомнение мудрость выбранного курса спасательных программ, который не гарантировал, что Греция не собирается объявить дефолт или покинуть Евроланду.По этим двум вопросам мнения экономистов были и остаются разделенными.

Некоторые эксперты считают, что Греция объявит дефолт по своему долгу из-за недостаточного общего сокращения долга и отсутствия экономического подъема. Более того, из-за второго пакета помощи страна оказалась в невыносимой долговой ситуации. Есть разница между принятием условий 12-часового финансирования и возвращением к потенциалу роста.

Если управление греческой экономикой, когда она все еще росла, оставляло желать лучшего, то управление программой жесткой экономии, введенной после первой финансовой помощи, было хуже.Как говорилось в статье The Economist : «Самые большие удары были нанесены малым семейным предприятиям (с 50 сотрудниками или меньше), которые составляют 99 процентов предприятий и содержат три четверти рабочей силы частного сектора. Многие закрыли (и) уволили большую часть своих сотрудников … весь частный сектор истощает рабочих ». 29

Если бы у Греции была собственная валюта, ей пришлось бы девальвировать не менее 40 процентов, чтобы выйти на траекторию роста, при условии выполнения других положений, таких как реструктуризация рынка труда и повышение конкурентоспособности.Конечно, то, что написано о Греции, одинаково справедливо для Испании, Италии, Португалии, Словении и Кипра. Вместе с Ирландией это 7 из 17 государств-членов Еврозоны. Это инфекционное заболевание, а проблема с высоким долгом в том, что он имеет тенденцию оставаться чрезмерным.

- •

Для простой выплаты процентов требуется новая задолженность, и

- •

Деньги налогоплательщика продолжают использоваться только для предотвращения дефолта страны.

По мнению экономистов и финансовых аналитиков, даже если выход Греции из Еврозоны не состоится, это не станет концом европейского долгового кризиса.Придется вести переговоры с Испанией и Италией. Оба находятся над обрывом, но требуют условий лучше, чем те, которые предоставлены Греции.

«Лучшие условия» — это то, о чем спрашивает испанец Мариано Рахой, что является выражением надежды, а не вазой, подкрепленной вескими аргументами, а «надежда» — это не стратегия для суверенов. Пример Греции, Португалии, Италии и Испании продемонстрировал, что политики могут стать дестабилизирующей силой для перспектив страны. Общественность знает, что опрос, проведенный компанией Edelman по связям с общественностью, показал, что только 13 процентов людей доверяют политическим лидерам говорить правду. 30 Ложь в пользу общества и траты сверх средств государства:

- •

Ослабляет демократию, делая голосование более благоприятным,

- •

Извращает ответственность каждого гражданина заботиться о себе и своих семья, и

- •

Приводит к чрезмерному заемным средствам общества, потребляя намного больше, чем страна производит, и импортирует разницу, расплачиваясь за счет долга.

Недоверие к политикам свидетельствует о послевоенном духе в Европе, где демократия, богатство и процветание использовались как синонимы, а это не так.Расходы, превышающие средства государства, в конечном итоге приводят к банкротству.

Социальная сеть и ее права не имеют ничего общего с демократией. Они увидели свет при автократическом режиме. Пенсии впервые были учреждены в XIX веке при Отто фон Бисмарке. В Пруссии не было демократии. Право, установленное Бисмарком в свое время, было доступно для государства, потому что пенсионеры прожили еще 2 или 3 года, а не 20 или 30 лет, как они живут сегодня.

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, который начинается, когда человек обращается к кредитору, чтобы договориться о более низкой процентной ставке или о расширенном графике выплат по непогашенному долгу.Физическое лицо может решить провести реструктуризацию долга самостоятельно или с помощью авторитетного агентства по облегчению долгового бремени.

Чтобы иметь возможность в конечном итоге погасить свой долг, важно точно знать, как работает реструктуризация долга, как выглядит работа с кредитором и когда следует рассмотреть возможность сотрудничества с агентством.

Определение и примеры реструктуризации долга

Реструктуризация долга — это процесс, в котором физическое или юридическое лицо договаривается о более низкой процентной ставке или продлении срока ссуды посредством прямого контакта с кредитором или с помощью агентства.Когда кредитор меняет условия ссуды для физического лица, кредитор реструктурирует долг.

Изменение жилищной ипотечной ссуды является одним из примеров реструктуризации долга физических лиц. В модификации жилищного кредита условия ипотеки пересматриваются домовладельцем и кредитором, что снижает стоимость ипотеки. Модификация ссуды может спасти домовладельцев от потери права выкупа и возможного банкротства. Чтобы иметь право на участие, домовладельцы должны соответствовать определенным ожиданиям по соотношению долга к доходу, а в некоторых случаях выполнить пробный план выплат.

Пробный платеж — это согласованная сумма, которую домовладелец заплатит после того, как модификация станет окончательной. Планы пробных платежей обычно действуют в течение трех месяцев, при этом залогодержатель должен своевременно уплачивать каждую сумму.

Модификация отличается от рефинансирования существующей ипотеки. Модификация изменяет условия существующей ссуды, в то время как рефинансирование выплачивает существующую ссуду в обмен на новую ссуду с лучшими условиями.

Другие виды реструктуризации долга включают снижение процентных ставок или изменение планов платежей по остаткам на кредитных картах.Такие планы помогают потребителям оплачивать свои долги, позволяя снизить процентную ставку или сумму ежемесячного платежа.

Заявление о банкротстве — еще один вариант для тех, кто изо всех сил пытается вернуть свой долг; однако это имеет последствия. Например, информация из главы 7 «Банкротство» останется в вашем кредитном отчете в течение 10 лет, что часто затрудняет получение страховки жизни или покупку дома.

Как работает реструктуризация долга

Долг может быть реструктурирован несколькими способами, включая предложение должником активов, таких как недвижимость или акции, кредитору для полного или частичного погашения долга.Другая реструктуризация достигается путем изменения кредитной или ссудной линии путем снижения процентной ставки или продления срока погашения.

«Если вам сложно или невозможно выплатить долг, стоит подумать о реструктуризации долга», — сказала The Balance по электронной почте Мэгги Джермано, эксперт по личным финансам и финансовый тренер из Вашингтона, округ Колумбия. «Это особенно верно, если у вас низкий кредитный рейтинг или отрицательная кредитная история, что снижает вероятность того, что вы сможете успешно консолидировать свой долг.”

Если вы заинтересованы в том, чтобы обратиться за помощью в агентство по облегчению долгового бремени вместо того, чтобы проводить реструктуризацию долга самостоятельно, у Министерства юстиции США есть список доступных агентств с хорошей репутацией. Некоторые агентства по облегчению долгового бремени на самом деле являются мошенниками, поэтому важно провести исследование, прежде чем выбирать организацию для работы.

Чтобы начать процесс реструктуризации долга, немедленно свяжитесь со своими кредиторами для обсуждения новых условий или обратитесь за помощью к авторитетному агентству по облегчению долгового бремени.Не ждите, пока ваш долг будет передан сборщикам долгов. Как только это произойдет, ваши кредиторы, скорее всего, не будут вести с вами переговоры.

Если вы работаете с авторитетным агентством по облегчению долгового бремени, эта организация договорится за вас о новых условиях. Агентство будет работать с кредиторами над снижением процентных ставок, продлением сроков выплаты определенных типов ссуд и, возможно, урегулированием некоторой непогашенной задолженности.

Реструктуризация проблемной задолженности

В некоторых случаях физическое лицо или компания могут пройти через реструктуризацию проблемной задолженности (TDR), которая отличается от традиционной реструктуризации долга.Этот термин относится к изменениям ссуды, согласованным между должником и кредитором или наложенным решением суда.

Чтобы получить право на реструктуризацию проблемной задолженности, должник должен:

- Наличие действующего кредитного соглашения для продления, продления или изменения

- Докажите, что они испытывают финансовые затруднения

- Получить уступку от кредитора, которая может включать снижение эффективной процентной ставки, основной суммы или процентов, изменение требований к выплате и отказ от предыдущих финансовых обещаний по увеличению денежного потока.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

12.2013 № 353-ФЗ

12.2013 № 353-ФЗ

Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения.

Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения. Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Розман и Шипп, Роквилл, штат Мэриленд,

Розман и Шипп, Роквилл, штат Мэриленд,