Кредитные потребительские кооперативы | Банк России

Согласно статье 5 Федерального закона от 13.07.2015 № 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка» (далее — Закон № 223-ФЗ) базовые стандарты разрабатываются саморегулируемой организацией в сфере финансового рынка (далее — СРО). Базовые стандарты подлежат согласованию и утверждению в порядке, установленном Указанием Банка России от 09.08.2017 № 4484-У «О порядке согласования комитетом по стандартам по соответствующему виду деятельности финансовых организаций при Банке России базовых стандартов и утверждения Банком России согласованных комитетом по стандартам по соответствующему виду деятельности финансовых организаций при Банке России базовых стандартов». В соответствии с требованиями Закона № 223-ФЗ и Указания Банка России от 30.05.2016 № 4027-У «О перечне обязательных для разработки саморегулируемыми организациями в сфере финансового рынка, объединяющими микрофинансовые организации, кредитные потребительские кооперативы, базовых стандартов и требованиях к их содержанию, а также перечне операций (содержании видов деятельности) на финансовом рынке, подлежащих стандартизации в зависимости от вида деятельности финансовых организаций» разработаны, согласованы Комитетом по стандартам кредитных потребительских кооперативов, утверждены Банком России и размещены на официальном сайте Банка России:

- Базовый стандарт совершения кредитным потребительским кооперативом операций на финансовом рынке;

- Базовый стандарт корпоративного управления кредитного потребительского кооператива;

- Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих кредитные потребительские кооперативы;

- Базовый стандарт по управлению рисками кредитных потребительских кооперативов (далее — базовые стандарты).

Согласно части 2 статьи 4 Закона № 223-ФЗ базовые стандарты обязательны для исполнения всеми КПК, осуществляющими свою деятельность на основании Федерального закона от 18.07.2009 № 190-ФЗ «О кредитной кооперации» вне зависимости от их членства в СРО КПК. На основании части 1 статьи 14 Закона №

Кредитный потребительский кооператив (КПК)

Кредитные потребительские кооперативы – что это такое и в чем суть работы этих организаций? Как отличить мошенников от честной кооперации? Разберемся в этой статье.

Кредитный кооператив Российский потребитель уже знаком с МФО – микрофинансовыми организациями, предлагающими быстрые кредиты по одному документу. Кредитные кооперативы же – относительно новое явление, поэтому доверия вызывают мало. К тому же, уже не один заемщик стал жертвой финансовой пирамиды, организованной под прикрытием КПК.

Что такое КПК?

Что такое КПК?

Кредитный потребительский кооператив – это добровольное объединение физических и/или юридических лиц по какому-либо признаку (территориальному, профессиональному). Некоммерческая организация, цель которой – помощь членам КПК (то есть пайщикам). Помощь заключается в выдаче кредитов и приеме вкладов под проценты.

Деятельность КПК регулируется ФЗ «О кредитной кооперации», согласно которому организация признается существующей если:

- В нем состоит минимум 15 физических лиц;

- Минимум 5 юридических лиц;

- Минимум 7 физических и 7 юридических лиц одновременно.

Руководит КПК собрание пайщиков.

Получение прибыли не является целью кооперации. Такие организации работают по принципу взаимопомощи: участники КПК делают вклады под проценты, создавая фонд, из которого затем другие участники могут получать кредиты – также под проценты. Лица, не являющиеся участниками КПК, не могут получать кредиты, а сама организация не может выступить поручителем в договорах кредита.

Кредитная кооперация, в целом, работает по следующей схеме:

- Пайщики делают вступительный взнос в соответствии со своими долями;

- Кредитный потребительский кооператив привлекает средства, открывая вклады;

- Из собственного и привлеченного капитала происходит выдача займов членам кооперации.

Уставы разных КПК могут включать как вступительные, так и другие взносы – ежемесячные, ежеквартальные и так далее. Также, в некоторых организациях взносы могут быть и вовсе отменены.

Капитал КПК.

Денежные фонды организации складываются из нескольких источников:

1. Взносы пайщиков: сюда входят вступительные, ежегодные, ежемесячные и другие взносы, членские взносы, необходимые для покрытия регулярных затрат, паевые взносы, за счет которых осуществляется кредитная деятельность кооперации, а также дополнительные взносы, из которых складывается капитал, необходимый для покрытия непредвиденных расходов и убытков.

2. Доходы от деятельности КПК, то есть проценты, полученные за использование кредитов;

3. Другие привлеченные средства.

Эти источники формируют следующие фонды:

- Фонд финансовой помощи, из которого пайщики получают заемные средства,

- Паевой фонд – для оплаты расходов, связанных с деятельностью кооперации,

- Резервный фонд, в котором хранятся средства для непредвиденных расходов.

Нормативы КПК.

Надзор за деятельностью КПК исполняет Центральный банк РФ и другие финансовые структуры государства. Нормами для коопераций установлены:

- Минимальный размер займа: если КПК функционирует меньше 2 лет, то он не должен превышать 10% от всех выданных займов. Если кооперация работает более 2 лет, сумма увеличивается до 20%.

- На покрытие расходов КПК, не направленных на выдачу кредитов, выделяется сумма, не превышающая 50% от привлеченного капитала пайщиков за период.

- Размер резервного фонда должен составлять не менее 5% от всех привлеченных средств кредитного кооператива.

ЦБ РФ может ограничить ставки для принимаемых вкладов, при этом ограничения могут быть как рекомендованными, так и обязательными. Например, в 2015 году Центробанк не рекомендовал принимать вклады под ставки выше, чем троекратная учетная ставка.

Также, как уже было сказано выше, кооперациям запрещено получать прибыль от своей деятельности. Если же в конце года кредитный потребительский кооператив остается в прибыли, она распределяется между пайщиками в соответствии с внесенными ими долями.

Есть ли выгода?

Кажущаяся простота системы кредитных коопераций может отпугнуть человека, мало знакомого с финансовыми организациями в принципе. Поэтому стоит сразу упомянуть о плюсах и минусах таких структур.

Во-первых, в КПК вы получите кредит тогда, когда отказывают банки. Несмотря на огромное количество предложений со смягченными условиями выдачи кредитов, банки одобряют далеко не все кредиты. КПК же создаются с целью оказания финансовой помощи пайщиков, то есть тех, кто уже вложился в организацию, а значит, они более лояльны. Для КПК не имеет значения кредитная история, наличие поручителя или обеспечения. Репутация в этом случая главнее благосостояния заемщика. К тому же, кооперации неважно, на что вы оформляете займ – на ежедневные нужды или на открытие бизнеса.

Во-вторых, в кредитном кооперативе можно открыть более выгодные вклады. Ставки разнятся от 5 до 15%, а минимальный порог для инвестиций не так высок, как, скажем, в МФО, также известных высокими процентами. Выше и уровень защиты депозитов.

В-третьих, государство минимально влияет на работу КПК. Несмотря на то, что кредитные кооперации подконтрольны государственным финансовым структурам, в том числе – ЦБ РФ, их вмешательство минимально, а потому кооперации имеют большую свободу действий.

В-четвертых, пайщики сами управляют кредитным кооперативом. Высший орган управления КПК – собрание пайщиков, поэтому каждый член структуры имеет право голоса на общем собрании. Ни один пайщик не может единолично принять решение или повлиять на работу кооперации.

Еще один значительный плюс коопераций – прозрачность инвестиций. Часто КПК создаются для. финансирования конкретного бизнеса, поэтому каждый пайщик понимает, на что идут его деньги, и может определять направления для дальнейшей работы объединения.

При этом нельзя сказать, что у КПК нет недостатков. Они есть, однако определяются лишь спецификой структуры. Так, кредиты в ПК дороже, чем в банках. Лояльность к пайщикам уравновешивается высокими ставками. К тому же, получить кредит могут только члены объединения. Поэтому не стоит вступать в КПК только ради получения кредита: попробуйте узнать причину отказа в займе или попытайтесь обратиться в другой банк.

Вклады в КПК не защищены государством. То есть, ФЗ «О страховании вкладов» не защищает депозиты в кооперациях. Как правило, все вклады страхуются в обычных страховых компаниях.

Налогообложение депозитов – еще один минус коопераций. Весь доход от вкладов, сделанных в КПК, подлежит налогообложению, причем налоговым агентом в этом случае выступает сама организация.

И, наконец, в КПК недоступны валютные вклады и инвестиции. Кооперации имеют право выдавать кредит и открывать депозиты только в национальной валюте, поэтому фонды таких организаций подвержены высокой девальвации, которая может обернуться негативными последствиями не только для КПК, но и для вкладчиков.

Осторожно, мошенники! Как отличить КПК от финансовой пирамиды?

Осторожно, мошенники! Как отличить КПК от финансовой пирамиды?

Несмотря на то, что кредитные кооперативы – довольно новое явление российской экономики, истории о мошенниках, вытягивающих из людей деньги, обещая немыслимые проценты, прогремели по стране не раз. Как не стать жертвой обманщиков или финансовой пирамиды?

Прежде всего, нужно помнить, что в названии организации обязательно должна быть аббревиатура КПК или ее расшифровка. ООО, ОАО, ЗАО, ИП и другие вариации не имеют отношения к кредитным кооперативам.

Проверьте кредитный потребительский кооператив на сайте Банка России – все легальные организации можно найти в реестре ЦБ РФ. Если название, ИНН и ОГРН в реестре совпадают с информацией документов кооперации, то ей можно доверять.

Ни одно КПК не действует по схеме «прямых продаж». Если вам предлагают вознаграждения и льготы за привлечение новых пайщиков, не соглашайтесь и покидайте кооператив – так мошенники стараются привлечь больше жертв.

Процентные ставки – важный показатель. Если реклама предлагает вам невероятные 50% годовых для вкладов, это совершенно точный обман. Ставки КПК не должны превышать банковские в несколько раз.

И напоследок, обязательно изучите документы перед вступлением в КПК. Условия договора должны быть прописаны детально, а сотрудники КПК отвечают на ваши вопросы прямо и без увиливаний? Если нет, то не стоит связываться с этой организацией. Лучше поищите другого партнера или еще раз попытайтесь получить займ в банке.

Мы разобрались в том, что такое кредитные потребительские кооперативы, выявили их плюсы и минусы. В целом, ПК – это отличная альтернатива банковским вкладам и кредитам. Однако перед вступлением в подобную структуру, лучше внимательно ознакомиться с документами организации и изучить особенности ее функционирования. Кредитный потребительский кооператив должен работать для получения вашей прибыли, поэтому, чем больше вы понимаете в работе КПК, тем выгоднее будет ваше сотрудничество.

Статья была полезной?

0 0

КомментироватьКредитный потребительский кооператив: условия финансирования граждан

В статье мы рассмотрим, как взять займ в кредитном потребительском кооперативе. Узнаем, на каких условиях граждане могут получить дополнительный капитал и как найти КПК в реестре ЦБ. Мы расскажем об отличии КПК от банков и МФО, а также приведем советы, которые помогут получить финансы законным путем.

Что такое кредитный потребительский кооператив

Кредитный потребительский кооператив (далее, КПК) — это организация некоммерческого типа, которая оказывает услуги по приему вкладов граждан и выдаче заемных средств своим пайщикам под определенный процент. КПК — добровольное объединение, создающееся для оказания финансовой помощи друг другу.

Кредитный потребительский кооператив (далее, КПК) — это организация некоммерческого типа, которая оказывает услуги по приему вкладов граждан и выдаче заемных средств своим пайщикам под определенный процент. КПК — добровольное объединение, создающееся для оказания финансовой помощи друг другу.

Принцип деятельности кооператива заключается в следующем:

- Каждый пайщик оплачивает определенный вступительный взнос.

- Осуществляется формирование капитала, состоящего из нескольких фондов.

- Сбережения участников привлекаются в КПК в виде вкладов.

- Собственные и привлеченные средства используются для кредитования пайщиков, а также на расходы текущего характера.

Деятельность КПК регулируется Федеральным законодательством «О кредитной кооперации».

Как взять кредит в кредитном потребительском кооперативе

Получить кредитные средства в КПК у человека, который не является пайщиком, не получится. Для начала придется вступить в ряды членов кооператива и стать его пайщиком. Много времени эта процедура обычно не занимает.

Если говорить кратко, весь процесс выглядит так:

- Посетите офис выбранного КПК.

- Напишите заявление на вступление в кооператив.

- Оплатите необходимые взносы.

После этого вы можете претендовать на получение кредита. Процентные ставки варьируются от 30 до 50% годовых, что существенно ниже, чем, например, в МФО.

Фонды кредитного кооператива

Фонды формируются за счет нескольких видов взносов, осуществляемых пайщиками. Существует несколько фондов:

- Взаимопомощи.

- Паевой.

- Резервный.

С каждым типом разберемся несколько подробнее.

Фонд взаимопомощи. Является основным и создается с целью выдачи займов тем пайщикам, которые в этом нуждаются. Заем выдается с заключением договора между КПК и пайщиком (не только физ. лицом, но и организацией). Если нужно, сделка подтверждается другими документами. Могут также привлекаться поручители или залоговое имущество, но чаще всего дополнительное обеспечение не требуется.

Паевой. Включает в себя средства, предназначенные для оплаты текущих расходов КПК.

Резервный. Это средства, которые откладываются » в запас». Ими можно покрыть определенные расходы или ущерб в случае наступления непредвиденных обстоятельств. В настоящее время обязательное формирование такого фонда предусмотрено действующим законодательством.

Правила работы КПК

Все правила, в соответствии с которыми работает КПК, регулирует действующее законодательство. Перечень основных правил таков:

- КПК — сугубо добровольное объединение. Участников может быть от 15 (если это физ. лица) либо от 5, если речь об организациях.

- КПК не может что-либо производить, осуществлять торговлю, а также оказывать услуги, кроме выдачи займов и привлечения средств вкладчиков.

- Получать заемные средства могут только пайщики, а вот привлечь средства можно как от участника кооператива, так и от организации со стороны.

- Орган управления кооперативом — собрание пайщиков.

- Кооператив должен быть создан по одному из признаков: территориальному, отраслевому и так далее.

- Вся информация о КПК располагается на сайте ЦБ РФ. Регулирует и контролирует деятельность объединений также Центробанк.

- Все КПК должны состоять в СРО.

- Кооператив не выступает поручителем по займу пайщика, не осуществляет погашение сторонних займов.

- Процентные ставки и по кредитам, и по вкладам в среднем выше банковских на 10 — 15%.

Важно! Вся деятельность КПК должна осуществляться в полном соответствии с требованиями законодательства.

Отличия КПК от банков и МФО

Еще 10 лет назад главными кредиторами являлись только банковские организации. Но ситуация изменилась, у заемщиков появилась возможность выбора. Большое количество физ. лиц сейчас не обращается в крупные банки либо становится клиентом МФО и КПК, получив очередной отказ в кредитовании.

Сравним КПК, банки, МФО и разберемся, чем же их различается их деятельность.

Во-первых, все эти организации отличаются по уровню доходности вкладов. Если в банковской организации это 10 — 15% в год (хотя верхнее значение вызывает сомнения), то в КПК — 20 — 40%, в МФО эта цифра составляет 30 — 60%. Если же говорить в общем, то кооперативы занимают среднее место между МФО и банками.

Во-вторых, КПК — некоммерческая организация, и получение дохода не главная его цель, в отличие от МФО и банков.

Есть еще одно важнейшее отличие — в кооперативах не предусмотрена возможность страхования вкладов государством. Банковские организации по этому признаку занимают более выгодную позицию.

Нужно упомянуть и об уровне доступности кредитных средств. В МФО деньги может получить практически каждый, главный критерий — платежеспособность (соответствие которому не всегда проверяется). А вот получить кредит в КПК может только пайщик, за счет средств которого и формировался фонд взаимопомощи.

Если сравнивать процентную ставку по кредиту, то МФО в данном случае явно в проигрыше. Ставки в кооперативах гораздо ниже.

Реестр кредитных потребительских кооперативов

В случае, когда вы приняли решение стать пайщиком и получить кредит в кооперативе, прежде ознакомьтесь с государственным реестром КПК Банка России. Далее разберемся, как найти КПК в госреестре.

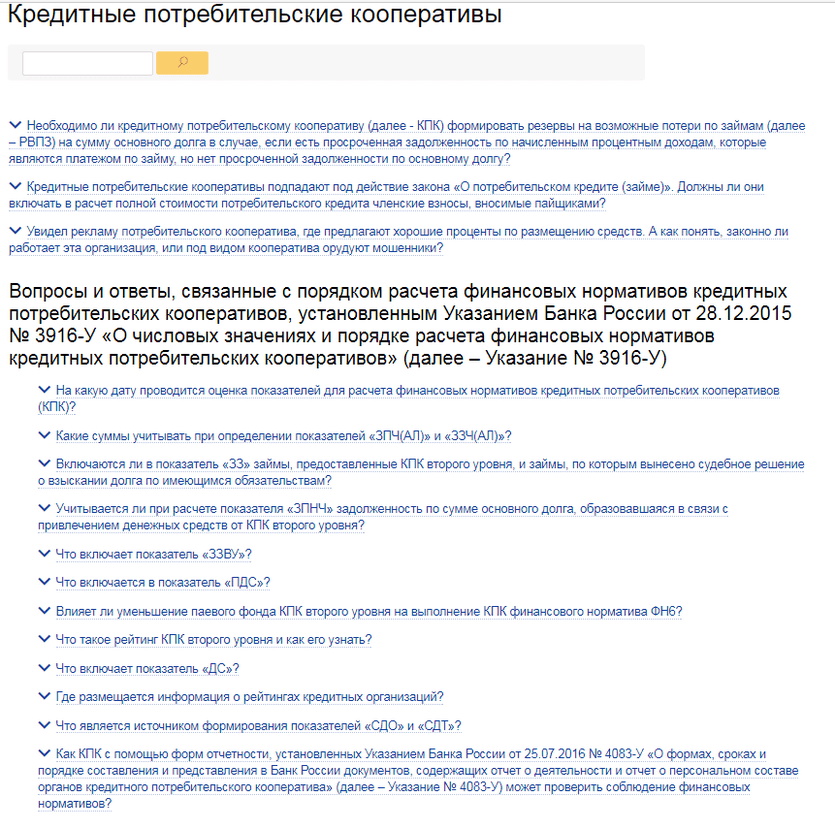

Итак, данный список в 2018 году размещен на сайте ЦБ РФ. Здесь можно найти ответы на многие вопросы, связанные с деятельностью кооперативов.

Щелкнув кнопкой мыши по любому из вопросов, можно сразу увидеть полный и аргументированный ответ.

Если требуется найти в реестре конкретный кооператив, нужно выполнить следующие шаги:

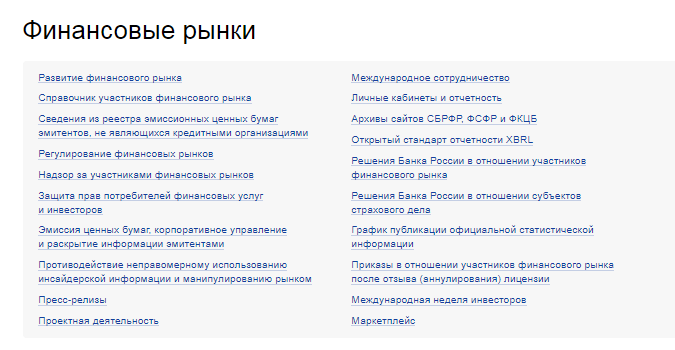

- На сайте Центробанка перейти в раздел «Финансовые рынки».

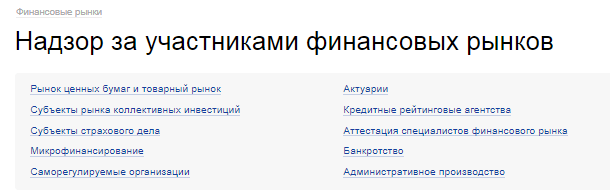

- Выбрать пункт «Надзор за участниками финансового рынка».

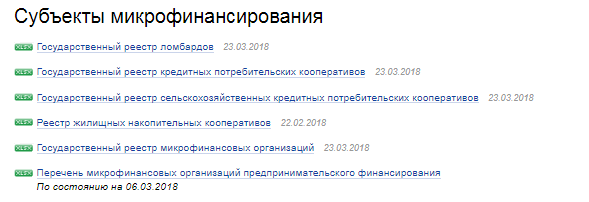

- Открыть раздел «Микрофинансирование».

- Найти пункт «Государственный реестр кредитных потребительских кооперативов». Клик мышкой позволяет скачать реестр на ваш компьютер или другое устройство.

- Открыть реестр, который скачали.

- Выбирать раздел «Действующие кооперативы».

- Выделить столбец «Сокращенное наименование».

- Щелкнуть на бинокль.

- В открывшемся окне ввести название интересующего вас кооператива и нажать «Найти все».

- Появится строчка с записью о кооперативе.

Аналогично можно найти информацию о потребительских сельскохозяйственных кооперативах и других организациях.

СРО кредитных потребительских кооперативов

Вклады, которые размещены в КПК, не попадают под действие гарантий государства. Поэтому с 2011 года все КПК обязаны вступать в саморегулируемые организации кредитных кооперативов. На базе СРО создаются фонды, из средств которых вкладчикам будут выплачены деньги, если кооператив прекратит свою работу.

Фонд СРО формируется за счет отчислений с доходов всех кооперативов, состоящих в конкретном СРО. Получается, что членство в СРО — своего рода страховка для средств вкладчиков. С реестром СРО вы можете ознакомиться на сайте Центробанка, как и с реестром действующих кооперативов.

Ряд кооперативов страхует за свой счет привлеченные средства, это дополнительная гарантия, что деньги вкладчикам будут возвращены в любой ситуации.

Преимущества и недостатки кредитных кооперативов

Разберемся с основными преимуществами и минусами КПК как для пайщиков, так и для вкладчиков. Начнем, пожалуй, с плюсов:

- Здесь можно получить кредит, если отказывают крупные банки. Подход к заемщикам более лояльный, чем в банковских организациях. Ведь кооператив и создается, чтобы финансировать своих пайщиков. При обращении в КПК репутация важнее, чем подтверждающие бумаги и множество справок.

- Более выгодные условия по вкладам. Если вы хотите не занять деньги, а вложить их, это тоже возможно. Ставки в кооперативах, как правило, выше банковских.

- Минимальное вмешательство государства. Деятельность КПК контролируется, но не так активно. Кооперативам предоставлено больше свободы действий.

- Каждый пайщик управляет кооперативом. Право голоса есть у каждого, важные решения принимаются на общем собрании.

Если с плюсами все понятно, то о минусах забывать тоже нельзя:

- Кредит обходится дороже, чем при получении в банке. Для того чтобы получить средства, вам придется регулярно оплачивать необходимые взносы. Но если сравнивать с МФО, условия кредитования в кооперативе выгоднее.

- Вклады не защищены государством. Определенная защита, конечно, есть (страхование, СРО), но она все равно слабее, чем по банковским вкладам.

- Уровень налогообложения. Если ставка по вкладу в КПК превысит прописанную в законодательстве, нужно заплатить налог с полученного дохода. При этом кооператив сам должен заниматься перечислением средств в бюджет.

Можно ли доверять кредитным потребительским кооперативам

Кредитные кооперативы в последние годы стали довольно популярной структурой. Это привело к тому, что под такой вывеской стали действовать финансовые пирамиды, а также организации, которые к кредитным кооперативам, вообще, не относятся.

Разберемся, как отличить настоящий кооператив от аферистов:

- Обратитесь к госреестру КПК. Это самый надежный вариант. Если кооператив в реестре есть, с ним можно сотрудничать, если нет — перед вами мошенники. С реестром можно ознакомиться на официальном сайте ЦБ РФ.

- Проверьте наличие членства в СРО. С 2011 года это обязанность всех КПК. Получить информацию можно на сайте ЦБ РФ.

- Узнайте, какова организационно-правовая форма. Если видите, что организация зарегистрирована как АО, ООО и так далее, то вы имеете дело не с КПК.

- Наличие разного рода партнерских программ. Не связывайтесь с кооперативами, которые предлагают различные премии и бонусы за новых клиентов. Вероятнее всего, с людей соберут деньги и сразу прекратят свою деятельность. Порядок в учредительной документации — не гарантия добросовестности.

- Агрессивный характер рекламы. Относитесь с осторожностью к кооперативам, которые слишком навязчиво себя рекламируют.

Мы надеемся, что изучив подробно эту информацию, вы сможете сделать правильный выбор!

что это и зачем он нужен?

Кредитный потребительский кооператив (КПК) – оптимальная форма взаимной финансовой помощи для тех, кто живет в небольших населенных пунктах, где нет банковских отделений, и оформить кредит не представляется возможным.

Рассмотрим, как создается и функционирует КПК и как обезопасить себя от мошенников.

Содержание статьи

Основные сведения

КПК – кредитные потребительские кооперативы, которые создаются для обеспечения взаимной финансовой помощи. Участники кооператива скидывают деньги в общий фонд, из которого впоследствии выдаются займы под проценты.

При этом сторонние юридические лица тоже могут направлять в КПК денежные средства. Физические лица, не участвующие в КПК, такой возможности не имеют. А оформить займ вправе исключительно члены кооператива.

Займы в КПК оформляются как на развитие собственного дела, так и на потребительские цели. Оформить такой займ просто, однако % по нему немного выше, по сравнению с кредитом. При наличии свободных средств можно вложить деньги в кооператив для получения дохода, который будет больше, чем по депозиту в банке. Однако защита Агентства по страхованию вкладов на подобные вложения не распространяется.

Члены КПК вправе в любой момент перестать участвовать в кооперативе, забрав личные сбережения.

Порядок создания КПК

Для того чтобы сформировать кооператив, необходимо выполнить следующие действия.

1. Найти желающих создать КПК

Необходимо минимум 15 людей или от 5 организаций. Если среди желающих нашлись и люди, и организации, то общее количество участников должно составлять минимум 7 пайщиков.

Впоследствии количество пайщиков допускается увеличить.

2. Выбрать специализацию

Нужно сразу договориться о том, с кем будет сотрудничать кооператив – только с физическими лицами, только с фермерами или только с ИП (также работать можно и сразу со всеми категориями потребителей).

От выбора потребителей зависит то, по каким правилам будет функционировать кооператив. Так, деятельность сельскохозяйственных КПК подпадает под действие закона «О сельскохозяйственной кооперации». Другие типы кооперативов работают по закону «О кредитной кооперации».

3. Составить устав КПК

Устав кооператива определяет:

- процедуру зачисления в КПК;

- права, обязательства и ответственность участников;

- структуру и права управляющих органов.

4. Определиться с СРО

КПК должен состоять в определенной саморегулируемой организации. Ознакомиться с реестром СРО можно на сайте Центробанка РФ.

Если создается сельскохозяйственный кооператив, то он должен быть членом ревизионного союза, входящего в СРО.

5. Привлечь сбережения

Участники КПК перечисляют членские взносы и паи. Взносы покрывают расходы КПК, паи формируют капитал кооператива. При наличии у пайщика свободных средств он может направить их в фонд взаимной финансовой помощи. Деньги из этого фонда впоследствии пойдут на займы другим участникам КПК.

Особенности функционирования кооператива

Кооператив создает паевой фонд наподобие уставного капитала за счет взносов пайщиков. Также он привлекает под % личные средства пайщиков, займы от компаний. Полученные средства идут на создание фонда взаимной финансовой помощи.

Физические лица могут оформлять займы у кооператива на потребительские цели, юридические лица – на развитие предпринимательства.

Можно ли заработать на КПК

Кооперативы формируются не для прибыли, а для взаимной финансовой помощи внутри КПК: одни пайщики предоставляют заемные средства другим, и наоборот. Расходы кооперативов покрываются за счет взносов пайщиков и разницы по % между оформленными займами и полученными средствами.

Если в конце года доходы меньше расходов, то участники кооператива перечисляют членские взносы, чтобы покрыть расходы. Если доходы больше расходов, то прибыль перечисляется в резервный фонд. В будущем при возникновении непредвиденных убытков средства из данного фонда будут использованы для их покрытия.

Кооперативы не оказывают сервис, не предлагают услуги, не производят товар и не занимаются продажами.

Есть ли вероятность потери сбережений

Российская система страхования вкладов не затрагивает кооперативы. Пайщикам необходимо самим отслеживать финансовое положение КПК.

Однако кооперативы отчисляют 0,2% от среднегодовых активов в компенсационный фонд саморегулируемой организации. СРО запрашивает отчисления на случай возможного банкротства какого-либо КПК. Пайщики обанкротившегося кооператива получат до 5% средств компенсационного фонда в соответствии со своей долей.

Иногда КПК сами страхуют сбережения вкладчиков в обществах взаимного страхования и в страховых компаниях.

Все это уменьшает вероятность потери сбережений, которая тем не менее остается.

Преимущества и недостатки КПК

К преимуществам кооперативов относятся следующие:

- КПК направлены на экономическое развитие регионов и поддержку местных ИП и компаний, которые участвуют в кооперативе. Пайщики, управляющие КПК, заинтересованы в экономическом развитии своего региона, в создании новых рабочих мест.

- Доход по вложениям в КПК выше, чем по вкладам и депозитам в банках. При этом кооперативы принимают любые суммы денег.

- Каждый пайщик вправе получить кредит на личные цели. Если сумма займа небольшая, то оформлять справки о платежеспособности, искать поручителей и предоставлять залоговое имущество нет необходимости. Однако если кредит требуется на крупную сумму, потребуется подготовить некоторые документы. В то же время процедура оформления кредита через КПК значительно упрощена, по сравнению с обращением в банк.

- При возникновении проблем с выплатами можно без проблем обговорить условия реструктуризации займа. Кооперативы не продают долги коллекторским агентствам, а делают все, чтобы помочь пайщикам. Этим они выгодно отличаются от банков и МФО.

Однако у кооперативов есть и недостатки:

- Проценты по займам выше, чем по стандартным кредитам, оформленным в банке.

- Есть риск потери вложенных средств, поскольку система страхования банковских вкладов в РФ не затрагивает сбережения членов кооператива. Страховки и компенсации СРОК не гарантируют возврат всей суммы инвестированного.

- Члены кооператива сами управляют КПК и совместно принимают решение о выдаче займов. Каждый участник КПК ответственен за последствия решений и вероятные убытки. При возникновении убытков они покрываются через дополнительные членские взносы. По этой причине рекомендуется отслеживать новости, изучать отчеты кооператива и посещать собрания.

Как избежать мошенников

При выборе КПК необходимо соблюдать несколько несложных правил. Это позволит избежать финансовых пирамид и мошенников, которые нередко маскируются под кооперативы.

Проверить форму кооператива, расшифровать аббревиатуры

К кооперативам не относятся ООО, ОАО, ЗАО и ИП. Единственные разрешимые формы – СКПК («Сельскохозяйственный кредитный потребительский кооператив») или КПК («Кредитный потребительский кооператив»). Наименования наподобие ЗАО «Кредитный потребительский кооператив» свидетельствуют о мошенниках.

Необходимо принимать в учет и расшифровку аббревиатуры. «Продвинутые» мошенники могут использовать наименование «Сельскохозяйственный кредитно-производственный кооператив».

Найти кооператив в госреестре

Необходимо зайти на сайт Банка России и найти интересующий кооператив, сверив информацию из госреестра с реквизитами конкретного КПК (полное наименование, ОРГН, ИНН).

Также можно зайти на веб-сайт саморегулируемой организации КПК и найти интересующий кооператив.

Изучить рекламу

Если в рекламе утверждается, что государство страхует вклады в КПК или прибыль составляет 50% годовых, то это явно свидетельствует о мошенничестве. Проценты по кооперативам ненамного выше процентов в банках.

Правила СРО устанавливают лимиты по доходности инвестиций: ставка должна составлять не больше 1,8 от текущей основной ставки Центробанка РФ. Так, с 10 февраля 2020 года ставка составляет 6%. Значит, максимальная доходность КПК составляет до 10,8%.

Изучить документы кооператива

Следует внимательно ознакомиться с уставом кооператива, условиями договора. Если условия неясные или документы для изучения предоставлять отказываются, работать с этим КПК не следует.

Обратить внимание на программу лояльности

Один из признаков вероятной финансовой пирамиды – ситуация, при которой сотрудники кооператива предлагают крупную сумму денег за привлечение новых участников. В то же время некоторые кооперативы за приглашение новых пайщиков-вкладчиков могут предлагать бонусы в рамках лояльности.

Таким образом, КПК – оптимальный вариант получения кредита для ИП и местных компаний по выгодным условиям, по сравнению с банками. В то же время необходимо быть осмотрительным, чтобы не попасть в руки к мошенникам.

отзывы и нюансы в России

Всем привет. Сегодня мы поговорим о том, что такое кредитно потребительский кооператив: отзывы, плюсы и минусы, особенности.

Также выясним, как определить надежность того или иного КПК.

О понятии

Кредитно-потребительским кооперативом (КПК) называют добровольное некоммерческое объединение физических и юридических лиц для финансовой взаимопомощи.

Проще говоря, один участник общества нуждается в определенной сумме, а другой имеет свободные деньги, которые хотел бы куда-нибудь вложить. Поскольку расходы на организацию потребительского кооператива небольшие, первый участник получает дешевый кредит, а второй – возможность выгодно инвестировать накопления.

Деятельность кредитных кооперативов регулируется Федеральным законом 190-ФЗ от 2009 года «О кредитной кооперации».

Относительно числа участников в потребительском кооперативе установлены ограничения:

- Не менее 15 человек при организации физическими лицами.

- Не менее 5 участников при организации юридическими лицами.

- От 7 участников в смешанных объединениях (физические и юридические лица).

Финансовый фонд кооператива формируется за счет денежных взносов пайщиков и полученной прибыли.

Цель создания КПК – выдача кредитных займов участникам. Это могут быть автокредиты, ипотека, займ наличными на бизнес и личные нужды.

Кроме того, потребительские кооперативы могут заниматься и иными видами деятельности, которые должны быть прописаны в уставе объединения. При этом рамками закона накладываются некоторые ограничения.

Так, кооператив не имеет права:

- Выдавать займы лицам, не являющимся участниками данной организации.

- Выступать в качестве поручителя по каким-либо кредитным обязательствам.

- Заниматься предпринимательской деятельностью в целях извлечения дохода .

- Расходовать средства на направления помимо кредитования более 50 % от всей имеющейся в фонде суммы.

Механизм страхования средств пайщиков

Поскольку кредитно-потребительские кооперативы не являются банковскими учреждениями, их деятельность не подпадает ни под контроль Центробанка, ни под гарантии Агентства по страхованию.

Тем не менее, с ростом популярности и распространения КПК возникла необходимость в защите прав вкладчиков, и с 2011 года подобные кооперативы обязали вступать в состав СРО – саморегулируемых организаций, создающих компенсационный фонд для страхования денег пайщиков.

Вслед за этим работа кооперативов стала контролироваться со стороны Минфина и Службы по финансовым рынкам.

Также действуют иные меры по сохранности средств участников кредитных кооперативов: закон запрещает выдавать одному заемщику свыше установленной доли от общего размера капитала КПК.

Кооперативы, действующие менее двух лет, должны придерживаться показателя в 20 %, остальные — в 10 %. Данное ограничение предотвращает ситуацию, когда все деньги кооператива уходят в одни руки.

Как не попасть в финансовую пирамиду

Перед тем как приступить к выбору кредитно-потребительского кооператива, следует понимать отличия надежной организации от мошеннической. Ведь многие финансовые пирамиды маскируются именно под КПК и собирают средства вкладчиков без каких-либо лицензий и контроля со стороны государства.

Для проверки на вшивость честность я рекомендую сделать следующее:

- Изучить отзывы. Используйте самые разные источники, ищите истории учредителей компании, новости, форумы, социальные сети и т.п. Особое внимание уделять тем комментариям, в которых приводятся какие-либо доказательства, скрины и т.д.

- Проверить членство в СРО. Входит ли кооператив в состав СРО? В какую именно? При этом важно проверить актуальность данных — на сайте СРО или по указанному на нем номеру телефона. В реестре СРО также можно посмотреть дату создания кооператива: поскольку пирамиды, как правило, дольше 1-2 лет не существуют, лучше, если срок работы КПК будет от 2-3 лет и выше. Почему членство в саморегулируемой организации так важно? В случае банкротства кооператива СРО будет частично компенсировать убытки участников КПК. Размер компенсации заранее прописан договором, но по закону возвращенная доля не может превышать 5 % от общего объема средств кооператива. Поэтому при анализе КПК не лишним будет узнать, каков установленный размер компенсационного фонда, и рассчитать сумму, на которую можно будет рассчитывать в случае банкротства.

- Проверить вхождение в государственный реестр. За деятельностью кредитных кооперативов следит Центробанк. На официальном сайте ЦБ cbr.ru/finmarket/registries можно посмотреть, есть ли данный КПК в реестре, указав в строке поиска наименование организации.

- Изучить условия и ставки. Центральный банк РФ рекомендует кооперативам придерживаться показателя доходности не выше трех ключевых ставок. Т.е. предложения, которые существенно выше данного порога, должны Вас насторожить. По состоянию на февраль 2020 года ключевая ставка составляет 6 %. Поэтому показатель в пределах 18-25 % еще вполне допустим.

- Изучить отчетность, регистрационные документы компании. Следует помнить, что данная форма кооператива не имеет права вести деятельность под иной юридической формой – ООО, ОАО, ЗАО. Только КПК. Весь пакет документации должен храниться в офисе кооператива. Если в предоставлении таковых Вам отказывают, стоит задуматься. Регистрационные документы нужно проверять на соответствие и актуальность. Относительно отчетности у неподкованного в бухгалтерском деле вкладчика могут возникнуть вопросы. Главным образом внимание следует обратить на сводный отчет: посмотреть общие цифры за отчетный период, объемы финансового фонда, прибыль, расходы, сравнить текущие показатели с аналогичными за прошедший период, оценив темп развития. Не лишним будет изучить протокол последних собраний пайщиков, где должны отражаться все актуальные проблемы КПК, а также данные обо всех вкладчиках и организаторах.

- Изучить договор. Перед заключением договора следует посмотреть, с кем именно Вы его заключаете, и имеет ли лицо право на данные действия. Если лицо не является учредителем, нужно потребовать предоставления доверенности.

- Проверить страховую компанию. Иногда помимо страховки СРО кооператив предлагает за свой счет застраховать вносимые средства. Чтобы рассчитывать на данную услугу, важно внимательно прочитать условия ее предоставления, а также наличие соответствующей лицензии у страховщика.

- Оценить рекламную компанию. Поскольку кооператив не является коммерческой организацией и не ставит перед собой цель как можно больше заработать, агрессивная реклама и огромная прибыль будут достаточным поводом, чтобы присмотреться к КПК внимательнее. Нужно помнить, что потребительский кооператив создается в первую очередь для оптимального решения конкретных задач пайщиков.

Главным образом, вычислить финансовую пирамиду можно по нескольким параметрам:

- Ведется агрессивная реклама.

- За привлечение новых пайщиков даются бонусы или большие выплаты.

- Документация скрывается.

Очень полезно читать отзывы реальных участников тех или иных кооперативов.

Плюсы и минусы

Главным плюсом КПК для заемщиков является отсутствие жестких требований при выдаче кредита. Человек может иметь неофициальный доход, подпорченную кредитную историю или обладать иными «недопустимыми» критериями, которые стали бы причиной отказа займа в банке.

Кроме того, финансовые учреждения не слишком охотно кредитуют начинающих предпринимателей, которым гораздо проще получить поддержку в кооперативе.

Давайте посмотрим, какие преимущества у кредитно-потребительских кооперативов для инвесторов:

- Низкий порог входа.

- Сравнительно высокая доходность, существенно превышающая банковские депозиты.

- Наличие права участвовать в управлении кооперативом на общих собраниях.

- Минимальное вмешательство регуляторов.

- Многоуровневое страхование средств.

Есть у инвестирования в КПК и минусы:

- Средства не подпадают под государственное страхование вкладов.

- Доходность не гарантирована.

- В случае, если прибыль инвестора превысит ставку рефинансирования на + 5 %, она будет облагаться налогом в 35 % (п. 2 ст. 224 НК РФ). При этом следует учесть, что налог взимается не со всей суммы прибыли, а только с превышения указанного порога.

- Низкая диверсификация (как правило, кооперативы не вкладываются в более чем 10-15 заемщиков за год).

- Риск нарваться на финансовую пирамиду.

В целом, инвестирование в кредитно-потребительские кооперативы можно назвать вполне неплохим инструментом с доходностью выше среднего и умеренными рисками. Нужно только тщательнее выбирать организацию, изучив документы и отзывы.

А у Вас был опыт работы с КПК? Буду благодарен, если поделитесь в комментариях.

Подписывайтесь на обновления и делайте репост в социальных сетях.

Всем профита!

Что такое кредитный потребительский кооператив и как в нём участвовать

Валентина Ивановна уже более 10 лет как на пенсии. Дети давно выросли и зарабатывают себе на жизнь самостоятельно. Накопленные на старость деньги женщина положила «на книжку» – на банковский депозит, а часть средств по совету подруги решила передать в кредитный потребительский кооператив. «Там проценты выше, чем в банке, можно получить неплохой доход», – убеждала пенсионерку подруга, уже ставшая членом одного из потребительских кооперативов. Обе женщины еще в советское время у себя на предприятии пользовались услугами популярных в советское время «касс взаимопомощи». Это когда все работники кладут деньги в общий «котел», а потом берут оттуда средства на какие-то нужды.

Валентина Ивановна в прошлом бухгалтер, к цифрам и документам у нее отношение особое, поэтому она, прежде чем вступить в кооператив, с помощью сына-компьютерщика нашла в интернете максимум информации: мнения о деятельности КПК, не было ли в отношении него судебных исков, проверила организацию в реестре участников финансовых рынков и в службе судебных приставов. Убедившись, что кооператив действующий, Валентина Ивановна написала заявление о вступлении в его члены. Женщина не просто разместила свои свободные средства, но и постоянно интересовалась, кому и на какие нужды выдаются займы, регулярно посещала собрания пайщиков, изучала финансовые документы и акты проверок. О том, что значит быть «участливым» членом кредитного потребительского кооператива, и о других аспектах деятельности КПК, «Московскому комсомольцу на Кубани» рассказали в Южном ГУ Банка России.

Для чего создаются КПК?

Кредитные потребительские кооперативы (КПК) и сельскохозяйственные кредитные потребительские кооперативы (СКПК) являются хорошим дополнением к банкам, но целью их деятельности не может быть извлечение прибыли – это некоммерческие организации. Кооперативы создаются для того, чтобы пайщики внутри кооператива материально поддерживали друг друга. Но, в отличие от «касс взаимопомощи», деньги в КПК могут приниматься и выдаваться под проценты. Причем они, как правило, выше, чем в банке.

Объединенные в кооператив пайщики – граждане и компании – могут жить в одном населенном пункте или работать на одном предприятии, входить в одну отрасль – например, в строительную или сельскохозяйственную.

Чтобы взять в долг или разместить свои средства в КПК, надо быть членом кооператива, причем ни один пайщик или несколько аффилированных пайщиков не могут получить доступ ко всем сбережениям. При этом кооператив вправе привлекать деньги от сторонних компаний, которые специализируются на поддержке бизнеса или от банков, но не от частных лиц, которые не являются членами кооператива.

Что должен знать пайщик перед вступлением в кредитный потребительский кооператив?

– То, что средства, переданные в КПК, не страхуются государством. То есть возврат пая и сбережений в случае банкротства кооператива не гарантирован. Однако риски невозврата средств могут быть застрахованы в страховой компании. В этом случае все особенности страхового случая должны быть прописаны в договоре. Поэтому каждый пайщик должен понимать собственные риски и ответственно подходить к принятию решений, в том числе и о вступлении в КПК.

– То, что членство в КПК подразумевает субсидиарную ответственность: если по итогам финансового года в кооперативе образуются убытки, то пайщики обязаны будут их покрыть, сделав дополнительные взносы. И, наоборот, в случае положительного финансового результата доход, полученный от оказания услуг пайщикам, может быть распределен между членами кооператива пропорционально их участию в паевом фонде.

Что нужно сделать перед вступлением в КПК?

– Посмотреть свидетельство о регистрации юридического лица. Там должно быть написано: «Кредитный потребительский кооператив» – сокращенно КПК. Все остальные формы: ООО, ОАО, ЗАО, ИП – не имеют к КПК никакого отношения. И за названиями, к примеру, ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив» могут скрываться мошенники.

Обязательно надо смотреть на расшифровку аббревиатуры КПК или СКПК. Например, расшифровка «Кредитный производственный кооператив» или «Сельскохозяйственный кредитно-производственный кооператив» – это обман.

– Проверить, работает ли кооператив легально. Для этого надо зайти на сайт Банка России www.cbr.ru и посмотреть, состоит ли КПК/СКПК в реестрах, размещенных в разделе «Надзор за участниками финансовых рынков». Эти реестры постоянно обновляются, там же есть новости о введенных ограничениях и запретах, касающиеся деятельности КПК/СКПК.

– Убедиться, что кредитный потребительский кооператив является членом саморегулируемой организации (СРО). Если КПК не входит в СРО, по закону он не имеет право привлекать денежные средства своих пайщиков и принимать в свой состав новых членов. Каждая саморегулируемая организация ведет реестр тех членов, которых они объединяют. На сайте Банка России также есть перечень СРО КПК, через него можно перейти на сайт любой организации. Необходимо сверить данные на странице кооператива и на сайте Банка России – название, ИНН, ОГРН должны совпадать.

Саморегулируемые организации, объединяющие КПК, формируют компенсационные фонды, до 5 процентов средств которых может быть использовано для компенсационных выплат пайщикам кооператива в случае банкротства. Но пайщику надо иметь в виду, что это не дает стопроцентную гарантию возврата его сбережений.

– Внимательно изучить Устав. Этот документ определяет принципы деятельности кооператива, а также права и обязанности органов управления. Оно базируется на принципе «один член – один голос»: при принятии решений все члены уравнены в правах, независимо от суммы, размещенной в кооперативе.

– Узнать, по какой ставке принимаются в КПК сбережения пайщиков. Максимальная доходность на дату заключения договора не должна превышать 1,8 действующей ключевой ставки, то есть в нынешних условиях рынка доходность сбережений, переданных КПК не может быть выше 12,6% годовых (с 06.09.2019 ключевая ставка Банка России равна 7% годовых, то есть 1,8х7=12,6). Если кооператив обещает более высокую ставку, это нарушение законодательства.

Кроме того, необходимо проявлять особую внимательность, когда организация предлагает деньги или бонусы за активное привлечение новых пайщиков: в этом случае есть риск стать не участником КПК, а жертвой «финансовой пирамиды».

Что значит быть «участливым» пайщиком?

– Необходимо принимать активное участие в деятельности и управлении кооперативом, интересоваться, куда и на каких условиях размещаются деньги, не пренебрегать личным участием в собраниях, внимательно следить за новостями, в том числе и на сайте Банка России, знакомиться с отчетностью КПК, результатами проверок. Нельзя просто принести и положить деньги, а потом получить свой процент, ничего не делая. Именно «участливое» членство в кооперативе помогает на ранней стадии выявить симптомы перерастания КПК в «финансовую пирамиду».

Важно!

Если у пайщика возникают сомнения в легальности деятельности организации, рекламирующей себя как кредитный потребительский кооператив и привлекающей деньги граждан, или в ней усматриваются признаки «финансовой пирамиды», необходимо обращаться в Банк России:

• через Интернет-приемную на сайте Банка России www.cbr.ru;

• по адресу: 107016, г. Москва, ул. Неглинная, д. 12;

• по электронной почте [email protected].

СПРАВКА

Сколько кредитных кооперативов сейчас работают на Кубани?

В Краснодарском крае по состоянию на 01.09.2019 текущего года зарегистрировано 93 кредитных потребительских кооперативов, из них 30 – сельскохозяйственных. Но на территории края могут присутствовать подразделения КПК из других регионов, часто соседних. Среди них преобладает территориальный принцип, то есть люди и компании с одной территории объединяются, чтобы самим решать свои финансовые задачи.

Потребительский кооператив | Статья о потребительском кооперативе по The Free Dictionary

своего рода кооператив, объединяющий потребителей для совместных покупок и для производства товаров народного потребления и последующей продажи этих товаров своим членам и населению.

Потребительские кооперативы возникли при капитализме как одна из первых форм экономической борьбы, начатой городским пролетариатом и мелкими городскими и сельскими производителями, когда они начали терять свою экономическую независимость.Первые потребительские кооперативы рабочих и крестьян появились в конце 18 — начале 19 вв. В Великобритании, а затем распространились по Франции, Германии, Италии и другим странам Европы. Сегодня потребительские кооперативы распространяются по всем капиталистическим странам Европы и находятся в Австралии, Азии (включая Японию, Индию, Бирму, Шри-Ланку и Бангладеш), Северной и Южной Америке (включая США, Канаду, Аргентину, Бразилию, Чили и Мексику). ) и Африке (включая Арабскую Республику Египет, Сирию, Танзанию, Уганду, Мали, Сенегал и Маврикий).В некоторых из этих стран функции потребительских кооперативов выполняют сбытовые и кредитные кооперативы. В экономиках развитых капиталистических стран (кроме США и Канады) потребительские кооперативы очень важны: например, в 1972 году на потребительские кооперативы приходилось 8–11% от общего объема розничных продаж в Великобритании, Дании, Норвегии и других странах. Швейцария, 14 процентов в Швеции, 30 процентов в Исландии и 36 процентов в Финляндии.

В России потребительская кооперация возникла в 60-е годы XIX века; в конце 19 — начале 20 вв. он получил широкое распространение в городской и сельской местности, особенно после буржуазно-демократической революции 1905–07 гг.В 1914 году в России было 10 900 потребительских кооперативов, что составляло 7% всего товарооборота; к 1916–17 годам в России уже было больше потребительских объединений, чем во всей Западной Европе, и на их долю приходилось 35 процентов всего товарооборота.

После победы Великой Октябрьской социалистической революции потребительская кооперация сыграла важную роль в вытеснении частного капитала из товарного обращения, создании советского торгового аппарата и реализации кооперативного плана В.И. Ленин. Наряду с другими видами кооперативов (кооперативы по совместной обработке земли и кредитов, сбыт, снабжение и производственные кооперативы) потребительский кооператив стал школой коллективного управления и подготовительным этапом трансформации мелкотоварного товарного производства. индивидуальных крестьянских хозяйств в крупное социалистическое производство. В 1919 году существовало 53 тысячи потребительских кооперативов. При переходе к новой экономической политике основной целью потребительского кооператива стало выполнение государственных плановых показателей по обмену промышленной продукции на излишки крестьянского сельского хозяйства.В конце 1927 года ассоциации сельских потребителей насчитывали 9,8 млн. Членов, что составляло 39% всех крестьянских хозяйств. Эта доля выросла в 1928 году до 54,2 процента, а в 1929 году — до 58,3 процента.

Сегодня в СССР потребительские кооперативы занимаются торговлей, а также закупают сельскохозяйственное сырье и продукты, закупают излишки у колхозов и населения, обрабатывают сельскохозяйственную продукцию, выпекают хлеб и производят ряд товаров для народного потребления. Потребительская кооперация как общественная организация входит в систему массовых общественных организаций, составляющих основу социалистической демократии.Кооперативы выполняют важную массовую образовательную функцию и вовлекают своих членов в непосредственное управление и контроль деятельности кооперативов, их ассоциаций и хозяйственных предприятий.

В 1972 году в систему потребительской кооперации СССР входило 11 584 объединения потребителей, насчитывавших более 61,5 миллиона членов; эти кооперативы оказывали коммерческие услуги почти половине населения страны. В 1972 году розничная продажа потребительской кооперации составила более 50 миллиардов рублей (около 30 процентов товарооборота всей страны), закупочный оборот — 6.6 млрд рублей, а объем продукции, произведенной и реализованной самими кооперативами, составил 3,95 млрд рублей. В состав потребительской кооперации входило более 370,5 тысяч предприятий розничной торговли, 76 тысяч предприятий общественного питания, 17,5 тысячи закупочных организаций, 24 тысячи промышленных предприятий, а также самостоятельная сеть учебных заведений, включающая 5 институтов, 120 техникумов и 139 профессиональных училищ. Ежегодное количество учеников в этих школах превышало 250 000 человек. С 1966 по 1970 год товарооборот кооперативов на душу населения увеличился на 49.4 процента, тогда как общий товарооборот в стране вырос на 40,7 процента. К 1 января 1973 г. действовало более 700 торговых центров, 117 000 магазинов самообслуживания и 15 000 киосков без продавцов; организована услуга почтовых отправлений. В капитальное строительство ежегодно инвестируется более 800 миллионов рублей. Двадцать четвертый съезд КПСС (1971 г.) отметил необходимость «развития торговой, заготовительной и производственной деятельности потребительской кооперации в целях расширения экономических связей города и деревни» ( Материалы. XXIV s »езда КПСС , 1971, с.275).

В систему потребительской кооперации СССР входят объединения потребителей, объединенные в районные союзы ( райпотребсоюза, ), входящие в областные (краевые) или республиканские союзы; Областные (край и автономная республика) объединения входят в состав республиканских (союзных) потребительских союзов, которые, в свою очередь, объединяются в Центральный кооперативный альянс (Центросоюз). Взаимосвязь этих звеньев системы потребительской кооперации основана на принципе демократического централизма.Потребительские кооперативы действуют в основном в сельской местности, где они работают над улучшением жизненного уровня, условий труда и быта колхозно-совхозных рабочих и сельской интеллигенции, устранением принципиальных различий между городом и деревней, и сблизить уровни жизни городского и сельского населения. Указом Президиума Верховного Совета СССР от 24 июня 1958 года потребительская кооперация награждена орденом Ленина в связи с 60-летием деятельности Центросоюза.С 1903 года Центросоюз является членом Международного кооперативного союза. Он поддерживает обширные дружеские и деловые отношения с кооперативными организациями 85 стран и ведет прямую торговлю с кооперативами и фирмами 32 стран (1972).

В других социалистических странах потребительская кооперация также стала важным фактором строительства социализма и развития социалистического товарооборота. В начале 1970-х годов членство в потребительских кооперативах Болгарии, Чехословакии, Германской Демократической Республики, Венгрии, Польши и Румынии выросло с 25 до 45 процентов всего занятого населения.На кооперативы приходилось примерно 40 процентов розничных продаж в Болгарии, 25,4 процента в Чехословакии, 34,4 процента в ГДР, 30,8 процента в Венгрии, 50 процентов в Польше и 30 процентов в Румынии.

В большинстве развивающихся стран есть потребительские кооперативы, а также другие виды кооперативов; они пользуются поддержкой государства и используются для регулируемого распределения товаров.

СПИСОК ЛИТЕРАТУРЫ

Ленин В.И. «Вопросы о кооперативах на Международном социалистическом конгрессе в Копенгагене.” Poln. соч. соч ., 5 изд., т. 19.Ленин В.И. Первоначальный вариант статьи «Очередные задачи Советской власти». Там же, ., Т. 36.

Ленин В.И. «Речь на собрании заполненных Московского центрального рабочего кооператива 26 ноября 1918 г.». Там же ., Т. 37.

Ленин В.И. «Речь на III с» здесь рабочей кооперации 9 декабря 1918 г. » Там же .

Ленин В.И. «О кооперации». Там же, т. 45.

Куйбышев В.В. Ленин и кооперация . Москва, 1925.

Программа КПСС . Москва, 1972.

Материально XXIII века КПСС . Москва, 1966.

Материалы XXIV века КПСС . Москва, 1971.

Бланк, Г.Я. Основы теории и истории потребительской кооперации СССР . М., 1963.

Бланк Г., Кондратов В., Я. Крамаровский. Международное кооперативное движение . Москва, 1965.

Советская кооперация на ленинском пути: Сб.ул . Москва, 1970.

Меркулова А.С. История потребительной кооперации . Москва, 1970..

Общие сведения о типах и источниках потребительского кредита

Потребительский кредит может быть лучшим другом владельца малого бизнеса. Или это может нанести серьезный ущерб вашим личным финансам. Узнайте, как использовать и когда избегать потребительских кредитов.

Кредит, как вы уже знаете, — это способ получить наличные деньги, товары или услуги сейчас и оплатить их в будущем. Под потребительским кредитом понимается использование кредита для личных нужд отдельными лицами и семьями в отличие от кредита, используемого для деловых или сельскохозяйственных целей.

Хотя это обсуждение в основном сосредоточено на кредите, поскольку он влияет на ваши личные финансы, ваше личное и деловое финансовое положение как владельца бизнеса тесно взаимосвязано. В результате ваша личная и бизнес-кредитоспособность и менеджмент также тесно связаны.

Если у вашего бизнеса возникнут проблемы из-за слишком большого долга, это, вероятно, повлияет на прибыльность бизнеса, что, в свою очередь, скорее всего, повлияет на вашу способность претендовать на получение личного кредита.Оборотная сторона этого также может быть правдой: если вы чрезмерно обременены личным долгом, кредиторы вашего бизнеса (которые, как можно ожидать, попросят вашу личную гарантию по кредитам, предоставленным вашему малому бизнесу) могут быть менее склонны предоставлять кредит для ваш бизнес, если они считают, что ваша личная гарантия не имеет большой ценности или не имеет никакой ценности.

Хотя Полоний предупреждал: «Не будь ни заемщиком, ни кредитором», использование и предоставление кредита стало образом жизни для многих людей в современной экономике. Потребительский кредит основан на доверии к способности и готовности потребителя оплачивать счета в установленный срок.Это работает, потому что люди в целом честны и ответственны. На самом деле, личный кредит, если его использовать с умом, имеет свои преимущества.

Конечно, личный кредит обычно не может помочь вам получить финансирование для вашего бизнеса. А если вы предлагаете кредит, вы захотите узнать больше о кредите и сборах. Тем не менее, знание преимуществ и опасностей потребительского кредита ценно почти для каждого владельца малого бизнеса.

Кредит является закрытым или открытым

Потребительский кредит делится на две большие категории:

- Закрыто (в рассрочку)

- Открытый (оборотный)

Основы закрытого кредита

Эта форма кредита используется для определенной цели, на определенную сумму и на определенный период времени.Платежи обычно равны. Ипотечные и автомобильные ссуды являются примерами закрытого кредита. В соглашении или контракте указаны условия погашения, такие как количество платежей, сумма платежа и стоимость кредита.

Как правило, при закрытом кредите продавец сохраняет некоторую форму контроля над правом собственности (титулом) на товар до тех пор, пока не будут произведены все платежи. Например, автомобильная компания будет иметь право удержания автомобиля до тех пор, пока автокредит не будет выплачен полностью.

Основы закрытого кредита

С открытым или возобновляемым кредитом ссуды предоставляются на постоянной основе по мере приобретения вами товаров, и вам периодически выставляются счета для осуществления хотя бы частичной оплаты. Использование кредитной карты, выпущенной магазином, банковской карты, такой как VISA или MasterCard, или защиты от овердрафта являются примерами открытого кредита.

Существует максимальная сумма кредита, которую вы можете использовать, называемая вашей кредитной линией. Если вы не выплачиваете долг в полном объеме каждый месяц, вам часто придется платить высокие проценты или другие виды финансовых сборов за использование кредита.

- Возобновляемый чековый кредит. Это вид открытого кредита, предоставляемого банками. Это заранее оговоренная ссуда на определенную сумму, которую вы можете использовать, выписав специальный чек. Погашение производится частями в течение установленного периода, а финансовые расходы зависят от суммы кредита, использованного в течение месяца, и от непогашенного остатка.

- Карты пополнения. Платежные карты обычно выпускаются универмагами и нефтяными компаниями и, как правило, могут использоваться только для покупки продуктов у компании, выпустившей эту карту.Их в значительной степени заменили кредитными картами, хотя многие из них все еще используются. Вы платите баланс в удобном для вас темпе и с процентами.

- Кредитные карты. Кредитные карты, также называемые банковскими картами, выпускаются финансовыми учреждениями. Кредитные карты обеспечивают быстрый и удобный доступ к краткосрочным кредитам. Вы занимаете до установленной суммы (ваш кредитный лимит) и выплачиваете ссуду в удобном для вас темпе — при условии, что вы платите минимальную сумму. Вы также будете платить проценты с того, что вы должны, и можете понести другие расходы, например, штрафы за просрочку платежа.Любая сумма, которую вы выплатите, сразу становится доступной для повторного использования. VISA, MasterCard, American Express и Discover — самые известные кредитные карты.

- Карты для путешествий и развлечений (T&E). Эти карты требуют полной ежемесячной оплаты, но они не начисляют проценты. American Express (не версия кредитной карты), Diners Club и Carte Blanche являются наиболее распространенными картами T&E.

- Дебетовые карты. Они выпускаются многими банками и работают как чек.Когда вы что-то покупаете, стоимость списывается (списывается) с вашего банковского счета электронным способом и зачисляется на счет продавца. Строго говоря, они не являются «кредитными», потому что вы платите немедленно (или так быстро, как средства могут быть переведены электронным способом).

Основы потребительского кредитования

Есть два основных типа долга: обеспеченный и необеспеченный. Ваш кредит обеспечивается, когда вы предоставляете залог или залог, чтобы гарантировать его. В кредитор может продать залог, если вы не погасите его.

Автокредиты и жилищные ссуды являются наиболее распространенными видами обеспеченных ссуд. С другой стороны, необеспеченный заем предоставляется исключительно на основании вашего обещания погашать. Хотя это может показаться несбыточной мечтой, подумайте об этом на минута: в эту категорию попадают почти все покупки по кредитным картам.

Если кредитор считает, что вы рискуете, ничего, кроме вашей подписи необходимо. Однако кредитор может потребовать подписавшего, который обещает чтобы вернуть долг, если вы этого не сделаете.

Поскольку необеспеченные кредиты представляют больший риск для кредиторов, они более высокие процентные ставки и более строгие условия.Если вы не погасите необеспеченный долг, кредитор может подать в суд и получить судебное решение против ты. В зависимости от правил вашего штата кредитор может иметь возможность заставить вас продать другие активы для оплаты судебного решения или, если вы нанял другой, чтобы украсить часть вашей заработной платы.

Получение кредита — рискованное дело

Что бы вы сделали, если бы друг или родственник попросил вас оформить ссуду? Прежде чем дать свой ответ, убедитесь, что понимаете, что означает вовлекает.

Согласно правилу Федеральной торговой комиссии, кредиторы обязаны уведомить вас помогите объяснить ваши обязанности как соучастника.В уведомлении продавца указано:

«Вас просят гарантировать этот долг. Хорошо подумайте, прежде чем вы делаете. Если заемщик не выплатит долг, вам придется это сделать. Быть уверенным вы можете позволить себе заплатить, если вам нужно, и что вы хотите принять это обязанность.

Возможно, вам придется выплатить полную сумму долга, если заемщик не платит. Вам также может потребоваться оплатить штраф за просрочку платежа или сборы, которые увеличивают эту сумму.

Кредитор может получить от вас этот долг без предварительной попытки взыскать с заемщика.Кредитор может использовать ту же коллекцию методы против вас, которые могут быть использованы против заемщика, например подача иска вы, увеличивая вашу зарплату и т. д. Если этот долг когда-либо погашен, факт может стать частью вашей кредитной истории ».

Мы не могли больше согласиться со словами FTC.

Следует выделить несколько моментов:

- Кредитор не должен преследовать заемщика перед тем, как вас за погашение — вы на крючке так же сильно, как и заемщик.

- Это ваша ссуда, даже если вам не будет ни пользы, ни удовольствия от собственности. Если есть дефолт, вам придется заплатить обязательство в полном объеме плюс любые «расходы» по взысканию.

- Кредитор не уверен, что покупатель сможет погасить, иначе не просил бы со-синьор. Это означает кредитор уже держит вас в поле зрения в ту минуту, когда вы берете ручку, чтобы со-подписать.

Если вы делаете cosign:

- Убедитесь, что вы можете позволить себе выплатить ссуду — велики шансы, что тебе придется.Если вас попросят заплатить и вы не можете, вам могут предъявить иск, или ваш кредитный рейтинг может быть поврежден.

- Учтите, что даже если вас не просят вернуть долг, ваш обязательства по этой ссуде появятся в вашей кредитной истории. Имея это «долг» может помешать вам получить другой кредит, который вам нужен или нужен.

- Прежде чем закладывать имущество, убедитесь, что вы понимаете последствия. Если заемщик не выполняет свои обязательства, вы можете потерять эти владения.

Существует веская причина, по которой один профессор юридического факультета определил «соавтора» как «идиот с перьевой ручкой».»То же самое относится и к в меньшей степени с совместным кредитным счетом.

Рассмотрим источники потребительского кредита

У всех нас есть краткосрочные или долгосрочные потребности в деньгах или кредите. Вы будете хотите ознакомиться с вашими вариантами, когда вам нужно возникает кредит.

Коммерческие банки

Коммерческие банки выдают ссуды заемщикам, которые имеют возможность отплатить им. Ссуды — это продажа использования денег теми, у кого они есть (банки) тем, кто этого хочет (заемщикам) и готов заплатить цену (проценты) за это.Банки выдают несколько видов кредитов, в том числе потребительские. ссуды, жилищные ссуды и ссуды по кредитной карте.

- Потребительские кредиты предназначены для покупки в рассрочку, погашаются в проценты ежемесячно. Основная часть потребительских кредитов приходится на автомобили, лодки, мебель и другие дорогие товары длительного пользования.

- Жилищные ссуды могут быть направлены на жилищную ипотеку, строительство домов или их улучшение.

- Ссуды по кредитной карте могут быть доступны в форме денежных средств в рамках заранее установленных лимитов кредита.

Ссудо-сберегательные ассоциации (ссуды)

Как изображено на Это прекрасная жизнь , сбережения и ссуды ассоциации, которые раньше специализировались на долгосрочных ипотечных кредитах на дома и другая недвижимость. Сегодня ссудо-сберегательные компании предлагают ссуды в рассрочку, ссуды на улучшение жилищных условий, вторая ипотека, ссуды и ссуды на образование под залог сберегательных счетов.

S&L ссужают кредитоспособным людям, и обычно залог может быть обязательный. Ставки по займам по ссудо-сборам варьируются в зависимости от суммы. заем, срок платежа и залог.Процентные сборы ссудо-сбережений обычно ниже, чем у некоторых других типов кредиторы, потому что ссуды ссужают деньги вкладчиков, что является относительно недорогой источник средств.

Кредитные союзы (КС)

Кредитные союзы — это некоммерческие кооперативы, созданные для обслуживания людей. у кого есть какая-то общая связь. Некоммерческий статус и низкие затраты кредитных союзов обычно позволяют им предоставлять более выгодные условия по кредитам и сбережений, чем в коммерческих учреждениях. Затраты кредитного союза могут быть ниже, потому что спонсирующие фирмы предоставляют персонал и офисные помещения, и потому что некоторые фирмы соглашаются вычитать выплаты по кредитам и сбережения взносы из зарплаты членов и применять их в кредитном союзе Счета.

Кредитные союзы часто предлагают хорошие личные ссуды и сбережения Счета. КС обычно требуют менее строгой квалификации и предоставляют более быстрое обслуживание ссуд, чем у банков или ссудо-сбережений.

Компании потребительского финансирования (КИК)

Компании потребительского финансирования специализируются на кредитовании в рассрочку и вторая ипотека. Потребители без кредитной истории часто могут брать займы у КИК без залога. ХФУ часто готовы ссужать деньги потребителям, которые испытывают трудности с получением кредита где-то еще, но поскольку риск выше, то и процент ставка.

Процентная ставка варьируется в зависимости от размера остатка кредита. и график погашения. КИК быстро обрабатывают кредитные заявки, обычно в тот же день, когда подается заявление, а дизайн графики погашения, соответствующие доходам заемщика.

Финансовые компании по продажам (SFC)

Если вы купили машину, вы наверняка сталкивались с возможность профинансировать покупку за счет финансирования производителя Компания. Эти SFC позволяют оплачивать дорогостоящие товары, такие как автомобиль, крупная бытовая техника, мебель, компьютеры и стереооборудование, в течение более длительного периода времени.

Вы не имеете дела напрямую с SFC, но обычно вас информируют дилером, что ваша векселя была продана продавцу финансовая компания. Затем вы делаете ежемесячные платежи в SFC, а не чем к дилеру, у которого вы купили товар.

Компании по страхованию жизни

Страховые компании обычно разрешают брать в долг до 80 процентов накопленной денежной стоимости за всю жизнь (или прямую жизнь) страховой полис. Ссуды под некоторые полисы не подлежат погашению, но остаток кредита, оставшийся после вашей смерти, вычитается из сумма, которую получают ваши бенефициары.

Выплата по крайней мере части процентов важна как сложный процент работает против вас. Компании по страхованию жизни взимают более низкие процентные ставки чем некоторые другие кредиторы, потому что они не рискуют и не платят затраты на сборы. Займы обеспечены денежной стоимостью политика.

Ломбарды

Недавно прославленные реалити-шоу, ростовщики нетрадиционные, но распространенные источники обеспеченных кредитов. Они держат тебя собственность и одолжить вам часть ее стоимости.Если вы погасите ссуду и проценты вовремя, вы получаете свою собственность обратно. Если вы этого не сделаете, то ломбард продает его, хотя может быть и продление. Ломбарды взимать более высокие процентные ставки, чем у других кредиторов, но вы не обязаны подать заявку или дождаться утверждения. Главный призыв ростовщиков? Они редко спрашивают вопросы.

Акулы ссуды

Эти ростовщические кредиторы не имеют государственной лицензии на кредитование бизнес. Они взимают чрезмерные ставки за рефинансирование, возврат во владение или просроченные платежи, и они позволяют погашение в очень короткие сроки.Они печально известны использованием методов сбора, связанных с насилием или другое преступное поведение. Держитесь от них подальше. Они незаконны, после все.

Семья и друзья

Иногда ваши родственники могут быть вашим лучшим источником кредита. Тем не мение, ко всем таким операциям следует относиться по-деловому; в противном случае может возникнуть недопонимание, которое может разрушить семейные узы и дружба.

И, если IRS узнает о внутрисемейной «ссуде», она может «вменять проценты по кредиту, которые были бы доходом для кредитора, но не франшиза перед заемщиком.Участие в аудите IRS также может портят семейные отношения.

Налоговые недостатки потребительского кредита

Проценты, выплаченные на ваш личный автомобиль, кредитные карты, образование и другие потребительские кредиты больше не подлежат вычету из вашей налоговой декларации.

Проценты, распределяемые на коммерческое использование собственности, могут вычитаться из налогооблагаемой базы. Дополнительную информацию см. В нашей статье «Контроль налогов».

Кроме того, есть только определенное количество квалифицированных резиденций (ипотечные) проценты, подлежащие вычету.Квалифицированный процент проживания проценты, уплаченные или начисленные по займам на приобретение или займам под залог недвижимости в отношении вашего основного места жительства и еще одного места жительства, обычно ваш «загородный дом».

Общая сумма кредитов на приобретение ограничена 1 млн долларов США и общая сумма кредитов под залог собственного капитала ограничена 100 000 долларов. Интерес по любой задолженности сверх этих лимитов считается личной, потребительской проценты, не подлежащие вычету.

Ссуды под залог собственного капитала

Если вы конвертируете проценты по потребительскому кредиту в проценты по заем под залог собственного капитала, чтобы иметь возможность вычесть ваши проценты? До тебя Присоединяйтесь к спешке с ссудой под залог недвижимости, вы должны учитывать плюсы и минусы.

.Что такое потребительский кредит? (с иллюстрациями)

Потребительский кредит — это кредит, предоставляемый физическим лицам с целью использования товаров и услуг при их погашении. Региональные определения этого понятия различаются. В некоторых регионах потребительским кредитом считается любой вид ссуды, предоставленный для личных финансовых операций, включая ипотеку. В других областях кредит на покупки, которые считаются инвестициями, не классифицируется как потребительский кредит, и, следовательно, ипотека и маржинальные счета для инвестиций не являются формами потребительского кредита.

Кредитные карты — популярная форма потребительского кредита.

Кредитные карты — популярная форма потребительского кредита.В самом широком смысле потребительский кредит включает кредитные карты, платежные карты магазинов, личные ссуды, ссуды на покупку транспортных средств и другие кредитные линии.Кредит может быть на конкретный товар, например, когда люди обращаются за финансированием автомобиля, или это может быть открытая кредитная линия, как с кредитной картой, которую можно использовать для покупки чего угодно. Финансовые учреждения, предоставляющие потребительские кредиты, определяют, сколько кредитов следует предлагать и на каких условиях.

В случае финансирования автомобиля потребитель использует кредит для конкретной покупки.

В случае финансирования автомобиля потребитель использует кредит для конкретной покупки.Потребители платят за кредит. Комиссия за оформление кредита обычна для ссуд, и люди также платят проценты, поскольку они возвращают потраченные средства. Эмитенты кредита используют эти затраты для получения прибыли по своим займам.Процентная ставка и комиссия за оформление могут варьироваться в зависимости от клиента и эмитента. Для некоторых типов кредитов от людей может потребоваться оформить страховку, чтобы защитить свою способность платить. Например, для автокредитования кредиторы обычно требуют, чтобы заемщики имели комплексную страховку на свои автомобили, чтобы погасить ссуду в случае, если автомобиль будет исчерпан.

Доступность потребительских кредитов колеблется в зависимости от экономического давления.Когда экономика находится в хорошем состоянии, кредиты часто легко доступны, и потребители потенциально могут оказаться глубоко в потребительской задолженности, если они воспользуются всеми доступными им кредитами. В периоды экономического спада кредитные рынки, как правило, сужаются, потому что финансовые учреждения более склонны к риску, и получить кредит на личные покупки может быть сложнее.

Можно использовать несколько инструментов для оценки того, сколько кредита может безопасно получить человек или домохозяйство.Финансовые учреждения используют кредитные отчеты и другую информацию, чтобы решить, какой кредит предложить. Люди, берущие долги, могут захотеть подумать, насколько стоимость обслуживания этих долгов добавится к их ежемесячным расходам. Также рекомендуется заранее подумать и подумать о том, что произойдет в случае потери работы или других жизненных событий, которые могут помешать возможности погашать долги.

.магазинов потребительской кооперации | Значение | Преимущества

Изображение: Потребительский кооператив — значение, преимущества, недостатки

Что такое потребительские кооперативы?

Магазин потребительского кооператива — это розничная единица, принадлежащая потребителям и контролируемая ими. Присоединиться к потребительскому кооперативному магазину может любой потребитель, купив его акции. Каждый член имеет только один голос независимо от того, какой у него пакет акций. Члены получают дивиденды пропорционально их долям в кооперативном магазине.Кооперативными магазинами управляют сами потребители для их взаимной выгоды.

Преимущества магазинов ТК

Потребительские кооперативы предлагают следующие преимущества:

1. Потребители получают товары хорошего качества

2. Товар продается без фальсификации

3. Товар продается в правильном размере. Исключаются отклонения, обнаруженные при измерении товаров.

4. Устранение посредников

5. Цены сравнительно ниже

6.Гарантированная регулярная поставка товаров.

7. Кредит не допускается. Итак, нет страха перед плохими долгами.

8. Потребительские кооперативы удобно расположены в жилых массивах, поэтому доступны.

Недостатки ТКМ

Потребительские кооперативы имеют следующие недостатки:

1. Недостаток средств

2. Часто менеджеры и продавцы не обладают необходимыми навыками.

3.Счета не могут вестись на научной основе.

4. Управляющие люди нечестные. Они неизменно выманивают деньги или уводят акции.

5. Члены не проявляют особого интереса к работе потребительских кооперативов.

6. Хранение запасов — дорогое удовольствие.

7. Достаточной огласки не дается.

8. Члены не сотрудничают с органами потребительской кооперации.

9. Доставка дверей и другие приспособления ненадлежащие.

10.Люди в руководстве кооперативов бюрократизированы.

11. Отсутствует координация с другими кооперативами.

Кооперативы, принадлежащие розничным торговцам

Кооперативы принадлежат и контролируются розничными торговцами. Розничные торговцы создают кооперативы для совместной закупки и складирования товаров. Финансирование мобилизуется путем выпуска акций членам. Мобилизованные таким образом средства используются для строительства складов и закупки товаров.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Что такое КПК?

Что такое КПК? Осторожно, мошенники! Как отличить КПК от финансовой пирамиды?

Осторожно, мошенники! Как отличить КПК от финансовой пирамиды?