ЧТО ДЕЛАТЬ С ДОЛГАМИ И КРЕДИТАМИ?

Что такое долг и причины его появления.

Долг — это невыполненное обязательство, как правило, денежное. Долг появляется следующим образом:

- если Вы не возместите услуги, на которые у Вас имеется договор (оплата за проезд, арендная плата, коммунальные платежи, оплата за телефон, интернет)

- если Вы вовремя не заплатите надлежащие суммы, которые установлены законом (страховой взнос социального обеспечения, медицинское страхование, налоги)

- если Вы возьмете в долг наличные деньги

- если Вы перерасходуете деньги на своей кредитной карте (вы окажетесь в минусе) и при этом не урегулируете возникшую минусовую сумму в соответствии с договором, заключенным по банковской карте

- если Вы поручитесь за другую особу и станете т.н. поручителем; если эта особа не расплатится по кредиту, банк обратится за денежными средствами к поручителю

Проблемы могут возникнуть, хотя долг появился из-за другой особы:

- родственники, которые жили или живут у вас – к вам может прийти судебный пристав

- обязательства мужа или жены – долги одного из супругов являются частью т.н. совместным имуществом супругов и вы несете ответственность, даже если вы не проживаете совместно, а долги возникли путем предпринимательской деятельности одного из супругов

Что надо делать в первую очередь, чтобы не появился долг?

- Даже если вы не брали деньги взаймы, при задержке платежей по кредиту, может возникнуть долг. Каждая организация имеет свои правила на случай неуплаты платежей в срок. Проценты, которые начисляются за просрочку называются пеней или штрафом.

- Обязательное страхование – социальное, медицинское, налоги (предоплата налогов) — платите вовремя и в установленном размере.

- Вовремя и надлежащим образом оплачивайте все коммунальные услуги (арендная плата, оплата газа, электричества, а также оплата телефона, интернета и т.

д.) Если оплату коммунальных услуг в Вашей семье проводит кто-то другой, проверяйте время от времени если оплата была произведена.

д.) Если оплату коммунальных услуг в Вашей семье проводит кто-то другой, проверяйте время от времени если оплата была произведена. - Если Вы желаете расторгнуть договор, по которому у Вас есть платежи, Вы должны вовремя уведомить другую сторону о расторжении договора, а также узнать как долго Вы должны оплачивать данную службу (срок отказа).

- При переезде лично сами окончите договор на оказание коммунальных услуг, который заключен на Ваше имя в компании, которая предоставляет эти услуги (газ, электричество).

- Всегда сообщайте организациям и фирмам, с которыми у Вас заключены договора на предоставление коммунальных и иных услуг, смену адреса для беспроблемной доставки почты.

- Если вы не оплачиваете определенную службу по договору, эксплуатирующая организация может прекратить предоставление этой службы. (Внимание! Однако договор на предоставление службы может оказаться действительным и тогда надо будет заплатить месячные платежи за службы и услуги до конца действия договора).

- Если один из супругов занимается предпринимательской деятельностью, можно вовремя подать в суд предложние о сужении объема совместного имущества супругов (zúžení rozsahu společného jmění).

- Если у Вас имеется совместный кредит на недвижимость (ипотека), во время или перед разводом договоритесь о т.н. рефинансировании. В этом деле Вам поможет Ваш банк. Если это не будет сделано, Вам придется выплачивать кредит, хотя Вы и переедете в другое место.

- Всегда приобретайте билет или проездной на транспорт. Если Вас поймали как «зайца», прежде всего заплатите возникшую задолженность транспортной организации. Не позволяйте маленькой сумме штрафа перерасти в большие платежи за то, что вы задержались с оплатой!

Наличные деньги в долг

Вам очень нужны деньги?

- Попросите взаймы у родственников или друзей сумму с маленьким ссудным процентом или вообще без процентов.

- Если этот вариант невозможен, возьмите кредит в банке, который Вы знаете. Брать в долг в банке более безопасно.

- Не берите в долг в т.н. небанковских организациях, которые охотно предоставят Вам деньги взаймы. Кредит в таких организациях выдается очень быстро, при этом не нужен поручитель и документ подтверждающий уровень зарплаты. Такой кредит более рискованный, проценты по кредитам и платежи, как правило, выше, чем в банке, при возникновении проблем связанных с погашением кредита используют методы, который только усложнят Вашу ситуацию.

- Избегайте предложений о предоставлении кредита, которые можно найти в интернете, в объявлениях на улице, объявлениях в газетах, телетексте, не отвечайте на предложения по телефону, а также на предложения от особ, которые сами выходят на вас.

!! Если Вы взяли взаймы наличные деньги, расплачиваться по кредиту надо в соответствии с договором о кредите или ссуде. Вашей первоочередной задачей является обеспечение достаточного регулярного дохода. Всегда имейте запасной план, на случай потери дохода или чрезвычайных событий.

Потребительский кредит и покупка товара в рассрочку

- Существует большое разнообразие ссуд и кредитов. Потребительские кредиты (spotřebitelské úvěry) более защищены законом, обычно эти кредиты начинаются от суммы 5000 крон.

- Для покупки товара Вам могут предложить ссуду с возможностью отложить погашение суммы кредита на некоторе время (обычно на несколько недель или месяцев).

- Если в рекламе написано, что процентная ставка будет «от 7%», вероятно, что ссудный процент будет выше.

- Условия договора должны быть простыми и понятными для Вас, иначе не соглашайтесь подписывать договор.

- Если у Вас нет возможности погасить кредит быстро большими частями денег, пеня за задержку оплаты будет расти в геометрической прогрессии – проценты за задержку будут со временем только расти.

!! По закону вы можете отступить от договора в течении 14 дней без указания причин. Потребительский кредит можно немедленно расторгнуть и таким образом прекратить его.

1. Нежелательные» кредитные карты

Может случиться, что Вы получите (по почте, при открытии нового магазина) «нежелательную» кредитную карту с т.н. подтвержденным кредитом; также Вам потом могут позвонить и предложить воспользоваться ею. Вложив карту в банкомат или заплатив ею что-либо, Вы активируете эту карту и, таким образом, заключите договор о кредите, с условиями которого Вы не ознакомлены.

2. Торговые промоушн-акции, демонстрационные поездки, метод «прямых продаж

- Вас могут пригласить на торговую промоушн-акцию, где вам покажут товары или службы за выгодные цены или бонусы (бесплатные подарки, обед).

- На такой акции Вы не сможете обстоятельно рассмотреть товар, а договор о покупке вы заключаете прямо на этой акции. Во время продажи продукта Вам могут предложить заключить договор о предоставлении кредита. На такой акции Вас подталкивают к быстрому принятию решения, как правило, цена за предложенный товар бывает завышеной, а качество продукта не отвечает тому, что было обещано.

- Такой же риск несет и метод «прямых продаж» (продавец или дистрибьютор может прийти к Вам домой или подойти к Вам на улице с предложением купить телефон, перейти на лучший договор по приобретению газа или электричества). Всегда будьте начеку, это может быть

- От такого договора о предоставлении кредита Вы можете отказаться в течение 14 дней, а также вернуть товар, не указывая причин возврата, в течение двух недель.

3. Махинация выигрыш

По почте или телефону Вам могут сообщить, что Вы выиграли приз или можете что-нибудь выиграть в лотерее, в которой Вы не учавствовали. Для того, чтобы получить «настоящий» приз Вам надо будет еще что-то сделать, например, позвонить, прийти куда-нибудь, заказать товар по неудобным для Вас условиям, а также

Для того, чтобы получить «настоящий» приз Вам надо будет еще что-то сделать, например, позвонить, прийти куда-нибудь, заказать товар по неудобным для Вас условиям, а также

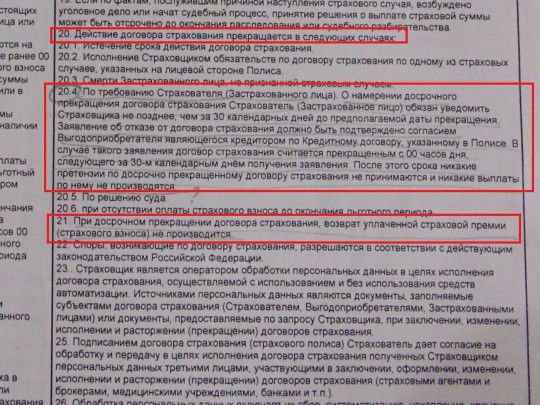

Договор о ссуде, кредите

При получении кредита (půjčka) или ссуды (úvěr) (далее кредит) заключается договор. Условия, по которым Вы получаете кредит должны быть Вам понятны. Вы должны знать, какую сумму берете в кредит, ссудную процентную ставку, способ, по которому ставка была рассчитана, дату, к которой кредитор хочет получить от Вас платеж обратно. С кредитом связана не только процентная ставка, но и другие платежи – например, платеж за предоставленние кредита, оплата помесячного ведения ипотечного счета в банке, платежи за изменение способов погашения кредита, штраф за просрочку платежей, а также много других платежей и штрафов, которые оговорены в договоре. Постарайтесь узнать какие будут условия, если Вы не сможете погасить кредит, а также какими будут штрафы за преждевременное погашение кредита. Если договор заключается на большую сумму, то в договор могут включить требование о поручительстве:

- например, кредитор будет хотеть, чтобы еще одна особа стала поручителем и если должник не сможет погасить кредит, банк-кредитор будет требовать погашения долга от поручителя,

- поручиться можно вашей недвижимостью или недвижимостью другой особы,

- поручительство векселем (směnka) – некоторые небанковские организации, совместно с подписанием договора о предоставлении кредита, требуют подписание векселя, на котором не обозначены сумма и дата для того, чтобы воспользоваться им в случае, если должник не гасит задолженность. Подписывать гарантию или поручительство векселем убедительно не рекомендуем!

Если должник не выполняет свои обязательства по договору, а две стороны не могут найти решение, спор будет решать суд. Исключением является ситуация, когда в договоре или приложении к договору имеется, так называемая, арбитражная оговорка (rozhodčí doložka). Если Вы подписали договор в котором имеется арбитражная оговорка, это значит, что Вы заранее соглашаетесь с тем, что в случае непогашения долга, спор будет решать не суд, а арбитр. Арбитра назначает кредитор. Арбитр или третейский судья будет действовать в интересах кредитора, а Вы не сможете обжаловать его решение.

Исключением является ситуация, когда в договоре или приложении к договору имеется, так называемая, арбитражная оговорка (rozhodčí doložka). Если Вы подписали договор в котором имеется арбитражная оговорка, это значит, что Вы заранее соглашаетесь с тем, что в случае непогашения долга, спор будет решать не суд, а арбитр. Арбитра назначает кредитор. Арбитр или третейский судья будет действовать в интересах кредитора, а Вы не сможете обжаловать его решение.

Что случится, если Вы не будете погашать долг?

- Если Вы опоздаете с погашением платежей по кредиту хотя бы на несколько дней, может возникнуть просрочка.

- Если Вы попали в тяжелую долговую ситуацию, в первую очередь, надо платить долги, которые больше всего влияют на Вашу жизнь, то есть, арендную плату, коммунальные платежи, кредиты, которые имеют невыгодные условия, алименты. (Внимание! Неуплата алиментов является уголовным преступлением из-за которого можно попасть в тюрьму.)

- Если Вы не можете расплатиться с долгами, как оговорено в договоре, прежде всего, обратитесь в организацию, с которой Вы заключили договор. Вы можете попросить их о снижении суммы платежей, так называемый, календарь платежей. Ваше предложение должно быть реалистичным, вы должны придерживаться его. Скорее всего, кредитор будет готов вступить с Вами в переговоры, однако будет иметь право не согласиться с Вашим предложением. Не теряйте надежды, обратитесь с предложением об изменении календаря платежей еще раз. Одновременно, гасите долг регулярно хотя бы маленькими платежами. Суд может принять во внимание Ваше стремление решить такую ситуацию.

- Ходатайство об отсрочке платежей может быть на короткое время, однако кредитор не обязан с этим соглашаться.

- С кредитором всегда общайтесь письменно! Если Вы будете общаться устно, спустя некоторое время, кредитор может опровергнуть факт разговора.

Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей.

Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей. - Выплата, прежде всего, идет на погашение процентов и платежей, связанных с долгом, и только потом происходит погашение самого долга! Поэтому при маленьких платежах одновременно могут расти платежи за просрочки, и, таким образом, общий долг будет не уменьшаться, а наоборот, увеличиваться.

- Не ожидайте что организация, у которой есть Ваша задолженность, сама «рассчитает» ваши платежи правильно. (Пример: если в какой-то период Вы переплатили платежи, а в другое время недоплатили, поставщик услуг или товара будет Вам напоминать об уплате недостатка. Или два штрафа за проезд без билета будут находиться в двух разных жалобах.)

Взыскание

Если по какой-либо причине Вы не заплатите долг и при этом не договоритесь с кредитором о решении возникшей ситуации, можете случиться следующее:

- Кредитор пошлет вам одно или несколько напоминаний-повесток. Некоторые организации так не делают, а долговой иск сразу посылают в адвокатскую контору или в фирму, которая занимается взысканием долгов. Адвокатская фирма или фирма по взысканию долгов обратится к Вам письменно или лично и попытается принудить Вас заплатить долг. В этой стадии, ситуацию еще можно урегулировать соглашением, однако, к долгу с процентами будут прибавлены штрафы, а также сумма за работу агентства.

- Кредитор, также, может продать задоженность другой фирме и при этом проинформирует Вас письменно. Новая фирма займется взысканием долга вместо изначального кредитора.

- Кредитор подаст на Вас иск в суд, а суд в упрощенном порядке рассмотрения жалобы без Вашего присутствия выдаст, так называемый, платежный приказ (platební rozkaz). Вы должны обязательно получить платежный приказ, если этого не случится, суд отменит платежный приказ и распорядится о разбирательстве, на которое пригласят и Вас.

Против платежного приказа Вы можете направить иск (podat odpor) (срок для направления иска маленький, он будет указан в платежном приказе) и тогда суд распорядится о разбирательстве. В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/

Против платежного приказа Вы можете направить иск (podat odpor) (срок для направления иска маленький, он будет указан в платежном приказе) и тогда суд распорядится о разбирательстве. В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/ - Направить иск против платежного приказа или обжаловать решение суда имеет смысл если Вы сможете доказать, что утверждения были неправдивыми или что Вы уже гасите задолженность. Если кто-то незаконно пытается взыскать с Вас деньги, это последняя возможность для возражений. Если у Вас нет доказательств, апелляция предоставит Вам какое-то время, однако, Вы, все равно, должны будете заплатить долг, к тому же, увеличатся издержки за второе разбирательство и решение суда.

- Как только решение суда вступит в силу, кредитор передаст дело судебному приставу.

- Издержки на судебное разбирательство будут подсчитаны в решении суда и, тем самым, увеличат Ваш первоначальный долг.

Опись имущества, исполнение решения суда

- Кредитор найдет (назначит) судебного пристава, а тот обратится в суд с ходатайством поручить ему проведение описи имущества. Суд выдаст распоряжение – постановление о проведении описи имущества. Суд не дает распоряжение о порядке проведения описи имущества – это решение принимает судебный пристав.

- Постановление вручают кредитору, должнику, потом, например, постановление получают в кадастровом департаменте, в реестре владельцев автомобилей, на месте Ващей работы. После получения постановления Вы не имеете права пользоваться своим имуществом (продавать, дарить).

- Судебный пристав составит распоряжение относительно имущества, которое будет описано. Ваш банковский счет может быть арестован, судебный пристав может продать ваше имущество (автомобиль, дом) или предметы и вещи, которые опишет в вашей квартире.

/Внимание, описать имущество можно и в другой квартире, если в ней проживал должник./

/Внимание, описать имущество можно и в другой квартире, если в ней проживал должник./ - Для взыскания долгов судебный пристав наложит арест на Ваш счет (obstaví váš účet) – таким образом, конфискации подлежат все деньги, а также и те, которые придут на Ваш счет. При описи имущества можно конфисковать часть социальной финансовой помощи. Вам останется только т.н. финансовый минимум, который нельзя конфисковать и который составляет 2/3 прожиточного минимума.

- Судебный пристав может быть представителем от суда или юридическим лицом, разные конторы приставов отличаются друг от друга отношением к гражданам. Судебный пристав является исполнителем государственной власти и препятствование его деяельности является незаконным актом.

- Даже когда происходит опись имущества, рекомендуем Вам общаться с судебным приставом, попытаться договориться с ним разрешить ситуацию, убедить его, чтобы он не использовал против Вас вариант, который хуже, чем другие варианты.

- За проведение описи имущества судебный пристав предъявит счет, который, как правило, бывает высоким. Эти издержки также платит должник. Счет за опись имущества называется оплатой покрытия расходов по составлению описи имущества.

Можно ли протестовать против описи имущества?

- Решение суда о проведении описи имущества можно обжаловать, однако, если Вы не имеете веских аргументов (например, весь долг уже был Вами погашен), постановление о проведении описи имущества останется неизменным.

- Если вещи были конфискованы незаконно, подается иск на исключение вещей из процесса описи имущества. У судебного пристава можно подать предложение остановить опись имущества как недопустимого процесса (например, когда у Вас со счета снимают регулярную зарплату, хотя суд этого не приказывал).

- У судебного пристава можно подать претензию против оплаты расходов, связанных с составлением описи имущества в течение 3 дней от получения такой квитанции.

Если судебный пристав откажется принять во внимание Ваши претензии, можете сразу обратиться в суд, который примет решение относительно Вашего протеста в течение 15 дней.

Если судебный пристав откажется принять во внимание Ваши претензии, можете сразу обратиться в суд, который примет решение относительно Вашего протеста в течение 15 дней. - Внимание! Задолженности перед государством (например, налоги, медицинское и социальное страхование можно взыскивать и без решения суда!

- Если Вы подписали договор в котором фигурирует арбитражная оговорка или, так называемая, оговорка о судебном решении — экзекватура (doložka vykonatelnosti), задолженность можно взыскивать описью имущества без решения суда.

Как долги повлияют на Вашу жизнь? Как избавится от долгов?

- Вас внесут в реестр должников – вероятно, в будущем Вам будет трудно получить деньги в долг.

- Если у Вас имеется банковский счет и ссуда, а у Вас идет задержка с платежами, банк может перевести деньги на погашение задолженности, которые придут Вам на счет, без решения суда или судебного пристава.

- Если на Ваш банковский счет наложен арест – Ваш счет заблокирован, все деньги, которые придут к вам на счет будут конфискованы.

- Существует возможность, так называемого, рефинансирования долгов, консолидации (konsolidace) – то есть, объединение всех кредитов в один. Консолидацию кредитов и ссуд можно провести и тогда, когда у Вас нет задолженности. Консолидация не ведет к снижению суммы долга, она снизит сумму месячных платежей и поэтому погашение будет длиться дольше. С этим вопросом обратитесь в банк с хорошей репутацией.

- Предложения о том, что кто-то за Вас урегулирует проблему с долгами, очень рискованые! Частная фирма или особа, предлагающая избавление от долгов, не сделает ничего, что можете сделать Вы сами: войти в переговоры с кредитором, подать просьбу о предоставлении календаря платежей.

Вы же при этом не имеете контроль над суммами, которые передаются кредитору! Очень часто эти фирмы имеют несерьезный характер!

Вы же при этом не имеете контроль над суммами, которые передаются кредитору! Очень часто эти фирмы имеют несерьезный характер!

Банкротство, процесс несостоятельности

Если размер Вашего имущества меньше, чем сумма всех Ваших долгов, Вы можете стать банкротом (úpadek). При определенных условиях для должника выгодно, если он сам подаст в суд предложение о несостоятельности. Суд рассмотрит Ваше имущественное положение в процессе несостоятельности.

Снятие долгового бремени (банкротство частного лица)

- Осуществление банкротства.

- Предложение о разрешении снятия долгового бремени может подать только должник и только в суде. К предложению надо предоставить ряд документов (перечень доходов, сведения об имуществе, разрешение супруга или супруги и т.д.) Суд рассмотрит вопрос о честности должника и реалистичность его плана снятия долгового бремени. Кредиторы должны получить на покрытие их задолженностей минимально 30% от целой суммы. Если суд разрешит снятие долгового бремени, кредиторы должны будут решить хотят ли они распродать все имущество должника или должник в течение 5 лет будет отдавать им практически все свои доходы. На жизнь должнику останется минимальная сумма, о которой примет решение суд.

- Если должник надлежащим образом выполнит план по снятию долгового бремени, суд может вынести решение о том, что остаток долга ему прощается. Иначе, имущество должника будет признано обанкротившимся.

PDF версия

Содержание текста является актуальным к дате выхода из печати, в будущем возможны изменения.

Если у Вас есть финансовые проблемы, мы советуем обратиться в консультации Центра для интеграции иностранцев или в специальные консультационные центры для людей, у которых имеются финансовые проблемы:

Гражданские консультации – http://dluhy. obcanskeporadny.cz/

obcanskeporadny.cz/

Консультация во время финансовых затруднений – www.financnitisen.cz

Этот текст был опубликован в рамках проекта, поддерживаемого Европейским фондом для интеграции граждан-представителей третьих стран.

Не платить кредит, заключенный онлайн, нельзя: Нацбанк указал почему

Национальный банк указывает, что оформленный онлайн договор равноценен обычному бумажному договору.

Если вы оформили кредитный договор онлайн, использовав одноразовый пароль, то такой договор равноценен обычному бумажному. По закону однотипный пароль имеет такую же юридическую силу, как и собственноручная подпись или квалифицирована электронная подпись (Закон «Об электронных доверительных услугах»). Поэтому не стоит пренебрегать своими обязательствам по кредиту, если он заключен в онлайн-формате.

У некоторых клиентов финкомпаний вызывает удивление тот факт, что в случае возникновения просрочки по кредиту, заключенному онлайн, информация о них попадает к коллекторам. Так происходят из-за того, что во время заключения договора на вебсайте вы поставили «галочку» напротив строки «подтверждаю согласие на обработку своих персональных данных, в том числе их передачу в бюро кредитных историй». Такое согласие и является основанием для финансового учреждения передавать информацию о клиенте в коллекторскую компанию, если он не выполняет свои обязательства. В итоге колллектор может звонить по телефону по указанным в анкете номерам телефона и направлять письма клиенту. К тому же информация о вас будет также доступна бюро кредитных историй. В будущем это усложнит получение вами нового кредита.

Напоминаем, чтобы не иметь проблем уже после заключения договора, необходимо проверить банк на надежность с помощью сервиса CONTR AGENT. Сервис дает возможность узнать актуальную и достоверную информацию из государственных реестров и открытых источников.

Нацбанк рекомендует внимательно читать условия договора

Особенно, если подписываете его онлайн. Ведь подписывая договор, в том числе с помощью одноразового пароля, вы принимаете на себя обязательство выполнять его условия. Поэтому внимательно прочитайте документы, распечатайте и сохраните экземпляр договора.

В документе должны быть прописаны все условия кредита — процентная ставка, возможные комиссии и дополнительные платежи, штрафные санкции в случае просрочки выплат.

Важно!

Также обратите внимание, если вы берете кредит, который больше минимальной зарплаты (сейчас 4 723. грн), сроком больше чем на один месяц, то финкомпания должна предоставить вам не только договор, но и паспорт потребительского кредита. В таком паспорте указывается реальная годовая процентная ставка и дополнительные комиссии. Это требования Закона «О потребительском кредитовании».

Актуальные размеры прожиточного минимума и минимальной зарплаты, а также важную информацию относительно уплаты ЕСВ и других налогов можно узнать в модуле «Справочники» ИПС ЛІГА:ЗАКОН, воспользовавшись тестовым доступом

Если финансовая компания нарушила ваши права — жалуйтесь

Если финансовое учреждение не выполняет условия договора, то Нацбанк советует обратиться с жалобой на имя руководства небанковского финансового учреждения. Не получите ответ — обращайтесь к Национальному банку Украины.

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

МОСКВА, 8 июн — ПРАЙМ. В случае смерти заемщика кредитные обязательства перед банком обязаны исполнить его наследники – если, конечно, они приняли наследство в установленном законом порядке, рассказала агентству “Прайм” адвокат юридической группы «Яковлев и Партнеры» Любовь Хохлова.

Статья 1112 Гражданского кодекса РФ постулирует, что в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Следовательно, неисполненные перед банком кредитные обязательства входят в состав наследства, добавила эксперт.

Следовательно, неисполненные перед банком кредитные обязательства входят в состав наследства, добавила эксперт.

Таким образом, если у умершего заемщика имеются наследники, при этом они не отказались от наследства, то обязаны погасить кредит. Наследники отвечают по долгам заемщика как наследодателя в пределах стоимости полученного ими имущества.

Хохлова отмечает, что исходя из принципа единства наследственного имущества, наследник не вправе принять только часть причитающегося ему наследуемого имущества (п. 3 ст. 1158 ГК РФ). То есть невозможно принять в наследство, например, только объекты недвижимости умершего заемщика и отказаться от имеющейся задолженности по кредитному договору.

“В случае отсутствия наследников у заемщика, либо никто из наследников не имеет права наследовать, или все наследники отстранены от наследования, либо никто из наследников не принял наследства, либо все наследники отказались от наследства, то имущество умершего заемщика считается выморочным. Выморочное имущество, находящееся на соответствующей территории, в зависимости от вида имущества, в порядке наследования по закону переходит в собственность Российской Федерации, субъекта Российской Федерации или муниципального образования», — говорит эксперт.

Следовательно, банк сможет получить удовлетворение своих требований по кредитному договору за счет стоимости выморочного имущества. Для этого банку потребуется обратиться с иском о взыскании задолженности по кредитному договору и обращении взыскания на заложенное имущество к соответствующему наследнику выморочного имущества.

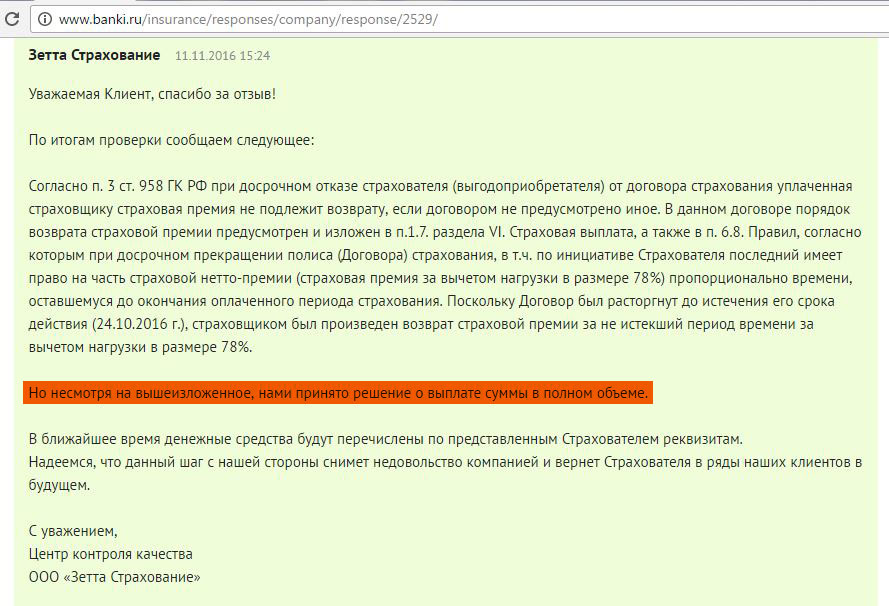

В то же время ведущий юрисконсульт КСК групп Ирина Михеева рекомендует внимательно ознакомиться с условиями кредитного договора. Если заемщик заключил договор страхования жизни, то в случае смерти обязательства по погашению кредита переходят к страховой компании. Однако в этом случае тоже много нюансов, все будет зависеть от причины смерти. Под страховой случай не подходит, если заемщик покончил с собой, погиб на войне, в результате несчастного случая во время занятия экстремальным спортом, вследствие венерического заболевания, из-за хронической болезни и в местах лишения свободы.

Если по кредитному договору имеется созаемщик или поручитель после смерти должника кредитное бремя ложится на их плечи, отметила эксперт.

Что будет если не платить банковский кредит

Машина не роскошь, но стоит она больших денег. Половина всех владельцев транспортных средств приобрели авто в кредит.

Однако с каждым могут произойти непредвиденные ситуации: болезнь, потеря работы, утрата сбережений, хранившихся в ненадежном банке.

Проект закона о банкротстве физических лиц, который мог бы защитить заемщика в таких случаях, встречает ожесточенное сопротивление со стороны банковских кругов, и вряд ли будет принят в обозримом будущем.

Что же будет, если не платить кредит на автомобиль?

Как действуют банки?

Сразу после непоступления очередного платежа по кредитной линии банк уведомляет заемщика извещением о просрочке погашения долга и процентов по нему. До клиента доводится информация о начислении ему штрафных санкций за каждый день просрочки.

Наряду с письменными извещениями банки звонят на контактные телефоны должника с требованием осуществить просроченный платеж по кредиту.

Если такие действия не имели успеха, у банка появляется право взыскать полный остаток невыплаченного долга с процентами вкупе с начисленными суммами штрафа и пени. С учетом того, что санкции вводятся за все дни просрочки, сумма долга достигнет колоссальных размеров. Погасить его будет очень трудно.

На этом решимость банков получить обратно свои деньги не заканчивается. Далее последует передача ими долга коллекторским агентствам, и уже их сотрудники не оставят вас в покое.

Телефонные звонки будут преследовать днем и ночью, не давая спокойно жить. У коллекторов, в отличие от кредитных учреждений, только одна забота, одно направление работы – выбить долг. Поэтому они не стесняются в использовании запрещенных методов, нарушающих элементарные нормы общения.

В ход идут оскорбления и угрозы не только в адрес самого должника, но и членов его семьи и других родственников. Кроме того, в известность будут поставлены и работодатели заемщика.

Заключительным этапом действия сотрудников агентства будет передача дела в суд от имени банка-кредитора.

Каковы последствия невыплаты кредита?

Несвоевременное выполнение взятых обязательств по выплате кредита либо вовсе отказ от них влечет за собой плачевные последствия для заемщика.

Начнут наступление кредитные специалисты банка, а затем и коллекторы. Покой такому заемщику будет только сниться. Хотя наверняка спать спокойно ему не дадут бесконечные SMS и звонки от служащих банковского учреждения и коллекторов.

Банк может отослать заявление о мошеннических действиях клиента в органы прокуратуры, тогда придется еще долгое время объясняться с блюстителями порядка.

Крайняя мера воздействия – передача дела в суд о взыскании имеющейся задолженности с должника. Решение суда будет однозначным: конфискация автомобиля и последующая его реализация банковским учреждением.

В случае если вырученных от продажи автомобиля средств не будет хватать на погашение долга, суд обяжет недобросовестного заемщика выплатить недостающую сумму. Кроме того, на его плечи ляжет груз оплаты судебных издержек.

Если судом будет установлен факт злоумышленного невозврата денег, заемщик может лишиться свободы на два года за мошеннические действия. При этом обязательство по выплате долга останется за ним.

Портится кредитная история. Впоследствии ни один банк не выдаст такому человеку кредит.

При наличии задолженности по исполнительному листу заемщик не сможет посетить ни одну зарубежную страну, его туда просто не выпустят.

Возможно, вы также захотите узнать о страховании ипотечного кредита.

Или почитайте в ЭТОЙ статье о договоре титульного страхования.

А тут рассказано, какие виды страхования являются обязательными в РФ: //insur/i-info/obyazatelnoe-strakhovanie.html

Что делать, если нечем платить по кредиту?

Существуют некоторые рекомендации, как поступать в таком случае. Предлагаются два варианта:

Сотрудничество с кредитором.

Игнорирование кредитора.

При наступлении обстоятельств, из-за которых не представляется возможным оплатить очередной платеж по кредиту, лучше всего прийти в банк и рассказать о сложившейся ситуации.

Можно заявить о временных трудностях, испытываемых вами, и заверить об обязательной оплате долга через некоторый промежуток времени.

Хорошо будет привести некоторые доказательства улучшения материального благосостояния — это может быть скорая продажа дачи, получение годовой премии или оплата за работы по трудовому договору.

В некоторых случаях банк идет на уступки и выносит решение о пересмотре процентной ставки либо об отсрочке платежей. За это время материальное положение может улучшиться, и даже появится возможность собрать сумму для погашения долга.

Иногда банки соглашаются на проведение реструктуризации долга или перевод кредита в другой банк, с более лояльными условиями кредитования.

Неплохо будет добиться перевода кредита, полученного в долларовом эквиваленте, на рублевый, если он принесет определенные выгоды.

Также можно в добровольном порядке передать купленное на средства банка авто для дальнейшей его реализации.

Обычно в банках действует программа привлечения сторонних лиц для этой цели с выплатой им определенного процента за продажу автомобиля. Часто машина продается через аукцион с объявлением ее стартовой цены.

В случае если она будет продана за небольшую стоимость и денег не хватит на оплату оставшейся суммы долга, заемщику придется позаботиться о поиске источника для выплаты оставшейся суммы задолженности. Однако если сумма продажи транспортного средства превысит остаток долга, разница будет возвращена заемщику.

Если договориться по-хорошему с банком не удалось, и он передал ваш долг коллекторам, можно попробовать найти пути достижения соглашения с ними, предложив им все возможные варианты решения проблемы.

Не платя по своим обязательствам, можно не отвечать на звонки банковских служащих, не идти на назначенные ими личные встречи, не отдавать им свою машину.

Таким же образом вести себя в ответ на аналогичные действия работников коллекторских компаний. Через некоторое время наступит затишье перед бурей, можно выиграть время и использовать его в своих целях.

Принудительно отобрать машину представляется сложным процессом, несущим для банка определенные финансовые потери. Полученная сумма от реализации авто может не покрыть всех расходов на оценку транспортного средства, на судебные издержки, и т.д.

Оставшаяся непогашенная сумма будет проблемой уже самого банка. Не всегда банки идут на то, чтобы отобрать машину у заемщика, поэтому авто возможно останется при вас.

В результате можно дождаться начала судебного процесса, вынесения решения суда, оспорить которое еще будет время.

Следует написать ходатайство о предоставлении отсрочки исполнения судебного решения в связи с тяжелыми семейными и иными обстоятельствами.

Предоставленные документы, подтверждающие данный факт, смогут выручить вас в тяжелый момент жизни и облегчить бремя непосильных выплат через пересмотр дела и установку приемлемых сроков оплаты сумм, подлежащих возмещению.

Только после этого, получив на руки исполнительный лист, в дело вступит судебный пристав. Образовавшуюся сумму задолженности нужно погасить до окончания назначенного им срока для выплаты долга, по истечении которого вас в принудительном порядке лишат автомобиля.

Для отсрочки платежа можно поговорить с приставом, ввести его в курс вашего затруднительного положения и отправить в судебную коллегию соответствующее заявление. Появится шанс за это время изыскать необходимую сумму.

Можно ли продать залоговый автомобиль, если нет возможности платить по кредиту?

Когда впереди нет просвета в материальном положении, лучше подумать о продаже взятого в кредит авто и приобретении модели машины попроще и подешевле. Можно дать объявление, обратиться с таким предложением в автосалоны или к посредникам.

Можно дать объявление, обратиться с таким предложением в автосалоны или к посредникам.

Полученная разница в стоимости решит проблему несвоевременного погашения кредита, избавит от преследований кредиторов и, возможно, от угрызений совести.

Разумеется, прежде чем продавать кредитный автомобиль, следует известить банк о своем решении. Как правило, банки не возражают против продажи залогового авто, ведь в противном случае есть риск, что вы не сможете платить по кредиту.

Как осуществляется правовое регулирование в кредитовании?

Основой создания кредитных отношений выступает заключение кредитного договора между банковским учреждением и заемщиком, специфика которого отражена в ст.ст. 819— 821 Гражданского кодекса РФ.

За непредоставление кредита, соглашение о котором было подписано, банк несет ответственность в порядке, установленном российским законодательством.

Заемщик имеет право отказаться от получения кредитных средств с обязательным уведомлением кредитора о данном факте до наступления срока выдачи кредита.

В случае несвоевременной оплаты долга заемщик будет отвечать по ст. 395 ГК РФ «Ответственность за неисполнение денежного обязательства».

При этом кроме процентов за пользование кредитом с заемщика будет взыскана дополнительная сумма возмещения по процентной ставке рефинансирования Центрального банка России.

Хотите узнать о страховании от потери работы, которое снизит риск невозврата кредита?

Или почитайте в ЭТОЙ статье о страховании жизни заемщика ипотечного кредита.

Подведем итоги

Попав в тяжелую финансовую ситуацию, помните, что всегда есть способы решения проблем с оплатой кредита.

- Адекватно оценивайте свои финансовые возможности по своевременной оплате полученного на приобретение автомобиля кредита.

- Если по каким-либо причинам (тяжелая болезнь, потеря работы) нет возможности внести очередной платеж, известите об этом кредитора.

- Напишите заявление в банк о предоставлении отсрочки или изменении графика платежей по кредиту. Приведите веские аргументы в пользу этого.

- Подыщите другое кредитное учреждение с лучшими условиями кредитования и добейтесь реструктуризации (перевода) своего кредита в этот банк.

- Попробуйте занять нужную сумму у близких людей и погасить кредит.

- Продайте машину и купите другую по более низкой цене. Разницу направьте на внесение платежа.

- Если дело передано для судебного разбирательства, напишите заявление о тяжелом финансовом положении и попросите продлить срок выплаты долга. За это время ищите источник доходов для погашения взятых обязательств.

Видеосюжет об ограничении деятельности коллекторов

Вирус кредит не обнулит – Бизнес – Коммерсантъ

“Ъ” выяснил, какие правовые последствия для граждан и компаний может иметь указ мэра Москвы Сергея Собянина от 14 марта о признании «режима повышенной готовности», введенного в столице из-за коронавируса, «обстоятельством непреодолимой силы». По версии чиновника, «мера упростит разрешение споров, связанных с неисполнением обязательств». Однако, судя по комментариям юристов и участников рынка, ситуация только еще больше запутывается, создавая новые риски как для граждан, так и для бизнеса.

В рамках указа Сергея Собянина (.pdf) от 14 марта «режим повышенной готовности», введенный в Москве из-за коронавируса, признается форс-мажором. В результате новый режим начинает влиять не только на жизнь и работу граждан и бизнеса, но и на правовое поле их взаимоотношений.

Форс-мажор касается и заказчика, и исполнителя услуги, позволяя им выйти из договора. «Если сторона, которая заказала услугу, не может ждать, пока обстоятельство прекратится, и отказывается от договора, то тот, кто получил аванс, должен вернуть его в полном объеме,— подчеркивает партнер «КСК групп» Егор Горин. — Если вторая сторона отказывается от исполнения обязательств и возвращает полученный аванс, то участник, который аванс уплатил, не может предъявлять требования об исполнении обязательств. Потому что отказ от исполнения обязательств обусловлен форс-мажором».

— Если вторая сторона отказывается от исполнения обязательств и возвращает полученный аванс, то участник, который аванс уплатил, не может предъявлять требования об исполнении обязательств. Потому что отказ от исполнения обязательств обусловлен форс-мажором».

Это также означает, что лицам, нарушившим договор, будет проще избежать ответственности за неисполнение обязательств, добавляет старший юрист АБ «Качкин и партнеры» Ольга Дученко. «Однако, как правило, при разрешении споров, связанных с неисполнением обязательств, нужно еще доказать, что определенное обстоятельство являлось непреодолимой силой для лица, а это сложно»,— уточняет она.

Руководитель арбитражной практики Vegas Lex Виктор Петров считает, что признание режима повышенной готовности обстоятельством непреодолимой силы прежде всего скажется на юридических лицах, так как для граждан предусмотрены некоторые гарантии, например, по турпутевкам. С ним согласен адвокат адвокатского бюро А-ПРО Юлий Ровинский: «В первую очередь, ссылка на обстоятельства непреодолимой силы имеет значение для коммерсантов. Например, если предприниматель не поставил товар из-за того, что он находился на карантине, то покупатель товара, вероятно, не сможет взыскать неустойку за просрочку. Но последнее слово останется за судом, который может оценить фактические обстоятельства по-другому, если сочтет, что карантин не повлиял на возможность исполнения обязательств».

Кто попадает под новый режим

Указ мэра касается не только обладателей столичной прописки, уточняют юристы. «Документ распространяется не на людей с конкретным местом проживания — он распространяется на территорию, где объявлена ЧС. Сегодня это Москва, а завтра — Московская область или другой регион,— говорит Егор Горин.— Не имеет значения, где зарегистрированы гражданин или организация. Значение имеет то, где оказывается та или иная услуга, где заключен и исполняется договор».

Это подтверждает и Юлий Ровинский: «Обстоятельства непреодолимой силы распространяются на ситуацию в целом, а не на конкретных граждан. Если меры по борьбе с вирусом каким-то образом затрагивают одну из сторон соглашения, например турагентство или предпринимателя на карантине, то впоследствии они могут ссылаться на указ мэра как на основание для освобождения от ответственности».

Если меры по борьбе с вирусом каким-то образом затрагивают одну из сторон соглашения, например турагентство или предпринимателя на карантине, то впоследствии они могут ссылаться на указ мэра как на основание для освобождения от ответственности».

Впрочем, советник «S&K Вертикаль» Юлия Андреева предвидит проблемы с применением указа: «Может быть много сложностей с доказыванием случившегося неисполнения обязательств и распространения указа на нарушителя. Кроме того, поскольку указ распространяется на тех, кто проживает, зарегистрирован, пребывает и находится на территории Москвы, то те, кто посетил столицу как транзитный город в своем путешествии, получается, тоже должны принять меры самоизоляции, но я почти уверена, что выявить и привлечь кого-либо за неисполнение этих предписаний будет крайне сложно».

Легче ли будет вернуть деньги за туры и авиабилеты?

Ситуация с авиабилетами и туристическими путевками остается неопределенной. Проще всего отказаться от тура или билета и вернуть деньги по странам, которые уже (до начала путешествия) внесены российскими ведомствами в списки нежелательных для поездки, либо когда авиакомпания сама отменила перелеты.

«Само по себе объявление пандемии не означает, что нельзя куда-то ехать,— поясняет господин Горин.— Есть отдельные нормативные акты, которые определяют, в какие страны не рекомендуется или вовсе запрещено выезжать. Сейчас приостановлено авиасообщение с рядом стран, в том числе с Китаем, и в отношении этих направлений стоимость авиабилетов будет действительно компенсирована в полном объеме».

Юлия Андреева рекомендует смотреть условия возврата билетов по каждому перевозчику отдельно и обращаться к компании с претензией со ссылкой на указ столичного мэра (при вылетах из Москвы) или акт иностранного государства, закрывшего въезд. Основная информация относительно вариантов возврата авиабилетов той или иной авиакомпании собрана на сайте Ассоциации туроператоров.

У каждого перевозчика свои условия и свой список стран, билеты в которые можно сдать или обменять. Некоторые предлагают передвинуть даты поездки и поменять билеты бесплатно, другие возвращают деньги за вычетом штрафа.

Некоторые предлагают передвинуть даты поездки и поменять билеты бесплатно, другие возвращают деньги за вычетом штрафа.

Часть перевозчиков сами аннулировали весенние перелеты во все страны, с которыми Россия прекратила авиасообщение, пообещав вернуть денежные средства в полном объеме в течение 30 дней.

Владимир Соловьев из юридической группы «Яковлев и партнеры» поясняет, что по закону «Об основах туристской деятельности в РФ» услуга должна быть безопасной, а в случае возникновения обстоятельств, свидетельствующих о появлении в месте временного пребывания туристов угрозы безопасности их жизни и здоровья турист или туроператор (турагент) вправе потребовать расторжения или изменения договора в судебном порядке. Наличие таких обстоятельств, согласно ст. 14 закона, подтверждается решениями или рекомендациями федеральных, региональных или муниципальных органов власти.

Если авиаперевозчик или туроператор отказывается вернуть деньги, можно обратиться в суд с иском о взыскании стоимости путевки или билетов, потребительского штрафа и компенсации морального вреда.

Судебной практике подобные случаи уже известны, например, в связи с отказом от путевок в Турцию в августе 2017 года после сообщения Ростуризма о неблагоприятной эпидемиологической обстановке в этой стране, причем при отсутствии запрета полетов. «Исходя из позиции Верховного суда, сообщение Ростуризма о возникновении в стране временного пребывания туриста угрозы безопасности его жизни и здоровью, опубликованное до начала его путешествия, является основанием для расторжения договора о реализации туристического продукта и возврата туристу уплаченной им по договору суммы»,— указывает Юлия Андреева.

Если страна была признана опасной до начала действия путевки, туристам должны вернуть ее полную стоимость, говорит господин Соловьев: «Обстоятельства непреодолимой силы предоставляют сторонам право как расторгнуть договор, так и отсрочить его исполнение. Так, турист по соглашению с туроператором может перенести поездку на более поздний срок». Если же страну закрыли в середине тура, то гражданин, вернувшийся раньше срока, может потребовать компенсацию «в размере, пропорциональном стоимости не оказанных туристу услуг». Виктор Петров добавляет, что при наличии страховки по турпутевке получить денежные средства потребитель может и от страховщика: «Но это требование будет основано уже на других нормах законодательства, и в нем может быть отказано по самостоятельным основаниям, указанным в договоре страхования. Конкретное условие для выплаты страхового возмещения (формулировка страхового случая) подлежит установлению с учетом текста полиса».

Если же страну закрыли в середине тура, то гражданин, вернувшийся раньше срока, может потребовать компенсацию «в размере, пропорциональном стоимости не оказанных туристу услуг». Виктор Петров добавляет, что при наличии страховки по турпутевке получить денежные средства потребитель может и от страховщика: «Но это требование будет основано уже на других нормах законодательства, и в нем может быть отказано по самостоятельным основаниям, указанным в договоре страхования. Конкретное условие для выплаты страхового возмещения (формулировка страхового случая) подлежит установлению с учетом текста полиса».

«Полный возврат денег не предусмотрен законом, если страна сама закрыла границы от туристов, как, например, поступили Индия, Израиль, Чехия»,— предупреждает управляющий партнер юридической компании «Позиция права» Егор Редин.

Если вы решили аннулировать поездку в страну, которую РФ еще не признала опасной, то полный возврат денег тоже маловероятен, турфирма вычтет из суммы как минимум фактически понесенные ею расходы.

Госпожа Андреева обращает внимание, что необходимо проверить, как в вашем договоре с турфирмой прописаны условия на случай непреодолимой силы. «Путешественникам стоит учитывать, что некоторые договоры обязывают уведомлять о таких обстоятельствах другую сторону заблаговременно, в противном случае сторона лишается права ссылаться на форс-мажор»,— говорит она.

Что касается уже оказанных услуг, например работы визового центра или консульских сборов, тут на возврат денег надеяться не стоит, поясняют юристы. «Если услуга уже оказана, то тот факт, что вы не можете ею воспользоваться в связи с форс-мажором, значения с точки зрения правоприменительной практики не имеет,— говорит господин Горин.— В сложившейся ситуации можно обратиться в посольство с заявлением, чтобы вам продлили срок действия визы и установили новую возможность для посещения страны без взимания дополнительных сборов».

«Если говорить о ближайшем месяце или даже двух, шанс получить обратно уплаченные денежные средства за авиабилеты и путевки близок к 100%, потому как едва ли ситуация коренным образом изменится. Чем дальше срок, тем сильнее снижаются шансы,— предупреждает Станислав Данилов из коллегии адвокатов Pen & Paper.— Так, например, попытка отменить тур в июле, скорее всего, будет расценена как собственное решение и свидетельствовать о том, что человек передумал, а вовсе не об обстоятельствах непреодолимой силы».

Господин Горин считает, что вряд ли удастся потребовать прямо сейчас деньги за тур или авиабилеты даже на майские праздники. «Это слишком большой горизонт планирования — обстоятельства могут поменяться, вполне возможно, что авиасообщение возобновится,— говорит юрист.— Сейчас преждевременно заявлять о том, что обязательства не должны исполняться. Поэтому я бы не торопился с возвратом, авиакомпании наверняка смогут обоснованно отказывать».

Признание пандемии коронавируса обстоятельством непреодолимой силы никак не повлияет на политику туроператоров по возврату средств за оплаченные бронирования, утверждает представитель OnlineTur.ru Игорь Блинов. По его словам, все форс-мажорные обстоятельства, которые могут повлиять на возможность туриста отправиться в путешествие, отдельно прописываются в договорах и меняются в зависимости от туроператора. Полностью возвращать средства туроператоры, в соответствии с постановлением Ростуризма, должны только за туры в Иран, Китай, Италию и Южную Корею. Во всех остальных случаях компенсация может рассчитываться за вычетом фактически понесенных расходов.

Можно ли будет не платить по кредитам и за коммунальные услуги?

Ситуация с банковскими кредитами, оплатой коммунальных услуг и исполнением других денежных обязательств еще сложнее, чем с турами и авиабилетами. Теоретически если просрочка платежа обусловлена форс-мажором, то штрафы, пени и другие санкции применяться не должны. Но сама по себе самоизоляция на дому или нахождение человека на карантине в больнице к непреодолимому обстоятельству не относится.

«При просрочке по очередному платежу по кредиту, коммунальным платежам в связи с нахождением на больничном по причине заболевания коронавирусом необходимо доказать, что были приняты все меры к надлежащему исполнению обязательств и недопущению такой просрочек»,— подчеркивает господин Редин. Человеку нужно доказать, что других возможностей исполнить обязательства у него не было, подтверждает Егор Горин. «Но в эпоху цифровизации, когда все имеют дистанционный доступ к своим счетам, доказать это очень сложно. Я бы не стал наивно полагать, что с приходом коронавируса можно не платить по кредитам. Это не так. И уж точно не стоит рассчитывать, что какой-либо долг будет прощен в связи с тем, что объявлена чрезвычайная эпидемиологическая ситуация»,— добавляет он.

Ольга Дученко отмечает, что все зависит от ситуации: «Если во время изоляции у должника был доступ к интернету и он мог осуществить погашение онлайн, или если погашение кредита обычно осуществлял его представитель, то изоляция должника в связи с коронавирусом вряд ли будет расценена судом как основание для освобождения от ответственности». Однако, продолжает госпожа Дученко, если на территории больницы отсутствовала связь и не было никакой возможности внести платеж, то от ответственности гражданина могут освободить.

Партнер коллегии адвокатов Pen & Paper Станислав Данилов согласен, что суд будет исходить из конкретных обстоятельств дела: «Очевидно, что пенсионер может не уметь пользоваться мобильными приложениями и всю жизнь ходит на почту, чтобы внести очередной платеж. Но едва ли та же ситуация может сработать в отношении молодого человека, и, скорее всего, суд не признает подобные обстоятельства непреодолимыми».

Виктор Петров рекомендует заемщикам находиться в диалоге с банком и вести официальную переписку для защиты своих интересов. Юлия Андреева советует проверить условия договора: «Во многих кредитных договорах с банками, например, устанавливается обязанность уведомить кредитора о наступлении обстоятельств непреодолимой силы, поэтому к таким условиям нужно повышенное внимание. Насколько мне известно, многие клиенты банков уже направили подобные уведомления о приостановлении обязательств по договорам кредита до прекращения действия указов».

Юрист Forward Legal Вероника Решетникова говорит о трех обязательных условиях освобождения должника от ответственности: признание, что распространение коронавирусной инфекции является обстоятельством непреодолимой силы (форс-мажором), своевременное уведомление банка о наступившем форс-мажоре, а также наличие причинно-следственной связи между форс-мажором и неисполнением обязательства. Как правило, договоры с банками содержат условие о сроке, в течение которого должник должен уведомить о форс-мажоре, поясняет юрист, если должник этого не сделает, его не освободят от ответственности.

Вопрос о наличии причинно-следственной связи между эпидемией и, например, неисполнением обязательства, добавляет госпожа Решетникова, более запутанный. «Должникам будет крайне сложно доказать, что они не могли исполнить обязательство из-за распространения вируса. Скорее всего, суды будут вставать на сторону банков,— считает юрист.— Учитывая, что должники обязаны вести себя добросовестно, даже в случае карантина они должны принять все возможные меры для исполнения обязательства. Например, дистанционно перевести деньги или исполнить обязательство через третье лицо. Если в суде выяснится, что должник мог исполнить обязательство, но решил использовать эпидемию как предлог для неоплаты долга, суд вынесет решение в пользу банка».

«Взятые на себя обязательства придется выполнять в полном объеме,— соглашается глава люксембургского офиса консалтинговой KRK Group Никита Рябинин.— Ситуация ЧС не объявлена и, если верить комментариям пресс-секретаря президента, на сегодняшний день не планируется. Банки могут пойти навстречу заемщику, но это будет их добрая воля».

Другие юристы также надеются, что правительство РФ и отдельные банки могут просто пойти навстречу заемщикам, как это уже происходит в других странах. Так, 13 марта крупнейший коммерческий банк Грузии TBC Bank разрешил физическим и юридическим лицам не выплачивать кредиты в течение трех месяцев: «Мы приняли решение предложить льготный период на взнос кредитов физическим лицам, микро-, малому и среднему бизнесу, а также всем тем бизнесам, которые работают в туристической, пищевой и такой индустрии, которая характеризуется массовым скоплением людей». Подобное решение принял и Банк Грузии: «С сегодняшнего дня в течение трех месяцев те потребители, которые должны были погашать кредиты, смогут до мая отсрочить их выплату».

Российские банкиры официально вопрос форс-мажора не комментируют, однако на условиях анонимности говорят, что об отмене платежей по кредитам речь не идет.

Это может быть или добровольное решение каждой конкретней кредитной организации, либо распоряжение ЦБ, но тогда регулятор должен ввести и послабления по резервированию, чтобы такие ссуды не создавали излишнюю нагрузку на капитал, отмечает собеседник “Ъ” в банке из топ-20. Еще один крупный игрок допускает, что банки сами введут кредитные каникулы «в качестве маркетингового хода», но они будут рассматриваться индивидуально для каждого заемщика.

Большинство опрошенных “Ъ” юристов считают, что чиновникам следовало бы подробнее разъяснить ситуацию для нивелирования негативных последствий неопределенности как для граждан, так и для бизнеса. По мнению господина Петрова, необходимы «акты на уровне постановлений правительства РФ и указов президента», а также от «уполномоченных лиц для каждого сектора экономики, например от ЦБ и Роспотребнадзора».

Александр Воронов, Александр Черных, Арбитражная группа, Ксения Дементьева, Александра Мерцалова

Не плачу кредит в Сбербанке. Что будет, какие последствия?

Уже месяц не плачу кредит в Сбербанке. Связано это не с нежеланием возвращать долги, а с физической невозможностью этого сделать. От меня ушел муж, на руках двое детей и пожилые родители, денег не хватает просто на то, чтобы нормально питаться и платить за жилье.

Скажите, что будет если я и дальше не буду платить за кредит? Какие могут быть последствия и что делать в сложившейся ситуации?

Ответ специалиста сайта:

Невыплата кредита, независимо от того, в каком банке он был взят, всегда влечёт за собой серьёзные последствия. Все стараются категорически избежать даже самой минимально допустимой задержки ежемесячного платежа, но, если всё-таки нет никакой возможности заплатить, нужно заранее узнать о том, что будет.

Об этом, мы уже подробно рассказывали в статье — Что будет если не платить за кредит? Чем грозит невыплата кредита банку.

Данный материал позволит Вам сформировать подробное представление Вашем будущем, если Вы и в дальнейшем планируете не платить банку за взятый кредит. Если кратко, то можно отметить следующие последствия.

Что будет если не платить кредит:

- Банк будет начислять Вам штрафы и пени за каждый день просрочки. В конечном итоге эта сумма может вылиться в солидные цифры и превысить сам ежемесячный платёж.

- Ваша кредитная история будет испорчена. После того, как Вы не заплатили вовремя, банк может отправить об этом сведения в бюро кредитных историй. Это может сделать невозможным получением кредитов в будующем.

- Обращение в суд, судебное разбирательство, конфискация имущества.

И в конкретно Вашей, и в других похожих ситуациях, обычно следует действовать следующим образом, чтобы понести как можно меньшие финансовые потери:

- Идти с банком на контакт, сообщать о сложившихся проблемах и причинах по которым Вы не можете (временно или совсем) платить за полученный кредит. Возможно, что существуют мирные пути решения в виде кредитных каникул, рефинансированию кредита и т.д. но для этого, порой обоим сторонам приходится идти на некоторые компромиссы.

- Изучите условия страховки по кредиту (если таковая имеется и вы не возвращали страховку по кредиту). Возможно, что Ваш случай является страховым и тогда, Ваш долг может быть покрыт страховой компаний, частично или даже полностью.

- Поищите ошибки в банковском договоре. Не часто, но всё же случается, что банк допускает ошибки при составлении кредитного договора. Поищите их, возможно в договоре ошиблись буквой в Вашей фамилии либо неверно указали какой-то параметр. Это может быть основанием для расторжения кредитного договора, правда деньги придётся вернуть в любом случае, но проценты переплаты возможно сгорят.

Больше способов в статье — Можно ли не платить кредит законно?

Кредит, чтобы погасить кредит. Казахстанцы задолжали банкам больше, чем смогут оплатить

ЗАРПЛАТА НА ДВОИХ — 100 ТЫСЯЧ ТЕНГЕ, КРЕДИТНЫЙ ДОЛГ В МЕСЯЦ — 130 ТЫСЯЧ ТЕНГЕ

41-летняя Ляззат Аманбекова (имя и фамилия изменены по ее просьбе. — Ред.), проживающая в одном из сёл Туркестанской области, — мать семерых детей. Она работает воспитателем в детском саду. Ее муж — охранник в этой же организации. Зарплата супругов не превышает 100 тысяч тенге на двоих. В прошлом году семья Аманбековых переехала в новый дом. Тогда Ляззат взяла свой первый кредит. С тех пор она оформила еще четыре займа.

— Старшая дочь поступала на учебу в этом году. У нас не было денег, и я была вынуждена взять кредит в размере 250 тысяч тенге, — говорит женщина. — Дом еще не достроен. Не было кровли и денег на нее, и я взяла в кредит строительные материалы. Позднее дети сказали: «Мама, телевизора нет», и я тоже купила его, тоже в кредит. Потом купила холодильник…

Когда Ляззат взяла третий кредит, поняла, что ее доходов и доходов ее мужа недостаточно для ежемесячных выплат.

— Я не смогла погашать кредиты. Пришлось взять пятый кредит, чтобы закрыть прежние. А что делать? Таким образом я погасила кредит в одном банке. Теперь осталось еще четыре кредита. Платить сложно, — говорит сельчанка.

На 100 тысяч тенге совместных доходов в месяц семья платит около 130 тысяч тенге по кредитам в четырех банках. Недостающую сумму берет из пособия на детей — это 93 тысячи тенге. Оставшейся суммы едва хватает на продукты.

— Мы забыли, что такое мясо, — говорит Ляззат. — Надеемся, что понемногу рассчитаемся.

История Ляззат — это типичная ситуация для погрязших в долгах казахстанцев, пытающихся улучшить качество жизни при минимальных доходах.

«УЛУЧШЕНИЕ УРОВНЯ ЖИЗНИ ОБЕСПЕЧИВАЕТСЯ ЗА СЧЕТ КРЕДИТОВАНИЯ»

По данным Национального банка, количество заемщиков в Казахстане растет с каждым годом.

До 2016 года в общем кредитном портфеле банков доля юридических лиц была больше, с 2017 года стал расти процент физлиц. Например, в 2016 году на них приходилось 31,8 процента общего портфеля, сейчас — 48 процентов.

По данным Первого кредитного бюро, кредиты есть у семи с половиной миллиона казахстанцев. При этом доля трудоспособных граждан в Казахстане составляет девять миллионов. Это означает, что всего 19 процентов экономически активных людей не имеют никаких кредитов в банках. Однако этот показатель сокращается. По словам директора бюро Асем Нургалиевой, ежегодно около 500 тысяч человек, никогда ранее не обращавшихся за ссудой, берут банковские кредиты. Средний размер займа — 300 тысяч тенге.

Очередь перед филиалом банка в Алматы.Власти тоже признают, что казахстанцы всё чаще берут кредиты.

В июне глава Счетного комитета Наталья Годунова заявила, что «улучшение уровня жизни казахстанцев обеспечивается преимущественно за счет кредитования».

«Как исполняется задача по росту благосостояния граждан? Реальные доходы населения возросли на 5,5 процента. Однако в расходах населения увеличилась доля продовольственных товаров — до 50 процентов. В развитых странах этот показатель составляет порядка 10 процентов. О чем это говорит? Доходы населения наполовину «проедаются», и у населения отсутствует возможность увеличения своих сбережений. В 2019 году рост потребительских кредитов опережал рост номинальных доходов населения почти на 15 процентов», — сказала Годунова.

Пленарное заседание мажилиса, на котором выступила Годунова, прошло в период, когда Казахстан переживал кризис после первой волны пандемии коронавируса нового типа. Во время первого карантина, который был введен весной наряду с режимом ЧП, в принудительном порядке были закрыты предприятия и торговые точки, пострадали предприниматели. Увеличилось количество безработных. «Как мы теперь погасим кредиты?» — этот вопрос звучал со всех уголков Казахстана. Затем правительство объявило, что кредиты можно «погасить без пени».

ДОЛЯ ТОКСИЧНЫХ КРЕДИТОВ РАСТЕТ

На заседании правительства 23 июня председатель Агентства по регулированию и развитию финансового рынка Мадина Абылкасымова сообщила, что в марте — июне каждый третий клиент банка (это 1,8 миллиона казахстанцев) просрочил выплаты по кредитам.

В начале июля правительство Казахстана ввело второй карантин, и многие граждане, чье финансовое положение только начало восстанавливаться, вновь были вынуждены прекратить работу — из-за новой вспышки эпидемии.

Казахстанский бизнес еще не полностью оправился от ограничений, введенных весной и летом. Это также можно проследить и по официальным данным Нацбанка.

Закрытие предприятий и торговых точек во время карантина сильно ударило по платежеспособности казахстанцев.В марте сообщалось, что в Казахстане сумма кредитов, полученных от банков, превысила 6,45 триллиона тенге, увеличившись на 1,9 процента с начала года. В то же время количество людей, которые просрочили выплаты по кредитам на срок до двух месяцев, с начала года увеличилось на 19,3 процента.

Спустя полгода, в сентябре, сумма основного долга по кредитам с просрочкой от одного до двух месяцев увеличилась на 169,3 процента по сравнению с январем. Сумма основного долга по займам с просроченной задолженностью до месяца увеличилась на 52,3 процента, а от двух до трех месяцев — на 82,7 процента.

ТРЕБОВАНИЕ ОППОЗИЦИИ И ОТВЕТ ВЛАСТЕЙ

Масштабы кредитного кризиса в Казахстане очевидны. К кредитной амнистии взывают как провластные депутаты, так и оппозиционные политики.

Впервые в истории Казахстана кредитная амнистия была объявлена в июле прошлого года на фоне растущих социальных волнений в стране. Указом президента Казахстана Касым-Жомарта Токаева примерно 500 тысячам человек из социально уязвимых слоев населения за счет бюджета списали кредиты — до 300 тысяч тенге каждому.

Вслед за этим Токаев внес поправки в закон, регулирующий финансовый рынок, «чтобы население не попало в кредитную зависимость». Согласно документу, с января 2020 года запрещено кредитование людей с доходом ниже прожиточного минимума, то есть 31 183 тенге.

Однако ни новый закон, ни «кредитная амнистия» Токаева не способствовали сокращению числа обращающихся за кредитами. По данным Нацбанка на октябрь, с начала текущего года число выданных кредитов гражданам увеличилось на 5,7 процента. Число заемщиков, имеющих просроченные кредиты до трех месяцев, выросло на 142 процента за год.

Жанболат Мамай, лидер инициативной группы по созданию Демократической партии, неоднократно призывал власти объявить кредитную амнистию в стране. В августе этого года группа людей во главе с Мамаем побывала в резиденции президента Казахстана и передала заявления около 100 тысяч человек о списании кредитов. На письмо был дан ответ через месяц.

Активист Жанболат Мамай выступает на митинге. Алматы, 13 сентября 2020 года.— «Положение людей, написавших письмо, будет рассматриваться в индивидуальном порядке. Ранее была объявлена кредитная амнистия», — ответили в письме. Не ответ, а одно название, — говорит он.

Мамай считает, что кредитная амнистия нужна, потому что «уровень жизни населения ухудшился после карантина».

Многие из обратившихся к нам получили кредиты на сумму 250–300 тысяч тенге. Есть те, кто брал кредиты на лечение, обучение детей и продукты.

— Безработица растет. Доходы упали. Одним из примеров является тот факт, что за 20 дней 100 тысяч человек написали письмо с просьбой о списании кредитов. Вы не сможете собрать столько подписей, если будете поднимать другие вопросы. Это показывает, что ситуация сложная. Многие из обратившихся к нам получили кредиты на сумму 250–300 тысяч тенге. Есть те, кто брал кредиты на лечение, обучение детей и продукты. Это говорит о низком уровне доходов, — говорит Мамай.

По словам Мамая, если население продолжит требовать, правительство будет вынуждено списать кредиты.

— Властям ничего не остается, кроме как [объявить амнистию]. Потому что люди всё равно не смогут вернуть свои кредиты. Растет число просроченных займов, они взыскиваются коллекторами, через суды. Ситуация очень тяжелая, — считает политик.

Член фракции Народной партии Казахстана (бывшая Коммунистическая народная партия Казахстана. — Ред.) Айкын Конуров также затронул тему кредитной амнистии на заседании мажилиса в сентябре этого года.

— Во время карантина, по официальным данным, вне зоны занятости оказались 4 миллиона 200 тысяч человек. Фактически безработица подскочила до 46 процентов — это беспрецедентный шоковый уровень в нашей истории. Нынешний кризис является не только санитарно-эпидемиологической, но и трудовой чрезвычайной ситуацией. У физлиц рост микрокредитов составил порядка 145 процентов, просроченная задолженность выросла на 332 процента, — сказал Конуров.

Депутат предложил «провести в стране широкомасштабную кредитную амнистию для физических и юридических лиц, которые до ограничительных мер исправно платили налоги, создавали рабочие места и в результате введения чрезвычайного положения, карантина и локдауна оказались в сложной ситуации по обслуживанию кредитов, рискуют оказаться без средств к существованию, под гнетом финансовых институтов, ограниченными в своих правах».

— В качестве источников финансирования предлагаем средства, высвободившиеся от оптимизации государственных расходов на административно-хозяйственную деятельность и налоговый маневр, — сказал он.

Депутат направил запрос премьер-министру Аскару Мамину, тот ответил через месяц, в октябре.

Премьер выразил опасение, что «предложение о введении кредитной амнистии вызовет цепную реакцию и массовое неисполнение обязательств по всем займам, что ставит под угрозу финансовую стабильность банковской системы и способность банков выполнять свои обязательства перед вкладчиками и другими клиентами…».

«…В связи с чем данное предложение не поддерживается», — говорилось в ответе Аскара Мамина.

«ГОРАЗДО БОЛЕЕ ПЛОХАЯ СИТУАЦИЯ, ЧЕМ В 1990-Х»

Экономист и директор агентства Eximar Foresight Айман Турсынкан называет текущую ситуацию с кредитной задолженностью критической. Она считает, что причины лежат в том, что казахстанцы «были искусственно введены в ситуацию безальтернативного потребления потребительских займов». Турсынкан отмечает, что меры правительства за последние 20 лет, по сути, были направлены «на радикальный подрыв благосостояния народа через развитие сугубо сырьевой модели экономики без квалифицированных рабочих мест».

Экономист Айман Турсынкан.— Образование и медицину сделали платными, налоги несправедливо высокими для физлиц, цены и тарифы неуправляемо растущими, социальные гарантии почти обнулили — и вуаля! — спрос [на кредиты] рожден! — говорит она.

Турсынкан уверена, что «отчаявшийся голодный «покупатель» на «товар» — спекулятивное потребительское кредитование — уже не смотрит на «цену денег» и банки в этом заинтересованы».

По мнению Турсынкан, «в условиях тяжелого 2020 года положение социально уязвимых слоев населения и прямо пострадавших от COVID-19 семей нуждается в экстренной помощи». Однако она скептически относится к тому, что правительство будет осуществлять «систематические изменения».

Страна находится «в гораздо более плохой ситуации, чем в 90-х годах», убеждена экономист.

— Тогда внешний долг СССР на себя полностью приняла Россия, Казахстан вышел с нулевым стартом по внешнему долгу, но с диверсифицированной индустриальной экономикой и сильным агропромышленным комплексом. Сегодня нет никаких экономических достижений. Ухудшающим фактором кризиса 2020 года является и пандемия — разорваны даже текущие торговые коридоры, новые барьеры для миграции капитала и сужение потребительских рынков напоминают сворачивающуюся внутрь себя черную дыру, — говорит экономист.

Что означает дефолт по ссуде? Что произойдет, если вы по умолчанию?

Невыполнение обязательств по кредиту происходит, когда выплаты не производятся в течение определенного периода времени. В случае невыплаты кредита он отправляется в агентство по взысканию долгов, задача которого — связаться с заемщиком и получить невыплаченные средства. Невыполнение обязательств резко снизит ваш кредитный рейтинг, повлияет на вашу способность получать кредит в будущем и может привести к конфискации личного имущества. Если вы не можете производить платежи вовремя, важно обратиться к своему кредитору или обслуживающему вас лицу, чтобы обсудить реструктуризацию условий вашего кредита.

Разъяснение дефолта по ссуде

Неисполнение ссуды происходит, когда заемщик не может выплатить долг в соответствии с первоначальной договоренностью. В случае большинства потребительских кредитов это означает, что последовательные платежи были пропущены в течение недель или месяцев. К счастью, кредиторы и обслуживающие ссуды обычно предоставляют льготный период, прежде чем штрафовать заемщика после пропуска одного платежа. Период между пропуском платежа по ссуде и невыполнением ссуды известен как просрочка. Период просрочки дает должнику время избежать неисполнения обязательств, связавшись со своим кредитным агентом или оплатив пропущенные платежи.

| Студенческая ссуда | 270 дней | 90 дней для оплаты |

| Ипотека | 30 дней | 15 дней для оплаты |

| Кредитная карта | 180 дней | 1 просроченный платеж разрешено до уплаты штрафа |

| Автокредит | От 1 до 30 дней | Широко варьируется |

{«alignsHorizontal»: [«left», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип ссуды», «Как долго до дефолта? после последнего платежа? »,« Льготный период? »], [« Студенческая ссуда »,« 270 дней »,« 90 дней для внесения платежа »], [« Ипотека »,« 30 дней »,« 15 дней для внесения платеж »], [« Кредитная карта »,« 180 дней »,« Допускается 1 просроченный платеж до штрафа »], [« Автокредит »,« От 1 до 30 дней »,« В широких пределах »]],« сноска »:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Последствия невыполнения обязательств по ссуде любого типа серьезны, и их следует избегать любой ценой.Если вы пропустите платеж или ваш кредит просрочен в течение нескольких месяцев, лучше всего обратиться в компанию, которая управляет вашим кредитом. Часто обслуживающие ссуды работают с дебиторами, чтобы создать план платежей, который работает для обеих сторон. В противном случае оставление ссуды в просрочке и ее неисполнение в худшем случае может привести к аресту активов или заработной платы.

Как работает дефолт по ссуде

Невыполнение обязательств по ссуде вызовет существенное и продолжительное снижение кредитного рейтинга должника, а также чрезвычайно высокие процентные ставки по любой будущей ссуде.Для кредитов, обеспеченных залогом, невыполнение обязательств, скорее всего, приведет к аресту заложенного актива банком. Наиболее популярными видами потребительских кредитов, обеспеченных залогом, являются ипотека, автокредиты и обеспеченные личные кредиты. Для необеспеченных долгов, таких как кредитные карты и студенческие ссуды, последствия невыполнения обязательств различаются по степени серьезности в зависимости от типа ссуды. В самых крайних случаях агентства по взысканию долгов могут удерживать заработную плату, чтобы выплатить непогашенный долг.

| Студенческая ссуда | Погашение заработной платы |

| Ипотека | Взыскание залога жилья |

| Кредитная карта | Возможный судебный процесс и удержание заработной платы |

| Автокредит | Возвращение автомобиля в собственность |

| Личный залог Заем | Арест активов |

| Необеспеченный личный или коммерческий заем | Иск и удержание доходов или заработной платы |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип займа», «Что может случиться после дефолта?»] , [«Студенческая ссуда», «Заработная плата»], [«Ипотека», «Взыскание права выкупа жилья»], [«Кредитная карта», «Возможный судебный процесс и удержание заработной платы»], [«Автокредит», «Изъятие автомобиля»] , [«Обеспеченный личный или деловой заем», «Изъятие активов»], [«Необеспеченный личный или деловой заем», «Судебный процесс и удержание доходов или заработной платы»]], «сноска»: ««, «hasMarginBottom»: true, » isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Студенческие ссуды

Для федеральных студенческих ссуд первым следствием дефолта является «ускорение», означающее, что весь остаток по ссуде подлежит немедленной выплате.Если этот баланс не будет погашен, правительство может удержать возврат налогов или любые федеральные льготы, которые получает заемщик. Коллекторы долга также могут подать в суд на заемщиков, чтобы получить право на арест их заработной платы — и после такого судебного разбирательства с должников часто взимаются судебные сборы сборщикам.

Как и в случае с другими долговыми обязательствами, дефолт по студенческой ссуде приведет к резкому падению кредитного рейтинга заемщика, на восстановление которого могут уйти годы. В отличие от других ссуд, дефолты по студенческим ссудам остаются в записи заемщика на всю жизнь, даже если заявлено о банкротстве.Кроме того, заемщики, не выполнившие свои обязательства, лишаются права получать какую-либо федеральную помощь студентам или подавать заявление об отсрочке или отсрочке ссуды, что может помочь нуждающимся должникам.

Хорошая новость заключается в том, что до дефолта студенческие ссуды имеют длительный период просрочки — 270 дней, или примерно девять месяцев. Это позволяет проактивным заемщикам исправить свои финансы и вообще избежать дефолта. Для заемщиков с просроченной ссудой помните, что очень важно поддерживать связь со своим кредитным агентом и сообщать им о своем финансовом положении, особенно если вы чувствуете, что не можете произвести платежи по ссуде.

Кредитные карты

В то время как большинство компаний, выпускающих кредитные карты, допускают одну просрочку платежа перед тем, как штрафовать держателей карт, пропуск нескольких счетов может снизить кредитный рейтинг на целых 125 баллов. Кроме того, компании, выпускающие карты, могут добавить штраф за просрочку платежа в размере от 35 до 40 долларов, а также применить штрафную процентную ставку, что значительно повысит стоимость непогашенного долга. После дефолта по кредитной карте начинается агрессивный процесс взыскания долга, во время которого с заемщиками часто связываются коллекторские агентства.Однако, хотя коллекционеры могут подать в суд и добиться удержания заработной платы, более вероятно, что они будут готовы договориться о частичном погашении долга.

Типичный период просрочки до дефолта по кредитной карте составляет около 6 месяцев. Хотя этот период дает должникам достаточно времени, чтобы поправить свои финансы, он также может быть временем, когда по долгу, если он не выплачен, быстро начисляются проценты. Для должников, которые хотят избежать этой ситуации, хороший вариант — взять личный заем для консолидации непогашенного долга.Эти типы личных ссуд допускают фиксированные ежемесячные платежи и, как правило, имеют более низкие процентные ставки, чем кредитные карты.

Ипотека