Чем отличается ссуда от кредита? Особенности ссуды и кредита

Наверное, каждый из нас сталкивался с такой банковской услугой, как ссуда. При этом у ряда клиентов мог возникнуть вполне логичный вопрос, в чем ее отличие от обычного кредита. Может показаться, что никакой разницы между этими двумя популярными услугами нет, но по факту взаимоотношения заемщика и кредитора все же находятся в разных плоскостях. Так есть ли разница между кредитом и ссудой?

Кредит

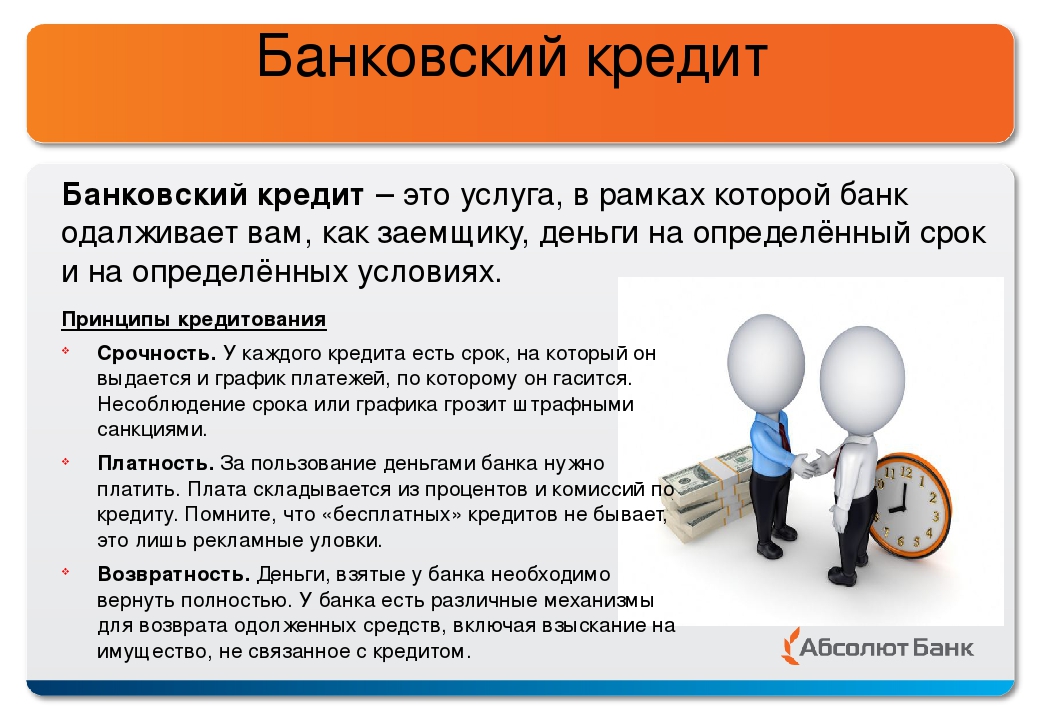

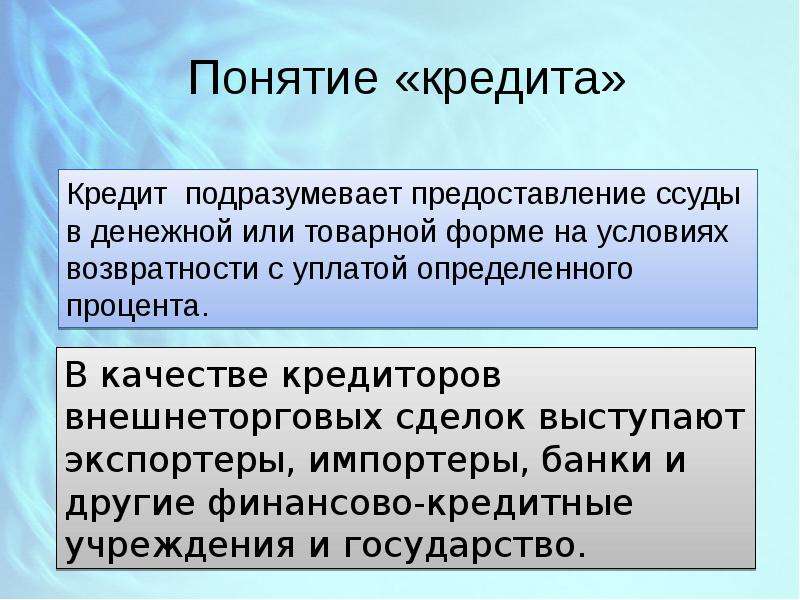

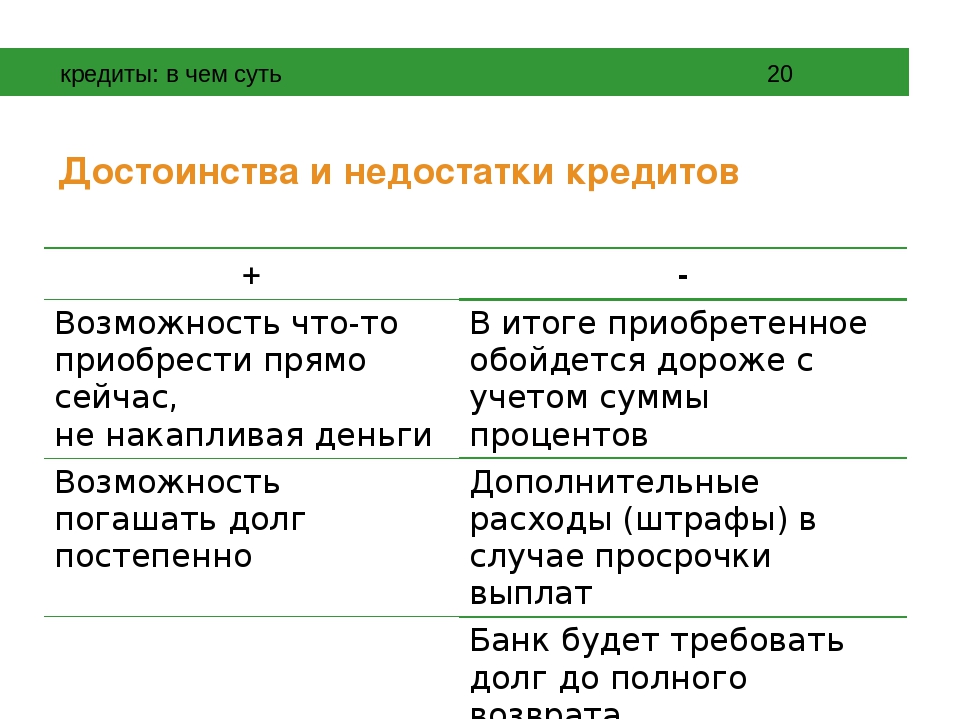

Чтобы разобраться в этом вопросе, необходимо вспомнить определения данных терминов. В частности, кредит – это определенная сумма, которую банк выдает своему клиенту, предъявляя к нему ряд условий возврата средств. Таким образом, если заемщик берет деньги в кредит, то он со своей стороны обязуется своевременно вернуть средства в строго определенный договором срок. Если были оговорены проценты и комиссии, то в процессе возврата денежных средств они должны быть также учтены.

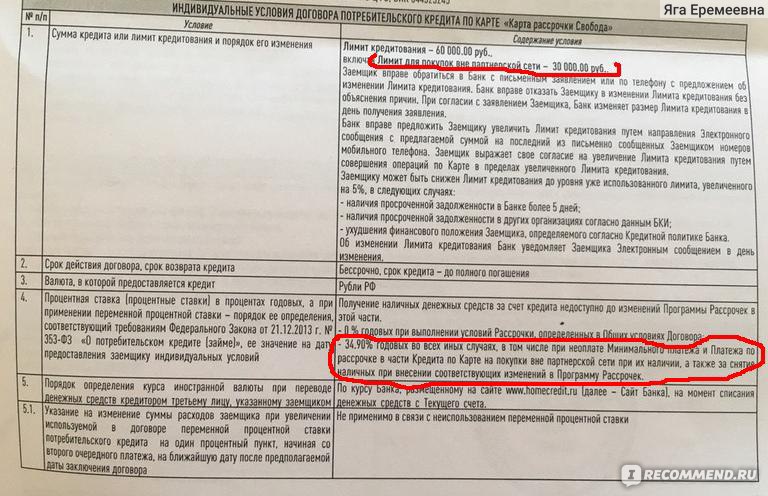

Для регулирования взаимоотношений банка и заемщика в обязательном порядке должен быть заключен договор, где прописываются все нюансы сделки: на какой срок выдаются деньги, каким образом и в какие сроки они будут возвращены, какой процент по кредиту придется выплатить и т. д. Кроме этого, в процессе выплаты кредита у заемщика могут возникнуть ситуации, когда возврат задолженности становится невозможным по финансовым причинам. В таких случаях финансовое учреждение-кредитор может начислять штрафы на задолженность и впоследствии даже заставить через суд или посредством обращения в коллекторское агентство вернуть необходимую сумму. Подобные штрафные санкции и действия банка в случае невыплаты средств по счетам также должны быть прописаны в договоре.

д. Кроме этого, в процессе выплаты кредита у заемщика могут возникнуть ситуации, когда возврат задолженности становится невозможным по финансовым причинам. В таких случаях финансовое учреждение-кредитор может начислять штрафы на задолженность и впоследствии даже заставить через суд или посредством обращения в коллекторское агентство вернуть необходимую сумму. Подобные штрафные санкции и действия банка в случае невыплаты средств по счетам также должны быть прописаны в договоре.

Ссуда

Немного по-другому обстоит дело со ссудой. Суть данной услуги заключается в экономических взаимоотношениях двух субъектов – получающего ссуду (ссудополучателя) и передающего (ссудодателя). При этом второй выдает первому определенную денежную сумму или товар с условием возврата. В данном случае ссудополучатель обязуется в установленные сроки вернуть выданные ему деньги или имущество в том же виде, в каком оно было передано первоначально.

Что касается документального подтверждения сделки, то договор также должен быть составлен в обязательном порядке. В нем должен быть прописан срок, на который выдаются деньги (товар). При этом ссуда может быть как процентной, так и беспроцентной. То есть средства могут передаваться с учетом определенной ставки (как и в банковском кредите). Если же передается имущество, то может взиматься определенная плата за его использование. Последняя может быть указана в фиксированном виде или же в процентном соотношении.

В нем должен быть прописан срок, на который выдаются деньги (товар). При этом ссуда может быть как процентной, так и беспроцентной. То есть средства могут передаваться с учетом определенной ставки (как и в банковском кредите). Если же передается имущество, то может взиматься определенная плата за его использование. Последняя может быть указана в фиксированном виде или же в процентном соотношении.

Выводы

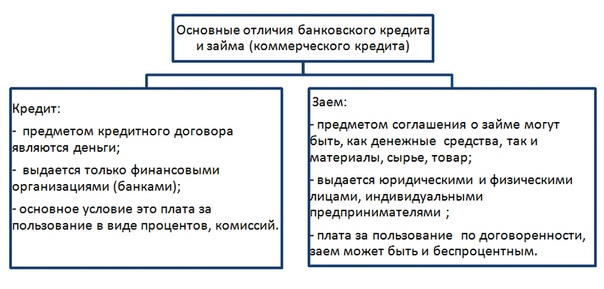

Если проанализировать все сказанное выше, то напрашивается вывод о большой схожести данных двух услуг. В частности, при оформлении кредита и ссуды должник обязан вернуть имущество кредитодателю или ссудодателю соответственно. Но если в случае с кредитом передаваться могут только деньги, то для ссуды может быть характерной передача какого-либо имущества. Кроме этого, в случае с кредитом всегда будут иметь место проценты за пользование средствами, в то время как при передаче ссуды имущество может передаваться без финансовой компенсации.

в чем различие между ссудой и кредитом?

20. 12.2015

12.2015Некоторые ошибочно полагают, что ссуда и кредит — это одно и то же. На самом деле эти два понятия имеют несколько сходств и различий.

Что такое ссуда?Ссуда предполагает передачу имущества другому человеку на условиях возврата. Другими словами, один человек может предоставить другому деньги, вещи или недвижимое имущество для временного пользования. Имущество, которое было получено в ссуду, в обязательном порядке должно быть возращено владельцу в том виде, в котором было передано ссудополучателю ссудодателем.

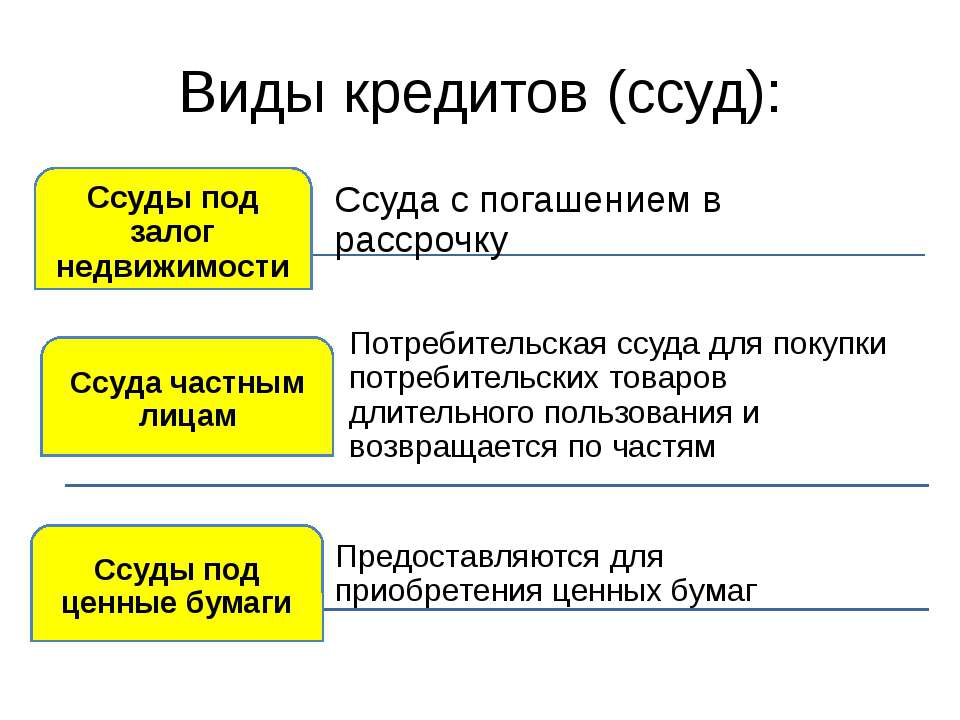

Существует три разновидности ссуд.

1.Ссуда имуществаСсуда имущества выдается на основании договора безвозмездного пользования (договора ссуды), в котором ссудополучатель, то если лицо, получившее имущество во временное пользование, обязуется вернуть его. Безусловно, допускается естественный износ. Любые повреждения, поломки ссудополучатель должен будет устранить за свой счет.

Самое главное отличие договора безвозмездного пользования от других состоит в том, что человек, получивший имущество в ссуду, имеет право его использовать и при этом не должен платить комиссию. В случае, когда недвижимость передается в пользование за определенную плату, составляется договор аренды. Если деньги предоставляются за вознаграждение, нужно оформить договор займа. В случае, когда имущество передается без права пользования, оформляется договор хранения.

2.Потребительская ссуда

Она выдается ссудополучателю для покупки самых разных потребительских товаров, при этом чаще всего долг возвращается частями. Очень часто потребительскую ссуду называют потребительским кредитом.

3.Банковская ссудаВ случае с банковской ссудой ссудодателем выступает банковское учреждение, а ссудополучателем — заемщик. Банк выдает заемщику денежные средства под определенный процент. Другим словами, банковская ссуда представляет собой коммерческий кредит.

Другим словами, банковская ссуда представляет собой коммерческий кредит.

Кредит предполагает выдачу банком денег в долг заемщику с целью получения первым прибыли. По этой причине кредитные средства всегда выдаются под определенный процент. Все отношения между банком и заемщиком регулируются кредитным договором, в котором указывается:

- сумма сделки;

- размер и схема начисления процентов;

- сроки и схема погашения кредита;

- штрафы и комиссии за невыполнение условий договора.

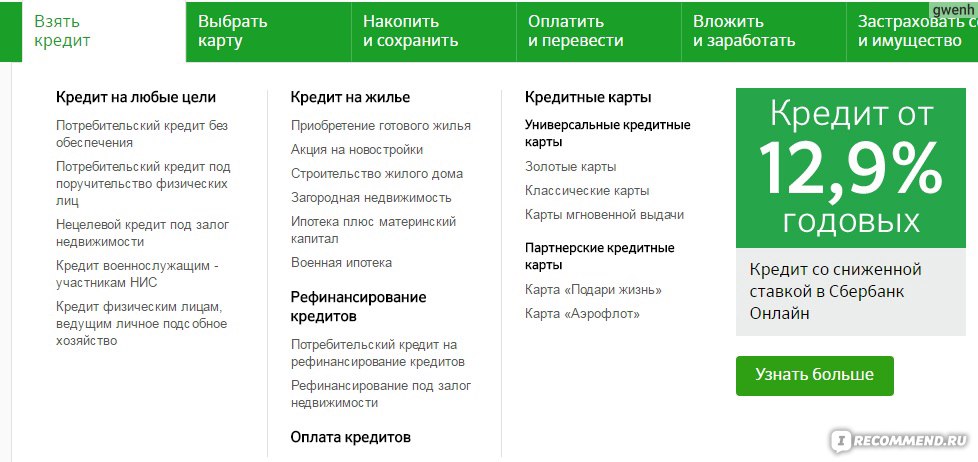

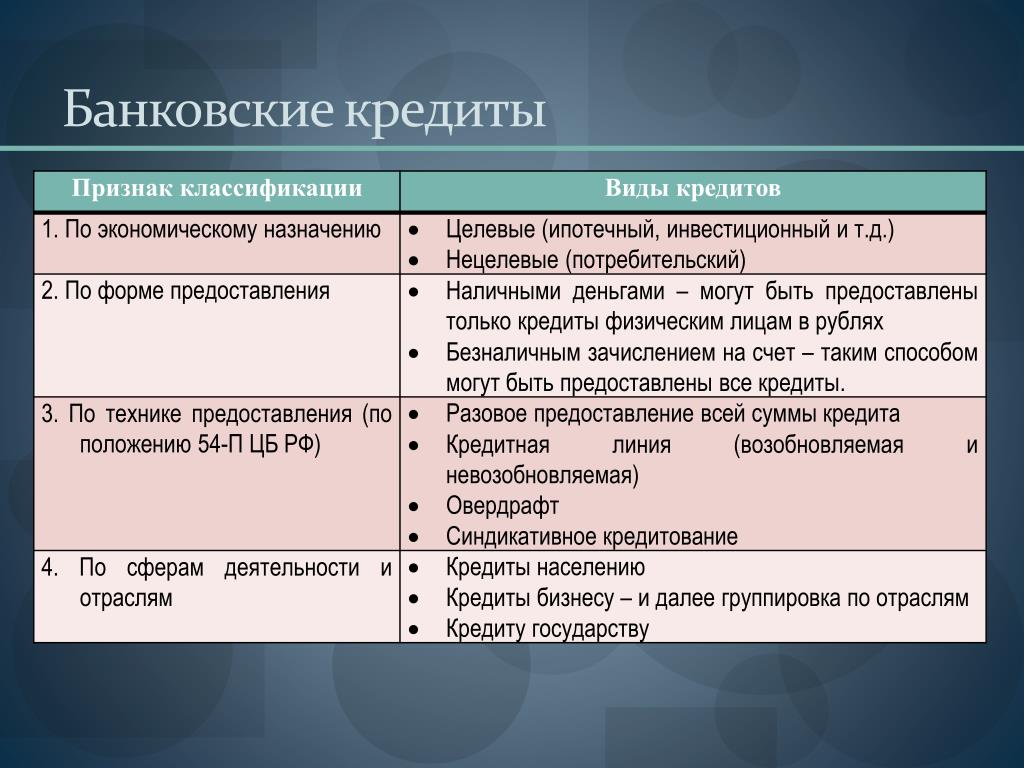

Заемщик может использовать кредитные средства для приобретения товаров и услуг. Благодаря оформлению кредита нет необходимости ждать накопления необходимой суммы денег. Сегодня получили наибольшее распространение ипотечный и потребительский кредиты, а также автокредит.

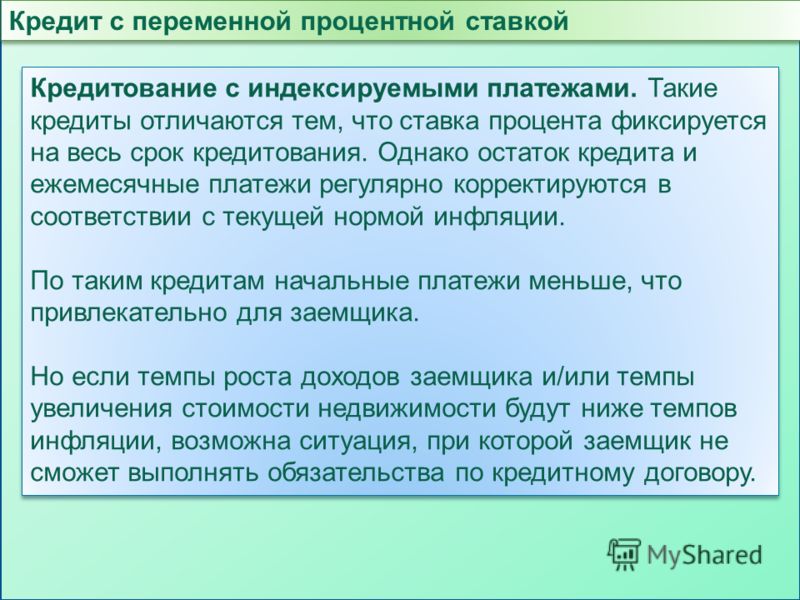

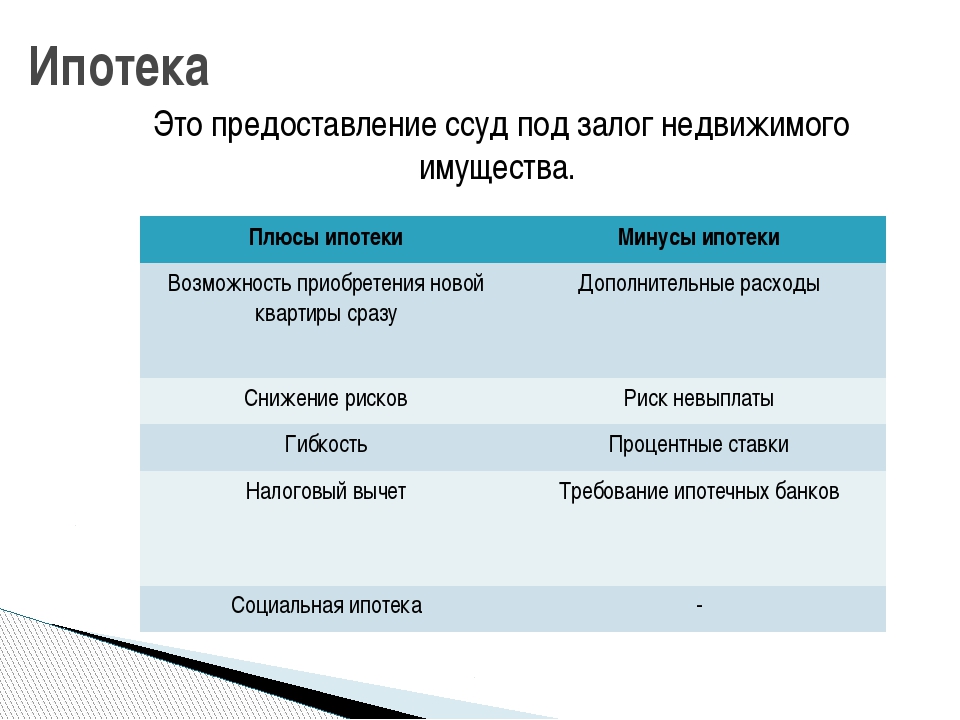

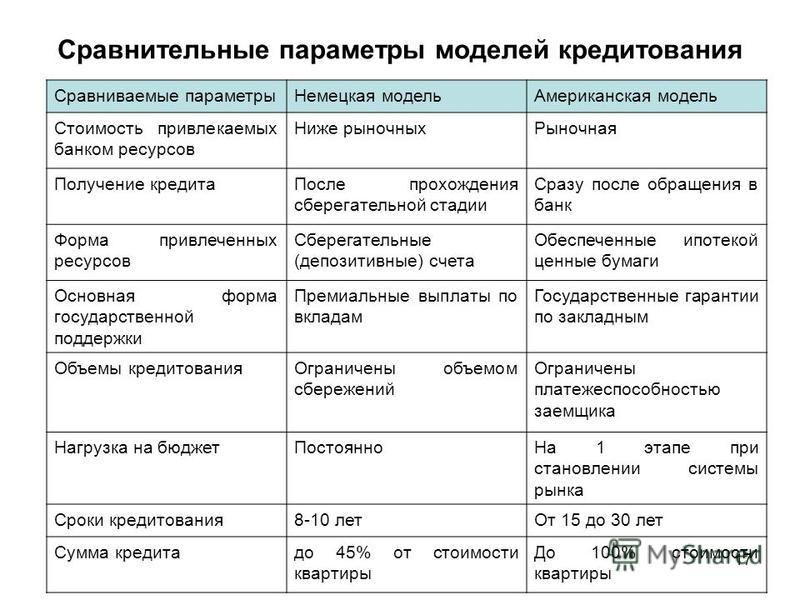

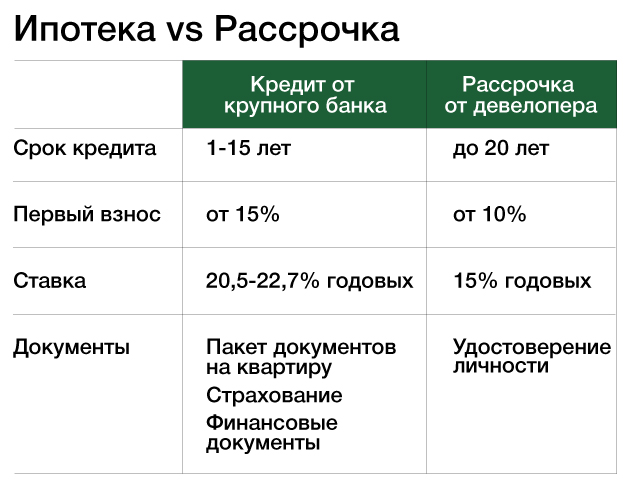

Ипотечный кредит выдается специально для покупки недвижимости, при этом срок его погашения может составлять более 20-25 лет. Обычно процентная ставка по ипотечному кредиту ниже, чем по другим видам кредитования. Еще одна особенность ипотечных кредитов состоит в том, что они оформляются под залог имущества. Если по каким-либо причинам заемщик не сможет вносить ежемесячные платежи, квартира либо дом, приобретенные в ипотеку, продаются банком для погашения задолженности.

Еще одна особенность ипотечных кредитов состоит в том, что они оформляются под залог имущества. Если по каким-либо причинам заемщик не сможет вносить ежемесячные платежи, квартира либо дом, приобретенные в ипотеку, продаются банком для погашения задолженности.

Потребительский кредит оформляется для приобретения товаров длительного пользования (например, машин, мебели, производственного оборудования), а также других покупок. Это может быть мелкая и крупная бытовая техника, электроника, драгоценности, изделия из натурального меха и другие товары. Срок выплат потребительского кредита составляет от нескольких месяцев до пяти лет.

Автокредит выдается для приобретения транспортного средства. При этом автомобиль будет залогом по сделке и перейдет в собственность заемщика только после полного погашения кредита.

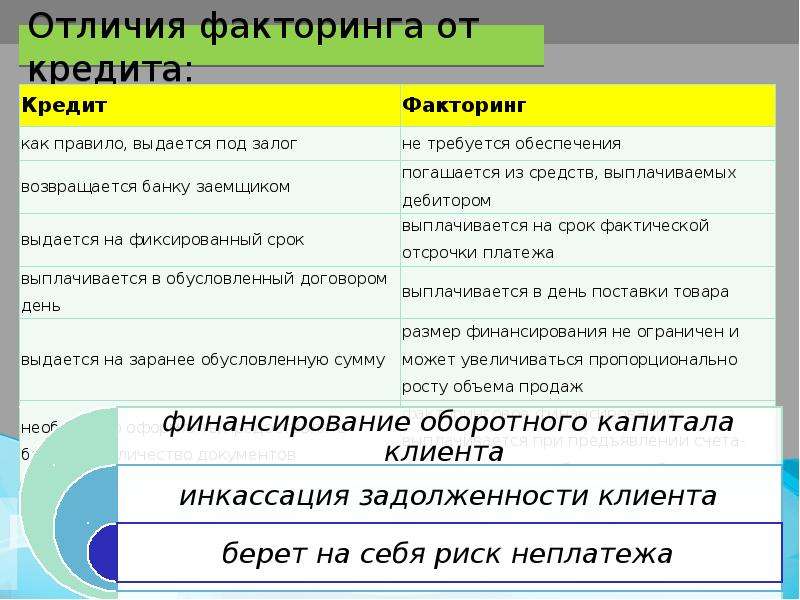

ОтличияОсновные отличия ссуды от кредита состоят в том, что кредит всегда выдается банками в коммерческих целях, то есть для получения прибыли, тогда как ссуда не всегда предполагает получение выгоды ссудодателем.

Похожие статьи

16 Декабрь 2016

Безработные граждане РФ имеют право на получение от государства пособия по безработице. В каком размере и на каких условиях – расскажем в этой статье.

31 Октябрь 2016

Некоторые граждане РФ имеют право на получение бесплатной квартиры от государства. Расскажем, при каких условиях это можно сделать, и каков процесс получения жилья.

07 Декабрь 2016

При наличии накоплений россияне имеют возможность приумножить отложенные деньги, воспользовавшись индивидуальным инвестиционным счетом. Уточним, что это такое и как им управлять.

Кредит, ссуда, заем – в чем разница?!

Многие люди считают ссуду, заем, кредит одним и тем же действием – одалживанием суммы денег на возвратной и возмездной либо безвозмездной основе. А потому все эти термины считают синонимами. На первый взгляд это действительно так: один берет у другого определенную сумму денег или другой актив и через некоторое время возвращает назад, иногда уплачивая за это проценты, иногда не делая этого.

На первый взгляд это действительно так: один берет у другого определенную сумму денег или другой актив и через некоторое время возвращает назад, иногда уплачивая за это проценты, иногда не делая этого.

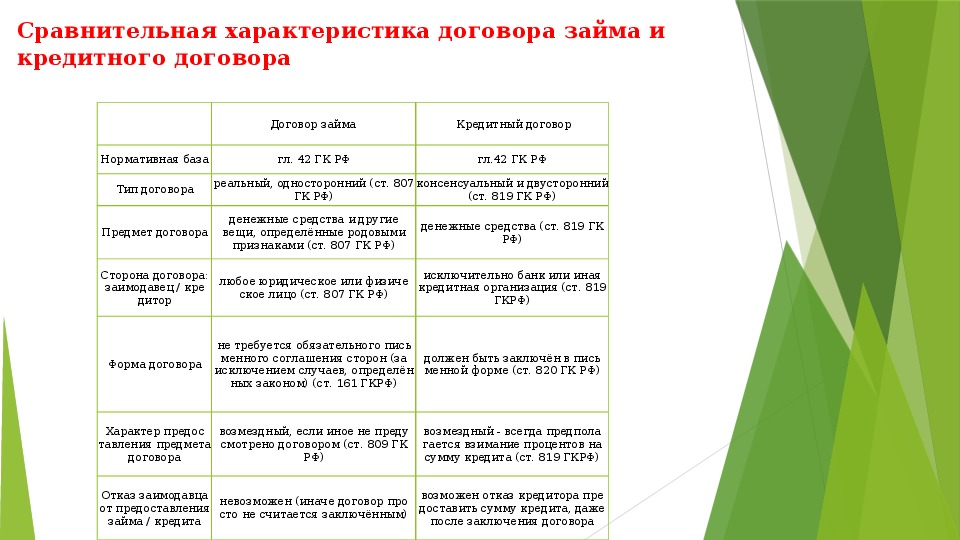

ДОГОВОР ЗАЙМА

Согласно статье 732 Гражданского кодекса (ГК) по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определяемые родовыми признаками, а заемщик обязуется возвратить заимодавцу единовременно или в рассрочку такую же сумму денег или равное взятому взаймы количество вещей того же рода и качества (сумму займа).

Определяемыми родовыми признаками признаются вещи, обладающие признаками, присущими всем вещам того же рода, и определяющиеся числом, весом, мерой и т.

ДОГОВОР ССУДЫ

Согласно статье 617 ГК по договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), которая обязуется вернуть ту же вещь в том состоянии, в каком ее получила (с учетом нормального износа), или в состоянии, обусловленном договором.

По смыслу законодательства вещь, предоставляемая в безвозмездное пользование, должна быть:

— непотребляемой;

— индивидуально определенной;

— оборотоспособной.

Непотребляемыми признаются вещи, предназначенные для неоднократного использования, сохраняющие при этом свой первоначальный вид в течение длительного времени и изнашивающиеся постепенно (мебель, телефонные аппараты, компьютеры, транспортные средства и т. п.).

п.).

Потребляемыми признаются вещи, которые в результате однократного их использования уничтожаются или перестают существовать в первоначальном виде. В процессе эксплуатации они полностью утрачивают свои потребительские свойства – уничтожаются либо преобразуются в качественно иную вещь. Например, продукты питания в процессе их потребления уничтожаются. К потребляемым вещам относятся

Индивидуально определенной признается вещь, наделенная особыми, только ей присущими признаками, выделяющими ее из массы однородных вещей и тем самым ее индивидуализирующими. К таковым относятся уникальные, то есть единственные в своем роде, или обособленные определенным способом вещи (печать, нанесение особых отметок, присвоение номера, цифры и т.п.)

Важнейшим критерием классификации вещей в гражданском праве выступает их оборотоспособность – способность служить объектом имущественного оборота (различных сделок).

Виды объектов гражданских прав, нахождение которых в обороте не допускается (объекты, изъятые из оборота), должны быть прямо указаны в законе.

КРЕДИТНЫЙ ДОГОВОР

Согласно статье 744 ГК по кредитному договору одна сторона – банк или иная кредитная организация (кредитор) – обязуется предоставить денежные средства (кредит) другой стороне (заемщику) в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную сумму и уплатить проценты на нее.

Договор займа может быть как возмездный, так и безвозмездный. То есть в нем может быть как указано, так и не указано условие о выплате процентов. Договор же ссуды всегда безвозмездный. Поэтому в торговых отношениях он встречается чрезвычайно редко. И нормы, регулирующие эти отношения, часто не находят практического применения в торговом обороте.

Договор ссуды отличается от договора займа также и тем, что вещь передается ссудополучателю только во временное пользование, а не в собственность и не для потребления.

В ссуде вещь берется для такого употребления, которым она не истощается и не уничтожается. Целью займа служит именно употребление истощающее или потребление. Отдающий вещь в ссуду не перестает быть ее хозяином и называть ее своей, позволяя только пользоваться ею. Заимодавец же расстается с вещью, уступает все свое вещное право.

Особенность кредитного договора состоит в том, что его предметом являются только деньги. Заем же может быть предоставлен как денежными средствами, так и иным имуществом.

Ахтам ХИКМАТОВ,

адвокат.

Хочу взять кредит. Какой выбрать?

Разбираемся, какими бывают кредиты и займы.

Какой бы ни была ситуация, из-за которой вы решили воспользоваться заемными средствами, нужно помнить: если вы решили взять в долг, то должны быть уверены в том, что сможете его вернуть. Выбор же конкретного вида кредита или займа зависит от того, на что вы собираетесь потратить деньги и какая сумма вам для этого нужна. От цели зависит, какие условия кредита вам подойдут. От нужной суммы и того, сколько вы сможете платить в месяц, зависит срок, в который вы погасите кредит. Все эти параметры и определяют выбор.

Выбор же конкретного вида кредита или займа зависит от того, на что вы собираетесь потратить деньги и какая сумма вам для этого нужна. От цели зависит, какие условия кредита вам подойдут. От нужной суммы и того, сколько вы сможете платить в месяц, зависит срок, в который вы погасите кредит. Все эти параметры и определяют выбор.

Кредит или заем?

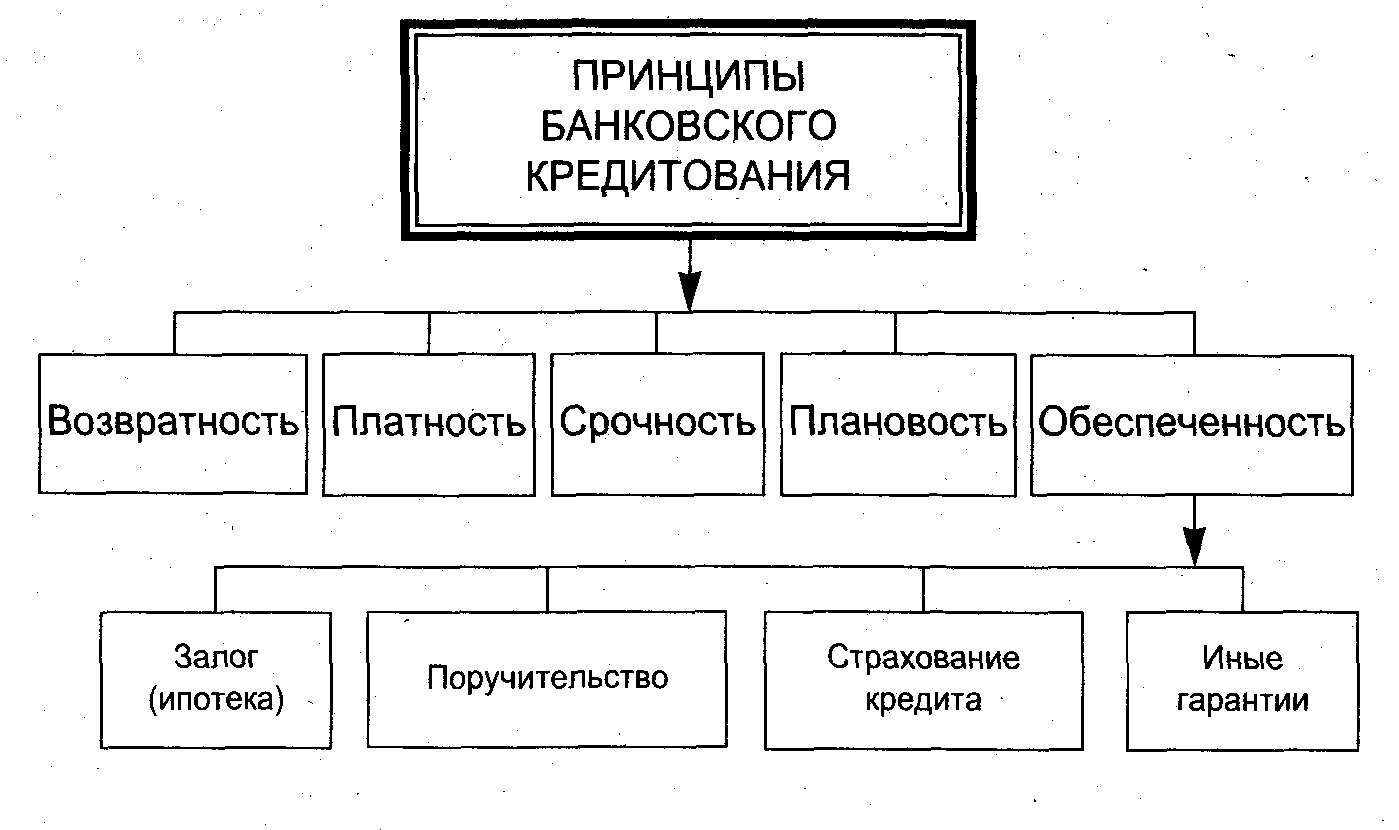

Принципы кредитования – платность, возвратность и срочность. Это значит, что за пользование заемными средствами всегда нужно платить (как правило, определенный процент), а долг нужно не просто вернуть, но и сделать это точно в оговоренный срок. При этом вариантов кредитов и займов существует великое множество, в зависимости от сроков, условий и требований к заемщику.

Для начала разберемся в различиях между кредитом и займом.

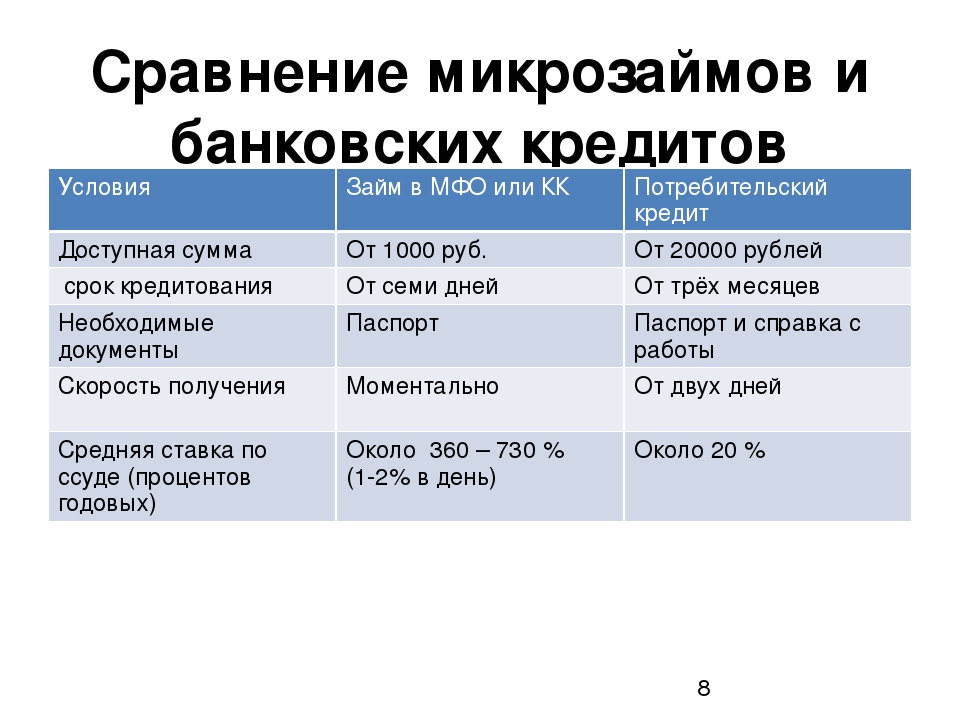

Чем больше удобства для заемщика – в сроках или требованиях, – тем выше риск для кредитора и, следовательно, выше стоимость кредита или займа. Поэтому для каждой конкретной ситуации есть свое решение.

Поэтому для каждой конкретной ситуации есть свое решение.

Целевой или нецелевой кредит?

Масштабные цели требуют больше денег, а значит, и гасить кредит придется дольше. К тому же от того, раскрываете ли вы банку цель кредита или нет, зависит, какие условия вам предложит банк.

Долгосрочный кредит выплачивают больше пяти лет. Как правило, его берут с четко сформулированной целью – чтобы купить землю, машину или жилье. Для этого существуют специальные виды кредитов, например ипотечный и автокредит. Они имеют свои особенности, связанные с оформлением страховок, залогом, требованиями к заемщикам. Но при этом такие кредиты оказываются выгоднее, чем нецелевой потребительский кредит.

Нецелевой кредит выдается на любые цели, то есть вы можете не отчитываться о своих тратах перед кредитором. Но процентная ставка по такому кредиту, скорее всего, будет выше, чем у целевого.

Для запланированных крупных трат, таких как лечение, ремонт или свадебное путешествие вашей мечты, подойдет потребительский кредит, который обычно оформляют на средний срок.

Для небольших трат подойдет кредитная карта, если, конечно, оформить ее заранее, или микрозаем, если у вас острый дефицит не только денег, но и времени.

Также не стоит забывать про экспресс-кредиты, которые часто предлагают на конкретную покупку непосредственно в магазине – например, стиральную машину в салоне бытовой техники. Такие кредиты имеют свои преимущества: они оформляются на месте, очень быстро, с минимумом документов, но и проценты по ним выше, чем по обычному потребительскому кредиту.

С гарантией или без?

Чем больше у кредитора подтверждений, что вы надежный клиент, тем охотнее он даст вам в долг. Тут в ход может идти хорошая кредитная история, документы, подтверждающие платежеспособность, залог или поручительство.

Залог — это ваше имущество, деньги или ценности, которые вы гарантируете отдать банку, если не выплатите кредит. Если вы берете ипотеку или автокредит, залогом становятся сами недвижимость или автомобиль.

Поручительство — это обязательство, которое берет на себя ваш друг или родственник перед кредитором. Этот человек подписывает договор, который гарантирует, что вы отдадите кредит или заем. Если вы не сможете это сделать, кредитор заставит платить вашего поручителя.

Созаемщик — это человек, который берет кредит или заем вместе с вами. Как правило, близкий родственник. Он тоже несет ответственность за погашение долга. Обычно созаемщиков привлекают, когда речь идет о крупной сумме, а доходов одного человека не хватает на то, чтобы выплачивать такой кредит.

Кредит с залогом или поручительством называется обеспеченным. Созаемщик — еще одна гарантия для кредитора, что вы вернете деньги.

Необеспеченные кредиты выдаются без залога и поручительства. Это риск для кредиторов, поэтому обычно такие кредиты выдают с более высокой процентной ставкой, чем по обеспеченным кредитам. Но бывают и исключения: например, банки нередко предлагают льготные ставки для зарплатных клиентов (тех, кто получает зарплату на карту этого банка).

Но бывают и исключения: например, банки нередко предлагают льготные ставки для зарплатных клиентов (тех, кто получает зарплату на карту этого банка).

Как будете гасить кредит?

Гасить кредит или заем можно разными способами, постепенно или единовременно. Есть два способа постепенного погашения:

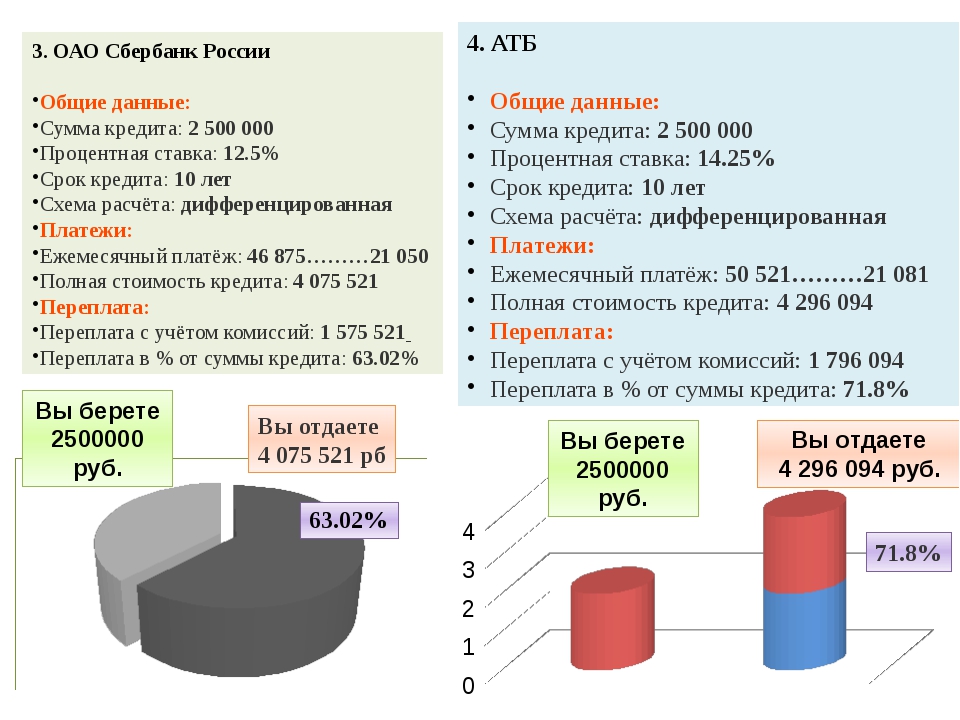

- Дифференцированные платежи. Основная сумма кредита делится на равные части, а платеж по процентам уменьшается с каждым месяцем. В первый месяц вы заплатите самый большой платеж, а в последний — самый маленький.

- Аннуитетные платежи. На протяжении всего времени размер ежемесячного платежа меняться не будет. При аннуитетных платежах удобнее планировать свой бюджет. Правда, из-за фиксированного платежа вы, скорее всего, в итоге заплатите банку больше, чем при дифференцированном платеже.

Можно погашать кредит и единовременным платежом, что характерно для краткосрочных займов. Это позволяет отложить возврат кредита или займа и уплату процентов до конца срока по договору, но требует от заемщика наличия всей суммы к этой дате. Брать такой кредит стоит, только если вы точно знаете: к моменту, когда придет время его погасить, у вас появится нужная сумма.

Это позволяет отложить возврат кредита или займа и уплату процентов до конца срока по договору, но требует от заемщика наличия всей суммы к этой дате. Брать такой кредит стоит, только если вы точно знаете: к моменту, когда придет время его погасить, у вас появится нужная сумма.

Пример: Ася работает менеджером по продаже плитки. Ее зарплата — средняя по рынку, но в конце каждого проекта она получает процент за выполненную работу. В начале очередного проекта она оформила кредит с единовременным погашением и выплачивала проценты кредита с зарплаты. Когда Ася получила деньги за проект, она погасила кредит.

Бывает так, что вы полностью возвращаете сумму, которую взяли в кредит, в конце установленного срока, но при этом каждый месяц выплачиваете проценты. Минимальные платежи подтверждают платежеспособность заемщика, но, как правило, не обеспечивают достаточное для существенного уменьшения задолженности погашение. Такой тип погашения обычно свойственен для кредитных карт.

Так какой же кредит выбрать?

Вам предстоит выбирать уже из готовых кредитных предложений. Сформулируйте, сколько времени вам нужно, чтобы погасить кредит, будете ли вы рассказывать банку о том, на что берете деньги, и готовы ли оформить залог. Это ваши основные требования к кредиту.

А вот как именно вы будете его выплачивать — равными частями или сумма будет уменьшаться каждый месяц, — зависит от условий конкретного кредита.

Прежде чем брать кредит, обязательно проверьте, есть ли у выбранного вами кредитора специальное разрешение Банка России (лицензия или свидетельство).

Изучите разные варианты, когда подберете оптимальное для себя предложение, не забудьте узнать полную стоимость кредита со всеми процентами и платежами. А еще внимательно читайте договоры, там много важного!

Помните, что ваша долговая нагрузка не должна превышать 30% от вашего ежемесячного дохода, иначе вы сильно рискуете.

Соблюдая эти нехитрые правила, можно успешно пользоваться кредитными продуктами без риска попасть в долговую яму.

Инвестиционное кредитование бизнеса и проектов: получить инвестиционный кредит

Какие требования предъявляются к компании-заемщику?

Компания должна существовать не менее года.

Отсутствие задолженностей в бюджет или внебюджетные фонды

У компании есть опыт осуществления государственных и муниципальных контрактов.

На какой срок выдается кредит?

Кредит выдается на весь срок, необходимый для участия в электронном аукционе

Как долго рассматривается заявка на кредит?

В течение двух часов мы дадим ответ о возможности получения займа.

Как быстро перечисляются денежные средства?

На площадку средства поступают в течение одного часа. Мы переводим денежные средства оператору не ранее, чем за 2 дня до окончания приема заявок. В случае переноса аукциона, перевод может «зависнуть» на площадке, если деньги были перечислены в более ранние сроки.

Мы переводим денежные средства оператору не ранее, чем за 2 дня до окончания приема заявок. В случае переноса аукциона, перевод может «зависнуть» на площадке, если деньги были перечислены в более ранние сроки.

Как подается заявка на тендерный кредит?

Вы можете связаться с нашими менеджерами по бесплатному телефону или же оставить заявку на сайте компании.

Как происходит выдача кредита на обеспечение заявки?

После получения документов мы в течение двух часов примем решение о предоставлении займа. В случае положительного решения происходит обмен сканами подписанных документов и Вы производите оплату.

В течение часа после получения нами оплаты, мы перечисляем средства для участия в ЭТП при помощи механизма ЭТП. У каждой ЭТП есть собственная процедура, и она отличается от других площадок. По всем интересующим вопросам наши менеджеры пришлют инструкцию и подробно проконсультируют.

Если мы вносим повторную заявку на кредит, нужны ли те же документы?

Нет, только номер нового аукциона.

Какие показатели учитываются при одобрении займа?

В первую очередь, возможности компании обеспечить займ в случае выигрыша аукциона. Компания должна быть прибыльной, то есть валюта баланса и квартальная выручка должны превышать издержки компании

Какие документы нужны для рассмотрения заявки на кредитование?

Нужен номер аукциона, в котором планируется принять участие и бухгалтерская отчетность (или же книга расходов/доходов для УСН) за весь последний год и за прошедшие кварталы.

Какова процедура возвращения займа и вывода денежных средств с электронных торговых площадок?

По окончании аукциона, денежные средства автоматически возвращаются при помощи механизма ЭТП. Каждая площадка имеет собственные установленные правила возвращения денежных средств. Мы пришлем подробную инструкцию по всем площадкам и наши менеджеры окажут консультативную помощь.

Каждая площадка имеет собственные установленные правила возвращения денежных средств. Мы пришлем подробную инструкцию по всем площадкам и наши менеджеры окажут консультативную помощь.

Можете ли вы предоставить список площадок, с которыми работаете?

Мы работаем с шестью основными площадками: Сбербанк АСТ, РТС-Тендер, РосЭлторг, ММВБ, ЗаказРФ, ЭТП РФ.

Опишите процесс получения денежных средств при оформлении заявки?

У разных площадок свои особенности предоставления кредита. У Сбербанка-АСТ после создания отложенной заявки, подтверждения возвращения денежных средств, компания ТК-Тендер в личном кабинете Сбербанк-АСТ получает уведомление, после чего транш отправляется на ваш лицевой счет. При поступлении обеспечения заявка блокируется.

Росэлторг осуществляет перевод денежных средств после получения клиентом договора-оферты. ТК-Тендер перечисляет кредит в необходимом размере на лицевой счет клиента. Внимательно указывайте номер лицевого счета в заявке.

Внимательно указывайте номер лицевого счета в заявке.

Можно ли получить тендерный кредит непосредственно в день обращения?

Да это возможно. Для постоянных клиентов есть приоритет в скорости выдачи кредита. Новый клиент тоже может получить заем в день обращения, если предоставит все необходимые документы, оперативно их подпишет и оплатит процент за выдачу.

Можете ли вы предоставить список площадок, с которыми работаете?

Мы имеем аккредитацию на Сбербанк АСТ, РТС-Тендер, РосЭлторг, ММВБ, ЗаказРФ, ЭТП РФ, Фабрикант.

Как можно подать заявку на тендерный кредит?

Можно воспользоваться формой обратной связи или написать на почтовый ящик [email protected] или позвонить по телефону. Также работают популярные месенджеры: WhatsApp и Viber. В письмо вложите сканы документов ИНН/КПП, ОГРН, выписку ЕГРЮЛ, протокол о назначении генерального директора, номер извещения аукциона, на который требуется предоставление кредита. Через час после подачи документов с вами свяжется наш сотрудник и сообщит о принятом решении/

Через час после подачи документов с вами свяжется наш сотрудник и сообщит о принятом решении/Лизинг или кредит — что выбрать? Преимущества лизинга перед кредитом

ПечатьВопрос «лизинг или кредит» рано или поздно встает перед каждым предпринимателем, который планирует расширить собственный бизнес. Лизинг – сегодня этот финансовый инструмент оказывается во многом более предпочтительным, нежели кредитное финансирование. Лизинг — фактически тот же кредит, который предприятие получает в виде необходимого имущества. При этом, в отличие от кредита, лизингополучатель может рассчитывать на значительно более гибкие условия по выплатам.

Залог

Залог — один из ключевых плюсов лизинга перед кредитом. Для заключения контракта по лизингу зачастую можно обходиться и вовсе без залога (в случае с небольшими по объему сделками). В случае с кредитом банки нередко требуют предоставление под залог имущества или фондов предприятия. Причем стоимость залога по кредиту может в 2-3 раза превышать размер самого кредита. Для малого и среднего бизнеса последний вариант нередко оказывается исключительно проблематичным.

Для малого и среднего бизнеса последний вариант нередко оказывается исключительно проблематичным.

Финансовые показатели

Финансовые показатели деятельности предприятия. В этом аспекте лизинг также выигрывает у кредита. Положительное решение по лизинговой сделке может приниматься и при наличии отрицательных финансовых показателей у компании. В тоже время вероятность выдачи банковского кредита при наличии отрицательного баланса практически равна нулю.

Налоги

Экономия на налогах. Значительным преимуществом лизинга была и остается экономия на налогах. При осуществлении сделки лизинга в РБ предприятие экономит при уплате налога на прибыль, так как все платежи за автомобиль, оборудование, недвижимость или другое имущество относятся на себестоимость.

Оформление

Простота оформления. В большинстве своем сделки лизинга гораздо проще оформить, нежели банковский кредит. В случае с кредитом предприятию может понадобиться целый пакет документов, начиная от бизнес-плана и заканчивая гарантийными письмами. Стоит отметить и длительность процедуры выдачи кредита. Ведь банку необходимо тщательно исследовать кредитную историю организации, величину активов и пассивов, наличие дополнительного обеспечения и залога. Также при кредитовании стоит учитывать ограничения, которые накладывает Нацбанк Беларуси

Стоит отметить и длительность процедуры выдачи кредита. Ведь банку необходимо тщательно исследовать кредитную историю организации, величину активов и пассивов, наличие дополнительного обеспечения и залога. Также при кредитовании стоит учитывать ограничения, которые накладывает Нацбанк Беларуси

Рассмотрение заявки

Срок рассмотрения заявки. При выдаче кредитов для малого и среднего бизнеса сроки рассмотрения заявки могут занять от 1 до 3 недель. В случае с лизингом максимальный срок рассмотрения заявки – 5 дней.

Число платежей

Количество платежей. Этот показатель также говорит в пользу лизинга. При сделке лизинга необходимы два вида платежа: авансовый и страховой. При оформлении кредита к ним добавятся комиссия банка, комиссия за конвертации валюты, услуги нотариуса. Если речь идет о лизинге автомобиля — это еще и транспортный сбор, регистрация в ГАИ и т.д.

Сроки финансирования

Долгосрочное финансирование. Лизинг предусматривает более длительные сроки финансирования сделки, нежели кредит. Подавляющее большинство сделок по лизингу заключается на срок от одного года. Средний срок действия заключаемых в Беларуси сделок по лизингу– три года. Сроки же банковского кредитования, как правило, не превышают одного года.

Подавляющее большинство сделок по лизингу заключается на срок от одного года. Средний срок действия заключаемых в Беларуси сделок по лизингу– три года. Сроки же банковского кредитования, как правило, не превышают одного года.

|

ОСОБЕННОСТИ СДЕЛКИ |

КРЕДИТ |

ЛИЗИНГ |

|

Срок рассмотрения документов и принятие решения |

1-3 недели |

1 день |

|

Количество регулярных платежей |

5-10 (погашение тела кредита, проценты, комиссия банка, страховой платеж, и др. |

1 (лизинговый платеж) |

|

Срок финансирования |

В среднем 1 год |

В среднем 3 года |

|

Переговоры с источником финансирования |

Самостоятельно |

Лизинговая компания |

|

Минимальный срок деятельности клиента |

От 12 месяцев |

Нет ограничений |

|

Залог |

Обязательный залог |

Без залога |

|

Привязка к региону |

Зависит от расположения филиала банка и юридического адреса клиента |

Не зависит от региона |

|

Привязка к банку |

В большинстве случаев для получения кредита фирма должна быть клиентом банка-кредитора. |

Фирма может быть клиентом любого банка |

|

Структура погашения |

Стандартный график платежей, не изменяемый в течение кредитного договора. |

Возможность создания индивидуального графика с учетом пожеланий клиента и его бизнеса и изменения при необходимости в течение срока действия договора. |

|

Договора для подписания |

От 4 договоров, в т.ч. договор кредита, залога, купли-продажи, страхования

|

2 договора: договор лизинга и договор купли-продажи |

|

Необходимость нотариального заверения документов |

Есть |

Нет |

|

Налог на прибыль |

Погашение всей суммы кредита происходит из прибыли после уплаты налога на прибыль |

Платежи по лизингу относятся на себестоимость и освобождаются от уплаты налога на прибыль |

Кредит под ноль процентов: как немецкие банки привлекают потребителей | Экономика в Германии и мире: новости и аналитика | DW

Политика дешевых денег, проводимая Европейским центральным банком (ЕЦБ), привела к тому, что коммерческие банки начали существенно снижать ставки по кредитам. В Германии, согласно статистике Бундесбанка, с июня по декабрь 2015 года средняя ставка по потребительским кредитам на срок от года до пяти лет снизились на 4 процента до 4,78 процентов годовых, а по кредитам на срок от пяти лет — на 2 процента до 7,19 процентов.

В Германии, согласно статистике Бундесбанка, с июня по декабрь 2015 года средняя ставка по потребительским кредитам на срок от года до пяти лет снизились на 4 процента до 4,78 процентов годовых, а по кредитам на срок от пяти лет — на 2 процента до 7,19 процентов.

Между тем ставки по десятилетним ипотечным кредитам к началу февраля 2016 года опустились до 1,4 процента годовых, вновь вплотную приблизившись к рекордно низким значениям начала прошлого года. Об этом свидетельствуют данные компании Interhyp, специализирующейся на посредничестве в сфере ипотечного кредитования. А заемщики с хорошей кредитной историей могут получить ссуду и под 1,1 процента годовых.

Впрочем, это, как выяснилось, еще не самое выгодное предложение. С конца прошлого года некоторые банки предлагают немцам потребительские кредиты под ноль процентов годовых.

Кредиты даром — «привычное дело»?

Такие предложения размещены сразу на двух немецких интернет-сайтах по подбору кредитов — CHECK24 и Smava. Условия кредитования в обоих случаях одинаковые: можно взять беспроцентную ссуду в размере 1000 евро на три года. На CHECK24 предложение размещено от имени банка Santander, немецкой «дочки» одноименного испанского банка. В свою очередь, Smava работает с мюнхенским Fidor Bank.

Условия кредитования в обоих случаях одинаковые: можно взять беспроцентную ссуду в размере 1000 евро на три года. На CHECK24 предложение размещено от имени банка Santander, немецкой «дочки» одноименного испанского банка. В свою очередь, Smava работает с мюнхенским Fidor Bank.

В беспроцентном финансировании нет ничего необычного, отмечает пресс-секретарь банка Santander Анке Вольф (Anke Wolff). В розничной торговле такие условия — привычное дело, например при покупке в рассрочку бытовой техники, цитирует ее информационное агентство dpa.

Впрочем, эксперты рынка кредитования настроены куда более скептически. Юрген Грос (Jürgen Groß), глава Объединения банков Баварии, уверен, что ни один банк не может позволить себе предоставлять подобные кредиты на длительный срок. «Мне не хватает никакой фантазии, чтобы представить, как такие предложения могут основываться на серьезных расчетах», — критикует он.

Сколько стоят кредиты в Германии

Самая выгодная процентная ставка, под которую в Германии сегодня можно взять потребительский кредит, равна примерно 2,5 процентам. Минимальная сумма займа при этом составляет от 3 до 5 тысяч евро в зависимости от банка.

Минимальная сумма займа при этом составляет от 3 до 5 тысяч евро в зависимости от банка.

Политика дешевых денег ЕЦБ сделала возможной выдачу потребительских кредитов под ноль процентов годовых

По кредитам свыше 1000 евро сроком на три года ставки на рынке сильно разнятся, свидетельствуют данные консалтинговой фирмы FMH-Finanzberatung во Франкфурте-на-Майне. Самые дорогие ссуды, под 7,99 процентов годовых, выдает Deutsche Bank. У боннского Norisbank ставка составляет 4,9 процента годовых, а у Comdirect Bank — 4,75 процента.

В России, для сравнения, средневзвешенные ставки по рублевым кредитам для физлиц исчисляются двузначными числами. В ноябре, согласно последним данным ЦБ, потребительские кредиты сроком до года выдавались под 25,5 процентов годовых, а на период свыше года — под 18,71 процентов годовых.

Борьба за клиента

Интересно, что Santander на своем сайте предлагает тот же кредит, что через CHECK24, но уже под 2,69 процента годовых. Зачем банк одновременно раздает бесплатные кредиты? «Это предложение — великолепный маркетинговый ход, — объяснил газете Handelsblatt владелец фирмы FMH-Finanzberatung Макс Хербст (Max Herbst). — Это не стоит банкам и фирмам-посредникам больших затрат, привлекает внимание и помогает удовлетворить клиентский спрос». Ведь не исключено, что клиент, взявший беспроцентную ссуду, впоследствии придет за новым кредитом или откроет счет.

Зачем банк одновременно раздает бесплатные кредиты? «Это предложение — великолепный маркетинговый ход, — объяснил газете Handelsblatt владелец фирмы FMH-Finanzberatung Макс Хербст (Max Herbst). — Это не стоит банкам и фирмам-посредникам больших затрат, привлекает внимание и помогает удовлетворить клиентский спрос». Ведь не исключено, что клиент, взявший беспроцентную ссуду, впоследствии придет за новым кредитом или откроет счет.

По подсчетам эксперта, которые приводит газета Frankfurter Allgemeine Zeitung, затраты банка на одного клиента, который берет беспроцентную ссуду, не превышают 16 евро. С одной стороны, банк теряет около 42 евро процентов плюс сбор за оформление займа в 4 евро. С другой — экономит от 2 до 3 процентов от суммы кредита на комиссии кредитному брокеру.

Впрочем, маловероятно, что кредиты под ноль процентов станут массовыми и распространятся на весь банковский сектор в Германии, полагает Доротеа Шэфер (Dorothea Schäfer), эксперт по финансовым рынкам в Немецком институте экономических исследований (DIW) в Берлине. Речь идет, скорее всего, о краткосрочных акциях, призванных привлечь внимание клиентов, добавляет она в беседе с DW.

Речь идет, скорее всего, о краткосрочных акциях, призванных привлечь внимание клиентов, добавляет она в беседе с DW.

Такие предложения оказались возможными благодаря политике ЕЦБ, который держит ключевую ставку на рекордно низком уровне в 0,05 процента. «Без политики дешевых денег банки вряд ли решились бы на это, ведь сейчас они не испытывают недостатка в ликвидности», — отметила эксперт.

Смотрите также:

Онлайн-ссуды и банковские ссуды: основные различия

Примечание. Мы получаем комиссию за покупки, сделанные по ссылкам на этом сайте. Однако наши спонсоры никоим образом не влияют на наши редакционные материалы.

Ситуация с заимствованиями претерпевает серьезные изменения по мере увеличения числа опционов онлайн-кредитов. Если вы хотите получить ссуду, обязательно обратите внимание на онлайн-кредиторов. Вот обзор основных различий, которые вы обнаружите между онлайн-ссудами и традиционными банковскими ссудами.

Best Online Loan Services 2019

| Рейтинг | Служба рефинансирования | Лучшее для | Процентная ставка | Рейтинг |

|---|---|---|---|---|

| 1 | Надежный | Общее рефинансирование | 3. 5% и выше 5% и выше | ★★★★★ |

| 2 | Earnest | Низкие ставки | 2,49% и выше | ★★★★★ |

| 3 | SoFi Loans | Отличный кредит | 4,25% до 7,75% | ★★★★★ |

| 4 | Upstart | Недавние выпускники | 8,36% до 29,99% | ★★★★ |

| 5 | LendKey | Варианты кредитора | 2,53% и выше | ★★★ |

Лучшие услуги по рефинансированию студенческих ссуд в 2019 году

Персональные ссуды стали более доступны в Интернете

После кризиса субстандартного ипотечного кредитования (экономический спад 2009 года) многие традиционные « кирпичные и минометные банки прекратили потребительское кредитование.Хотя банки немного расслабились за последние пару лет, они все еще неохотно предлагают необеспеченные личные займы; вместо этого они, вероятно, направят такие запросы в отдел кредитных карт из-за двузначных процентных ставок по кредитным картам. Все больше и больше онлайн-кредиторов вмешиваются и предлагают необеспеченные личные займы, которые не были бы доступны в традиционном банке. Сайты онлайн-ссуд, такие как Avant Loans, значительно упрощают получение ссуды.

Все больше и больше онлайн-кредиторов вмешиваются и предлагают необеспеченные личные займы, которые не были бы доступны в традиционном банке. Сайты онлайн-ссуд, такие как Avant Loans, значительно упрощают получение ссуды.

Онлайн-ссуды стали быстрее и удобнее

Вы можете подать онлайн-ссуду посреди ночи, дома, в пижаме.Вам больше не нужно отрываться от работы, чтобы появиться в банке. Кроме того, для многих онлайн-заявок на кредит не требуется «жесткая» проверка кредитоспособности. Это полезно для вас, если вы хотите найти подходящего кредитора. Слишком много «жестких обращений» к вашей информации из кредитного бюро в течение года снизят ваш кредитный рейтинг. Ознакомьтесь с нашим обзором SoFi или Upstart, чтобы лучше понять, как работают онлайн-кредиты.

Онлайн-ссуды предлагают свежие творческие подходы

Одно из самых интересных событий, когда потребительское финансирование перешло в онлайн, — это одноранговое кредитование, такое как ссуды, предлагаемые Prosper, UpStart и Lending Club. Эта модель позволяет физическим лицам зарабатывать проценты, ссужая деньги непосредственно вам в рамках платформы онлайн-кредитования. Вам по-прежнему необходимо иметь право на получение одноранговой ссуды, но процесс квалификации иногда отличается (и проще), чем квалификация для получения традиционной банковской ссуды. UpStart, например, предлагает заемщикам более выгодные ставки в зависимости от их уровня образования и устанавливает выплаты по ссуде в размере фиксированной доли дохода заемщика. Еще один творческий подход предлагает Vouch, который позволяет вам побудить друзей и родственников совместно подписать небольшие сегменты вашей ссуды.Этот метод позволяет Vouch предлагать ссуды заемщикам, чья кредитоспособность не самая лучшая.

Эта модель позволяет физическим лицам зарабатывать проценты, ссужая деньги непосредственно вам в рамках платформы онлайн-кредитования. Вам по-прежнему необходимо иметь право на получение одноранговой ссуды, но процесс квалификации иногда отличается (и проще), чем квалификация для получения традиционной банковской ссуды. UpStart, например, предлагает заемщикам более выгодные ставки в зависимости от их уровня образования и устанавливает выплаты по ссуде в размере фиксированной доли дохода заемщика. Еще один творческий подход предлагает Vouch, который позволяет вам побудить друзей и родственников совместно подписать небольшие сегменты вашей ссуды.Этот метод позволяет Vouch предлагать ссуды заемщикам, чья кредитоспособность не самая лучшая.

Онлайн-комиссии ниже, но некоторые процентные ставки могут быть выше

Поскольку онлайн-кредиторы не должны оплачивать расходы на содержание физического банка, они могут предлагать более низкие комиссии за ссуду. По той же причине процентные ставки в Интернете обычно также ниже, если вы подаете заявку на получение обеспеченного кредита, такого как ипотечный кредит или автокредит.

Однако в большинстве случаев онлайн-кредитование является необеспеченным, что означает, что вы не предоставляете залог, который кредитор может оставить себе, если вы не выплатите свой долг.Необеспеченные ссуды более рискованны для кредитора, поэтому они предоставляются с более высокими процентными ставками. Однако во многих случаях заимствование онлайн — ваш единственный вариант, если вам нужен личный заем — и даже при относительно высокой процентной ставке вы можете в конечном итоге заплатить меньше, чем вы заплатили бы в виде процентов по кредитной карте. Одним из положительных аспектов процентных ставок в Интернете является то, что они, как правило, фиксированы, и поэтому вы не подвержены взлетам и падениям национальных финансовых рынков. Это позволяет вам точно знать, сколько процентов вы будете платить за весь срок действия ссуды.

При работе с онлайн-кредиторами нужно быть осторожным покупателем: убедитесь, что у вас есть номер телефона и возможность поговорить со знающим человеком, если у вас есть вопросы. Имейте в виду, что вас не следует просить заранее заплатить за расценки или предварительное одобрение; стандартный сбор за подачу заявления обычно взимается позже в процессе. Проявив некоторую осторожность, вы часто можете найти онлайн-кредитора, новаторский подход которого откроет для вас новые финансовые двери.

Имейте в виду, что вас не следует просить заранее заплатить за расценки или предварительное одобрение; стандартный сбор за подачу заявления обычно взимается позже в процессе. Проявив некоторую осторожность, вы часто можете найти онлайн-кредитора, новаторский подход которого откроет для вас новые финансовые двери.

Об авторе

Джефф Хинденах

Джефф Хинденах является соучредителем Versus Reviews.Он окончил Государственный университет Боулинг-Грин со степенью бакалавра журналистики. У него долгая история журналистики, он писал статьи для таких газет, как San Jose Mercury News и San Francisco Examiner, а также писал для The Huffington Post, New York Times, Business Insider, CNBC, Newsday и The Street. Он считает, что нужно дать читателям инструменты, необходимые для того, чтобы выбраться из долгов.

Что такое личная кредитная линия? Плюсы и минусы

Необеспеченная личная кредитная линия — это возобновляемый кредитный счет, который позволяет получать средства до установленного лимита. Это похоже на личную кредитную карту, потому что она позволяет вам занимать средства по мере необходимости, без необходимости брать всю сумму единовременно. Они полезны для долгосрочных проектов с переменными затратами или для заемщиков с нерегулярными потоками доходов.

Это похоже на личную кредитную карту, потому что она позволяет вам занимать средства по мере необходимости, без необходимости брать всю сумму единовременно. Они полезны для долгосрочных проектов с переменными затратами или для заемщиков с нерегулярными потоками доходов.

Как работает личная кредитная линия?

Индивидуальные кредитные линии — это бессрочные ссуды, которые позволяют заемщику снимать средства по мере необходимости в течение определенного периода времени. Доступ к средствам можно получить посредством банковских переводов или проверок кредитной линии, и заемщику предоставляется кредитный лимит на срок ссуды, который не может быть превышен.Персональные кредитные линии могут быть предоставлены на сумму от 1000 до 100 000 долларов США.

Во время ссуды проценты начинают начисляться сразу после снятия средств; проценты начисляются только на непогашенный остаток, пока он не будет выплачен в течение заранее установленного графика погашения. Заемщики обычно производят минимальные ежемесячные платежи, аналогично кредитной карте. Минимальная сумма погашения варьируется, но может взиматься в виде фиксированной комиссии или процента от суммы задолженности, обычно 1% или 25 долларов — в зависимости от того, какая сумма больше.

Минимальная сумма погашения варьируется, но может взиматься в виде фиксированной комиссии или процента от суммы задолженности, обычно 1% или 25 долларов — в зависимости от того, какая сумма больше.

Индивидуальные кредитные линии обычно представляют собой необеспеченные ссуды, что означает отсутствие залога, лежащего в основе ссуды; кредитор не имеет права регресса, если заемщик не выполняет свои обязательства. Кредиторы иногда позволяют заемщикам вносить залог, чтобы обеспечить более выгодные условия, обычно более низкую процентную ставку. Ежегодная или ежемесячная плата за обслуживание взимается для открытия личной кредитной линии. Также взимается дополнительная плата за просроченные и возвращенные платежи.

Персональные кредитные линии обычно позволяют вам использовать средства по своему усмотрению, если потраченная сумма не превышает кредитного лимита.Существуют также кредитные линии под залог собственного капитала и кредитные линии для бизнеса. Эти ссуды функционируют аналогично личным кредитным линиям, но имеют залог, лежащий в основе ссуды — собственный капитал — или ограничены определенными расходами — операциями, связанными с бизнесом.

Персональные структуры погашения кредита

Из-за разнообразия структур погашения на рынке заемщикам следует опасаться уникальных условий, связанных с их ссудой. Большинство личных кредитных линий будут функционировать как кредитные карты, как описано выше.Однако существуют и другие условия погашения, с которыми могут быть связаны обременительные положения. Ниже мы определили несколько менее распространенных форм погашения:

Периоды получения и погашения: В некоторых случаях личные кредитные линии могут включать отдельные периоды получения и погашения; позволяя заемщику снимать средства в течение периода розыгрыша, при этом требуя от него ежемесячных платежей в течение периода погашения.

Воздушный платеж: Персональная кредитная линия может потребовать выплаты всего баланса в конце срока, иначе называемого воздушным платежом.Воздушные платежи сопровождаются дополнительной необходимостью рефинансирования, если заемщик не может выплатить полную сумму.

Кредитная линия до востребования: В редких случаях банки могут предложить «кредитную линию до востребования», которая функционирует аналогично стандартной кредитной линии, но дает кредитору право требовать погашения ссуды в любое время.

Типичные ставки, сборы и условия

На основе нашего обзора условий, предлагаемых некоторыми кредитными учреждениями, мы включили список обычно предлагаемых ставок, условий и комиссий за личные кредитные линии:

| Срок действия | 6 месяцев — 5 лет или гибкий |

| Диапазон кредитного лимита | 1000–100 000 долларов США |

| Средняя комиссия |

|

| График погашения | Ежемесячно |

{«alignsHorizontal»: [], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Средние процентные ставки», «Переменная (на основе основной ставки), обычно 9,30% — 17,55% «], [» Срок действия «,» 6 месяцев — 5 лет или гибкий график «], [» Диапазон кредитного лимита «,» 1000–100 000 долларов США «], [» Средние сборы «,» \ u003Cdiv class = \ «ShortcodeList— root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content ShortcodeList — content-margin \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — column \ «\ u003E \ n \ u003Cul класс = \ «ListUnordered — root ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Ежегодная плата за обслуживание: 25–50 долларов \ n \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Нет комиссии за обработку чека \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Отсутствие штрафа за предоплату \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Комиссия за просрочку платежа: 32 или ~ 7 долларов США. 5% просроченного ежемесячного платежа \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Комиссия за возвращенный платеж: 25 — 39 долларов \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E], [«График погашения», «Ежемесячно» ]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection» «:» asc «}

5% просроченного ежемесячного платежа \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Комиссия за возвращенный платеж: 25 — 39 долларов \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E], [«График погашения», «Ежемесячно» ]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection» «:» asc «}

Плюсы и минусы

Главное преимущество персональной кредитной линии — ее гибкость; средства могут быть привлечены и погашены многократно.Это главное преимущество перед более традиционными срочными личными ссудами, которые выплачиваются единовременно. Также меньше ограничений на использование личной кредитной линии, в отличие от ипотеки и автокредитов.

Личные кредитные линии, такие как кредитные карты и другие формы возобновляемого кредита, могут отрицательно повлиять на ваш кредитный рейтинг, если вы наберете высокий баланс — обычно около 30% или более от установленного лимита кредитной линии. Хотя личная кредитная линия может быть привлекательным вариантом, есть ситуации, для которых лучше подойдет личный заем или кредитная карта.

Хотя личная кредитная линия может быть привлекательным вариантом, есть ситуации, для которых лучше подойдет личный заем или кредитная карта.

|

|

{«alignsHorizontal»: [], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Плюсы», «Минусы»], [«\ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — контент ShortcodeList — content-margin \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — column \ «\ u003E \ n \ u003Cul class = \ «ListUnordered — корень ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Занимайте только те деньги, которые вам нужны \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Проценты, начисленные только на заемные средства \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Гибкие варианты погашения \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Постоянный доступ к средствам \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Более низкая средняя годовая процентная ставка, чем для кредитных карт \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Необеспеченные кредитные линии рискуют отсутствием обеспечения \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Возможность предоставления обеспечения по более низким процентным ставкам (обеспеченный заем) \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Несколько ограничений на использование \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Идеально для долгосрочных проектов, где конечные затраты являются переменными \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Идеально для покрытия временной нехватки денежных средств \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Может использовать до 100% кредитного лимита без ограничений \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E «,» \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList — контент ShortcodeList — поле содержимого \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корень ListUnordered — маркер \ «\ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \» \ u003E \ n Без вычета le процентные расходы \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Если процентные ставки увеличиваются, переменная ставка по кредитной линии также увеличивается \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Годовая \ / ежемесячная плата за обслуживание вне зависимости от использования \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \» \ u003E \ n Более высокие ставки, чем ссуды с фиксированной ставкой; не идеально подходит для консолидации долга \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Сумму начисленных процентов может быть труднее спрогнозировать \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Сборы \ / APR сильно различаются в зависимости от провайдера \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered- -list-item \ «\ u003E \ n Обычно требуется учетная запись в кредитном учреждении \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n Требуется хороший кредитный рейтинг для qualify \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Плохое решение для долгосрочной нехватки денежных средств \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Искушение потратить из-за простоты доступа \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \ «ListUnordered — list-item \» \ u003E \ n Постоянно высокий баланс может снизить кредитный рейтинг \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E «]],» footnote «:» «,» hasMarginBottom «: true , «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

Персональный кредит с фиксированной ставкой может быть лучше для дорогостоящих покупок. Заемщикам следует опасаться направления преобладающих процентных ставок, если они хотят использовать личную кредитную линию на длительный период времени. Долгосрочные процентные расходы по крупным остаткам увеличиваются при увеличении ставок.

Заемщикам следует опасаться направления преобладающих процентных ставок, если они хотят использовать личную кредитную линию на длительный период времени. Долгосрочные процентные расходы по крупным остаткам увеличиваются при увеличении ставок.

Если вы не собираетесь держать большие остатки на счетах в течение продолжительных периодов времени, кредитная карта может предложить более дешевую краткосрочную гибкость вместо личной кредитной линии. На кредитных картах предусмотрены бонусные баллы, предложения по возврату денег и мили авиакомпаний, которые побуждают заемщиков оплачивать расходы.Кроме того, для покупок по кредитной карте предусмотрен льготный период, в течение которого проценты не начисляются, если остаток оплачен полностью.

Как подать заявление на получение личной кредитной линии

Для получения личной кредитной линии вам понадобится кредитный рейтинг около 690 или выше и солидная кредитная история. Также важны установленные данные о заработке и подтверждение занятости. Многие учреждения, предлагающие личные кредитные линии, требуют, чтобы у вас был текущий счет, и могут потребовать, чтобы вы подали заявление через региональное отделение, что ограничивает ваши возможности.Наиболее важные требования для получения личной кредитной линии:

Многие учреждения, предлагающие личные кредитные линии, требуют, чтобы у вас был текущий счет, и могут потребовать, чтобы вы подали заявление через региональное отделение, что ограничивает ваши возможности.Наиболее важные требования для получения личной кредитной линии:

- История платежей: Установленная история своевременных платежей свидетельствует о том, что вы являетесь ответственным заемщиком.

- Кредитный рейтинг: Кредитный рейтинг рассчитывается кредитными агентствами и отражает ваше финансовое состояние и вероятность выплаты долгов.

- Финансовое положение: Ваше финансовое состояние может включать отношение долга к доходу, наличные деньги и чистую стоимость, которые отражают вашу способность выплатить долги.

Где получить личную кредитную линию

Традиционно личные кредитные линии предлагаются банками и кредитными союзами, хотя на рынок выходят онлайн-кредиторы. Согласно нашим исследованиям, традиционные банки и кредитные союзы по-прежнему предлагают наиболее конкурентоспособные ставки по личным кредитным линиям. Многие из них потребуют от вас подачи заявки через местное отделение или наличия существующей расчетной учетной записи для соответствия требованиям. Вот список крупных банков, предлагающих личные кредитные линии, вы также можете прочитать нашу статью, в которой сравниваются лучшие личные кредитные линии:

Согласно нашим исследованиям, традиционные банки и кредитные союзы по-прежнему предлагают наиболее конкурентоспособные ставки по личным кредитным линиям. Многие из них потребуют от вас подачи заявки через местное отделение или наличия существующей расчетной учетной записи для соответствия требованиям. Вот список крупных банков, предлагающих личные кредитные линии, вы также можете прочитать нашу статью, в которой сравниваются лучшие личные кредитные линии:

| Уэллс Фарго | 10.50% — 22,00%, переменная ставка (на 1/2/19) | 3000 — 100000 долларов | от 1 до 5 лет |

| PNC Bank | Начиная с 11% | 1000–25000 долларов | Гибкий |

| TD Bank | 10,50% — 15,5% с AutoPay | 20 000–50 000 долларов США | 10-летний период выдачи с последующим 10-летним периодом погашения |

| Citibank | 10,49% — 22,49% переменная ставка | 1,500–25 000 долларов США | Гибкий |

| Банк США | 12. 50% переменная ставка 50% переменная ставка | 5000–25000 долларов | Гибкий |

| Regions Bank | 9,74% — 19,75% с AutoPay | 3000–50 000 долларов США | Гибкий |

| KeyBank | 10,74% — 15,99% | 10,74% — 15,99% — 50 000 долларов США | Гибкий |

| Santander | 9,74% — 18,00% переменная ставка с ePay | 5000 долларов США — 35 000 долларов США | 5-летний период выдачи с последующим 5-летним периодом погашения |

{«alignsHorizontal»: [«left,», «right,», «right,», «left»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Банк» , «Диапазон годовых», «Сумма ссуды», «Срок»], [«\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — черный \ «title = \» Wells Fargo \ «href = \» https: \ / \ / www. valuepenguin.com \ / personal-кредиты \ / wells-fargo-personal-credit-review \ «\ u003EWells Fargo \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10,50% — 22,00% с переменной ставкой (как из 1 \ / 2 \ / 19) »,« 3000–100 000 долларов »,« от 1 до 5 лет »], [« PNC Bank »,« Начиная с 11% »,« 1000–25 000 долларов США »,« Гибкий »], [ «\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — black \ «title = \» TD Bank \ «href = \» https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / td-bank-personal-credit-review \ «\ u003ETD Bank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10,50% — 15.50% с AutoPay »,« 20 000–50 000 долларов США »,« 10-летний период выдачи с последующим 10-летним периодом погашения »], [« \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — black \» title = \ «Ситибанк \» href = \ «https: \ / \ / www.valuepenguin.com \ / личные-кредиты \ / ситибанк-личный-кредит-обзор \» \ u003ECitibank \ u003C \ / a \ u003E \ u003C \ / span \ u003E »,« 10,49% — 22,49%, переменная ставка »,« 1500–25000 долларов »,« Гибкий »], [« Банк США »,« переменная ставка 12,50% »,« 5000–25000 долларов США »,« Гибкий »], [ «\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — черный \ «title = \» Банк регионов \ «href = \» https: \ / \ / www.

valuepenguin.com \ / personal-кредиты \ / wells-fargo-personal-credit-review \ «\ u003EWells Fargo \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10,50% — 22,00% с переменной ставкой (как из 1 \ / 2 \ / 19) »,« 3000–100 000 долларов »,« от 1 до 5 лет »], [« PNC Bank »,« Начиная с 11% »,« 1000–25 000 долларов США »,« Гибкий »], [ «\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — black \ «title = \» TD Bank \ «href = \» https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / td-bank-personal-credit-review \ «\ u003ETD Bank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10,50% — 15.50% с AutoPay »,« 20 000–50 000 долларов США »,« 10-летний период выдачи с последующим 10-летним периодом погашения »], [« \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — black \» title = \ «Ситибанк \» href = \ «https: \ / \ / www.valuepenguin.com \ / личные-кредиты \ / ситибанк-личный-кредит-обзор \» \ u003ECitibank \ u003C \ / a \ u003E \ u003C \ / span \ u003E »,« 10,49% — 22,49%, переменная ставка »,« 1500–25000 долларов »,« Гибкий »], [« Банк США »,« переменная ставка 12,50% »,« 5000–25000 долларов США »,« Гибкий »], [ «\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — черный \ «title = \» Банк регионов \ «href = \» https: \ / \ / www. valuepenguin.com \ / personal-кредиты \ / регионы-банк-личный-кредит-обзор \ «\ u003ERegions Bank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «9,74% — 19,75% с AutoPay», «3000–50 000 долларов», «Гибкий»], [«\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — черный \ «title = \» KeyBank \ «href = \» https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / keybank-personal-credit-review \ «\ u003EKeyBank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10.74% — 15.99%», «2000 долларов — 50 000 долларов США «,» Гибкий «], [» \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — черный \» title = \ «Santander \» href = \ «https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / santander-bank-personal-credit-review \ «\ u003ESantander \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «9,74% — 18,00% с переменной ставкой с ePay» , «5000–35000 долларов», «5-летний период выдачи с последующим 5-летним периодом погашения»]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth» : «1215», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

valuepenguin.com \ / personal-кредиты \ / регионы-банк-личный-кредит-обзор \ «\ u003ERegions Bank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «9,74% — 19,75% с AutoPay», «3000–50 000 долларов», «Гибкий»], [«\ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — черный \ «title = \» KeyBank \ «href = \» https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / keybank-personal-credit-review \ «\ u003EKeyBank \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «10.74% — 15.99%», «2000 долларов — 50 000 долларов США «,» Гибкий «], [» \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — черный \» title = \ «Santander \» href = \ «https: \ / \ / www.valuepenguin.com \ / personal-кредиты \ / santander-bank-personal-credit-review \ «\ u003ESantander \ u003C \ / a \ u003E \ u003C \ / span \ u003E», «9,74% — 18,00% с переменной ставкой с ePay» , «5000–35000 долларов», «5-летний период выдачи с последующим 5-летним периодом погашения»]], «сноска»: «», «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth» : «1215», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

займов онлайн или физическим лицам: что лучше?

Все больше компаний, занимающихся финансовыми технологиями, предлагают личные займы онлайн. Но что лучше для вас — онлайн или личный заем, зависит от того, что вы цените больше всего.

Но что лучше для вас — онлайн или личный заем, зависит от того, что вы цените больше всего.

Если вы предпочитаете личный опыт, выберите традиционный банк в обычном режиме. Если вам нужно быстрое финансирование и другие современные удобства, вам может пригодиться онлайн-кредитор.

Независимо от ваших предпочтений, лучший выбор кредитора обычно тот, который предлагает самую низкую процентную ставку. Всегда сравнивайте предложения от нескольких кредиторов, чтобы получить ссуду, которая наилучшим образом соответствует вашим потребностям.

Онлайн vs.банковский заем: за и против

|

|

|

|

Вот пять вопросов, которые следует задать при выборе между банковской ссудой и онлайн-ссудой.

Безопасны ли ссуды от онлайн-кредиторов?

Ссуды от онлайн-кредиторов так же безопасны, как ссуды, полученные от крупных банков, при условии, что онлайн-кредитор пользуется репутацией.

Авторитетный кредитор, онлайн или иным образом, обычно проверяет ваш кредит, раскрывает стоимость и условия ссуды и проверяет, не нанесет ли ссуда вашим финансам, прежде чем одобрить вашу заявку.

Вы бы заплатили за индивидуальную ссуду?

Одно из очевидных различий между банком и онлайн-кредиторами — это обмен лицом к лицу в физическом банке.

Если вы цените личное общение и безопасность, зная, кто обрабатывает ваш кредит, банк может быть для вас, — говорит Эрик Симонсон, сертифицированный специалист по финансовому планированию из Миннеаполиса и владелец Abundo Wealth.

«Некоторым людям нравится просто знать, что есть… человек, который следит за тем, чтобы ссуда проходила для них гладко», — говорит он.

Кроме того, у вас может быть возможность договориться о более низкой ставке или получить квалификацию с более низким кредитным рейтингом, если вы разговариваете с человеком, с которым у вас уже есть отношения в банке, говорит Саймонсон.

Но индивидуальный подход может иметь большое значение, говорит сертифицированный бухгалтер Кайл Джексон из Оклахомы. Он говорит, что обычные банки, как правило, перекладывают на потребителей операционные расходы, которых нет у онлайн-кредиторов, что может привести к более высоким ставкам или комиссиям.

Как быстро вам понадобятся деньги?

Если вам нужна ссуда быстро, возможно, вам подойдет интернет.

Онлайн-кредиторы — и традиционные банки с онлайн-опцией — иногда могут обрабатывать заявку и принимать решение быстрее, чем банки, которые не работают в Интернете, — говорит Джексон.

Некоторые из этих кредиторов могут финансировать ссуду в тот же день, когда вы подаете заявку, или на следующий рабочий день.

Кредиторы, работающие в Интернете, также могут ускорить ваш процесс исследования, если они публикуют свои ставки, говорит Тодд Нельсон, старший вице-президент LightStream, подразделения Truist Bank, занимающегося онлайн-кредитованием.

«Если у вас хорошая кредитная история, вы не особо беспокоитесь о том, получите ли вы одобрение», — говорит он. «Что вас больше беспокоит, так это:« Собираюсь ли я тратить свое время на подачу заявки на ссуду и получить обратно нежелательное предложение? »»

Комфортно ли вам пользоваться услугами онлайн-кредитора?

Для онлайн-заявки на получение кредита вам необходимо будет предоставить в электронном виде информацию, такую как номер социального страхования, историю образования и информацию о банковском счете, для чего может потребоваться предоставление доступа кредитору.

Особенно в таких случаях остерегайтесь мошенников. Финансовый директор из Висконсина Бен Смит из Cove Financial Planning говорит, что если вы не уверены, что можете сказать, законен ли онлайн-кредитор, самым безопасным вариантом будет физический банк.

Управление ссудой онлайн, что обычно означает, что вы общаетесь с кредитором только через представителя службы поддержки клиентов, может оказаться сложной задачей для людей, не подкованных в финансовом или технологическом плане, говорит Джексон. Если это вы, то работа только в сети может не подойти.

Если это вы, то работа только в сети может не подойти.

Где взять лучший кредит?

Независимо от того, выдан ли он онлайн-кредитором или отделением банка, лучший кредит — это тот, стоимость, условия и функции которого соответствуют вашим потребностям. Сравнение нескольких предложений как от банка, так и от онлайн-кредиторов может помочь убедиться, что вы получаете максимальную отдачу от вашей ситуации.

Саймонсон говорит, что, если у вас есть нежелательный кредит или вы ищете ссуду по нетрадиционной причине, общественный банк или кредитный союз могут быть более готовы взять на себя риск предоставления вам кредита, чем крупный банк или онлайн-кредитор. было бы.

В чем разница между кредитом и ссудой?

Займы и кредиты — это разные механизмы финансирования. Оба являются банковскими продуктами, которые предоставляют заемщику капитал, но различаются по определению и целям. В то время как ссуда предоставляет все деньги, запрошенные за один раз в момент ее выдачи, в случае кредита банк предоставляет клиенту денежную сумму, которую можно использовать по мере необходимости, используя всю заемную сумму , его часть или вообще нет.

В то время как ссуда предоставляет все деньги, запрошенные за один раз в момент ее выдачи, в случае кредита банк предоставляет клиенту денежную сумму, которую можно использовать по мере необходимости, используя всю заемную сумму , его часть или вообще нет.

Различия между ссудой и ссудой

Ссуда - это финансовый продукт, который позволяет пользователю получить доступ к фиксированной сумме денег в начале транзакции, с условием, что эта сумма плюс согласованные проценты будут возвращены в течение определенного периода. Кредит погашается регулярными платежами. Основные характеристики финансового кредита включают:

- Транзакция имеет заранее определенный срок действия.

- После того, как весь капитал был погашен путем выплаты взносов (ежемесячно, ежеквартально, раз в полгода…), операция завершается без возможности получения дополнительных денег , если не будет предоставлена новая ссуда.

- Проценты начисляются на общую сумму заемных средств.

- Ссуды имеют более длительный срок, обычно года.

Кредит — это более гибкая форма финансирования, которая позволяет вам получить доступ к сумме ссуды в соответствии с вашими потребностями в любой момент времени. Кредит устанавливает максимальный денежный лимит, который клиент может использовать частично или полностью. Клиент может использовать все предоставленные деньги, их часть или совсем не использовать.Мы рассмотрим основных характеристик кредита, которые отличают его от ссуды:

- Проценты по кредиту обычно выше , чем по ссуде.

- Проценты выплачиваются только на использованную сумму , хотя может существовать минимальная комиссия, подлежащая уплате на неиспользованный остаток.

- По мере возврата денег станет доступно больше при условии, что лимит не будет превышен.

- В отличие от кредита , кредит обычно продлевается каждый год, чтобы позволить клиенту продолжать использовать эту кредитную линию при необходимости.

Обычными способами получения финансирования через кредит являются кредитные карты и кредитные линии или кредитные линии, , которые обычно открываются через текущий счет, на котором можно делать депозиты и снятие средств до согласованного лимита.

Кредиты обычно используются для покрытия задержек между поступлениями и платежами для компаний, — для покрытия определенных периодов нехватки ликвидности или для конкретных покупок. С другой стороны, ссуды часто используются для финансирования покупки товаров или услуг.

личных займов по сравнению с личными кредитными линиями

Персональные ссуды и персональные кредитные линии — это два способа занять деньги, которые обычно не требуют залога. Однако функционально они очень разные. Персональный заем дает вам определенную сумму денег вперед и требует фиксированных ежемесячных платежей в течение всего срока действия займа. С другой стороны, личная кредитная линия позволяет вам снимать столько наличных, сколько вам нужно в любой момент времени, и возвращать их в удобное для вас время с переменной процентной ставкой.

Однако функционально они очень разные. Персональный заем дает вам определенную сумму денег вперед и требует фиксированных ежемесячных платежей в течение всего срока действия займа. С другой стороны, личная кредитная линия позволяет вам снимать столько наличных, сколько вам нужно в любой момент времени, и возвращать их в удобное для вас время с переменной процентной ставкой.

Как личные ссуды, так и личные кредитные линии могут быть хорошим способом занять деньги; лучший для вас зависит от ваших финансовых привычек.

В чем разница между личной ссудой и личной кредитной линией?

В широком смысле, личный заем и личная кредитная линия в конечном итоге служат одной и той же цели. Кредитор позволяет вам занимать средства на основе соглашения, и вы можете использовать эти средства по своему усмотрению. Самая большая разница между индивидуальной ссудой и личной кредитной линией — это условия каждого типа ссуды.

Персональные ссуды

Персональные ссуды — это тип ссуды, который дает вам фиксированную сумму финансирования, распределяемую единовременно. Обычно они используются для разовых расходов. Ваши платежи по личному кредиту будут одинаковыми каждый месяц, поскольку они имеют фиксированные процентные ставки и фиксированные сроки погашения.

Обычно они используются для разовых расходов. Ваши платежи по личному кредиту будут одинаковыми каждый месяц, поскольку они имеют фиксированные процентные ставки и фиксированные сроки погашения.

Персональные ссуды обычно используются для:

Вывод: Персональные ссуды идеальны, когда вы планируете крупную разовую покупку и хотите иметь предсказуемые ежемесячные платежи.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Это быстрый и простой процесс, который не повлияет на ваш кредитный рейтинг.Личные кредитные линии

Личная кредитная линия, как и кредитная карта, представляет собой необеспеченную возобновляемую кредитную линию с лимитом кредитной линии и переменной процентной ставкой. Если вы пытаетесь управлять покупкой и не знаете, каковы общие расходы, то персональная кредитная линия может быть идеальным решением.Хотя ваши платежи по личной кредитной линии будут меняться из-за переменных процентных ставок, вы будете платить проценты только за ту часть кредитной линии, которую используете.

Персональные кредитные линии обычно используются для:

Вывод: Если вы не уверены, сколько вам нужно заимствовать и как часто, персональная кредитная линия может быть гибким вариантом кредитования.

Наибольшее сходство между личными займами и личными кредитными линиями

Прежде чем брать личный заем или кредитную линию, необходимо помнить о том, что и то, и другое требует выплаты процентов, а также жесткой проверки кредитоспособности для утверждения, то есть вашего кредитный рейтинг будет затронут.И хотя конкретные квалификации будут различаться в зависимости от продукта, базовые требования обычно одинаковы.

Кроме того, большинство личных займов и кредитных линий являются необеспеченными, что означает, что вам не нужно использовать в качестве залога такие активы, как дом или автомобиль. Это делает их немного менее рискованным вариантом, чем что-то вроде кредита под залог собственного капитала.

Наибольшие различия между личными ссудами и личными кредитными линиями

Личные ссуды и кредитные линии различаются по нескольким ключевым параметрам. Во-первых, личные кредитные линии обычно имеют более высокие процентные ставки, потому что они сопряжены с большим риском со стороны кредитора. Процентные ставки также являются переменными — в отличие от ставок по личным займам, которые определяются в процессе подачи заявки и остаются фиксированными на весь срок действия займа.

Во-первых, личные кредитные линии обычно имеют более высокие процентные ставки, потому что они сопряжены с большим риском со стороны кредитора. Процентные ставки также являются переменными — в отличие от ставок по личным займам, которые определяются в процессе подачи заявки и остаются фиксированными на весь срок действия займа.

Способ получения и выплаты средств, пожалуй, самая большая разница. Персональная кредитная линия больше похожа на кредитную карту с «возобновляемой» кредитной линией и накопленными процентами на любой невыплаченный остаток.Вы можете снимать деньги по мере необходимости, но вам нужно будет делать минимальные ежемесячные платежи, как при использовании кредитной карты.