Что произошло с гривной за 20 лет

- Анастасия Зануда

- ВВС Украина

Автор фото, UKRINFORM

Підпис до фото,Первые гривневые банкноты печатали в Канаде

2 сентября 1996 года в Украине в оборот была введена национальная денежная единица — гривна. В этот день по заранее установленному курсу в гривну были переведены все цены, тарифы, заработная плата, стипендии и пенсии, средства на банковских счетах.

Гривну планировали ввести еще с 1992 года — тогда в Канаде даже напечатали первые образцы банкнот, а на Луганском патронном заводе отчеканили первые монеты. Однако сначала ввели временную валюту — украинский рубль, который взял на себя экономические проблемы первых лет независимости, включая гиперинфляцию. В 1994 году инфляция составила 10256%.

Лишь определенная стабилизация 1995-1996 годов позволила вернуться к вопросу введения гривны.

25 августа 1996 года был обнародован указ президента Леонида Кучмы «О денежной реформе в Украине», согласно которому с 2 до 16 сентября гривна должна была заменить рубль.

Пересчет осуществлялся по курсу 100 тысяч карбованцев за одну гривну, при этом банковские вклады перечислялись без каких-либо ограничений и конфискаций.

Автор фото, UNIAN

Підпис до фото,За четверть века независимости в Украине появился собственный банкнотно-монетный двор

С начала гривна была достаточно крепкой валютой — ее официальный курс к доллару составлял 1,8 грн.

Однако в 1998, 2008 и 2014 годах гривна пережила серьезные девальвации.

Как падала гривна

В августе 1998 года гривна обесценилась почти в три раза, после чего курс стал более 5 грн за доллар и оставался на таком уровне 10 лет.

Из-за глобального финансового кризиса 2008 года курс гривны упал с 5,1 до 8 грн за доллар.

На таком уровне он продержался до зимы 2014 года — после побега из Украины президента Януковича гривна начала быстро падать и достигла 10 грн за доллар.

В течение всего 2014 года гривна продолжала терять свою стоимость, а в конце того года курс обвалился до 15-16 грн за доллар.

В феврале 2015 года Национальный банк отказался от политики фиксированного курса, действовавшей с момента введения гривны, и перешел к формированию плавающего курса, который определяется на межбанковском валютном рынке.

26 февраля 2015 года курс гривны достиг исторического минимума — более 30 грн за доллар. Однако впоследствии гривна укрепилась.

На начало 2016 года доллар стоил 24 грн. К концу лета текущего года гривна снова несколько потеряла в стоимости и с начала года девальвировала на 6%. При этом только за август девальвация составила 2,6%. На конец августа 2016 года официальный курс гривны к доллару составил 26,08.

В конце августа Нацбанк был вынужден вернуться к валютным интервенциям. В НБУ признали, что «в августе после пяти месяцев ревальвационного тренда умеренно выросла волатильность обменного курса гривны, особенно на наличном валютном рынке». Там объясняют это обострением ситуации на Донбассе и в Крыму и задержкой внешнего финансирования.

В НБУ признали, что «в августе после пяти месяцев ревальвационного тренда умеренно выросла волатильность обменного курса гривны, особенно на наличном валютном рынке». Там объясняют это обострением ситуации на Донбассе и в Крыму и задержкой внешнего финансирования.

«Девальвационное давление на гривну усилилось главным образом из-за обострения ситуации вокруг Крыма и на востоке страны и сезонного роста спроса на наличные в иностранной валюте. Также психологическое давление на спрос на валюту привело к отсрочке получения официального внешнего финансирования», — говорится в Макроэкономическом и монетарном обзоре НБУ за август.

Более года — с начала августа прошлого года Украина не получала новых порций кредита от МВФ, к которой привязаны и львиную долю помощи других финансовых доноров Украины.

Автор фото, Getty

Підпис до фото,В феврале 2015 года Национальный банк отказался от политики фиксированного курса и перешел к формированию плавающего курса

Некоторые экономисты считают, что гривна — одна из самых недооцененных валют мира. Они ссылаются на так называемый «Индекс Биг-Мака» (Big Mac index), который рассчитывает журнал Economist с 1986 года. Этот индекс рассчитывается на основании того, какое количество долларов нужно для покупки Биг-Мака.

Они ссылаются на так называемый «Индекс Биг-Мака» (Big Mac index), который рассчитывает журнал Economist с 1986 года. Этот индекс рассчитывается на основании того, какое количество долларов нужно для покупки Биг-Мака.

В январе 2016 года в США он стоил 4,93 долларов, а в Украине — 1,54 доллара. Итак, по этому индексу, гривна недооценена на почти 70% и должна стоить 7,3 грн.

Самые живучие гривны

По данным НБУ, на одного украинца сейчас приходится 65 банкнот и 278 монет.

Наиболее распространенными банкнотами в обращении являются номиналы в 200, 100 и 1 грн. Наиболее распространенными монетами — 1, 5, 10 и 25 копеек.

Автор фото, unian

Підпис до фото,Самая длинная жизнь — до 8 лет — у наиболее защищенных купюр в 500 грн

При этом дольше всего — 20-25 лет — живут монеты. А из банкнот самая длинная жизнь — до 8 лет — у наиболее защищенных купюр в 500 грн. Самые распространенные в обращении 100 и 200 купюры живут от 5 до 8 лет. Наименее выносливыми являются бумажные 1 грн. — Они выдерживают менее года.

Наименее выносливыми являются бумажные 1 грн. — Они выдерживают менее года.

Курс евро к доллару обновил максимум 2018 года | Новости из Германии о Европе | DW

Курс единой европейской валюты евро к доллару США продолжает расти. По данным Европейского центробанка (ЕЦБ), утром в среду, 2 декабря, курс покупки евро составил 1,2084 доллара. Согласно статистике ЕЦБ, в последний раз стоимость евро превышала 1,2 доллара в мае 2018 года.

Накануне курс евро к доллару был равен 1,1968. С начала ноября курс европейской валюты рос с колебаниями, несколько раз опускаясь до показателей 1,17-1,18 доллара. Наблюдатели отмечают, что росту евро способствуют успехи европейских фармацевтических компаний в области разработки вакцины от коронавируса.

В то же время официальный курс евро к российской валюте,установленный Центробанком (ЦБ) РФ, составляет 91,3052 рубля. По данным агентства экономической информации «Прайм», это означает снижение на 0,44 копейки. В начале ноября курс евро превышал 94 рубля.

Смотрите также:

Копейка рубль бережет: 10 золотых правил немецкой экономии

Сезон охоты: время распродаж

Немцы — известные охотники за скидками, и сезонные распродажи — время самого активного шопинга. По результатам опроса, которые опубликовал портал Deals.com, примерно 71% немецких дам планируют обновление гардероба в соответствии с календарным планом распродаж. Да и мужчины стараются не отставать: за скидками охотятся 54% из них.

Копейка рубль бережет: 10 золотых правил немецкой экономии

Сам себе стилист

Не в угоду парикмахерам: каждая вторая женщина в Германии красит волосы самостоятельно, а краску покупает в ближайшем косметическом магазине. Причем красят волосы они нечасто: две трети проделывают эту косметическую процедуру, в среднем, раз в квартал и 78% дам освежают цвет волос всего раз в полгода.

Копейка рубль бережет: 10 золотых правил немецкой экономии

О вкусной и здоровой пище

Как ни хороши рестораны и сервисы доставки еды, сэкономить деньги они вряд ли помогают.

В Германии 62% женщин и 52% мужчин готовят дома. Самым выгодным блюдом признаны макароны. 8 из 10 немцев едят их раз в неделю, а четверо из 10 — почти каждый день. 80% любителей макаронных изделий делают выбор в пользу самых дешевых вариантов из супермаркета.

В Германии 62% женщин и 52% мужчин готовят дома. Самым выгодным блюдом признаны макароны. 8 из 10 немцев едят их раз в неделю, а четверо из 10 — почти каждый день. 80% любителей макаронных изделий делают выбор в пользу самых дешевых вариантов из супермаркета.Копейка рубль бережет: 10 золотых правил немецкой экономии

Наши руки не для скуки

В стремлении к экономии средств многие немецкие родители вспоминают школьные уроки рукоделия. Почти половина жителей Германии своими руками мастерят для своих детей- первоклассников «школьные кульки» со сладостями, примерно каждый пятый сам шьет костюмы на Хэллоуин и карнавал, а еще самостоятельно организует детские праздники — это возможность сэкономить на услугах аниматоров.

Копейка рубль бережет: 10 золотых правил немецкой экономии

Осетрина второй свежести

Акции, скидки и распродажи в супермаркетах — еще один способ уберечь себя от лишних растрат. Каждый третий житель Германии покупает продукты с истекающим сроком годности по уценке.

Кроме того, многие тщательно планируют свои покупки, ведь испорченные продукты — тоже трата денег впустую. 83% немцев стараются покупать ровно столько, сколько могут съесть.

Кроме того, многие тщательно планируют свои покупки, ведь испорченные продукты — тоже трата денег впустую. 83% немцев стараются покупать ровно столько, сколько могут съесть.Копейка рубль бережет: 10 золотых правил немецкой экономии

Кинотеатр на диване

Поход в кино в Германии — не самое дешевое развлечение. В итоге каждый четвертый немец ходит в кино по скидочным купонам или не на самые посещаемые сеансы, когда билет стоит дешевле. А 69% жителей Германии и вовсе предпочитают смотреть кино дома по телевизору: на любимом диване и чаще всего бесплатно.

Копейка рубль бережет: 10 золотых правил немецкой экономии

Курение вредит вашему… кошельку

Средняя цена пачки сигарет в Германии — около шести евро. В среднем, курильщик тратит на сигареты около 107 евро в месяц. Неудивительно, что две трети немцев (66 процентов) сочли такие расходы отличным поводом для отказа от курения. Но и у сторонников вредной привычки свои способы сэкономить: 26% немцев крутят самокрутки, а 14% покупают сигареты за границей или в магазинах «duty-free».

Копейка рубль бережет: 10 золотых правил немецкой экономии

Пиво из супермаркета и кофе по-домашнему

Многие немцы воздерживаются от употребления напитков вне своих четырех стен. На завтрак 63% процента жителей Германии выпивают эспрессо или капучино дома. Примерно 2,30 евро за чашку — аргумент не в пользу кофе «с собой». Пивным и барам немцы тоже предпочитают пиво из супермаркета: при этом пол-литровая бутылка обходится в сумму от 1 до 1,7 евро.

Копейка рубль бережет: 10 золотых правил немецкой экономии

Сетевые шопоголики

Примерно 37 миллионов немцев совершают покупки в интернете. При этом многочисленные скидки и купоны становятся главным преимуществом шопинга в Сети. Примерно 40% немецких покупателей используют для покупок промокоды и сайты-купонаторы.

Копейка рубль бережет: 10 золотых правил немецкой экономии

Расходы пополам

48% жителей Германии участвуют в проектах типа Carsharing или Blablacar. Из соображений экономии каждый пятый делает подарки родственникам вскладчину. А треть немцев вообще ничего не дарят своим братьям или сестрам на дни рождения или другие торжества.

48% жителей Германии участвуют в проектах типа Carsharing или Blablacar. Из соображений экономии каждый пятый делает подарки родственникам вскладчину. А треть немцев вообще ничего не дарят своим братьям или сестрам на дни рождения или другие торжества.Автор: Александра Поблинкова

Китай призвал семьи запастись предметами первой необходимости перед зимой

Правительство Китая призвало семьи запастись предметами первой необходимости на случай чрезвычайных ситуаций после того, как вспышки COVID-19 и необычно проливные дожди, вызвавшие скачок цен на овощи, вызвали опасения по поводу нехватки поставок.

Об этом пишут Экономические новости со ссылкой на Reuters.

Директива министерства торговли вызвала некоторую обеспокоенность в социальных сетях страны, что это могло быть спровоцировано обострением напряженности в отношениях с Тайванем.

В ответ газета Economic Daily, поддерживаемая Коммунистической партией, призвала пользователей сети не проявлять «чрезмерное воображение» и что цель директивы заключалась в том, чтобы гарантировать, что граждане не будут застигнуты врасплох, если в их районе настанет изоляция.

В заявлении министерства поздно вечером в понедельник содержится призыв к местным властям хорошо поработать для обеспечения поставок и стабильных цен, а также своевременно предупреждать о любых проблемах с поставками.

Читайте: В украинских хранилищах накопилось около 18 млрд кубов газа

Центральное правительство обычно прилагает дополнительные усилия для увеличения поставок свежих овощей и свинины в преддверии самого важного китайского праздника — Лунного Нового года, который выпадает на начало февраля следующего года.

Но в этом году эти усилия стали более актуальными после того, как экстремальные погодные условия в начале октября привели к уничтожению посевов в Шаньдуне — крупнейшем овощеводческом регионе страны — и из-за того, что вспышки COVID-19, простирающиеся с северо-запада на северо-восток страны, угрожают нарушить снабжение продовольствием.

На прошлой неделе цены на огурцы, шпинат и брокколи с начала октября выросли более чем вдвое. Согласно индексу цен на овощи в Шоугуане, ключевом торговом центре провинции Шаньдун, шпинат был дороже свинины — 16,67 юаня (2,60 доллара США) за килограмм.

Несмотря на то, что в последние дни цены снизились, экономисты ожидают значительного увеличения инфляции потребительских цен в годовом исчислении в октябре, первого за пять месяцев.

Пандемия привлекла повышенное внимание к продовольственной безопасности Пекина. В настоящее время правительство разрабатывает закон о продовольственной безопасности, а также наметило новые меры по сокращению пищевых отходов после того, как в прошлом году эта проблема стала приоритетной.

Министерство торговли добавило, что местные власти должны закупать овощи, которые можно хранить долгосрочно, а также стремиться укрепить сети аварийной доставки, чтобы гарантировать бесперебойные и эффективные каналы распределения.

Он добавил, что информация, связанная с ценами, спросом и предложением товаров, должна публиковаться своевременно, чтобы стабилизировать ожидания общественности.

Китай также планирует высвободить запасы овощей «в подходящее время», чтобы противостоять растущим ценам, согласно сообщению государственного телевидения.

Неясно, какие овощи хранятся на складах Китая и насколько велики эти запасы.

Пятинедельная победная серия в размере

долларов заканчивается, когда отношение к риску восстанавливается.

Сотрудник считает долларовые купюры на валютной бирже в центре Каира, Египет, 20 марта 2019 года. REUTERS / Mohamed Abd El Ghany./File Photo

- Yen at самые низкие уровни с октября 2018 года

- Розничные продажи в США неожиданно увеличиваются, подогревая склонность к риску

- Биткойн достигает 60 000 долларов, поскольку трейдеры обращают внимание на первые ETF в США

- rs/2RBWI5E»> Графика : Мировые валютные курсы

НЬЮ-ЙОРК, 15 октября (Рейтер) — В пятницу доллар упал по отношению к корзине основных валют, готовясь завершить пятинедельную серию побед, поскольку глобальный аппетит к риску восстановился. помогает снизить спрос на валюту-убежище.

Мировые фондовые рынки выросли на этой неделе, поскольку опасения по поводу стагфляционной экономики были ослаблены из-за превышения прогнозов корпоративных доходов в Соединенных Штатах. подробнее

Неожиданно сильные данные по розничным продажам в США за сентябрь также улучшили настроения. Розничные продажи выросли на 0,7% в прошлом месяце против ожиданий снижения на 0,2%, частично чему способствовали более высокие цены. подробнее

«В настоящее время аппетит к риску остается действительно очень сильным», — сказал Борис Шлоссберг, управляющий директор по валютной стратегии BK Asset Management.

«Это помогает таким валютам с высокой бета-версией, как фунт, евро и австралийский доллар, просто потому, что рынок чувствует себя гораздо более позитивно», — сказал он.

Индекс доллара сначала укрепился после данных по розничным продажам, но затем имел тенденцию к снижению и в последний раз снизился на 0,106% до 93,941. Доллар упал на 0,19% за неделю после укрепления за предыдущие пять недель и во вторник достиг годового максимума 94,563.

Большой рост курса доллара, основанный на ожиданиях того, что U.С. Федеральная резервная система может начать повышение ставок раньше, чем предполагалось, возможно, она была чрезмерно раздутой, а доллар сейчас консолидируется, сказал Марк Чандлер, главный рыночный стратег Bannockburn Global Forex.

«Следующая неделя поможет прояснить, консолидируемся ли мы и является ли консолидация просто освежающим дыханием или прелюдией к коррекции», — сказал он.

Доллар вырос против основных валют с начала сентября на фоне ожиданий, что доллар США.Центральный банк США ужесточит денежно-кредитную политику быстрее, чем ожидалось ранее, на фоне улучшения экономики и роста цен на энергоносители.

Протокол сентябрьского заседания ФРС на этой неделе подтвердил, что сокращение стимулов почти наверняка начнется в этом году, хотя политики резко расходятся во мнениях по поводу инфляции и того, что им следует с этим делать. подробнее

На денежном рынке в настоящее время шансы повышения ставки на 25 базисных пунктов к июлю составляют примерно 50/50.

Стерлинговая роза 0.57% до 1,3765 доллара, достигнув максимума с 17 сентября, в то время как евро упал на 0,03% до 1,1595 доллара после касания 1,1624 доллара в четверг впервые с 4 сентября.

Чувствительный к риску австралийский доллар прибавил 0,02% до 0,7417 доллара. поднявшись до $ 0,7439 ранее в ходе сессии. Доллар Новой Зеландии подскочил на 0,54% до 0,7068 доллара, продолжив рост на 1% в четверг.

поднявшись до $ 0,7439 ранее в ходе сессии. Доллар Новой Зеландии подскочил на 0,54% до 0,7068 доллара, продолжив рост на 1% в четверг.

Японская иена оказалась в наибольшем проигрыше, упав до 114,46 иены за доллар, самого низкого уровня с октября 2018 года. Иена является валютой-убежищем, и ее негативно отразил рост настроений по отношению к риску, в том числе в Азии.В последний раз доллар вырос на 0,53% по отношению к иене до 114,28 иены.

На криптовалютных рынках цена биткойна впервые за шесть месяцев превысила 60 000 долларов и была недалеко от своего рекордного уровня по ставкам, которые регулирующие органы США одобрят фонд, торгующий фьючерсами на биткойны. подробнее

Репортаж Джона МакКрэнка в Нью-Йорке; Под редакцией Эдмунда Блэра, Андреа Риччи и Дайан Крафт

Наши стандарты: принципы доверия Thomson Reuters.

рупий в среднесрочной перспективе может достигнуть 74,5; Волатильность USD-INR подскакивает, индекс доллара повторяет показатели 2018 года

Экспортерам с низкой маржой рекомендуется покрывать около 73. 30-40 уровней и ждите со стоп-лоссом 72,80 на основе закрытия

30-40 уровней и ждите со стоп-лоссом 72,80 на основе закрытияПо Амит Пабари

Доллар США, будучи фидуциарной валютой, имеет свое собственное значение во всем мире. Более высокая ликвидность доллара США поддерживает акции, тогда как нехватка создает хаос на рынке. Поскольку мы знаем, что межрыночный анализ играет жизненно важную роль, формулы между двумя валютами зависят не только от экономических показателей двух стран, но также и от других стран.Легкая ликвидность на рынке, поддерживаемая крайне мягкой денежно-кредитной политикой крупных центральных банков после пандемии, поддерживала рост рефляционной торговли. Удерживая процентные ставки на «нулевом уровне», центральные банки начали наводнять рынок ликвидностью — это помогло снизить стоимость хеджирования валютных рисков для своих казначейских облигаций для недолларовых инвесторов. Это снизило спрос на доллар США, и мы видели, как индекс доллара упал с максимума выше 103,50 в марте 2021 года до 89,20 в январе 2021 года. Нижеуказанные факторы с фронта США являются положительными для индекса доллара (DYX) наряду с факторами от смешанных до отрицательных от контрпар.

Нижеуказанные факторы с фронта США являются положительными для индекса доллара (DYX) наряду с факторами от смешанных до отрицательных от контрпар.

Положительные результаты в долларах:

Более высокая инфляция (доходность + инфляция):

Недавно было замечено, что доходность 10-летних эталонных облигаций резко подскочила выше 1,5% после показаний Пауэлла, в которых он предположил, что инфляция должна повыситься, поскольку экономика снова открывается. До своего последнего выступления в качестве свидетельских показаний у него был более мягкий тон в отношении инфляции и цен на рынке облигаций, которые соответствовали самым высоким пятилетним инфляционным ожиданиям с 2008 года.Но превышение номинальной доходности сузило реальную доходность с -1% в январе 2021 года до -0,66 в настоящее время, что предполагает бегство капитала в США, чтобы воспользоваться преимуществом более высокой доходности. Раньше это преимущество мы видели в Индии и на других развивающихся рынках, и приток капитала был высоким. Кроме того, ставка РЕПО по 10-летним займам в США, которая обычно является положительной, была отрицательной в течение последних многих дней и достигла отметки -4,25%, что свидетельствует о напряжении на рынке облигаций. Повышение неприятия риска по облигациям увеличило спрос на доллар, и, следовательно, мы можем увидеть рост DXY.

Кроме того, ставка РЕПО по 10-летним займам в США, которая обычно является положительной, была отрицательной в течение последних многих дней и достигла отметки -4,25%, что свидетельствует о напряжении на рынке облигаций. Повышение неприятия риска по облигациям увеличило спрос на доллар, и, следовательно, мы можем увидеть рост DXY.

Лифт ФРС зависит от данных

Недавно опубликованные данные свидетельствуют о том, что производственная активность находится на подъеме, но сфера услуг все еще отстает. Предварительный ВВП на декабрь 2020 года оптимистичен и составляет 4,1%, а данные по розничным продажам — выше отметки 5%. Кроме того, товарный суперцикл определенно повысит уровень инфляции в ближайшее время, и, следовательно, инфляция, вероятно, останется более высокой. Официальный фонд оплаты труда в несельскохозяйственном секторе предполагает прибавление 379 тысяч в феврале против 166 тысяч в январе, уровень безработицы немного снизился до 6.2%, а почасовая оплата подскочила до 0,2%. Все это в одной корзине предполагает надежное восстановление после пандемии. Но ФРС хочет отставать и дважды подтвердить, прежде чем отменить сверхслабую денежно-кредитную политику и предпринять ястребиные шаги. Более сильные данные поддерживают индекс доллара.

Оптимизм стимулов и вакцинации способствует росту капитала, но риск инфляции остается в поле зрения

Доходность эталонного индекса акций США примерно на 1,7% выше 10-летней доходности — наименьшее преимущество за три года.Переоцененные акции, вызванные принятием Байдена стимула на 1,9 миллиарда долларов и более жесткими программами внедрения вакцины в США, сейчас находятся под давлением растущей инфляции. На товарном рынке утвердился суперцикл Bull Run. Цена на медь на 10-летнем пике, нефть WTI выше 65 долларов в связи с продлением ОПЕК сокращения предложения и морозной погодой на юге США, глобальный рост цен на сырье будет способствовать росту инфляции. Рефляционная торговля, кажется, отступает, и инфляционное давление захватит потоки казначейских ценных бумаг и, следовательно, доллара США.

Принимая во внимание вышеуказанные фундаментальные факторы, поскольку США вливают в экономику горячие деньги, несмотря на сильное восстановление, что приводит к двузначному номинальному росту в США. Это приведет к резкому росту доллара США и, возможно, к трехзначному индексу доллара США в ближайшие месяцы.

Последствия положительного курса доллара США для рупии

Реплика 2018 года для индекса доллара и разворот тренда для рупии

Торговая война Трампа потрясла мир в 2018 году, и DXY совершил прорыв к более высокой позиции, достигнув дна около 88.20 марок. На этот раз кажется повторением тренда 2018 года, и на этот раз он отскакивает от минимума около 89,20. Прорыв выше 91,50 устанавливает цель 94,80-96,00 в следующие 2-3 месяца. Если он пойдет еще выше, то на графике можно будет увидеть трехзначную цифру. На внутреннем фронте прекращение действия самого длинного и богатого керри в рупиях наряду с планом RBI по доходности и контролю за ликвидностью не могли позволить инвесторам получить дополнительную прибыль. Спрос на доллар в преддверии закрытия финансового года и пересмотр импортером плана хеджирования с целью покупки при падении не могли позволить паре опуститься ниже 72.30-72,50 марок. Шансы говорят о том, что USDINR развернется вверх, а бычий индекс доллара добавит топлива в ракету, как показано на графике ниже.

Шансы в пользу разворота USDINR вверх, и бычий индекс доллара добавит топлива в ракету, как показано на графике.Стратегия:

Стратегия для экспортеров с низкой маржой:

Экспортеры с низкой маржой Советуют закрывать около 73.30-40 уровней и ждать со стоп-лоссом 72.80 на основе закрытия или уровней затрат, в зависимости от того, какой из них выше, и поддерживать коэффициент хеджирования 80% -100%.

Стратегия для экспортеров с толстой маржой:

Экспортерам с толстой маржей, имеющим новые заказы, предлагается продавать на уровне около 73,50 и поддерживать стоп-лосс на уровне 72,80 при закрытии и поддерживать коэффициент хеджирования 45% -55%.

Стратегия для импортеров:

Импортеры могут покупать свои импортные платежи до конца апреля в диапазоне 72,80-73.00, или они могут застраховаться, покупая опционы на разворот риска (покупка по требованию денег и продажа пут без денег).

(Амит Пабари — управляющий директор CR Forex Advisors. Мнения, выраженные автором, принадлежат лично).

Получите текущие цены на акции с BSE, NSE, рынка США и последние данные NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последним IPO Новости, Самые успешные IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте самых прибыльных и проигравших участников рынка и лучшие фонды капитала. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Доллар США: Доллар колеблется около 2,5 летнего минимума, поскольку трейдеры следят за переговорами о стимулировании США

ТОКИО: В среду доллар оставался около 2,5-летнего минимума, поскольку инвесторы осторожно наблюдали за развитием переговоров о дальнейших фискальных стимулах со стороны Соединенных Штатов, в то время как рисковые валюты сохранялись на успехи в улучшении аппетита к риску.Евро и киви стабилизировались после резкого скачка до 2,5-летних максимумов на фоне значительного ослабления доллара.

Министр финансов США Стив Мнучин и спикер Палаты представителей Нэнси Пелоси провели переговоры по стимулированию экономики впервые после выборов, в то время как двухпартийная группа сенаторов и членов Палаты представителей предложила меры по борьбе с коронавирусом на сумму 908 миллиардов долларов.

Пелоси сказал в заявлении после переговоров, что Мнучин рассмотрит предложения по борьбе с коронавирусом.

Лидер Сената США Митч МакКоннелл заявил во вторник, что Конгресс должен включить новую волну стимулирования коронавируса в законопроект о расходах на 1,4 триллиона долларов, который необходимо принять, чтобы предотвратить закрытие правительства в разгар пандемии.

«Валютный рынок сомневается в возможности быстрого согласования этих предложений, поскольку надежды уже однажды были разбиты, когда пакет стимулов не был реализован перед президентскими выборами», — сказал Масафуми Ямамото, главный валютный стратег Mizuho. Ценные бумаги.

«Трейдеры внимательно следят за убедительными доказательствами того, что соглашение действительно достигнуто», — сказал он.

На доллар-убежище также повлияли более слабые, чем ожидалось, данные о производственной активности в США и предположения о том, что Федеральная резервная система будет действовать для поддержки экономики до того, как вакцинация станет доступной.

Председатель ФРС Джером Пауэлл и Мнучин призвали Конгресс оказывать больше помощи малому бизнесу в условиях нарастающей пандемии коронавируса и опасений, что помощь от вакцины может не наступить вовремя, чтобы они не потерпели неудачу.

ФРС соберется для определения политики 15-16 декабря.

Евро устоял по отношению к доллару после сильной динамики накануне, когда он достиг самого высокого уровня с мая 2018 года. Последний раз он стоил 1,2067 доллара. Аналитики считают, что Европейский центральный банк может выступить против быстрого роста валюты.

Стерлинг также оставался около трехмесячного пика по отношению к доллару после того, как Times Radio сообщила, что переговоры о торговых сделках Brexit вошли в «туннельную» стадию переговоров.

Отдельно высокопоставленный британский министр заявил во вторник, что все еще существует вероятность заключения соглашения о запрете торговли Brexit, поскольку переговоры с Европейским союзом зациклены на рыболовстве, правилах управления и разрешении споров.

Фунт практически не изменился и составил 1,3421 доллара.

Чувствительный к риску австралиец укрепился до 0,7389 за доллар после публикации данных по ВВП Австралии, в то время как новозеландский доллар перешел из рук в руки на уровне 0,7071 доллара, оставаясь стабильным вблизи самого высокого уровня с апреля 2018 года, достигнутого в одночасье.

Биткойн вырос до 0,3% до 18 833,63 доллара после достижения рекордного максимума чуть менее 20 000 долларов во вторник.

Президент Трамп преувеличивает влияние доллара на экономику США

На протяжении десятилетий президенты рекламировали сильный доллар как верный признак американской экономической мощи.Президент Дональд Трамп отошел от этой традиции. «Как ваш президент, можно было бы подумать, что я был бы в восторге от нашего очень сильного доллара», — написал он в Твиттере. «Я нет!» Цель Трампа в отношении слабого доллара, измеренного по отношению к валютам торговых партнеров США, состоит в том, чтобы увеличить экспорт США и воспрепятствовать импорту из США. Он обвиняет Федеральный резерв в том, что он не помогает.

Но как текущая стоимость доллара соотносится с прошлой? При правильном измерении доллар в настоящее время превышает свой долгосрочный средний показатель с 1973 года.Но за последние четыре года он не сильно укрепился. Торговый дефицит, который Трамп осуждает как признак того, что торговые партнеры США ведут несправедливую игру, снизил рост реального ВВП в годовом исчислении в 2017 и 2018 годах на 0,3 процентного пункта. Оценка Карен Дайнан на 2019 год составляет отрицательные 0,2 процентного пункта, что составляет небольшую часть разницы между предположениями администрации год назад о росте на 2019 год (3,2 процента) и ее нынешней оценкой (2,3 процента).

Трамп заявил 21 августа 2019 года, что у США «самый сильный доллар в истории».«Но при правильном измерении доллар далеко не достиг своих исторических максимумов. Взвешенный по торговле индекс стоимости доллара в номинальном выражении показывает, что доллар действительно достиг рекордного уровня в сентябре. Но тенденция к росту в номинальном выражении произошла из-за того, что уровни цен в зарубежных странах в среднем повысились больше, чем в Соединенных Штатах. Более подходящей мерой для оценки тенденций изменения курса доллара в иностранной валюте с течением времени и его последствий для экономики США является индекс доллара в реальных единицах, скорректированный с учетом изменений относительных уровней цен.Индекс доллара в реальном выражении, обычно называемый реальным эффективным обменным курсом (РЭОК), не имеет долгосрочной тенденции и намного ниже своих исторических максимумов.

Рисунок 1 иллюстрирует этот момент с использованием взвешенного индекса торговли товарами персонала Федеральной резервной системы (ФРБ) для доллара США [1] по отношению к 26 другим валютам [2]. Согласно широкому реальному индексу, доллар примерно на 7 процентов выше, чем его долгосрочный средний показатель с 1973 года. Другие индексы, подготовленные Банком международных расчетов, Международным валютным фондом и Организацией экономического сотрудничества и развития, демонстрируют ту же базовую модель.

Хотя текущий уровень доллара в реальном выражении несколько повышен, он ниже, чем предыдущие пики. Доллар укрепился на 10 процентов в феврале 2002 года и на 25 процентов в марте 1985 года. Сила доллара в 1985 году способствовала многостороннему соглашению Плаза о продаже долларов и покупке недолларовых валют, что привело к снижению курса доллара. Рост в 2002 году не привел к значительным валютным интервенциям со стороны Соединенных Штатов или какой-либо другой крупной страны.

Реальный курс доллара за последние годы также существенно не вырос.В основном рост до текущего уровня произошел с низких уровней в середине 2014 года до слегка повышенных уровней в середине 2015 года. На Рисунке 2 показано, что с июля 2015 года общий индекс доллара РЭВК в среднем примерно на 3 процента превышал его долгосрочный средний показатель с 1973 года. За этот период доллар находился в пределах диапазона 6 процентных пунктов, временно выйдя за пределы этого диапазона. только примерно в четверти случаев.

Рисунок 2 также показывает, что доллар вырос больше по отношению к странам с развитой экономикой (AE), если судить по основному индексу доллара, чем по отношению к торговым партнерам США в более широком смысле.[3] На этом основании, однако, текущий уровень доллара также всего на 3 процента выше среднего показателя середины 2015 года.

Президент Трамп предположил, что относительно высокие процентные ставки в Соединенных Штатах объясняют силу доллара в последние годы. Это утверждение подтверждается теорией непокрытого процентного паритета (UIP), которая гласит, что разница между процентными ставками по двум аналогичным финансовым инструментам в разных валютах будет равна изменению обменных курсов за период.Следовательно, индекс доллара должен расти, когда процентные ставки в США растут по сравнению с иностранными процентными ставками.

Модели, которые пытаются оценить влияние разницы процентных ставок на обменные курсы с течением времени, плохо соответствуют данным. Незаметные колебания курсовых премий за риск, которые сложно моделировать, являются движущей силой большей части колебаний обменных курсов (Gagnon 2011).

Альтернативный подход — измерить чувствительность доллара к неожиданным изменениям процентной ставки. Используя эту стратегию, используя изменения в ожиданиях процентных ставок в США и AE в связи с решениями Федеральной резервной системы по процентным ставкам, Стефани Э.По оценке Curcuru (2017), с 2002 года основной долларовый индекс повышался на 3,4 процента на каждый 1 процентный пункт в дифференциале ожиданий процентных ставок между США и Австралией.

С июля 2014 года по сентябрь 2019 года дифференциал процентных ставок между США и Австралией, где процентная ставка AE является средней с использованием тех же весов, что и в долларовом индексе, увеличился на 1,2 процентных пункта [4]. Применение оценки Curcuru (2017) предполагает, что примерно 4,1 процентного пункта из 21-процентного роста основного долларового индекса за этот период можно объяснить разницей в процентных ставках.Таким образом, рост доллара по большей части не объясняется повышением процентных ставок в США по сравнению с иностранными процентными ставками, насколько мы можем измерить.

В целом, хотя с января 2018 года курс доллара вырос почти на 9 процентов, более широкая историческая перспектива показывает, что доллар не является необычно сильным. Общий индекс реального доллара Федеральной резервной системы был выше 19 процентов времени, измеряемый в среднем за месяц, с 1973 года.

Банкноты

1. В этом блоге используются долларовые индексы сотрудников Федеральной резервной системы (ФРБ), рассчитанные только на товары, использование которых будет прекращено в 2020 году.В январе 2019 года сотрудники ФРБ опубликовали пересмотренные долларовые индексы, в которых торговля товарами и услугами используется в качестве основы для весов, отражающих возросшее значение услуг в торговле США. В этом блоге мы предпочитаем индекс только товаров, чтобы можно было лучше сравнить его с долларовыми индексами товаров и услуг, составленными другими организациями, а также потому, что индекс товаров и услуг доступен только с 2006 года.

2. За годы до создания евро широкий индекс основан на обменных курсах доллара для 35 валют, и в расчетах индексов за эти годы используются отдельные веса для десяти валют-предшественников , которые объединились с евро в конец 1998 г.

3. Основной индекс является субиндексом широкого индекса и включает основные валюты еврозоны, Канады, Японии, Великобритании, Швейцарии, Австралии и Швеции. В широкий индекс входят основные валюты, а также валюты Китая, Мексики, Кореи, Тайваня, Индии, Бразилии, Сингапура, Малайзии, Таиланда, Гонконга, Израиля, Индонезии, России, Саудовской Аравии, Чили, Филиппин, Колумбии, Аргентины, и Венесуэла.

4. Изменение разницы процентных ставок между США и Австралией рассчитывается как изменение двухлетнего долларового индексированного свопа овернайт (OIS) за вычетом изменения средневзвешенного значения двухлетних EUR, JPY, CAD и GBP OIS. с 15 июля 2014 г. по 13 сентября 2019 г. по данным Bloomberg.

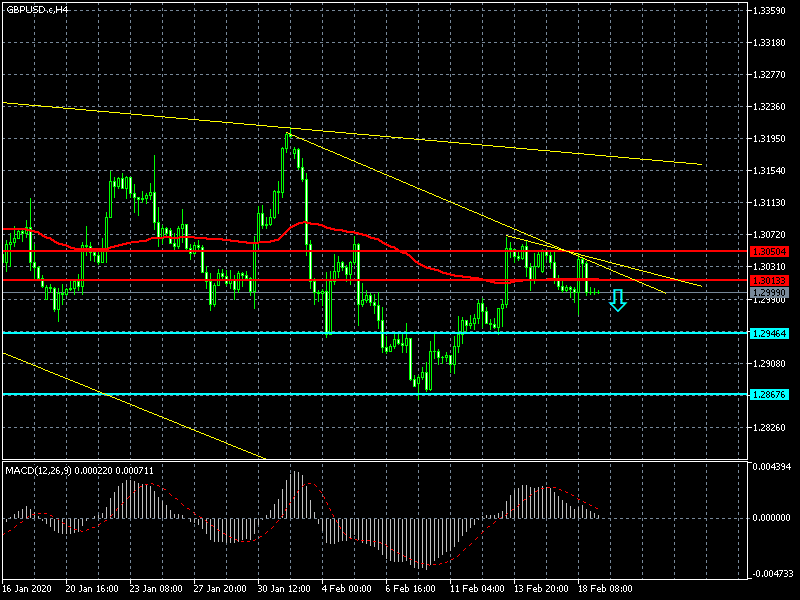

фунтов стерлингов упали до минимума 2018 года по отношению к доллару после поражения британского правительства в связи с Brexit | The Independent

Фунт упал до самого низкого уровня по отношению к доллару в 2018 году, упав более чем на полцента во вторник утром, добавив к сильному падению на сессии понедельника.

Стерлинг упал до 1,3183 доллара, поскольку давление на премьер-министра Терезу Мэй усилилось. В понедельник правительство потерпело очередное поражение из-за Брексита в Палате лордов.

Лорды с большим перевесом голосов проголосовали за поправку к закону о Брексите, разработанную депутатом-консерватором и проевропейским мятежником Домиником Гривом, чтобы дать парламенту «значимое голосование» по окончательному соглашению о разводе, достигнутому между правительством и Брюсселем.Предложение г-на Грива даст депутатам право голоса даже в случае сценария отказа от сделки.

«Это будет не только проверкой способности Мэй управлять правительством меньшинства, но и его жизнеспособностью, поскольку про-евросоюзные повстанцы обещают, что они могут свернуть правительство, если их требования не будут выполнены», — сказал Джаспер Лоулер, руководитель отдела исследований в Лондоне. Capital Group.

«Тереза Мэй, проявляющая признаки слабости и неспособности контролировать свою партию, не сулит ничего хорошего в будущем, поскольку для подготовки к Брекситу все еще необходимы некоторые другие законодательные акты.

В среду Палата общин проголосует за пересмотренную поправку, и до этого момента ожидается, что движение фунта стерлингов будет более сдержанным.

Поток негативных индикаторов для экономики также оказал давление на фунт в последние недели, при этом последние данные, опубликованные в понедельник, показывают, что цены на жилье снижаются.

Ослабление экономических перспектив снижает вероятность того, что Банк Англии повысит процентные ставки на своем следующем заседании Комитета по денежно-кредитной политике.

Падение фунта по отношению к доллару происходит на фоне усиливающихся опасений по поводу торговой войны между США и Китаем, разжигаемой Дональдом Трампом.

В понедельник вечером президент США пригрозил ввести 10-процентный тариф на импорт Китая из Китая на сумму 200 млрд долларов в ответ на объявленные Пекином тарифы на американские товары на 50 млрд долларов, который сам был ответом на первый раунд тарифов Трампа на 50 долларов. млрд китайских товаров.

Эта новость вызвала резкое падение азиатских акций: китайские акции упали на 2,7% во вторник, а японский Nikkei упал на 1,8%. В Лондоне FTSE 100 упал на 0,8% на утренних торгах.

Катастрофы, связанные с погодой и климатом, стоимостью в миллиарды долларов: обзор

У.С. пережил 308 погодных и климатических бедствий с 1980 года, общий ущерб / издержки которых достигли или превысили 1 миллиард долларов (включая корректировку ИПЦ до 2021 года). Общая стоимость этих 308 мероприятий превышает $ 2,085 триллиона .

круглый год (1980-2020)

$ 1 981,4B

48,3 млрд долл. США в год

➔ ➔2021 в процессе…

Методология и источники данных

Национальные центры экологической информации (NCEI) являются национальным счетчиком с точки зрения рассмотрения суровых погодных и климатических явлений в их исторической перспективе.В рамках своей ответственности по мониторингу и оценке климата NCEI отслеживает и оценивает климатические явления в США и во всем мире, которые имеют серьезные экономические и социальные последствия. NCEI часто просят предоставить сводные данные о тенденциях, экстремальных температурах и осадках в мире и США, а также сравнения в их исторической перспективе. Здесь представлены погодные и климатические явления, оказавшие наибольшее влияние на экономику с 1980 по 2021 год.

В 2012 году NCEI — тогда известный как Национальный центр климатических данных (NCDC) — пересмотрел свою методологию развития катастроф на миллиарды долларов.NCEI провела семинар с экспертами по экономике (май 2012 г.) и работала с партнером-консультантом, чтобы изучить возможные неточности и систематические ошибки в источниках данных и методологии, использованной при разработке оценок убытков (середина 2013 г.). Это обеспечивает большее соответствие с цифрами, которые NCEI предоставляет на ежегодной основе, и дает больше уверенности в сравнении данных из года в год. Другой результат — опубликованная рецензируемая статья «Погода и климатические катастрофы в США на миллиард долларов: источники данных, тенденции, точность и предвзятость» (Smith and Katz, 2013).Это исследование показало, что чистым эффектом всех предубеждений является недооценка среднего убытка. В частности, показано, что факторный подход может привести к занижению средней потери примерно на 10–15%. Это смещение было исправлено во время повторного анализа данных о потерях, чтобы отразить новые итоговые суммы убытков.

Также известно, что неопределенность оценок потерь различается в зависимости от типа стихийного бедствия, что отражает качество и полноту источников данных, используемых в нашей оценке потерь.В 2019 году шесть из четырнадцати событий стоимостью в миллиарды долларов (т. Е. Три внутренних наводнения, лесные пожары в Калифорнии / Аляске, тропические циклоны Дориан и Имельда) имеют более высокие значения потенциальной неопределенности в отношении оценок убытков из-за меньшего покрытия застрахованных активов и задержки данных. Остальные восемь событий (т. Е. Сильные штормы, вызывающие ущерб от торнадо, града и сильного ветра) имеют меньшую потенциальную неопределенность в отношении их оценки благодаря более полному страховому покрытию и доступности данных.В нашем новейшем исследовании неопределенность затрат определяется с использованием доверительных интервалов, как это обсуждается в рецензируемой статье «Количественная оценка неопределенности и переменной чувствительности в рамках оценок затрат на погоду и климатические бедствия на миллиард долларов США» (Smith and Matthews, 2015). Это исследование является следующим шагом на пути повышения ценности и удобства использования оценочных затрат на бедствия с учетом ограниченности данных и присущих им сложностей.

При выполнении этих оценок затрат на бедствия эти статистические данные были взяты из самых разных источников и представляют, насколько это возможно, предполагаемую общую стоимость этих событий, то есть затраты в долларах, которых не было бы. понесенные, если бы событие не произошло.Застрахованные и незастрахованные убытки включаются в оценку ущерба. Источники включают Национальную метеорологическую службу, Федеральное агентство по чрезвычайным ситуациям, Министерство сельского хозяйства США, Национальный межведомственный пожарный центр, Армейский корпус США, отдельные государственные агентства по чрезвычайным ситуациям, государственные и региональные климатические центры, отчеты СМИ и оценки страховой отрасли. Дополнительные сведения см. В разделе «Расчет стоимости стихийных бедствий, связанных с погодой и климатом». Для более глубокого анализа в следующем отчете представлена последняя информация о 2020 U.С. Погода и климатические катастрофы на миллиард долларов в историческом контексте.

Ссылка на эту информацию:

Национальные центры экологической информации NOAA (NCEI) США, связанные с погодными и климатическими бедствиями на миллиард долларов (2021 г.). https://www.ncdc.noaa.gov/billions/, DOI: 10.25921 / stkw-7w73

Пересмотр взглядов на уровень 1,43 2018 г., когда оседает пыль на рынке облигаций

— Поддержка GBP / USD на 1,3820, ожидается рост до 1,42 и 1,43+.

— Падение доходности облигаций дает бальзам для ослабленных мировых рынков.

— Ралли фунта стерлингов защищает евро, подвергая риску цель Банка Англии.

— Урожайность, NPC Китая, бюджет Великобритании, глобальные факторы доминируют.

Изображение © Adobe Images

- Спот-курс GBP / USD на момент написания: 1,3927

- Курс банковского перевода (ориентировочный): 1,3540-1,3637

- Специалисты по обмену валют (ориентировочное руководство): 1.3718-1.3830

Более подробная информация о курсах специалистов по FX здесь

Обменный курс фунта к доллару упал в пятницу после того, как рисковые активы столкнулись с скачком скорости глобального рынка облигаций после раннего ралли, в результате которого фунт достиг максимумов 2018 года, который в перспективе вернется на этой неделе, как и когда пыль оседает на международных финансовых рынках.

Фунт резко упал с трехлетних максимумов, когда на рынке облигаций разгорелся пожар, в результате чего стоимость краткосрочных и долгосрочных заимствований вылилась в дестабилизирующее ралли, которое вызвало частичный разворот почти всех недавних тенденций обменного курса. Это произошло после того, как недельный разгром на рынке государственных облигаций США перекинулся на другие рынки.

Убытки на рынке облигаций и рост доходности побудили инвесторов отказаться от ставок «кэрри-трейд» на валюты развивающихся рынков и другие активы, которые на прошлой неделе пошли на убыль и в процессе этого вызвали автоматический выкуп евро и доллара после того, как оба были использованы в качестве «финансирования». валюта »в последние месяцы.

«Для нас это всего лишь коррекция бычьего рынка, и наш оптимистичный взгляд на GBP / USD остается неизменным. Британский фунт получит выгоду от идиосинкразических дивидендов от вакцины и менее «голубиного» Банка Англии, в то время как осторожный ФРС, руководящий крайне негативными предварительными реальными ставками США, также должен способствовать росту GBP / USD », — говорит Петр Крпата, главный стратег по процентным ставкам в регионе EMEA. и FX по цене ING . «В целом, дополнительная фискальная поддержка, о которой будет объявлено на следующей неделе, должна подчеркнуть конструктивные перспективы фунта на 2 квартал, а дальнейшая фискальная помощь будет способствовать восстановлению экономики и сделает фунт лучше на рынке валют G10.”

Вверху: фунт стерлингов против основных валют на выбранных таймфреймах. Источник: Netdania Markets. Щелкните для более детального изучения.

«Повышение урожайности в США привело к ужесточению мировых финансовых условий, что отнюдь не является приятной новостью для Европы и многих развивающихся рынков, где вакцинация и экономические перспективы отстают от США», — говорит Эрик Нильсен, главный экономист группы UniCredit Bank . .

Курс фунт-доллар опустился ниже 1.40 в пятницу, оставив его на третьем месте после евро и доллара за неделю с точки зрения показателей, хотя он имеет хорошие возможности для получения выгоды от любого восстановления или возобновления заявок на рисковые валюты в ближайшие дни.

Внутри страны фунт также обратит внимание в среду на бюджет канцлера Риши Сунака, в котором ожидается продление до лета схем поддержки, таких как отпуск, предполагают, что повышение налогов возможно, хотя не очевидно, что валютный рынок будет возражать против них.

«Это резервное копирование доходности, скорее всего, является скорее ударом, чем препятствием», — говорит Марк МакКормик, глобальный руководитель валютной стратегии в TD Securities . «Рынки будут сосредоточены на замечаниях председателя Пауэлла в четверг и данных высшего уровня, включая данные о заработной плате».

Вверху: курс фунта к доллару показан с 4-часовыми интервалами с доходностью 10-летних облигаций США (желтый) и доходностью 2-летних облигаций США (фиолетовый).

Фунт стерлингов был в авангарде основных валют в их выражении рефляционной торговли, до сих пор в 2021 году немалой степени способствовала ястребиная позиция Банка Англии, , которая стала возможной благодаря быстрой вакцине. развертывание, которое заставило экономистов ожидать, что Великобритания возглавит список крупнейших экономик в этом году.

Приходя в то время, когда многие другие центральные банки занижают свои экономические перспективы или просто слишком заняты, пытаясь воспрепятствовать укреплению своих валют, позиция Банка Англии близка к рекомендации покупать фунт стерлингов. Видно, что Банк Англии все больше осознает риски роста своего целевого показателя инфляции и побудил финансовые рынки задуматься о вероятных сроках его первого повышения процентной ставки, пусть и очень далекого, что поддерживает фунт.

«Дальнейшая ликвидация позиции на валютном рынке окажет большую поддержку доллару в краткосрочной перспективе, хотя мы рассматриваем это скорее как временную коррекцию валютного рынка», — говорит Дерек Халпенни, руководитель отдела исследований глобальных рынков EMEA и международных ценных бумаг. по адресу MUFG .«Хотя нельзя исключать более глубокую коррекцию к 1,3500–1,3700, восходящий тренд для кабеля, вероятно, возобновится после выхода из позиции».

Но наиболее важным влиянием на все краткосрочное, вероятно, является влияние событий на рынке облигаций. Стерлингу может быть оказана помощь позже, а доллар будет обременен новым бременем, если официальные лица ФРС, участвующие в переговорах, смогут успокоить нервы инвесторов. Члены FOMC Чарльз Эванс, Мэри Дейли, Лаэль Брейнард и Джон Уильямс имеют возможность предложить бальзам для пострадавших рынков перед выступлением председателя Пауэлла в 17:05 в четверг.

«После того, как волатильность фиксированной прибыли снизится, мы ожидаем восстановления других классов активов, что должно подтолкнуть доллар вниз к минимумам цикла. Этот процесс может занять несколько сессий, чтобы полностью просочиться», — говорит Стивен Галло, глава отдела валютного рынка в Европе. стратегия в BMO Capital Markets . «Стабилизирующая рука НБК продолжала препятствовать более резкому снижению курса юаня, несмотря на общую слабость рисковых активов».

Источник: Исследование HSBC.

Спикеры ФРСдоминируют в повестке дня в преддверии пятничного отчета о занятости в 13:30, хотя есть также перспектива перетока в Европу из-за любого успокоения азиатских рынков на фоне Всекитайского собрания народных представителей (NPC), что может побудить Peoples ‘Bank of Chin a для восстановления спокойствия на внутренних рынках.

«NPC — это этап, на котором правительство излагает свои экономические планы. Мы ожидаем, что бюджет (также в пятницу) подтвердит прекращение финансовой поддержки», — говорит Шеана Юэ из Capital Economics .«НПС также будет представлен проект нового пятилетнего плана».

УPound Sterling Live есть своя собственная теория относительно недавнего движения цены фунта, которая подразумевает, что следует ожидать преувеличенных движений на рынке облигаций, особенно в среде, ориентированной на рефляцию, когда задаются вопросы об обязательствах политиков поддерживать рынки.

Это то, что фунт стерлингов играет важную роль в содействии обесцениванию доллара, которое частично является результатом сдвига в определенной корзине валютных резервов, поэтому было приятно прочитать в январской заметке HSBC на прошлой неделе о долларе и отрицательном значении пары евро / доллар. корреляции с резервными потоками.Как показывают исследования банка, индекс доллара и евро-доллар отрицательно коррелируют с направлением потоков резервов, а индекс доллара вырос на 1,12% в 2021 году в пятницу, в то время как курс евро-доллар снизился на -1,05%. Это согласуется с теорией Pound Sterling Live, которая, среди прочего, предполагает, что GBP / USD должен вырасти до 1,43 в ближайшие недели

.«В то время как доля доллара США упала примерно на 1,1 п.п. за последние четыре квартала, доля евро выросла только на 0,3 п.п.», — пишет Доминик Баннинг, глава отдела европейских валютных исследований в HSBC, который придерживается медвежьего взгляда на фунт стерлингов в 2021 г.

Вверху: GBP / EUR с дневными интервалами с 14-дневным средним и ретрейсментами Фибоначчи ралли в январе 2021 года. GBP / USD — красным, EUR / USD — синим, доходность 2-летних облигаций США — фиолетовым, а доходность 2-летних облигаций США — желтым. Щелкните изображение для более детального изучения.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

В Германии 62% женщин и 52% мужчин готовят дома. Самым выгодным блюдом признаны макароны. 8 из 10 немцев едят их раз в неделю, а четверо из 10 — почти каждый день. 80% любителей макаронных изделий делают выбор в пользу самых дешевых вариантов из супермаркета.

В Германии 62% женщин и 52% мужчин готовят дома. Самым выгодным блюдом признаны макароны. 8 из 10 немцев едят их раз в неделю, а четверо из 10 — почти каждый день. 80% любителей макаронных изделий делают выбор в пользу самых дешевых вариантов из супермаркета. Кроме того, многие тщательно планируют свои покупки, ведь испорченные продукты — тоже трата денег впустую. 83% немцев стараются покупать ровно столько, сколько могут съесть.

Кроме того, многие тщательно планируют свои покупки, ведь испорченные продукты — тоже трата денег впустую. 83% немцев стараются покупать ровно столько, сколько могут съесть.

48% жителей Германии участвуют в проектах типа Carsharing или Blablacar. Из соображений экономии каждый пятый делает подарки родственникам вскладчину. А треть немцев вообще ничего не дарят своим братьям или сестрам на дни рождения или другие торжества.

48% жителей Германии участвуют в проектах типа Carsharing или Blablacar. Из соображений экономии каждый пятый делает подарки родственникам вскладчину. А треть немцев вообще ничего не дарят своим братьям или сестрам на дни рождения или другие торжества.