Лебедев С.В. Новосибирск банкротство граждан Лебедев С.В. Новосибирск банкротство граждан

Процедура конкурсного производства является заключительной стадией конкурсного процесса и проводится в отношении должника, признанного банкротом и подлежащего ликвидации.

Конкурсное производство — процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Цели конкурсного производства заключаются в следующем.

Во-первых, это формирование конкурсной массы и соразмерное удовлетворение требований кредиторов в соответствии с установленной Законом о банкротстве очерёдностью.

Также целью конкурсного производства является обеспечение имущественных интересов кредиторов должника путём сохранности оставшегося имущества. Однако сохранение имущества должника направлено на защиту интересов не только кредиторов, но и самого должника, поскольку позволяет использовать имущество должника строго по назначению, и ограждает это имущество от недобросовестных действий кредиторов и третьих лиц.

Конечной целью конкурсного производства как завершающей ликвидационной процедуры банкротства является ликвидация должника, поскольку в результате конкурсного производства прекращается существование юридического лица.

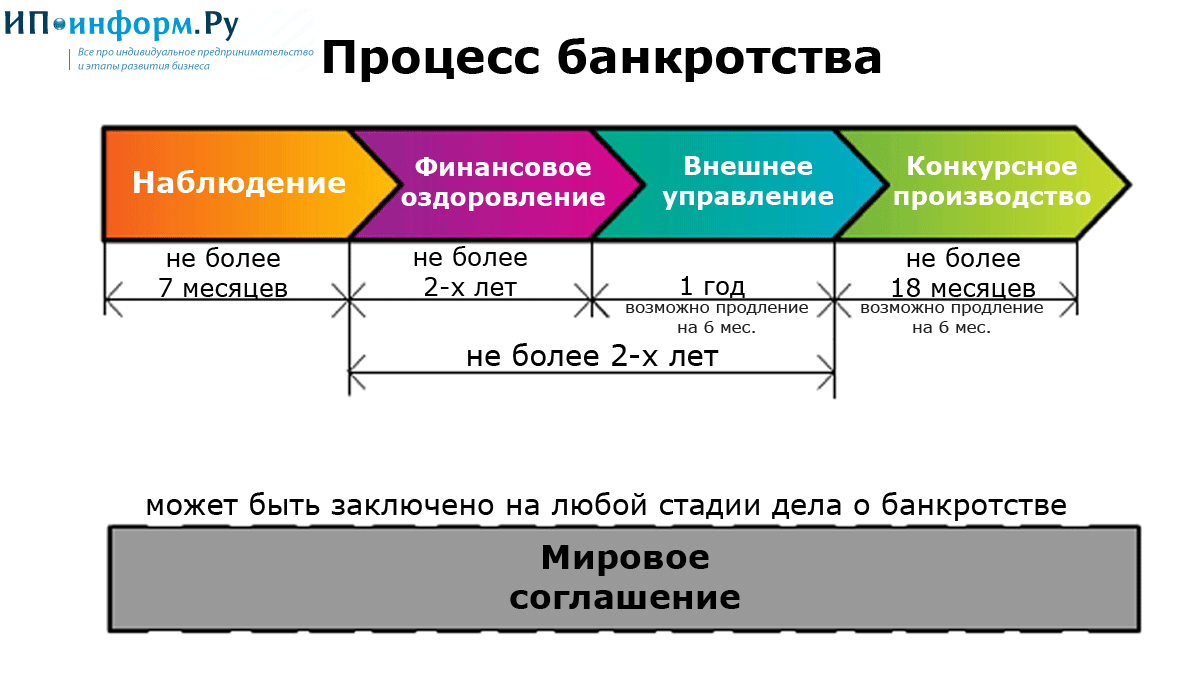

В Законе о банкротстве чётко определён срок проведения конкурсного производства: согласно п.2 ст. 124 — до шести месяцев, однако арбитражный суд вправе продлить указанный срок по ходатайству лиц, участвующих в деле, на шесть месяцев. Основаниями для продления срока могут служить обстоятельства, свидетельствующие о необходимости завершить продажу имущества должника и расчёты с кредиторами, а также предъявление исков о признании недействительными сделок, совершённых должником, исполнение решений по указанным искам, поиск и возврат имущества должника. Введение ограничения на сроки проведения конкурсного производства, на наш взгляд, позволяет завершить процесс признания должника несостоятельным (банкротом) в обоснованные сроки и в наибольшей степени реализовать цели указанной ликвидационной процедуры.

Принятие арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства влечёт определённые правовые последствия согласно статье 126 Закона о банкротстве. Прежде всего, срок исполнения возникших до открытия конкурсного производства денежных обязательств и уплаты обязательных платежей должника считается наступившим.

Основные цели процедуры конкурсного производства реализуются посредством осуществления деятельности конкурсным управляющим. Конкурсный управляющий является лицом, осуществляющим все полномочия по управлению делами должника в процессе конкурсного производства, а также полномочия, связанные с прекращением должника, признанного банкротом. Свои полномочия конкурсный управляющий осуществляет с момента назначения и до момента завершения конкурсного производства.

С юридической точки зрения конкурсная масса выступает объектом удовлетворения требований кредиторов несостоятельного должника, но не непосредственно в виде вещей и прав, а посредством соразмерного удовлетворения этих требований из стоимости реализованных вещей и прав, составляющих конкурсную массу, в очерёдности, предусмотренной Законом.

Поскольку целью конкурсного производства является ликвидация организации-должника, а не продолжение хозяйственной деятельности и извлечение прибыли, а также с учётом того, что производственная деятельность должника не относится в силу Закона о банкротстве к текущим затратам, то невозможность продолжать производственную деятельность ведёт к уценке предприятия как имущественного комплекса, что несомненно отражается на эффективности процедуры конкурсного производства.

Цели конкурсного процесса состоят не только в соразмерном удовлетворении требований кредиторов и ликвидации должника-банкрота, но и в выводе юридического лица из экономического кризиса. Поэтому представляется важным помимо сохранения бизнеса должника по возможности сохранить и личность самого должника как субъекта предпринимательских отношений.

Поэтому представляется важным помимо сохранения бизнеса должника по возможности сохранить и личность самого должника как субъекта предпринимательских отношений.

По статистике, чаще всего вводится процедура конкурсного производства

/Информация с сайта http://ulybinat.ru/

Росреестр

В условиях экономического кризиса банкротство организации – ни для кого не редкость. Именно поэтому многих так волнует вопрос, что происходит с сотрудниками при банкротстве компании.

Существует несколько процедур банкротства юридического лица: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство. На всех этапах, кроме последнего (конкурсного производства), для работников условия работы сохраняются, они продолжают трудиться, и никто не имеет права уволить их по причине банкротства.

С даты принятия арбитражным судом решения о признании должника банкротом и открытии конкурсного производства все функции управления предприятием переходят к конкурсному управляющему, который обязан в течение месяца уведомить работников о предстоящем увольнении. Увольнение работников должника, в том числе руководителя должника, происходит в порядке и на условиях, установленных Трудовым кодексом РФ. Увольнение работников при ликвидации предприятия касается всех сотрудников, включая беременных женщин, одиноких матерей и т.д.; не требуется предлагать иную работу; допускается увольнение работников в период временной нетрудоспособности и в период пребывания их в отпуске. О предстоящем увольнении сотрудников предупреждают письменно не менее чем за два месяца.

Увольнение работников должника, в том числе руководителя должника, происходит в порядке и на условиях, установленных Трудовым кодексом РФ. Увольнение работников при ликвидации предприятия касается всех сотрудников, включая беременных женщин, одиноких матерей и т.д.; не требуется предлагать иную работу; допускается увольнение работников в период временной нетрудоспособности и в период пребывания их в отпуске. О предстоящем увольнении сотрудников предупреждают письменно не менее чем за два месяца.

Если организация обанкротилась, она должна произвести своим работникам выплаты в соответствии с требованиями трудового законодательства (заработную плату; компенсацию за неиспользованный отпуск; выходное пособие и т.д.). Важно понимать, что процесс принятия предприятием статуса банкрота может занимать длительное время – от нескольких месяцев до нескольких лет и предугадать наверняка продолжительность процедуры невозможно. Именно поэтому работникам необходимо обозначить собственные требования о выплате положенных средств, обратившись к арбитражному управляющему, так как в его обязанности входит включение требований персонала в реестр требований кредиторов.

Кроме того, согласно ст. 12.1 Закона о банкротстве арбитражный управляющий обязан организовать и провести собрание работников, бывших работников должника, которые должны быть уведомлены о дате и времени проведения собрания надлежащим образом. На данном собрании избирается представитель работников должника, представляющий при проведении процедур банкротства интересы всех работников должника, так как законодатель ограничивает право каждого работника в отдельности участвовать в рассмотрении дела о банкротстве, работник не вызывается персонально в арбитражный суд, не привлекается к участию в собраниях кредиторов. Именно представитель работников должника имеет право принимать участие во всех собраниях кредиторов и, хотя он не вправе голосовать на собраниях кредиторов по вопросам повестки дня, он может знакомиться с протоколами собраний и иными документами.

Согласно п. 5 ст. 10 Закона о банкротстве представитель работников должника, работник и бывший работник должника в ряде случаев могут подавать заявление о привлечении контролирующего должника лица, к которым относится и руководитель должника к субсидиарной ответственности.

В соответствии с п. 9 ст. 12.1 Закона о банкротстве собрание работников, бывших работников должника в любое время вправе избрать нового представителя работников должника взамен представителя работников должника, ранее избранного собранием работников, бывших работников должника.

Следует отметить, что работники должника, бывшие работники должника в случае нарушения со стороны арбитражного управляющего их законных прав вправе самостоятельно обратиться с заявлением в контрольно-надзорные органы. Управление Росреестра по Вологодской области является уполномоченным органом, осуществляющим контроль за деятельностью саморегулируемых организаций арбитражных управляющих. Должностные лица Управления имеют право составлять протоколы об административных правонарушениях, если данные правонарушения совершены арбитражными управляющими, и обращаться в суд с заявлением о привлечении к административной ответственности.

Управление Росреестра по Вологодской области является уполномоченным органом, осуществляющим контроль за деятельностью саморегулируемых организаций арбитражных управляющих. Должностные лица Управления имеют право составлять протоколы об административных правонарушениях, если данные правонарушения совершены арбитражными управляющими, и обращаться в суд с заявлением о привлечении к административной ответственности.

Таким образом, права работников должника, бывших работников должника урегулированы действующим законодательством Российской Федерации. Их необходимо знать и применять.

Банкротство кредитных учреждений | ФНС России

Если деятельность организации связана с:Денежным посредничеством и прочим финансовым посредничеством (ОКВЭД 65.1, 65.2 — Несостоятельность (банкротство) кредитных организаций

Кредитная организация, у которой отозвана лицензия на осуществление банковских операций, должна быть ликвидирована на основании решения арбитражного суда о ее принудительной ликвидации либо о признании ее банкротом и открытии конкурсного производства. Расчеты по требованиям вкладчиков и других кредиторов могут быть осуществлены в ходе принудительной ликвидации либо при ликвидации в порядке конкурсного производства назначенным арбитражным судом ликвидатором или конкурсным управляющим.

Расчеты по требованиям вкладчиков и других кредиторов могут быть осуществлены в ходе принудительной ликвидации либо при ликвидации в порядке конкурсного производства назначенным арбитражным судом ликвидатором или конкурсным управляющим.

В ходе проведения процедуры ликвидации кредитной организации может быть установлено, что стоимость имущества кредитной организации, в отношении которой принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов кредитной организации, то в таком случае ликвидатор кредитной организации обязан направить в арбитражный суд заявление о признании кредитной организации несостоятельной (банкротом) в соответствии с Федеральным законом от 02.12.1990 N 395-1 «О банках и банковской деятельности».

Порядок и условия осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций, а также особенности оснований и процедур признания кредитных организаций несостоятельными (банкротами) и их ликвидации в порядке конкурсного производства установлены Федеральным законом от 25. 02.1999 N 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций». Вместе с тем, отношения, связанные с несостоятельностью (банкротством) кредитных организаций, не урегулированные настоящим Федеральным законом, регулируются Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» и нормативными актами Банка России.

02.1999 N 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций». Вместе с тем, отношения, связанные с несостоятельностью (банкротством) кредитных организаций, не урегулированные настоящим Федеральным законом, регулируются Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» и нормативными актами Банка России.

После принятия арбитражным судом решения о признании кредитной организации банкротом и об открытии конкурсного производства (утверждения конкурсного управляющего) реестр требований кредиторов кредитной организации, составленный временной администрацией, а также требования кредиторов, предъявленные к кредитной организации в период деятельности в ней временной администрации, но не рассмотренные временной администрацией на день истечения ее полномочий, передаются конкурсному управляющему (ликвидатору).

Требование кредитора, предъявленное кредитной организации в период деятельности в ней временной администрации, считается установленным в размере, составе и очередности удовлетворения, которые определены временной администрацией, если в течение 60 рабочих дней со дня опубликования сообщения о признании кредитной организации банкротом и об открытии конкурсного производства (принудительной ликвидации кредитной организации) конкурсный управляющий (ликвидатор) не направит кредитору уведомление о полном или частичном исключении указанного требования из реестра требований кредиторов. Возражения по содержанию данного уведомления могут быть заявлены кредитором в арбитражный суд. Объявление конкурсного управляющего (ликвидатора), содержащее сведения о решении арбитражного суда о признании кредитной организации банкротом и об открытии конкурсного производства (о принудительной ликвидации кредитной организации), подлежит опубликованию в газете «Коммерсантъ», «Вестнике Банка России» и в периодическом печатном издании по месту нахождения кредитной организации.

Возражения по содержанию данного уведомления могут быть заявлены кредитором в арбитражный суд. Объявление конкурсного управляющего (ликвидатора), содержащее сведения о решении арбитражного суда о признании кредитной организации банкротом и об открытии конкурсного производства (о принудительной ликвидации кредитной организации), подлежит опубликованию в газете «Коммерсантъ», «Вестнике Банка России» и в периодическом печатном издании по месту нахождения кредитной организации.

Указанная информация также размещается в Представительстве Банка России в сети Интернет на главной странице «Информация по кредитным организациям», в разделе «Ликвидация кредитных организаций» , в подразделе «Объявления конкурсных управляющих (ликвидаторов)».

Кредитор, чье требование не было предъявлено временной администрации, направляет свое требование конкурсному управляющему (ликвидатору) на почтовый адрес, указанный в объявлении, с приложением подлинных документов либо их надлежащим образом заверенных копий, подтверждающих обоснованность этих требований , или вручает требование по месту нахождения конкурсного управляющего (ликвидатора). При предъявлении требований кредитор обязан указать наряду с существом предъявляемых требований сведения о себе, в том числе фамилию, имя, отчество , дату рождения, реквизиты документа, удостоверяющего личность, почтовый адрес для направления корреспонденции (для физического лица), наименование, место нахождения (для юридического лица), а также реквизиты банковского счета (счета вклада для физических лиц), открытого на имя кредитора в одной из кредитных организаций (при его наличии), на который могут перечисляться денежные средства в рамках расчетов с кредиторами в ходе конкурсного производства (принудительной ликвидации), и припожить документы, обосновывающие указанное требование .

При предъявлении требований кредитор обязан указать наряду с существом предъявляемых требований сведения о себе, в том числе фамилию, имя, отчество , дату рождения, реквизиты документа, удостоверяющего личность, почтовый адрес для направления корреспонденции (для физического лица), наименование, место нахождения (для юридического лица), а также реквизиты банковского счета (счета вклада для физических лиц), открытого на имя кредитора в одной из кредитных организаций (при его наличии), на который могут перечисляться денежные средства в рамках расчетов с кредиторами в ходе конкурсного производства (принудительной ликвидации), и припожить документы, обосновывающие указанное требование .

Кредиторы, чьи требования были установлены на основании копий документов, для получения денежных средств в ходе расчетов с кредиторами обязаны представить конкурсному управляющему (ликвидатору) их подлинники, поскольку в соответствии с пунктом 1 статьи 50.40 Федерального закона «О несостоятельности (банкротстве) кредитных организаций» расчеты с кредиторами по удовлетворению требований, включенных в реестр требований кредиторов на основании копий документов, осуществляются только при предъявлении подлинных документов, подтверждающих обоснованность этих требований.

В ходе принудительной ликвидации либо при ликвидации в порядке конкурсного производства расчеты с кредиторами производятся по заявленным и установленным требованиям кредиторов. Удовлетворение установленных требований кредиторов осуществляется в соответствии с очередностью, установленной статьей 1 34 Федерального закона «О несостоятельности (банкротстве) » , с учетом особенностей, установленных статьей 50.36 Федерального закона «О несостоятельности (банкротстве) кредитных организаций».

Публикация «О признании должника банкротом и об открытии конкурсного производства»

Публикация «О признании должника банкротом и об открытии конкурсного производства» | BLCONS GROUPЭлектронная заявка на публикацию в газете «Коммерсантъ» предоставляется на информационном носителе или направляется по электронной почте: vestnik@blcons. ru. Если при сохранении электронной заявке программа сообщает об ошибке: «Не заполнены обязательные поля» в разделе оплаты сообщения, необходимо нажать на кнопку «Сохранить временно».

ru. Если при сохранении электронной заявке программа сообщает об ошибке: «Не заполнены обязательные поля» в разделе оплаты сообщения, необходимо нажать на кнопку «Сохранить временно».

Порядок публикации

Сообщение о признании должника банкротом и об открытии конкурсного производства должно содержать (ст. 128 Федерального закона):

- наименование должника;

- адрес должника;

- основной государственный регистрационный номер (ОГРН) / основной государственный регистрационный номер индивидуального предпринимателя (ОГРНИП);

- идентификационный номер налогоплательщика (ИНН);

- код причины постановки на учет (КПП);

- наименование арбитражного суда, в производстве которого находится дело о банкротстве;

- номер дела;

- дата принятия арбитражным судом решения о признании кредитной организации банкротом и об открытии конкурсного производства;

- дата закрытия реестра требований кредиторов, определяемый в соответствии с п.

1 ст. 142 Федерального закона;

1 ст. 142 Федерального закона; - адрес должника для заявления кредиторами своих требований к должнику;

- сведения о конкурсном управляющем;

- сведения о соответствующей саморегулируемой организации.

Сообщение о признании кредитной организации банкротом и об открытии конкурсного производства должно содержать (п. 2, ст. 50.17 Федерального закона от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций»):

- наименование и иные реквизиты кредитной организации, признанной банкротом;

- наименование арбитражного суда, в производстве которого находится дело о банкротстве;

- номер дела;

- дата принятия арбитражным судом решения о признании кредитной организации банкротом и об открытии конкурсного производства;

- дата закрытия реестра требований кредиторов, определяемый в соответствии с п. 2 ст. 50.28 настоящего Федерального закона;

- дата истечения установления требований кредиторов первой очереди для целей предварительныз выплат, определяемый в соответствии с п.

3 статьи 50.38 Федерального закона от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций»;

3 статьи 50.38 Федерального закона от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций»; - адрес кредитной организации для предъявления кредиторами своих требований к кредитной организации;

- сведения о конкурсном управляющем, включающие наименование и адрес конкурсного управляющего для направления ему корреспонденции.

[contact-form-7 title=»Форма обратного звонка»]Определением Арбитражного суда города Москвы от 23.12.2009 по делу № А-457/124 Общество с ограниченной ответственностью «Лютик» города Москвы (ОГРН 1234567890123, ИНН 1234567890, место нахождения: 100000, г. Москва, ул. Место нахождения, д. 92, к. 1) признано несостоятельным (банкротом). Арбитражный управляющий, Иванов Иван Иванович (Некоммерческое партнёрство «Саморегулируемая ассоциация арбитражных управляющих города Москвы», место нахождения: 200000, г. Москва, ул. Нахождения СРО, д. 92, к. 1) данным сообщением уведомляет о проведении собрания кредиторов, которое состоится 23.12.2009 г. в 09:00 по адресу: 500000, г.

Москва, ул. Проведения заседания, д. 92, к. 1. Повестка собрания кредиторов: 1. Избрание 2. Выборы 3. Уточнение 4. Подготовка. Ознакомление с материалами, подлежащими рассмотрению собранием кредиторов: будет возможно в день проведения. Регистрация участников собрания будет осуществляться: непосредственно перед собранием кредиторов с 08:00 до 09:00. Следующее судебное заседание по рассмотрению дела о банкротстве состоится 25.05.2010 г. в 10:00 по адресу: 400000, г. Димитровград, ул. Собрания кредиторов, д. 5. Требования кредиторов принимаются по адресу: 100000, г. Москва, ул. Место нахождения, д. 92, к. 1.

Примерный текст публикации

<div role=»form» lang=»en-US» dir=»ltr»>

<div><p role=»status» aria-live=»polite» aria-atomic=»true»></p> <ul></ul></div>

<form action=»/commersant-newspaper/publication-on-declaring-a-debtor-bankrupt/#wpcf7-f7508-o1″ method=»post» novalidate=»novalidate» data-status=»init»>

<div>

<input type=»hidden» name=»_wpcf7″ value=»7508″ />

<input type=»hidden» name=»_wpcf7_version» value=»5. 4.2″ />

<input type=»hidden» name=»_wpcf7_locale» value=»en_US» />

<input type=»hidden» name=»_wpcf7_unit_tag» value=»wpcf7-f7508-o1″ />

<input type=»hidden» name=»_wpcf7_container_post» value=»0″ />

<input type=»hidden» name=»_wpcf7_posted_data_hash» value=»» />

<input type=»hidden» name=»_wpcf7_recaptcha_response» value=»» />

</div>

<p>Ваше имя (обязательно)<br />

<span><input type=»text» name=»your-name» value=»» size=»40″ aria-required=»true» aria-invalid=»false» /></span> </p>

<p>Телефон для связи (обязательно)<br />

<span><input type=»tel» name=»your-phone» value=»» size=»40″ aria-required=»true» aria-invalid=»false» /></span> </p>

<p><input type=»submit» value=»Перезвоните мне» /></p>

<div aria-hidden=»true»></div></form></div>

4.2″ />

<input type=»hidden» name=»_wpcf7_locale» value=»en_US» />

<input type=»hidden» name=»_wpcf7_unit_tag» value=»wpcf7-f7508-o1″ />

<input type=»hidden» name=»_wpcf7_container_post» value=»0″ />

<input type=»hidden» name=»_wpcf7_posted_data_hash» value=»» />

<input type=»hidden» name=»_wpcf7_recaptcha_response» value=»» />

</div>

<p>Ваше имя (обязательно)<br />

<span><input type=»text» name=»your-name» value=»» size=»40″ aria-required=»true» aria-invalid=»false» /></span> </p>

<p>Телефон для связи (обязательно)<br />

<span><input type=»tel» name=»your-phone» value=»» size=»40″ aria-required=»true» aria-invalid=»false» /></span> </p>

<p><input type=»submit» value=»Перезвоните мне» /></p>

<div aria-hidden=»true»></div></form></div>

Продление срока конкурсного производства: невозможное возможно — Аналитика

13 ноября 2008Продление срока конкурсного производства: невозможное возможно

Продление срока конкурсного производства: невозможное возможно

Конкурсное производство является конечной стадией в процессе несостоятельности (банкротства). В результате проведения конкурсного производства прекращается существование юридического лица или предпринимательская деятельность гражданина.

В результате проведения конкурсного производства прекращается существование юридического лица или предпринимательская деятельность гражданина.

По мнению О.А. Никитиной, «конкурсное производство представляет собой специальную форму ликвидации, используемую в случаях признания должника несостоятельным (банкротом), цели которой состоят в соразмерном удовлетворении требований кредиторов, а также в охране интересов сторон от неправомерных действий в отношении друг друга» (Никитина О.А. О некоторых вопросах, связанных с удовлетворением требований кредиторов при ликвидации должника // Хозяйство и право. 1996. № 6. С. 92).

Процедура конкурсного производства носит характер публичных правоотношений, поскольку затрагивает как интересы самого юридического лица (банкрота), его кредиторов, так и общества в целом. Поэтому она имеет важное социальное значение.

Основная цель конкурсного производства – распределение полученных от реализации имущества должника средств кредиторам в порядке, установленном законодательством. Одновременно конкурсное производство охраняет имущественные интересы участников процесса банкротства от неправомерных действий в отношении друг друга. В связи с этим конкурсное производство «представляет собой процедуру, которая применяется к должнику, уже признанному банкротом, и направлена на соразмерное удовлетворение требований кредиторов» (Карелина С.А. Правовое регулирование несостоятельности (банкротства). М., 2006. С. 182).

Одновременно конкурсное производство охраняет имущественные интересы участников процесса банкротства от неправомерных действий в отношении друг друга. В связи с этим конкурсное производство «представляет собой процедуру, которая применяется к должнику, уже признанному банкротом, и направлена на соразмерное удовлетворение требований кредиторов» (Карелина С.А. Правовое регулирование несостоятельности (банкротства). М., 2006. С. 182).

Основанием открытия конкурсного производства является признание должника банкротом по решению арбитражного суда.

С момента введения конкурсного производства арбитражным судом назначается конкурсный управляющий, который является важнейшей фигурой в процессе конкурсного производства.

Конкурсный управляющий должника с момента его утверждения арбитражным судом до даты прекращения производства по делу о банкротстве осуществляет полномочия руководителя должника и иных органов управления должника, а также собственника имущества должника — унитарного предприятия, проводит в ходе конкурсного производства ряд мероприятий, предусмотренных федеральными законами, регулирующими вопросы несостоятельности (банкротства). В его обязанности, в том числе, входит принятие в ведение имущества должника, проведение инвентаризации этого имущества, его оценка, обеспечение сохранности. Он проводит анализ финансового состояния должника; предъявляет к третьим лицам, имеющим задолженность перед должником, требования о ее взыскании; принимает меры по поиску, выявлению и возврату имущества должника, находящегося у третьих лиц, путем предъявления исков о признании недействительными сделок, совершенных должником, виндикационных исков; обеспечивает исполнение судебных решений; осуществляет реализацию имущества должника; распределяет денежные средства либо имущество между кредиторами; осуществляет ликвидацию юридического лица — банкрота.

В его обязанности, в том числе, входит принятие в ведение имущества должника, проведение инвентаризации этого имущества, его оценка, обеспечение сохранности. Он проводит анализ финансового состояния должника; предъявляет к третьим лицам, имеющим задолженность перед должником, требования о ее взыскании; принимает меры по поиску, выявлению и возврату имущества должника, находящегося у третьих лиц, путем предъявления исков о признании недействительными сделок, совершенных должником, виндикационных исков; обеспечивает исполнение судебных решений; осуществляет реализацию имущества должника; распределяет денежные средства либо имущество между кредиторами; осуществляет ликвидацию юридического лица — банкрота.

Срок конкурсного производства не может превышать одного года, однако арбитражный суд вправе продлить его на шесть месяцев (п.2 ст. 124 ФЗ «О несостоятельности (банкротстве)»). Таким образом, установленный законодательством предел срока конкурсного производства составляет 18 месяцев. Дальнейшее продление срока конкурсного производства Законом «О несостоятельности (банкротстве)» не предусмотрено.

Дальнейшее продление срока конкурсного производства Законом «О несостоятельности (банкротстве)» не предусмотрено.

Ходатайство о продлении срока конкурсного производства рассматривается в судебном заседании в коллегиальном составе суда, где непосредственно исследуются все доводы в обоснование данного ходатайства.

О продлении срока конкурсного производства арбитражный суд выносит определение, которое может быть обжаловано в суд апелляционной инстанции в соответствии с пунктом 3 статьи 61 Закона «О несостоятельности (банкротстве)» в течение четырнадцати дней с момента его принятия.

То обстоятельство, что действующий Закон о банкротстве, в отличие от Закона 1998 года, не допускает продления срока конкурсного производства более чем на шесть месяцев, вероятно, объясняется тем, что конкурсные управляющие зачастую необоснованно затягивали конкурсное производство на срок, доходивший иногда до нескольких лет, что приводило к дополнительному расходованию денежных средств из конкурсной массы на его проведение, а также на вознаграждение конкурсного управляющего. Так, например, в Арбитражном суде города Москвы в 2006 году находились в производстве дела о банкротстве юридических лиц, конкурсное производство по которым длится 7 лет и более (Пулова Л.В. К вопросу о сроках проведения конкурсного производства в отношении должников, подлежащих процедуре банкротства // Вестник арбитражного суда города Москвы. 2006. № 4).

Так, например, в Арбитражном суде города Москвы в 2006 году находились в производстве дела о банкротстве юридических лиц, конкурсное производство по которым длится 7 лет и более (Пулова Л.В. К вопросу о сроках проведения конкурсного производства в отношении должников, подлежащих процедуре банкротства // Вестник арбитражного суда города Москвы. 2006. № 4).

Однако полагаем, при необходимости в исключительных случаях арбитражный суд все-таки вправе продлить срок конкурсного производства сверх установленного Законом срока.

Очевидно, что признание невозможности увеличения срока конкурсного производства могло бы привести к сложным последствиям на практике. Это связано, прежде всего, с возникновением новых обстоятельств или обнаружением ранее неизвестного имущества должника, в связи с чем может понадобиться дополнительный промежуток времени для надлежащего проведения конкурсного производства.

Так, например, по окончании конкурсного производства, срок которого уже был продлен, вдруг может оказаться, что у должника существует еще не реализованное имущество за пределами РФ, или отсутствуют правоустанавливающие документы на некоторые объекты недвижимого имущества, либо обнаружилось имущество, находящееся у третьих лиц без должных оснований, что требует обращения в суд с виндикационным (или иным) иском. Единственный выход в подобных ситуациях — продление конкурсного производства, так как юридическое лицо не может быть ликвидировано при указанных обстоятельствах.

Единственный выход в подобных ситуациях — продление конкурсного производства, так как юридическое лицо не может быть ликвидировано при указанных обстоятельствах.

В частности, возникает вопрос о порядке действий в ситуации, когда срок конкурсного производства заканчивается, но не все денежные средства распределены между кредиторами. Из буквального толкования статьи 124 ФЗ «О несостоятельности (банкротстве)» следует, что необходимо прекращать конкурсное производство и распределять оставшееся имущество органам местного самоуправления по месту нахождения имущества должника (в соответствии с нормами статьи 148 Закона).

На решение данной проблемы было направлено вынесенное Пленумом ВАС РФ постановление от 8 апреля 2003 года № 4. В постановлении установлено, что «по смыслу пункта 2 статьи 124 Закона о банкротстве по истечении установленного годичного срока конкурсное производство может быть продлено судом в исключительных случаях с целью завершения конкурсного производства по мотивированному ходатайству конкурсного управляющего» (п. 16). Очевидно, что из текста данного постановления не следует однозначный ответ на вопрос о продлении срока конкурсного производства свыше восемнадцати месяцев, а также о том, что может рассматриваться в качестве исключительного случая, являющегося основанием для продления срока конкурсного производства.

16). Очевидно, что из текста данного постановления не следует однозначный ответ на вопрос о продлении срока конкурсного производства свыше восемнадцати месяцев, а также о том, что может рассматриваться в качестве исключительного случая, являющегося основанием для продления срока конкурсного производства.

Ранее в информационном письме Президиума ВАС РФ от 14 июня 2001 года № 64 «О некоторых вопросах применения в судебной практике Федерального закона «О несостоятельности (банкротстве)» было указано, что продолжительность конкурсного производства определяется исходя из обстоятельств дела и с учетом соответствующих требований Закона о банкротстве. Полагаем, что данное мнение по поводу обозначенной проблемы является более правильным.

Однако в настоящее время практика продления срока конкурсного производства на срок свыше 18 месяцев отсутствует. Такая практика существовала по прежнему Закону «О несостоятельности (банкротстве)» от 8 января 1998 года № 6-ФЗ.

Анализ имеющейся судебной практики свидетельствует, что основанием продления срока конкурсного производства являлось принятие мер к поиску и возврату имущества должника.

Так, в частности, постановлением Федерального арбитражного суда Московского округа от 10 октября 2001 года № КГ-А40/5672-01 установлено, что отсутствие рассмотрения арбитражным судом иска о признании сделки недействительной, проведение не всех необходимых мероприятий, направленных на поиск и возврат недвижимого имущества, являются достаточными основаниями для продления срока конкурсного производства.

В связи с отсутствием в законодательстве перечня исключительных обстоятельств, при наступлении которых конкурсный управляющий вправе ходатайствовать о продлении срока конкурсного управления, целесообразно определить некоторые из таких обстоятельств, наиболее часто встречающиеся на практике:

1) необходимость проведения повторных торгов по продаже имущества должника;

2) возникновение трудностей по установлению местонахождения имущества или материальных ценностей, что в результате затрудняет составление анализа финансового состояния должника;

3) необходимость оформления правоустанавливающих документов на недвижимое имущество должника;

4) нахождение имущества должника в разных городах, областях, а также за пределами РФ, в результате чего сроки его оценки и продажи увеличиваются;

5) необходимость дополнительного времени для поиска, выявления и истребования имущества, находящегося у третьих лиц;

6) необходимость окончания судебных разбирательств по вопросу принадлежности тех или иных объектов должнику;

7) определенные временные затраты в связи с назначением нового конкурсного управляющего: конкурсный управляющий по личным мотивам вправе заявить в арбитражный суд ходатайство о своем досрочном освобождении от исполнения обязанностей, либо в результате ненадлежащего исполнения своих обязанностей конкурсным управляющим возникает необходимость отстранения его от должности и утверждения нового конкурсного управляющего, на которого возлагается выполнение всех конкурсных мероприятий./103060153-56a067295f9b58eba4b045d3.jpg)

Одновременно в соответствии с пунктом 3 статьи 143 ФЗ «О несостоятельности (банкротстве)» конкурсный управляющий обязан по требованию арбитражного суда предоставлять арбитражному суду все сведения, касающиеся конкурсного производства, в том числе отчет о своей деятельности. Положения статьи 149 Закона предоставляют только арбитражному суду решать вопрос о завершении конкурсного производства в отношении должника, то есть сделать вывод об отсутствии у должника имущества, за счет которого возможно удовлетворение требований кредиторов, о выполнении управляющим всех возложенных на него законом обязанностей.

Не вызывает сомнений, что не реализованное управляющим имущество должника либо реализация его имущества с нарушением порядка, установленного ФЗ «О несостоятельности (банкротстве)», невыполнение либо ненадлежащее выполнение конкурсным управляющим возложенных на него обязанностей может явиться препятствием для завершения процедуры конкурсного производства. У арбитражного суда в силу пункта 2 статьи 124 Закона о банкротстве отсутствует право по своей инициативе продлить процедуру конкурсного производства.

Арбитражный суд, установив при рассмотрении отчета конкурсного управляющего о завершении процедуры конкурсного производства допущенные управляющим нарушения, может только предложить управляющему их устранить. Заставить конкурсного управляющего устранить выявленные нарушения суд не имеет возможности.

Поскольку статьей 143 Закона о банкротстве относит суд к органам, контролирующим деятельность управляющего, суд вправе при рассмотрении отчета управляющего указать на недостатки отчета и нарушения закона, допущенные управляющим при осуществлении конкурсного производства, если управляющий после указания на них судом не исправил и не устранил их (Л.В. Пулова).

Вместе с тем на период устранения допущенных конкурсным управляющим нарушений суд вправе отложить дело. Сроки отложения дела регулируются Арбитражным процессуальным кодексом и, как правило, не должны превышать один месяц. Однако указанный срок может оказаться недостаточным для завершения всех необходимых процедур, в результате чего дело может откладываться неоднократно.

Многократное использование механизма отложения дела приводит к нерациональному распределению процессуального времени, необходимого для рассмотрения дел, увеличивает объем работы судей и работников судебного аппарата, связанный с организацией и проведением судебных заседаний, их последующим отложением, вынесением судебных актов, их изготовлением и рассылкой.

В связи с изложенным полагаем целесообразным внести изменения в статью 124 ФЗ «О несостоятельности (банкротстве)» в части продолжительности срока конкурсного производства, а также возможности его продления исходя из обстоятельств дела с учетом общего смысла норм законодательства о банкротстве.

ликвидация через банкротство • Гестион

Исключение компании из ЕГРЮЛ со списанием непогашенной задолженности

Банкротство в упрощенном порядке существенно сокращает сроки процедуры — до шести-восьми месяцев вместо двух-трех лет. Банкротство такого вида начинается сразу с конкурсного производства, минуя меры по восстановлению платежеспособности должника, т. е. максимально соответствует цели должника по избавлению от кредиторских требований.

е. максимально соответствует цели должника по избавлению от кредиторских требований.

Признаки банкротства выявляются на стадии промежуточного ликвидационного баланса.

По завершении процедуры вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ.

Порядок упрощенной процедуры банкротства

- Собственник принимает решение о добровольной ликвидации компании.

- Компания готовит промежуточный ликвидационный баланс.

- В арбитражный суд подается иск о банкротстве.

- В случае, если заявление принято к производству, вводится процедура банкротства, по окончании которой компания исключается из ЕГРЮЛ.

Полная процедура банкротства детально регулируется законодательством и предусматривает сложную с юридической и затратную с финансовой точки зрения процедуру, состоящую из комплекса мер: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство.

Как видно, первые три этапа обеспечивают, скорее, интересы кредитора, поскольку направлены на восстановление платежеспособности должника или спасение компании. Если внешний управляющий выясняет, что компания жизнеспособна, он назначает меры по ее реабилитации. Но если Вы представляете сторону должника, то Ваша цель — избавиться от кредиторских требований малой ценой, навсегда и без угрозы негативных последствий для Вас. И именно упрощенная процедура банкротства может представлять для Вас наибольший интерес.

При упрощенной процедуре банкротство начинается сразу с конкурсного производства, позволяя сэкономить время и финансы на оплате услуг арбитражного управляющего. Арбитражный суд утверждает конкурсного управляющего из состава членов саморегулируемой организации арбитражных управляющих.

По завершении процедуры признания должника банкротом вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ с получением соответствующего свидетельства.

Для кого интересна упрощенная процедура?

- Для компаний, имеющих задолженность перед кредиторами в любом размере (минимальный размер долга не установлен), которые не смогут исполнить свои обязательства в течение трех месяцев.

- Для ликвидирующихся компаний, имеющих непогашенные требования и опасающихся риска назначения налоговой проверки при ликвидации.

На сегодняшний день процедура упрощенного банкротства хотя и эффективна, но связана с определенными рисками, ввиду того, что вступил ряд изменений в соответствующий федеральный закон, в частности, должник, который инициирует процедуру банкротства, не может выбрать арбитражного управляющего. Он назначается судом, а это значит, что процедура упрощенного банкротства сегодня полностью зависит от честности и объективности арбитражного управляющего, что зачастую ставит должников в неприятное положение.

Таким образом, самая действенная фигура при банкротстве — это кредитор, имеющий исполнительный лист, на основании которого он обращается с требованием о признании должника несостоятельным (банкротом), поскольку в этом случае именно кредитор выбирает арбитражного управляющего, а значит, контролирует процедуру банкротства.

Конкурсное производство, срок проведения, последствия

Конкурсное производство – это финальная процедура процесса банкротства организации-должника.

Цель процедуры

Основополагающая цель конкурсного производства несостоятельности – соразмерное удовлетворение кредиторских требований по погашению накопленных долгов. В качестве дополнительных задач данной процедуры можно выделить нацеленность на ликвидацию организации, поиск и аккумулирование в конкурсную массу всего имущества должника-юрлица.

Данный этап дела о несостоятельности может быть введен исключительно по решению суда. Инициирование старта конкурсного производства одобряется судьей, если он решит, что шансы для восстановления платежеспособности компании в ходе реабилитационных процедур отсутствуют (либо они на деле не доказали своей целенаправленной эффективности).

В решении суда об открытии конкурсного производства должны быть информация о признании несостоятельности юрлица-должника, назначении управляющего, сроках процедуры и ее последствиях. Данное решение должно быть обязательно опубликовано в СМИ.

Данное решение должно быть обязательно опубликовано в СМИ.

Собрание кредиторов в конкурсном производстве

Важное значение в ходе банкротного производства принадлежит собранию кредиторов. На нем решаются ключевые вопросы относительно компании-должника, которые входят в компетенцию только собрания. В их числе:

- привлечение к оценке имущества независимых компаний;

- определение порядка продажи собственности или уступки прав требования;

- рассмотрение и анализ отчета финуправляющего о ходе процесса или финансовом состоянии должника;

- внесение ходатайств об устранении управляющего;

- заключение мирового соглашения между собранием кредиторов и должником;

- избрание комитета кредиторов;

- обжалование действий управляющего и решений арбитражного суда.

Отдельные решения могут быть переданы к компетенции избранного комитета кредиторов.

Срок предъявления требований кредиторов в последнем этапе банкротства

Требования кредиторов предъявляются в любое время, пока длится конкурсное производство. Но когда они заявлены до момента закрытия реестра, то такие кредиторы переходят в статус конкурсных и они обладают приоритетом перед кредиторами, не включенными в реестр.

Но когда они заявлены до момента закрытия реестра, то такие кредиторы переходят в статус конкурсных и они обладают приоритетом перед кредиторами, не включенными в реестр.

Реестр считается открытым в течение 2-х месяцев после публикации соответствующего сообщения о присвоении юрлицу статуса банкрота. Такая информация передается управляющим в 10-дневный срок после вынесения судом решения о несостоятельности юрлица. Сведения публикуются в официальном печатном (газета «Коммерсант») и/или электронном ресурсе (Федреестр). Указанный двухмесячный срок не подлежит восстановлению даже в судебном порядке.

Срок конкурсного производства

Конкурсное производство длится в общем случае полгода, но по ходатайству участников процесса оно может быть продлено. Максимальный срок пролонгации – 6 месяцев.Решение о продлении принимает только арбитражный суд. Причинами, обусловившими изменение срока процедуры, могут быть розыск имущества, незавершенный процесс его продажи. Период производства также зависит от того, насколько быстро осуществляется опись имущества юрлица.

Период производства также зависит от того, насколько быстро осуществляется опись имущества юрлица.

Следовательно, с учетом продления данный этап не может длиться более 1 года.

Конкурсный управляющий это

На конкурсного управляющего возлагаются функции управления компанией в рассматриваемый период. Он полностью контролирует все вверенное ему имущество должника.

К функционалу и обязанностям управляющего входит опись и оценка имущества (при необходимости привлечение специализированной оценочной компании), охрана имущества. Если должник скрывает имущество или вывел его через сомнительные сделки, то задача конкурсного управляющего оспорить их, разыскать и вернуть собственность в конкурсную массу.

В перечень обязанностей управляющего входит увольнения рабочего персонала и выплаты им всех положенных вознаграждений.

Управляющий контролирует требования и удостоверяет своей подписью решения собрания кредиторов.

После завершения процедуры банкротства управляющий передает в архив все документы должника.

Кто назначает конкурсного управляющего при банкротстве

Управляющий назначается арбитражем. При этом за собранием кредиторов закрепляется право предложить суду свою кандидатуру управляющего.

Назначенная кандидатура управляющего фиксируется в соответствующем определении суда. Если участники процедуры не согласны с назначением, то они могут обжаловать его.

Смена управляющего в конкурсном производстве

Управляющего можно отстранить по ходатайству собрания кредиторов, но при наличии веской причины. Так, судебная практика показывает, что даже при грубых огрехах в работе поменять управляющего непросто.

Так, нарушения в виде пропуска сроков предоставления отчетности, невыполнения требований кредиторов, затягивания сроков оценки имущества не являются существенными основаниями для его отстранения, если это не привело к убыткам самого должника или его кредиторов.

Конкурсная масса при несостоятельности

Формирование конкурсной массы – одна из важнейших процедур при ликвидации компании. В нее входит все то имущество юрлица, которое принадлежало ему на момент объявления банкротом.

В нее входит все то имущество юрлица, которое принадлежало ему на момент объявления банкротом.

Это могут быть деньги, дебиторская задолженность, недополученное целевое финансирование, долгосрочные инвестиции, доходы от участия в других юрлицах, основные средства, нематериальные активы и пр.

При формировании конкурсной массы обязательно нужно пройти три этапа:

- инвентаризация имущества;

- его оценка;

- исключение объектов, не входящих в нее.

Имущество, которое было изъято из оборота, подлежит передаче собственнику.

Распродажа имущества банкротов

Имущество банкрота распродается в ходе торгов и аукционов. Они проводятся сегодня исключительно на специализированных электронных торговых площадках и участвовать в них может любое физическое или юридическое лицо, у которых есть электронная подпись

Для участия в торгах обязательно нужно внести задаток для подтверждения серьезности намерений.

В случае проигрыша он не возвращается.

Перед торгами все имущество оценивается и определяется его рыночная цена. Именно она является стартовой при продаже. Изначально торги банкротства идут на повышение и победителем становится участник, предложивший наибольшую цену.

Если имущество несостоятельных должников так и не удалось реализовать на указанном этапе, изначальная стартовая стоимость еженедельно снижается. Наконец, торги идут на понижение. Если и такая крайняя мера не привела к положительному результату, имущество возвращается должнику.

Акции при конкурсном производстве

При ликвидации компании, которая работала в форме закрытого (ЗАО) или открытого(ОАО) акционерного общества, возникают вопросы, как распорядиться ее акциями. Акции удостоверяют права владельца на участие в управлении компанией.

Акционеры имеют полное право распоряжаться акциями по своему усмотрению: они могут их продать или подарить. Получать на это согласие от других акционеров не требуется. При этом согласно действующему законодательству, никаких ограничений при банкротстве общества на права акционеров не налагаются.

При этом согласно действующему законодательству, никаких ограничений при банкротстве общества на права акционеров не налагаются.

Даже в ходе конкурсного производства акционер вправе продать принадлежащие ему акции. Другой вопрос, что вряд ли найдутся желающие для их приобретения. Ведь выплата дивидендов по акциям в ходе конкурсного производства не производится и права требования собственников компании удовлетворяются в последнюю очередь.

Ходатайство о продлении конкурсного производства

Для продления процедуры управляющий должен обратиться в арбитраж с ходатайством. В нем указываются причины, которые не позволили конкурсному производству уложиться в шестимесячный срок. Например, на то, что не удалось в указанный период полностью сформировать конкурсную массу и произвести расчеты с кредиторами.

К ходатайству прилагаются документы, подтверждающие изложенные обязательства, а также копию собрания кредиторов (на котором выражено согласие с продлением производства) и отчета управляющего.

Ходатайство о завершении последней процедуры несостоятельности

В том случае, когда все мероприятия конкурсного производства были выполнены, т.е. продано имущество, деньги распределены между кредиторами, дела переданы в архив и выполнены прочие формальности арбитражный управляющий может подать в суд ходатайство о завершении конкурсного производства. В нем указывается просьба о завершении процесса по принудительной ликвидации юрлица-должника.

К ходатайству нужно приложить отчет управляющего, реестр требований; документы, подтверждающие продажу имущества и удовлетворение кредиторских требований.

Образец ходатайства можно запросить в секретариате арбитражного суда.

Порядок удовлетворения требований кредиторов

Требования кредиторов предполагают определенную очередность в их удовлетворении. Закон о несостоятельности содержит указание на три ступени кредиторов. Предусмотренная очередность предполагает, что выплаты каждой последующей очереди производятся только после полного исполнения по обязательствам в рамках — предыдущей.

К кредиторам первой очереди относят физлиц, перед которыми у должника есть ответственность за причинение морального ущерба или вреда жизни и здоровью.

Во вторую очередь происходят выплаты зарплаты, выходных пособий при увольнении, авторских гонораров работникам.

Кредиторы третьей очереди – это конкурсные кредиторы (из реестра) и государственные организации (ФНС), которым сейчас обеспечивается равная защита по обязательным платежам. Затем уже удовлетворяются кредиторские требования, не включенные в реестр.

Последствия введения конкурсного производства

С момента открытия процедуры происходят следующие изменения в работе должника:

- прекращается начисление штрафов и неустоек;

- аннулируются все сделки, которые предполагают отчуждение имущества банкрота;

- сведения о финансово-экономическом положении более не являются коммерческой тайной;

- полномочия высшего руководства прекращаются;

- снимается арест и иное обременение с имущества.

Завершается процедура конкурсного производства ликвидацией компании. С нее снимаются все обязательства, даже если в ходе продажи конкурсной массы вырученной суммы оказалось недостаточно для погашения всех долгов.

Подача документов без адвоката | Суды США

Подача заявления о банкротстве в соответствии с главой 7 или 13 требует тщательной подготовки и понимания юридических вопросов. Непонимание закона или ошибки в процессе могут повлиять на ваши права. Работникам судов и судьям по делам о банкротстве законом запрещено давать юридические консультации.

Ниже приводится список способов, которыми ваш адвокат может помочь вам в вашем деле.

- Проконсультируем вас, стоит ли подавать заявление о банкротстве.

- Посоветуйте, по какому разделу подавать.

- Проконсультируем вас о возможности погашения ваших долгов.

- Сообщите вам, сможете ли вы оставить себе дом, машину или другое имущество после подачи заявления.

- Сообщите вам о налоговых последствиях подачи документов.

- Проконсультируем вас о том, следует ли продолжать платить кредиторам.

- Объясните вам закон и процедуры банкротства.

- Помочь вам заполнить и подать формы.

- Помогите вам с большинством аспектов вашего дела о банкротстве.

Ожидается, что стороны pro se соблюдают правила и процедуры федеральных судов и должны быть знакомы с Кодексом США о банкротстве, Федеральными правилами процедуры банкротства и местными правилами суда, в котором возбуждено дело. Местные правила, наряду с другой полезной информацией, размещены на веб-сайте суда и доступны на стойке регистрации местного суда. Работникам судов и судьям по делам о банкротстве законом запрещено давать юридические консультации.

Формы банкротства доступны для общественности бесплатно.

- Используйте формы, пронумерованные в серии 100, для подачи заявления о банкротстве физических лиц или супружеских пар.

- Используйте формы, пронумерованные в серии 200, если вы готовитесь к банкротству от имени не физического лица, такого как корпорация, товарищество или общество с ограниченной ответственностью (LLC).

- Индивидуальные предприниматели должны использовать формы, пронумерованные в серии 100.

Многие суды требуют местных форм. Прежде чем подавать какие-либо документы, вам следует проверить веб-сайт вашего суда.

Составители петиций, не являющиеся адвокатами

Если вы подаете заявление о банкротстве pro se, вам могут предложить услуги не юристы, готовящие петиции. По закону составители могут вводить информацию только в формы. Им запрещено давать юридические консультации, объяснять ответы на юридические вопросы или помогать вам в суде по делам о банкротстве. Составитель петиции должен подписать все документы, которые он готовит для вас; напечатать на документах их имя, адрес и социальное обеспечение; и предоставить вам копии всех документов.Они не могут подписывать документы от вашего имени или получать оплату судебных издержек.

Поиск юриста, включая бесплатные юридические услуги

Если вам нужна помощь в поиске юриста по банкротству, вам могут помочь приведенные ниже ресурсы. Если вы не можете позволить себе нанять адвоката, вы можете иметь право на получение бесплатных юридических услуг.

Если вы не можете позволить себе нанять адвоката, вы можете иметь право на получение бесплатных юридических услуг.

— FindLaw

Банкротство— это законный способ избавиться от большей части вашего текущего долга, прекратить притеснения со стороны кредиторов и начать все заново.Это федеральная судебная процедура. Вы подаете документы в суд по делам о банкротстве, ждете одобрения и либо отклоняете долги, либо соглашаетесь с планом погашения.

Чтобы получить это погашение долга, обычно требуется жертвовать. Возможно, вам придется продать свои активы, например машину или лодку, или получить процент от вашего дохода для погашения долга.

Узнайте больше об истории банкротства, возможных вариантах банкротства, о том, что банкротство будет означать для вашего будущего, и многом другом, воспользовавшись ссылками ниже:

История банкротства 101

Несколько ранних попыток создания универсальных правил банкротства, начиная с 1800 года, были исправлены и в конечном итоге отменены. Наконец, Конгресс принял так называемый «Закон Нельсона» в 1898 году. Кредиторы лоббировали Закон Нельсона, чтобы иметь единообразные федеральные правила банкротства. Это в значительной степени подготовило почву для банкротства, каким мы его знаем сегодня.

Наконец, Конгресс принял так называемый «Закон Нельсона» в 1898 году. Кредиторы лоббировали Закон Нельсона, чтобы иметь единообразные федеральные правила банкротства. Это в значительной степени подготовило почву для банкротства, каким мы его знаем сегодня.

В 1978 году, используя полномочия, предоставленные статьей I, раздел 8 Конституции США, Конгресс разработал гораздо более широкий «Кодекс о банкротстве».

Кодекс предусматривает несколько юридических способов погашения долгов путем банкротства. Эти различные правовые подходы перечислены в главах Кодекса и обозначаются номерами главы (например, «Банкротство в главе 7»).Они могут быть сложными. Многие люди считают, что адвокат по банкротству может помочь избежать ошибок, выбрать правильный план погашения долга и избежать проблем с судом.

С момента принятия Кодекс неоднократно изменялся и регулирует все дела о банкротстве в США.

Федеральные правила процедуры банкротства (или просто «Правила банкротства»), принятые Верховным судом США, регулируют процессы банкротства. Каждый суд по делам о банкротстве также имеет свои собственные местные правила.

Каждый суд по делам о банкротстве также имеет свои собственные местные правила.

Шесть форм банкротства

В США существует шесть различных видов банкротства.S. Каждая форма предназначена для определенной цели и имеет свои положительные и отрицательные стороны.

- Глава 7 позволяет вам погасить большую часть вашего долга после продажи («ликвидации») некоторой части вашей собственности в счет погашения кредита кредиторам. Глава 7 также предназначена для предприятий, которым необходимо закрыть свои двери из-за финансовых проблем.

- Глава 13 сохраняет вашу собственность и устанавливает план погашения с более разумными выплатами, чтобы вы могли погасить как можно большую сумму долга в течение трех-пяти лет.

- Глава 11 предназначена для предприятий, которые хотят избавиться от долгов и сократить расходы за счет реорганизации бизнеса.

- Глава 9 предназначена для городов, округов, школьных округов и муниципалитетов с долгами.

- Глава 12 предназначена для семейных фермеров и рыболовных предприятий, которым грозит долг.

- Глава 15 предназначена для иностранных дел (например, гражданин США с активами в разных странах).

Большинство людей выбирают между главой 7 и главой 13 о банкротстве, в то время как предприятия выбирают между главой 7 и главой 11.

Тип банкротства, который вы можете подать, будет зависеть от ваших активов, доходности, общего долга и ряда других факторов. Выбор не всегда зависит от вас, но ваш адвокат и управляющий банкротством могут вам посоветовать.

Для некоторых людей банкротство — неправильный ответ, и им следует рассмотреть другие варианты облегчения долгового бремени. У всех вариантов есть свои достоинства и недостатки.

Общие опасения по поводу банкротства

Хотя банкротство является важным инструментом в решении ваших долговых проблем, оно все же может беспокоить заявителей.Очень важно знать все возможные эффекты, прежде чем подавать:

- Банкротство может снизить ваш кредитный рейтинг (но то же самое может и с продолжающейся задолженностью и просроченными платежами)

- Стоимость подачи около 500 долларов США

- Наем поверенного по банкротству может показаться недоступным для многих людей, но часто экономит деньги в долгосрочной перспективе

- Кредиторы могут подавать споры о погашении долгов

- Деньги могут быть сняты с вашей зарплаты (так называемое удержание заработной платы)

- Кредиторы могут утверждать, что данный долг не должен погашаться (окончательное решение остается за судьей по делам о банкротстве)

- Не подлежат уплате алименты, алименты и налоги

- Студенческие ссуды не подлежат погашению, если вы не докажете, что их выплата вызовет «чрезмерные трудности» (что очень трудно доказать)

- Отсутствие перечисления всех ваших долгов или активов может привести к отказу в погашении вашего долга в суде.

Вам также могут быть предъявлены обвинения в мошенничестве.

Вам также могут быть предъявлены обвинения в мошенничестве.

Адвокат по банкротству поможет вам разобраться с любыми проблемами до того, как они возникнут. Они могут остановить судебные тяжбы и преследования и сэкономить вам деньги, сделав процесс гладким. Они также могут облегчить вам понимание реальности перечисленных выше проблем и повлияют ли они на ваше дело.

Преимущества подачи заявления о банкротстве

Погашение долга и запрет кредиторам звонить или предъявлять вам иски — огромная выгода для банкротства.Есть дополнительные преимущества, которые могут произойти мгновенно или со временем:

- Банкротство в соответствии с главой 7 имеет множество исключений по банкротству, которые могут позволить вам сохранить свой дом, машину и другие предметы.

- Глава 13 поможет вам разработать план погашения, который обеспечит выход из банкротства в течение нескольких лет.

- После того, как суд одобрит ваше банкротство, он защитит вас от судебных исков и других неблагоприятных юридических проблем, пока вы работаете в процессе.

- Суд издает защитный ордер, когда вы подаете заявление о банкротстве, который называется «автоматическое приостановление».»Это мешает большинству кредиторов связываться с вами по поводу ваших долгов или предпринимать какие-либо действия по взысканию долгов.

- «Необеспеченный долг» по кредитным картам и медицинским счетам во многих случаях прощается.

- Вы все еще можете купить дом с банкротством в кредитной истории.

- Кредитный рейтинг может улучшиться через один-два года после подачи заявки, если вы избежите новой задолженности.

- Заявление о банкротстве появится в вашей проверке биографических данных, но не помешает вам получить новую работу.

Вы можете начать улучшать свое финансовое положение после того, как решите подать заявление о банкротстве. После утверждения вы получаете постановление суда о прекращении вызовов кредиторов и действий по взысканию долгов, и вы можете начать все сначала.

Процесс банкротства 101

Сначала вам следует подумать, могут ли вам помочь варианты облегчения долгового бремени или банкротство — ваш лучший вариант. Вы можете получить бесплатную консультацию у поверенного по банкротству, чтобы помочь вам принять решение.

Вы можете получить бесплатную консультацию у поверенного по банкротству, чтобы помочь вам принять решение.

Процесс потребует оформления документов, поиска документов, встречи с вашим доверенным лицом и различных встреч в суде.Как правило, с момента начала оформления документов до последней встречи в суде проходит от двух до шести месяцев.

Суд издает защитный ордер, когда вы подаете заявление о банкротстве, который называется «автоматическое приостановление». Это мешает большинству кредиторов связываться с вами по поводу ваших долгов или предпринимать какие-либо усилия по взысканию долгов. Только суд имеет право отменить автоматическое мораторий и разрешить кредиторам требовать погашения долгов.

Хотя процесс банкротства и требует времени, он разрешит ваш долговой кризис и поможет вам начать все сначала в финансовом отношении.

Банкротство: погашение долгов

Банкротство может помочь вам избавиться от некоторых видов долгов. Во многих случаях необеспеченный долг, такой как задолженность по кредитным картам и больничные счета, может быть аннулирован. Но вы не можете выплачивать алименты, алименты и большинство налогов.

Но вы не можете выплачивать алименты, алименты и большинство налогов.

Студенческие ссуды не подлежат погашению, если вы не докажете, что их погашение вызовет неоправданные трудности (что очень трудно доказать). Кроме того, кредиторы могут утверждать, что данный долг не должен погашаться при условии одобрения судьи по делам о банкротстве.

Банкротство: сохраняем свое имущество

Если у вас стабильный доход, превышающий ограничения главы 7, но вы сталкиваетесь с неуправляемыми долгами, глава 13 может быть лучшим (если не единственным) вариантом.

Одним из плюсов банкротства по главе 13 является то, что вы часто оставляете за собой большую часть своего имущества. В соответствии с главой 7 различные типы имущества могут подлежать ликвидации или продаже в счет погашения долга кредиторам. Законы штатов различаются по типам имущества, которое считается правомочным (не подлежащим освобождению) или неприемлемым (освобожденным) для продажи в случаях, предусмотренных главой 7.

Выбор между видами банкротства

Если вы соответствуете критериям приемлемости для банкротства как в главе 7, так и в главе 13, вы можете выбрать, какой тип подавать. В противном случае у вас может не быть выбора.

Лица с доходом выше среднего (для семьи такого же размера) не имеют права на участие в Главе 7, если они могут выплатить некоторый необеспеченный долг в течение пяти лет. Чтобы соответствовать требованиям главы 13, вы не должны превышать определенный уровень долга (текущие лимиты см. В разделе «Корректировка индивидуального долга»).Если вы не соответствуете этим требованиям, то банкротство по главе 13 для вас недоступно.

Обычно те, у кого есть выбор, соглашаются с банкротством согласно Главе 7. Это идеальный вариант, поскольку у них могут быть погашены все долги (кроме долга, покрытого за счет поступлений от ликвидированного имущества). Глава 7 также может быть гораздо более быстрым процессом, чем Глава 13. Однако Глава 13 может быть лучшим вариантом для тех, кто имеет достаточный доход и значительные активы.

Значительные различия в банкротстве потребителей

Существенные различия можно найти в главе 7 vs.Глава 13 Банкротство с участием:

- Ипотека и автокредит

- Долги, связанные с прошлыми преступлениями

- Задолженность по выплате алиментов, алиментов или студенческих ссуд

- Долги при разводе, имущественном соглашении или соглашении (не являющиеся алиментами)

- Заемщики по ссудам физическим лицам

- Неиспользованное ценное имущество

- Охраняемое имущество

- Предыдущее банкротство

В зависимости от ваших приоритетов или уникальной ситуации, эти области могут ограничить тип банкротства, о котором вы можете подать.Обдумайте, применимо ли что-либо из этого к вам, и поговорите с адвокатом о возможных вариантах.

Суды по делам о банкротстве и судьи по делам о банкротстве

Хотя большинство судебных дел рассматривается в гражданских или уголовных судах, банкротство имеет специальную систему судов по всей стране. В каждом судебном округе США есть собственный суд по делам о банкротстве, а в каждом штате — как минимум один округ (всего 90 округов).

В каждом судебном округе США есть собственный суд по делам о банкротстве, а в каждом штате — как минимум один округ (всего 90 округов).

Судьи по делам о банкротстве в США имеют право принимать обязательные решения по делам о банкротстве, например, по вопросам права на участие или предоставления списания долга.Однако большинство аспектов процесса банкротства осуществляется вне суда. Например, назначенный управляющий выполняет административные обязанности, предусмотренные в главах 7, 13 и других видах дел о банкротстве.

На самом деле вы очень мало общаетесь с судьей по делам о банкротстве. Большинство соискателей главы 7 даже не ходят в суд и видят судью только в том случае, если есть возражения против плана банкротства. Должники главы 13 обычно появляются в суде только один раз, на слушании по утверждению плана банкротства.Неформальное собрание кредиторов (также называемое «341 собрание» на основании Раздела 341 Кодекса) обычно проводится в офисе доверительного управляющего.

Подача заявления о банкротстве? Свяжитесь с местным прокурором

Хотя статьи в этом разделе предоставляют дополнительную информацию об основах банкротства, было бы разумным решением поговорить с квалифицированным адвокатом по делам о банкротстве рядом с вами.

Адвокат может помочь вам определить, какая форма банкротства является лучшим выбором для разрешения вашего долгового кризиса, и проведет вас через процесс подачи заявления о банкротстве.

Подробнее о связанных темах

Понимание процесса банкротства | Безграничные финансы

Что происходит при банкротстве

Банкротство позволяет должникам либо реорганизовать и реструктурировать долги, либо ликвидировать активы, которые будут использоваться для выплаты кредиторам.

Цели обучения

Различия между разными видами банкротства

Основные выводы

Ключевые моменты

- Система банкротства обычно направлена на поощрение кредиторов, которые продолжают предоставлять финансирование должникам, и отговаривает кредиторов от ускорения своих усилий по взысканию долгов.

- По делам о добровольном банкротстве должники обращаются в суд по делам о банкротстве. В случаях принудительного банкротства кредиторы подают заявление.

- Положение об автоматическом приостановлении обычно запрещает возбуждение, исполнение или обжалование действий и судебных решений против должника по взысканию иска, возникшего до подачи заявления о банкротстве.

- В соответствии с главой 7 доверительный управляющий собирает имущество должника, не освобожденное от налогов, продает его и распределяет выручку между кредиторами.

- Главы 9, 11, 12 и 13 позволяют должнику сохранить часть или все свое имущество и использовать будущие доходы для выплаты кредиторам.

Ключевые термины

- неплатежеспособный : Невозможность оплатить счета при наступлении срока их погашения.

- финансовый кризис : термин, используемый для обозначения состояния, когда обещания кредиторам нарушаются или выполняются с трудом.

Что происходит при банкротстве

Физические или юридические лица, испытывающие финансовые затруднения, могут быть вынуждены рассмотреть вопрос о банкротстве.Банкротство — это правовой статус неплатежеспособного лица или организации, то есть лица, которое не может выплатить задолженность перед кредиторами. Основное внимание в законодательстве о несостоятельности и практике реструктуризации долга предприятий уделяется не устранению неплатежеспособных организаций, а изменению финансовой и организационной структуры должников, испытывающих финансовые затруднения, с тем чтобы разрешить восстановление и продолжение их бизнеса. Система банкротства обычно направлена на поощрение кредиторов, которые продолжают предоставлять финансирование должникам, и отговаривает кредиторов от ускорения своих усилий по взысканию долгов.

Особенности банкротства в США

Дела о банкротстве бывают добровольными или принудительными. В делах о добровольном банкротстве, которые составляют подавляющее большинство возбужденных дел, должники обращаются в суд по делам о банкротстве. В случаях принудительного банкротства кредиторы подают заявление. Возбуждение дела о банкротстве создает имущественную массу. Имущество состоит из всех имущественных интересов должника на момент возбуждения дела с учетом определенных исключений и исключений.

В случаях принудительного банкротства кредиторы подают заявление. Возбуждение дела о банкротстве создает имущественную массу. Имущество состоит из всех имущественных интересов должника на момент возбуждения дела с учетом определенных исключений и исключений.

Окружные суды США обладают юрисдикцией в отношении дел о банкротстве; однако каждый районный суд может «передать» дела о банкротстве в суд по делам о банкротстве. В большинстве районных судов имеется постоянный «справочный» приказ на этот счет, так что все дела о банкротстве рассматриваются судом по делам о банкротстве. Генеральный прокурор США назначает доверенных лиц для каждого из 21 географического региона США. Эти попечители содержат и контролируют работу группы частных попечителей по делам о банкротстве согласно Главе 7.Кроме того, доверительный управляющий из США может быть заслушан по любому вопросу в любом деле о банкротстве, за исключением подачи плана реорганизации согласно Главе 11.

Автоматическая стойка

Кодекс о банкротстве предусматривает автоматическое приостановление действия в момент подачи заявления о банкротстве. Автоматическое приостановление, как правило, запрещает возбуждение, исполнение или обжалование действий и судебных решений против должника по взысканию иска, возникшего до подачи заявления о банкротстве. Другими словами, с момента подачи заявления о банкротстве должник получает право на соблюдение всех положений Кодекса о банкротстве.Автоматическое приостановление также запрещает взыскание и судебное разбирательство в отношении имущества самой конкурсной массы.

Автоматическое приостановление, как правило, запрещает возбуждение, исполнение или обжалование действий и судебных решений против должника по взысканию иска, возникшего до подачи заявления о банкротстве. Другими словами, с момента подачи заявления о банкротстве должник получает право на соблюдение всех положений Кодекса о банкротстве.Автоматическое приостановление также запрещает взыскание и судебное разбирательство в отношении имущества самой конкурсной массы.

Обеспеченному кредитору может быть разрешено принять соответствующее обеспечение, если кредитор сначала получит разрешение суда. Суд должен либо дать разрешение, либо обеспечить адекватную защиту обеспеченного кредитора от того, что стоимость его залога не уменьшится во время пребывания.

Главы Кодекса о банкротстве

Лица, ищущие судебной защиты в соответствии с Кодексом о банкротстве, могут подать прошение о судебной защите в соответствии с рядом различных глав Кодекса, в зависимости от обстоятельств. Дело обычно упоминается в главе, в которой подано ходатайство.

Дело обычно упоминается в главе, в которой подано ходатайство.

Глава 7: Ликвидация

Ликвидация согласно главе 7 является наиболее распространенной формой банкротства. В соответствии с главой 7 доверительный управляющий собирает имущество должника, не освобожденное от налогов, продает его и распределяет выручку между кредиторами. Поскольку каждый штат разрешает должникам оставлять за собой существенное имущество, большинство дел, связанных с Главой 7, относятся к случаям «отсутствия активов» — это означает, что не имеется достаточных активов, не освобожденных от налога, для финансирования распределения между кредиторами.

Глава 9: Реорганизация муниципалитетов

Банкротство по главе 9 доступно только муниципалитетам и является формой реорганизации, а не ликвидации. Поскольку муниципалитеты являются субъектами правительств штатов, полномочия Конгресса по урегулированию долгов путем банкротства ограничены. Способность муниципалитетов переписывать коллективные договоры намного выше, чем в случае корпоративного банкротства по главе 11, и может превзойти государственные меры защиты труда, позволяя городам пересматривать неустойчивые пенсионные или другие пакеты льгот, согласованные во время торговых переговоров.

Банкротство по главе 9 : Округ Джефферсон, штат Алабама, подвергся банкротству по главе 9 в 2009 году.

Главы 11, 12 и 13: Реорганизация

Банкротство в соответствии с главой 11, 12 или 13 требует более сложной реорганизации и включает в себя разрешение должнику сохранить часть или все свое имущество и использовать будущие доходы для выплаты кредиторам. Люди обычно подают главу 7 или главу 13. Глава 12 аналогична главе 13, но в определенных ситуациях она предоставляет дополнительные преимущества «семейным фермерам» и «семейным рыбакам».В главе 12 обычно предусмотрены более щедрые условия для должников, чем в сопоставимом случае с главой 13.

Глава 11 обычно представляет собой реорганизационную форму банкротства, к которой часто прибегают предприятия. Должники могут «выйти» из банкротства согласно главе 11 в течение нескольких месяцев или нескольких лет, в зависимости от размера и сложности банкротства. Кодекс о банкротстве достигает этой цели с помощью плана банкротства. За некоторыми исключениями, план может быть предложен любой заинтересованной стороной.Затем заинтересованные кредиторы голосуют за план.

За некоторыми исключениями, план может быть предложен любой заинтересованной стороной.Затем заинтересованные кредиторы голосуют за план.

Финансовый менеджмент до и во время банкротства

Чтобы избежать негативных последствий банкротства, физические и юридические лица, оказавшиеся в затруднительном финансовом положении, могут применять определенные методы финансового управления.

Цели обучения

Разработайте план управления, когда компания находится в затруднительном финансовом положении

Основные выводы

Ключевые моменты

- Недостаток банкротства состоит в том, что частным лицам становится труднее брать займы в будущем, а компании, которые реорганизованы и не распускаются, сталкиваются с риском более высокой стоимости капитала для будущих операций.

- Перед объявлением банкротства компания или физическое лицо может сократить долговые обязательства и предпринять действия по увеличению дохода и прибыльности.

- В период реорганизации компания должна сократить долг и увеличить прибыль, чтобы выйти из банкротства без потери контроля над операциями.

Ключевые термины

- взыскание : Решение о том, что третья сторона должна выплатить деньги, причитающиеся должнику, непосредственно кредитору.

Управление до и во время банкротства