| ≥ 1 млн. ₽ — 0 ₽ < 1 млн. ₽ — 1000 ₽ | 1 000 ₽ | г. Санкт-Петербург, Проспект Просвещения, 36/141. режим работы: понедельник–пятница: 11.00-20.00. суббота: 11.00-19:00 выходные дни: воскресенье | |

| 0 ₽ | 2 000 ₽ | Выборгский г. Санкт-Петербург, пр. Просвещения, д. 33, к.1; режим работы: понедельник–пятница: 9.30-20.00, суббота: 10.00 — 16.30; выходные дни: воскресенье. Гражданский проспект | |

| 0 ₽ | 2 500 ₽ | ККО «Гражданский» г.  режим работы: понедельник–пятница: 10.00-21.00. суббота: 10.00-19:00 выходные дни: воскресенье ККО «Санкт-Петербург — Проспект Просвещения» | |

| 0 ₽ | 990 ₽ | г. Санкт-Петербург, ул. Восстания, д. 8А; режим работы: понедельник–пятница: 9.30-18.00; суббота-воскресенье: выходные дни. | |

| 0 ₽ | 0 ₽ | ||

| 2 000 ₽ | 3 400 ₽ | ВСП №9055/1106 г. Санкт-Петербург, пр. Энгельса, д.124, к.1, лит. А, пом. 1-Н; режим работы: понедельник–пятница: 9.00-20.30; суббота-воскресенье: выходные дни. | |

| 600 ₽ | 600 ₽ | ДО № 39 «Московский, 6» г.  Санкт-Петербург, Московский пр., д. 6. Санкт-Петербург, Московский пр., д. 6.режим работы: понедельник–пятница: 9.00-20.00. суббота-воскресенье: выходные дни. ДО № 2 «Луначарского, 11» режим работы: понедельник–пятница: 9.00-20.00. суббота-воскресенье: выходные дни. | |

| 600 ₽ | 600 ₽ | ДО «Калининский»

г. Санкт-Петербург, Гражданский пр., 114, к.1. режим работы: понедельник–пятница: 9.30-20.00 суббота: 10.00 — 18.00 воскресенье:11.00 — 17.00 ДО «На Энгельса» | |

| 5 500 ₽ | 2 000 ₽ | ||

| 3 500 ₽ | 0 ₽ | ДО «Центральный» г.  Санкт-Петербург, ул. Дивенская, д. 1, лит. А; Санкт-Петербург, ул. Дивенская, д. 1, лит. А;режим работы: понедельник–пятница: 9.00-20.00; суббота-воскресенье: выходные дни. | |

| 0,15% от суммы аккредитива (мин.1 000 ₽) | 900 ₽ | г. Санкт-Петербург, Поварской пер., д. 2; режим работы: понедельник–пятница: 9.00-20.00; суббота-воскресенье: выходные дни. | |

| 0,3% от суммы аккредитива (мин. 3 000 ₽)₽ | 3 000 ₽ | Офис Санкт-Петербургского регионального филиала г. Санкт-Петербург, Парадная ул., д. 5, к. 1, лит. А; режим работы: понедельник–пятница: 9.30-19.30; суббота-воскресенье: выходные дни. г. Санкт-Петербург, Гражданский проспект, д. 36, лит. А пом. 18Н; | |

| 6500 ₽ | 2 000 ₽ | г. Санкт-Петербург, Торжковская ул., д. 5, БЦ «Оптима»; Санкт-Петербург, Торжковская ул., д. 5, БЦ «Оптима»;суббота-воскресенье: выходные дни. | |

| 1 000 ₽ | 1 000 ₽ | г. Санкт-Петербург, ул. Малая Конюшенная, 16/26, лит. А; режим работы: понедельник–пятница: 9.00-21.00; суббота-воскресенье: выходные дни. | |

| — | 30 дней – 1 900 ₽ 60 дней – 2 400 ₽ 90 дней — 3 600 ₽ | г. Санкт-Петербург, пл. Растрелли, д.2, лит. А; режим работы: понедельник–четверг: 9.30-17.00; пятница: 9.30-16.00 суббота-воскресенье: выходные дни. | |

| 0,2% от суммы аккредитива (мин. 3 000 ₽, макс. 50 000 ₽) | 0,25% от суммы аккредитива (макс. 5000 ₽) | г. Санкт-Петербург, Звенигородская ул., д. 22; режим работы: понедельник–четверг: 9.  00-18.00; 00-18.00; пятница: 9.00-17.00. суббота-воскресенье: выходные дни. | |

| — | 2500 ₽ | г. Санкт-Петербург, Парадная ул., д. 3, к. 2; режим работы: понедельник–пятница: 10.00-20.00; суббота-воскресенье: выходные дни. | |

| — | 1 100 ₽ | г. Санкт-Петербург, ул. Парадная д.3 корп. 2 лит. А; режим работы: понедельник–пятница: 9.00-18.00; суббота-воскресенье: выходные дни. |

Банковский аккредитив при покупке недвижимости

Аккредитивы или кредитные письма – услуга, еще недостаточно прижившаяся на российском рынке. Такой способ оплаты используется при переводе крупных сумм за автомобиль, квартиру, медицинские и косметологические услуги и т.д. Рассмотрим далее, как использовать аккредитив при покупке недвижимости.

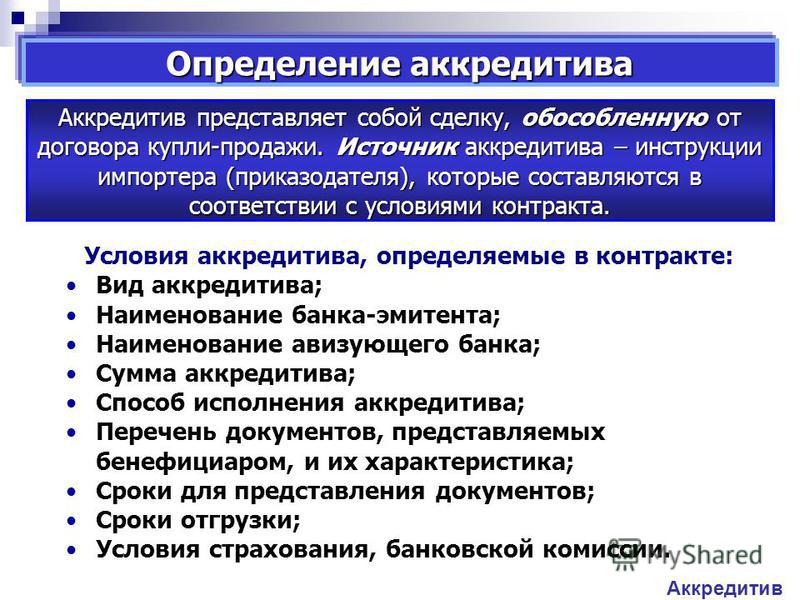

Что такое аккредитив

Аккредитация – форма расчетов, где посредником выступает банк.

Среди таких документов главным является договор о покупке. При этом если срок последнего истек, а деньги не были востребованы, то они возвращаются обратно покупателю. Если по договору приобретается недвижимость, то оплата безвозвратна. При получении договор должен иметь штамп регистрирующего органа.

Рассчитывать на аккредитив в банке могут только клиенты, являющиеся единоличными собственниками, поскольку и деньги получает один человек. При этом клиент должен быть гражданином России и иметь на территории страны постоянную регистрацию.

Банковский аккредитив может являться полной или частичной стоимостью имущества. Такие варианты возможны, например, при рассрочке оплаты или при ипотеке. Договор в обязательном порядке должен содержать указание о расчете. Также отмечается, что у прежнего владельца не возникает права залога на квартиру (это разрешено п. 5 ст. 488 ГК РФ).

Также отмечается, что у прежнего владельца не возникает права залога на квартиру (это разрешено п. 5 ст. 488 ГК РФ).

Счет продавца и кредитного письма могут различаться. Так, аккредитив открывается в одном учреждении, а деньги востребуются в другом. При передаче средств через прочую организацию взимается комиссия в размере 1%.

Виды банковских аккредитивов

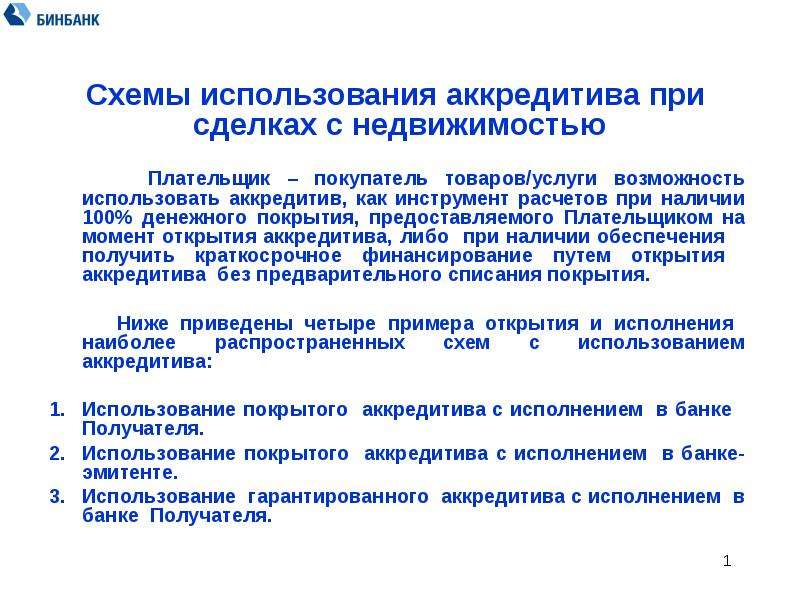

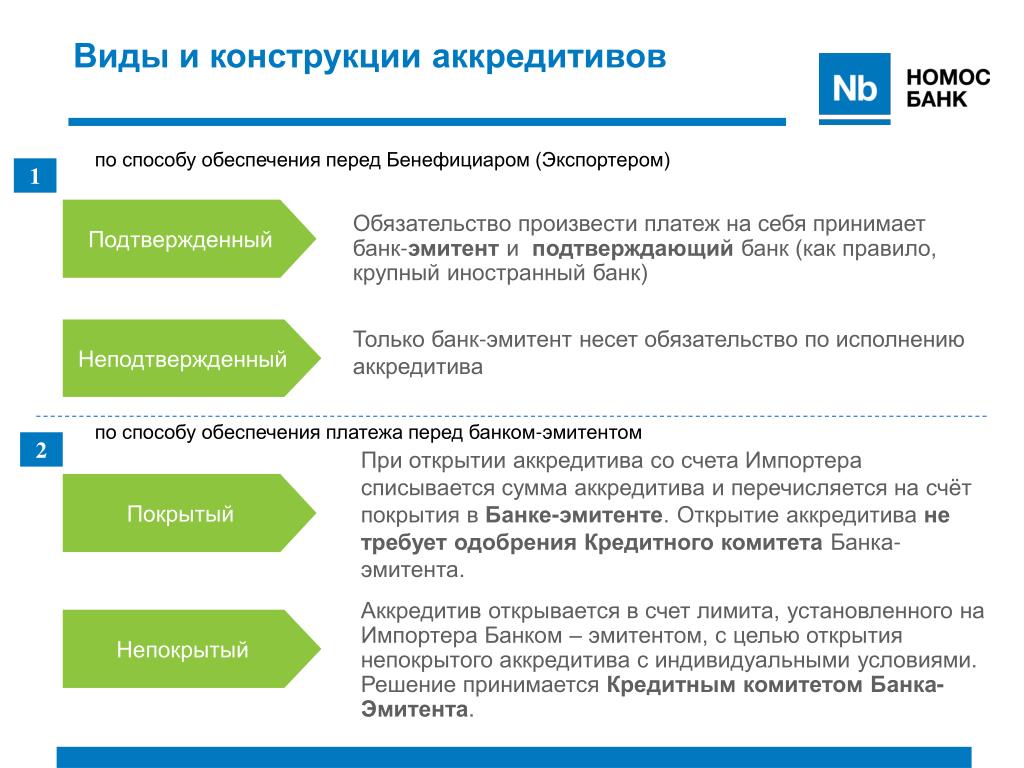

Банки предлагают клиентам множество видов аккредитива. Так, наиболее востребованными являются:

- Отзывной и неотзывной. Первый вид может быть отозван банком или плательщиком, а второй аннулировать невозможно.

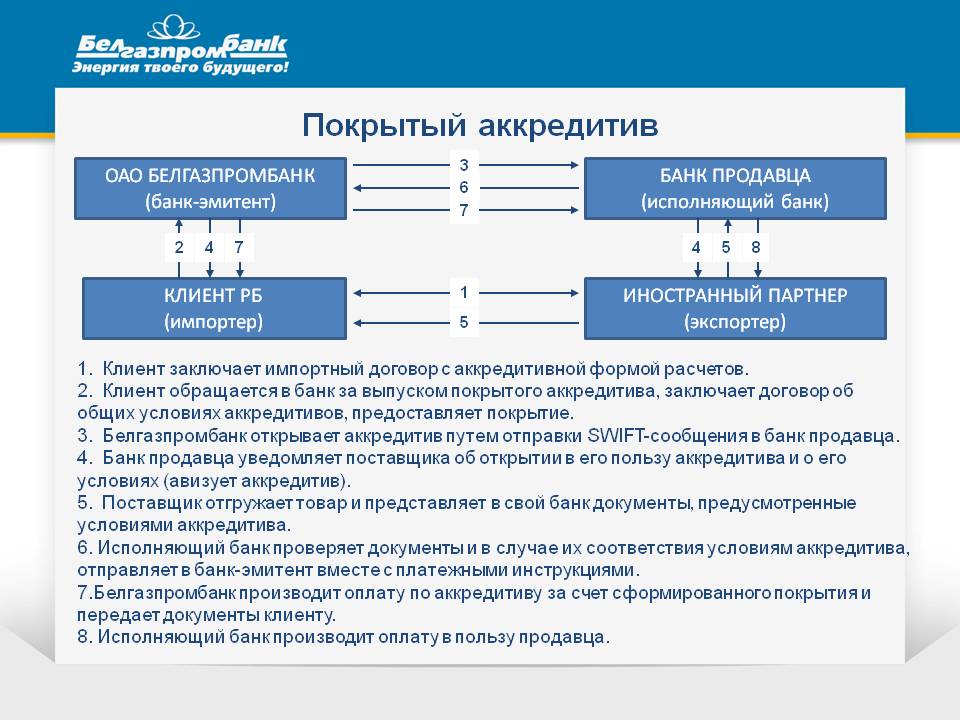

- Покрытый. Подразумевает, что с помощью него оплачивается вся сумма сделки полностью. При этом аккредитив может состоять не только из собственных средств заемщика, но и кредитных денег.

- Гарантированный тип. Позволяет легко списать средства, оговоренные сделкой.

Даже в случае непоступления средств, они будут списаны банком-исполнителем. Иногда такой вид аккредитива именуют подтвержденным.

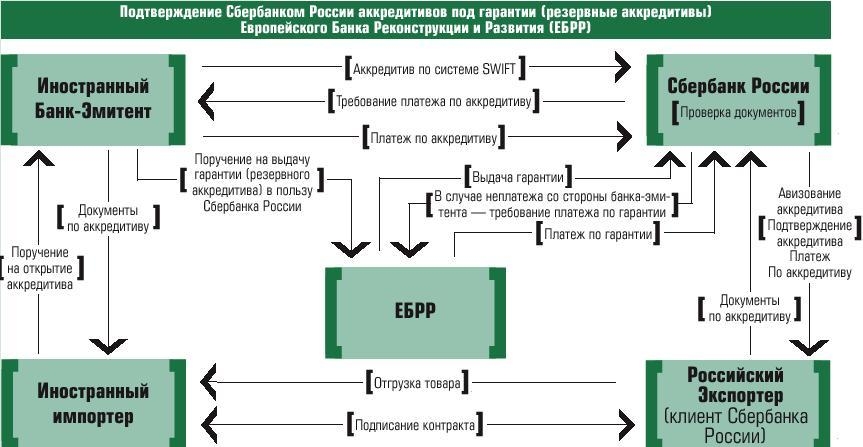

Даже в случае непоступления средств, они будут списаны банком-исполнителем. Иногда такой вид аккредитива именуют подтвержденным. - Резервный вид применяется в основном в транснациональной торговле и предполагает получение денег бенефициарами.

Существуют и некоторые другие виды, но используются они реже. Максимальный сервис по услуге предлагает Сбербанк.

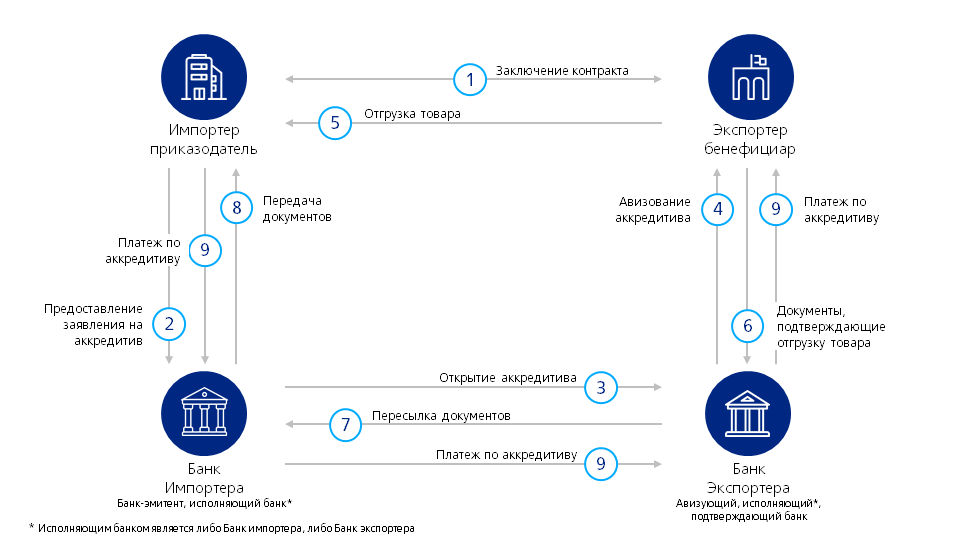

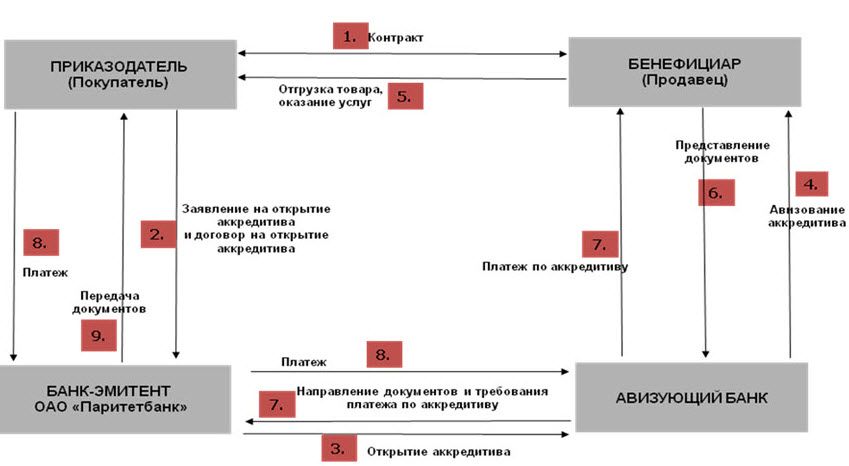

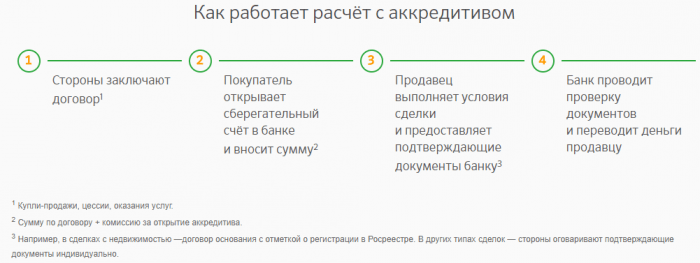

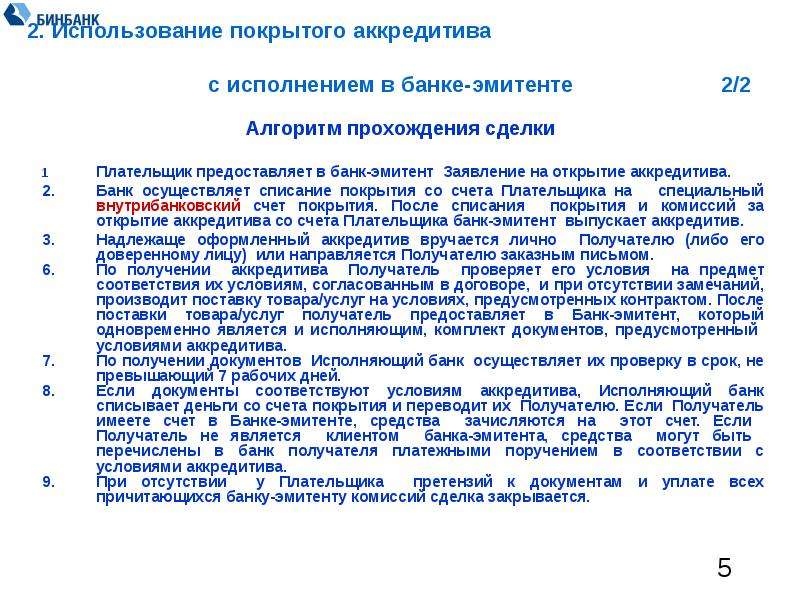

Алгоритм расчетом аккредитивом

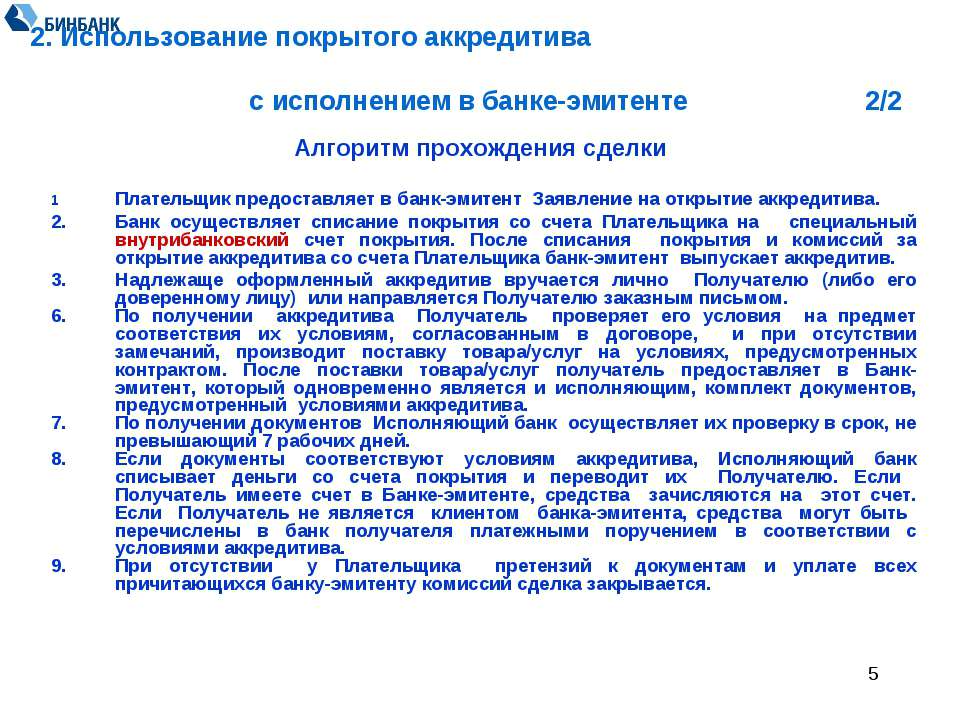

Лица, работающие друг с другом впервые, не могут полноценно доверять второй стороне, поскольку никаких договоров не было заключено. В этом случае:

- Покупатель должен обратиться в банк с просьбой открыть кредитное письмо на конкретную сумму.

- На втором этапе, после открытия, продавец должен предоставить соответствующе документы, оговоренные с покупателем заранее, для подтверждения намерения изъять средства с банковского счета. Документы, являющиеся гарантией сделки, должны быть отправлены продавцом в банк-эмитент.

- Последним этапом является закрытие счета по причине изъятия средств.

Изъятие денег в кассе предполагает комиссию в размере 2-3% от суммы снятия.

Плюсы и минусы аккредитива

Способ расчета аккредитивами недостаточно распространен, хотя и имеет ряд преимуществ:

- гарантия покупателя получить качественный товар у благонадежного продавца;

- возможность возврата средств;

- нет необходимости возить с собой крупную сумму денег.

В целом, основным преимуществом является гарантированная безопасность покупателя и продавца. Покупатель может контролировать доступ продавца к средствам, а продавец может рассчитывать на точное получение нужной суммы.

Среди минусов:

- необходимо создание дополнительных документов;

- дополнительные комиссии за открытие аккредитива, за снятие наличных в кассе;

- ограниченный срок действия, после которого средства отправляют обратно покупателю;

- при некоторых операциях с суммы перевода уплачивается НДФЛ.

Открывая счет, стоит помнить о необходимости оплаты дополнительной комиссии.

Сегодня аккредитив наиболее популярен при покупке квартиры. Это прерогатива российских банков и действует только при оплате российских счетов. Конечно, услуга недостаточно распространена, но она минимизирует риск потери средств.

Полезно знать:

[block]Комментарии (0)

Аккредитив при покупке недвижимости – что это простыми словами

Аккредитив в банке позволяет гражданам не переживать из-за предстоящей крупной сделки. Открытие аккредитива – распространённая банковская услуга. Срок действия аккредитива также можно выбрать на своё усмотрение. Однако, чтобы понимать, что вам предлагают, какой срок действия аккредитива и как воспользоваться всеми преимуществами подобного явления, проведём раскрытие аккредитива как понятия, рассмотрим срок действия аккредитива, его виды и некоторые другие моменты, касающиеся подобной услуги.

Что такое аккредитив в банке при покупке квартиры

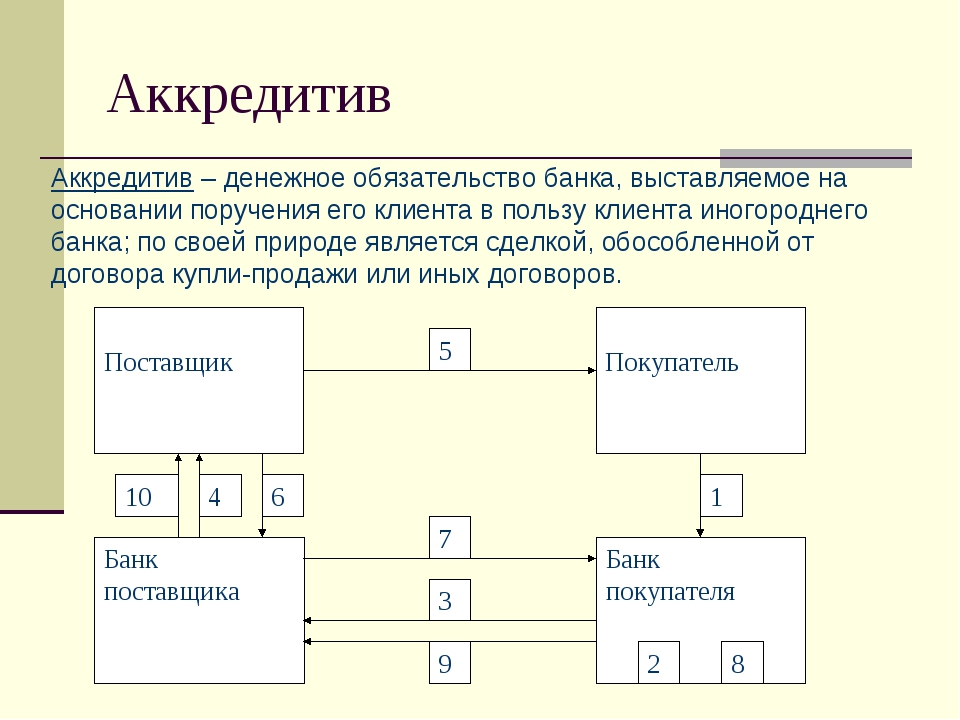

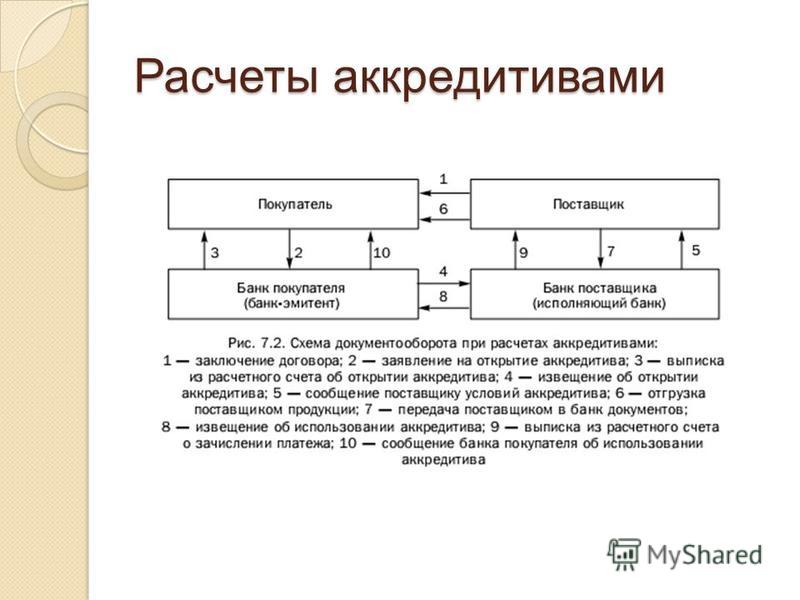

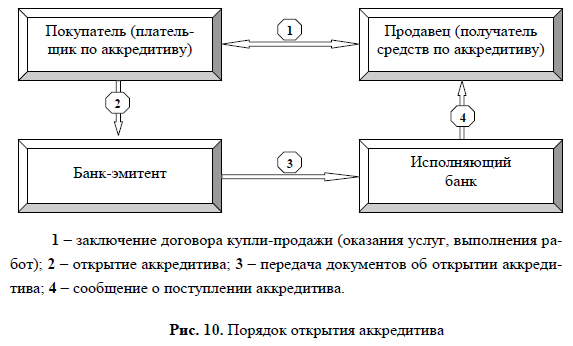

Аккредитив – это простыми словами метод безналичного расчёта между сторонами при использовании услуг банка в качестве посредника. Особенно актуален он при манипуляциях с недвижимостью. Аккредитив в банке при покупке квартиры и процесс его получения будет выглядеть так:

- составление соглашения купли-продажи;

- открытие специального счёта;

- регистрация материалов в реестре;

- предоставление в банк зарегистрированного договора;

- проверка банком предоставленной документации;

- перевод средств на счёт реализатора.

Итак, аккредитив, что это простым языком? Промежуточное звено между реализатором и клиентом квадратных метров. Расчёты по аккредитиву предусматривают, что так проще защитить контрагентов в экономичном плане и обеспечить их некими гарантиями. Банк контролирует все действия сторон, а потому мошенничество одной из них невозможно.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область +7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)Разновидности

Определяя, как работает аккредитив, отмечают, что существует несколько его разновидностей. Так, выделяют следующие виды аккредитива при покупке недвижимости:

- Отзывной. Рассматриваемый вид выгоден для покупателя, поскольку он вправе его отозвать в удобное для себя время. Аннулирование сделки приведёт к потере времени продавцом, потому лица редко идут на подобные условия.

- Безотзывной. При продаже квартиры в рассматриваемых обстоятельствах клиент не вправе отменить сделку до указанного момента без письменного согласия контрагента.

- Безакцептный. Здесь не требуется присутствие покупателя. Реализатор просто предъявляет банку материалы, удостоверяющие передачу прав.

- Покрытый. Такого рода аккредитивный счёт предполагает, что банк одной стороны перенаправляет средства банку другой стороны, которые хранятся в нём до завершения сделки. Чаще оформляется между юрлицами.

- Непокрытый аккредитив. В случае непокрытого аккредитива деньги никуда не переводятся, а просто сохраняются в банке. После проведения сделки продавец может снять наличные. Распространён также среди юрлиц.

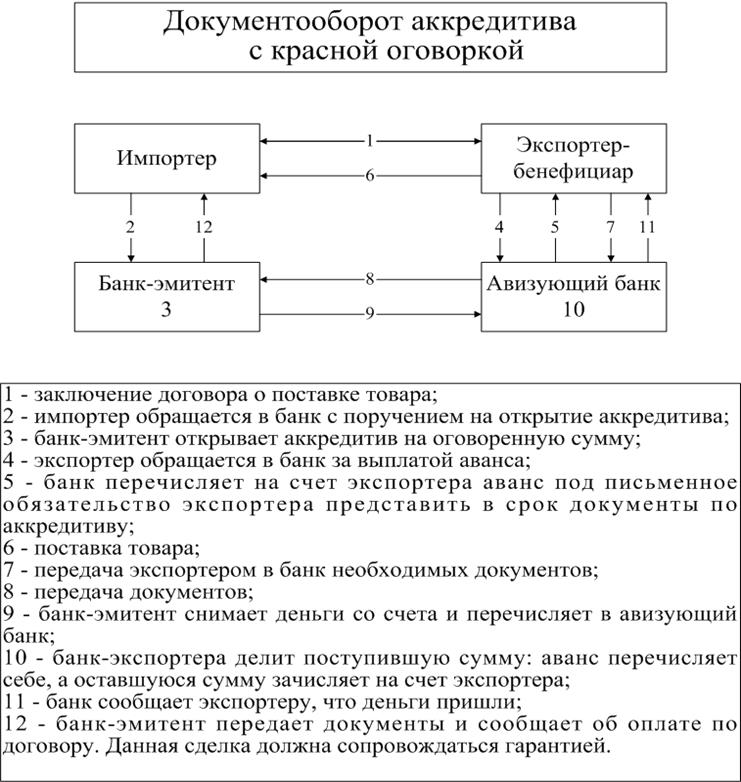

Существует также менее распространённые в юридической практике разновидности аккредитивов. К примеру, с красной оговоркой. Подразумевает возможность продавца получить часть средств ещё до подписания бумаг. Условия предоставления такого аванса прописываются в соглашении. Ещё один вид – кумулятивный. Предполагает, что если вследствие проведения сделки у покупателя останутся какие-то средства, их можно перевести на иной подобный счёт.

Оформление аккредитива в банке

Для продажи квартиры через аккредитив требуется определиться с финучреждением, где наиболее подходящие условия его получения. Оформление будет удобнее, если обе стороны выберут одно и то же финансовое учреждение. Но это необязательно. Оплата договора купли-продажи может производиться и между разными банками.

В банке необходимо написать заявление, а также представить паспорт и подписанное соглашение купли-продажи. Сам процесс оформления всех материалов займёт не больше 10-15 минут. После того как переданные права будут зарегистрированы, продавец со всей документацией обращается в банк за получением положенных ему средств.

Банки между собой могут сотрудничать самостоятельно без участия сторон.

На какой срок оформляется аккредитив

Открыть аккредитив стороны могут на любой период. Срок действия аккредитива определяется сторонами в индивидуальном порядке по договорённости между ними. Некоторые банки самостоятельно могут установить определённые ограничения на срок действия аккредитива. К примеру, финучреждения могут предоставлять аккредитив на срок до 2-х кварталов.

К примеру, финучреждения могут предоставлять аккредитив на срок до 2-х кварталов.

Стоит отметить, что какой срок действия аккредитива не будет, на размер проплаты это никак не повлияет. Деньги взымаются за сумму хранения, а не за временные рамки. Правда, тарифы обычно рассчитываются за квартал сбережения средств.

Стоимость аккредитива

Сколько стоит банковский аккредитив при покупке квартиры финучреждения определяют самостоятельно. Обычно подобного рода стоимость при сделках с недвижимостью составляет 0,2% от суммы, что хранится в банке Москвы либо иного города.

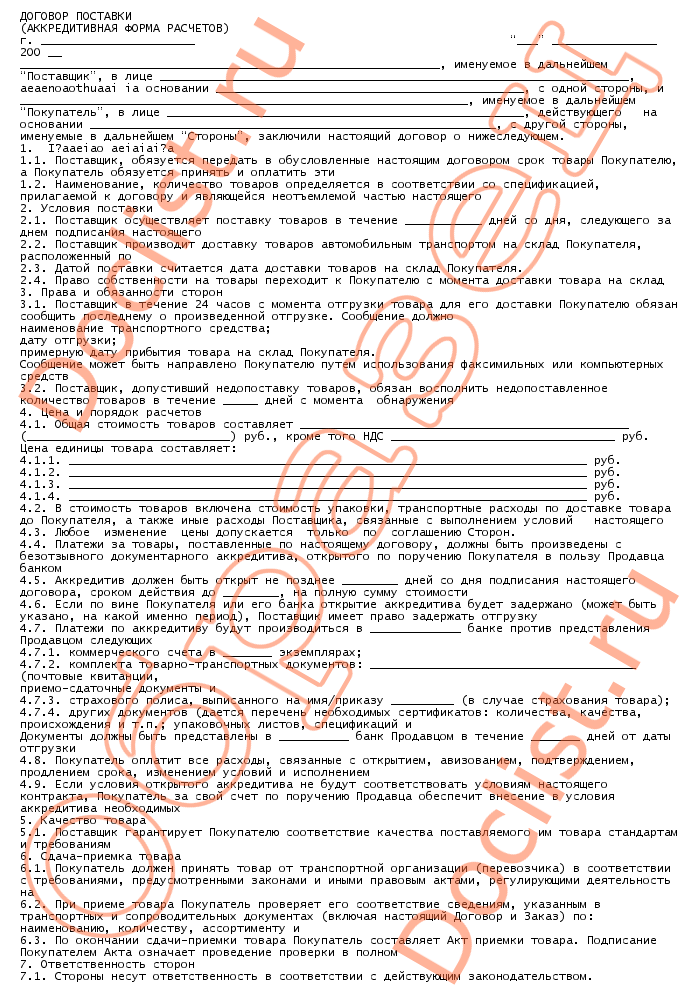

Договор аккредитива

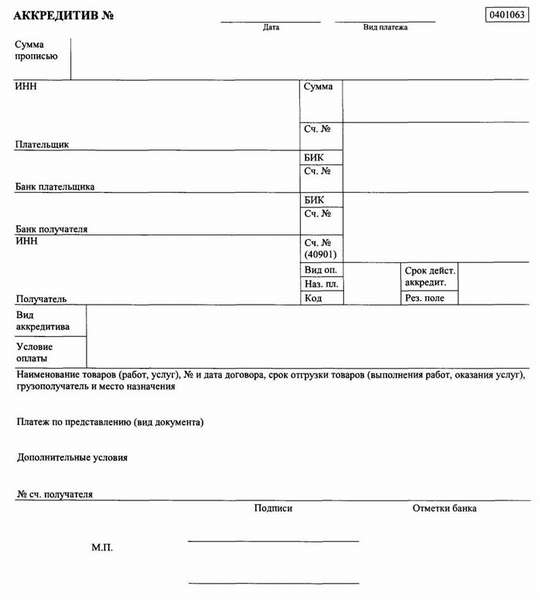

Сделку через аккредитив оформляют документально. В бумаге прописываются следующие пункты:

- стороны операции, банк-эмитент и банк-исполнитель;

- методика и процедура расчётов;

- сумма;

- вид счёта;

- условия оплаты денег;

- характеристики объекта;

- лицо, которое финансирует расходы, понесённые в связи с аккредитивом;

- число, когда производится открытие аккредитива.

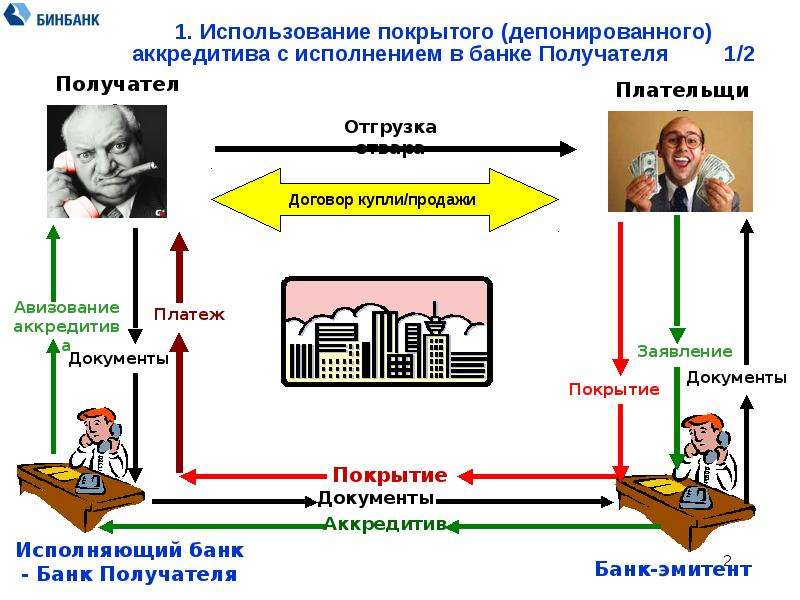

Схема осуществления покупки имущества через аккредитив

Так, чтобы получить аккредитив при покупке того или иного объекта, реализуется следующая схема:

- контрагенты заключают ДКП;

- материал отдаётся банку, где составляется соответствующее соглашение;

- покупатель кладёт оговорённую сумму на банковский счёт;

- права регистрируются в Росреестре;

- реализатор предоставляет в банк полный пакет документации и забирает положенные ему деньги.

Отдельные аспекты соглашения по открытию аккредитивного счёта

Проводя расчёты через аккредитив, рекомендуем проследить за такими моментами:

- правильность реквизитов сторон;

- чтобы был чётко прописан порядок проведения расчётов между сторонами, без двусмысленных фраз;

- на чьи плечи ляжет выплата денег за открытие и использование аккредитива;

- какая ответственность устанавливается, если открывший аккредитив гражданин нарушит условия соглашения.

Плюсы расчётов с аккредитивом

Везде реально найти свои плюсы и минусы. Если рассматривать положительные стороны воплощения в жизнь такой методики расчётов как денежный аккредитив при покупке имущества, следует отметить следующие:

Если рассматривать положительные стороны воплощения в жизнь такой методики расчётов как денежный аккредитив при покупке имущества, следует отметить следующие:

- стороны защищены от мошеннических либо других недобросовестных действий со стороны контрагента;

- вспомогательная правовая поддержка от финансового учреждения;

- такая форма обеспечивает равность всех сторон, принимающих участие в операции.

Возможные риски такой схемы расчётов

Несмотря на явные преимущества покупки квартиры через аккредитив, подобная схема содержит и определённые риски:

- расчёт через аккредитив занимает довольно-таки много времени;

- не слишком гибкая система условий, за смену которых повышается цена обслуживания;

- открывать аккредитив достаточно затратно;

- банк информирует налоговые органы о купле-продаже объекта, его стоимости и участниках.

Что лучше: аккредитив или банковская ячейка

Что посоветовать клиенту – аккредитив при покупке жилья либо банковскую ячейку, зависит от индивидуальных условий соглашения. Если во время операции гражданин хочет сберечь деньги – лучший вариант будет банковская ячейка. А вот если для сторон более важна безопасность – стоит применить аккредитив при покупке квартиры.

Если во время операции гражданин хочет сберечь деньги – лучший вариант будет банковская ячейка. А вот если для сторон более важна безопасность – стоит применить аккредитив при покупке квартиры.

Важно также не забывать, что за ячейку платят за время её использования, а аккредитив при покупке недвижимости зависит от её стоимости.

Кто оплачивает открытие аккредитива

Многих интересует, если открыть аккредитив для физических лиц, кто оплачивает данную услугу. Так, всё зависит от договорённости сторон. Можно определить, что продавец платит за аккредитив. Хотя, именно он считается конечным бенефициарием. Поэтому априори считается, что за открываемый аккредитив должен заплатить покупатель.

В каких банках предоставляют аккредитив

Аккредитив при реализации или приобретении жилья, не боясь опасности быть обманутым, разрешено открыть в следующих финучреждениях:

- счёт в Сбербанке;

- ВТБ;

- Россельхозбанке;

- Альфа-Банке;

- ЮниКредитБанке.

Аккредитив Сбербанка считается одним из наиболее распространённых, так как в Сбербанке при покупке квадратных метров предоставляются выгодные условия его получения.

Как прописать аккредитив в соглашении купли-продажи

Если вы покупаете имущество и прописываете аккредитив в соглашении купли-продажи, в нём следует указать все ранее перечисленные сведения, а именно:

- форму и процедуру, как будут производиться платежи;

- стороны договора и посредников;

- условия использования аккредитива, его вид и ответственность за несоблюдение предписаний договора.

Лица могут использовать шаблоны соглашений из интернета. Главное, проконтролировать, чтобы вам подходили все прописанные в нём условия. Предлагаем образец одного из таких договоров.

Скачать договор купли-продажи с аккредитивом (.doc)

Полезное видео

Для многих актуально, какой срок действия аккредитива при приобретении имущества. Какой оптимальный срок действия аккредитива стороны решают самостоятельно. Ответить на все интересующие вопросы, в том числе, как воспользоваться, и какой выгоднее выбрать срок действия аккредитива, поможет размещённое ниже видео.

Ответить на все интересующие вопросы, в том числе, как воспользоваться, и какой выгоднее выбрать срок действия аккредитива, поможет размещённое ниже видео.

Заключение

Аккредитив при покупке жилья – эффективный способ обезопасить себя от возможного недобросовестного поведения контрагента. Подобные сделки предполагают перевод больших сумм, потому при возможности нужно иметь гарантии, для чего и существует аккредитив при покупке квадратных метров. Срок действия аккредитива может варьироваться, на оплату он не влияет. Аккредитив при покупке недвижимости можно оформит только в некоторых банках. Важно отметить, что некоторые финучреждения устанавливают ограничения на срок действия аккредитива. Как правило, подобный срок действия аккредитива исчисляется кварталами.

Аккредитив. Разбираемся, что это такое и зачем оно нужно. — Парк-Недвижимость

Аккредитив это финансовый инструмент, который предлагает банк для контроля расчета между покупателем и продавцом. Иными словами, это ячейка — счет в банке, деньги на которой замораживается, и могут быть выданы только после регистрации объекта недвижимости на покупателя. Главным плюсом этой формы расчетов служит гарантия получения полной оплаты по договору, при условии выполнения его условий, при невысокой цене услуги.

Главным плюсом этой формы расчетов служит гарантия получения полной оплаты по договору, при условии выполнения его условий, при невысокой цене услуги. Что такое банковский аккредитив

При приобретении недвижимости, почти каждый покупатель или продавец стремятся максимально обезопасить себя от недобросовестных участников сделки. Аккредитив в банке при покупке квартиры призван максимально обезопасить взаиморасчеты. В таком случае банк становится гарантом, и следит за исполнением договора между сторонами.В банке будет открыт безналичный аккредитивный счет, на который от покупателя поступают денежные средства для приобретения недвижимости. Следующим шагом эти деньги будут перечислены на корреспондентский счет банка-исполнителя, в котором, как правило, открыт счет продавца объекта недвижимого имущества). В тот момент, когда квартира (или иной объект) будет оформлена в собственность новым владельцем, а продавец предоставит документальные доказательства, ему на банковский счет будет перечислены денежные средства.

Следует заранее договориться об использовании банковского аккредитива в процессе купли-продажи. Его использование указывается в содержании договора, а так же, как правило, и в его названии. Наименование может быть такого вида: «Договор купли-продажи квартиры №___(аккредитив)».

Плюсы и минусы аккредитива

Перед использованием этого финансового инструмента следует ознакомиться с его минусами и плюсами.Преимущества банковского аккредитива:

Основным плюсом стоит особенно выделить это надежность расчета между сторонами. К тому же, нет необходимости проверять подлинность купюр и оплачивать данную услугу банка. В случае использования аккредитива банк тщательно все проверяет, так как заинтересован в исполнении всех условий договора и чистоте сделки. Сто процентная гарантия получения средств при исполнении обязательств, исключена пропажа средств.И еще одним плюсом будет не высокая цена за данную услугу, как правило, она не дороже аренды депозитарного сейфа, без учета услуг по проверку и расчету купюр.

И недостатки:

Усложненный документооборот всвязи с тщательными проверками. Так же сделка может проходить медленнее, чем при других способах взаиморасчета. В некоторых банках чрезмерно завышена цена услуги.Виды аккредитивов

отзывной аккредитив — редкий вид финансового обязательства, при котором покупатель имеет право отозвать внесенную сумму и закрыть счет в любое время.

безотзывный аккредитив — покупатель не имеет возможности отозвать средства без согласия продавца.

безакцептный аккредитив — по завершению регистрации квартиры на нового покупателя, продавец имеет право обратиться за получением денег без присутствия плательщика.

Особенности при совершении сделки

Сделка с использованием аккрдитива требует открытия счета в банке, на который покупатель внесет денежные средства на приобретение квартиры. Перед этим должно быть сделано:

Перед этим должно быть сделано:

Договор купли-продажи с указанным порядком расчетов через аккредитивный счет составлен и подписан.

Покупателем подано в банк заявление об открытии ему аккредитивного счета.

В договоре в таком случае указывается:

-

банк-эмитент. Это банк, который открывает аккредитивный счет покупателю недвижимости.

-

банк-исполнитель. Банк выдающий средства продавцу.

-

получатель «замороженной» суммы.

-

перечень документов, необходимых к предъявлению продавцом, а так же срок.

-

определение, кто из сторон несет расходы по открытию счета. (как договоритесь)

-

срок открытия счета, и внесения на него денег.

-

Ответственность сторон за нарушения сроков.

В тот момент, когда счет открыт, а необходимая сумма внесена, обязательства покупателя считаются исполненными, а банк-эмитент информирует продавца. Для получения денег продавцу требуется исполнить свою часть договора, т.е передать квартиру в собственность покупателя. Срок, в который он должен это сделать, ограничен и прописан в договоре.

Передав квартиру, продавец должен предоставить банку-исполнителю договор купли-продажи, зарегистрированный в Росреестре. В случае, если в договоре указаны еще дополнительные документы, нужно предоставить и их. Банк проверяет их в течении нескольких дней, и, когда убедится, что все в порядке, деньги отправляются на счет продавца.

Аккредитив при ипотеке, виды аккредитива и его использование в ипотеке

Обеспечение платежей по ипотеке можно сделать более надёжным с помощью разных способов. Один из них – это заключение аккредитива, документально утверждённой сделки между банком и его клиентом. Такое действие даёт дополнительные гарантии при совершении оплат и применяется не только в обеспечении жилищных кредитов, но и при других важных сделках.

Такое действие даёт дополнительные гарантии при совершении оплат и применяется не только в обеспечении жилищных кредитов, но и при других важных сделках.

Часто оказывается, что отношения между продавцом и потребителем товаров или услуг, в том числе и в деле продажи недвижимости, совершенно не застрахованы на случай неплатежа и прочих форс-мажоров. По этой причине люди и компании, желающие подстраховаться и обеспечить благоприятное течение сделки, обращаются к услуге аккредитива.

Что же такое аккредитив?

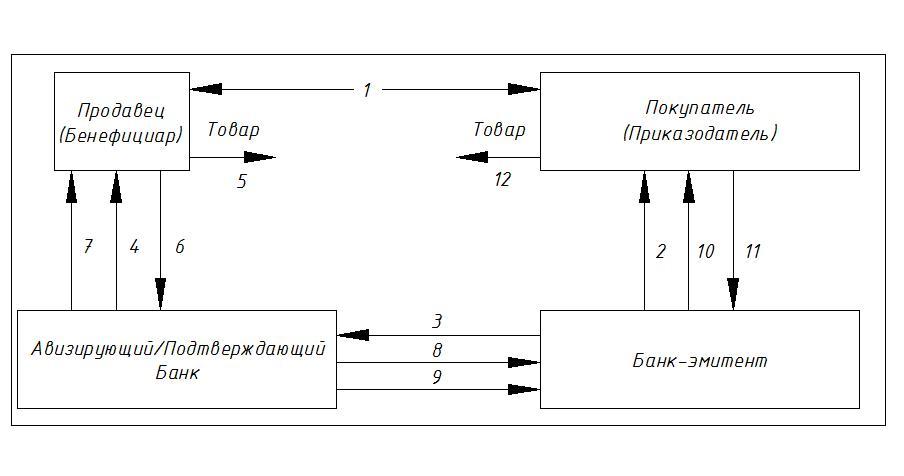

Это условно выраженное финансовое обязательство, принимаемое банком – эмитентом от плательщика (приказодателя). По его условиям зарезервированные плательщиком денежные средства в указанном объёме будут выданы получателю (бенефициару) сразу после предоставления последним утверждённых документов об окончании работ/отгрузке товара/переоформлении недвижимости. Такие платежи могут быть как единичными, так и регулярными, всё определяется условиями договора плательщика с получателем.

Схема оплаты по аккредитиву может быть задействована везде, где есть отношения продавца и покупателя. На сегодняшний день она считается самой надёжной — ровно настолько, насколько хорошо зарекомендован банк плательщика. Оформляя покупку недвижимости с помощью аккредитива , Вы можете усилить ею условия ипотеки либо самостоятельно заключить с недоверчивым продавцом покрытый безотзывной аккредитив, с помощью которого он получит деньги сразу после оформления договора купли-продажи.

Виды аккредитива

Поскольку денежные отношения между людьми сейчас находятся на крайне рискованной стадии, а случаи мошенничества учащаются с каждым днём, Вам будет полезно узнать о разнообразии видов аккредитивов и о том, в каких случаях они могут пригодиться.

Отзывной аккредитив – может быть аннулирован или отозван банком или самим плательщиком, применяется достаточно редко.

Безотзывной аккредитив – в одностороннем порядке недоступен для аннулирования или отзыва, поэтому является достаточно частым решением рискованных денежных операций.

Покрытый аккредитив – в момент оформления такой сделки банк-эмитент сразу же перечисляет исполняющему банку денежные средства плательщика в требуемом размере, однако снятие их получателем будет возможно только по окончании сделки.

Непокрытый аккредитив – при оформлении такого вида договорных отношений банк-эмитент даёт право исполнительному банку списывать по окончании сделки средства плательщика с открытого корреспондентского счёта или решает вопросы оплаты другим образом.

Существует ещё немало разновидностей аккредитивов – револьверный, циркулярный, подтверждённый, с красной оговоркой и возможностью выплаты аванса и т.д. Мы не будем перегружать мозг читателей лишними данными – скажем лишь, что основным достоинством этого вида сделки является его надёжность, а недостатками – медлительный документооборот и лишние траты на оплату банковских услуг.

Предлагаем вам профессиональную помощь в подборе выгодной ипотечной программы и получении кредита в банке. Свяжитесь с нами любым удобным для вас способом: Свяжитесь с нами любым удобным для вас способом: | ||

| 2) оставив заявку на сайте | 3) по телефону

+7(499) 394-03-36 | |

Читайте также

Банковские ячейки и аккредитивы. Как сургутяне могут обезопасить себя от мошенников при покупке квартиры?

Законопроект о регулировании риэлторской деятельности планируется внести в Госдуму осенью. Он призван жестко регламентировать эту сферу. Сегодня нередко сделки с недвижимостью оспариваются в суде из-за мошеннических действий. Встречаются подобные случаи и в Сургуте. Как не стать их жертвой?

Остаться и без денег, и без недвижимости — страшный сон любого, кто отважился на покупку жилья. Причем опасения есть как у покупателя, так и у продавца, пока у первого на руках нет свидетельства о праве собственности, а у второго — оговоренной суммы. И, к сожалению, эти страхи не безосновательны.

И, к сожалению, эти страхи не безосновательны.

«Сейчас каждая третья квартира, которая продается на рынке Сургута, с обременением, чаще всего это ипотека. И раньше была достаточно частая практика, когда обременение продавца, ипотеку оставшуюся, гасили деньгами покупателя. Зафиксированы случаи, когда обременение банка снято, а право собственности осталось как прежде, у собственника», — рассказала директор Сургутского филиала федеральной риэлторской компании «Этажи» Наталия Лемец.

Мошеннические схемы бывают разными. Впрочем, есть способы от них защититься. Сегодня крупные агентства недвижимости, чтобы обезопасить своих клиентов и сохранить собственную репутацию, предпочитают использовать банковские ячейки и аккредитивы.

У большинства россиян сложился устойчивый стереотип в отношении банковских ячеек, что ими пользуются исключительно богатые люди для сохранения своих миллионов и драгоценностей. Но именно этот инструмент может помочь обезопасить себя от рисков. Ячейка представляет собой банковский сейф, в котором хранятся наличные деньги до завершения сделки между физическими лицами. Аккредитив — специальный банковский счет, с помощью которого производятся расчеты с юридическим лицом. Получить средства с аккредитива компания-продавец, застройщик, сможет только после представления в банк документов, подтверждающих выполнение им договорных обязательств.

Ячейка представляет собой банковский сейф, в котором хранятся наличные деньги до завершения сделки между физическими лицами. Аккредитив — специальный банковский счет, с помощью которого производятся расчеты с юридическим лицом. Получить средства с аккредитива компания-продавец, застройщик, сможет только после представления в банк документов, подтверждающих выполнение им договорных обязательств.

«Что по аккредитиву, что по банковской ячейке, все это фиксируется документально. Порядок расчета по аккредитиву полностью прописывается в договоре купли-продажи, где также указывается, что передача денежных средств продавцу производится только в момент зарегистрированного договора купли-продажи. То же самое происходит с банковской ячейкой», — пояснила ведущий юрист Сургутского филиала федеральной риэлторской компании «Этажи» Елена Эрих.

В договоре также можно прописать другие условия. Например, если речь о вторичном рынке, от продавца можно потребовать погашенное свидетельство о праве собственности или справку из паспортного стола о том, что в квартире никто не прописан. При соблюдении всех условий продавец получает деньги, покупатель — квартиру. И обе стороны могут быть уверенны в том, что сделка состоялась успешно.

При соблюдении всех условий продавец получает деньги, покупатель — квартиру. И обе стороны могут быть уверенны в том, что сделка состоялась успешно.

Екатерина Севостьянова

Безопасность расчетов при покупке жилья: как это работает

- Статьи

- Безопасность расчетов при покупке жилья: как это работает

Как показывает практика, наиболее пристальное внимание уделяется вопросу безопасности расчетов и гарантии сохранности вложенных средств. Как и прежде, покупка квартиры напрямую у застройщика имеет свои очевидные преимущества – причем, уже не только с точки зрения финансовой выгоды и прозрачности взаимодействия. Переход строительной индустрии на новую систему расчетов с использованием эскроу законодательно закрепил появление дополнительного механизма защищенной сделки. После подписания ДДУ деньги покупателя квартиры в новостройке, возводимой по новой системе финансирования, передаются уже не застройщику, а на специальный эскроу-счет в уполномоченном банке-агенте. В этой несложной цепочке банк выступает гарантом безопасности расчетов – «размороженные» средства поступят в распоряжение застройщика только после полного выполнения им всех договорных обязательств.

В этой несложной цепочке банк выступает гарантом безопасности расчетов – «размороженные» средства поступят в распоряжение застройщика только после полного выполнения им всех договорных обязательств.

Впрочем, не все новостройки автоматически и в обязательном порядке переходят на режим эскроу с 1 июля 2019 года, то есть после вступления в силу соответствующих поправок в законодательство. Добросовестные застройщики с устоявшейся положительной репутацией по закону могут продолжить работу на прежних условиях финансирования. Но это касается только тех объектов, которые к 1 июля были готовы более чем на 30%, а количество проданных в новостройке квартир превышает 10% от общего количества.

Этим критериям полностью соответствуют, например, дома №5 и №6 жилого комплекса «За ручьем»: здесь покупатель по-прежнему вправе воспользоваться системой расчета через банковский аккредитив. Такой способ также предусматривает участие банка-посредника и блокирование средств на счете до выполнения сторонами своих обязательств. В отличие от эскроу, аккредитив не является обязательным условием приобретения квартиры, однако гарантирует безопасность и неприкосновенность средств вплоть до момента регистрации ДДУ в пользу покупателя.

В отличие от эскроу, аккредитив не является обязательным условием приобретения квартиры, однако гарантирует безопасность и неприкосновенность средств вплоть до момента регистрации ДДУ в пользу покупателя.

Банки, к слову, обеспечивают дополнительную гарантию безопасности покупки. Они напрямую заинтересованы в возврате кредитов – как ипотечных, так и выданных на строительство по системе эскроу. Поэтому собственные службы банков досконально и скрупулезно проверяют каждую сделку с недвижимостью, а также постоянно контролируют финансовую состоятельность и кредитную историю застройщика. И сам факт аккредитации новостройки крупными банками уже свидетельствует об успешно пройденных застройщиком многоступенчатых проверках, служит прямым подтверждением его надежности и полном соответствии самым жестким требованиям. Оформляя ипотеку в доме, аккредитованном несколькими крупными банками, как в случае с ЖК «За ручьем», покупатель может быть абсолютно уверен в безопасности сделки.

Еще одним звеном в технологии безопасных расчетов между покупателем и застройщиком является возможность электронной регистрации сделки. Набирающая популярность и востребованность цифровая услуга позволяет не только снизить процентную ставку по ипотеке в ряде банков, но и защитить договор усиленной электронной подписью, а также избежать неоднократных, утомительных и, к слову, не всегда результативных визитов покупателя квартиры в МФЦ или Росреестр. Кроме того, электронная регистрация позволяет заключить договор дистанционно. В ЖК «За ручьем» реализуются партнерские программы с крупнейшими банками, страховыми компаниями, так что универсальный принцип «одного окна» непосредственно в офисе застройщика обеспечит клиенту максимум полезных и практичных опций, устраняющих даже минимальные финансовые риски при заключении сделки.

Тот самый случай, когда застройщик оправдывает доверие.

Как работают аккредитивы: определение и примеры

Аккредитив — это документ банка, гарантирующий оплату. Есть несколько типов аккредитивов, и они могут обеспечить безопасность при покупке и продаже товаров или услуг.

Есть несколько типов аккредитивов, и они могут обеспечить безопасность при покупке и продаже товаров или услуг.

- Защита продавца: Если покупатель не платит продавцу, банк, выпустивший аккредитив, должен произвести оплату продавцу, если продавец выполняет все требования, указанные в письме. Это обеспечивает безопасность, когда покупатель и продавец находятся в разных странах.

- Защита покупателя: Аккредитивы также могут защитить покупателей. Если вы платите кому-то за предоставление продукта или услуги, а он не может их доставить, вы можете получить оплату с помощью резервного аккредитива. Этот платеж может быть штрафом для компании, которая не смогла выполнить свои обязательства, и аналогична возмещению. На полученные деньги вы можете заплатить кому-то другому за предоставление необходимого продукта или услуги.

Если вы знакомы с услугами условного депонирования, концепция аналогична: банки действуют как «незаинтересованные» третьи стороны. Банк не встает ни на чью сторону, и банки высвобождают средства только после выполнения определенных условий. Аккредитивы широко распространены в международной торговле, но они также полезны для внутренних операций, таких как строительные проекты.

Банк не встает ни на чью сторону, и банки высвобождают средства только после выполнения определенных условий. Аккредитивы широко распространены в международной торговле, но они также полезны для внутренних операций, таких как строительные проекты.

Ключевые точки:

- Аккредитив обеспечивает защиту продавцов (или покупателей).

- Банки выдают аккредитивы, когда компания «подает заявку» на получение одного и у компании есть активы или кредит для утверждения.

- Аккредитивы сложны, и при их использовании легко допустить дорогостоящую ошибку.

Пример

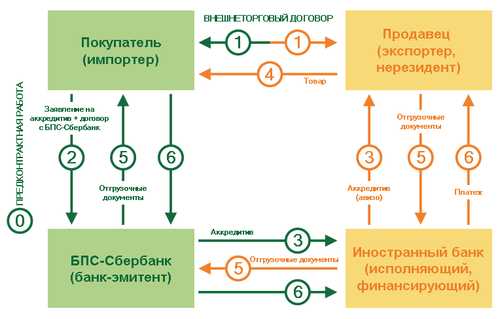

- Производитель получает заказ от нового зарубежного покупателя. Производитель не имеет возможности узнать, может ли этот покупатель (или будет) платить за товары после производства и отгрузки товаров.

- Для управления рисками продавец использует соглашение, по которому покупатель должен произвести оплату аккредитивом сразу после отгрузки.

- Чтобы двигаться дальше, покупатель должен подать заявку на аккредитив в банке в своей стране.Покупателю может потребоваться иметь в наличии средства в этом банке или получить разрешение банка на финансирование.

- Банк выпустит средства продавцу только после того, как продавец докажет, что отгрузка произошла. Для этого продавец обычно предоставляет документы, показывающие, как были отгружены товары (с такими подробностями, как точные даты, место назначения и содержимое). В некотором смысле покупатель также пользуется защитой по аккредитиву: покупатели могут предпочесть заплатить банку с большим юридическим отделом, а не отправлять деньги напрямую неизвестному продавцу.

- Если покупателя беспокоит нечестный продавец, существуют дополнительные возможности для защиты покупателя. Например, кто-то может осмотреть отправление до того, как будет произведен платеж.

Деньги за аккредитивом

Банк обещает заплатить от имени клиента, но откуда деньги?

Банк выдает аккредитив только в том случае, если банк уверен, что покупатель сможет заплатить. Некоторые покупатели должны заплатить банку заранее или разрешить банку заморозить средства, хранящиеся в банке.Другие могут использовать кредитную линию в банке, фактически получая ссуду в банке.

Некоторые покупатели должны заплатить банку заранее или разрешить банку заморозить средства, хранящиеся в банке.Другие могут использовать кредитную линию в банке, фактически получая ссуду в банке.

Продавцы должны быть уверены, что банк, открывший аккредитив, является законным и что банк произведет оплату в соответствии с договоренностью. Если у продавцов есть какие-либо сомнения, они могут использовать «подтвержденный» аккредитив, что означает, что другой (предположительно более заслуживающий доверия) банк будет гарантировать платеж.

Когда происходит оплата?

Бенефициар получает деньги только после выполнения определенных действий и выполнения требований, изложенных в аккредитиве.

Для международной торговли продавцу, возможно, придется доставить товар на верфь, чтобы удовлетворить требованиям аккредитива. Как только товар доставлен, продавец получает документацию, подтверждающую его доставку, и документы отправляются в банк. В некоторых случаях простая установка груза на борт судна вызывает платеж, и банк должен заплатить, даже если что-то случится с грузом. Если кран падает на товар или корабль тонет, это не обязательно проблема продавца.

В некоторых случаях простая установка груза на борт судна вызывает платеж, и банк должен заплатить, даже если что-то случится с грузом. Если кран падает на товар или корабль тонет, это не обязательно проблема продавца.

Документы имеют значение: Для подтверждения оплаты по аккредитиву банки просто просматривают документы, подтверждающие, что продавец выполнил все необходимые действия.

Банк не заботится о качестве товаров или других предметов, которые могут быть важны для покупателя и продавца. Это не обязательно означает, что продавцы могут отправлять партию мусора: покупатели могут настаивать на сертификате осмотра как части сделка, которая позволяет кому-либо проверить отгрузку и убедиться, что все приемлемо.Взаимодействие с другими людьми

Для транзакции «исполнения» получателю (покупателю или лицу, которое получит платеж), возможно, придется доказать, что кто-то что-то не сделал. Например, город может нанять подрядчика для завершения строительного проекта. Если проект не будет завершен в срок (и используется резервный аккредитив), город может показать банку, что подрядчик не выполнил свои обязательства. В результате банк должен платить городу. Этот платеж компенсирует городу и облегчает найм альтернативного подрядчика для завершения работ.Взаимодействие с другими людьми

Если проект не будет завершен в срок (и используется резервный аккредитив), город может показать банку, что подрядчик не выполнил свои обязательства. В результате банк должен платить городу. Этот платеж компенсирует городу и облегчает найм альтернативного подрядчика для завершения работ.Взаимодействие с другими людьми

Что может пойти не так?

Аккредитивы позволяют снизить риски, продолжая вести бизнес. Это важные и полезные инструменты, но они работают, только если вы правильно уяснили все детали. Небольшая ошибка или задержка могут свести на нет все преимущества аккредитива.

Если вы полагаетесь на аккредитив для получения платежа, убедитесь, что вы:

- Внимательно изучите все требования к аккредитиву, прежде чем соглашаться на любую сделку.

- Изучите все необходимых документов.Если вы не знаете, что это такое, спросите в своем банке

- . Сможете получить все необходимые документы для аккредитива.

- Узнайте о сроках, связанных с аккредитивом, и о том, являются ли они разумными

- Узнайте, как быстро ваши поставщики услуг (грузоотправители и т.

Д.) Подготовят для вас документы

Д.) Подготовят для вас документы - Могут ли они вовремя доставить документы в банк

- Проверьте все документы, требуемые для аккредитива, и точно сопоставьте их с заявкой на аккредитив.Даже опечатки или обычные замены могут вызвать проблемы

Международная торговля

Импортеры и экспортеры регулярно используют аккредитивы для защиты. Работа с зарубежным покупателем может быть рискованной, потому что вы действительно не знаете, с кем работаете.

Покупатель может быть честным и иметь добрые намерения, но проблемы в бизнесе или политические волнения могут задержать оплату или вывести покупателя из бизнеса.

Кроме того, трудно общаться за тысячи миль, в разных часовых поясах и на разных языках.В аккредитиве подробно описаны детали, чтобы все были на одной странице. Вместо того, чтобы предполагать, что все будет работать определенным образом, все заранее соглашаются с процессом.

Аккредитив Lingo

Чтобы лучше понимать аккредитивы, полезно знать терминологию.

Заявитель: Сторона, запрашивающая аккредитив. Это человек или организация, которые будут платить получателю. Заявителем часто (но не всегда) является импортер или покупатель, который использует аккредитив для совершения покупки.

Получатель: Сторона, получающая платеж. Обычно это продавец или экспортер, который попросил заявителя использовать аккредитив (поскольку бенефициар хочет большей безопасности).

Банк-эмитент: Банк, который создает или выдает аккредитив по запросу заявителя. Обычно это банк, в котором заявитель уже ведет бизнес (в стране проживания заявителя, где заявитель имеет счет или кредитную линию).

Банк-посредник: Банк, работающий с бенефициаром. Этот банк часто расположен в стране происхождения получателя, и это может быть банк, в котором получатель уже является клиентом. Бенефициар представляет документы в банк, ведущий переговоры, и банк, ведущий переговоры, выступает в качестве связующего звена между бенефициаром и другими участвующими банками.

Подтверждающий банк: Банк, который «гарантирует» платеж получателю до тех пор, пока выполняются требования по аккредитиву.Банк-эмитент уже гарантирует платеж, но получатель может предпочесть гарантию банка в своей стране (с которой он более знаком). Это может быть тот же банк, что и банк, ведущий переговоры.

Авизующий банк: Банк, который получает аккредитив от банка-эмитента и уведомляет получателя о наличии письма. Этот банк также известен как уведомляющий банк и может быть тем же банком, что и банк, ведущий переговоры, и банк, подтверждающий.Взаимодействие с другими людьми

Посредник: Компания, которая связывает покупателей и продавцов и иногда использует аккредитивы для облегчения транзакций. Посредники часто используют обратные аккредитивы (или переводные аккредитивы).

Экспедитор: Компания, занимающаяся международными перевозками. Экспедиторы часто предоставляют экспортерам документы, которые необходимо предоставить для получения оплаты.

Грузоотправитель: Компания, занимающаяся перевозкой товаров с места на место.

Юрисконсульт: Фирма, которая консультирует заявителей и бенефициаров по вопросам использования аккредитивов. Очень важно получить помощь специалиста, знакомого с этими транзакциями.

Как получить аккредитив

Чтобы получить аккредитив, обратитесь в свой банк. Скорее всего, вам нужно будет работать с отделом международной торговли или коммерческим отделом. Не каждое учреждение предлагает аккредитивы, но небольшие банки и кредитные союзы часто могут направить вас к кому-нибудь, кто сможет удовлетворить ваши потребности.

Как движутся деньги и документы

Выдача LOC

Покупатель запрашивает аккредитив в своем банке, и он пересылается продавцу. Чтобы получить LOC, покупатель обращается в свой банк. Этот банк работает в стране проживания покупателя и, скорее всего, является банком, с которым покупатель в настоящее время ведет дела. Покупатель предоставляет информацию, необходимую банку для выдачи аккредитива, в том числе:

Покупатель предоставляет информацию, необходимую банку для выдачи аккредитива, в том числе:

- Сколько стоит выплата?

- Как зовут и адрес продавца (известного как бенефициар )?

- Когда продавец отправит товар?

- Как продавец отправит товар?

- Куда должна прибыть посылка?

- И многие другие детали

Подробности важны: Важно, чтобы банк правильно указал все данные.LOC является юридически обязательным документом, и эти документы интерпретируются точно так, как написано. Опять же, LOC отделен от договора купли-продажи и основан на документах, а не на выполненных действиях, поэтому вы не можете предполагать, что все будет работать, если в LOC есть ошибка. Даже такой на первый взгляд незначительный элемент, как опечатка, может вызвать проблемы. Если документ не идеален, его необходимо исправить, прежде чем кто-либо двинется вперед.

Финансирование: Когда банк выдает аккредитив, банк дает обещание, и банк несет ответственность за отправку денег. Именно это делает аккредитив таким безопасным для продавцов — ответственность за платеж берет на себя банк. Поэтому банк должен быть уверен, что покупатель сможет оплатить платеж. До того, как банк выпустит аккредитив, покупателю, возможно, придется внести средства в банк, или банк может организовать финансирование для покупателя в рамках аккредитива.

Именно это делает аккредитив таким безопасным для продавцов — ответственность за платеж берет на себя банк. Поэтому банк должен быть уверен, что покупатель сможет оплатить платеж. До того, как банк выпустит аккредитив, покупателю, возможно, придется внести средства в банк, или банк может организовать финансирование для покупателя в рамках аккредитива.

Банки и посредники: После выдачи аккредитива банк отправляет его в банк продавца. Этот банк обычно находится в стране продавца и, скорее всего, является банком, с которым продавец уже поддерживает отношения.Между ними может быть несколько банков, выступающих в качестве посредников, но они не указаны для простоты.

Отзыв о продавце: Банк продавца проверяет аккредитив и пересылает его продавцу. На этом этапе продавец должен проверить аккредитив, чтобы убедиться, что он соответствует тому, что он согласился сделать, и что он способен выполнить требования местного аккредитива. Она также должна решить, комфортно ли ей доверять банку-эмитенту и любым другим вовлеченным банкам.

Если все устраивает, продавец может перейти к следующему шагу: произвести и отгрузить товар.

Что такое аккредитив при аренде коммерческой недвижимости?

Аккредитив (LOC) — это документ, который гарантирует арендодателю арендную плату в пределах оговоренной суммы в случае, если вы (арендатор) не платите свои платежи по коммерческой аренде. Обычно он используется вместо наличных для внесения залога при аренде коммерческой недвижимости. Вместо того, чтобы выписывать чек на гарантийный депозит, банк выдает домовладельцу письмо, гарантирующее им арендную плату в случае невыплаты арендной платы.В данном случае банки также могут называть их резервным аккредитивом или безотзывным аккредитивом. Они довольно часто встречаются при переговорах по аренде коммерческого помещения в Austin Tx, и я полагаю, что они присутствуют и на других рынках.Зачем использовать аккредитив вместо залогового депозита?

Некоторые предприятия предпочитают использовать свои наличные деньги для развития своего бизнеса, а не оставлять их на банковском счете арендодателя. Например, возможно, вам нужно купить оборудование, которое поможет вам заработать дополнительные деньги, которые оправдывают стоимость аккредитива.

Например, возможно, вам нужно купить оборудование, которое поможет вам заработать дополнительные деньги, которые оправдывают стоимость аккредитива.

Кроме того, если вы — стартап без опыта работы или арендодатель считает, что у вас нет надежных финансовых показателей и вы рискуете, он может попросить у вас залог в размере более одного месяца брутто арендной платы. В некоторых случаях они могут попросить 2-6 месяцев брутто арендной платы в качестве залога. В зависимости от размера вашего помещения и арендной ставки это может составлять значительную сумму авансовых платежей.

Как работает аккредитив?

Чтобы получить право на получение одного, вам необходимо иметь отношения с банком.Они могут попросить вас иметь определенную сумму наличных в банке или внести залог (например, ипотеку), чтобы банк квалифицировал вас. Они попросят вас заполнить некоторые документы, которые включают информацию о банках домовладельцев и т. Д. Затем, когда они будут квалифицированы, они отправят домовладельцу письмо, дающее им возможность снимать платежи, если вы не платите арендную плату.

Теперь домовладелец должен будет выполнить определенные условия. Банки не позволят им просто забрать деньги, когда они захотят.Арендодатель может запросить деньги только в том случае, если вы не платите арендную плату. Если вы никогда не нарушите договор аренды, ничего не произойдет. При обсуждении аккредитива вы хотите убедиться, что арендодатель должен будет предъявить банку подтверждение того, что вы не платили арендную плату.

Сколько стоит аккредитив?

Аккредитив платный. Банки взимают некоторую комиссию, которая привязана к сумме кредита. Думайте об этом как о банковской ссуде, которая никогда не будет использована, если только вы не просрочите выплату арендной платы.Узнайте подробности в своем банке, однако в большинстве случаев управление аккредитивом может стоить несколько сотен долларов в год. Затем, если вы не оплатите арендную плату и арендодатель снимет деньги, с этой суммы будут взиматься проценты. Проценты НЕ начисляются ни на какие деньги, если они не сняты домовладельцем.

Недостатки использования аккредитива

- Снижает ваши потенциальные возможности заимствования. Обеспечение, которое вы закладываете для LOC, не будет доступно для другого бизнес-кредита.

- Они не бесплатны. Уточните в своем банке расходы, однако ежегодное управление будет составлять не менее нескольких сотен долларов в год ПЛЮС проценты, если домовладелец снимает деньги, потому что вы не выполнили свои обязательства по арендной плате.

- Если вы стартап и у вас мало денег, вам, возможно, придется внести залог, например, ипотеку на дом

Виды аккредитивов

Существует много типов аккредитивов, и использование каждого из них зависит от банка, кредитоспособности лица, арендующего или покупающего, а также от арендодателя или продавца.Самые обычные будут безвозвратными. Аккредитивы можно использовать при покупке коммерческой недвижимости или сдаче в аренду коммерческой недвижимости.

Безотзывный аккредитив — Не может быть изменен или отменен без согласия всех сторон

Отзывный аккредитив — Банк может изменить или аннулировать его в любое время и по любой причине.

Резервный аккредитив — Банковское подтверждение того, что лицо, арендующее коммерческое помещение, способно произвести оплату арендодателю.Арендодатель не ожидает, что ему придется снимать средства.

Образец аккредитива

Ниже приведен пример аккредитива, который был использован при аренде офиса SF в Остине, Техас

.Аккредитив — отличный инструмент для использования, если вы можете, поскольку он помогает освободить ваши деньги для деловых расходов. Обязательно тщательно обсудите условия, которым должен соответствовать арендодатель, прежде чем он сможет сделать ничью. Вам нужно подтверждение того, что деньги причитаются, а также заблаговременное письменное уведомление о намерении арендодателя получить деньги.

Аккредитив при покупке недвижимости — 21stcenturyairsoft.com

Покупка недвижимости относится к категории операций с высоким риском, поэтому от продавца могут потребовать вести дела только с использованием аккредитива. Это и понятно, ведь расчеты с такой системой — самый надежный вариант для обеих сторон.

Это и понятно, ведь расчеты с такой системой — самый надежный вариант для обеих сторон.

Следовательно, необходимо не только детально посмотреть, что это такое, но и как это работает на самом деле.

Сделки с недвижимостью

Если рассматривать этот тип взаимодействия в простейшей форме, покупатель покупает объект, платит за него деньги, а продавец продает его по цене, по которой было заключено соглашение, и получает деньги.Все довольно просто, но есть определенные нюансы.

Важно понимать, что сделка покупки останется признанной только в случае успешной регистрации договора купли-продажи в соответствующих регистрационных структурах.

Такая ситуация вполне реальна, когда договор подписан и даже передан покупателем в регистрирующие органы, но продавец тогда решил не продавать свою недвижимость. Он идет в Росреестр, чтобы получить письмо о намерениях продать недвижимость.

В таких случаях возникает проблема, особенно если к этому моменту деньги уже были переведены продавцу. Они должны обратиться в суд за своим возвращением, что является довольно долгим и дорогостоящим делом.

Они должны обратиться в суд за своим возвращением, что является довольно долгим и дорогостоящим делом.

Это ситуация, при которой вы не можете заплатить сразу, но и не даете деньги, поскольку продавец не имеет гарантии, что покупатель отдаст деньги после регистрации. В этом случае велик риск для обеих сторон, как без Денег на проживание, так и без квартиры.

Общая недвижимость

Аккредитив — одна из современных форм безналичной оплаты во взаимодействии продавца и покупателя. По сути, это гарантия безопасности и законности всех транзакций. Для физических лиц аккредитив при покупке недвижимости имеет неоспоримое преимущество, как и все безналичные операции: нет необходимости иметь под рукой большую сумму денег и речь идет не только о транспортировке.

Когда открывается аккредитив, покупатель разрешает банку перевести определенную сумму денег на счет продавца после того, как он выполнит и подтвердит определенные договорные обязательства.

Практическое применение

Когда мы говорим о подаче заявки на аккредитив при покупке недвижимости, то есть определенные характеристики. В этом случае схема биллинга выглядит несколько.

В этом случае схема биллинга выглядит несколько.

Между покупателем и продавцом заключается договор, в котором такая форма используется для взаимной обработки сделки. Договор об аккредитиве содержит всю информацию о том, как условия и способы оплаты используются для уведомления сторон, а также информацию об участниках сделки.

Покупатель должен связаться с банком, который обслуживает там аккредитив. Также открывается специальный счет в сервисном банке продавца. Банк покупателя переводит деньги со счета клиента.

Оказывается, что кредит по аккредитиву продавца обычно доступен до начала транзакции. В этом суть безопасности для обеих сторон.

Как мне получить деньги?

Оплата наличными для продавца возможна только после того, как сделка купли-продажи была завершена и все документы, необходимые для подтверждения, были получены банком.Если нет сомнений в их законности, правильности и надежности, банк продавца зачислит кредит из аккредитива на счет покупателя.

Требуется подтверждение документа

Один из видов сделки, например покупка недвижимости, предполагает предоставление договора купли-продажи дома или квартиры, прошедших процесс государственной регистрации.

Некоторые банки запрашивают выписки из единого государственного реестра прав, подтверждающие право собственности покупателя на приобретенное имущество.Если счета продавца и покупателя находятся в одном банке, схема становится намного проще.

Преимущества аккредитива

Если вы используете аккредитив при покупке недвижимости, у обеих сторон сделки есть ряд преимуществ. Для продавца это гарантия того, что он получит все деньги от покупателя.

Деньги находятся в аккредитиве покупателя во время транзакции, поэтому они могут быть уверены в их безопасности. Банк гарантирует оплату, если продавец предоставит все необходимые документы и соблюдает условия аккредитива.

Покупатели могут рассчитывать на полную гарантию. Транзакция: Если по какой-либо причине транзакция не состоится, возврат будет произведен в полном объеме. Если продавец не выполняет хотя бы одно условие аккредитива, платеж не будет произведен банком.

Если продавец не выполняет хотя бы одно условие аккредитива, платеж не будет произведен банком.

Если вы покупаете недвижимость по аккредитиву, вы не можете произвести предоплату или оплатить сделку в рассрочку.

Безналичная связь — это безопасно и удобно.

Соблюдение требований тщательно контролируется третьими сторонами, т.е.е. банкиры. Если вы используете аккредитив при покупке недвижимости, то не только стороны сделки заинтересованы в точности и законности регистрации. В этом случае кредитные учреждения также несут ответственность в соответствии с положениями законодательства.

В этом случае гарантируется, что исполняющий банк не примет к оплате поддельные или неполные документы о транзакции. Если лицо, предоставляющее ссуду, выступает поручителем по сделке, т. Е. Если при покупке недвижимости используется аккредитив, это всегда является признаком надежности.

Недостатки аккредитива

Несмотря на то, что данная форма расчетов имеет ряд положительных сторон, есть и недостатки. Рабочий процесс довольно сложен, потому что на каждом этапе транзакции требуется тщательный мониторинг. Создание и исполнение контракта об аккредитиве обычно связаны с выплатой комиссии. Обычно сумма зависит от суммы сделки.

Рабочий процесс довольно сложен, потому что на каждом этапе транзакции требуется тщательный мониторинг. Создание и исполнение контракта об аккредитиве обычно связаны с выплатой комиссии. Обычно сумма зависит от суммы сделки.

Почему не использовал

Мало кто использует его при покупке аккредитивов на недвижимость.Good Finance уже давно предлагает своим клиентам такую безопасную услугу. Этот тип биллинга часто сравнивают с банковскими ячейками, но гораздо реже.

Методы похожи, но есть большие отличия. Использование ячейки требует наличия денег в физическом проявлении, а во втором случае это безналичный платеж, и это аккредитив. Good Finance предлагает оба варианта, но клиенты обычно останавливаются на первом.

Для этого есть много причин.Клиент тайно кладет деньги в банковскую ячейку, т.е. он не раскрывает содержимое банку. В этом случае продавец не может быть уверен в честности покупателя.

В этом случае банк не несет ответственности, даже если договор купли-продажи уже заключен. В этом случае аккредитив защищает обе стороны, поскольку кредитная организация несет ответственность за любые нарушения во время выполнения операции.

В этом случае аккредитив защищает обе стороны, поскольку кредитная организация несет ответственность за любые нарушения во время выполнения операции.

Заключение

Заявка на покупку недвижимости по аккредитиву формы расчета признана экспертами хорошим вариантом.Банки заинтересованы в успешности сделки и будут внимательно следить за ней на каждом этапе.

Использование резервного аккредитива | Small Business

Резервный аккредитив — это разновидность банковской гарантии. Например, если ваша компания заключает договор на закупку продукции у производителя в Китае, этот производитель не будет отправлять вам товары, если он не уверен, что он будет оплачен. Чтобы облегчить беспокойство производителя и упростить транзакцию, ваш банк выдает резервный аккредитив, в котором указано, что банк считает вашу компанию кредитоспособной и гарантирует оплату счета производителя.

Увеличьте свой оборотный капитал

Ваша компания, вероятно, ежегодно испытывает период времени, когда она имеет сильный приток доходов, но другие периоды, когда доходы являются низкими. Сезон праздничных покупок — это пример периода высоких доходов розничных магазинов. Однако вам нужно покрывать расходы в течение всего года, даже когда доходы низкие. В периоды низких продаж вы готовитесь к пиковому сезону продаж, покупая товарно-материальные запасы, которые влияют на вашу денежную позицию и могут помешать вам оплачивать свои операционные расходы.Получение резервного аккредитива в вашем банке позволяет вам приобретать товарные запасы в кредит и оплачивать их при поступлении выручки от продаж. Резервный аккредитив помогает вам сэкономить внутренние денежные средства.

Сезон праздничных покупок — это пример периода высоких доходов розничных магазинов. Однако вам нужно покрывать расходы в течение всего года, даже когда доходы низкие. В периоды низких продаж вы готовитесь к пиковому сезону продаж, покупая товарно-материальные запасы, которые влияют на вашу денежную позицию и могут помешать вам оплачивать свои операционные расходы.Получение резервного аккредитива в вашем банке позволяет вам приобретать товарные запасы в кредит и оплачивать их при поступлении выручки от продаж. Резервный аккредитив помогает вам сэкономить внутренние денежные средства.

Использование при импорте-экспорте

Производители обычно дают своим клиентам от 30 до 60 дней, а иногда и дольше, чтобы оплатить заказанные продукты. В импортно-экспортном бизнесе, который традиционно является основным пользователем резервных аккредитивов, большинство импортеров берут продленный период оплаты для распределения импортированной продукции среди своих клиентов.Это позволяет импортеру получать доходы от продажи этих продуктов и использовать эти доходы для оплаты производителю. Если вы импортируете товары, вы можете использовать собственный внутренний капитал для оплаты операционных и административных расходов, а не связывать его с финансированием закупок товаров.

Если вы импортируете товары, вы можете использовать собственный внутренний капитал для оплаты операционных и административных расходов, а не связывать его с финансированием закупок товаров.

Финансирование недвижимости и крупных покупок

Резервный аккредитив также может использоваться для финансирования крупных закупок оборудования или оборудования. Фактически, если у вас плохой кредитный рейтинг, резервный аккредитив может улучшить ваш эффективный кредитный рейтинг и снизить стоимость процентов по вашим кредитам.Поскольку ваш банк гарантирует ваши платежи, риски ниже по ссудам, которые другие финансовые учреждения предоставляют вашей компании. Это особенно полезно для подрядчика, который планирует купить дом, отремонтировать его и продать предварительно заключенному контракту покупателю в течение 60 или 90 дней. Некоторые резервные LOC имеют более длительные сроки, что упрощает эти типы транзакций. Если вы планируете приобрести дорогое оборудование и рассчитываете получить достаточную выручку для оплаты этого оборудования в более поздний срок или планируете выплатить его со временем, резервный LOC даст продавцу гарантию того, что оборудование будет оплачено, даже если вы у вас нет наличных денег для оплаты в данный момент.

Улучшите свой профиль рисков

В любой ситуации, когда вы ожидаете получить доход для покрытия покупки в течение нескольких месяцев, и у вас установились хорошие рабочие отношения с вашим банком, резервный аккредитив может предоставить вам деньги, необходимые для финансирования расширения или приобретения. Однако это также хорошо выглядит в кредитной истории вашей компании, поскольку показывает, что ваш банкир считает, что ваша компания представляет собой хороший риск. Кредиторы в первую очередь заботятся о том, насколько вероятно, что вы выплатите ссуду, и, если у вас нет опыта работы с этим кредитором, использование хороших отношений, которые у вас сложились с вашим обычным банком, для демонстрации вашей платежеспособности, является способом повысить свой рейтинг риска.

Ссылки

Писатель Биография

Виктория Дафф специализируется на предпринимательских вопросах, опираясь на свой опыт работы в качестве признанного координатора стартапов, катализатора венчурных инвестиций и менеджера по связям с инвесторами. С 1995 года она написала много статей для электронных журналов и была постоянным обозревателем журналов Digital Coast Reporter и Developments Magazine. Она имеет степень бакалавра искусств в области государственного управления Калифорнийского университета в Беркли.

С 1995 года она написала много статей для электронных журналов и была постоянным обозревателем журналов Digital Coast Reporter и Developments Magazine. Она имеет степень бакалавра искусств в области государственного управления Калифорнийского университета в Беркли.

Переводной аккредитив Определение

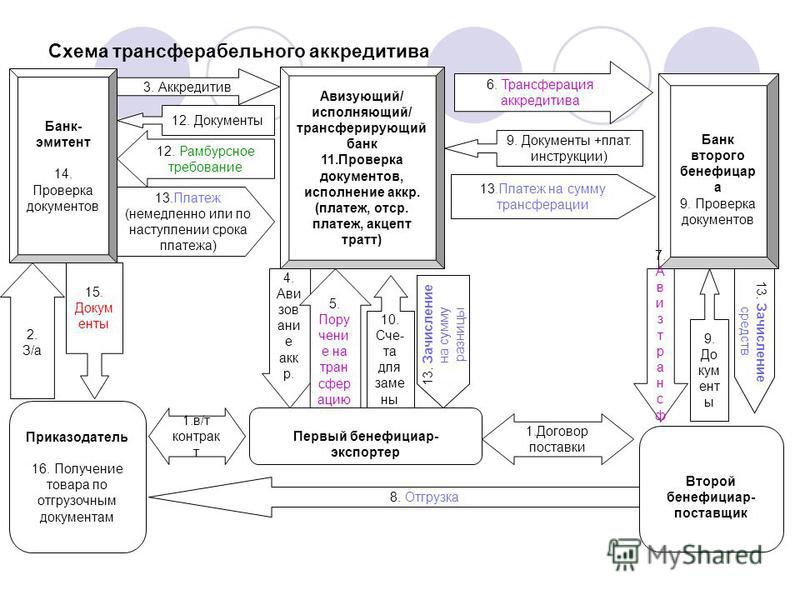

Что такое переводной аккредитив?

Переводной аккредитив — это вид финансовой гарантии, известный как аккредитив, который дополнительно позволяет первому бенефициару передать часть или весь кредит другой стороне, что создает вторичного бенефициара.Сторона, которая первоначально принимает переводной аккредитив от банка, называется первым или основным бенефициаром.

Переводной аккредитив часто используется в коммерческих сделках для обеспечения оплаты поставщику или производителю. Переводной аккредитив — альтернатива авансовым платежам.

Ключевые выводы

- Переводной аккредитив позволяет первоначальному бенефициару передать часть или весь кредит другой стороне.

- Аккредитивы используются при определенных деловых сделках, чтобы гарантировать, что оплата произведена поставщику или производителю.

- Сторонами переводного аккредитива являются заявитель (покупатель), первый бенефициар (посредник) и второй бенефициар (продавец).

Общие сведения о переводных аккредитивах

Переводной аккредитив — это аккредитив, который включает переводное положение. Продавцы промышленных товаров часто требуют аккредитива — письма из банка, которое гарантирует, что платеж покупателя продавцу будет получен вовремя и на правильную сумму, — прежде чем приступить к выполнению заказа покупателя.Если продавцу требуется аккредитив, покупатель должен сотрудничать с банком для утверждения аккредитива.

В переводной аккредитив банк будет включать положения о передаче предоставления кредита — всего или части кредита, на который был одобрен покупатель, — второму бенефициару. Вторичный бенефициар получает право на выплату, если ссуда необходима во время платежа. Однако первый получатель по-прежнему несет ответственность за платежи по ссуде, если она выплачивается банком.

Однако первый получатель по-прежнему несет ответственность за платежи по ссуде, если она выплачивается банком.

Наряду с правами на платеж второй получатель также получает все обязательства, связанные с транзакцией.

Сторонами переводного аккредитива являются заявитель, первый бенефициар и второй бенефициар. Заявитель является покупателем в сделке, а первый бенефициар — посредником. Второй бенефициар — продавец.

Подтверждение переводного аккредитива

Процесс утверждения аккредитива аналогичен процессу получения банковской ссуды.Покупатель должен подать заявку на аккредитив, включая подробную информацию о своем кредитном профиле. Банк проанализирует кредитный рейтинг покупателя и финансовую стабильность в процессе андеррайтинга. В случае одобрения аккредитив показывает, что банк готов предоставить заемщику ссуду на определенную сумму, если ссуда необходима для покрытия оплаты заказа клиента у продавца.

Переводные аккредитивы в торговых соглашениях

Переводной аккредитив — это форма кредитной поддержки, используемая как в внутренних, так и в международных торговых соглашениях. Предположим, покупатель заключил с продавцом контракт на покупку товаров на сумму 45 000 долларов. В сделке продавец специально требует переводной аккредитив, прежде чем приступить к производству.

Предположим, покупатель заключил с продавцом контракт на покупку товаров на сумму 45 000 долларов. В сделке продавец специально требует переводной аккредитив, прежде чем приступить к производству.

Покупателю необходимо сотрудничать с банком, чтобы получить одобрение аккредитива на сумму 45 000 долларов США с возможностью передачи средств продавцу как второму бенефициару. Если банк соглашается на переводное положение в размере 45 000 долларов, то первоначальный бенефициар может запросить платеж в размере 45 000 долларов от банка непосредственно продавцу в момент продажи.

Переводной аккредитив или подтвержденный аккредитив

Переводной аккредитив может быть более удобным вариантом для покупателя, чем подтвержденный аккредитив. Это потому, что покупатель должен иметь дело только с одним банком для переводного аккредитива.

Однако в подтвержденном аккредитиве покупатель должен получить два аккредитива, чтобы подтвердить первый аккредитив. Их получают в двух разных банках, и второй банк гарантирует письмо от первого банка. Подтвержденные аккредитивы требуются продавцом в случае, если первый банк не выполняет свои обязательства по погашению.

Подтвержденные аккредитивы требуются продавцом в случае, если первый банк не выполняет свои обязательства по погашению.

Что такое аккредитив, как он работает и кому он нужен ..

- Аккредитив также известен как документарный аккредитив

- Аккредитив — основное средство платежа в международной торговой сделке

- По умолчанию аккредитив безотзывный

Многие из вас встретили бы термин Аккредитив (L / C) ..

Если вы являетесь судоходной линией, вы бы слышали этот термин от различных клиентов, просящих вас ускорить составление коносамента для проверки банком или для ускорения выдачи коносамента, потому что отгрузка осуществляется по L / C ..

Если вы экспедитор или агент, то, возможно, вы столкнулись с давлением со стороны BCO, чтобы вовремя отправить им все документы, требуемые аккредитивом.

Если вы являетесь BCO, ваш банк мог сказать вам, что представленные документы не соответствуют требованиям аккредитива, и что некоторые документы, возможно, потребуется переделать. .

.

Итак, что такое аккредитив, для чего нужен аккредитив, кто его выдает и как он работает.

Зачем нужен аккредитив и как работает аккредитив .. ??

Ну, вначале есть продавец и покупатель, которые хотят заключить сделку.Они могут знать или не знать друг друга, или могут чувствовать себя комфортно друг с другом в том, что касается финансовых обязательств и платежей..

Из-за того, что грузы, отправленные из иностранных портов, доберутся до места назначения, требуется время, поэтому импортеры должны найти способ гарантировать оплату экспортерам до получения товаров.

Как обсуждалось в Руководстве по импорту для начинающих, существует несколько форм платежей, каждая из которых имеет свой собственный элемент риска.

Графическое представление элемента риска в отношении покупателя и продавца показано ниже.

Аккредитив, по-видимому, является популярным методом платежной транзакции среди продавцов и покупателей, поскольку эти транзакции проходят через банк и обеспечивают определенный уровень комфорта как для покупателя, так и для продавца. .

.

Аккредитив

Аккредитив или документарный аккредитив — это обещание банка от имени покупателя (заявителя / импортера) заплатить продавцу (бенефициару / экспортеру) определенную сумму в согласованной валюте при условии, что продавец предоставит необходимые документы в установленный срок.

Аккредитив регулируется UCP600 (Единые обычаи и практика), который представляет собой международный свод правил (добровольный набор правил), разработанный Международной торговой палатой..

По сути, это инструкция банка импортера зарубежному банку продавца с изложением различных аспектов, касающихся конкретной сделки, включая выплату денежных средств продавцу.

Покупатель (Заявитель) устанавливает перечень условий, на которых он хотел бы купить и отгрузить груз у продавца (Получателя).

В этом списке обычно

- описание товара, который он хочет купить у продавца;

- количество товара;

- техническое описание, если есть;

- требований к документации;

- коносаментов; Коммерческий счет

- ;

- упаковочный лист; Сертификат происхождения

- ;

- аналитических отчетов;

- прочие документы

- , которому должен быть отправлен коносамент — в случае аккредитива, как правило, банк-эмитент будет указан в качестве получателя, и он будет контролировать груз до тех пор, пока не получит деньги от покупателя;

- реквизиты того, кого необходимо уведомить о прибытии груза;

- — последняя дата отгрузки;

- иногда покупатель также назначает и указывает в аккредитиве линию доставки, которая будет использоваться;

- , какие пары портов должны использоваться (POL / POD);

- какой вид транспорта использовать

Этот аккредитив затем выдается банком покупателя (известным как банк-эмитент) и направляется продавцу и его банку (известному как исполняющий банк). . Также может быть «подтверждающий банк», запрашиваемый продавцом. Подтверждающий банк проверяет действительность выданного аккредитива и, как правило, является банком в стране продавца.

. Также может быть «подтверждающий банк», запрашиваемый продавцом. Подтверждающий банк проверяет действительность выданного аккредитива и, как правило, является банком в стране продавца.

Это дополнительное подтверждение аккредитива означает, что подтверждающий банк гарантирует платеж, даже если банк-эмитент не может его произвести.

Затем продавец приступает к подготовке своих товаров и документов на основании аккредитива. После того, как отгрузка будет завершена, продавец предоставит копии всех документов в соответствии с инструкциями на аккредитиве в свой банк..

Его банк проверяет достоверность и правильность представленных документов в соответствии со спецификациями аккредитива .. Однако помните, что банки фактически не проверяют, был ли груз загружен на судно или нет .. Они только проверяют документы ..

Одним из основных документов в этом представлении является коносамент, поскольку он является титульным документом на товары, обмениваемые в обмен на доставку товаров. Обычно коносаменты, участвующие в сделках по аккредитиву, называются «Оборотные накладные коносамента »..

Обычно коносаменты, участвующие в сделках по аккредитиву, называются «Оборотные накладные коносамента »..

Как только банк удостоверится, что документы и отгрузка соответствуют аккредитиву, он выплачивает продавцу причитающиеся ему деньги в соответствии с ценой, согласованной между ним и покупателем.

Затем исполняющий банк отправляет все документы в банк-эмитент, который проверяет данные на соответствие условиям аккредитива, и, как только они удовлетворены условиями, он возвращает банку-получателю деньги, которые они заплатили продавцу.

Затем банк-эмитент сообщает покупателю, что отгрузка произведена и что у него есть все документы.. Затем покупатель обязуется выплатить банку-эмитенту деньги, которые он заплатил банку-получателю.

После получения этих средств банк-эмитент затем подписывает коносамент для покупателя, чтобы груз мог быть передан покупателю.

Так начинается и заканчивается процесс аккредитива.

Расширение аккредитива

Если существует требование о продлении аккредитива по какой-либо причине, продавец должен связаться с покупателем, открывшим аккредитив, и он, в свою очередь, должен будет связаться с банком-эмитентом с уважительными причинами для продления. . По этой причине аккредитив может быть продлен или не продлен.

. По этой причине аккредитив может быть продлен или не продлен.

Обычными причинами для запросов на продление аккредитива могут быть:

- задержка подготовки экспортных материалов

- задержка транспортного судна — из-за погодных условий или проблем со стороны судоходной линии

- на случай беспрецедентной таможенной остановки экспортного груза

- Отсутствие подходящей тары

- акты проверки груза не готовы

- Отсутствие судна в срок

Виды аккредитивов

Существует несколько различных типов аккредитивов с различным назначением.. Наиболее популярные типы:

Безотзывная- Инструкции или условия этого типа аккредитива не могут быть изменены или отменены без согласия получателя и подтверждающего банка. По умолчанию аккредитив является безотзывным, даже если он нигде не указан, так что возьмите это по умолчанию ..

- Этот тип аккредитива может быть изменен или аннулирован банком-эмитентом в любое время, поэтому необходимо уделять внимание этому типу аккредитива.

. Хотя этот тип не рассматривается в UCP600, он может быть выдан, если такие условия включены в аккредитив, и это может происходить время от времени, возможно, из-за незнания, но банки обычно не подтверждают отзывный документарный аккредитив. Пусть это будет в конце вашего ума ..