Банковская гарантия: что это, банки, оформление банковских гарантий в Москве и РФ

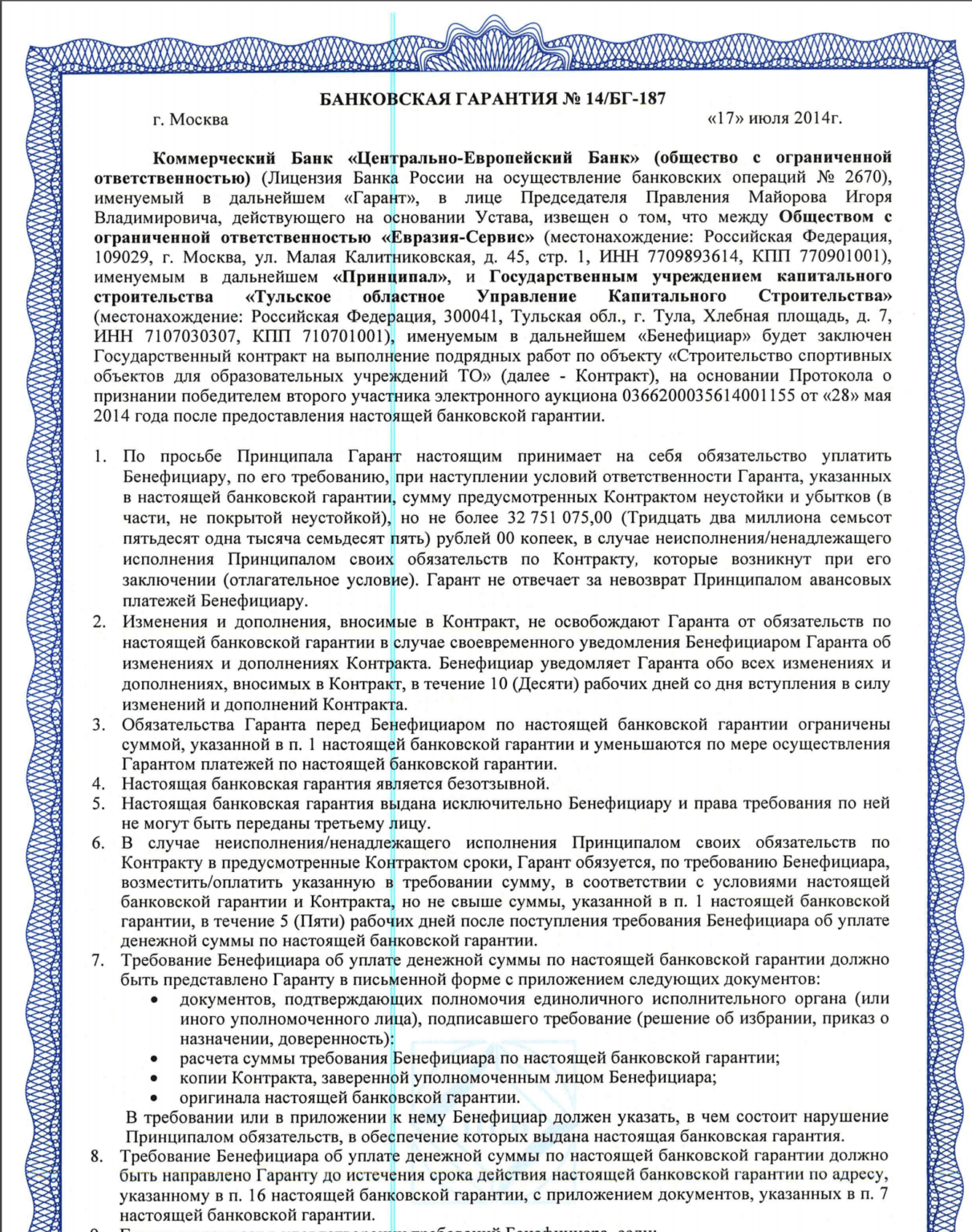

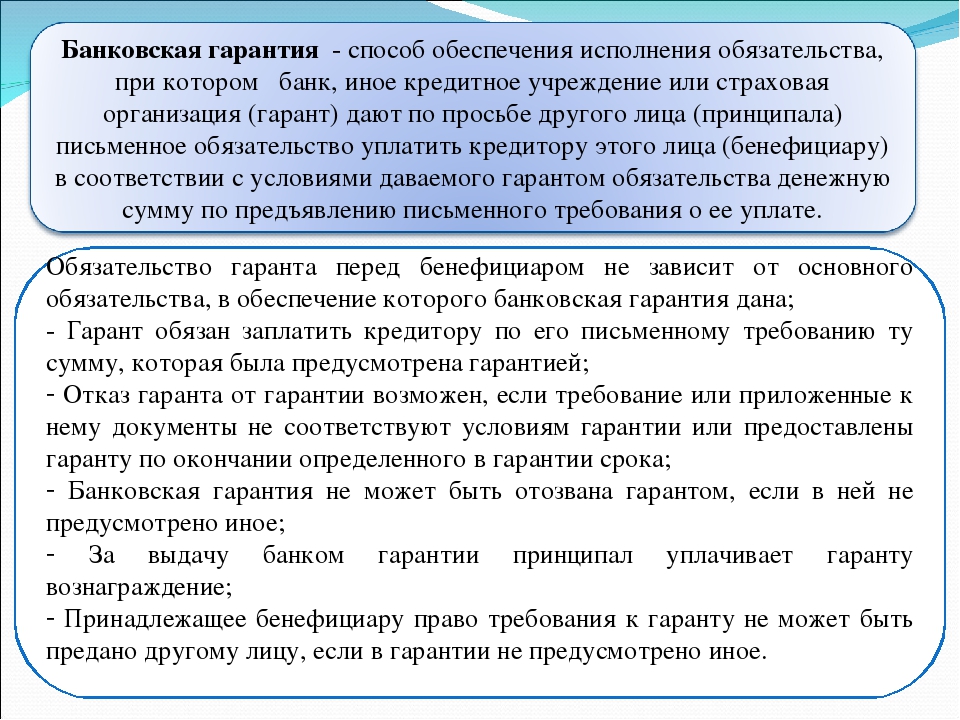

Банковская гарантия — это один из способов обеспечения исполнения обязательств, при котором банк или иное кредитное учреждение (гарант) выдает по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предоставлении им требования об её уплате.

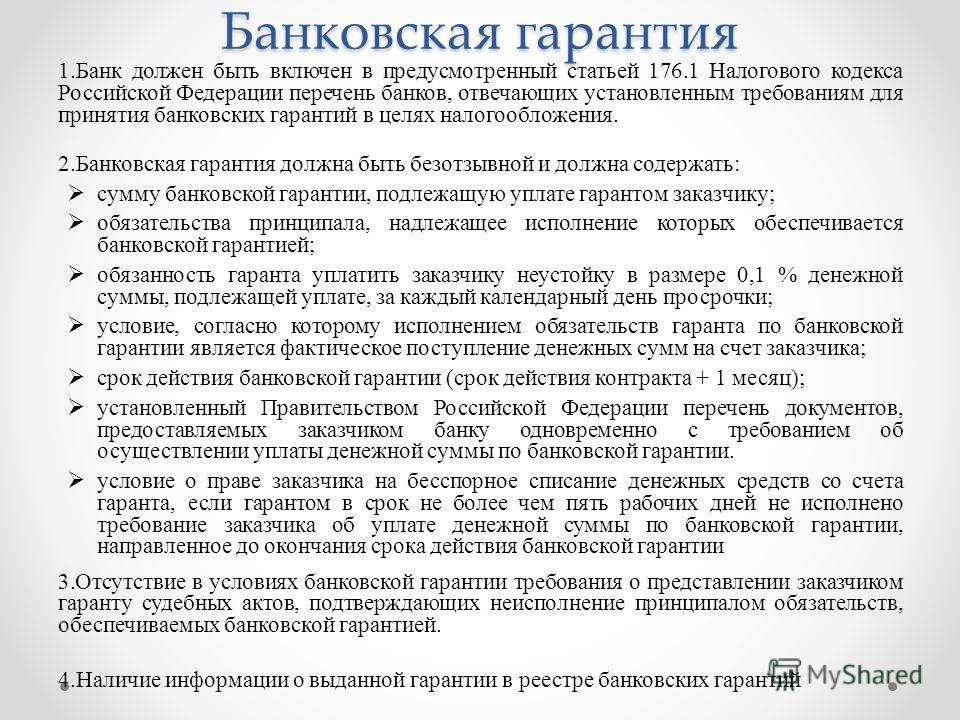

Требования к гарантии, используемой участниками размещения Госзаказа, и порядку ее предоставления и выдачи устанавливаются Федеральным законом 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

При заключении Государственного контракта по электронному аукциону победитель обязан предоставить сканированную копию банковской гарантии с указанием существенных условий Государственного Контракта — размера обеспечения, срока действия, наименования Заказчика, Исполнителя и предмета контракта.

Выпущенная банковская гарантия является документом, который невозможно вернуть потому, что он “не понадобился”. В соответствии с нормами действующего законодательства, действие банковской гарантии прекращается при следующих условиях:

- при уплате бенефициару суммы, на которую она выдана;

- при окончании определенного в гарантии срока, на который она выдана;

- вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту;

- письменным заявлением бенефициара об освобождении гаранта от его обязательств.

Прекращение обязательств гаранта по вышеприведенным основаниям не зависит оттого, возвращена ли ему гарантия, гарант, которому стало известно о прекращении гарантии, должен без промедления уведомить об этом принципала.

Зачем вам нужна банковская гарантия и как ее получить

19. 08.2019

08.2019

Доверие к деловому партнеру – ключевой элемент выгодной сделки. Убедить контрагента в безопасности договора позволяет банковская гарантия – вид поручительства перед третьими лицами. Гарантом реализации договорных обязательств предпринимателя выступает финансово-кредитная организация, чаще банк.

Основные принципы, которые характеризуют банковскую гарантию:

1. Срочность – выдается на определенный срок, как правило, 1 год.

Срочность – выдается на определенный срок, как правило, 1 год.

2. Безотзывность – гарант не вправе отозвать выданную гарантию в одностороннем порядке.

Участниками итогового соглашения становятся три стороны:

1. Принципал – исполнитель, по инициативе которого финансово-кредитное учреждение выдает гарантию. Одновременно с этим он является исполнителем условий по основному договору.

2. Бенефициар – заказчик, интересы которого призвана защищать банковская гарантия. Это получатель услуг или работ, прописанных в основном соглашении.

3. Гарант – финансово-кредитная или страховая организация, которая принимает на себя обязательства выплатить Бенефициару денежную компенсацию, сумма которой указывается в договоре, если Принципал не сможет выполнить условия сделки.

В случае неисполнения Принципалом условий сделки банк-гарант выплачивает компенсацию Бенефициару. В свою очередь Гарант потребует от Принципала возместить потраченные средства с учетом процентной ставки.

По сути, запрашивая гарантию, бизнесмен страхует свою ответственность. В целом договор банковской гарантии защищает всех участников соглашения. Каждый получает свою выгоду:

1. Для Бенефициара – минимизация рисков неплатежеспособности партнера. Если исполнитель нарушит условия контракта, обеспечительные меры гарантируют получение причитающейся ему суммы по первому требованию. Не нужно подавать иски, инициировать длительные судебные процессы.

2. Для Принципала — расширяются возможности выхода на рынок госзаказов, заключения контрактов с крупными корпорациями. При этом нет необходимости «выдергивать» средства из оборота.

3. Для финансово-кредитной организации – получение дополнительного источника дохода, расширение клиентской базы.

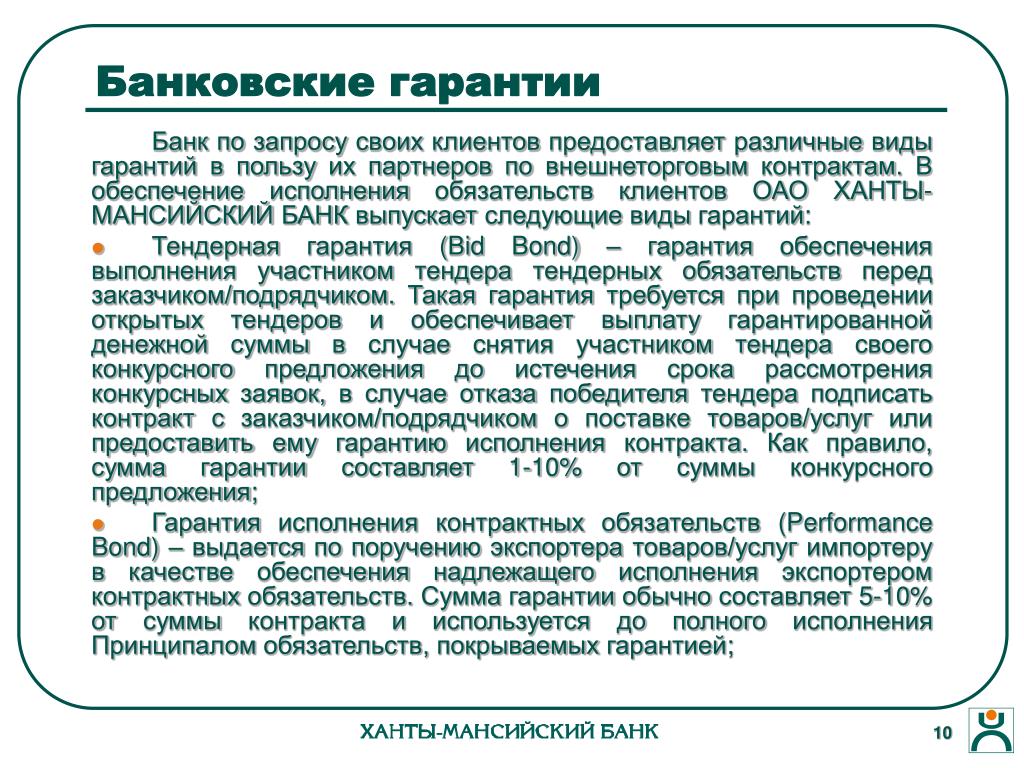

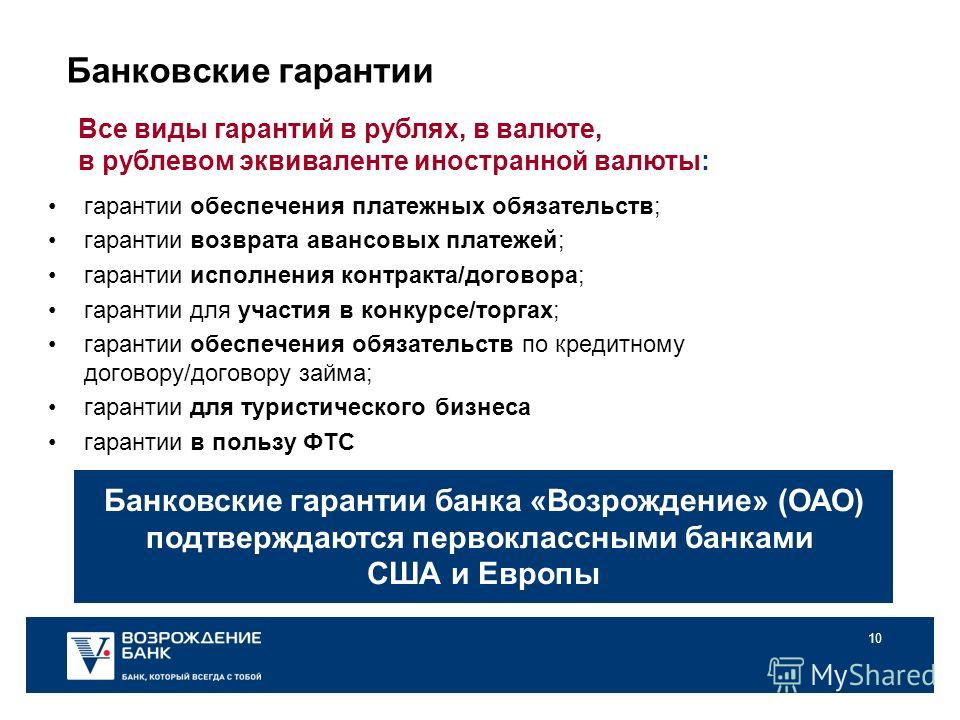

Банковские гарантии выдают с различной целью. В зависимости от предназначения обязательства бывает несколько типов гарантий:

В зависимости от предназначения обязательства бывает несколько типов гарантий:

1. Платежная. Используется для обеспечения денежных обязательств перед поставщиком товаров или услуг, обеспечивая поступление оплаты вовремя.

2. Тендерная или конкурсная. Защищает интересы заказчика, организующего тендер, и гарантирует выплату возмещения, если участник тендера снимает свою заявку либо в случае победы не соглашается заключать контракт.

3. Гарантия выполнения. Выдается для обеспечения обязательств перед покупателем, который заинтересован в своевременной поставке товаров или услуг в полном объеме.

4. Авансовая. Применяется при заключении сделок с предоплатой или авансом, обеспечивая возврат уплаченной суммы при неисполнении договорных обязательств.

5. Таможенная или налоговая. Цель – обеспечение обязательств по уплате налоговых и таможенных платежей предпринимателя перед представителями налоговой и таможенной служб.

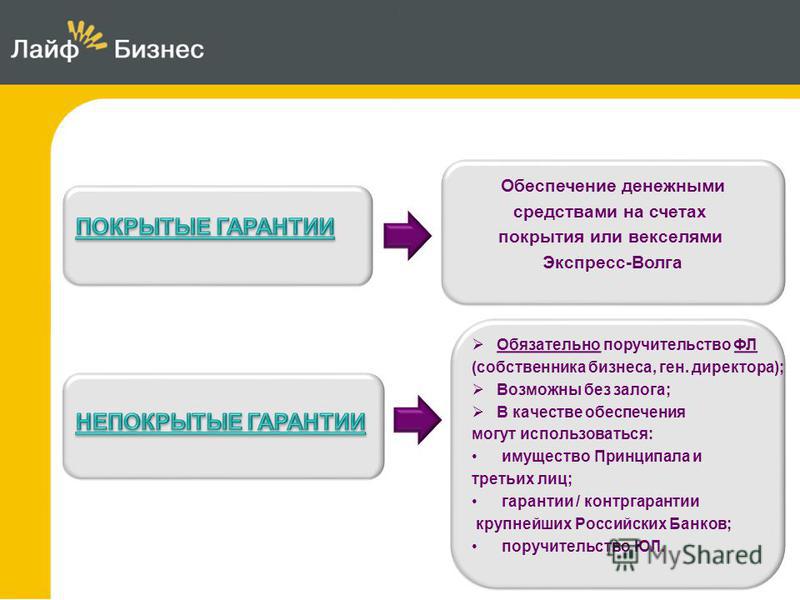

В зависимости от условий обеспечения обязательств банковские гарантии классифицируют на:

— Безусловные – денежное возмещение, указанное в соглашении, выплачивают Бенефициару по первому требованию, составленному в письменном виде.

— Условные – для получения компенсации Бенефициар обязан предоставить пакет документов, которые подтверждают, что Принципал не выполнил условия договора или выполнил не вовремя либо не в полном объеме.

Что же касается дополнительных условий обеспечения, то чаще банки требуют от Принципала предоставить какой-либо залог. В этом случае банковская гарантия будет считаться обеспеченной.

Виталий Гензель, директор, направление «Налоги и право» Группы компаний SRG: «Банковская гарантия для малого бизнеса может быть и необеспеченной, если кредитно-финансовое учреждение выдает ее без какого-либо встречного обязательства Принципала. Но для получения гарантии такого типа кредитная история у бизнесмена должна быть безупречной, а финансовое положение – стабильным. Выдавая необеспеченную гарантию, финансово-кредитная организация идет на серьезный риск, потому делает это редко и неохотно. Так что в большинстве случаев Принципал может получить только обеспеченную гарантию».

Но для получения гарантии такого типа кредитная история у бизнесмена должна быть безупречной, а финансовое положение – стабильным. Выдавая необеспеченную гарантию, финансово-кредитная организация идет на серьезный риск, потому делает это редко и неохотно. Так что в большинстве случаев Принципал может получить только обеспеченную гарантию».

Договор банковской гарантии во многом напоминает по принципу действия вексель: при возникновении определенных условий один из участников сделки получает по требованию финансовое возмещение. Отличие лишь в условиях получения компенсации.

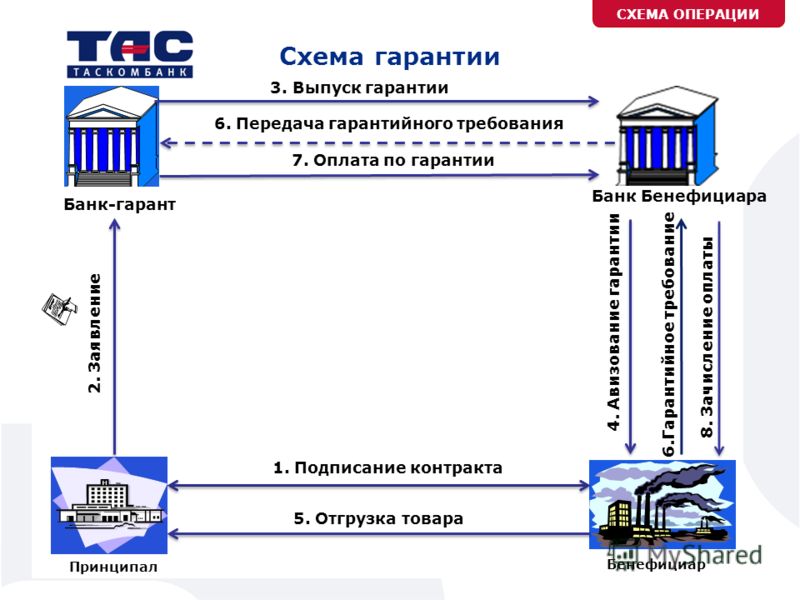

Примерная схема действия банковской гарантии:

— Компания А, которая выступает Принципалом, хочет заключить с компанией В – Бенефициаром – договор на оказание услуг.

— Компания В заинтересована в гарантии того, что услуги будут оказаны своевременно, качественно и в полном объеме. Поэтому запрашивает обеспечение банковской гарантией от компании А.

Поэтому запрашивает обеспечение банковской гарантией от компании А.

— Компания А обращается к третьей стороне – в кредитно-финансовое учреждение. Банк-гарант С за определенную комиссию выдает письменное обязательство выплатить компании В денежную компенсацию, например, в размере 25 % от суммы, указанной в основном договоре, в случае несоблюдения его условий компанией А.

— Если компания А срывает контракт – нарушает сроки поставки или поставляет услуги не в полном объеме, компания В имеет право обратиться в банк С за получением денежного возмещения, указанного в банковской гарантии.

— Банк С исполняет условия гарантии, выплачивая компании В оговоренную сумму по первому требованию компании В и требует возмещения уплаченных средств с компании А.

Обеспечение банковской гарантией целесообразно в тех случаях, когда бизнесмену нужны не кредитные средства, а убежденность в том, что при возникновении форс-мажора банк выполнит обязательства за него. Другими словами, этот вид поручительства способствует повышению уровня доверия между партнерами. В результате бизнес становится более конкурентоспособным.

Другими словами, этот вид поручительства способствует повышению уровня доверия между партнерами. В результате бизнес становится более конкурентоспособным.

Алексей Головченко, управляющий партнер юридической компании «ЭНСО», Президент Института развития и адаптации законодательства: «Прежде чем заключить договор с компанией, банк тщательно изучает и оценивает ее репутацию и все сведения о ней – так он заранее прогнозирует вероятность исполнения обязательств. Другими словами, если банк дает компании гарантию, он уверен, что она выполнит свои обязательства по этому договору. Банковская гарантия – выгодный инструмент: она удобна тем, что обходится дешевле кредитов и залогов. Ставка по кредиту в среднем составляет 10-12%, а банковской гарантии – около 2-3%. Однако, на мой взгляд, ставка по банковской гарантии должна быть ниже».

Как получить банковскую гарантию

Банковскую гарантию получают под определенный договор или контракт, а сумма возмещения напрямую зависит от объема обязательств, которые фигурируют в сделке. Сам процесс получения проходит в несколько шагов:

Сам процесс получения проходит в несколько шагов:

1. Бизнесмен выбирает банк с наиболее выгодными для него условиями и подает заявку на выдачу банковской гарантии.

2. Уточнив список необходимых документов, прилагает их к заявке.

3. Кредитно-финансовое учреждение рассматривает заявку предпринимателя, проверяет его платежеспособность и сообщает свое решение.

4. Если банк принимает положительное решение, бизнесмен открывает там расчетный счет, а также вносит плату за выдачу банковской гарантии — ее сумма колеблется в зависимости от условий финансово-кредитного учреждения.

5. После этого заключается письменное соглашение о выдаче банком гарантии.

Охотнее банки сотрудничают с фирмами, которые работают на рынке не менее 6 месяцев, а в числе дополнительных часто выдвигают такие условия:

— не имеют задолженностей перед контрагентами,

— обладают необходимыми ресурсами для соблюдения условий сделки с контрагентом,

— имеют опыт выполнения аналогичных заказов,

— располагают ликвидным имуществом и оборотными средствами.

Сложнее получить гарантию молодой компании, у которой отсутствуют обороты на расчетном счете. В этом случае выходом становится предоставление банку залога, в качестве которого в зависимости от суммы гарантии могут выступать:

— недвижимое имущество – дом, земельный участок, квартира;

— транспортные средства – личные или принадлежащие компании;

— другие материальные ценности, например, производимые фирмой товары.

За свои услуги банк взимает комиссию, кроме того, в случае срыва контракта Принципал обязан возместить банку выплаченную компенсацию с процентами.

Список документов для предоставления банковской гарантииВ каждом кредитно-финансовом учреждения собственные требования к пакету документов, необходимых для предоставления гарантии. Но к числу основных относятся:

— выписка из ЕГРЮЛ – срок годности не более 30 дней;

— копия ИНН; заверенные нотариусом копии свидетельства о регистрации компании, протокола учредительного собрания;

— копии сертификатов, лицензий компании;

— финансовая отчетность организации за последние 6 месяцев;

— декларация о доходах и расходах при УСН или о налогах при ЕНВД;

— справки об отсутствии задолженностей; договор права собственности на помещения; копия проекта сделки, под которую запрашивается гарантия банка и т. д.

д.

Банк вправе запросить документы, подтверждающие успешное выполнение аналогичных сделок в прошлом, чтобы убедиться в надежности организации.

Подробнее — по ссылке

Вернуться в раздел

Как работает банковская гарантия и что такое срок банковской гарантии?

на всех этапах

Банковская гарантия является обязательством банка за выполнение финансовых обязательств клиента. В случае невыполнения им обязательств перед государственным заказчиком, Гарант несет ответственность по обязательствам принципала, оговоренным в банковской гарантии.

01.01.2014 вступил в силу Федеральный закон №44, направленный на усовершенствование контрактной системы государственных и муниципальных закупок посредством ужесточения требований к условиям заключения госконтрактов, установления порядка их планирования, аудита и контроля.

Обновленный закон предусматривает финансовое обеспечение контракта поставщиком товаров или услуг в двух формах:

- денежный залог;

- банковская гарантия.

Право выбора формы обеспечения предоставляется заказчику, поэтому часто он может настаивать на предоставлении банковской гарантии.

Виды банковских гарантий

1. Обеспечение исполнения госконтракта. Гарантия предоставляется победителю торгов. При заключении контракта с победителем, он обязан предоставить гарантию, что в случае невыполнения им обязательств по контракту банк возьмет на себя финансовое обеспечение всех условий договора.

2. Банковская гарантия по коммерческому контракту. Иногда крупные компании требуют предоставления гарантий банка для заключения контрактов. Как и в случае с госконтрактом, если исполнитель не выполняет условия по договору, его обязательства переходят банку.

3. Обеспечение заявки на участие в конкурсе, аукционе или торгах. Гарантирует исполнение победителем конкурса обязательств по подписанию договора с заказчиком на выполнение работ, оказание услуг, поставку товара. Размер гарантии в соответствии с законодательством о госзакупках – до 5 % от суммы контракта. Срок действия ограничивается предоставлением гарантии исполнения контракта или подписанием государственного контракта.

Срок действия ограничивается предоставлением гарантии исполнения контракта или подписанием государственного контракта.

4. Обеспечение возврата авансового платежа. Гарантия предусмотрена для случаев, когда условия контракта предусматривают получение авансового платежа. Размер подобной гарантии предоставляется в размере авансового платежа.

Наши преимущества

Специалисты Корпорации «РИМ» оказывают профессиональную поддержку своим клиентам на каждом этапе финансового обеспечения участником государственного заказа. С Корпорацией «РИМ» вы можете получить банковскую гарантию на специальных условиях:

Расчет по 44-ФЗ

Приведенные расчеты стоимости банковской гарантии являются предварительными и не являются публичной офертой.

Теоретически получить банковскую гарантию можно в любом банке. Однако право выдавать банковскую гарантию есть лишь у банков, внесенных в специальный перечень Министерства финансов. Важно отметить, что многие организации из этого списка подобную услугу не оказываеют, либо для ее получения необходимо открывать расчетный счет и предоставлять залог. Партнерами Корпорации «РИМ» являются только банки, имеющие упрощенный порядок получения банковской гарантии.

Однако право выдавать банковскую гарантию есть лишь у банков, внесенных в специальный перечень Министерства финансов. Важно отметить, что многие организации из этого списка подобную услугу не оказываеют, либо для ее получения необходимо открывать расчетный счет и предоставлять залог. Партнерами Корпорации «РИМ» являются только банки, имеющие упрощенный порядок получения банковской гарантии.

Для оформления банковской гарантии в банке требуется внушительный пакет документов, подтверждающих платежеспособность исполнителя. Таким образом, процесс получения сильно усложняется и во многом напоминает кредит. При обращении в банк через Корпорацию «РИМ» требуется упрощенный перечень документов.

Часто ожидание решения о выдаче документов затягивается, иногда процесс занимает 2-3 недели. При этом заключение государственного контракта подразумевает предоставление заказчиком гарантии уже через несколько дней после завершения конкурса или аукциона. Корпорация «РИМ» сотрудничает исключительно с банками, готовыми предоставлять гарантию в экспресс-порядке.

Кто принимает участие в процедуре?

- Заявитель (принципал) – лицо, дающее банку инструкции по выпуску гарантии.

- Кредитор (бенефициар) – лицо, использующее преимущества банковской гарантии.

- Банк, являющийся гарантом и принимающий на себя обязательства по гарантии.

Специалисты микрофинансовой Корпорации «РИМ» готовы помочь максимально ускорить и упростить процесс получения документов и проконсультировать по любым вопросам ее получения по телефону 8 (800) 775 08 64, а также ответить на актуальные вопросы по электронной почте [email protected]

Заявка на услуги

Мы ответим в течение 15 минут

Проверка банковской гарантии и случаи отказа

Выдавать гарантии и вносить их в реестр банковских гарантий имеют право только банки, которые входят в соответствующий перечни — перечень Минфина по 44-ФЗ и перечень Минфина по 185-ФЗ

Москва, 19 авг — ИА Neftegaz. RU. В рамках 44-ФЗ и 185-ФЗ банк, который выпустил банковскую гарантию, обязан разместить информацию и соответствующие сведения в реестре банковской гарантий в течение одного рабочего дня.

RU. В рамках 44-ФЗ и 185-ФЗ банк, который выпустил банковскую гарантию, обязан разместить информацию и соответствующие сведения в реестре банковской гарантий в течение одного рабочего дня.Проверка банковской гарантии

Многие банки в случае выдачи банковской гарантии, тут же направляют выписку из соответствующего реестра банковских гарантий участнику закупки, который получает банковскую гарантию. В данном случае реестр по банковским гарантиям размещен в Единой Информационной Системе и доступен для просмотра со стороны заказчиков в личном кабинете. Через закрытый интерфейс личного кабинета в рамках 44-ФЗ.

Выдавать гарантии и вносить их в реестр банковских гарантий имеют право только банки, которые входят в соответствующий перечни — перечень Минфина по 44-ФЗ и перечень Минфина по 185-ФЗ.

Пример из практики: «Здесь тоже встречались такие моменты, когда поставщик получает банковскую гарантию, но при этом, в наименовании банка (допустим) различается одна буква от того банка, который включен в перечень Минфина. Важно обращать на это внимание. Для поставщиков прошу отметить важный момент, что именно поставщики должны проверять перечень банков при запросе на выдачу банковской гарантии».

Важно обращать на это внимание. Для поставщиков прошу отметить важный момент, что именно поставщики должны проверять перечень банков при запросе на выдачу банковской гарантии».

Проверка подлинности заказчиком банковской гарантии в рамках 44-ФЗ

Обязанности заказчика в рамках 44-ФЗ по проверке подлинности гарантии и наличие в реестре банковских гарантий не зафиксированы в 44-ФЗ, но при этом указано, что данную банковскую гарантию заказчик должен рассмотреть в течение 3 дней с момента ее поступления. Это зафиксировано в статье 45 (44-ФЗ). В этот срок заказчик должен рассмотреть БГ и вынести решение об отказе/принятии банковской гарантии согласно обоснованиям, которые установлены на законодательном уровне.

223-ФЗ претерпел определенные изменения в части реестра банковских гарантий

В рамках 223-ФЗ проходит проверка:

- Наличия условия безотзывности;

- Срок предоставления БГ;

- Проверяется номер закупочной процедуры.

- Возможна проверка через Центробанк/проверка банка через справочник по кредитным организациям, включая:

- наименование банка;

- выдавал ли банк соответствующую гарантию;

- имеет ли данная кредитная организация право выдавать банковские гарантии;

- были ли нарушения со стороны банка в нормативах Центробанка по гарантиям;

- зарегистрирована ли данная кредитная организация как банк.

Параметры проверки условий

В рамках 44-ФЗ и 223-ФЗ, со стороны заказчика должно быть согласование макета банковской гарантии, где проверяется не только размер и срок действия банковской гарантии, но и параметры, которым должна соответствовать банковская гарантия.

Это:

Бесспорное списание денежных средств. При неисполнении принципалом своих обязательств заказчик вправе обратиться с требованием к банку-гаранту и получить, без споров и дополнительных разбирательств судебных, сумму гарантий;

Авансирование. В случае если это предусмотрено в закупочной документации, то в перечень обеспечиваемых гарантий и обязательств за возврат авансом, так же включается в данное условие. Поставщику стоит знать, что это может повлечь повышение комиссии за предоставление банковской гарантии;

В случае если это предусмотрено в закупочной документации, то в перечень обеспечиваемых гарантий и обязательств за возврат авансом, так же включается в данное условие. Поставщику стоит знать, что это может повлечь повышение комиссии за предоставление банковской гарантии;

Проверка формы банковской гарантии. Здесь заказчик может предоставить в составе закупочной документации свою форму гарантии, либо предоставить форму гарантии, которую необходимо будет согласовать с банком.

Могут применяться и специфические требования к тексту банковской гарантии. Например, требование о рассмотрении споров о банковской гарантии по месту нахождения заказчика. Или требование о раскрытии обязательств, которые покрываются банковской гарантией. Это примеры наиболее часто встречающихся специфических требований к тексту банковской гарантии, их заказчики могут взять на заметку и установить в положении о закупках.

Случаи отказа

В рамках 44-ФЗ установлены случаи отказа в приемке банковской гарантии.

Заказчик может не принять банковскую гарантию в двух случаях:

- Если гарантия не соответствует требованиям, установленным в закупочной документации.

- И, если гарантия не предоставлена в установленный срок.

В 223-ФЗ эти требования могут быть установлены по аналогии с 44-ФЗ и определены в положении о закупке. Также необходимо будет уведомить о своем обоснованном объективном решении поставщика в письменном виде, либо отправив данный документ факсимильно или по электронной почте.

В данном случае, должны быть указаны все основания отказа принятия банковской гарантии со стороны должностного лица заказчика и установлен срок не более, чем через три рабочих дня после предоставления банковской гарантии.

В рамках 44-ФЗ, заказчик должен соблюдать порядок отказа в приеме банковской гарантии и сроки. В соответствии с требованиями 44-ФЗ предоставление оригинала банковской гарантии не является обязательным.

Важный момент: Некоторые заказчики предусматривают в проекте контракта и в проекте договора предоставление оригинала банковской гарантии и срок предоставления соответствующего оригинала. Поставщикам следует рассматривать этот момент внимательно и своевременно предоставить оригинал БГ.

Банковская гарантия – что это и как получить

В современных экономических условиях при заключении крупных сделок, в том числе для государственных и муниципальных нужд, используется удобный финансовый инструмент — банковская гарантия на обеспечение исполнения контракта.

Банковскую гарантию можно сравнить со страховкой, которая выплачивается финансово-кредитным учреждением в том случае, если клиент не выполняет договорные обязательства, связанные с оплатой. Банковская гарантия — удобный способ обеспечения, позволяющий компенсировать убытки одной из сторон контракта в случае невыполнения обязательств, с другой стороны. Попросту говоря, это документ, по которому банк обязуется оперативно погасить задолженность перед тем, кому эти деньги положены.

В банковской гарантии заинтересованы те, кто намеревается принять участие в тендере или совершить крупную покупку. Наличие банковской гарантии свидетельствует о серьезности намерений и добросовестности компании.

Допустим, щебеночный карьер намеревается приобрести у завода дробилку. Но достаточная сумма денег у завода появится после летнего сезона. Руководитель обращается к заводу-изготовителю с просьбой об отсрочке платежа, гарантируя оплату гарантией банка. Завод соглашается, понимая, что деньги за дробилку он в любом случае получит или от карьера, или от банка.

Участники процесса

В процедуре оформления банковской гарантии выступают три стороны:

- принципал;

- бенефициар;

- гарант.

Сложные юридические термины имеют вполне понятное определение:

- Принципал — клиент, обращающийся в кредитное учреждение за гарантией и оплачивающий комиссию за услуги. К примеру, предприниматель стал победителем тендера на ремонт муниципальной дороги.

При подписании контракта он обязан предоставить гарантию, что выполнит работу надлежащим образом, в полном объеме и в указанный срок. Предприниматель, купивший гарантию у банка, является принципалом.

При подписании контракта он обязан предоставить гарантию, что выполнит работу надлежащим образом, в полном объеме и в указанный срок. Предприниматель, купивший гарантию у банка, является принципалом. - Бенефициар — компания, которая гарантировано от банка получит денежные средства в том случае, если принципал нарушил договорные обязательства. Если в процедуре госзакупок бенефициаром всегда является заказчик, то в других сделках может быть, кроме того, исполнитель и подрядчик, не только покупатель, но и продавец.

В вышеуказанном примере бенефициаром является муниципалитет. Если предприниматель не уложится в срок, то администрация города обратиться в банк и получит материальную компенсацию по выданной гарантии.

Бенефициаром может быть организация, выполняющая работы по договору подряда. К примеру, заказчик и подрядчик подписали договор на строительство типографии. На этапе подписания договора у заказчика не оказалось в достаточном объеме денег, поэтому подрядчик дал согласие выполнить работу при условии отсрочки оплаты на полгода — под банковскую гарантию. Если в указанный срок заказчик не погасит долг, то подрядчик получит свои деньги от банка, выдавшего гарантию.

- Гарант — банк, входящий в реестр Минфина, выдавший письменное обязательство, гарантирующее оплату бенефициару в том случае, если принципал не выполнит условий договора.

Кроме банков в список организаций, имеющих право выдавать независимые банковские гарантии, в 2015 году были добавлены любые кредитные или коммерческие предприятия. Гарантия стала именоваться независимой, то есть независящей от обязательств по контракту. По-прежнему гарантом являются исключительно банки при заключении договоров, связанных с госзакупками, таможенными и налоговыми ведомствами.

Условия банковской гарантии

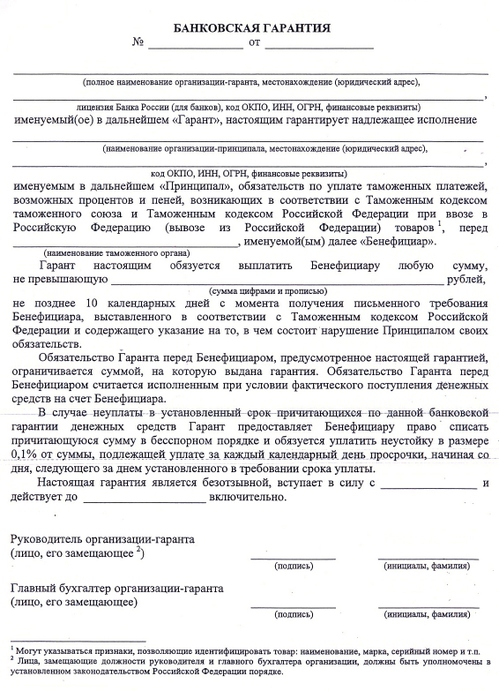

Вне зависимости от того, оформлена банковская гарантия на бумажном носите или это электронная банковская гарантия, требования к документу на основании Закона № 44-ФЗ одинаковые. Документ должен содержать:

- Дату выдачи и период, в течение которого соглашение сохраняет юридическую силу.

- Юридическое название организаций — участников процесса.

- Размер суммы, подлежащей уплате гарантом, или порядок определения и расчета этой суммы.

- Обязательства принципала, обеспеченные гарантией.

- Обязанность гаранта об уплате неустойки при просрочке оплаты.

- Условия, при выполнении которых должны быть выплачены деньги.

Только при соблюдении всех условий гарантия признается действительной. Во избежание получения отказа по БГ от банка, необходимо внимательно читать формулировки документа, составленные кредитным учреждением.

Кредиты от банка Пойдем — Первый добрый банк

Дополнительные условия

Документ, оформленный:

- на бумажном носителе должен быть подписан, скреплен печатью, прошит, а листы пронумерованы;

- на электронной носителе, должен быть подписан электронной подписью, лица, уполномоченного банком.

Банковская гарантия должная быть внесена в реестр банковских гарантий, размещенный в Единой информационной системе (ЕИС). Пока ЕИС работает в тестовом режиме, для размещения информации используется официальный сайт — www.zakupki.gov.ru.

Условия при госзакупках

Если документ используется при заключении государственных контрактов, то обязательными считаются следующие условия:

- Гарантия, выданная заказчику банком, должна быть безотзывной. То есть после заключения контракта, расторгнуть договор с банком или внести изменения в документ — нельзя.

- Банк-гарант обязуется выплатить неустойку за каждый день нарушения сроков платежа в размере 0,1% от общей суммы гарантии.

- Обязанность банка по погашению задолженности считается выполненной со времени зачисления денег на расчетный счет заказчика.

- Участник-победитель тендера после того, как заключит контракт, заключает договор с банком на предоставление банковской гарантии по обязательствам на основании заключенного госконтракта.

- Расходы, связанные с перечислением денег, ложатся на банк-гарант.

Бенефициар вправе поставить условие о том, что при задержке суммы в течение определенного времени он может списать деньги со счета банка без распоряжения владельца. Если банк не учтет дополнительные требования и не включит их в гарантию, то участник будет не допущен к торгам.

Документы, которые необходимо приложить к требованию о выплате БГ

Одновременно с требованием о погашении долгового обязательства, бенефициар направляет в банк пакет документов, состоящих из:

- обоснованного расчета суммы;

- платежного поручения, свидетельствующего о том, что бенефициар вернул принципалу предоплату — если возврат аванса обеспечивается гарантией;

- документа, подтверждающего факт наступления гарантийного случая;

- документа, подтверждающего полномочия должностного лица, подписавшего документ, фиксирующий потребности.

В банковскую гарантию запрещается включать:

- Требования о предоставлении банку-гаранту:

- судебных решений, доказывающих неисполнение обязательств;

- отчета об исполнении контракта;

- дополнительных документов, не включенных в обязательный Перечень по 44-ФЗ.

- Положения о праве банка отказывать в удовлетворении требования о платеже в случае непредставления уведомления о нарушении исполнителем условий договора.

Как выглядит банковская гарантия

Банковская гарантия не может быть заключена в устной форме. Это всегда документ, напечатанный на фирменном бланке организации, выступающей в роли гаранта. По форме — это стандартный договор, обязательное подписание которого со стороны банка. Подписи со стороны принципала и бенефициара допускаются, но не являются обязательными.

Виды

Виды банковских гарантий подразделяются в зависимости от конечной цели получателя:

- Тендерная используется при госзакупках и регулируется законами: № 44-ФЗ и № 223-ФЗ, гарантируя соблюдение участником условий конкурса и выполнения, взятых на себя обязательств.

- Платежная используется при получении рассрочки платежа, гарантируя оплату при нарушении сроков или задолженности со стороны должника.

- Таможенная используется при таможенном оформлении товара, гарантируя оплату в ситуациях, установленных налоговым законодательством.

- Выполнения компенсирует финансовые убытки заказчика в том случае, если исполнитель недобросовестно исполняет условия контракта.

- Возврат платежа гарантирует выплату кредитору при задолженности заемщика.

Преимущества

Хотя банковская гарантия предполагает расходы, клиентам выгодно ее использование. Прежде всего потому, что этот финансовый инструмент позволяет:

- не извлекать денежные средства из оборота;

- не предоставлять залог или поручительство.

Гарантия позволяет бенефициару быть уверенным в том, что он оперативно и без волокиты получит деньги, не вступая в спор с принципалом. Достаточно выполнить единственное условие — представить необходимый пакет документов.

Гарантия стимулирует исполнителя к качественному и своевременному исполнению взятых обязательств. Является подтверждением ответственности и финансовой состоятельности исполнителя.

Принцип работы гарантии

Обеспечение банковской гарантии

Выступая в роли гаранта, банк рискует финансами. Ведь перечислив сумму по гарантии, банк может не компенсировать свои убытки, ввиду того что принципал, попав в сложную финансовую ситуацию, не сможет вернуть гарантийную сумму в полном объеме.

Чтобы обезопасить себя, банк вправе запросить у исполнителя обеспечение в виде:

- недвижимости;

- транспортного средства;

- оборудования;

- товаров;

- ценностей.

В качестве гарантии возврата долга может выступать поручительство другой финансово состоятельной фирмы или благонадежного предпринимателя. Чаще всего обеспечение требуется в том случае, если финансовая история исполнителя выглядит ненадежной.

Залог останется не востребованным банком, если контракт будет успешно выполнен и гарантию выплачивать будет не нужно. Если условия договора будут нарушены и банк компенсирует убытки заказчика гарантированной суммой, то исполнитель вынужден вернуть банку определенное количество денег или отдать залог в счет погашения долга.

Возникает резонный вопрос о том, почему нельзя предоставить залог непосредственно бенефициару и не оформлять гарантию? Прежде всего потому, что не все бенефициары в силу объективных причин готовы к длительным судебным разбирательствам и взаимодействиям с институтом судебных приставов. А банки имеют штат работников готовых работать с залоговым имуществом и заниматься взысканием долгов.

Этапы оформления

Выбор гаранта

Принципал, опираясь на собственные представления, выбирает банк-гарант, учитывая пожелания бенефициара. Путей решения несколько, можно:

- обратиться в банк, в котором уже открыт расчетный счет;

- выбрать подходящий на сайте www.zakupki.gov.ru;

- обратиться к услугам брокера.

Сравнить условия банковских гарантий в банках вашего города

Работа с документами

Выбрав банк, необходимо запросить перечень документов, необходимых для получения банковской гарантии. Каждое кредитное учреждение составляет собственный перечень.

Рассмотрение заявки

Банк, получив заявку о выдаче гарантии и необходимый пакет документов, в течение определенного срока — от нескольких часов до нескольких дней — примет решение. В случае положительного решения, заявителю предлагается:

- оплатить счет за комиссию;

- заключить договор.

Заключение договора

До момента выдачи гарантии гарант и принципал заключают договор с указанием:

- условий гарантии;

- стоимости комиссии за услуги, предоставляемые банком;

- компании — бенефициара.

Стоимость банковской гарантии

Следующий этап — оплата банковской гарантии. Как правило, комиссионный платеж за выдачу документа составляет в среднем от 2,5 до 5 процентов от суммы. На размер стоимости влияет:

Кредит «Простой и удобный» от 6.1% для заёмщиков с хорошей КИ.

- протяженность периода действия документа;

- размер гарантийной суммы;

- степень риска платежа.

Выдача банковской гарантии

Гарантия вступает в законную силу с момента ее выдачи одному из участников процесса. Бенефициар получает документ через посредничество принципала или напрямую от банка-гаранта.

Использование банковской гарантии

Требование оплатить гарантию

В случае неисполнения договорных обязательств со стороны принципала, бенефициару достаточно отправить банку-гаранту требование, приложив необходимые документы. Банк обязан произвести оплату вне зависимости от того, что обязательство фактически исполнено или исполнитель утверждает, что оно исполнено.

Действия банка после получения гарантии

После того, как банк получил требование, он:

- уведомляет принципала, путем отправки копии требования и документов;

- рассматривает требование и корректность оформления документов;

- перечисляет деньги.

Возмещение сумм, выплаченных банку по гарантии

Принципал обязан вернуть банку деньги, которые были выплачены бенефициару по гарантии только в том случае, если бенефициаром документы были оформлены верно.

Ответственность бенефициара

В том случае, если бенефициар ввел в заблуждение банк о ненадлежащем исполнении договора принципалом и потребовал заплатить по гарантии, принципал вправе требовать возмещения.

Как проверить в реестре гарантий

Внести информацию о гарантии для госзакупок в информационную базу должен банк, представив принципалу выписку из реестра. Получить доступ и проверить гарантию в электронном реестре банковских гарантий могут исключительно гарант и бенефициар.

Подтверждение банковских гарантий, оформляемых для налоговой или таможенной служб, необходимо запрашивать в указанных ведомствах.

Возврат банковской гарантии

Гарантию не нужно возвращать банку, если:

- она оформлена для закупок за счет средств государственного бюджета;

- срок действия ее истек.

Если в тексте особо указано о необходимости возврата гарантии в случае истечения срока ее действия, необходимо осуществить возврат документа. Возврат будет означать, что необходимость в гарантии отпала и банк освобожден от обязанности производить по ней оплату.

Банковская гарантия,срок банковской гарантии,суть банковской гарантии

Главная / Банковская гарантияРаздел «Банковская гарантия» посвящен рассмотрению всех вопросов по получению данного продукта, условиях получения банкоской гарантии, всех проблемах и рисков, которые могут быть с этим связаны. Актуальность данной информации заключается в том, что мы хотим помочь своим клиентам избежать использования «серых» и «черных» продуктов, что грозит не только расторжением государственного контракта, но и заведением уголовного дела. Давайте попробуем разобраться с тем, что же такое Банковская гарантия.

Банковская гарантия — это документ, на бумажном или электронном носителе, заверенный подписью уполномоченного лица и печатью финансового учреждения (имеющим лицензию на выдачу данного продукта), который говорит о том, что в случае уклонения Поставщика от исполнения контракта, финансовое учреждение, выдавшее данный документ, обязуется принять на себя все риски по исполнению настоящего государственного контракта.

Для каких целей нужна банковская гарантия?

- Банковская гарантия — инструмент, который страхует государственного или муниципального Заказчика от уклонения поставщика от исполнения обязательств по госконтракту.

- БГ нужна для того, чтобы подтвердить финансовые возможности исполнителя госконтракта.

- БГ служит для отстранения от процедуры размещения государственного и коммерческого заказа недобросовестных поставщиков.

- Банковская гарантия также позволяет Участникам размещения заказа высвобождать собственные средства для выполнения обязательств по госконтрактам.

БГ — это один из двух способов обеспечения обязательств по исполнению госконтракта помимо перевода на счет Заказчика депозита (от 10 до 30 процентов от конечной цены).

Где получать банковскую гарантию?

- банки, в котором у Вас открыт расчетный счет. Данный способ хорош тем, что Вы будете иметь умеренные ставки, а также это практически единственный способ получить БГ, если Вашей организации менее 3 кварталов.

- банковские учреждения, выдающие реестровые БГ, что является обязательным исходя из норм 44 ФЗ.

- брокерские дома и посреднические организации (плюсы данной услуги — экономия времени и иногда средств, минусы-риск получить серую БГ и понести за это наказание)

Акцентируем Ваше внимание на том, что Вы должны удостовериться, что выданный Вам продукт попал в Реестр банковских гарантий. Всю ответственность за предоставление нереестровой банковской гарантии несет поставщик.

Какие факторы влияют на процент по выдаче банковской гарантии?

- Состояние бухгалтерского баланса. Отношение дебиторской и кредиторской задолженности.

- Кредитная история организации.

- Государственные контракты исполненные и сданные в эксплуатацию объекты.

- Материально-техническая база организации.

- Срок существования организации.

Срок банковской гарантии бывает двух типов — срок выдачи и срок действия БГ. Срок выдачи банковской гарантии составляет от одного до пяти рабочих дней с момента обращения в соотвествующее учреждение. Срок действия банковской гарантии как правило совпадает со сроком исполнения госконтракта. То есть, если Вам необходима БГ на месяц, то и срок строительства объекта тоже должен быть месяц. Исходя из срока банковской гарантии и анализа Вашей финансовой отчетности формируется итоговый процент, за который финансовая организация обеспечит Ваши обязательства перед Заказчик. В зависимости от типа аукциона, его сроков, и иных факторов данный процент может составлять от 3 до 7 процентов от размера обеспечения контракта.

ГК «Тендерные решения» будет рада помочь Вам в получении Банковских тендерных продуктов. Звоните нам по телефону (495) 507-93-71

Банковские экспресс-гарантии 44-Ф3, 223-Ф3, 185-ФЗ (615ПП)

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом ООО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и ООО «Экспобанк». Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

ООО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

ООО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения ООО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны ООО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц. Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. ООО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия ООО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что ООО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что ООО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных). Вам следует получить соответствующую специфическую профессиональную консультацию, прежде чем принять какое-либо решение (в том числе инвестиционное).

Ограничение ответственности

ООО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

ООО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны ООО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

Банковская гарантияили аккредитив: в чем разница?

Банковская гарантия и аккредитив — это обещания финансового учреждения о том, что заемщик сможет выплатить долг другой стороне, независимо от финансового положения должника. Хотя и разные банковские гарантии, и аккредитивы гарантируют третьей стороне, что, если заемщик не может погасить свою задолженность, финансовое учреждение вмешается от имени заемщика.

Предоставляя финансовую поддержку заемщику (часто по запросу другой стороны), эти обещания служат для снижения факторов риска, стимулируя продолжение транзакции.Но они работают немного по-разному и в разных ситуациях.

Аккредитивы особенно важны в международной торговле из-за большого расстояния, потенциально различающихся законов в странах, в которых участвуют предприятия, и сложности личной встречи сторон. В то время как аккредитивы в основном используются для глобальных транзакций, банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах.

Ключевые выводы

- Банковская гарантия — это обещание кредитного учреждения, которое гарантирует, что банк активизируется, если должник не может покрыть долг.

- Аккредитивы также представляют собой финансовые обещания от имени одной стороны в сделке и имеют особое значение в международной торговле.

- Банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах, тогда как аккредитивы в основном используются в глобальных транзакциях.

Банковская гарантия

Банковские гарантии представляют собой более серьезные договорные обязательства для банков, чем аккредитивы. Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму.Банк выплачивает эту сумму только в том случае, если противная сторона не выполняет обязательства, указанные в контракте. Гарантия может быть использована для существенного застрахования покупателя или продавца от убытков или повреждений в результате неисполнения другой стороной контракта.

Банковские гарантии защищают обе стороны договорного соглашения от кредитного риска. Например, строительная компания и ее поставщик цемента могут заключить договор на строительство торгового центра. Обеим сторонам, возможно, придется предоставить банковские гарантии, чтобы доказать свою финансовую добросовестность и дееспособность.В случае, если поставщик не может поставить цемент в установленные сроки, строительная компания уведомит банк, который затем выплачивает компании сумму, указанную в банковской гарантии.

Виды банковских гарантий

Банковские гарантии подобны любым другим финансовым инструментам — они могут принимать самые разные формы. Например, прямые гарантии выдаются банками как для внутреннего, так и для иностранного бизнеса. Косвенные гарантии обычно выдаются, когда предметом гарантии является государственное учреждение или другое государственное учреждение.

К наиболее распространенным видам гарантий относятся:

- Гарантии доставки: Этот вид гарантии предоставляется перевозчику на посылку, которая прибывает до получения каких-либо документов.

- Кредитные гарантии: Организация, выдающая кредитные гарантии, берет на себя финансовые обязательства в случае дефолта заемщика.

- Гарантии авансовых платежей: Эта гарантия служит для подтверждения выполнения контракта.По сути, эта гарантия является формой обеспечения для возмещения авансового платежа, если продавец не поставит товары, указанные в контракте.

- Подтвержденные платежные гарантии: С этим безотзывным обязательством банк выплачивает определенную сумму получателю от имени клиента к определенной дате.

Банковские гарантии обычно используются подрядчиками, в то время как аккредитивы выдаются компаниям-импортерам и экспортерам.

Аккредитив

Аккредитив, который иногда называют документарным аккредитивом, действует как простой вексель финансового учреждения — обычно банка или кредитного союза.Он гарантирует, что платеж покупателя продавцу или платеж заемщика кредитору будет получен вовремя и в полной сумме. В нем также указано, что если покупатель не может произвести оплату покупки, банк покроет всю или оставшуюся сумму задолженности.

Аккредитив представляет собой обязательство банка произвести платеж при соблюдении определенных критериев. После того, как эти условия будут выполнены и подтверждены, банк переведет денежные средства. Аккредитив гарантирует, что оплата будет произведена до тех пор, пока предоставляются услуги.Аккредитив в основном заменяет кредит банка на кредит его клиента, обеспечивая правильную и своевременную оплату.

Например, предположим, что оптовый торговец из США получает заказ от нового клиента, канадской компании. Поскольку оптовый торговец не имеет возможности узнать, сможет ли этот новый клиент выполнить свои платежные обязательства, он запрашивает аккредитив, предусмотренный в контракте на закупку.

Компания-покупатель подает заявку на аккредитив в банке, в котором у нее уже есть средства, или на кредитную линию (LOC).Банк, выпустивший аккредитив, задерживает платеж от имени покупателя до тех пор, пока не получит подтверждение того, что товары по транзакции были отгружены. После того, как товары будут отгружены, банк выплатит оптовику причитающуюся ему сумму при соблюдении условий договора купли-продажи, таких как доставка до определенного времени или подтверждение от покупателя, что товары были получены неповрежденными.

Виды аккредитивов

Как и банковские гарантии, аккредитивы также различаются в зависимости от необходимости.Ниже приведены некоторые из наиболее часто используемых аккредитивов:

- Безотзывный аккредитив обеспечивает обязательства покупателя перед продавцом.

- Подтвержденный аккредитив поступает от второго банка, который гарантирует письмо, если первый имеет сомнительную кредитоспособность. Подтверждающий банк гарантирует платеж в случае неисполнения компанией или банком-эмитентом своих обязательств.

- Импортный аккредитив позволяет импортерам производить платежи немедленно, предоставляя им краткосрочный денежный аванс.

- Экспортный аккредитив дает банку покупателя понять, что он должен произвести платеж продавцу при соблюдении всех условий контракта.

- Возобновляемый аккредитив позволяет клиентам снимать деньги — в пределах лимита — в течение определенного периода времени.

Особенности

И банковские гарантии, и аккредитивы снижают риск делового соглашения или сделки. Стороны с большей вероятностью согласятся на сделку, потому что они несут меньшую ответственность, когда активен аккредитив или банковская гарантия.Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные контракты на недвижимость и международные торговые контракты.

Банки тщательно проверяют клиентов, заинтересованных в одном из этих документов. После того, как банк определяет, что заявитель кредитоспособен и имеет разумный риск, в соглашении устанавливается денежный лимит. Банк соглашается взять на себя обязательства до установленного лимита, но не превышая его. Это защищает банк, устанавливая определенный порог риска.

Другое ключевое различие между банковскими гарантиями и аккредитивами заключается в сторонах, которые их используют. Банковские гарантии обычно используются подрядчиками, участвующими в торгах по крупным проектам. Предоставляя банковскую гарантию, подрядчик подтверждает свою финансовую надежность. По сути, гарантия гарантирует, что организация, стоящая за проектом, достаточно финансово стабильна, чтобы взять его на себя от начала до конца. С другой стороны, аккредитивы обычно используются компаниями, которые регулярно импортируют и экспортируют товары.

разницы между банковской гарантией и банковской облигацией | Финансы

Разница между банковской гарантией и банковской облигацией | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Скрининг +

- Финансы Финансы +

- Портфель

- Портфель + 9010 Образование Образование +

- Услуги Услуги +

Почему Zacks? Научитесь быть лучшим инвестором.

- Финансы

- Управление деньгами

- Банковское дело

- Разница между банковской гарантией и банковским залогом

Автор: Эндрю Геллерт

Банк может выступать в качестве посредника между двумя сторонами в контракте.

Hemera Technologies / AbleStock.com / Getty Images

Банковские гарантии и банковские облигации — это финансовые инструменты, которые помогают защитить стороны, участвующие в договорном обмене товарами или услугами.Банковская гарантия, иногда называемая аккредитивом, представляет собой способ перевода платежа, в то время как банковские облигации или поручительства обеспечивают своего рода страховку от одной стороны, нарушающей договор.

Банковская гарантия

Банковская гарантия или аккредитив — это способ, с помощью которого стороны контракта обеспечивают перевод денег от покупателя к продавцу. Вместо того, чтобы отправлять платеж напрямую продавцу, покупатель покупает аккредитив в банке и отправляет его продавцу.По завершении контракта продавец представляет банку аккредитив и получает платеж. Аккредитив позволяет покупателю и продавцу действовать через банк, который оба считают заслуживающим доверия, а не полагаться друг на друга в соблюдении контракта.

Поручительство

В то время как аккредитив обеспечивает бесперебойную работу платежей, поручительство или банковская облигация — это инструмент, предназначенный для защиты стороны контракта от риска расторжения контракта. Например, если владелец ювелирного магазина хочет, чтобы ковровая компания установила новое ковровое покрытие, но опасается, что ковровая компания может не выполнить его, он может купить залог в местном банке.Если ковровая компания не доставит, банк выплатит ювелирному магазину заранее определенную сумму денег в качестве компенсации. Точно так же ковровая компания может купить залог, если опасается, что ювелирный магазин откажется платить после того, как ковер будет установлен.

Разные цели

Хотя поручительства и банковские гарантии делают заключение контрактов более безопасным для вовлеченных сторон, их роли различны. Банковская гарантия похожа на счет условного депонирования, поскольку покупатель и продавец соглашаются действовать и обменивать средства через банк.Бизнес, желающий получить аккредитив, должен иметь обеспечение, удовлетворяющее банк. Поручительские облигации не нуждаются в обеспечении, потому что они требуют от банка выплаты только в том случае, если другая компания окажется ненадежной.

Различный учет

С точки зрения банка, эти два инструмента учитываются по-разному. Аккредитив — это обязательство для банка, потому что это обязательство по выплате денег. С другой стороны, банковская облигация — это, по сути, страховой продукт, поэтому она считается активом: если все идет гладко, банк сохраняет свою комиссию и не должен платить держателю облигации.

Ссылки

Биография писателя

Эндрю Геллерт — аспирант, который в течение четырех лет писал статьи по науке, бизнесу, финансам и экономике. Он также был редактором собственного раздела газеты своего колледжа «Клобук» и публиковал статьи в информационном бюллетене экономического факультета своего студенчества.

Как работают банковские гарантии? | Малый бизнес

Когда незнакомые люди ведут дела друг с другом, доверие является связующим звеном между транзакциями.Когда стороны сделки находятся в разных странах, возникает опасение, что потерпевшая сторона не сможет реализовать свои законные права. В таких сделках доверие легче поддерживать, если третья сторона готова гарантировать защиту потенциальных обязательств сторон. Банки предлагают финансовые гарантии через аккредитивы, которые помогают финансировать международные торговые операции.

Аккредитивы

Аккредитив — это письмо, выпущенное банком в стране импортера, гарантирующее экспортеру, что банк заплатит ему за товары, которые он экспортирует, при условии, что он докажет, что он действительно отправил их в соответствии с условия договора купли-продажи.Его функция — позволить экспортеру доверять платежи банку, а не импортеру.

Банк-эмитент и подтверждающий банк

Банк в стране импортера известен как банк-эмитент, потому что он выдает аккредитив. Экспортер выберет банк в своей стране в качестве подтверждающего банка. Подтверждающий банк добавляет свою собственную гарантию платежа к гарантии, предлагаемой банком-эмитентом, тем самым позволяя экспортеру доверять банку, расположенному в его собственной стране.

Процедура

Банк-эмитент выпускает аккредитив, отражающий условия договора купли-продажи, и направляет его подтверждающему банку. Подтверждающий банк проверяет его на подлинность, добавляет свою гарантию и пересылает экспортеру. Экспортер собирает документы, подтверждающие отгрузку подтверждающих товаров, например, акт проверки, выданный транспортной компанией, и представляет их подтверждающему банку вместе с аккредитивом. Подтверждающий банк платит экспортеру, банк-эмитент платит подтверждающему банку, а экспортер платит банку-эмитенту.

Риски

Подтверждающий банк платит экспортеру только на основании документов, без физического осмотра товаров. Если инспекция судоходной компании была небрежной и товары оказались некачественными или несоответствующими, банк-эмитент все равно должен заплатить подтверждающему банку, а импортер все равно должен заплатить банку-эмитенту. В этом случае импортер будет предъявлять иск как к судоходной компании, так и к экспортеру. Однако эти иски могут быть трудными для исполнения, поскольку вполне вероятно, что ни один суд в юрисдикции импортера не будет иметь юрисдикцию в отношении активов судоходной компании или экспортера.Экспортер сталкивается с риском того, что техническая ошибка в документации приведет к тому, что подтверждающий банк откажется от оплаты даже после того, как он отправил соответствующие товары. В этом случае платеж импортера будет ему возвращен, и у экспортера возникнут судебные иски к импортеру и транспортной компании.

Источники

Биография писателя

Дэвид Карнес работает писателем на полную ставку с 1998 года и опубликовал два полнометражных романа. Он проводит много времени в разных странах Азии и свободно говорит на мандаринском диалекте китайского языка.Он получил степень доктора юридических наук в юридическом колледже Кентукки.

АФФИНБАНК — Банковские гарантии (BG)

Банковская гарантия (BG) — это безотзывное обязательство банка выплатить согласованную сумму бенефициару в случае, если сторона, запрашивающая гарантию, не выполняет свои обязательства или обязательства перед получатель. В Affin Bank мы также можем предоставить вам немедленную выдачу BG на специальной основе под залог наличной маржи или фиксированного депозита.

BG представляет собой официальный и надежный источник обязательств как для покупателя, так и для продавца, кроме того, BG также позволяет клиенту облегчить денежный поток вместо требования залога. Гарантии могут быть выданы для различных целей. Основные типы:

- Тендер / Гарантия тендерного предложения / Облигация

- Эта Гарантия / Облигация выдается, когда вы собираетесь подать заявку на участие в тендере по контракту и обычно краткосрочного характера.

- Гарантия исполнения / Облигация

- Гарантия исполнения / Гарантия исполнения выдается в связи с выполнением подрядчиком своих обязательств / работ по контракту.Сумма BG обычно составляет около 2,5% или 5% от стоимости контракта и действительна до завершения контракта / работы или до истечения срока ответственности за дефекты / гарантийного срока.

- Гарантия авансового платежа

- Выдается для покрытия авансов, предоставленных бенефициаром заявителю, при этом, если заявитель не выполняет договор, такие авансы, сделанные ранее, будут востребованы.

- Гарантия залога

- Гарантия залога используется заявителем в качестве залога для покрытия платежей, таких как Tenaga Nasional, Telekom и таможня, а также для поставки товаров в кредит.

Характеристики

- BG должен иметь конкретный срок действия и период требования

- Должна быть определенная сумма

- Формат должен быть приемлемым для банка

- Безусловный характер

- Различные типы BG включают тендер, исполнение, гарантийный депозит, авансовый платеж и резервные аккредитивы

Льготы

- Официальный и определенный источник обязательств как для заявителя, так и для бенефициара, поскольку гарантия выдается банком

- Позволяет клиенту упростить денежный поток вместо требования депозита

Право на участие

- Малайзийские зарегистрированные компании с требованиями банковской гарантии e.грамм. подрядчики, производители, торговые компании и др.

Требования

- Утвержденная банком кредитная линия BG

- Обеспечение / залог может потребоваться для поддержки заявки на BG Facility

Как подать заявку

Оставьте нам свои контактные данные, чтобы мы могли с вами связаться

Нажмите здесь

Свяжитесь с нашим информационным центром по телефону + 603-8230 2222 или посетите ближайший бизнес-центр по всей стране сегодня.

Банковские гарантии — Обеспечьте свою дебиторскую задолженность

Банковская гарантия по первому требованию предоставляется банком вашего клиента. Защитить свой бизнес от невыплаты просто и очень эффективно, поскольку поручитель (банк) кредитоспособен.В случае неоплаты банк обязан заплатить вам при получении от вас заказного письма.

Банковская гарантия позволяет предоставить клиенту «нормальный» срок платежа, будучи уверенным в оплате.

Стоимость зависит от банка и его оценки риска. Обычно он рассчитывается по ставке около 1% в год.

Банковская гарантия до востребования

Банковская гарантия для внутренней торговли и резервный аккредитив для международной торговли особенно подходят в контексте регулярных заказов, полученных от одного и того же клиента. Остерегайтесь ограничительных условий, используемых некоторыми банками, которые снижают уровень гарантии.Запросить банковскую гарантию своему клиенту позволяет понять качество его отношений с его банком. Если она отказывается, это подтверждает финансовые трудности вашего клиента, поскольку показывает, что он не поддерживается собственным банком. Предложите своему клиенту полностью или частично оплатить расходы по банковской гарантии. Ваш клиент оценит это предложение, которое ограничит чувство недоверия, иногда вызываемое требованием банковской гарантии. Этот вид гарантии используется в международной торговле.Это резервный аккредитив, действующий против риска неплатежей ваших иностранных клиентов.

Биржевой вексель

Подтверждение переводного векселя гарантирует, что вы получите платеж в установленный срок. В отличие от банковской гарантии, которая не связана со средством платежа, обязательство банка конкретно относится к переводному векселю.Это решение менее гибкое, чем банковская гарантия, потому что вам придется повторять запрос на утверждение для каждого переводного векселя.Однако можно сделать скидку на переводной вексель, что может быть очень выгодным для ваших наличных денег.

Сертифицированный чек

Подтвержденный чек аналогичен индоссированному переводному векселю, за исключением того, что чек является средством оплаты наличными. По закону у вас есть около 8 дней (это зависит от страны, чтобы обналичить чек в банке), что ограничивает его актуальность по сравнению с одобренным переводным векселем, который может быть обесценен.Банковский чек

Он отличается от обычного чека тем, что чек выдается от имени самого банка.Гарантия оплаты является полной и аналогична подтвержденному чеку. Однако остерегайтесь фальсификации банковских чеков, которые очень распространены.Банковская гарантия — обзор

6.4.1.1 Группа Всемирного банка

Всемирный банк был основан в 1944 году в Бреттон-Вудсе во время конференции, в которой приняли участие правительства 45 стран. Первоначально называвшийся Международным банком реконструкции и развития (МБРР), он был создан в первую очередь для финансирования послевоенного восстановления Европы.Однако по сравнению с тем, что было раньше, задача сокращения бедности в мире приобрела большее значение.

Группа Всемирного банка включает пять взаимосвязанных агентств, заинтересованными сторонами которых являются правительства стран-членов, которые имеют право принимать окончательные решения. Каждое агентство играет определенную роль в общей миссии по борьбе с бедностью и содействию устойчивому росту в менее развитых странах, хотя с точки зрения проектного финансирования двумя наиболее важными являются IFC и MIGA, поскольку они сосредоточены в основном на частных инвестициях.В таблице 6.14 приводится сводка некоторых элементов, которые помогают нам понять миссию различных агентств.

Таблица 6.14. Целевой показатель вмешательства агентств группы Всемирного банка

| Агентство | Год основания | Количество стран-членов | Основные категории деятельности | Целевой показатель вмешательства |

|---|---|---|---|---|

| МБРР — Международный банк реконструкции и развития | 1944 | 189 | Ссуды, гарантии, инвестиции в акционерный капитал, консультации | Развивающиеся страны со средним доходом и высоким уровнем доверия |

| МАР — Международная ассоциация развития) | 1960 | 173 | Ссуды на сильно субсидируемых условиях | Poorest развивающиеся страны |

| IFC — Международная финансовая корпорация | 1956 | 184 | Ссуды, инвестиции в акционерный капитал, организация ссудных синдикатов, косвенные методы поддержки, хеджирования и управления рисками | Полностью частные проекты в развивающихся странах 9 0337 |

| MIGA — Многостороннее агентство по инвестиционным гарантиям | 1988 | 181 | Стимулирует иностранные инвестиции в развивающихся странах, предлагая гарантии от политических рисков | Потенциальные инвесторы в развивающихся странах |

| ICSID — Международный центр урегулирования инвестиционных споров | 1966 | 147 | Развитие иностранных инвестиций на развивающихся рынках посредством юридических консультаций и урегулирования споров по инвестиционным вопросам на международном уровне | Целевые страны для инвестиций для иностранных операторов |

IBRD (Международный банк реконструкции и развития ): IBRD , по сути, является Всемирным банком, потому что оба имеют одну и ту же миссию и стратегию вмешательства.

В частности, в отношении сделок по проектному финансированию агентство работает с помощью:

- •

Прямых кредитов

- •

Гарантий частичных рисков

- •

Частичных кредитных гарантий 9400003

Гарантии Enclave

Прямые займы стимулируют частный сектор посредством сделок софинансирования, известных как B-займы. В схемах прямого кредитования частный сектор предоставляет ссуды правительствам развивающихся стран вместе с МБРР (который предоставляет ссуду A) и получает выгоду от привилегированного статуса ссуд банка.Для финансирования проектов непосредственно в частном секторе банк должен использовать правительства в качестве посредников: МБРР и частные банки (соответственно с займами A и B) финансируют правительства, которые, в свою очередь, финансируют частных лиц. Альтернативой является то, что МБРР и частные банки предоставляют кредиты непосредственно SPV после получения гарантий от правительства принимающей страны. Работа SPV частично обусловлена ограничениями и правилами, установленными МБРР в соответствии с процедурами международных конкурсных торгов (ICB).

Частичная гарантия риска покрывает политические риски и доступна для всех стран, имеющих право на получение ссуд Всемирного банка, за исключением стран с очень низким уровнем дохода, которые могут быть застрахованы гарантиями, предлагаемыми MIGA (см. Далее в этой главе).Гарантия доступна для инвесторов, которые заключают финансовые контракты напрямую с правительствами принимающих стран (другими словами, заемщиком является государственный орган) или с SPV, гарантированными правительством принимающей страны, или с контрагентами SPV, обеспеченными государственной гарантией.

Эти условия объясняют, почему эта возможность используется в очень небольшом количестве сделок по проектному финансированию. По возможности, Всемирный банк старается использовать инструменты, предоставленные другими его агентствами (прежде всего IFC и MIGA), тем самым избегая прямого вмешательства, которое происходит только в форме последней гарантии, если:

- •

Нет доступно частное финансирование

- •

Недостаточно финансирования от IFC или покрытия рисков от MIGA

Таким образом, соответствующие проекты очень большие и сложные, и вмешательство Всемирного банка необходимо для структурирования общего финансового пакета.Гарантия предоставляется кредиторам SPV и покрывает следующие риски (см. Главу 3):

- •

Риск конвертируемости валюты

- •

Риск передачи и экспроприации

- •

Изменение законодательства

- •

Риск нарушения контракта

Вместо этого частичная гарантия риска не покрывает риск политического насилия, войны и экспроприации, которые должны решаться непосредственно с правительством принимающей страны посредством правил, определенных в соглашение о государственной поддержке.

Частичная кредитная гарантия — это механизм, используемый для решения значительной проблемы на рынке синдицированных кредитов для финансирования инфраструктурных проектов. Некоторые, особенно очень сложные, требуют очень длительных планов погашения, которые частным банкам очень трудно финансировать. В этом случае Всемирный банк может выступать в качестве гаранта погашения капитала и процентов, подлежащих уплате в периоды, превышающие те, которые кредитные комитеты частных банков считают приемлемыми с учетом ограничений, налагаемых их внутренней кредитной политикой.Та же гарантия может также покрывать совокупные выплаты по капиталу (а именно, единовременное погашение в конце периода ссуды), которые SPV намеревается рефинансировать. Несмотря на важность этого инструмента как катализатора инвестиций частного капитала, этот инструмент использовался лишь в ограниченных количествах.

Анклавная гарантия — это средство, зарезервированное для так называемых анклавных проектов , то есть , то есть сделок по проектному финансированию, созданных для реализации проектов, ориентированных на экспорт (часто наблюдаемых в нефтегазовом секторе для реализации трубопроводов для экспорта природного газа или добыча нефти на шельфе).Потоки доходов по этим проектам поступают в иностранной валюте из источника за пределами принимающей страны (например, со счета условного депонирования за пределами страны или от SPV, находящегося за пределами границ принимающей страны) и, таким образом, защищают проект от двух основных рисков.

- •

Иностранная валюта никогда не переводится в принимающую страну, поэтому нет возможности ограничить ее перевод в страны, где спонсоры и кредиторы являются резидентами; кроме того, иностранная валюта, доступная за пределами страны, может быть удержана напрямую для обслуживания долга (риск переводимости).

- •

Выручка указана в иностранной валюте, поэтому спонсоры и кредиторы не несут валютного риска. Поскольку покрываются как валютный риск, так и риск перевода, анклавная гарантия может быть запрошена для покрытия дополнительных рисков, таких как экспроприация, гражданская война или изменения в правилах.

МАР (Международная ассоциация развития) : МАР предоставляет финансовую поддержку более бедным странам, которые не соответствуют критериям доступа к финансированию Всемирного банка и МБРР.Финансовая поддержка развития предоставляется в форме очень долгосрочных займов (35–40 лет) с длительными льготными периодами (до 10 лет) и без выплаты процентов, которые заменяются годовой комиссией за обслуживание в размере 0,75%. Сфера вмешательства — развитие человеческого капитала, базовой инфраструктуры, поддержка создания стабильных политических структур и институтов в очень бедных странах в целях содействия устойчивому росту. Основная цель — уменьшить неравенство между странами и внутри самих стран, особенно в том, что касается начального образования и доступности воды и медицинских услуг.МБРР и МАР управляются на основе одних и тех же руководящих принципов, у них одинаковый персонал и одни и те же помещения, и используются одни и те же критерии при оценке проектов. Единственная разница в том, что они финансируются из разных источников. В то время как Всемирный банк получает финансирование на международных финансовых рынках, большая часть операционных ресурсов МАР поступает за счет взносов правительств развитых стран.

Принимая во внимание целевые страны и заинтересованные секторы, роль МАР в области финансирования проектов ограничивается косвенными займами, аналогичными тем, которые предлагает МБРР, и программой гарантий для проектов, которые не соответствуют критериям анклавных гарантий.МАР также предоставляет частным инвесторам гарантии от риска конвертируемости валюты в случае отсутствия таких гарантий для инвестиций.

IFC (Международная финансовая корпорация) : IFC — это многостороннее агентство, предоставляющее финансирование (займы и акционерный капитал) для частных проектов во всех секторах в развивающихся странах. Из всех агентств Всемирного банка это единственное, которое не требует прямого вмешательства (или гарантий) правительства принимающей страны для продолжения финансирования предприятия.Несмотря на то, что IFC в основном занимается частными проектами, она также может предоставить финансирование компании, у которой есть партнер в государственном секторе, при условии, что в ней участвует частный инвестор и что компания управляется как прибыльное предприятие. Он может финансировать 100% местные компании или совместные предприятия с местными и иностранными партнерами.

IFC способствует устойчивому росту частного сектора, в основном, следующим образом:

- •

Финансирование частных проектов в развивающихся странах

- •

Помощь частным компаниям в развивающихся странах в получении финансирования на международных финансовых рынках

- •

Предоставление консультационных услуг и технической помощи компаниям и правительствам.