Росфинмониторинг — Часто задаваемые вопросы

ЧТО ДЕЛАТЬ, ЕСЛИ БАНК ЗАБЛОКИРОВАЛ СЧЕТ

Дата публикации: 28.10.2020

Законодательство Российской Федерации предусматривает различные формы ограничения права распоряжения денежными средствами, находящимися на банковских счетах.

Указанные ограничения могут быть введены, в том числе налоговыми органами в связи с нарушениями налогового законодательства, Федеральной службой судебных приставов в целях реализации процедуры принудительного взыскания.

Также кредитные организации на основании Федерального закона от 07.08.2001 № 115-ФЗ обязаны заморозить (заблокировать) денежные средства лиц:

— включенных в перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму;

— включенных в перечень

— в отношении которых принято решение межведомственной комиссии по противодействию финансированию терроризма о замораживании (блокировании) денежных средств или иного имущества организации или физического лица (в соответствии со статьей 7. 4 Федерального закона от 07.08.2001 № 115-ФЗ).

4 Федерального закона от 07.08.2001 № 115-ФЗ).

Если же лицо не включено в указанные перечни, то кредитные организации вправе отказать в совершении операции

— такая операция клиента вызывает подозрения о возможном ее осуществлении в целях легализации преступных доходов или финансирования терроризма;

— клиентом не представлены документы, запрошенные кредитной организацией для исполнения антиотмывочного законодательства.

В случае ограничения Вашего права распоряжения денежными средствами на счетах в кредитных организациях для получения информации о причинах таких ограничений необходимо обращаться непосредственно в кредитную организацию.

В случае отказа кредитной организацией в совершении операции или заключении договора банковского счета (вклада), а также расторжения такого договора на основании Федерального закона от 07.

1. Обратиться в кредитную организацию и получить перечень сведений и/или документов, которые необходимо представить, чтобы устранить основания данного решения.

2. Представить в кредитную организацию необходимые документы и/или сведения. По результатам их рассмотрения кредитная организация принимает решение об устранении оснований, в соответствии с которыми ранее принято решение об отказе, либо о невозможности устранения соответствующих оснований.

В случае принятия кредитной организацией решения об устранении оснований, она обязана представить сведения о таком устранении в Росфинмониторинг в срок не позднее рабочего дня, следующего за днем устранения соответствующего основания. После чего лицо автоматически исключается из «списка отказников».

3. Информацию о результатах рассмотрения представленных документов и/или сведений необходимо получить непосредственно в кредитной организации.

4. В случае получения от кредитной организации информации о невозможности устранения оснований, в соответствии с которыми ранее было принято решение об отказе, клиент может обратиться в межведомственную комиссию, созданную при Банке России (далее – комиссия) с заявлением об обжаловании решения кредитной организации об отказе.

Перечень документов и сведений, представляемых в комиссию, установлен Приложениями 1 и 2 к Указанию Банка России от 30.03.2018 № 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, порядке принятия решения по результатам такого рассмотрения и порядке сообщения межведомственной комиссией о принятом решении заявителю и финансовой организации».

Дистанционное банковское обслуживание (далее – ДБО) – это технология предоставления услуг на основании распоряжений клиента, передаваемых через компьютерные или телефонные сети, т.е. без личного присутствия клиента в банке (например, клиент-банк, интернет-банк, онлайн-банк и др.).

ДБО является дополнительной услугой, предоставляемой банком в рамках договора банковского счета, предусматривающего обслуживание клиента с использованием технологии дистанционного доступа к банковскому счету (включая интернет-банкинг).

При этом ограничение ДБО само по себе не является отказом от проведения операции в целях Федерального закона от 07.08.2001 № 115-ФЗ, а представляет собой ограничение способа совершения операций.

Приостановление ДБО не означает полную блокировку счета клиента. Вы вправе распоряжаться денежными средствами на счете путем представления в банк платежных документов в бумажном виде.

Росфинмониторинг не наделен полномочиями выдавать распоряжения кредитным организациям об ограничении или запрете на проведение операций с денежными средствами и/или имуществом, введении ограничения на использование ДБО тех или иных клиентов, а также на снятие вышеуказанных ограничений.

Разъяснения о возможных действиях для предотвращения применения кредитными организациями мер по отказу даны в «Методических рекомендациях для предпринимателя», размещенных на официальном сайте Центрального банка Российской Федерации:

http://cbr.ru/PRESS/event/?id=2705;

http://cbr. ru/Content/Document/File/72603/meth_rec_20190626.pdf

ru/Content/Document/File/72603/meth_rec_20190626.pdf

Что делать, если вам не одобрили ипотеку?

Уже выбрали квартиру и планируете, как расставить мебель, какие обои наклеить на стены… Осталась одна деталь, которая может разрушить все планы, — получить ипотеку. По словам экспертов жилищного рынка, банки одобряют в среднем 8 из 10 заявок на ипотеку. Но что же делать, если именно вы оказались в том самом меньшинстве, и банк не одобрил займ?

Почему «нет»?

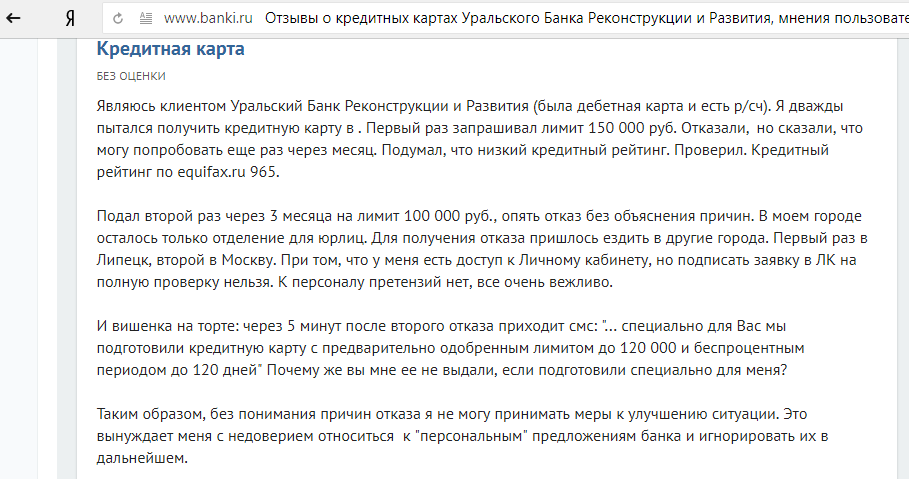

После получения отказа, как бы это банально не звучало, не стоит отчаиваться. Нужно разобраться, почему вы его получили. Это бывает не просто, ведь закон не обязывает финансовую организацию раскрывать детали. Однако причин для отказа в жилищном кредите не так уж много и основные из них связаны с негативной кредитной историей заемщика, обилием открытых кредитных карт и других займов, с недостоверными сведениями в заявке, либо с низким декларируемым доходом.

Однако и терять потенциального клиента, способного на протяжении нескольких лет приносить кредитной организации прибыль, банку тоже не выгодно. Поэтому большинство финансовых учреждений не накладывают длительный мораторий на повторные обращения. Это значит, что устранив все возможные причины для отказа, потенциальный заемщик может снова подать заявку на ипотеку.

Как повысить шансы и что делать в случае отказа?

Улучшаем кредитную историю

Испортить кредитную историю человеку может даже займ, оформленный в начале 2010-х годов, и погашенный с просрочками либо штрафами. Это влияет на рейтинг заемщика в Бюро кредитных историй (БКИ). Сегодня в России 13 БКИ, сведения о кредитах и динамике их погашения хранятся в них не более 10 лет, после чего история обнуляется.

Каждый россиянин может без особых усилий запросить свой кредитный рейтинг и поднять историю платежей через портал госуслуг или в любом отделении банка. Правда, стоит помнить, что бесплатно узнать свой кредитный рейтинг можно лишь два раза в год. Узнав, что данный рейтинг недостаточно высок, приложите усилия, чтобы его скорректировать.

Правда, стоит помнить, что бесплатно узнать свой кредитный рейтинг можно лишь два раза в год. Узнав, что данный рейтинг недостаточно высок, приложите усилия, чтобы его скорректировать.

Так, просрочки по платежам были вызваны форсмажорными ситуациями, можно предъявить в БКИ документы, подтверждающие это. Например, проблемы со здоровьем подтвердите справкой из больницы, факт задержки зарплаты – выпиской с места работы.

Финансовую репутацию заемщика может улучшить и своевременное закрытие «свежих» кредитов. Многие банки не изучают кредитную историю за все 10 лет, как правило, ограничиваясь 6-12 месяцами. Поэтому, если в вашем профиле в БКИ будет много дисциплинированных недавних погашений, специалисты банка могут и не обратить внимания на просрочки по давнему кредиту.

Увеличиваем доходность

Доход потенциального клиента – один из главных параметров для банка, по которым он оценивает его платежеспособность. Для одобрения ипотеки сотрудники финансовой организации проверяют стабильность зарплаты клиента и ее размер, насколько его хватает для погашения ежемесячных платежей.

Чтобы увеличить доход, а значит и шанс на одобрение, можно привлечь созаёмщиков или поручителей, доходы которых также будут учены банком. Помимо супруга, который автоматически попадает в эту категорию, в качестве созаемщика банк может привлечь дополнительно не более 4 лиц.

Кроме того, еще на этапе заявки стоит вспомнить и подготовить подтверждающие бумаги обо всех дополнительных денежных источниках: доходов от вкладов и ценных бумаг, сдачи в аренду квартиры, пенсии, стипендии, надбавки или премии.

Выбираем правильную программу

По статистике Сбербанка, одна из самых распространенных причин отказа в ипотеке – несоответствие требованиям какой-либо льготной программы. Например, семья с двумя детьми, услышав о госпрограмме поддержки, решает улучшить свои жилищные условия с помощью ипотеки под 6% годовых. Однако, если ни один из их детей не был рожден после 1 января 2018 года, банк отклонит заявку. Причем данный отказ отразиться в БКИ и может негативно сказаться на кредитном рейтинге заявителя. В дальнейшем все это станет причиной для более внимательного исследования банковских служб при повторных заявках. Поэтому, прежде чем подать заявку на кредит по той или иной программе, необходимо тщательно изучить все условия.

Причем данный отказ отразиться в БКИ и может негативно сказаться на кредитном рейтинге заявителя. В дальнейшем все это станет причиной для более внимательного исследования банковских служб при повторных заявках. Поэтому, прежде чем подать заявку на кредит по той или иной программе, необходимо тщательно изучить все условия.

Собираем документы

Эта, казалась бы, очевидная вещь нередко становится причиной отказа в выдаче ипотеки. Сотрудники банка тщательно проверяют каждую полученную от клиента справку, все представленные в кредитной заявке сведения. Тем не менее, немало людей пытаются поймать «удачу за хвост», покупая поддельные справки 2-НДФЛ с завышенными показателями доходов, утаивая сведения о существующих кредитах, судимости или проблемах со здоровьем.

Если вы понимаете, что с вашим бэкграундом действительно могут возникнуть сложности при получении ипотеки, не стоит пытаться обмануть банк. Это только усугубит ситуацию. Заполняя заявку на ипотечный кредит, не старайтесь приукрасить действительность или использовать поддельные документы. Проговорите с ипотечным специалистом выбранной кредитной организации возможные проблемы с бумагами – чаще всего они смогут подсказать, имеет ли вам смысл заявляться на ипотеку в этом банке или попробовать в других компаниях. Стоит учитывать, что у разных банков отличаются требования к потенциальным заемщикам – коммерческие учреждения устанавливают гораздо более лояльные требования и оценки доходов клиентов.

Проговорите с ипотечным специалистом выбранной кредитной организации возможные проблемы с бумагами – чаще всего они смогут подсказать, имеет ли вам смысл заявляться на ипотеку в этом банке или попробовать в других компаниях. Стоит учитывать, что у разных банков отличаются требования к потенциальным заемщикам – коммерческие учреждения устанавливают гораздо более лояльные требования и оценки доходов клиентов.

«Решение улучшить свои жилищные условия, безусловно, радостное событие для каждого человека. И страх отказа банком вашей заявки, особенно если такой негативный опыт уже был, не должен отворачивать вас от этого решения, – комментирует управляющий партнер Метриум (участник партнерской сети CBRE) Мария Литинецкая. – Рынок ипотечных услуг в нашей стране развитый и высококонкурентный, поэтому даже если было получено отрицательное решение в одном банке, имеет смысл разобраться в причинах, исправить их и повторить попытку в другом. В таких случаях лучше обратиться к профессиональным консультантам рынка – расценивайте оплату брокерских услуг как инвестицию в свою будущую квартиру. Ведь помимо одобренной заявки опытные консультанты помогут вам определиться с подходящей программой и, как следствие, взять ипотеку под меньший процент».

Ведь помимо одобренной заявки опытные консультанты помогут вам определиться с подходящей программой и, как следствие, взять ипотеку под меньший процент».

Источник: ГдеЭтотДом.РУ

ЦБ проконтролирует отказы банков в обслуживании | Статьи

Центробанк разберется с каждым конкретным случаем необоснованного отказа банками гражданам и компаниям в обслуживании или расторжения с ними договоров. Об этом «Известиям» рассказали в пресс-службе регулятора. В Росфинмониторинге поддержали инициативу. По экспертным оценкам, такие нарушения допускает до половины банков. Эксперты надеются, что «автоматические» отказы в проведении операций фигурантам черных списков прекратятся.

Фото: РИА Новости/Наталья Селиверстова

Отказ в проведении трансакции или расторжение договора о вкладе в одном банке влечет включение гражданина или компании в черные списки. Регулятор рассылает их по другим кредитным организациям. Сейчас это ставит крест на дальнейшем обслуживании отказников в банках. В связи с увеличением количества жалоб клиентов на отказы в обслуживании ЦБ и Росфинмониторинг в ноябре разработали методические рекомендации по реабилитации фигурантов черных списков, цель которых — заставить банки комплексно подходить к решению таких вопросов. В рекомендациях ведомства призывают кредиторов перестать отказывать в обслуживании «автоматически». Из документа следует, что банк может снова принять гражданина или компанию на обслуживание, которым раньше отказал. Это допустимо, если те, например, предоставили документы, отсутствие которых ранее и стало причиной отказа. В этом случае клиент исключается из черного списка и ЦБ извещает рынок об этом.

В связи с увеличением количества жалоб клиентов на отказы в обслуживании ЦБ и Росфинмониторинг в ноябре разработали методические рекомендации по реабилитации фигурантов черных списков, цель которых — заставить банки комплексно подходить к решению таких вопросов. В рекомендациях ведомства призывают кредиторов перестать отказывать в обслуживании «автоматически». Из документа следует, что банк может снова принять гражданина или компанию на обслуживание, которым раньше отказал. Это допустимо, если те, например, предоставили документы, отсутствие которых ранее и стало причиной отказа. В этом случае клиент исключается из черного списка и ЦБ извещает рынок об этом.

На тот случай, если кредитные организации будут продолжать «автоматически» отказывать фигурантам черных списков в обслуживании, Центробанк предусмотрел меры воздействия. В рекомендациях говорится, что регулятор собирается анализировать решения банков по просьбам клиентов. То есть гражданин или компания, которым, по их мнению, необоснованно отказали в проведении трансакции или расторгли договор вклада, могут пожаловаться в ЦБ.

По словам представителей пресс-службы регулятора, по каждому конкретному случаю разбираться будут отдельно.

Автор цитаты

— Перечень запрашиваемых у банка информации и документов для оценки правомерности применения им полномочий по отказу определяется в каждом конкретном случае индивидуально в зависимости от сути обращения клиента, — уточнили в ЦБ.

Если в ходе анализа отказа клиенту в банковском обслуживании регулятор сочтет его необоснованным, он рекомендует кредитной организации пересмотреть свое решение.

В Росфинмониторинге поддержали нововведение.

— Сам по себе механизм отказа клиентам в обслуживании имеет целью исключительно профилактику совершения ими действий, связанных с отмыванием доходов и финансированием терроризма, иных незаконных финансовых операций, — прокомментировал представитель Росфинмониторинга. — Недопустимо использование этого механизма для целей, не связанных с антикриминальной деятельностью, тем более отказ клиентам по формальным признакам.

По словам источника, близкого к регулятору, половина банков отказывают клиентам в обслуживании необоснованно. Соответственно, 50% кредитных организаций могут быть оштрафованы. Оценки аудиторской компании «2К» более оптимистичны. По словам ее управляющего партнера Тамары Касьяновой, необоснованно отказывает в обслуживании треть банков.

Зампред Локо-банка Андрей Люшин отметил, что банки могут ошибаться, занося клиентов в черные списки.

По данным общественной организации «Деловая Россия», с начала года банки заблокировали около 500 тыс. счетов предпринимателей. Банкиры не только отказывают в проведении отдельных операций, но и блокируют счета клиентов. Вследствие чего и денежные средства на этих счетах фактически замораживаются.

Автор цитаты

— Расторжение договоров банковского счета по инициативе банка является крайне распространенной практикой, — подтвердила руководитель отдела по корпоративному праву Heads Consulting Кристина Шаломеева.

В банках уверяют, что отказ клиенту всегда четко аргументирован.

— Оценка клиента проходит многоступенчатый контроль, поэтому вероятность того, что ошибка будет допущена, — минимальна, — считает руководитель службы финансового мониторинга банка ТКБ Наталия Захарова. — Конечно, банки в любом случае прислушиваются к рекомендациям ЦБ, однако отказ кредитной организации в обслуживании компании или физлица всегда имеет четкое обоснование и подкреплен документами.

Фото: РИА Новости/Евгений Одиноков

Нововведение заставит финансовые организации тщательнее следить за операциями клиентов и не выносить поспешных решений. Но эта инициатива может ударить по банкам-«перестраховщикам», которые отказывают фигурантам черных списков без должного анализа их операций. Такие банки будут вынуждены пересмотреть свою систему работы с клиентами, чтобы не попасть под санкции.

ПОДРОБНЕЕ ПО ТЕМЕ

Что делать, если банк отказывает в кредите — Инструкции и советы — Москва и Подмосковье

• Получить доступ к своей кредитной истории

Первым делом необходимо проверить собственную кредитную историю. Два раза в год можно сделать это бесплатно. В кредитной истории фиксируется информация обо всех кредитных обязательствах: где и когда человек брал средства взаймы, задерживал ли платежи, выступал ли созаемщиком и поручителем и т.п.

Два раза в год можно сделать это бесплатно. В кредитной истории фиксируется информация обо всех кредитных обязательствах: где и когда человек брал средства взаймы, задерживал ли платежи, выступал ли созаемщиком и поручителем и т.п.

Для этого нужно отправить запрос в Центральный каталог кредитных историй. Великанова советует сделать это через портал Госуслуг. Выбрав нужную услугу, в разделе «Налоги и финансы» нужно ввести данные паспорта и СНИЛС. В личном кабинете появится информация обо всех бюро кредитных историй (БКИ), в которых хранится ваша кредитная история. Затем нужно обратиться в указанные БКИ либо онлайн, либо очно.

• Устранить ошибки и погасить мелкие задолженности

Бывает, что кредитная история испорчена в результате мелких технических или иных ошибок. Например, заемщик закрыл кредит, но информация об этом в кредитной истории не отобразилась по независящим от него причинам: например, сотрудник банка не сделал соответствующую отметку о закрытии, и кредит отображается непогашенным. Либо остались непогашенными небольшие суммы страховки, пени, а заемщик сменил номер, банк не смог связаться с ним, чтобы сообщить о задержке.

Либо остались непогашенными небольшие суммы страховки, пени, а заемщик сменил номер, банк не смог связаться с ним, чтобы сообщить о задержке.

В таком случае надо обратиться в банк, предоставить документы о погашении кредита, попросить устранить ошибку, оплатить пени или иные мелкие суммы.

• Убедиться, что вы не стали жертвой мошенников

Кредитная история может быть испорчена из-за мошеннических действий. Это редкий случай, но он может произойти, например, при хищении паспорта, когда злоумышленники на имя гражданина получают заем. В итоге заем оказывается просрочен, это видят банки и отказывают в выдаче денег. В такой ситуации надо обращаться в правоохранительные органы.

• Оздоровить кредитную историю

Если кредитная история действительно была испорчена, для ее оздоровления Великанова рекомендует, например, оформить кредитную карту и пользоваться ей несколько месяцев, не задерживая платежи. Также можно купить технику в кредит, аккуратно соблюдая все обязательства.

Как начать копить деньги>>

Срочные займы от 0% для новых клиентов

Николаев С.В.

Я преподаю, и подрабатываю репетиторством. Но жизнь так сложилась, что денег все равно не хватает, семья большая и кредиты «висят». Могу порекомендовать компанию «Деньга», они мне не раз помогали в сложной жизненной ситуации. Конечно, лучше не иметь долгов совсем, но если нужны деньги — пойду только в «Деньгу». К тому же, мне как постоянному клиенту, выдают деньги на особых условиях — под низкий процент. С Уважением, Николаев С.В.

Иван 79

брал в «деньге» 20 тыс. перед новым Годом, малой хотел велик в

подарок) Вернул с получки, все четко проценты сошлись. может еще обращусь если нужно

будет, невижу ничего такого. Девочки вофисе нормальные, все обьяснили

рассказали-показали:;)

перед новым Годом, малой хотел велик в

подарок) Вернул с получки, все четко проценты сошлись. может еще обращусь если нужно

будет, невижу ничего такого. Девочки вофисе нормальные, все обьяснили

рассказали-показали:;)

АленА

Я работаю, но денег не хватает. Обратилась в «Деньгу», одобрили 3т. Хочу сказать спасибо за то, что в трудную жизненную ситуацию Деньга придет на помощь.Спасибо вам.

Сергей Михайлович

Все отлично, для меня главное, что компания надежная, все строго

в

соответствии с условиями договора. Взял столько-то, вернул столько-то и тогда-то, все

как по часам. Сотрудники также молодцы: всегда помогут и подскажут если что. Рекомендую

«Деньга» как надежную МФО, для меня это уже как «мини-банк». За деньгами только сюда.

Взял столько-то, вернул столько-то и тогда-то, все

как по часам. Сотрудники также молодцы: всегда помогут и подскажут если что. Рекомендую

«Деньга» как надежную МФО, для меня это уже как «мини-банк». За деньгами только сюда.

Анастасия Муратова

Хорошая компания-удобно-офисы есть в каждом районе города.Быстрое оформление,позитивные сотрудники.Правда сумму одобрили не всю,но все равно хорошая помощь.Рассчиталась досрочно.Вполне возможно обращусь еще.

Татьяна

Очень хорошая компания. Выручает всегда. Пользуюсь больше года. Никогда не подводили. Главное во время все выплачивать. Спасибо что вы есть!!!

Никогда не подводили. Главное во время все выплачивать. Спасибо что вы есть!!!

Юрий

Отличная компания,отличный персонал,все быстро и качественно…спасибо что вы есть!

| Community National Bank, Lino Lakes, MN | 17.12.2010 | 3,7 |

| First Southern Bank, N.A., Batesville, AR | 17.12.2010 | 22,8 |

| United Americas Bank, N.A., Atlanta, GA | 17.12.2010 | 75,8 |

| Appalachian Community Bank, FSB, McCaysville, GA | 17.12.2010 | 26 |

| Chestatee State Bank, Dawsonville, GA | 17. 12.2010 12.2010 | 75.3 |

| The Bank of Miami, N.A., Coral Gables, FL | 17.12.2010 | 64 |

| Earthstar Bank, Саутгемптон, Пенсильвания | 10.12.2010 | 22,9 |

| Paramount Bank, Farmington Hills, MI | 10.12.2010 | 90,2 |

| First Banking Center, Берлингтон, Висконсин | 19.11.2010 | 142,6 |

| Allegiance Bank of North America, Bala Cynwyd, PA | 19.11.2010 | 14.2 |

| Gulf State Community Bank, Carrabelle, FL | 19.11.2010 | 42,7 |

| Copper Star Bank, Скоттсдейл, Аризона | 12.11.2010 | 46,3 |

| Darby Bank & Trust Co., Vidalia, GA | 12.11.2010 | 136,2 |

| Tifton Banking Company, Tifton, GA | 12.11.2010 | 24,6 |

| First Vietnamese American Bank, Вестминстер, CA | 05. 11.2010 11.2010 | 9.6 |

| Pierce Commercial Bank, Tacoma, WA | 05.11.2010 | 21,3 |

| Western Commercial Bank, Woodland Hills, CA | 05.11.2010 | 25,2 |

| K Bank, Randallstown, MD | 05.11.2010 | 198,4 |

| First Arizona Savings, Скоттсдейл, Аризона | 22.10.2010 | 32,8 |

| Hillcrest Bank, Overland Park, KS | 22.10.2010 | 329.7 |

| First Suburban National Bank, Maywood, IL | 22.10.2010 | 31,4 |

| The First National Bank of Barnesville, Barnesville, GA | 22.10.2010 | 33,9 |

| The Gordon Bank, Gordon, GA | 22.10.2010 | 9,0 |

| Progress Bank of Florida, Тампа, Флорида | 22.10.2010 | 25,0 |

| First Bank of Jacksonville, Джэксонвилл, Флорида | 22. 10.2010 10.2010 | 16.2 |

| Premier Bank, Джефферсон-Сити, Миссури | 15.10.2010 | 406,9 |

| WestBridge Bank and Trust Company, Честерфилд, Миссури | 15.10.2010 | 18,7 |

| Security Savings Bank F.S.B., Olathe, KS | 15.10.2010 | 82,2 |

| Shoreline Bank, Shoreline, WA | 01.10.2010 | 41,4 |

| Wakulla Bank, Crawfordville, FL | 01.10.2010 | 113.4 |

| Haven Trust Bank Florida, Понте-Верде-Бич, Флорида | 24.09.2010 | 31,9 |

| North County Bank, Арлингтон, Вашингтон | 24.09.2010 | 72,8 |

| Maritime Savings Bank, West Allis, WI | 17.09.2010 | 83,6 |

| Bramble Savings Bank, Милфорд, Огайо | 17.09.2010 | 14,6 |

| The Peoples Bank, Winder, GA | 17. 09.2010 09.2010 | 98.9 |

| First Commerce Community Bank, Дугласвилл, Джорджия | 17.09.2010 | 71,4 |

| Bank of Ellijay, Ellijay, GA | 17.09.2010 | 55,2 |

| ISN Bank, Cherry Hill, NJ | 17.09.2010 | 23,9 |

| Horizon Bank, Брадентон, Флорида | 10.09.2010 | 58,9 |

| Sonoma Valley Bank, Sonoma, CA | 20.08.2010 | 10.1 |

| Los Padres Bank, Солванг, CA | 20.08.2010 | 8,7 |

| Butte Community Bank, Чико, Калифорния | 20.08.2010 | 17,4 |

| Pacific State Bank, Stockton, CA | 20.08.2010 | 32,6 |

| ShoreBank, Чикаго, IL | 20.08.2010 | 367,7 |

| Imperial Savings and Loan Association, Martinsville, VA | 20.08.2010 | 3. 5 5 |

| Independent National Bank, Окала, Флорида | 20.08.2010 | 23,2 |

| Community National Bank в Бартоу, Бартоу, Флорида | 20.08.2010 | 10,3 |

| Palos Bank and Trust Company, Palos Heights, IL | 13.08.2010 | 72 |

| Рэйвенсвуд Банк, Чикаго, Иллинойс | 06.08.2010 | 68,1 |

| LibertyBank, Юджин, Орегон | 30.07.2010 | 115.3 |

| The Cowlitz Bank, Longview, WA | 30.07.2010 | 68,9 |

| Coastal Community Bank, Панама-Сити-Бич, Флорида | 30.07.2010 | 94,5 |

| Bayside Savings Bank, Порт-Сент-Джо, Флорида | 30.07.2010 | 16,2 |

| Northwest Bank and Trust, Acworth, GA | 30.07.2010 | 39,8 |

| Home Valley Bank, Cave Junction, OR | 23. 07.2010 07.2010 | 37.1 |

| Southwest USA Bank, Лас-Вегас, Невада | 23.07.2010 | 74,1 |

| Community Security Bank, Новая Прага, MN | 23.07.2010 | 18,6 |

| Thunder Bank, Sylvan Grove, KS | 23.07.2010 | 4,5 |

| Williamsburg First National Bank, Kingstree, SC | 23.07.2010 | 8,8 |

| Crescent Bank and Trust Company, Джаспер, Джорджия | 23.07.2010 | 242.4 |

| Стерлинг Банк, Лантана, Флорида | 23.07.2010 | 45,5 |

| Mainstreet Savings Bank FSB, Hastings, MI | 16.07.2010 | 11,4 |

| Olde Cypress Community Bank, Клевистон, Флорида | 16.07.2010 | 31,5 |

| Turnberry Bank, Aventura, FL | 16.07.2010 | 34,4 |

| Metro Bank of Dade County, Майами, Флорида | 16. 07.2010 07.2010 | 67.6 |

| First National Bank of the South, Spartanburg, SC | 16.07.2010 | 74,9 |

| Woodlands Bank, Блаффтон, Южная Каролина | 16.07.2010 | 115 |

| Home National Bank, Blackwell, OK | 09.07.2010 | 78,7 |

| USA Bank, Порт Честер, Нью-Йорк | 09.07.2010 | 61,7 |

| Ideal Federal Savings Bank, Балтимор, Мэриленд | 09.07.2010 | 2.1 |

| Bay National Bank, Балтимор, Мэриленд | 09.07.2010 | 17,4 |

| High Desert State Bank, Альбукерке, Нью-Мексико | 25.06.2010 | 20,9 |

| First National Bank, Саванна, Джорджия | 25.06.2010 | 68,9 |

| Peninsula Bank, Энглвуд, Флорида | 25.06.2010 | 194,8 |

| Nevada Security Bank, Рино, Невада | 18. 06.2010 06.2010 | 80.9 |

| Washington First International Bank, Сиэтл, Вашингтон | 11.06.2010 | 158,4 |

| TierOne Bank, Линкольн, NE | 04.06.2010 | 297,8 |

| Arcola Homestead Savings Bank, Arcola, IL | 06.04.2010 | 3,2 |

| First National Bank, Rosedale, MS | 04.06.2010 | 12,6 |

| Granite Community Bank, NA, Granite Bay, CA | 28.05.2010 | 17.3 |

| Банк Флориды — Тампа, Тампа, Флорида | 28.05.2010 | 40,3 |

| Банк Флориды — Юго-Запад, Неаполь, Флорида | 28.05.2010 | 91,3 |

| Банк Флориды — юго-восток, Форт-Лодердейл, Флорида | 28.05.2010 | 71,4 |

| Sun West Bank, Лас-Вегас, Невада | 28.05.2010 | 96,7 |

| Pinehurst Bank, Saint Paul, MN | 21. 05.2010 05.2010 | 6 |

| Midwest Bank and Trust Company, Elmwood Park, IL | 14.05.2010 | 216.4 |

| Southwest Community Bank, Спрингфилд, Миссури | 14.05.2010 | 29 |

| New Liberty Bank, Плимут, Мичиган | 14.05.2010 | 25 |

| Satilla Community Bank, Saint Marys, GA | 14.05.2010 | 31,3 |

| 1st Pacific Bank of California, Сан-Диего, CA | 07.05.2010 | 87,7 |

| Таун Бэнк оф Аризона, Меса, Аризона | 07.05.2010 | 41.8 |

| Банк доступа, Чамплин, Миннесота | 07.05.2010 | 5,5 |

| The Bank of Bonifay, Бонифай, Флорида | 07.05.2010 | 78,7 |

| Frontier Bank, Everett, WA | 30.04.2010 | 1,370 |

| BC National Banks, Butler, MO | 30. 04.2010 04.2010 | 11,4 |

| Champion Bank, Creve Coeur, MO | 30.04.2010 | 52.7 |

| CF Bancorp, Порт-Гурон, Мичиган | 30.04.2010 | 615,3 |

| Westernbank Puerto Rico, Mayaguez, PR | 30.04.2010 | 3,310 |

| R-G Premier Bank of Puerto Rico, Hato Rey, PR | 30.04.2010 | 1,230 |

| Евробанк, Сан-Хуан, PR | 30.04.2010 | 743,9 |

| Wheatland Bank, Naperville, IL | 23.04.2010 | 133 |

| Peotone Bank and Trust Company, Peotone, IL | 23.04.2010 | 31.7 |

| Lincoln Park Savings Bank, Чикаго, Иллинойс | 23.04.2010 | 48,4 |

| New Century Bank, Чикаго, Иллинойс | 23.04.2010 | 125,3 |

| Citizens Bank and Trust Company of Chicago, Chicago, IL | 23. 04.2010 04.2010 | 20,9 |

| Broadway Bank, Чикаго, IL | 23.04.2010 | 394,3 |

| Amcore Bank, Национальная ассоциация, Рокфорд, Иллинойс | 23.04.2010 | 220.3 |

| City Bank, Lynnwood, WA | 16.04.2010 | 323,4 |

| Tamalpais, San Rafael, CA | 16.04.2010 | 81,1 |

| Innovative Bank, Окленд, Калифорния | 16.04.2010 | 37,8 |

| Butler Bank, Лоуэлл, Массачусетс | 16.04.2010 | 22,9 |

| Национальный банк Флориды Риверсайд, Форт-Пирс, Флорида | 16.04.2010 | 491.8 |

| American First Bank, Клермон, Флорида | 16.04.2010 | 10,5 |

| First Federal Bank of North Florida, Palatka, FL | 16.04.2010 | 6 |

| Lakeside Community Bank, Стерлинг-Хайтс, Мичиган | 16. 04.2010 04.2010 | 11,2 |

| Beach First National Bank, Миртл-Бич, SC | 09.04.2010 | 130,3 |

| Desert Hills Bank, Phoenix, AZ | 26.03.2010 | 106.7 |

| Unity National Bank, Cartersville, GA | 26.03.2010 | 67,2 |

| Ки-Уэст-Бэнк, Ки-Уэст, Флорида | 26.03.2010 | 23,1 |

| McIntosh Commercial Bank, Carrollton, GA | 26.03.2010 | 123,3 |

| Государственный банк Авроры, Аврора, Миннесота | 19.03.2010 | 4,2 |

| First Lowndes Bank, Fort Deposit, AL | 19.03.2010 | 38.3 |

| Bank of Hiawassee, Hiawasssee, GA | 19.03.2010 | 137,7 |

| Appalachian Community Bank, Ellijay, GA | 19.03.2010 | 419,3 |

| Advanta Bank Corp, Draper, UT | 19. 03.2010 03.2010 | 635,6 |

| Century Security Bank, Дулут, Миннесота | 19.03.2010 | 29,9 |

| Американский национальный банк, Парма, Огайо | 19.03.2010 | 17.1 |

| Statewide Bank, Covington, LA | 12.03.2010 | 38,1 |

| Old Southern Bank, Орландо, Флорида | 12.03.2010 | 94,6 |

| The Park Avenue Bank, Нью-Йорк, NY | 12.03.2010 | 50,7 |

| LibertyPointe Bank, Нью-Йорк, NY | 11.03.2010 | 24,8 |

| Centennial Bank, Огден, Юта | 05.03.2010 | 96.3 |

| Waterfield Bank, Germantown, MD | 05.03.2010 | 51 |

| Bank of Illinois, Normal, IL | 05.03.2010 | 53,7 |

| Sun American Bank, Бока-Ратон, Флорида | 05.03.2010 | 103,8 |

| Rainier Pacific Bank, Tacoma, WA | 26. 02.2010 02.2010 | 95,2 |

| Carson River Community Bank, Карсон-Сити, Невада | 26.02.2010 | 7.9 |

| La Jolla Bank, F.S.B., La Jolla, CA | 19.02.2010 | 882,3 |

| Сберегательный банк Джорджа Вашингтона, Орланд-Парк, Иллинойс | 19.02.2010 | 141,4 |

| Национальный банк Ла Кост, Ла Кост, Техас | 19.02.2010 | 3,7 |

| Marco Community Bank, Остров Марко, Флорида | 19.02.2010 | 38,1 |

| First American State Bank of Minnesota, Хэнкок, Миннесота | 05.02.2010 | 3.1 |

| American Marine Bank, Bainbridge Island, WA | 29.01.2010 | 58,9 |

| First Regional Bank, Лос-Анджелес, CA | 29.01.2010 | 825,5 |

| Community Bank and Trust, Cornelia, GA | 29.01.2010 | 354,5 |

Marshall Bank, N. A., Hallock, MN A., Hallock, MN | 29.01.2010 | 4,1 |

| Florida Community Bank, Immokalee, FL | 29.01.2010 | 352.6 |

| First National Bank of Georgia, Carrollton, GA | 29.01.2010 | 260,4 |

| Columbia River Bank, The Dalles, OR | 22.01.2010 | 172,5 |

| Evergreen Bank, Сиэтл, Вашингтон | 22.01.2010 | 64,2 |

| Чартерный банк, Санта-Фе, Нью-Мексико | 22.01.2010 | 201,9 |

| Bank of Leeton, Leeton, MO | 22.01.2010 | 8.1 |

| Premier American Bank, Майами, Флорида | 22.01.2010 | 85 |

| Town Community Bank & Trust, Антиохия, Иллинойс | 15.01.2010 | 17,8 |

| Государственный банк Св. Стефана, Св. Стефан, Миннесота | 15.01.2010 | 7,2 |

| Barnes Banking Company, Kaysville, UT | 15. 01.2010 01.2010 | 271,3 |

| Horizon Bank, Беллингем, Вашингтон | 08.01.2010 | 539.1 |

Хорошие новости: банкротства банков нет

Хотите хороших новостей? В течение календарного 2018 года в Соединенных Штатах было ровно ноль банкротств банков. Нуль. Ноль. Нада. Пшик. Последний раз банкротств банков США не было — waaaay еще в 2006 году. Излишне говорить, что с тех пор произошло много событий. Но самое приятное то, что из-за сильной экономики и очищающего воздействия огня финансовых переработчиков банковский сектор остается таким же здоровым, как и за многие годы.Статью Хью Сона CNBC от 10 января 2019 года о текущем здоровом состоянии банков США можно найти здесь.

Отсутствие банкротства банков в течение календарного года является относительно необычным. Действительно, 2018 год был только третьим случаем с момента основания FDIC в 1933 году, когда банкротство банков не было зафиксировано за календарный год.

Кажется, только вчера мы были посреди, казалось бы, непрекращающейся волны банкротств банков.Еще в 2010 году произошло 157 банкротств банков. Это было в разгар тяжелого периода в банковском секторе США — и в остальной экономике США. В период с 1 января 2007 года по 1 декабря 2017 года 537 банков в США обанкротились, из них 465 — только с 2008 по 2012 год. Уровень банкротства банков значительно снизился за последние годы; в 2016 г. было всего восемь банкротств банков, а в 2017 г. — только шесть (см. здесь полный список банков США, потерпевших крах с 2000 г.)

Количество банков, признанных проблемными учреждениями, также резко сократилось из-за глубины финансового кризиса.(FDIC описывает банк как «проблемное учреждение», если агентство оценивает банк как «4» или «5» по шкале финансового здоровья от 1 до 5. FDIC не публикует названия банков, которые у него есть. оценены как проблемные учреждения.)

На пике (или, возможно, на пике) в 2010 году FDIC оценил 884 банка как проблемные учреждения с совокупными активами в 390 миллиардов долларов. По состоянию на 30 сентября 2018 г. (дата квартального периода, за который FDIC в последний раз выпустила квартальный банковский профиль) всего 71 банк (из 5477 отчитывающихся организаций) был отнесен к категории проблемных организаций с активами на сумму 53 миллиарда долларов.Общее количество проблемных учреждений 71 по состоянию на 30 сентября 2018 г. — это наименьшее количество проблемных учреждений с конца 2006 г., когда их было 50.

По состоянию на 30 сентября 2018 г. (дата квартального периода, за который FDIC в последний раз выпустила квартальный банковский профиль) всего 71 банк (из 5477 отчитывающихся организаций) был отнесен к категории проблемных организаций с активами на сумму 53 миллиарда долларов.Общее количество проблемных учреждений 71 по состоянию на 30 сентября 2018 г. — это наименьшее количество проблемных учреждений с конца 2006 г., когда их было 50.

Комментируя текущее относительно благополучное состояние дел и, в частности, отсутствие каких-либо банкротств банков в 2018 году, финансовый репортер Хью Сон объяснил текущее состояние банков «экономическим расширением США, пересмотром корпоративного налогообложения и последующими изменениями. — правила финансового кризиса, которые повысили безопасность ». По словам Сона, шесть крупнейших U.Кредиторы S. были на пути к получению более 100 миллиардов долларов прибыли, что, как сообщается, является рекордным показателем.

Какими бы поразительными ни были цифры количества обанкротившихся организаций и количества проблемных организаций в разгар финансового кризиса, эти цифры банкротства банков не самые худшие, которые когда-либо видела страна. Дела были хуже — намного хуже.

Дела были хуже — намного хуже.

Во время кризиса ссудо-сберегательного фонда в 80-х и 90-х годах обанкротилось гораздо больше организаций.Только в 1989 году произошло 534 банкротства банков, почти столько же за один год, сколько было за десятилетний период во время недавнего финансового кризиса с 2007 по 2017 год (537).

Но это еще не самое страшное. Во время Великой депрессии дела обстояли намного, намного хуже. В 1933 году обанкротилось около 4000 банков — после того, как более 2000 банков обанкротились в 1931 году и почти 1500 банков обанкротились в 1932 году. Для сравнения: в период 1931-1933 годов обанкротилось больше банков, чем общее количество финансовых институтов, представивших отчеты в стране. существование сейчас.

Я знаю, что эти исторические цифры банкротства банков отрезвляют. Они предназначены для этого. Хорошо, что в 2018 году не было банкротств банков. Но сейчас не время терять бдительность. Точно так же, как в последние годы ситуация вернулась к хорошему, долгосрочный послужной список предполагает возможность того, что цикл может снова свернуться в будущем.

Не для того, чтобы никого расстраивать, а просто подумайте о том, насколько коротким прошло время между концом 2006 года, последним годом, когда не было ни одного банкротства банков, и близким к краху всей мировой финансовой системы в сентябре 2008 года.

Все может измениться.

Подсказка к блогу Calculated Risk (здесь) за историческую статистику банкротств банков.

Определение банкротства банка

Что такое банкротство банка?

Банкротство банка — это закрытие неплатежеспособного банка федеральным или государственным регулирующим органом. Контроллер валюты имеет право закрывать национальные банки; банковские уполномоченные в соответствующих штатах закрывают зарегистрированные государством банки.Банки закрываются, когда они не могут выполнить свои обязательства перед вкладчиками и другими лицами. В случае банкротства банка Федеральная корпорация по страхованию вкладов (FDIC) покрывает застрахованную часть баланса вкладчика, включая счета денежного рынка.

Топ-5 крупнейших банкротств банков

Понимание банкротства банков

Банк терпит крах, когда он не может выполнить свои финансовые обязательства перед кредиторами и вкладчиками. Это могло произойти из-за того, что рассматриваемый банк стал неплатежеспособным или у него больше нет ликвидных активов для выполнения своих платежных обязательств.

Ключевые выводы

- Когда банк терпит крах, при условии, что FDIC застрахует его депозиты и найдет банк, который возьмет его на себя, его клиенты, вероятно, смогут продолжать использовать свои счета, дебетовые карты и инструменты онлайн-банкинга.

- Банкротства банков часто трудно предсказать, и FDIC не объявляет, когда банк собирается продать или разориться.

- Для возврата незастрахованных депозитов из обанкротившегося банка могут потребоваться месяцы или годы.

Наиболее частая причина банкротства банка возникает, когда стоимость активов банка становится ниже рыночной стоимости обязательств банка, которые представляют собой обязательства банка перед кредиторами и вкладчиками. Это может произойти из-за того, что банк слишком много теряет на своих инвестициях. Не всегда можно предсказать, когда банк обанкротится.

Это может произойти из-за того, что банк слишком много теряет на своих инвестициях. Не всегда можно предсказать, когда банк обанкротится.

Что происходит при банкротстве банка?

Когда банк терпит неудачу, он может попытаться занять деньги у других платежеспособных банков, чтобы заплатить своим вкладчикам. Если банк-банкрот не может заплатить своим вкладчикам, может возникнуть паника в банке , в которой вкладчики бросятся на банк, пытаясь вернуть свои деньги. Это может ухудшить ситуацию для банка-банкрота, сократив его ликвидные активы по мере того, как вкладчики изымают наличные из банка.С момента создания FDIC федеральное правительство застраховало банковские вклады на сумму до 250 000 долларов США в США.

Когда банк терпит крах, FDIC берет бразды правления в свои руки и либо продает банк-банкрот более платежеспособному банку, либо берет на себя управление самим банком. В идеале вкладчики, у которых есть деньги в банке-банкроте, не претерпят изменений в своем опыте использования банка; они по-прежнему будут иметь доступ к своим деньгам и смогут использовать свои дебетовые карты и чеки в обычном режиме. В случае продажи банкротства другому банку держатели счетов автоматически становятся клиентами этого банка и могут получать новые чеки и дебетовые карты.

В случае продажи банкротства другому банку держатели счетов автоматически становятся клиентами этого банка и могут получать новые чеки и дебетовые карты.

При необходимости FDIC берет на себя обанкротившиеся банки в США, чтобы гарантировать, что вкладчики сохранят доступ к своим средствам, и предотвратить банковскую панику.

Примеры банкротства банков

Во время финансового кризиса 2007-2008 годов крупнейший банкротство банка в истории США произошло, когда закрылась компания Washington Mutual с активами на 307 миллиардов долларов.Еще один крупный банкротство банка произошло всего несколькими месяцами ранее, когда был арестован IndyMac. Вторым по величине закрытием в истории стал банкротство Continental Illinois на сумму 40 миллиардов долларов в 1984 году. FDIC ведет на своем веб-сайте актуальный список обанкротившихся банков.

Особые соображения

FDIC была создана в 1933 году в соответствии с Законом о банковской деятельности (часто называемым законом Гласса-Стиголла). В предшествующие годы, ознаменовавшие начало Великой депрессии, треть американских банков обанкротилась.В течение 1920-х годов, до краха «Черного вторника» 1929 года, в среднем около 70 банков ежегодно терпели крах по всей стране. В течение первых 10 месяцев Великой депрессии обанкротилось 744 банка, и только в 1933 году обанкротилось около 4000 американских банков. К моменту создания FDIC американские вкладчики потеряли 140 миллиардов долларов из-за банкротства банков, и без федерального страхования вкладов, защищающего эти вклады, клиенты банка не имели возможности вернуть свои деньги.

В предшествующие годы, ознаменовавшие начало Великой депрессии, треть американских банков обанкротилась.В течение 1920-х годов, до краха «Черного вторника» 1929 года, в среднем около 70 банков ежегодно терпели крах по всей стране. В течение первых 10 месяцев Великой депрессии обанкротилось 744 банка, и только в 1933 году обанкротилось около 4000 американских банков. К моменту создания FDIC американские вкладчики потеряли 140 миллиардов долларов из-за банкротства банков, и без федерального страхования вкладов, защищающего эти вклады, клиенты банка не имели возможности вернуть свои деньги.

Год без банкротства банка

Регуляторы закрыли нет У.S.bank в 2018 году, что стало первым годом без сбоев за более чем десятилетие.

Отсутствие закрытий отражает высокий уровень капитала и кредитного качества банковского сектора. Хотя инвесторы могут быть обеспокоены ростом стоимости депозитов в условиях роста процентных ставок, это далеко от опасений по поводу кредита и ликвидности, которые преследовали отрасль во время финансового кризиса.

Закрытия резко снизились с момента их послекризисного пика в 157 отказов в 2010 году.С 2014 года было менее 20 сбоев в год, в том числе восемь в 2017 году. Согласно данным S&P Global Market Intelligence, до 2018 года последним годом без банкротства банка был 2006 год.

Последний банкротство банка произошло чуть более года назад и обошлось дороже, чем предполагали регулирующие органы. Регулирующие органы закрыли Вашингтонский федеральный банк сбережений 15 декабря 2017 года после обнаружения «крупного мошенничества», совершенного сотрудниками чикагского банка, которое привело к истощению капитала и привело к банкротству.Окончательная стоимость фонда страхования вкладов Федеральной корпорации по страхованию вкладов составила 82,6 миллиона долларов, что выше первоначально ожидаемых 60,5 миллиона долларов. Royal Savings Bank, подразделение Royal Financial Inc., согласился принять на себя застрахованные депозиты и активы на сумму примерно 23,7 миллиона долларов.

Может быть трудно поддерживать отсутствие отказов в течение 2019 года, сказал Уильям Исаак, глава глобальных финансовых институтов в FTI Consulting и глава FDIC с 1978 по 1985 год.

«Я думаю, что ноль — это отклонение», — сказал Исаак. в интервью.«От 10 до 15 банкротств банков в год, большинство из них небольшие, — это вполне нормальное явление».

Регулирующие органы выделили два оперативных корректирующих действия для местных банков в 2018 году. В соответствии с положениями о незамедлительных корректирующих действиях, или PCA, положениями, установленными в 1991 году, регулирующие органы должны применять принудительные меры по мере снижения уровня капитала банка.

«Цель PCA заключалась в том, чтобы заставить надзорных органов вмешаться в операции банка и даже закрыть его, если необходимо, до того, как банк окажется в слишком тяжелом состоянии», — писали исследователи Федерального резервного банка Ричмонда в рабочем документе 2015 года.Банк становится «критически недокапитализированным», когда его отношение материального капитала к общим активам достигает 2% или ниже.

«Когда банк критически недокапитализирован, он должен быть передан в управление в течение 90 дней», — пишут исследователи.

Роджерсвилл, штат Теннесси, Civis Bank получил 28 июня 2018 г. директиву PCA от Федеральной корпорации по страхованию депозитов (FDIC), в которой он описывался как «значительно недокапитализированный» и «состояние капитала, которое [которое] продолжает быстро ухудшаться.«В конце третьего квартала 2018 года банк сообщил, что коэффициент капитала, основанный на оценке риска, составил 6,18%, а коэффициент финансового рычага — 3,19%.

Городской национальный банк штата Нью-Джерси, расположенный в Ньюарке, штат Нью-Джерси, получил от Управления директиву PCA. Финансового контролера на 1 ноября 2018 г. Банк сообщил, что коэффициент капитала, основанный на оценке риска, составил 5,68%, а коэффициент кредитного плеча — 2,32% на конец третьего квартала 2018 г.

Civis Bank and City National Bank of Нью-Джерси не ответил на запросы S&P Global Market Intelligence о комментариях.

Хотя регулирующие органы не закрывали ни одного банка в 2018 году, по крайней мере один кредитор решил добровольно свернуть банк. Мэрилендский финансовый банк, расположенный в Таусоне, штат Мэриленд, будет ликвидирован на фоне роста убытков и сокращения числа клиентов по мере консолидации отрасли. Убытки банка банкиров подскочили до 1,4 миллиона долларов за год до 30 сентября 2018 года с 584 000 долларов за весь 2017 год. В соответствии с планом ликвидации и роспуска банк продаст все свои ссуды, вернет все депозиты и выплатит 25 центов. до 1 доллара за акцию для акционеров, согласно отчету Baltimore Business Journal .

Мэрилендский финансовый банк, расположенный в Таусоне, штат Мэриленд, будет ликвидирован на фоне роста убытков и сокращения числа клиентов по мере консолидации отрасли. Убытки банка банкиров подскочили до 1,4 миллиона долларов за год до 30 сентября 2018 года с 584 000 долларов за весь 2017 год. В соответствии с планом ликвидации и роспуска банк продаст все свои ссуды, вернет все депозиты и выплатит 25 центов. до 1 доллара за акцию для акционеров, согласно отчету Baltimore Business Journal .

Когда ни один банк не обанкротился, у вас есть тихая канарейка в угольной шахте

Каков был период в американской истории, когда нация прожила дольше всего без банкротства ни одного банка? Это было с 2004 по 2007 год. За 32 месяца подряд за этот период ни один из более чем 7000 банков Америки не обанкротился. Это должно было вызвать тревогу в отношении растущих дисбалансов и проблемных практик, характерных для американской банковской системы. Вместо этого он был встречен аплодисментами финансовых регуляторов, которым поручено защищать безопасность и надежность системы, которая склонялась к краху. Как написало Управление валютного контролера (OCC), регулирующее деятельность национальных банков, в своем годовом отчете за 2006 год:

Как написало Управление валютного контролера (OCC), регулирующее деятельность национальных банков, в своем годовом отчете за 2006 год:«Это был второй год подряд, когда ни один национальный банк не обанкротился. Капитал был сильным, а прибыль увеличилась благодаря значительному росту непроцентных доходов. Хороший рост кредитов помог компенсировать сокращение чистой процентной маржи. Убытки и просрочки были минимальными. Короче говоря, картина на конец года была весьма позитивной ».

Спустя десять лет после финансового краха мы еще не полностью осознали, что целью финансового регулирования должен быть здоровый рынок, на котором отдельные банки экспериментируют, конкурируют, рискуют и — да — в конечном итоге терпят неудачу.Чтобы было ясно, очевидно, что целью не является широко распространенный банкротство банков. Но разница между редкими банкротствами банков и отсутствием банкротств очень важна. Когда ни один банк не терпит банкротства в течение длительного периода времени, это явный предупреждающий сигнал о серьезных проблемах. Ни один конкурентный, разнообразный рынок не должен избегать краха любого учреждения. Предполагается, что банки должны оценивать и принимать на себя риски и конкурировать друг с другом, чтобы предложить потребителям наилучшую сделку. В этой среде некоторые должны потерпеть неудачу.Если ни один из них не терпит неудачу, тогда все недооценивают риск. Финансовые регуляторы должны осознавать эту возможность и не делать ошибочных выводов о том, что банковская отрасль находится в такой хорошей форме, что следует смягчить управление капиталом и рисками. Шагом в правильном направлении для финансовых регуляторов было бы публичное заявление о том, что оптимальное количество банкротств банков в любой год больше нуля. Фактически, ни разу с 1933 года, когда была создана Федеральная комиссия по страхованию вкладов (FDIC), и до финансового кризиса в 2004 году не прошел полный календарный год, чтобы ни один банк не обанкротился.Только шесть раз за последние 85 лет любые двенадцать месяцев подряд проходили без сбоев.

Ни один конкурентный, разнообразный рынок не должен избегать краха любого учреждения. Предполагается, что банки должны оценивать и принимать на себя риски и конкурировать друг с другом, чтобы предложить потребителям наилучшую сделку. В этой среде некоторые должны потерпеть неудачу.Если ни один из них не терпит неудачу, тогда все недооценивают риск. Финансовые регуляторы должны осознавать эту возможность и не делать ошибочных выводов о том, что банковская отрасль находится в такой хорошей форме, что следует смягчить управление капиталом и рисками. Шагом в правильном направлении для финансовых регуляторов было бы публичное заявление о том, что оптимальное количество банкротств банков в любой год больше нуля. Фактически, ни разу с 1933 года, когда была создана Федеральная комиссия по страхованию вкладов (FDIC), и до финансового кризиса в 2004 году не прошел полный календарный год, чтобы ни один банк не обанкротился.Только шесть раз за последние 85 лет любые двенадцать месяцев подряд проходили без сбоев. Участок, приведший к кризису, был более чем в два раза длиннее любого другого участка сразу после окончания Второй мировой войны. На приведенной ниже диаграмме показаны те времена, большинство из которых приходилось на 1950-е и 1960-е годы, когда банки не могли эффективно работать в нескольких штатах, поскольку это запрещалось федеральным законом. Это также подчеркивает, насколько необычным был период накануне кризиса, когда банки кажутся почти неспособными обанкротиться.

Участок, приведший к кризису, был более чем в два раза длиннее любого другого участка сразу после окончания Второй мировой войны. На приведенной ниже диаграмме показаны те времена, большинство из которых приходилось на 1950-е и 1960-е годы, когда банки не могли эффективно работать в нескольких штатах, поскольку это запрещалось федеральным законом. Это также подчеркивает, насколько необычным был период накануне кризиса, когда банки кажутся почти неспособными обанкротиться.

| Самые длительные периоды нулевого банкротства банков с 1933 года | |

|---|---|

| июнь 2004 г. — февраль 2007 г. | 32 месяца |

| январь 1945 — сентябрь 1946 | 20 месяцев |

| август 1996 г. — ноябрь 1997 г. | 15 месяцев |

| февраль 1953 г. — май 1954 г. | 15 месяцев |

| февраль 1962 г. — май 1963 г. | 15 месяцев |

| октябрь 1955 — октябрь 1956 | 12 месяцев |

Чтобы было ясно, банки редко терпят неудачу. Хотя каждый год в период с 1943 по 1974 год имел место по крайней мере один сбой, ни один из них не превышал 10. Отсутствие широко распространенных сбоев частично объясняется тем, что органы банковского регулирования обязаны защищать безопасность и надежность банков, которые они регулируют. У банковских регуляторов есть веская причина преследовать эту цель: налогоплательщики в конечном итоге зависят от страхования вкладов, которое они предоставляют для защиты вкладчиков банков. Это еще и потому, что банковский бизнес по своей природе прибыльный. Правительство дает банкам уставы — в отличие от лицензий, как почти любой другой бизнес, — чтобы обеспечить преобразование зрелости критически важного процесса преобразования краткосрочных сбережений в более долгосрочные инвестиции.Этот уникальный и защищенный сервис должен приносить прибыль в развитой и растущей экономике и быть в состоянии выдержать большинство экономических бурь. В конечном итоге успехи или неудачи банков зависят от их основной бизнес-модели оценки рисков, предоставления кредитов и предоставления ценных услуг своим клиентам.

Хотя каждый год в период с 1943 по 1974 год имел место по крайней мере один сбой, ни один из них не превышал 10. Отсутствие широко распространенных сбоев частично объясняется тем, что органы банковского регулирования обязаны защищать безопасность и надежность банков, которые они регулируют. У банковских регуляторов есть веская причина преследовать эту цель: налогоплательщики в конечном итоге зависят от страхования вкладов, которое они предоставляют для защиты вкладчиков банков. Это еще и потому, что банковский бизнес по своей природе прибыльный. Правительство дает банкам уставы — в отличие от лицензий, как почти любой другой бизнес, — чтобы обеспечить преобразование зрелости критически важного процесса преобразования краткосрочных сбережений в более долгосрочные инвестиции.Этот уникальный и защищенный сервис должен приносить прибыль в развитой и растущей экономике и быть в состоянии выдержать большинство экономических бурь. В конечном итоге успехи или неудачи банков зависят от их основной бизнес-модели оценки рисков, предоставления кредитов и предоставления ценных услуг своим клиентам. Но системная неверная оценка риска — серьезная проблема и угроза финансовой стабильности. Когда рынок недооценивает риск, как это было в период с 2004 по 2007 год, когда многие банки создавали и / или инвестировали в чрезвычайно рискованные ипотечные кредиты, тогда вероятен финансовый пузырь, и его разрыв нанесет большой ущерб.За пять лет после этого периода нулевого банкротства банков обанкротились почти 500 банков, что обошлось федеральному фонду страхования вкладов (ФСВ) примерно в 73 миллиарда долларов. Когда рынок переоценивает риск, банки не предоставляют достаточно кредитов, и потребители и предприятия страдают. Работа финансовых регуляторов заключается в том, чтобы знать, какая из них имеет место, и противостоять преобладающему ветру. Наш недавний опыт решения проблем, которые привели к великому финансовому кризису десять лет назад и вызвали соответствующий период отсутствия банкротства непосредственно перед ним, по понятным причинам привел к тому, что большое внимание уделяется попыткам определить и избежать периодов.

Но системная неверная оценка риска — серьезная проблема и угроза финансовой стабильности. Когда рынок недооценивает риск, как это было в период с 2004 по 2007 год, когда многие банки создавали и / или инвестировали в чрезвычайно рискованные ипотечные кредиты, тогда вероятен финансовый пузырь, и его разрыв нанесет большой ущерб.За пять лет после этого периода нулевого банкротства банков обанкротились почти 500 банков, что обошлось федеральному фонду страхования вкладов (ФСВ) примерно в 73 миллиарда долларов. Когда рынок переоценивает риск, банки не предоставляют достаточно кредитов, и потребители и предприятия страдают. Работа финансовых регуляторов заключается в том, чтобы знать, какая из них имеет место, и противостоять преобладающему ветру. Наш недавний опыт решения проблем, которые привели к великому финансовому кризису десять лет назад и вызвали соответствующий период отсутствия банкротства непосредственно перед ним, по понятным причинам привел к тому, что большое внимание уделяется попыткам определить и избежать периодов. недооценки риска.Этот фокус часто отражается в термине «финансовая стабильность», который стал предметом большого интереса среди финансовых регуляторов и политиков.

недооценки риска.Этот фокус часто отражается в термине «финансовая стабильность», который стал предметом большого интереса среди финансовых регуляторов и политиков.

Стремление к финансовой стабильности не является, и не должно быть направленным на предотвращение неудач.

Стремление к финансовой стабильности — нет, и не должно. — предотвращение неудач. Напротив, стабильная финансовая система — это та система, в которой банки терпят неудачу. Просто крах одного или нескольких банков не угрожает способности функционировать всей финансовой системе.Как правильно указывает определение «финансовой стабильности» Федеральной резервной системы: «Финансовая стабильность — это построение финансовой системы, которая может функционировать в хорошие и плохие времена и может поглотить все хорошие и плохие вещи, которые происходят в экономике США в любой момент. ; это не о предотвращении неудач или о том, чтобы не дать людям или бизнесу зарабатывать или терять деньги. Это просто помогает создать условия, при которых система продолжает эффективно работать даже при таких событиях ». Правильное определение цели — важный первый шаг.Настоящее испытание наступает, когда регулирующие органы вводят это определение в действие и, следовательно, гарантируют, что банки могут брать на себя риски и , допущенные к банкротству. Это был тест, который регулирующие органы и политики провалили в преддверии кризиса. В реальном времени финансовые регуляторы делали противоположные выводы и хвалили отрасль и самих себя за то, что ни один банк не обанкротился вовремя. Опасения относительно субстандартных ипотечных кредитов и рискованных ценных бумаг, обеспеченных ипотекой, были отклонены, указав на сильные банковские доходы и предположительно хорошо капитализированные финансовые учреждения, которые успешно снимали финансовые риски.Вместо того чтобы предполагать успех из-за отсутствия неудач, регуляторы банков должны сделать противоположный вывод: нервничать, когда ни один банк не терпит неудач.

Это просто помогает создать условия, при которых система продолжает эффективно работать даже при таких событиях ». Правильное определение цели — важный первый шаг.Настоящее испытание наступает, когда регулирующие органы вводят это определение в действие и, следовательно, гарантируют, что банки могут брать на себя риски и , допущенные к банкротству. Это был тест, который регулирующие органы и политики провалили в преддверии кризиса. В реальном времени финансовые регуляторы делали противоположные выводы и хвалили отрасль и самих себя за то, что ни один банк не обанкротился вовремя. Опасения относительно субстандартных ипотечных кредитов и рискованных ценных бумаг, обеспеченных ипотекой, были отклонены, указав на сильные банковские доходы и предположительно хорошо капитализированные финансовые учреждения, которые успешно снимали финансовые риски.Вместо того чтобы предполагать успех из-за отсутствия неудач, регуляторы банков должны сделать противоположный вывод: нервничать, когда ни один банк не терпит неудач. Когда банкротство банка кажется невозможным, финансовые регуляторы должны начать задавать более жесткие вопросы и выражать большую озабоченность по поводу надлежащего состояния финансового регулирования. Любой банковский регулирующий орган должен быть обеспокоен тем, что ни одна организация не потерпела неудачу, и члены Конгресса должны усилить надзор за регулирующими органами, когда это так.Это сигнал о том, что финансовая стабильность, как ее правильно определить, не достигается. Я и все остальные, кто участвовал в реагировании на финансовый кризис, никогда не хотим видеть еще один месяц с волной банкротств банков, случившейся в сентябре 2008 года. Однако, если ни один банк не обанкротится до конца сентября, то с момента банкротства пройдет 9 месяцев. последний банк обанкротился. Это не признак назревающего финансового кризиса, но и не признак успеха.

Когда банкротство банка кажется невозможным, финансовые регуляторы должны начать задавать более жесткие вопросы и выражать большую озабоченность по поводу надлежащего состояния финансового регулирования. Любой банковский регулирующий орган должен быть обеспокоен тем, что ни одна организация не потерпела неудачу, и члены Конгресса должны усилить надзор за регулирующими органами, когда это так.Это сигнал о том, что финансовая стабильность, как ее правильно определить, не достигается. Я и все остальные, кто участвовал в реагировании на финансовый кризис, никогда не хотим видеть еще один месяц с волной банкротств банков, случившейся в сентябре 2008 года. Однако, если ни один банк не обанкротится до конца сентября, то с момента банкротства пройдет 9 месяцев. последний банк обанкротился. Это не признак назревающего финансового кризиса, но и не признак успеха.

Банковское дело без доктрины «слишком большой, чтобы провалиться»

г.Салсман — банкир из Нью-Йорка и научный сотрудник Американского института экономических исследований в Грейт-Баррингтоне, штат Массачусетс. Эта статья адаптирована из выступления на конференции, организованной Федеральным резервным банком Далласа, 12-13 мая 1992 г.

Эта статья адаптирована из выступления на конференции, организованной Федеральным резервным банком Далласа, 12-13 мая 1992 г.

После банкротства Continental Illinois в 1984 году правительство США проводило целенаправленную политику оказания помощи крупным коммерческим банкам, которые считались «слишком большими, чтобы обанкротиться». [1]

Доктрина «слишком большого, чтобы обанкротиться» возникла не просто из-за растущего числа банкротств банков за последнее десятилетие, хотя на самом деле количество банкротств увеличилось.Фактически, историческое происхождение этой доктрины насчитывает более десяти лет. Более 40 лет назад поправка 1950 г. к Федеральному закону о страховании вкладов 1934 г. ввела «доктрину существенности». В кодифицированном виде эта доктрина гласит, что по своему усмотрению правительство может спасти любой банк-банкрот, когда «продолжение работы такого банка имеет важное значение для предоставления адекватных банковских услуг в обществе». [2] Ни один из ключевых терминов в этом положении — например как «существенное», «адекватное» или «сообщество» — когда-либо определялось, разрешая произвольную свободу действий. В сочетании с ухудшающимся финансовым положением банков в последующие десятилетия «доктрина существенности» предоставила правительству широкие возможности для оказания помощи обанкротившимся или обанкротившимся банкам по тем причинам, которые оно сочтет необходимыми.

В сочетании с ухудшающимся финансовым положением банков в последующие десятилетия «доктрина существенности» предоставила правительству широкие возможности для оказания помощи обанкротившимся или обанкротившимся банкам по тем причинам, которые оно сочтет необходимыми.

Конечно, законодательство о страховании вкладов возникло в результате банкротств банков в начале 1930-х годов. Эти неудачи, в свою очередь, были в значительной степени результатом неправильного управления денежно-кредитной системой Федеральной резервной системы [3]. Короче говоря, сегодняшняя доктрина «слишком большого, чтобы обанкротиться» может проследить свои корни до самого учреждения центрального банка в этой стране в 1913 году.Прежде чем мы рассмотрим достоинства метода , с помощью которого правительство решило справляться с банкротствами банков, полезно сначала понять, почему банки терпят банкротство в таком большом количестве.

Основная тема моего собственного исследования банковской истории США заключалась в том, что центральная банковская система наносит ущерб как здоровым деньгам, так и безопасной банковской деятельности. В частности, я обнаружил, что коммерческая банковская отрасль США пережила длительный спад финансовой устойчивости за 80 лет с момента создания Федеральной резервной системы в 1913 году.Например, коэффициент достаточности капитала упал с 20 процентов на рубеже веков до примерно 6 процентов сегодня. Банки сегодня также намного менее ликвидны, чем в предыдущие десятилетия. Качество ссуд банков неуклонно снижалось на протяжении нашей эры центральных банков. Прибыльность была слабой и нестабильной по сравнению с периодом до появления центрального банка. Наконец, банкротства банков были более серьезной проблемой для центральных банков, чем в предыдущие банковские эпохи в истории США [4].

В частности, я обнаружил, что коммерческая банковская отрасль США пережила длительный спад финансовой устойчивости за 80 лет с момента создания Федеральной резервной системы в 1913 году.Например, коэффициент достаточности капитала упал с 20 процентов на рубеже веков до примерно 6 процентов сегодня. Банки сегодня также намного менее ликвидны, чем в предыдущие десятилетия. Качество ссуд банков неуклонно снижалось на протяжении нашей эры центральных банков. Прибыльность была слабой и нестабильной по сравнению с периодом до появления центрального банка. Наконец, банкротства банков были более серьезной проблемой для центральных банков, чем в предыдущие банковские эпохи в истории США [4].

Безусловно, эти показатели силы банковской системы циклически менялись на протяжении последних восьми десятилетий — например, распад 1930-х годов, кажущееся затишье 1950-х годов и возобновившаяся турбулентность последних двух десятилетий.Но в своей собственной работе я обнаружил неоспоримо выраженное долговременное ухудшение финансового состояния банков, как в хорошие, так и в плохие времена. Это заставляет меня усомниться в легитимности центрального банка как такового. Меня воодушевляет то, что другие ученые также ставят под сомнение общепринятые представления о центральном банке [5].

Это заставляет меня усомниться в легитимности центрального банка как такового. Меня воодушевляет то, что другие ученые также ставят под сомнение общепринятые представления о центральном банке [5].

Я приписываю длительный упадок банков центральному банку не только потому, что он был преобладающей структурой, управляющей нашей денежной и банковской системой на протяжении большей части этого столетия, но и потому, что основные черты центрального банка напрямую влияют на ухудшение финансового положения банков.

Например, центральный банк включает в себя монополию законного платежного средства на производство бумажных денег, и в той мере, в какой эти деньги производятся в избыточном количестве и формируют основу для расширения депозитов банковской системы, это приводит к раздуванию банковских балансов и способствует неправильному инвестированию ресурсов. Для центральных банков характерна функция кредитора последней инстанции, с которой можно серьезно неправильно справиться, как это было в 1930-х годах, что привело к широко распространенным банкротствам банков. Центральное банковское дело обычно сопровождается системой федерального страхования вкладов с фиксированной ставкой — системой, которая, как известно, способствует чрезмерному принятию рисков и неосторожности среди банков.

Центральное банковское дело обычно сопровождается системой федерального страхования вкладов с фиксированной ставкой — системой, которая, как известно, способствует чрезмерному принятию рисков и неосторожности среди банков.

Не должны были потребоваться десятилетия, чтобы это произошло. Еще в 1908 году, когда были выдвинуты более ранние версии государственного страхования вкладов, президент Первого национального банка Чикаго Джеймс Форган спросил следующее: «Есть ли что-нибудь в отношениях между банками и их клиентами, чтобы оправдать предположение о том, что в банковский бизнес должен облагаться налогом за плохой; способность платить налог за некомпетентность; честность облагается налогом, чтобы платить за нечестность; опыт и обучение облагаются налогом для оплаты ошибок, связанных с неопытностью и отсутствием обучения; и знания облагаются налогом, чтобы расплачиваться за ошибки невежества? »[6]

Как я утверждал в другом месте, «страхование вкладов — это схема, введенная в действие потому, что Федеральная резервная система неправильно управляла дисконтным окном в 1930-х годах, и с тех пор эта схема была расширена вместе с инфляцией денежной массы ФРС ( который состоит преимущественно из банковских депозитов до востребования). ”[7]

”[7]

Наконец, системы центрального банка включают обширное регулирование банковских отделений, кредитования и предложения продуктов — правила, которые запрещают разумную диверсификацию и способствуют еще большей нестабильности.

Небезопасно и ненадежно

Если целью центрального банка является обеспечение надежных денег и безопасного банковского обслуживания, то центральный банк потерпел полную неудачу. Я уже суммировал относительное снижение силы банковского дела, отраженное в финансовых коэффициентах.Но покупательная способность денег также снизилась, так что доллар 1913 года стоит в десять раз больше, чем доллар 1992 года. За восемь десятилетий до учреждения центрального банка в 1913 году у нас было гораздо больше денег и безопаснее банковское дело, чем за восемь десятилетий, прошедших с тех пор. Я прихожу к выводу, что это так, потому что центральные банки представляют собой частный случай общей неудачи центрального экономического планирования, неудачи, которую большая часть мира только сейчас начинает осознавать. [8]

[8]

Тот факт, что центральный банк бросает вызов альтернативам свободного рынка, признается некоторыми из его наиболее выдающихся практиков.На симпозиуме, организованном Федеральным резервным банком Канзас-Сити в августе 1990 года, Пол Волкер отметил: «Центральные банки не находились на переднем крае рыночной экономики. . . . Центральное банковское дело — почти полностью феномен 20-го века. . . . Центральные банки рассматривались и создавались как средство финансирования правительства. . . . Если вы говорите, что центральный банк имеет важное значение для свободной рыночной экономики, я должен спросить вас о Гонконге, в котором вообще нет центрального банка, являющегося абсолютным воплощением свободной рыночной экономики.Тем не менее, с точки зрения экономического роста и стабильности у него все хорошо ». [9]

Мои исследования подтверждают оценку г-на Волкера. Основная цель центрального банка — финансирование правительства [10]. Это то, что он делает постоянно и делает лучше всего — и делает это, к сожалению, за счет надежных денег и безопасного банковского обслуживания. Г-н Волкер нашел бы результаты в США, аналогичные результатам в Гонконге, как и я, изучая за десятилетия до создания Федеральной резервной системы.

Г-н Волкер нашел бы результаты в США, аналогичные результатам в Гонконге, как и я, изучая за десятилетия до создания Федеральной резервной системы.

За восемь десятилетий до 1913 года у нас была система, которую очень условно можно назвать «свободным банковским делом и золотым стандартом».«Не было ни центрального банка, ни кредитора последней инстанции, ни федерального страхования вкладов. Банки выпускают валюту, а также чековые депозиты, конвертируемые в драгоценные металлы. Погашение банкнот и золотой стандарт закрепили денежную массу. Предотвращен чрезмерный выпуск валюты. Деньги росли и сокращались с потребностями торговли, а не с потребностями правительства. Банки создали клиринговые палаты для урегулирования остатков и ссудили на межбанковской основе временно неликвидным, но платежеспособным учреждениям.Несколько банков, которые обанкротились, были поглощены более сильными или просто ликвидированы с дисконтом по отношению к держателям облигаций [11].

Конечно, эра свободного банковского дела не была полностью свободной. Выпуск банкнот ограничивался законами, требующими, чтобы валюта была обеспечена государственными или федеральными облигациями — косвенным средством финансирования правительства. Также было ограничено ветвление, что не позволило полной диверсификации. Но эпоха свободного банковского дела в США больше соответствовала системе свободного рынка денег и банковского дела, чем наша нынешняя эпоха.Таким образом, неудивительно, что он производил деньги относительно более высокого качества и более безопасную банковскую деятельность. Я документирую эти факты в своей книге. Для получения дополнительной информации о благоприятной истории эпохи свободного банковского дела я рекомендую работу Артура Ролника и Уоррена Вебера из Федерального резервного банка Миннеаполиса [12].

Выпуск банкнот ограничивался законами, требующими, чтобы валюта была обеспечена государственными или федеральными облигациями — косвенным средством финансирования правительства. Также было ограничено ветвление, что не позволило полной диверсификации. Но эпоха свободного банковского дела в США больше соответствовала системе свободного рынка денег и банковского дела, чем наша нынешняя эпоха.Таким образом, неудивительно, что он производил деньги относительно более высокого качества и более безопасную банковскую деятельность. Я документирую эти факты в своей книге. Для получения дополнительной информации о благоприятной истории эпохи свободного банковского дела я рекомендую работу Артура Ролника и Уоррена Вебера из Федерального резервного банка Миннеаполиса [12].

Только в этом более широком историческом и теоретическом контексте мы можем понять все последствия сегодняшней доктрины «слишком большой, чтобы потерпеть неудачу». На мой взгляд, банковское дело без доктрины «слишком большого, чтобы обанкротиться» — это не просто банковское дело до 1984 года, когда Тодд Коновер, финансовый контролер, сказал, что 11 ведущим банкам страны не будет позволено обанкротиться. .Для меня банковское дело без «слишком большого, чтобы обанкротиться» — это банковское дело до 1913 года, года, когда была создана Федеральная резервная система. Как я уже указал, эта доктрина неразрывно связана с центральным банком. Никакая свободная рыночная денежная и банковская система не будет нацелена на поддержание неплатежеспособных институтов, и не будет институциональной предвзятости в пользу создания неплатежеспособных институтов, как это порождает центральный банк. Бесплатный банкинг с самого начала сводит к минимуму распространение проблемных банков. Никакая денежная инфляция со стороны центрального банка или гарантии вкладов налогоплательщиков не используются для принудительного подпитки свободной банковской системы.

.Для меня банковское дело без «слишком большого, чтобы обанкротиться» — это банковское дело до 1913 года, года, когда была создана Федеральная резервная система. Как я уже указал, эта доктрина неразрывно связана с центральным банком. Никакая свободная рыночная денежная и банковская система не будет нацелена на поддержание неплатежеспособных институтов, и не будет институциональной предвзятости в пользу создания неплатежеспособных институтов, как это порождает центральный банк. Бесплатный банкинг с самого начала сводит к минимуму распространение проблемных банков. Никакая денежная инфляция со стороны центрального банка или гарантии вкладов налогоплательщиков не используются для принудительного подпитки свободной банковской системы.

Подрыв финансовой целостности банков

В двух важных отношениях доктрина «слишком большой, чтобы обанкротиться» представляет собой нездоровое расширение двух особенностей центрального банка, которые, как уже было показано, подрывают финансовую целостность банков.

Во-первых, доктрина «слишком большого, чтобы обанкротиться» превратила кредитора последней инстанции из банка, предоставляющего наличные деньги временно неликвидным банкам, в кредитора, предоставляющего расширенные кредиты постоянно неплатежеспособным банкам.Один из первых теоретиков функции кредитора последней инстанции, Уолтер Бэджхот, предупредил нас, что будут времена, когда центральный банк не сможет эффективно отличить неликвидность от неплатежеспособности [13]. Но в последние годы дисконтное окно широко распахнулось для банков, признанных неплатежеспособными. Например, в отчете банковского комитета Палаты представителей за 1991 год был сделан вывод о том, что центральный банк предоставил субсидированные кредиты сотням банков, которые в конечном итоге обанкротились. За шесть лет, закончившихся в мае 1991 года, 530 из 3000 банков, воспользовавшихся дисконтным окном, разорились в течение трех лет.Многие другие, если не откровенные неудачи, имели самые низкие рейтинги финансовых результатов, присвоенные регулирующими органами.