Хочу взять ипотеку. Что нужно знать? — Ипотека

Задумались об ипотеке? Рассказываем главное, чтобы вы могли принять взвешенное решение и выбрать оптимальные условия.

Что такое ипотека

Ипотечный кредит, а проще говоря — ипотека — это особый вид кредита, при котором право собственности вы оформляете на себя, а вашу недвижимость банк берёт в залог.

Пока вы полностью не выплатите кредит, вы не сможете просто так продать недвижимость или совершить с ней другие сделки — для этого потребуется получить согласие банка. Но в остальном распоряжаться собственностью сможете как угодно — например, прописывать родных и делать ремонт.

Кто может подать заявку на ипотеку

Есть общие требования к заёмщикам.

- Гражданство РФ

- Прописка на территории РФ

- Возраст — от 21 года до 75 лет на момент выплаты ипотеки, а если оформляете ипотеку без подтверждения дохода — до 65 лет

- Стабильный доход

- Стаж на текущем месте работы не менее 3 месяцев

По некоторым программам кредитования к заёмщикам есть дополнительные требования — например, оформить ипотеку с господдержкой для семей с детьми могут только семьи с ребёнком.

Какие документы нужны для подачи заявки на ипотеку

Если вы зарплатный клиент Сбера, для подачи заявки нужны будут только паспорт и номер карты.

Если вы зарплатный клиент другого банка, но работаете официально, нужны будут:

✅ Для подтверждения дохода — справка о доходах и расходах физического лица за последние 12 месяцев или справка по форме банка

✅ Для подтверждения занятости — номер СНИЛС для заказа онлайн-выписки из ПФР

На какую сумму кредита можно рассчитывать

Узнать сумму, которую одобрит банк, можно только одним способом — подать заявку.

На какой срок выгоднее брать ипотеку

🙂 Меньше срок — меньше переплата, но больше ежемесячный платёж.

🙃 Больше срок — больше переплата, но меньше ежемесячный платёж.

Для того, чтобы выбрать оптимальный срок, найдите баланс. Оттолкнитесь от суммы ежемесячного платежа. На

📌 Желательно, чтобы платёж по ипотеке не превышал 50% вашего дохода. Если он будет больше, велика вероятность отказа со стороны банка, а вам будет тяжелее справляться с финансовой нагрузкой.

Нужен ли первоначальный взнос

Да, нужен. В Сбере вы можете оформить ипотеку с первоначальным взносом от 10% стоимости недвижимости. А вообще размер первоначального взноса зависит от программы кредитования. Сравнить все программы кредитования можно на ДомКлик

Сообщите менеджеру банка, если средства для первоначального взноса планируете выручить от продажи другой недвижимости и ещё не нашли покупателя.

Если денег на первоначальный взнос нет

Если накоплений нет, но в собственности есть какая-то недвижимость, вы можете оформить кредит под залог этой недвижимости. Это альтернатива ипотеке без первоначального взноса.

У этой программы есть преимущество — вы можете использовать деньги по своему усмотрению. Например, купить любую недвижимость, вложить деньги в строительство и ремонт — отчитываться о том, куда вы потратили деньги, не нужно. Но и ставка по

Ставки по ипотеке в Сбере

Ставка зависит от программы кредитования. Ставки по ипотечным программам Сбера:

- Господдержка 2020 — от 0,1% в первый год и 6,1% на оставшийся срок

- Ипотека для семей с детьми — от 0,1% в первый год и 4,7% на оставшийся срок

- Приобретение строящегося жилья — от 0,9% годовых в первые 2 года и 7,6% на оставшийся срок

- Приобретение готового жилья — от 7,3%

- Строительство жилого дома — от 8,8%

- Загородная недвижимость — от 8%

Как получить скидку на ставку по ипотеке

На ставку в зависимости от программы кредитования могут влиять срок кредита и размер первоначального взноса — это наглядно можно увидеть в калькуляторе ДомКлик.

Также оформить кредит по низкой ставке вам помогут скидки и акции ДомКлик:

- Скидка по акции «Молодая семья» — 0,4%

- Скидка при страховании жизни — 1%

- Скидка при покупке недвижимости на ДомКлик — 0,3%

- Скидка при использовании сервиса «Электронная регистрация» — 0,3%

Какую недвижимость можно купить в ипотеку

В Сбере вы можете получить деньги на строительство дома или купить в ипотеку:

- Комнату

- Квартиру на первичном или вторичном рынке

- Апартаменты

- Дом

- Дачу

- Гараж

В зависимости от типа недвижимости, вы получите список документов, которые необходимы для одобрения выбранного жилья банком. Срок рассмотрения документов — 3-5 рабочих дней.

Что делать сначала: искать жильё или подавать заявку

Мы рекомендуем сначала подать заявку на ипотеку, а уже после подбирать жильё. Так вы сможете понимать, на какую сумму кредита можно ориентироваться.

После одобрения заявки на ипотеку у вас будет целых 90 дней на поиск недвижимости и заключение сделки — вы точно всё успеете.

Как подать заявку на ипотеку

Заявку вы можете подать онлайн, за пару минут, на сайте или в приложении ДомКлик. Если при подаче заявки возникнут вопросы — вам поможет онлайн-консультант. Он подскажет, какие документы необходимо загрузить и как их правильно заполнить, поможет отправить заявку в банк.

После того, как решение будет принято, вас будет сопровождать группа менеджеров в режиме 24/7. Менеджер поможет, если вам необходимо будет изменить срок или сумму кредита, программу кредитования, а также ответит на любой вопрос по вашей заявке.

Я всё ещё сомневаюсь: брать или не брать

Ипотека — это возможность реализовать свои мечты: например, жить отдельно, быть ближе к природе, переехать в квартиру побольше или даже в другой город. Однако подходить к решению о её оформлении стоит прагматично. Главное — честно оценить свои силы.

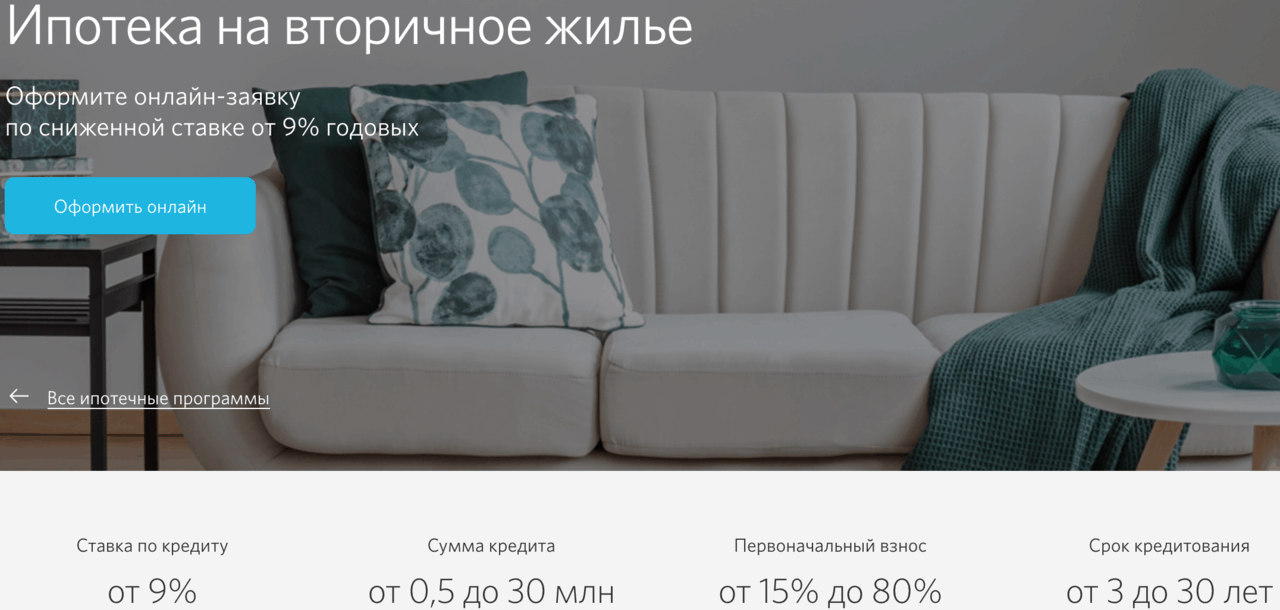

Взять ипотеку на вторичное жильё в банке ВТБ

Площадь квартиры больше 65 кв.

Стоимость жилья, ₽

Первоначальный взнос, ₽ От 250000 ₽ (10% стоимости жилья)

Добавить материнский капитал

Можно направить в первоначальный взнос или оформить ипотеку без первого взноса, если маткапитал составит не менее 10% от стоимости жилья.

Ежемесячный доход, ₽

Расчет является предварительным. Точные условия по кредиту вам будут предоставлены в отделении банка.

Ипотека в «Росбанк Дом» | Взять ипотечный кредит на выгодных условиях

Ипотека от «Росбанк Дом» — простой и надежный инструмент, который позволит Вам быстро купить собственное жилье в Москве или другом городе России. Благодаря узкому направлению деятельности и многолетнему опыту работы мы готовы предложить экспертные решения в сфере ипотечного кредитования для индивидуальных потребностей каждого клиента. Ознакомьтесь с банковскими продуктами или воспользуйтесь помощью менеджеров «Росбанк Дом», чтобы подобрать подходящее решение с учетом своих финансовых возможностей и различных вариантов использования льгот.

В «Росбанк Дом» вы можете не просто подобрать ипотечную программу на покупку квартир, домов, комнат и долей, а управлять вашим кредитом: устанавливать оптимальный график платежей, назначать ставку, выбирать параметры страхования, использовать дополнительные возможности сделать для вас обслуживание ипотеки максимально выгодным и комфортным. Жилье может относиться к первичному или вторичному рынку и быть приобретено под залог покупаемой или имеющейся в собственности клиента недвижимости. Кроме того, в «Росбанк Дом» максимально просто и быстро рефинансировать ипотечный кредит другого банка и сделать условия кредитования более выгодными и комфортными.

Стать клиентом «Росбанк Дом» и приблизиться на шаг к собственному жилью очень просто:

Заполните онлайн заявку на ипотечный кредит самостоятельно на сайте, используя сервис «Госуслуги», от вас потребуется минимум документов, а банк сможет в течение пары минут предоставить предварительное решение;

Воспользуйтесь помощью персонального менеджера, заполните короткую форму онлайн заявки на сайте и специалист банка свяжется с вами максимально оперативно, поможет подобрать лояльные условия кредитования, рассчитает финансовую нагрузку и предоставит подробную консультацию на всех этапах подачи заявки и оформления кредита;

Оцените преимущества получения ипотечного кредита в «Росбанк Дом»:

Помощь на каждом этапе сотрудничества, начиная от подачи онлайн-заявки и заканчивая регистрацией недвижимости в пользу заемщика.

Программы ипотеки ориентированы на различные категории граждан. Мы постарались сделать условия и процесс кредитования удобными и выгодными для заемщиков и продавцов недвижимости.

Низкие процентные ставки. Для зарплатных и корпоративных клиентов Росбанка предусмотрено дополнительное снижение процентов.

Удобный ипотечный калькулятор, с помощью которого вы за несколько минут рассчитаете на официальном сайте параметры кредита и подберете подходящую программу и условия погашения ипотеки.

Возможность применения льгот. При оформлении ипотеки будут задействованы доступные тому или иному заемщику субсидии, в том числе материнский капитал.

Мы не просто банк, дающий ипотеку, мы работаем на рынке сделок с недвижимостью более 20-ти лет и верим, что ипотека – это уникальный финансовый инструмент, который позволяет вам улучшать качество жизни каждый раз, когда вам это необходимо. Мы стремимся предоставлять вам лучший сервис и оптимальное финансовое решение, чтобы претворять в жизнь Ваши мечты о собственной доме.

Ипотечное кредитование — ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Авиамоторная

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беговая

Беляево

Борисово

Боровское шоссе

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

Василеостровская

ВДНХ

Владимирская

Водники

Войковская

Геологическая

Депо

Динамо

Долгопрудная

Достоевская

Достоевская

Жулебино

Звенигородская

Зорге

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Ломоносовский проспект

Люблино

Марксистская

Марьино

Медведково

Международная

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новокрестовская

Новопеределкино

Новочеркасская

Новые Черемушки

Обводный канал

Одинцово

Озерки

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пушкинская

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Садовая

Саларьево

Севастопольская

Семеновская

Сенная площадь

Сокол

Солнцево

Спасская

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Технологический институт-2

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Юго-Западная

Южная

Ясенево

Национальная Фабрика Ипотеки

Ипотечный брокер Виктор Осин, г. Оренбург

Оренбург

Как партнёр из регионального центра хочу отметить профессиональный подход специалиста, работающего с нашей компанией. Алексей Горелый от самой подачи заявки на ипотеку до выдачи кредита был на связи и деликатно отвечал даже на самые банальные вопросы. Проведение сложной сделки оказалось легкой задачей в команде с таким профессионалом. Отдельно отмечу такие качества как оперативность и конструктивность.

7 Июнь 2021 ГОД

Центр недвижимости «ТандемТ»

Сегодня прошло замечательное мероприятие от @fabrikaipoteki, на котором мы побывали. Там обсудили все вопросы по улучшению количества одобрений по ипотеки и что для этого нужно сделать, узнали много разных лайфхаков и тонкостей, которые помогут нам в работе с нашими клиентами.

Теперь мы вооружены новыми знаниями и готовы помогать в оформлении ипотеки, даже самой сложной и даже с плохой кредитной историей.

7 Июнь 2021 ГОД

@nedvighimostengels (Instagram)

Все Лучшее -Партнерам! Супер тренинг! Спасибо Вам @fabrikaipoteki за прекрасный семинар, получили много позитива, знаний, которые необходимо знать в нашей работе! @fabrikaipoteki Вы лучшие!!!! Ждем с нетерпением следующий тренинг!!!

7 Июнь 2021 ГОД

Olga Pevtsova, Казань

Сегодня провели электронную сделку в Казани на Абсалямова 19, хочу выразить слова благодарности профессионалам своего дела, лично Леонтьевой Елене Юрьевне, главному специалисту группы продаж. Наши клиенты довольны, и это важно. Будем вновь обращаться!

4 Июнь 2021 ГОД

Аида Савгачева

Вчера была на крутом тренинге от @fabrikaipoteki.

Хоть я сама и работала в банке, в андеррайтинге, и знаю о проверках не

понаслышке, много нового узнала для себя. Спасибо!

Спасибо!

4 Июнь 2021 ГОД

Олеся Хованская

Спасибо партнёром за интересный тренинг! Благодаря вашим семинарам мы узнаём много нового, а также чаще видимся с коллегами с других агентств в нерабочей обстановке!

Ждём с нетерпением следующее обучение!

4 Июнь 2021 ГОД

Иван Савенков, Волгоград

Ипотека 24 это настоящие профессионалы на рынке ипотечного кредитования. Компетентный, дружелюбный и отзывчивый коллектив, который может понять вас с полуслова и подобрать необходимые кредитные продукты. Далеко не каждый банк может похвастаться теми условиями, которые предлагает Ипотека 24. Отдельно хочу отметить Ипотечный университет 24, так как в Волгограде это единственная организация, которая проводит такие познавательные мероприятия.

16 Апрель 2021 ГОД

Anneta Ricci, Казань

Не первый год работаем с банком Ипотека 24, очень комфортно работать с коллективом. Наш куратор по заявкам — Анастасия Богатырева. Всегда четкий подход к рассмотрению заявок, оперативная обратная связь, быстрый выход на сделку, проводят сделки между родственниками. Лояльный банк)))

Наш куратор по заявкам — Анастасия Богатырева. Всегда четкий подход к рассмотрению заявок, оперативная обратная связь, быстрый выход на сделку, проводят сделки между родственниками. Лояльный банк)))

16 Апрель 2021 ГОД

Олег Лебедев, Казань

Ипотека 24 — профессионалы своего дела, взял у них ипотеку, все оформили быстро. Работали с Анастасией, она очень квалифицированный специалист, помогала решать все внезапно возникающие проблемы. Электронная регистрация прям в офисе, очень удобно. Спасибо!

15 Апрель 2021 ГОД

Лилия Володкина, Казань

Не первый год работаю с Ипотека 24 с Анастасией Богатыревой. Являюсь Премиум партнером Компании. Вышли с клиентом на сделку в апреле под залог квартиры, Одобрили большую сумму кредита при грамотном подходе специалистов. Хорошо кредитуют ИП шников, клиентов категории «бизнес». Благодарю весь коллектив Ипотека 24 за труд и профессионализм!<br>

Благодарю весь коллектив Ипотека 24 за труд и профессионализм!<br>

15 Апрель 2021 ГОД

Меньшикова Наталья

Краснодар! Все было безумно тепло, энергетика сумасшедшая!!! Спасибо Вам, Вы правда делаете максимум для своих партнеров! Быть на ваших мероприятиях всегда праздник! Плюс новые идеи, инструменты для продаж! Круто! Как всегда!!! От имени всего агентства @100kv.m Спасибо!

16 Март 2021 ГОД

«МОЯ ИМПЕРИЯ»

4 марта прошла оф-лайн презентация Фабрики Ипотеки @fabrikaipoteki . Я являюсь партнёром #Ипотека24 и приняла активное участие в обсуждении новых проектов и стала счастливым обладателем #ИпотеКоинов

Хочу выразить огромную благодарность Фабрике Ипотеки за организацию таких мероприятий, за приятную атмосферу, гостеприимство и крутые подарки.

16 Март 2021 ГОД

Халитова Айгуль

Мощно!

Новые весенние условия в супер банке.

Единственный банк со своим «ипотечным университетом 24 »обучение , повышение квалификации, тренинги /вебинары / все для вас.

@fabrikaipoteki единственный банк с лояльными условиями по кредитной истории.

Идеальные условия для собственников бизнеса, ИП, самозанятых.

16 Март 2021 ГОД

Татьяна Чистова, Краснодар

Добрый день! Выражаю Ипотека24 огромную благодарность, очень хороший материал, подбираете самые актуальные темы. Спасибо огромное Вашей команде профессионалов за Ваш труд.

9 Март 2021 ГОД

Вам подходит вклад Нет подходящих вкладов. Попробуйте изменить параметры поиска. СТАВКА 0,00% СУММА ДОХОД Расчёт носит информационный характер и не является публичной офертой. Подробнее о продукте > | Расчет по сумме По доходу Я зарплатный клиент ? Опция действует для сотрудников компаний, являющихся зарплатными клиентами Есть справка 2-НДФЛ ? Предоставление Заемщиком / Созаемщиком Справки о заработной плате по форме 2-НДФЛ и/или налоговой декларации Добровольное страхование ? Присоединение Заемщика к договору страхования, включающего страховые риски: «Смерть в результате несчастного случая» и «Инвалидность I, II группы в результате несчастного случая и болезни» Сумма кредита Ежемесячный доход

ПРИ МИНИМАЛЬНОМ ДОХОДЕ Единоразовый платеж по тарифу «Выгодный» составит Подробнее > |

Закладная на квартиру по ипотеке — Контур.

Реестро — СКБ Контур

Реестро — СКБ КонтурЧто такое закладная на квартиру при ипотеке

Если вы планируете купить недвижимость в ипотеку, банк может попросить составить закладную. Такой документ подтвердит, что:

- в определенный срок заемщик должен выплатить банку сумму ипотеки и проценты,

- на срок кредитования недвижимость передается в залог банку.

Для чего нужна закладная при ипотеке

Закладная гарантирует, что в случае неуплаты долга, недвижимость перейдет в собственность банка. Так, если заемщик потеряет работу, банк сможет продать квартиру и вернуть свои деньги.

Какие документы нужны для закладной

Для оформления закладной заемщику потребуются:

- Паспорт. Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то.

- Документы, которые подтверждают платежеспособность. Например, справку 2-НДФЛ или выписку с зарплатного счета.

- Документы, которые подтверждают право на квартиру. Это может быть выписка из ЕГРН, договор купли-продажи или свидетельство о собственности.

- Акт приема-передачи. Понадобится, только если вы приобрели квартиру в новостройке.

- Техпаспорт и поэтажный план дома.

- Оценку залога. Банки учитывают оценку только аккредитованных ими организаций. Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Некоторые банки могут запрашивать и другие документы. Уточните полный список у своего менеджера или на сайте банка.

Как выглядит закладная на квартиру по ипотеке

В законе не прописано, как должна выглядеть закладная. Банки сами выбирают внешний вид этого документа. Однако в нем обязательно нужно перечислить определенные сведения, например:

- информацию о банке, в том числе ИНН и ОГРН;

- имя первого владельца закладной;

- информацию о кредитном договоре;

- информацию о заемщике;

- сумму долга и процентную ставку;

- сроки платежей по ипотеке;

- описание заложенной квартиры и оценку ее стоимости.

Перед тем, как подписать закладную внимательно изучите ее и сверьте с кредитным договором. Если условия кредитования в них отличаются, суды будут учитывать только содержание закладной.

Как оформить закладную на квартиру

Закладную на квартиру составляет банк. Заемщику достаточно прийти в отделение банка и подписать документ. Обычно это происходит в тот же день, что и подписание ипотечного договора.

Регистрация закладной

После подписания закладную нужно зарегистрировать в Росреестре. Сделать это можно одновременно с регистрацией перехода прав собственности на объект.

Подать документы на регистрацию можно в любом отделении МФЦ. Запишитесь на прием и соберите необходимые документы. Сотрудник центра примет пакет документов и отправит их в Росреестр. Забирать зарегистрированную закладную не нужно: ведомство отправит ее в банк.

Где хранится закладная по ипотеке

Банк может хранить закладную самостоятельно, а может передать ее в депозитарий. В этом случае на документе ставят специальную отметку с названием и адресом депозитария.

В этом случае на документе ставят специальную отметку с названием и адресом депозитария.

Депозитарий может выдать банку закладную только в определенных случаях, например, чтобы:

- передать ее в другой депозитарий;

- внести в нее изменения;

- предоставить в суде;

- передать по запросу полиции.

Как закладная может использоваться банком

Если банку понадобятся деньги до окончания срока ипотеки, он может:

- Продать закладную полностью. Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования.

- Продать закладную частично. Такую сделку также проводят без участия заемщика. Обычно после продажи получатель платежей не изменяется: банк самостоятельно переводит часть вашего платежа другому лицу.

- Обменяться закладными. Если суммы кредитования отличаются, банк получит доплату или сам должен будет возместить эту разницу.

- Оформить эмиссионные бумаги. Банк может разделить сумму ипотеки на части и выпустить на них свои ценные бумаги. Такие бумаги можно продавать или обменивать, а купить их может даже физическое лицо.

Что делать с закладной после погашения ипотеки

Чтобы получить закладную, заемщик должен написать заявление в банк. К этому заявлению нужно приложить справку о погашении кредита. На выдачу закладной у банка есть один календарный месяц, но обычно документ получают в течение нескольких дней.

После получения закладной нужно снять обременение с квартиры. Сделать это можно лично в МФЦ и онлайн: в специальных сервисах или на портале Росреестра.

Чтобы снять обременение в МФЦ:

- Напишите специальное заявление, приложите к нему закладную или справку о погашении кредита.

- Передайте пакет документов сотруднику МФЦ.

Обычно Росреестр рассматривает заявление в течение пяти рабочих дней. Если заемщик покупал квартиру в строящемся доме, этот срок может растянуться до семи рабочих дней.

Если заемщик покупал квартиру в строящемся доме, этот срок может растянуться до семи рабочих дней.

Чтобы снять обременение онлайн через портал Росреестра:

- Войдите в личный кабинет на портале. Для входа используйте пароль и логин учетной записи портала Госуслуг.

- Заполните электронное заявление и приложите к нему скан закладной.

- Подпишите заявление электронной подписью. Обратите внимание, для работы на сайте нужна специальная подпись — с расширением для работы на портале.

Что делать если после выплаты ипотеки не отдают закладную

Банк не может хранить у себя закладную, если заемщик погасил долг. Если он этого не сделал, заемщик может написать жалобу на имя руководителя банка.

Если жалобу оставят без внимания, можно обратиться за помощью в Центральный Банк РФ. Если и после этого банк не выдает документ, заемщик может обратиться в суд.

Возможна ли ипотека без закладной

Закладная — не обязательный документ, некоторые банки выдают ипотеку и без нее. Однако, если банк требует оформить закладную, вы не можете от нее отказаться. В этом случае вы можете только сменить ипотечный банк.

Однако, если банк требует оформить закладную, вы не можете от нее отказаться. В этом случае вы можете только сменить ипотечный банк.

Закладную нельзя выдать, если заемщик берет ипотеку на покупку или аренду имущественного комплекса предприятия. Также такой документ не оформляют, пока не определят точную сумму долга.

Что делать, если закладная утеряна

Даже если документ утерян, его можно восстановить. Сформировать дубликат закладной может как заемщик, так и банк. Восстановленный документ нужно отправить на проверку в Росреестр. Ведомство хранит копии всех закладных. Сотрудник Росреестра сверит два документа и, если они не отличаются, выдаст новую закладную с отметкой «Дубликат».

Если восстановить закладную не получается, заемщик может снять обременение через суд.

Можно ли вносить в закладную изменения

Если условия ипотеки изменились, заемщик и банк могут исправить и закладную. Для этого они должны составить дополнительное соглашение к ипотечному кредиту. После этого соглашение нужно зарегистрировать в Росреестре.

Для этого они должны составить дополнительное соглашение к ипотечному кредиту. После этого соглашение нужно зарегистрировать в Росреестре.

Определение ипотеки

Что такое ипотека?

Ипотека — это ссуда, которую заемщик использует для покупки или обслуживания дома или другой формы недвижимости и соглашается выплатить ее со временем, как правило, в виде серии регулярных платежей. Имущество служит залогом для обеспечения кредита.

Ключевые выводы

- Ипотека — это ссуды, которые используются для покупки домов и другой недвижимости.

- Сама недвижимость служит залогом по кредиту

- Ипотека доступна в различных типах, включая фиксированную и регулируемую.

- Стоимость ипотеки будет зависеть от типа ссуды, срока (например, 30 лет) и процентной ставки, взимаемой кредитором.

- Ставки по ипотеке могут сильно различаться в зависимости от типа продукта и квалификации заявителя.

Как работает ипотека

Физические лица и предприятия используют ипотечные кредиты для покупки недвижимости, не выплачивая полную стоимость покупки заранее. В течение определенного количества лет заемщик погашает ссуду плюс проценты до тех пор, пока собственность не станет свободной и чистой.Ипотека также известна как «залог против собственности» или «требования на собственность». Если заемщик перестает выплачивать ипотеку, кредитор может лишить права собственности на недвижимость.

Например, в жилищной ипотеке покупатель жилья передает свой дом в залог банку или другому кредитору, который затем имеет право требования на недвижимость, если покупатель не выплатит ипотечный кредит. В случае обращения взыскания кредитор может выселить жителей дома и продать недвижимость, используя деньги от продажи для выплаты ипотечного долга.

Ипотечный процесс

Потенциальные заемщики начинают процесс с обращения к одному или нескольким ипотечным кредиторам. Кредитор запросит доказательства того, что заемщик способен погасить ссуду, что может включать банковские и инвестиционные отчеты, недавние налоговые декларации и доказательства текущей работы. Кредитор, как правило, также проводит проверку кредитоспособности.

Кредитор запросит доказательства того, что заемщик способен погасить ссуду, что может включать банковские и инвестиционные отчеты, недавние налоговые декларации и доказательства текущей работы. Кредитор, как правило, также проводит проверку кредитоспособности.

Если заявка будет одобрена, кредитор предложит заемщику ссуду до определенной суммы и под определенную процентную ставку.Покупатели жилья могут подать заявку на ипотеку после того, как они выбрали недвижимость для покупки или пока они все еще ищут ее, этот процесс известен как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на ограниченном рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы поддержать свое предложение.

После того, как покупатель и продавец договорились об условиях сделки, они или их представители встретятся на так называемом закрытии сделки. Продавец передает право собственности на недвижимость покупателю и получает оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы.

Виды ипотеки

Ипотека бывает разных форм. Наиболее распространены ипотечные кредиты с фиксированной процентной ставкой на 30 и 15 лет. Срок действия одних ипотечных кредитов составляет всего пять лет, а других — 40 лет и более. Растягивание платежей на несколько лет снижает ежемесячный платеж, но увеличивает общую сумму процентов, которые заемщик будет платить в течение срока ссуды.

При ипотеке с фиксированной ставкой процентная ставка остается неизменной в течение всего срока ссуды, как и ежемесячные платежи заемщика по ипотеке.Ипотека с фиксированной процентной ставкой также называется «традиционной» ипотекой.

При ипотеке с регулируемой ставкой (ARM) процентная ставка фиксируется на начальный срок, после чего она может периодически меняться в зависимости от преобладающих процентных ставок. Начальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной перспективе, если ставка существенно вырастет. Ипотечные ссуды с регулируемой процентной ставкой обычно имеют лимиты, или верхние пределы, на то, насколько процентная ставка может повышаться при каждой корректировке и в целом в течение срока ссуды.

Ипотечные ссуды с регулируемой процентной ставкой обычно имеют лимиты, или верхние пределы, на то, насколько процентная ставка может повышаться при каждой корректировке и в целом в течение срока ссуды.

Другие, менее распространенные типы ипотечных кредитов, такие как ипотека с выплатой только процентов и ARM с вариантами оплаты, могут включать сложные графики погашения и лучше всего используются опытными заемщиками. Многие домовладельцы столкнулись с финансовыми проблемами с этими типами ипотеки во время жилищного пузыря в начале 2000-х годов.

Как следует из названия, обратная ипотека — это совершенно другой финансовый продукт. Они предназначены для домовладельцев от 62 лет и старше, которые хотят конвертировать часть капитала в свои дома в наличные.Эти домовладельцы могут брать взаймы под стоимость своего дома и получать деньги в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Вся сумма кредита подлежит выплате, когда заемщик умирает, уезжает навсегда или продает дом.

Средние ставки по ипотеке в 2020 году

Сумма, которую вам придется заплатить за ипотеку, зависит от типа ипотеки (например, фиксированная или регулируемая, ее срока (например, 20 или 30 лет) и процентных ставок на данный момент. Процентные ставки могут варьироваться от недели к неделе. и от кредитора к кредитору, поэтому стоит присматриваться.

В 2020 году ставки по ипотеке были почти на рекордно низком уровне. По данным Федеральной ипотечной корпорации по жилищным ипотечным кредитам, на конец года средние процентные ставки выглядели следующим образом:

- Ипотека с фиксированной процентной ставкой на 30 лет: 2,67%

- Ипотека с фиксированной процентной ставкой на 15 лет: 2,17%

- Ипотека с регулируемой процентной ставкой 5/1: 2,71%

(Ипотека с регулируемой ставкой 5/1 — это ARM, которая поддерживает фиксированную процентную ставку в течение первых пяти лет, а затем корректируется каждый год после этого.)

Ваша ипотека может составлять только часть вашего ежемесячного платежа по ипотеке, если ваш кредитор также требует, чтобы вы платили налоги на недвижимость и страхование домовладельцев через счет условного депонирования.

Как сравнить ипотечные кредиты

Банки, ссудо-сберегательные ассоциации и кредитные союзы были фактически единственными источниками ипотечных кредитов в свое время. Сегодня растущая доля ипотечного рынка включает небанковских кредиторов, таких как Better.com, LoanDepot, Rocket Mortgage и SoFi.

Если вы покупаете ипотеку, онлайн-калькулятор ипотеки может помочь вам сравнить расчетные ежемесячные платежи в зависимости от типа ипотеки, процентной ставки и размера первоначального взноса, который вы планируете внести. Это также может помочь вам определить, насколько дорогое имущество вы можете себе позволить.

В дополнение к основной сумме и процентам, которые вы будете платить по ипотеке, кредитор или ипотечный обслуживающий персонал может также создать счет условного депонирования для оплаты местных налогов на недвижимость, страховых взносов домовладельцев и некоторых других расходов.Эти расходы добавятся к вашему ежемесячному платежу по ипотеке.

Также обратите внимание, что если вы вносите первый взнос менее 20% при оформлении ипотечного кредита, ваш кредитор может потребовать, чтобы вы приобрели частную ипотечную страховку (PMI), что станет еще одной добавленной ежемесячной платой.

Часто задаваемые вопросы

Зачем людям ипотека?

Цена дома часто намного превышает сумму денег, сэкономленную большинством домохозяйств. В результате ипотека позволяет отдельным лицам и семьям покупать дом, внося лишь относительно небольшой первоначальный взнос (например,грамм. 20%) и получение кредита на остаток. Затем ссуда обеспечивается стоимостью собственности на случай дефолта заемщика.

Можно ли получить ипотеку?

Ипотечные кредиторы должны будут одобрить потенциальных заемщиков через процесс подачи заявки и андеррайтинга. Жилищные ссуды будут предоставляться только тем, у кого достаточно активов и дохода по сравнению с их долгами, чтобы практически поддерживать стоимость дома с течением времени. Кредитный рейтинг также будет оцениваться при принятии решения о продлении ипотеки.Процентная ставка по ипотеке также будет варьироваться, при этом более рискованные заемщики получат более высокие процентные ставки.

Кредитный рейтинг также будет оцениваться при принятии решения о продлении ипотеки.Процентная ставка по ипотеке также будет варьироваться, при этом более рискованные заемщики получат более высокие процентные ставки.

Что означает фиксированная и переменная ипотека?

Многие ипотечные кредиты имеют фиксированную процентную ставку, что означает, что она не изменится в течение всего срока ипотеки (обычно 30 или 15 лет), даже если процентные ставки в будущем вырастут или упадут. Ипотека с переменной или регулируемой ставкой (ARM) вместо этого имеет процентную ставку, которая колеблется в течение срока действия ссуды в зависимости от того, что делают процентные ставки.

Сколько ипотечных кредитов я могу получить на свой дом?

Как правило, кредиторы выдают первую или основную ипотеку, а затем разрешают вторую ипотеку, известную как ссуда под залог собственного капитала. Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную той же собственностью.

Где взять ипотеку?

Ипотека предлагается из самых разных источников. Банки и кредитные союзы часто предоставляют жилищные ссуды, есть также специализированные ипотечные компании, которые занимаются только жилищными ссудами.Вы также можете нанять неаффилированного ипотечного брокера, который поможет вам выбрать лучшую ставку среди разных кредиторов.

Ипотека | Ипотечное кредитование | Жилищный заем

Строите ли вы, покупаете или рефинансируете дом, покупка ипотечного кредита — один из самых важных шагов, которые вы должны предпринять. Рассматривая различные жилищные ссуды, убедитесь, что вы работаете с опытными ипотечными кредиторами, которые находят время, чтобы выслушать вас и поработать с вами один на один на протяжении всего процесса.Вам нужны самые выгодные ставки по ипотеке и лучший кредит для ваших финансовых обстоятельств.

Ипотечные кредиторы HomeTrust Bank обладают обширным опытом, поддерживаемым банком, который растет уже 90 лет. Они увлечены долгосрочным развитием личных отношений. Найдите ипотечного кредитора в вашем районе прямо сейчас.

Они увлечены долгосрочным развитием личных отношений. Найдите ипотечного кредитора в вашем районе прямо сейчас.

Ипотечные кредиты от HomeTrust Bank

Узнайте обо всех типах жилищных кредитов, которые мы предлагаем:

- Займы с фиксированной ставкой доступны для покупок и рефинансирования.В ссуде с фиксированной ставкой процентная ставка устанавливается на выбранный вами срок, поэтому ежемесячные платежи остаются неизменными на протяжении всего срока действия ссуды. 1

- Ссуды с регулируемой ставкой на покупку и рефинансирование. По этим займам процентная ставка может периодически меняться, а ежемесячные платежи могут увеличиваться или уменьшаться в зависимости от процентных ставок.

- Ссуды на постоянное строительство позволяют выплачивать проценты только на средства, использованные в процессе строительства.

- Ссуды Jumbo для покупки или рефинансирования домов с более высокой стоимостью.

- Гарантированные государством ссуды на покупку или рефинансирование.

К ним относятся ссуды от FHA (Федеральное жилищное управление), USDA (Министерство сельского хозяйства США) и VA (Управление ветеранов).

К ним относятся ссуды от FHA (Федеральное жилищное управление), USDA (Министерство сельского хозяйства США) и VA (Управление ветеранов). - HomeReady ® ссуд, новая программа от Fannie Mae, призванная помочь покупателям жилья с расширенными и более открытыми правилами отбора.

- Традиционные ссуды для рефинансирования с выплатой наличных, которые позволяют вам использовать собственный капитал в случае важных жизненных событий.

Прочтите этот раздел, чтобы узнать о наших низких ставках по ипотеке и использовать наши калькуляторы для ипотечных кредитов.Вы также можете ознакомиться с нашими программами для новых покупателей жилья и воспользоваться контрольным списком для покупателей жилья.

Получить предварительное одобрение

Отличный способ начать — это получить предварительное одобрение, чтобы вы знали, сколько вы можете себе позволить. Эксперты по кредитованию HomeTrust Bank могут помочь вам получить предварительное одобрение прямо сейчас!

- Ежемесячные платежи не включают налоги и страховку — фактические обязательства могут быть выше.

Ипотека и ипотечное кредитование: сравните и примените

Все наши организации, предоставляющие жилищные ссуды, зарегистрированы в Общенациональной системе лицензирования ипотечных кредитов (NMLS System).Чтобы получить идентификационный номер NMLS кредитного специалиста Webster Bank, позвоните в наш Центр поддержки клиентов по телефону 800-325-2424. Идентификационный номер NMLS можно использовать для поиска в национальной базе данных NMLS для просмотра их исходной информации.

Следующая информация относится к ипотечным продуктам, указанным выше

- Рекомендуемые ставки включают 0,125% от ставки с автоматическим удержанием платежа (ACH) с личного чекового счета Webster Bank для сумм кредита до 1 000 000 долларов.Скидки ACH для сумм кредита более 1 000 000 долларов США не предоставляются. Эта скидка не распространяется на ипотеку с государственной помощью. Предложение ACH может быть изменено без предварительного уведомления и может быть отозвано в любое время.

- Указанная сумма платежа включает основную сумму и проценты. Ваш фактический платеж будет выше, если платежи условного депонирования для налогов на недвижимость и / или страховки будут производиться в дополнение к регулярно запланированным платежам по кредиту.

- Комбинированная ссуда на стоимость (CLTV) до 90% для определенных ипотечных продуктов, типов собственности и сумм ссуд.

- Ипотека доступна в CT, MA, NY и RI.

- Тариф предполагает приобретение основного места жительства, частной собственности.

- Фактические ставки могут отличаться в зависимости от кредитоспособности, суммы кредита, CLTV, срока и географии. Цены могут меняться ежедневно.

- Все ссуды подлежат обычному процессу утверждения кредита.

- годовых предполагает 20% первоначальный взнос для частной собственности и комиссию за выдачу ссуды в размере 900 долларов США по ипотеке с фиксированной и регулируемой ставкой, а также 950 долларов США по крупной ипотеке.Годовая процентная ставка также включает 0% — 2,0% (баллов) от суммы кредита в зависимости от того, какой вариант ставки выбран.

- Процентная ставка будет основана на индексе, известном как 30-дневный средний индекс SOFR, публикуемом Федеральным резервным банком Нью-Йорка.

Жилищные ипотечные ссуды в MN & WI

Хотите ипотеку, которая соответствует вашим потребностям? Выберите одного из экспертов по ипотечному кредитованию Merchants Bank. Мы предлагаем полную линейку вариантов ипотеки по ипотечным ставкам, которые вам нравятся, при поддержке обслуживания и опыта наших ипотечных групп в Миннесоте и Висконсине.

Выберите своего кредитора и подайте заявку прямо сейчас Посмотрите текущие ставки по ипотеке

Различия между вариантами ипотеки или жилищного кредита иногда могут сбивать с толку. Ниже приводится список предлагаемых нами типов ипотеки с кратким обзором каждого из них.

Основы ипотеки

- Предварительное одобрение ипотеки — это простой процесс подачи заявки, позволяющий определить, имеете ли вы право на получение ипотеки. Ваша кредитная информация и информация о доходах являются основными факторами, принимаемыми во внимание. Если вы соответствуете требованиям, предварительное одобрение имеет много преимуществ.Это позволит вам узнать, сколько дома вы можете себе позволить, и продемонстрирует продавцам, что вы серьезно относитесь к покупке дома.

Подать заявку на предварительное одобрение ипотеки - A Ипотека — это ссуда на покупку недвижимости. Обычно ипотека имеет фиксированную ставку и должна быть выплачена в течение определенного периода времени.

- Рефинансирование ипотеки — это возможность погасить вашу первую ипотеку и подать заявку на новую ипотеку для той же собственности. Обычно вы рефинансируете ипотеку, чтобы получить лучшую ставку или срок.

- Вторая ипотека — это заем денег с использованием собственного капитала вашего дома для обеспечения ссуды. Этот тип жилищной ссуды работает во многом так же, как личная ссуда может использовать стоимость автомобиля для обеспечения ссуды.

Ипотечные программы

- Обычная или традиционная ипотека , в дополнение к ипотечным кредитам в рамках программ, перечисленных ниже.

- Строительный кредит предоставляет финансирование для строительства нового дома.Кредит является краткосрочным и часто конвертируется в постоянное финансирование по окончании строительства. Узнайте больше о наших вариантах ссуды на строительство.

- Ипотечная программа Veteran’s Administration (VA) предоставляет гарантированную государством ипотеку ветеранам и их супругам, отвечающим определенным требованиям. Свяжитесь с нами для уточнения деталей.

- Ипотечная программа Федерального жилищного управления (FHA) предоставляет более гибкие варианты ипотечных ссуд.В частности, если вам требуется меньший первоначальный взнос или первоначальный взнос из других источников, например подарок; вы впервые покупаете жилье или у вас в прошлом были проблемы с кредитом. За подробностями обращайтесь к кредитору.

- Ипотечные программы Fannie Mae и Freddie Mac предоставляют варианты, если вам требуется меньший первоначальный взнос, более гибкие требования к доходу или вы живете в сообществе с низким доходом, недостаточным уровнем обслуживания или высокой стоимостью. Узнайте больше о каждой программе напрямую от Fannie Mae и Freddie Mac.

- Программа по ипотеке для развития сельских районов предоставляет гарантированную государством ипотеку заявителям с низким или очень низким доходом в соответствующих сельских районах, которые соответствуют особым требованиям.Прочтите Руководство США по жилищной ссуде для сельского хозяйства и развития сельских районов.

Подать заявку

Дополнительные ресурсы:

Все ипотечные ссуды подлежат одобрению.

Ипотека | NY, NJ Bank Mortgage | Жилищный заем

Опубликованные ставки включают стимулы, где это применимо, и предлагаются только по новым займам. Поощрения недоступны для просроченных блокировок ставок. Поощрение может быть изменено или прекращено в любое время без предварительного уведомления.Указанная ставка основана на лучших доступных ценах, обычных или соответствующих ставках для показанных продуктов и является предположением для заемщика с отличной кредитной историей, подтверждением стоимости вашего дома, вашего кредитного рейтинга и других соображений. Заемщики и недвижимость должны соответствовать требованиям FNMA и Банка. Ограничения применяются.

Годовая процентная ставка (APR)

APR: Годовая процентная ставка. Все годовые процентные ставки и сборы могут быть изменены без предварительного уведомления.

- Добавить 0.25% для всех ссуд со средним кредитным рейтингом ниже 680 и ссуды на сумму / комбинированную ссуду на сумму более 70%

- Добавьте 0,25% к процентной ставке для ссуд свыше 2 000 000 долларов США.

- Добавьте 0,125% к процентной ставке для всех ссуд в Нью-Йорке или 0,25% от исходной точки к вашим затратам на закрытие, за исключением кооперативной собственности

- Добавьте 0,125% к процентной ставке для всех кондоминиумов / прикрепленных PUD с LTV выше 75% и FICO ниже 680

- Добавьте 0,125% к процентной ставке для всех кондоминиумов / прикрепленных PUD (проекты из 4 и более квартир), которые не на 50% закрыты или находятся в рамках контракта.Эти корректировки являются накопительными.

- Никаких надбавок для всех кооперативных займов до 80% LTV / CLTV. Добавьте 0,25% для 80,01% -90% LTV / CLTV

- Добавьте 0,125% к процентной ставке для всех 2-4 семейных домов

30-летний Jumbo с фиксированной ставкой

Эта ставка действительна только для 30-летнего двухнедельного продукта и применяется к покупке дома для одной семьи в основном жилом доме. Указанные выше 30-летние двухнедельные ставки доступны только для недвижимости, расположенной в Нью-Джерси и определенных нами областях кредитования в штатах Нью-Йорк, Пенсильвания, Германия и Коннектикут.Ставка указана для сумм займа, превышающих лимит FNMA округа до 1 500 000 долларов. Выплата ипотечного кредита возможна раз в две недели по ипотеке с фиксированной ставкой на 10, 15, 20 и 30 лет (могут применяться другие скидки). Заемщик (и) должен иметь автоматический дебет и прямой перевод заработной платы на текущий счет Investors Bank, чтобы иметь право на двухнедельную скидку. Заемщик (и) должен соответствовать следующим критериям, чтобы иметь право на указанную ставку.

- 740 или выше средний кредитный рейтинг

- Запасы на 12 месяцев

- Максимальный LTV 80% для остатков до 1 500 000 долларов США.Максимальный LTV 75% для остатков до 2000000 долларов.

- Максимальный DTI 40% и LTV не менее 65%

- Максимальный DTI 43% и LTV ниже 65%

- Если все критерии не соблюдены, процентная ставка подлежит добавлению 0,375% к

- Возможны варианты рефинансирования. Пожалуйста, звоните, чтобы узнать о вариантах.

Jumbo с фиксированной ставкой на 15 лет

Эта ставка действительна только для 15-летнего двухнедельного продукта и применяется к покупке дома для одной семьи в качестве основного места жительства.Указанные выше 15-летние двухнедельные ставки доступны только для недвижимости, расположенной в Нью-Джерси и определенных нами областях кредитования в штатах Нью-Йорк, Пенсильвания и Коннектикут. Ставка указана для сумм займа, превышающих лимит FNMA округа до 1 500 000 долларов. Выплата ипотечного кредита возможна раз в две недели по ипотеке с фиксированной ставкой на 10, 15, 20 и 30 лет (могут применяться другие скидки). Заемщик (и) должен иметь автоматический дебет и прямой перевод заработной платы на текущий счет Investors Bank, чтобы иметь право на двухнедельную скидку. Заемщик (и) должен соответствовать следующим критериям, чтобы иметь право на указанную ставку.

- 740 или выше средний кредитный рейтинг

- Запасы на 12 месяцев

- Максимальный LTV 80% для остатков до 1 500 000 долларов США. Максимальный LTV 75% для остатков до 2000000 долларов.

- Максимальный DTI 40% и LTV не менее 65%

- Максимальный DTI 43% и LTV ниже 65%

- Если все критерии не соблюдены, процентная ставка подлежит добавлению 0,125% к

- Возможны варианты рефинансирования. Пожалуйста, звоните, чтобы узнать о вариантах.

Фиксированная ставка на 15 лет * (ипотечное вознаграждение)

Ставки основаны на покупке дома для одной семьи (для сумм кредита до 510 400 долларов США) с 20% первоначальным взносом или 80% кредита от стоимости.Чтобы иметь право получить кредит кредитора в размере 250,00 долларов США и скидку 0,125%, необходим текущий счет в Investors Bank YourStyle Plus с автоматическими ежемесячными переводами ипотечного платежа. Для получения скидки по ставке инвестора и кредита на закрытие требуется минимум 20 000 долларов на балансе до закрытия. Этот баланс должен быть за вычетом любых средств, которые, по нашему мнению, вам понадобятся для первоначального взноса и закрытия. Может взиматься комиссия за проверку YourStyle Plus. Цены для инвесторов и банков доступны только по кредитам, соответствующим требованиям FNMA, и могут быть изменены без предварительного уведомления.Поговорите с представителем филиала для получения дополнительных сведений о проверяемом продукте.

Фиксированная ставка на 30 лет * (до 510 400 долларов США)

Ставки основаны на покупке дома для одной семьи с 25% первоначальным взносом или 75% ссуды от стоимости.

30-летняя фиксированная ставка * (ипотечные выплаты)

Ставки основаны на покупке дома на одну семью (для сумм кредита до 510 400 долларов США) с первоначальным взносом 25% или займом 75% от стоимости. Чтобы иметь право получить кредит кредитора в размере 250,00 долларов США и скидку 0,125%, необходим текущий счет в Investors Bank YourStyle Plus с автоматическими ежемесячными переводами ипотечного платежа.Для получения скидки по ставке инвестора и кредита на закрытие требуется минимум 20 000 долларов на балансе до закрытия. Этот баланс должен быть за вычетом любых средств, которые, по нашему мнению, вам понадобятся для первоначального взноса и закрытия. Может взиматься комиссия за проверку YourStyle Plus. Цены для инвесторов и банков доступны только по кредитам, соответствующим требованиям FNMA, и могут быть изменены без предварительного уведомления. Поговорите с представителем филиала для получения дополнительных сведений о проверяемом продукте.

РЫЧАГ 5/1

Ипотечные ссуды с регулируемой процентной ставкой (ARM)являются переменными и могут быть изменены после завершения.Первое изменение ставки может произойти после 60-го платежа заемщика. Графики платежей ARM основаны на сумме кредита в 100 000 долларов США. Цены основаны на покупке первичного дома для одной семьи.

7/1 ARM

Ипотечные ссуды с регулируемой процентной ставкой (ARM)являются переменными и могут быть изменены после завершения. Первое изменение ставки может произойти после 84-го платежа заемщика. Графики платежей ARM основаны на сумме кредита в 100 000 долларов США. Цены основаны на покупке первичного дома для одной семьи. Ставка указана для сумм займа, превышающих лимит FNMA округа до 1 500 000 долларов.

- 740 или выше средний кредитный рейтинг

- Запасы на 12 месяцев

- Максимальный LTV 80% для остатков до 1 500 000 долларов США. Максимальный LTV 75% для остатков до 2000000 долларов.

- Максимальный DTI 40% и LTV не менее 65%

- Максимальный DTI 43% и LTV ниже 65%

- Если все критерии не соблюдены, процентная ставка подлежит добавлению 0,125% к

- Возможны варианты рефинансирования. Пожалуйста, звоните, чтобы узнать о вариантах.

H.O.M.E Продукт

Investors Bank предлагает программу доступной ипотеки для заемщиков с доходом от низкого до среднего. Программа доступна для 1-2 семей, домов, занимаемых владельцами, кондоминиумов и кооперативов для клиентов, которые соответствуют ограничениям дохода от низкого до среднего и / или проживают в районах переписи населения с низким или умеренным доходом в Нью-Джерси. и Нью-Йорк. Демографические данные переписных участков от низких до умеренных см. На сайте www.FFIEC.gov. Требуется консультация покупателя жилья. Страхование ипотеки, оплачиваемой кредитором, доступно только для 1 семейных домов и кондоминиумов.Доступны варианты рефинансирования. Пожалуйста, звоните, чтобы узнать о вариантах.

Кредитные лимиты

Соответствующие суммы займа

См. Ограничения по ссуде Fannie Mae

Инвесторы Ограничения по ссуде банка

Ссуды до 3 миллионов долларов, могут применяться ограничения и сборы, а также квалификационные требования.

Калькулятор предполагаемого платежа

Информация и интерактивные калькуляторы доступны в качестве инструментов для самостоятельного использования.Мы не гарантируем точность вычислений или их применимость к вашим обстоятельствам. Пожалуйста, свяжитесь с нами, чтобы узнать самые свежие расценки.

Опубликованные ставки включают стимулы, где это применимо, и предлагаются только по новым займам. Поощрения недоступны для просроченных блокировок ставок. Поощрение может быть изменено или прекращено в любое время без предварительного уведомления. Указанная ставка основана на лучших доступных ценах, обычных или соответствующих ставках для показанных продуктов и является предположением для заемщика с отличной кредитной историей, подтверждением стоимости вашего дома, вашего кредитного рейтинга и других соображений.Заемщики и недвижимость должны соответствовать требованиям FNMA и Банка. Ограничения применяются.

Калькуляторы жилищных кредитов и ипотеки | Регионы

Поговорите с региональным специалистом по жилищному кредитованию в вашем районе и найдите подходящий для вас кредит.

НачатьКак мы можем помочь с финансированием вашего дома?

Начать сейчас.

Уже поданы? Легко проверяйте статус своей заявки с помощью Regions Loan Accessway

SMКалькуляторы помогут вам решить, что подходит именно вам.@HtmlHeading>

Не существует универсального решения для жилищных кредитов. Воспользуйтесь нашими калькуляторами, чтобы узнать больше и принять оптимальные решения для вашей ситуации.

Почему выбирают ипотеку в регионах?

Вы можете рассчитывать на своего регионального банкира, который даст вам разумный совет, основанный на реальном опыте.И мы обязуемся вести активную коммуникацию, чтобы никогда не было времени, когда вы не будете точно знать, где находитесь в процессе получения ссуды или рефинансирования.

Варианты ипотечного кредита

Независимо от того, является ли это вашим первым домом или пора уменьшать размер, мы можем помочь с широким спектром вариантов ссуды. Узнайте больше о наших займах и о том, как выбрать ипотечный кредит, подходящий для вашего финансового положения.

Ресурсный центр жилищного кредитования

Каждый путь к покупке дома или рефинансированию индивидуален. Мы здесь, чтобы помочь с калькуляторами, советами, руководствами и многим другим. Изучите все наши ресурсы, чтобы найти то, что вам нужно.

Управляйте своим ипотечным счетом в регионах.@HtmlHeading>

Узнайте, как вы можете управлять своим ипотечным счетом в Регионах онлайн и подписаться на доставку электронных документов — и узнайте, как мы можем помочь с вариантами помощи при оплате ипотечного кредита.

Зачем ждать повышения ставок? @ ViewBag.HtmlHeading>

Regions предоставляет ссылки на другие веб-сайты исключительно для вашего удобства.Сайт управляется или контролируется третьей стороной, не связанной с регионами. Политики конфиденциальности и безопасности на связанном веб-сайте могут отличаться от политик и процедур конфиденциальности и безопасности Regions. Для получения дополнительной информации ознакомьтесь с раскрытием информации о конфиденциальности на связанном веб-сайте.

Ипотека | Независимый банк

Обычные ссуды с фиксированной процентной ставкой

Обычная ссуда с фиксированной ставкой предлагает фиксированную ставку на протяжении всего срока ссуды.

Ипотека с регулируемой процентной ставкой (ARM)

Ипотечные ссуды с регулируемой процентной ставкой (ARM) начинаются с процентной ставки в начале ссуды и корректируются ежегодно после окончания периода с фиксированной процентной ставкой. Каждая последующая корректировка зависит от рынка в то время.

Ссуды Федерального управления жилищного строительства (FHA)

Ссуда Федеральной жилищной администрации (FHA) застрахована Федеральной жилищной администрацией.Это часто является популярным продуктом для тех, кто впервые покупает жилье, поскольку он предлагает низкие варианты первоначального взноса.

Ссуды Управления по делам ветеранов (VA)

Ссуда Администрации ветеранов (VA) — это вариант жилищной ипотеки, доступный для ветеранов и военнослужащих США, гарантированный Министерством по делам ветеранов США (VA).

Ссуды на услуги сельского жилищного строительства (RHS) USDA

Заем USDA Rural Housing Services (RHS) — это вариант ипотеки с нулевым первоначальным взносом, доступный для покупателей жилья в Соединенных Штатах, которые желают приобрести жилье в соответствующей сельской местности или пригороде.Кредиты USDA гарантированы Министерством сельского хозяйства США (USDA).

Ссуды Управления жилищного строительства штата Мичиган (MSHDA)

Заем MSHDA предназначен для квалифицированных заемщиков, которые соответствуют пределам дохода и покупной цены MSHDA. Он также может предоставлять заемщикам помощь при беспроцентном первоначальном платеже. Данная кредитная программа предназначена для основных резиденций, расположенных в Мичигане.

Агентство по финансированию жилищного строительства штата Огайо (OHFA)

Ссуда OHFA предназначена для квалифицированных заемщиков, которые соответствуют пределам доходов и покупной цены OHFA.Он также может предоставлять заемщикам беспроцентную помощь при первоначальном платеже. Данная кредитная программа предназначена для основных резиденций, расположенных в Огайо.

Строительные ссуды (включая гигантские ссуды) и специальные ссуды на ремонт

Строительный кредит предназначен для клиентов, которые хотят профинансировать строительство дома или проект ремонта. Это позволяет клиентам закрыть одну ипотеку как для своей строительной ссуды, так и для финансирования, сохраняя при этом процентную ставку в начале строительного проекта.

Крупный заем — это вид финансирования, превышающий лимиты размера займа, установленные Федеральным агентством жилищного финансирования (FHFA). В отличие от обычных ипотечных кредитов, крупный заем не может быть куплен, гарантирован или секьюритизирован Fannie Mae или Freddie Mac.

Портфельная ссуда — это ссуда, выданная банком и обычно хранимая в качестве долга в портфеле кредитора, а не продаваемая на вторичном рынке.

Мы предлагаем ссуды клиентам, желающим профинансировать покупку кондоминиума.

Ссуды на свободные земли используются для финансирования объекта недвижимости, будет ли он использован для строительства дома или для других целей.

Промежуточные ссуды используются для оказания помощи нашим клиентам, которые находятся в процессе покупки нового дома до того, как они продадут свой нынешний дом.Это позволяет домовладельцу получить доступ к капиталу от текущего места жительства и подать заявку на приобретение новой собственности.

Ссуды врачам и стоматологам

Это ссуда специально для врачей с финансированием до 100% и без частного ипотечного страхования. Приемлемые врачи включают резидентов, MD, DO, DDS, DMD, DPM, OD, GYN, OB / GYN и MS.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

К ним относятся ссуды от FHA (Федеральное жилищное управление), USDA (Министерство сельского хозяйства США) и VA (Управление ветеранов).

К ним относятся ссуды от FHA (Федеральное жилищное управление), USDA (Министерство сельского хозяйства США) и VA (Управление ветеранов).