Лизинг грузовых автомобилей для юридических лиц и ИП

Найдите автомобиль в автомаркете

49 744 предложенийПокупка транспорта в лизинг позволит получить необходимый для работы грузовой автомобиль без крупных единовременных вложений. В отличие от кредита у такой сделки много финансовых преимуществ. Главное из них — получение права на уменьшение налоговой базы.

Наша компания предлагает лизинг грузовых автомобилей для юридических лиц с минимальной переплатой. У нас действуют доступные условия. Сотрудничать с нами выгодно: в отличие от других компаний доступен лизинг для грузовиков с досрочным погашением без пересчета процентов.

Клиенты, которые своевременно выполняют свои обязательства, получают скидку на выкупной платеж в размере 2%. У нас вы можете выгодно купить в лизинг грузовой автомобиль в режиме онлайн. Минимальный размер первоначального взноса — 10% от стоимости машины. Процесс оформления сделки на покупку грузового транспорта и техники для юридических лиц без финансовой оценки займет один день.

Какие грузовые автомобили мы предлагаем юридическим лицам

В нашей компании вы можете купить грузовое авто в лизинг для юр. лиц любого типа, подходящее для самых разных целей:

- седельные тягачи,

- самосвалы,

- фургоны,

- бортовые машины,

- цистерны,

- рефрижераторы,

- автокраны.

Для покупки доступны новые грузовики и фуры для юридических лиц в отличном техническом состоянии. Предлагаем спецтехнику, подходящую для промышленных предприятий, коммунальных и дорожных служб, строительных организаций и других объектов. Наши консультанты помогут выбрать новый грузовой транспорт, отвечающий вашим требованиям.

Условия лизинга при покупке грузовых автомобилей

Для оформления сделки понадобится всего два документа:

- копии паспорта директора

- и свидетельства о постановке на учет в налоговом органе.

Чтобы купить новый грузовик в лизинг для юридического лица в Москве, оставьте заявку на сайте и дождитесь обратного звонка. Наши менеджеры в ближайшее время свяжутся с вами и проконсультируют об актуальных условиях лизинга при покупке грузовых автомобилей. Наши специалисты предложат наиболее выгодные условия финансирования.

Наши менеджеры в ближайшее время свяжутся с вами и проконсультируют об актуальных условиях лизинга при покупке грузовых автомобилей. Наши специалисты предложат наиболее выгодные условия финансирования.

Преимущества лизинга грузового транспорта и техники в нашей компании

У нас вы сможете взять фуру в лизинг в Москве на выгодных условиях. К нам обращаются по следующим причинам:

- Вы можете купить грузовой транспорт и технику для юридических лиц с досрочным погашением без пересчета процентов.

- Работаем быстро: рассмотрим сделку по двум документам в течение одного дня.

- Клиенты, которые своевременно вносят средства, получают скидку на выкупной платеж в размере 2% от стоимости авто.

- Хотя грузовое авто нельзя оформить в лизинг без первоначального взноса, в нашей компании минимальный размер аванса — всего 10%. За подробностями обращайтесь к консультанту.

- С нами удобно. Оформить сделку можно полностью в режиме онлайн.

Стороны сделки лизинга грузового автомобиля в Москве

Лизингодатель

Участник договора, приобретающий транспортное средство и передающий его в пользование или финансовую аренду лизингополучателю. Лизингодателем является компания Газпромбанк автолизинг.

Лизингополучатель

Это юридическое лицо, которое, согласно договору, обязуется выплатить денежные средства за пользование автомобилем. Машина передается лизингополучателю в собственность после полного погашения долга перед лизингодателем.

Продавец (поставщик)

Юридическое лицо (компания по автолизингу), передающее транспортное средство в собственность.

Страховщик

Это организация, которая при покупке автомобиля в лизинг участвует в качестве страховщика транспортных, имущественных и других рисков в отношении предмета сделки.

Страхователь

Им может быть как лизингодатель, так и лизингополучатель. Страхователь является юридическим лицом, которое заключает договор со страховщиком.

Страхователь является юридическим лицом, которое заключает договор со страховщиком.

Для покупки авто в лизинговой компании Газпромбанк Автолизинг достаточно воспользоваться онлайн-формой на сайте. Чтобы получить график платежей по сделке, просто укажите свое имя и номер телефона. С вами свяжется наш консультант и предоставит необходимую информацию.

Вы также можете самостоятельно рассчитать, за сколько можно купить грузовую технику для юридических лиц и ИП в Москве в лизинг. Для этого воспользуйтесь онлайн-калькулятором.

Срок оформления сделки в нашей компании без финансовой оценки — 1 день. Остались вопросы по поводу лизинга грузовиков или вы хотите уточнить, как купить грузовое авто в лизинг без первоначального взноса? Закажите обратный звонок или свяжитесь с нами по телефону +7 (800) 234-12-34.

Кэшбэк за покупку авто | Кредит на покупку подержанного автомобиляот 3,9 % Легковой автомобиль ежемес. | до5 млн ₽ | от 0%от 0 ₽ | Стаж работы от 3 мес. на последнем месте Регистрация постоянная | ||

Решение онлайн | Из рук в руки19,9 % Легковой автомобиль ежемес. платежот 33 401 ₽ | до1 млн ₽ | от 0%от 0 ₽ | Стаж работы от 4 мес. на последнем месте Регистрация постоянная | ||

Авто с пробегом в автосалонеот 0,7 % Легковой автомобиль ежемес. платежот 25 270 ₽ | до3 млн ₽ | от 20%от 180 000 ₽ | Стаж работы от 3 мес. на последнем месте Регистрация постоянная | |||

Geely Directот 3,01 % Легковой автомобиль ежемес. | до4,9 млн ₽ | от 0%от 0 ₽ | Необходимость страхования каско Стаж работы от 4 мес. на последнем месте Регистрация постоянная | |||

Suzuki Vitara / SX-4 / Jimnyот 5,9 % Легковой автомобиль ежемес. платежот 27 338 ₽ | до6,5 млн ₽ | от 0%от 0 ₽ | Необходимость страхования каско Стаж работы от 3 мес. на последнем месте Регистрация постоянная | |||

Кредит наличными на автомобильот 7,5 % Легковой автомобиль ежемес. платежот 27 995 ₽ | до5 млн ₽ | от 0%от 0 ₽ | Стаж работы от 3 мес. на последнем месте Регистрация постоянная | |||

Без первого взноса, КАСКО и прочих услуг | Автокредитот 7,9 % Легковой автомобиль ежемес. | до3 млн ₽ | от 0%от 0 ₽ | Регистрация постоянная | ||

Geelyот 8,5 % Легковой автомобиль ежемес. платежот 28 410 ₽ | до3 млн ₽ | от 0%от 0 ₽ | Необходимость страхования каско Стаж работы от 3 мес. на последнем месте Регистрация постоянная | |||

Ваш выборот 10,9 % Легковой автомобиль ежемес. платежот 29 422 ₽ | до2 млн ₽ | от 0%от 0 ₽ | Необходимость страхования каско Регистрация постоянная | |||

Автокредит с остаточным платежомот 13 % Легковой автомобиль ежемес. платежот 30 324 ₽ | до3 млн ₽ | от 0%от 0 ₽ | Стаж работы от 3 мес. Регистрация постоянная / временная | |||

как получить без справок или на машину с пробегом

В большинстве случаев при оформлении автокредита необходимо будет уплатить первоначальный взнос — от его размера будут во многом зависеть дальнейшие условия. Но такие предложения не всегда удобны для заемщиков. Существуют автокредиты, которые можно оформить без первоначального взноса — подробнее о них вы узнаете далее.

Особенности автокредитов без первоначального взноса

Автокредиты без первоначального взноса часто выбирают заемщики, у которых недостаточно свободных денег для его уплаты. При его оформлении клиент сразу получит полную сумму, которой он может оплатить стоимость машины. Первоначальный взнос может быть необязательным при оформлении как в офисе банка, так и в салоне.

Однако, при отсутствии первоначального взноса банк может заметно увеличить ставку по автокредиту.

Некоторые банки позволяют получить без первоначального взноса автокредит по программе господдержки. Ранее наличие взноса было обязательным — он должен был составлять не менее 20% от стоимости автомобиля. Тем не менее получить кредит на машину с господдержкой без первого взноса сложнее, чем при его наличии.

Что делать, чтобы повысить вероятность одобрения

Чтобы увеличить вероятность одобрения при оформлении автокредита без первого взноса, вам потребуется:

- Официальное трудоустройство и достаточно высокий доход

- Привлечение одного или нескольких созаемщиков

- Соответствие автомобиля требованиям программы кредитования

- Статус постоянного или зарплатного клиента в банке

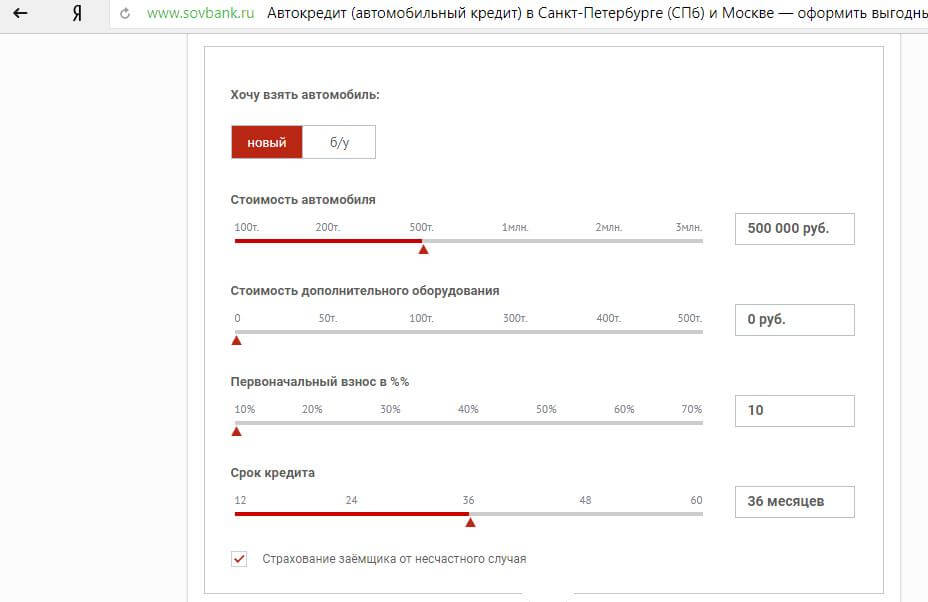

Калькулятор автокредита без первоначального взноса

Перед оформлением автокредита необходимо заранее рассчитать его полную стоимость и платежи.

Проще всего сделать это с помощью специального онлайн-калькуляторам. Чтобы воспользоваться им, достаточно выбрать программу автокредитования, указать характеристики машины и ввести желаемые условия. Калькулятор автоматически рассчитает примерный размер переплаты и минимальных платежей с учетом введенных данных.

| АО «АБ «РОССИЯ» Головной офис 191124, Санкт-Петербург,

Обслуживание физических лиц Есть вопросы по оформлению и обслуживанию банковских услуг? Напишите нам. Написать письмо |

Как ИП брал ипотеку

Небольшая история о том, как взять ипотеку, если вы ИП. Как писали ранее, каждый клиент для банка — это оценка рисков и прибыли. И если рисков больше, чем то, сколько банк получит с этого клиента, в ипотеке ему отказывают.

Самая большая проблема банков — это невозможность точно оценить, как ИП будет платить по ипотеке. Прогноз размытый, поэтому рисков больше, чем в оформлении ипотеки наемному сотруднику. Но число индивидуальных предпринимателей с каждым годом растет, поэтому банки охотнее идут на диалог и начинают предлагать специальные ипотечные программы для ИП.

Обязательные условия для получения ипотеки для ИП?

Если ИП только начал свою деятельность ни один банк не одобрит ипотеку. Бизнес должен проработать не менее 2 лет. Как утверждает статистика, половина ИП заканчивают свою деятельность в первые 8 месяцев после открытия, поэтому требования банков вполне обоснованы.

Бизнес должен проработать не менее 2 лет. Как утверждает статистика, половина ИП заканчивают свою деятельность в первые 8 месяцев после открытия, поэтому требования банков вполне обоснованы.

Индивидуальный предприниматель с ярко выраженной сезонностью спроса — самый нежеланный клиент для банка, высокий уровень колебания доходов, а, значит, повышенные риски. Итог — высокая ставка по ипотеке и существенный лимит по сумме выдачи.

Второй момент — это наличие расчетного счета. Для банка это способ отследить оборот. У каждого финансового учреждения свои требования по денежному обороту, но большинство банков устроит сумма в 1 млн. р.

Один из самых важным нюансов — наличие весомого первоначального взноса за недвижимость. Минимальная сумма взноса начинается с 30% от стоимости приобретаемой недвижимости.

Отсутствие долгов. Речь про задолженность перед бюджетными и внебюджетными организациями. При этом отсутствие задолженности должно быть подтверждено документально. Кстати, на решение банка могут повлиять в том числе долги по потребительским кредитам, по кредитным картам, неоплаченные штрафы ГИБДД, просрочка по алиментам.

Кстати, на решение банка могут повлиять в том числе долги по потребительским кредитам, по кредитным картам, неоплаченные штрафы ГИБДД, просрочка по алиментам.

Рассмотрим, что может увеличить ваш шанс на получение ипотеки.

Как повысить шансы ИП на ипотеку?

Прозрачность доходов. Об этом уже писали выше. Здесь же объясним ситуацию с налогообложением. Нет закона, который запрещает брать ипотеку, если ИП выбрал ЕНВД (Вмененную систему налогообложения). Налоги платятся не с реального дохода, а значит оценить, сколько получает предприниматель и сможет ли он платить по ипотеке — невозможно. Поэтому банки предпочитают, когда клиент выбирает общую или упрощенную систему налогообложения.

Активы компании или наличие другой недвижимости в собственности. Если первоначальный взнос ограничен, нет кредитной истории, то всегда можно предложить банку в залог другую недвижимость, активы компании, например, дорогое оборудование. Можно даже просить заем в залог машины или другой жилой недвижимости.

Бизнес в растущих отраслях или в отраслях с хорошим постоянным спросом. Например, медицина — направление, которое на протяжении нескольких лет оценивается банками, как направление с повышенным спросом со стороны населения. Главное доказать банку, что отрасль вашего бизнеса растущая и потенциально вы можете иметь, а может уже имеете, стабильный хороший доход.

Наличие созаемщика. Повышает ваши шансы, но у созаемщика должен быть также стабильный доход, постоянная работа, отсутствие долгов и хорошая кредитная история. К созаемщику требования такие же, как к самому заемщику.

Большой первоначальный взнос. Самый постой способ увеличить шанс получить ипотеку — это увеличить первоначальный взнос. Чем больше сумма, тем больше вероятности, что вы получите одобрение на ипотеку.

Хорошая кредитная история. Если вы вовремя выплачивали кредит, вовремя закрывали ежемесячные платежи по кредиткам, то все отлично. А если у вас были просрочки по платежам, то ваша кредитная история уже не идеальна. Даже один просроченный платеж уже может испортить вашу историю. А если кредитной истории нет? Об этом писали отдельную статью с пошаговой инструкцией.

Даже один просроченный платеж уже может испортить вашу историю. А если кредитной истории нет? Об этом писали отдельную статью с пошаговой инструкцией.

На каких условиях ИП может получить ипотеку?

Ставка выше. Как правило, банк выдает кредит с повышенной ставкой. Для кого-то эта ставка будет существенно выше. Но обычно ставка больше на 1,5%-2,5%.

Срок выплат меньше. Банк дает ограничения по срокам выплат. Максимум банк может предложить ипотеку на 10-15 лет. В некоторых банках срок выплат может бы увеличен до 25 лет. Но такие предложения встречаются реже и только в рамках определенных ипотечных программ. Понятно, что требования при оформлении к заемщику будут более строгими.

Первоначальный взнос выше. Если для наемного сотрудника с подтвержденным доходом банк требует первоначальный взнос от 10%, то для ИП минимальный платеж составляет от 30% стоимости недвижимости.

Ограничение по суммам кредита. И, что самое важное, сама сумма кредита может быть урезана. В большинстве случаев сумма составит не более 10 млн. р.

В большинстве случаев сумма составит не более 10 млн. р.

Какие документы необходимы ИП для оформления ипотеки?

Ипотеку можно оформить по двум документам. Предоставить нужно паспорт и СНИЛС. Иногда банки просят только паспорт, права или загранпаспорт. Во всех банках разные требования. Безусловно, это быстро, не нужно оформлять дополнительные бумаги и собирать справки. Один нюанс, ставка по такому кредиту значительно выше, а первоначальный взнос должен быть не меньше 40% от стоимости недвижимости. Если вам не страшны большие ежемесячные платежи, то это ваш вариант.

В противном случае, для оформления ипотеки для ИП вам понадобится предоставить следующие документы:

- Паспорт

- Свидетельство о регистрации ИП

- Лицензия на оказываемую деятельность, если она требуется

- Налоговая декларация за прошлый год

- Выписка по оборотам за 6 месяцев

- Справка по форме банка

- Свидетельство о браке/разводе

Возможно запросят информацию об иждивенцах. Это поможет банку оценить финансовую нагрузку ИП. Также необходимо предоставить информацию для подтверждения доходов:

Это поможет банку оценить финансовую нагрузку ИП. Также необходимо предоставить информацию для подтверждения доходов:

- Справку 3-НДФЛ

- Выписку по расчетному счету

- Выписка из ЕГРИП

Возможно банк запросит информацию о движение средств или книгу учетов доходов и расходов.

На что может ИП взять ипотеку?

Индивидуальный предприниматель может оформить ипотеку для покупки квартиры, дома, помещений под бизнес. Даже помещения для складов. Так что ИП берут ипотеку, также получают одобрение банков и хорошие условия.

Остались вопросы? Вы всегда можете связаться с нами и задать все вопросы своему персональному менеджеру. С уважением, команда INFULL.

Как получить машину в лизинг. Инструкция :: Autonews

Лизинговые компании в последние несколько лет плотно укрепились в российской экономической модели, однако широкому кругу населения до сих пор непонятно, как именно работает схема приобретения автомобиля в лизинг: насколько она прозрачна, чем отличается от кредита и безопасно ли вообще брать в лизинг что-то крупнее, чем легковой автомобиль.

Если раньше единственным выходом по приобретению автомобиля для собственной компании, будь то маленький магазин или домашняя выпечка тортов, был банковский кредит, то сейчас долгосрочная аренда машин с возможностью их последующего выкупа по остаточной стоимости выглядит более привлекательно. Это и есть лизинг, который дает возможность предпринимателям пользоваться автомобилями без существенного финансового напряжения.

Что нужно для лизинга автомобиля?

Пакет документов, который необходим для получения машины или спецтехники в лизинг, небольшой. Для предоставления длительной аренды автомобиля с последующим выкупом требуется паспорт владельца ИП или юрлица, анкета и оригинал справки из обслуживающего банка об оборотах по счету в электронном виде.

График платежей в лизинге может учитывать сезонность бизнеса, кроме того, клиентов ждут приятные бонусы — возврат НДС в размере 20%, государственные субсидии и скидки от автопроизводителей, объяснила управляющий директор ГК «Альфа-Лизинг» Ольга Енькова.

«Многие производители автомобилей дают собственные скидки до 20%, если машина приобретается в лизинг. Подача заявления и весь документооборот в нашей компании происходит в электронном виде. Мы не берем комиссию и не навязываем сервисы, более того — наши клиенты получают максимальные налоговые льготы», — рассказала Енькова.

Использовать схему получения легкового или грузового автомобиля, а также спецтехники в лизинг может не только крупный таксопарк, но и в принципе любой индивидуальный предприниматель, даже если компания существует менее полугода и занимается доставкой воздушных шариков.

«Если срок существования юрлица или ИП менее шести месяцев, то мы просто попросим предоставить поручителя для сделки», — добавила руководитель лизинговой компании.

Какой автомобиль можно взять в лизинг?

Любой новый легковой и грузовой автомобиль или спецтехнику от официального дилера возможно приобрести в лизинг. У компании «Альфа-Лизинг», например, в электронном виде есть целый каталог для подбора легкового автомобиля. Можно также попросить менеджера организации помочь с подбором автомобиля по запросам и финансам среди дилеров-партнеров, и это бесплатно.

Можно также попросить менеджера организации помочь с подбором автомобиля по запросам и финансам среди дилеров-партнеров, и это бесплатно.

Еще один важный нюанс: лизинговый автомобиль находится на балансе компании, а платежи не учитываются в кредитной истории. На учет в ГИБДД автомобиль ставит клиент, но за дополнительные деньги это сделают и менеджеры лизинговой компании, такой сервис давно практикуется.

А это вообще дорого?

В отличие от кредита, взять автомобиль в лизинг экономически выгоднее за счет более низкого первоначального взноса, так называемого порога входа в лизинг. Это возможно благодаря тому, что в целом лизинг менее рисковый финансовый продукт, в отличие от кредита.

«Минимальный аванс может составлять всего 5% от общей стоимости автомобиля. Это, конечно, зависит от структуры сделки, транспортного средства, которое приобретается, а также программы финансирования, которая выбрана. А для клиентов Альфа-банка, приобретающих в лизинг легковой автомобиль, мы убрали первоначальный взнос вообще», — уточнила директор ГК «Альфа-Лизинг» Ольга Енькова.

С финансовой точки зрения лизинг автомобиля выгоднее еще и потому, что это инвестиция, а не кредит. Кроме того, сами банки с большим скрипом идут навстречу малому бизнесу, объясняя это нестабильным положением организаций. Потому что у предпринимателей и юридических лиц зачастую доля заемных средств гораздо выше доли личного капитала. Банки же предпочитают более жесткий контроль за финансами заемщика и более ограниченные сроки по выплатам. Да и ставки для индивидуальных предпринимателей при получении займа в банке выше, чем для физических лиц.

Чтобы выбрать хорошую лизинговую компанию, нужно изучить не только предложения на рынке, но и репутацию компании. У многих банков есть дочерние лизинговые компании, в которых тоже предлагаются довольно выгодные варианты. И чем крупнее игрок, тем более стабильно он чувствует себя на рынке, не возлагая на клиентов серьезного финансового бремени. Например, компания «Альфа-Лизинг» является частью консорциума «Альфа-Групп» и тоже предлагает своим клиентам выгодный способ приобретения автомобилей и спецтехники.

8 лучших бизнес-автокредитов в 2021 году

Если ваша компания полагается на один или несколько автомобилей, бизнес-автокредит может быть доступным способом купить автомобиль, фургон или грузовик — или рефинансировать тот, который у вас уже есть, чтобы сэкономить деньги.

Бизнес и коммерческие автокредиты предоставляются со встроенным залогом: самим автомобилем. Это означает, что они могут стоить меньше или их легче получить, чем другие ссуды, и, в зависимости от кредитора, вам, возможно, не придется предоставлять личную гарантию для обеспечения долга.

Вы можете использовать другие ссуды для малого бизнеса для финансирования транспортного средства, поэтому сравните варианты, чтобы найти наиболее подходящий для вас.Вот кредиторы, которые предлагают бизнес-автокредиты, и как решить, подходит ли вам один из них.

Банки, предлагающие бизнес-автокредиты

Банковские ссуды для малого бизнеса обычно имеют самые низкие ставки. Если у вас уже есть бизнес-счет в банке, посмотрите, какую ставку он предложит вам по бизнес-автокредиту.

Если у вас уже есть бизнес-счет в банке, посмотрите, какую ставку он предложит вам по бизнес-автокредиту.

1. Автокредитование Bank of America Business Advantage

Подходит для: владельцев бизнеса, которым нужно время для покупки автомобиля.

Годовая процентная ставка или годовая процентная ставка для автокредитов Bank of America Business Advantage начинается с 2.99%. Суммы кредита варьируются от 10 000 до 100 000 долларов и могут быть использованы для покупки или рефинансирования автомобилей, фургонов или легких грузовиков.

Если вы еще не нашли подходящее транспортное средство, Bank of America заблокирует для вашего бизнеса предложение по автокредитованию на 30 дней. Это дает вам время подумать, прежде чем брать ссуду.

2. Автокредит для бизнеса Ally Bank

Подходит для: гибкой аренды автомобилей без личных гарантий.

Ally Bank предлагает несколько вариантов финансирования бизнес-автомобилей, включая специальные ссуды для тяжелых грузовиков и модификации транспортных средств, такие как добавление буксировочного оборудования.

Если вы ищете традиционный автомобиль, например легковой, вы можете купить или взять его в аренду через Ally. Аренда может быть открытой или бессрочной. Этот выбор определит, сколько вы заплатите в конце срока аренды, что даст вам некоторую гибкость в отношении будущих затрат.

Если вы соответствуете требованиям, Ally предлагает финансирование только от имени компании. Это означает, что вы не можете нести личную ответственность за автокредит в случае невыплаты.

3. Экспресс-кредит на оборудование Wells Fargo

Подходит для: недорогих кредитов.

Wells Fargo временно приостановила свою программу экспресс-ссуды на оборудование, чтобы сосредоточиться на ссудах в рамках Программы защиты зарплаты.

Экспресс-ссуда на оборудование обычно позволяет вам финансировать или рефинансировать легковые автомобили — а также грузовики и прицепы — от 10 000 до 100 000 долларов США с фиксированной ставкой, начинающейся от 4,50%. Если вам нужен автомобиль большой грузоподъемности, Wells Fargo предлагает финансирование для полуприцепов в рамках отдельной программы коммерческого кредитования.

Wells Fargo не взимает плату за документацию по экспресс-ссуде на оборудование, но учитывает годовые процентные ставки при сравнении ставок по бизнес-кредитам.К ним относятся проценты и сборы, так что вы можете сказать, какой бизнес-автокредит в целом является наименее дорогим.

4. Автокредит Capital One Business

Подходит для: компаний старше двух лет.

Деловые автокредиты Capital One предлагают финансирование от 10 000 долларов США. Срок его погашения составляет до пяти лет. Это меньше, чем у других банковских автокредитов; Bank of America и Wells Fargo предлагают 72-месячный срок. Однако NerdWallet рекомендует избегать автокредитования на срок более 60 месяцев.

Вы должны иметь или открыть текущий счет в Capital One, чтобы претендовать на получение его бизнес-автокредитов. Вы также должны быть в бизнесе не менее двух лет. Другим кредиторам может потребоваться меньше времени для автокредитов.

5.

Автокредит для бизнеса Chase

Автокредит для бизнеса ChaseПодходит для: существующих клиентов Chase.

Чейз нечасто рассказывает о своих бизнес-автокредитах. Подержанные и новые коммерческие автомобили имеют право на участие, и вы можете использовать ссуды для финансирования или рефинансирования приемлемых затрат.

Коммерческие автокредиты от альтернативных кредиторов

Альтернативные кредиторы — это варианты небанковского финансирования. Эти кредиторы могут взимать больше, но их ссуды на покупку транспортных средств могут иметь смысл, если вы не можете обратиться в банк или быстро нуждаетесь в деньгах.

1. Balboa Capital

Подходит для: финансирования коммерческих грузовиков в тот же день.

Balboa Capital — альтернативный кредитор, специализирующийся на финансировании оборудования. Он предлагает ссуды на коммерческие грузовики на сумму до 250 000 долларов на фургоны, платформы и другие транспортные средства.

Многие альтернативные кредиторы предоставляют более быстрое финансирование, чем банки, и Бальбоа не исключение. Кредитор заявляет, что может предоставить финансирование в тот же день, что позволит вам в спешке отправиться в путь.

Чтобы получить квалификацию, вам потребуется один год работы и не менее 100 000 долларов годового дохода. Учитываются все кредитные рейтинги, что делает Бальбоа потенциальным вариантом, если ваш кредит не идеален.

2. Crest Capital

Подходит для: грузовых автомобилей или специальных транспортных средств с трудностями в финансировании.

Crest Capital — альтернативный кредитор, предлагающий бизнес-автокредиты на сумму до 1 миллиона долларов. Crest — хороший выбор, если автомобиль, который вы хотите купить или арендовать, не соответствует критериям традиционного финансирования.

Например, кредиторы часто устанавливают строгие критерии в отношении пробега или возраста транспортного средства и могут одобрять покупки только у определенных дилеров. У Crest нет таких ограничений; он учитывает большинство новых или подержанных грузовиков, фургонов или специальных транспортных средств, таких как лимузины, в том числе проданные частными лицами.

У Crest нет таких ограничений; он учитывает большинство новых или подержанных грузовиков, фургонов или специальных транспортных средств, таких как лимузины, в том числе проданные частными лицами.

3. Национальное финансирование

Подходит для: стартапов или заемщиков с плохой кредитной историей.

Национальное финансирование — альтернативный кредитор с финансированием и лизингом коммерческих автомобилей на сумму до 150 000 долларов. Его критерии приемлемости менее строгие, чем у других поставщиков автокредитов для бизнеса, что потенциально позволяет большему количеству владельцев бизнеса соответствовать требованиям.

Например, национальное финансирование может быть подходящим для финансирования стартапов, поскольку для этого требуется всего шесть месяцев в бизнесе. Кредитные требования также более мягкие, чем у других кредиторов — его минимальная оценка FICO составляет 575, что делает национальное финансирование хорошим выбором для плохих кредитов малому бизнесу.

Что такое автокредит для бизнеса?

Деловой автокредит — иногда его называют коммерческим автокредитом — это финансирование, которое вы можете использовать для покупки автомобиля для своей компании. Эти ссуды обычно покрывают автомобили, фургоны и некоторые грузовики. Скорее всего, вам понадобится ссуда на оборудование или ссуду на коммерческий грузовой автомобиль для большегрузного автомобиля.

Деловые автокредиты похожи на личные автокредиты: вы получаете деньги на покупку автомобиля и возвращаете эту сумму плюс проценты в течение определенного срока. Но есть заметные отличия:

Автомобиль предназначен для служебных целей.Личная и профессиональная жизнь владельцев малого бизнеса часто размывается, но бизнес-автокредиты предназначены для использования компанией. Когда вы подаете заявку, кредитор, скорее всего, спросит, как вы будете использовать транспортное средство, и вам может потребоваться предоставить документацию, такую как бизнес-план или финансовую отчетность компании.

Автомобиль может быть зарегистрирован на имя вашей компании. Для квалифицированных заемщиков некоторые кредиторы разрешат оформить бизнес-автокредит только на имя вашей компании. Это может защитить ваш личный кредит или активы, если ваш бизнес не сможет выплатить долг.В других случаях вам потребуется предоставить личную гарантию по ссуде в качестве залога.

Возможны налоговые вычеты. Если вы покупаете или арендуете бизнес-автомобиль, вы можете вычесть его стоимость владения и эксплуатации. Владельцы также могут вычесть амортизацию автомобиля. Есть несколько способов сделать это; Раздел 179 налогового кодекса разрешает весь вычет сразу, хотя эта сумма зависит от таких факторов, как тип транспортного средства.

Как получить бизнес-автокредит

Найдите подходящий автомобиль.Это означает, что не только тип транспортного средства соответствует потребностям вашего бизнеса, но и тот, который одобрит кредитор.

Например, если вы хотите профинансировать подержанный автомобиль, у многих кредиторов будут определенные ограничения по пробегу и они не будут одобрять автомобиль старше пяти лет из-за амортизации.

Например, если вы хотите профинансировать подержанный автомобиль, у многих кредиторов будут определенные ограничения по пробегу и они не будут одобрять автомобиль старше пяти лет из-за амортизации.Сравнить предложения. Если у вашей компании есть отношения с финансовым учреждением, имеет смысл узнать, предлагает ли она бизнес-автокредиты. Но, как и в случае с другими типами бизнес-кредитов, вы можете заплатить меньше, если будете делать покупки.Посмотрите на годовую процентную ставку кредитора и детали, например, сколько вы можете профинансировать. Если это менее 100% от общей стоимости автомобиля — не забывайте о таких расходах, как налоги и регистрация, — вам понадобится больше наличных денег.

Обратитесь к кредитору. У кредиторов будут разные процедуры подачи заявок. Этот процесс может занять много времени и потребовать оформления документов, таких как лицензия на ведение бизнеса, идентификационный номер налогоплательщика и информация обо всех владельцах бизнеса.

Если вы спешите, альтернативные кредиторы могут предложить более упрощенный процесс подачи заявок, а также более дорогие ссуды.

Если вы спешите, альтернативные кредиторы могут предложить более упрощенный процесс подачи заявок, а также более дорогие ссуды.

Стоит ли покупать или арендовать автомобиль для своего бизнеса?

Кредиторы могут предлагать бизнес-автомобили в лизинг и ссуды. Рассмотрите вопрос о ссуде, если вы хотите полностью владеть автомобилем в долгосрочной перспективе. Но аренда автомобиля для бизнеса может иметь смысл, если:

Вам нужно высвободить денежный поток. Если вы беспокоитесь о том, чтобы учесть расходы на автомобиль в свой операционный бюджет, платежи по автолизингу часто ниже, чем платежи по кредиту. Вы также можете распределить налог с продаж на срок погашения, в зависимости от того, где вы живете.Но вы можете заплатить больше за страховку при аренде, а также в целом.

Вы же не хотите останавливаться на машине. Если для вашего бизнеса важно иметь последнюю модель автомобиля, аренда дает вам возможность перейти на новую машину в конце срока.

У вас также есть возможность отказаться от аренды автомобиля — например, обменять его на новый — если автомобиль не соответствует потребностям вашей компании.

У вас также есть возможность отказаться от аренды автомобиля — например, обменять его на новый — если автомобиль не соответствует потребностям вашей компании.Вы знаете, как пользоваться автомобилем. В вашем договоре аренды будет указано, что вы можете делать с транспортным средством, как с точки зрения того, сколько миль вы можете проехать, так и с точки зрения простых модификаций, таких как обертывание снаружи.Если вы планируете существенно переоборудовать автомобиль или запустить его в землю, покупка может быть лучшим вариантом.

Альтернативы бизнес-автокредитов

В дополнение к бизнес-автокредитам, другие альтернативы бизнес-автокредитам включают:

Малые бизнес-кредиты. Вы можете использовать средства из срочной ссуды, ссуды SBA или кредитной линии для финансирования служебного автомобиля. Но связывание другого доступного оборотного капитала таким образом в автомобиле может не иметь смысла в зависимости от других потребностей вашего бизнеса.

Потребительский автокредит. Если вы не можете претендовать на получение автомобильной ссуды для бизнеса или ваш автомобиль будет больше использоваться для личного пользования, рассмотрите возможность получения потребительской автокредиты. Это не принесет таких преимуществ, как создание бизнес-кредита, но личные автокредиты широко доступны, даже если у вас плохая кредитная история.

Кредит для личного бизнеса. Как правило, вы можете использовать средства от ссуды для личного бизнеса на все, что нужно вашей компании, включая автомобили. Но эти ссуды, вероятно, будут дороже, чем любой другой вариант автокредитования для бизнеса, что делает их последним средством финансирования покупки автомобиля.

Что такое коммерческий автокредит? Как его получить?

Если вашему бизнесу требуется автомобиль, но у вас мало денег, вам нужно будет получить коммерческий автокредит. Вот что вам следует знать.

Объяснение коммерческих автокредитов

Коммерческие автокредиты используются предприятиями для покупки транспортных средств, необходимых для выполнения рабочих операций, таких как посещение клиентов, выполнение работ и транспортировка оборудования, среди прочего. Этот тип ссуды предлагают банки, кредитные союзы, финансовые компании и альтернативные кредиторы.Это очень похоже на потребительский автокредит, за исключением того, что требуется гораздо больше документации. Эти ссуды доступны для новых и подержанных автомобилей, а также для рефинансирования существующих ссуд. Вы можете использовать ссуду на коммерческий автомобиль для покупки автомобиля для личного и коммерческого использования, но не забудьте учитывать только связанные с бизнесом расходы, когда заявляете о своем автомобиле в качестве коммерческих расходов.

Этот тип ссуды предлагают банки, кредитные союзы, финансовые компании и альтернативные кредиторы.Это очень похоже на потребительский автокредит, за исключением того, что требуется гораздо больше документации. Эти ссуды доступны для новых и подержанных автомобилей, а также для рефинансирования существующих ссуд. Вы можете использовать ссуду на коммерческий автомобиль для покупки автомобиля для личного и коммерческого использования, но не забудьте учитывать только связанные с бизнесом расходы, когда заявляете о своем автомобиле в качестве коммерческих расходов.

На что обратить внимание в коммерческом автокредите

Рассматривая коммерческих автокредитов, сосредоточьтесь на требованиях к первоначальному взносу (если таковые имеются), процентным ставкам и срокам погашения.Многие кредиторы покрывают до 100% стоимости нового автомобиля, и мы видели, что ставки по бизнес-автокредитам составляют всего 2,49% годовых. Но это может быть не так в случае подержанных автомобилей — во многих случаях кредиторы не будут финансировать автомобили и грузовики возрастом от пяти лет и старше. Это связано с тем, что транспортные средства считаются обесценивающимися активами и могут быть рискованными для финансирования, а также дорогими для покупки, поэтому многие компании предпочитают брать их в аренду. Тем не менее, покупка может быть хорошим вариантом, если вашей компании нужен автомобиль на длительный срок и она хочет списать амортизацию в своих налоговых декларациях.

Это связано с тем, что транспортные средства считаются обесценивающимися активами и могут быть рискованными для финансирования, а также дорогими для покупки, поэтому многие компании предпочитают брать их в аренду. Тем не менее, покупка может быть хорошим вариантом, если вашей компании нужен автомобиль на длительный срок и она хочет списать амортизацию в своих налоговых декларациях.

Кредиты на грузовые автомобили

Кредиты на коммерческие грузовые автомобили используются для финансирования транспортных средств (полуприцепов) или профессиональных грузовиков (самосвалов, цементовозов и других рабочих транспортных средств), обычно используемых в таких отраслях, как строительство, доставка, отходы и сельское хозяйство. Финансирование грузовиков доступно через альтернативных кредиторов и крупных национальных банков — более мелкие банки обычно не предлагают такого рода финансирование. Срок погашения может составлять до 10 лет с процентной ставкой от 5% до 30%.

Подобно бизнесу ссуды на покупку автомобиля, грузовик служит залогом. Несмотря на то, что ссуда обеспечена, кредиторы могут по-прежнему не решаться предлагать финансирование для грузовиков из-за большого количества неудач и дорогостоящих текущих расходов, связанных с заменой масла, топливом, ремонтом и техническим обслуживанием. К другим факторам риска относятся:

Несмотря на то, что ссуда обеспечена, кредиторы могут по-прежнему не решаться предлагать финансирование для грузовиков из-за большого количества неудач и дорогостоящих текущих расходов, связанных с заменой масла, топливом, ремонтом и техническим обслуживанием. К другим факторам риска относятся:

- Быть новым бизнесом

- Плохая кредитоспособность

- Низкие денежные резервы

- Покупка старого грузовика

Новым владельцам-операторам, как правило, трудно получить одобрение на получение ссуды из-за отсутствия кредитной истории и истории доходов.Наличие любого из этих факторов риска может привести к более высокой процентной ставке или первоначальному взносу в размере от 10% до 50%.

Ссуды на коммерческие грузовики и ссуды на оборудование

Некоторые кредиторы финансируют крупные коммерческие автомобили, используя финансирование оборудования. Вы можете найти более низкие ставки, но, возможно, столкнетесь с комиссией и более короткими сроками.

Типовые ставки и условия коммерческого автокредитования

В приведенной ниже таблице мы показываем типичные условия, особенности и ставки, связанные с коммерческими автокредитами.

| Отношение кредита к стоимости | До 100% от стоимости автомобиля | ||

| Использует | Новые и подержанные автомобили, рефинансирование | ||

| Процентная ставка | 2,49% до 30% | 902 | Может взиматься плата за подачу заявления или за открытие; может потребоваться первоначальный взнос |

| Условия кредита | До 120 месяцев |

Как получить коммерческий автокредит

Чтобы получить коммерческий автокредит, вы должны собрать как деловую документацию, так и личные записи.Процесс обеспечения ссуды требует большой подготовки, так как вам нужно будет проиллюстрировать свои потребности в ссуде, заверив кредитора в минимальном риске.

1. Выберите автомобиль и кредитора

Необходимый вам автомобиль будет зависеть от вашего бизнеса — например, компании, занимающейся доставкой тортов, может потребоваться фургон-рефрижератор, а компании по производству продуктовых грузовиков может потребоваться грузовик, вмещающий печи. Также помните о своих денежных резервах: цена или возраст транспортного средства могут повлиять на размер вашего первоначального взноса (если кредитор требует его), и чем дороже или старше транспортное средство, тем больше может быть первоначальный взнос.

2. Собрать кредитные документы

Возможно, вам потребуется доказать, что вы являетесь владельцем бизнеса, с копиями бизнес-лицензий, соглашений о партнерстве и документов компании с ограниченной ответственностью (LLC) или корпорации. В зависимости от кредитора владельцам, владеющим не менее 20% акций компании, может потребоваться подписать и предоставить личную финансовую отчетность, включая личный кредитный рейтинг и кредитную историю, чтобы обеспечить некоторую уверенность в том, что ссуда будет возвращена. Также неплохо иметь под рукой предложение о ссуде с подробным описанием вашего бизнеса, потребностей в ссуде и финансовой отчетности.

Вам также может потребоваться предоставить:

- Идентификационный номер работодателя (EIN)

- Налоговая декларация

- банковские выписки

- Отчет о движении денежных средств

Если вы хотите рефинансировать имеющееся транспортное средство в рамках коммерческого кредита, кредитор оценит информацию о транспортном средстве, вашем бизнесе и вашем прошлом. Если вы являетесь индивидуальным предпринимателем и ведете бизнес под вашим номером социального страхования, вы одновременно и заемщик, и поручитель, а это означает, что вы несете личную ответственность за погашение ссуды.

3. Исследовать кредиторов и подать заявку

Коммерческие автокредиты доступны как через традиционные финансовые учреждения, так и через альтернативных кредиторов. Существуют кредитные продукты, специально предназначенные для финансирования коммерческих автомобилей, но некоторые кредиторы могут предлагать финансирование транспортных средств через ссуды на оборудование. Вы также должны иметь в виду, что кредитор может финансировать только подержанные автомобили, которые соответствуют определенным требованиям к пробегу или возрасту.

Коммерческие автокредиты с плохой кредитной историей

Хотя вы можете получить ссуду, несмотря на плохую кредитоспособность, вы часто будете платить более высокие процентные ставки.Кредиторы могут также потребовать личную гарантию — положение, согласно которому вы несете личную ответственность за выплату кредита. Они делают это, потому что плохая кредитная история обычно означает историю невыплаты ссуд вовремя или несколько неудачных запросов о ссуде — личная гарантия снижает этот риск.

В целом мы рекомендуем заемщикам оценивать свои потребности в ссуде, а также рассматривать другие варианты финансирования коммерческих автомобилей, такие как лизинг. Если у вас достаточно денежных средств, покупка нового или подержанного автомобиля напрямую может помочь вам избежать высоких годовых процентных ставок, которые обычно связаны с низким уровнем кредита или его отсутствием.

Коммерческие автокредиты без личного поручительства

Многие владельцы бизнеса стараются избегать необходимости лично гарантировать ссуду для малого бизнеса. Это потому, что, если бизнес не может производить платежи, кредитор будет преследовать деньги и активы владельца. Тем не менее, есть хорошие шансы, что вы можете претендовать на коммерческий автокредит без личной гарантии, если у вас высокий кредитный рейтинг и вы занимаетесь бизнесом какое-то время.

Покупка по сравнению с лизингом

Хотя покупка автомобиля для малого бизнеса имеет свои преимущества и может иметь смысл для многих предприятий, стоит также подумать о лизинге.В таблице ниже мы сравниваем эти варианты.

| Для покупки автомобиля может потребоваться авансовый платеж | Аренда автомобиля может не потребовать авансового платежа, но вам, возможно, придется внести предоплату за первый месяц или гарантийный депозит |

| Нет ограничений по пробегу, но автомобили с большим пробегом обесцениваются быстрее | Существуют ограничения на пробег, и предприятиям, возможно, придется платить больше за дополнительные мили |

| Владельцы предприятий могут оставить автомобиль себе, продать его сотруднику, обменять его или договориться о покупке с дилер | Владельцы бизнеса могут выбирать между покупкой или сдачей автомобиля |

| Обычно более длительные сроки погашения и более высокие платежи | Обычно более короткие ежемесячные сроки и более низкие ежемесячные платежи |

| Транспортные средства со временем обесцениваются, что снижает их стоимость | Владельцы могут сдать автомобиль и арендовать более новую или другую модель |

| B Предприятия могут претендовать на вычеты по амортизационному налогу | Арендованные автомобили могут подлежать налогообложению на основе пробега или фактических расходов |

Сравнить ссуды для малого бизнеса

Кредитный рейтинг Плохо (0-639) Удовлетворительно (640-679) Хорошо (680-719) Отлично (720-850)

Возраст открытия бизнеса3 месяца6 месяцев9 месяцев1 год2 + годы

{«buttonText»: «См. Предложения», «buttonDisclaimer»: «», «customEventLabel»: «», «formID»: «us-quote-form — small-business-credit-56610d8962b465e», «title»: «Сравните ссуды для малого бизнеса», «style»: «dropshadow»}

Вот как получить автомобиль без первоначального взноса

Вам отчаянно нужно купить машину, но вам не хватает денег или необходимого первоначального взноса.Нет проблем, говорит автодилер: вы можете профинансировать всю покупку под процентные ставки от 12% до 22%. Если вам не нравится идея платить такие непомерные условия, рассмотрите эти способы купить автомобиль без денег.

Ключевые выводы

- Если вам необходимо полностью профинансировать покупку автомобиля, повышение кредитного рейтинга может дать вам возможность получить более выгодные условия кредита.

- Получение со-подписанта также может позволить вам купить автомобиль с первоначальным взносом.

- Не забудьте сделать покупки у дилеров и кредиторов; Чем больше вы знаете о ставках и условиях автокредитования, тем более выгодную сделку вы сможете заключить.

- Лучше даже небольшой первоначальный взнос, чем ничего — так что отложите покупку машины, если возможно, пока не найдете немного наличных.

Повысьте свой кредитный рейтинг

Кредиторы снижают процентные ставки для заемщиков, которые имеют постоянную работу или регулярный ежемесячный доход, проживают в одном месте не менее года и имеют кредитную историю, которая показывает, что они могут выполнить свои платежи.

Кредитный рейтинг 680 и выше дает вам наилучшие шансы убедить кредитора отказаться от вашего первоначального взноса без повышения процентных ставок.Оценки от 580 до 669 считаются субстандартными; кредитор может отказаться от первоначального взноса, но, безусловно, назначит вам более высокую процентную ставку по всей автомобильной ссуде. Оценка 580 и ниже может привести к тому, что кредитор полностью откажется от вас.

Ваш первый шаг — исправить свой кредитный отчет, проверив его точность. Затем примите меры, чтобы повысить свой кредитный рейтинг. Оплачивайте все счета вовремя и постарайтесь погасить долги и остатки по кредитным картам — или, по крайней мере, поддерживать их на низком уровне, около 25–30% от общего кредитного лимита.Поскольку хороший кредитный рейтинг имеет решающее значение для обеспечения идеальной ссуды, вы можете рассмотреть одну из лучших услуг кредитного мониторинга, чтобы гарантировать, что ваша информация останется в безопасности.

Рассмотрим Cosigner

Другой вариант — попросить члена семьи или друга с хорошим кредитным рейтингом подписать с вами договор купли-продажи. Это может избавить вас от первоначального взноса, хотя это только поможет вам несколько снизить процентные ставки, поскольку кредиторы понимают, что автомобиль обычно предназначен для человека с более слабой оценкой и обычно предлагает годовую процентную ставку (APR), которая колеблется около медианы. диапазон.

Найти соучастника непросто. Это лицо разделяет с вами ответственность за ссуду: если вы пропустите платеж или обычно опаздываете, вы понижаете свой кредитный рейтинг и рейтинг соавтора. Это также может быть чревато эмоциями — хотя технически соучастник не владеет автомобилем, он может чувствовать, что имеет на него право. Если у вас есть соучастник, поделитесь титулом; проявляйте усердие в выплатах и ведите систематизированный учет, чтобы предотвратить разногласия.

Магазин около

Автокредиты могут сильно отличаться.Так что делайте свою домашнюю работу и ходите по магазинам. Рассмотрим автосалоны, местные кредитные союзы, банки или альтернативных кредитных организаций. Изучите текущие ставки автокредитования в Интернете и найдите специализированных онлайн-кредиторов, которые предлагают автокредиты по низкой ставке без требований к первоначальному взносу.

Прежде чем расспрашивать, ознакомьтесь с наиболее распространенными ставками по автокредитованию, чтобы дилеры не обманули вас. Они по своей природе состоят в конкурентной борьбе, и если вы покажете, что знаете, каковы текущие ставки и что предлагают другие (подразумевая, что вы перенесете свой бизнес в другое место), удивительно, как человек, с которым вы имеете дело, внезапно «увидит» что мы можем для вас сделать.»

Сэкономьте на первоначальном взносе

Да, мы знаем, что эта статья называется Как получить машину без первоначального взноса . Но было бы упущением, если бы мы не сказали: «Вы действительно добьетесь большего успеха, если сможете найти немного денег». Проблема с невыплатой первоначального взноса в том, что это может поставить вас в перевернутую ситуацию, если вы захотите продать машину в будущем. Машины быстро обесцениваются. Если непогашенный остаток по кредиту будет больше, чем стоимость автомобиля при перепродаже, вы можете оказаться полностью из своего кармана, даже если у вас будет много денег.

И укус может быть не таким уж плохим, как вы думаете. В то время как традиционная сумма была снижена на 20%, в последнее время дилеры стали более гибкими в отношении минимальных сумм наличных денег, которые им требуются. Фактически, покупатели автомобилей в 2019 году сделали в среднем 11,7% авансовых платежей из-за роста стоимости транспортных средств. Конечно, чем больше наличными, тем лучше. Но рекомендуется любая сумма первоначального взноса, поскольку она снижает сумму вашей задолженности в виде основной суммы долга и процентов и позволяет избежать описанного выше «подводного» сценария.

9% –12%

Диапазон требуемых первоначальных взносов для нового или подержанного автомобиля согласно Синей книге Келли.

По возможности подождите несколько месяцев, прежде чем покупать машину, чтобы накопить на первоначальный взнос. Помимо экономии, используйте это время, чтобы повысить свой кредитный рейтинг, чтобы вы могли претендовать на более выгодные условия ссуды.

Итог

Можно купить машину без первоначального взноса, но вы рискуете получить более высокие процентные ставки.Вы всегда можете купить более дешевый подержанный автомобиль или обменять имеющийся у вас автомобиль, если он у вас в хорошем состоянии, поскольку такие меры обычно также снижают вашу ставку. Во всех случаях ищите краткосрочные ссуды на срок от 72 до 84 месяцев и избегайте дополнительных услуг, таких как расширенные гарантии или кредитное страхование жизни, которые могут увеличить ваши общие выплаты.

Чтобы лучше понять, как может выглядеть покупка автомобиля без первоначального взноса, стоит поэкспериментировать с калькулятором автокредитования, чтобы убедиться, что другие факторы по-прежнему благоприятны.

Как работает финансирование автомобиля?

Мечтаете купить новую машину? По данным отраслевых аналитиков Kelley Blue Book, по состоянию на январь 2020 года средняя стоимость нового автомобиля составляла 37 851 доллар США, поэтому, если вы похожи на большинство из нас, вам потребуется финансирование, чтобы воплотить свою мечту в реальность. Автофинансирование работает путем предоставления кредита от финансового учреждения или другого кредитора для покрытия общей стоимости вашей покупки.

Что такое финансирование автомобилей?

Когда вы финансируете автомобиль, финансовое учреждение ссужает вам деньги, необходимые для оплаты автомобиля, в виде кредита в рассрочку.Обычно вам необходимо внести первоначальный взнос, эквивалентный проценту от суммы кредита, а затем погасить оставшуюся часть покупной цены автомобиля в течение установленного периода времени (срок кредита) путем регулярных ежемесячных платежей.

Как и в случае любой ссуды, автокредиторы зарабатывают деньги, взимая с вас проценты по ссуде и дополнительные комиссии за обработку и выдачу ссуды. Сам автомобиль выступает в качестве залога по кредиту, что означает, что кредитор имеет право забрать (вернуть) ваш автомобиль, если вы не можете поспеть за своими платежами.

Кто предлагает финансирование автомобиля?

Вы можете получить автофинансирование через различные финансовые учреждения. Банки и кредитные союзы — обычное место для получения автокредитов. Если у вас есть общее представление о том, сколько будет стоить желаемый автомобиль, вы можете связаться с вашим банком или кредитным союзом и получить предварительное разрешение на ссуду. Они дадут вам письмо, подтверждающее сумму, которую вы можете взять в долг, и процентную ставку. Просто имейте в виду, что процентные ставки могут немного измениться, когда вы фактически покупаете автомобиль, и банк или кредитный союз проводит полную проверку кредитоспособности, чтобы завершить одобрение вашего кредита.

Вы также можете найти онлайн-автокредиторов и онлайн-рынки, которые могут подобрать вам лучшую ссуду на покупку автомобиля для ваших нужд. Эти сайты обычно позволяют сравнивать предложения от нескольких кредиторов, чтобы найти тот, который подходит вам.

Еще одним источником финансирования является сам автосалон. Дилерские центры могут организовать для вас финансирование через внешних кредиторов; вы подадите заявку на ссуду в представительстве и получите одобрение на месте. Это может стоить немного дороже, чем получение ссуды самостоятельно, поскольку дилерские центры обычно вкладывают некоторую прибыль в стоимость.

Некоторые дилерские центры предлагают собственное внутреннее финансирование. Финансирование, известное как «покупай здесь, плати здесь», следует избегать, если это вообще возможно. Эти ссуды предназначены для людей с плохой кредитной историей, поэтому процентные ставки и требования к первоначальному взносу, как правило, очень высоки.

Если вы подождете, пока влюбитесь в конкретный автомобиль, чтобы подать заявку на финансирование в дилерский центр, вы с большей вероятностью примете менее чем идеальные условия кредита. Вот почему получение предварительного разрешения на получение автокредита перед посещением автосалона может быть хорошей идеей.Вооружившись заранее утвержденными условиями кредита, вы можете договориться о более выгодных условиях и получить автокредит, соответствующий вашим потребностям.

Какой кредитный рейтинг мне нужен для финансирования автомобиля?

Кредитный рейтинг, необходимый для получения кредита на покупку автомобиля, зависит от кредитора и типа финансирования. Автокредиторы могут даже отличаться по модели кредитного рейтинга, которую они хотят использовать для оценки вашей кредитоспособности. В результате не существует единого установленного минимального кредитного рейтинга, который требуется всем кредиторам. Тем не менее, люди с более высоким кредитным рейтингом и более длинной кредитной историей, как правило, могут претендовать на лучшие условия кредита и более низкие процентные ставки.

Если ваша оценка FICO ® ☉ является хорошей или лучше, вы сможете претендовать на льготные автокредиты. Оценка в «справедливом» диапазоне обычно не помешает вам получить одобрение; однако это может означать, что вы будете платить более высокие процентные ставки или должны будете внести больший первоначальный взнос. Если у вас плохой кредитный рейтинг или вы просто хотите претендовать на лучшие условия, потратьте некоторое время на работу над своим кредитным рейтингом, прежде чем подавать заявку на автокредит.

О чем следует помнить при подаче заявки на автокредит

Цена автомобиля — не единственная сумма затрат, которую следует учитывать при подаче заявки на автомобильное финансирование.Вот несколько ключевых терминов, о которых вам нужно знать.

- Первоначальный взнос : Сумма наличных денег, которую вам необходимо внести для получения ссуды. Если у вас хорошая кредитоспособность, вы можете претендовать на предложения с нулевым предоплатой. Принимая решение о сумме первоначального взноса, помните, что чем больше вы вносите, тем меньше денег вам нужно занять, а меньший размер кредита означает, что вы со временем будете платить меньше процентов.

- Годовая процентная ставка (APR): Годовая процентная ставка вашего кредита будет включать процентную ставку по ссуде, а также любые комиссии или другие сборы, чтобы отразить общую стоимость заимствования денег.Если вы взвешиваете два предложения ссуды, сравнение годовой процентной ставки — хороший способ оценить, какая ссуда будет стоить вам дороже в долгосрочной перспективе.

- Налоги : Государственный налог с продаж транспортных средств должен быть оплачен во время покупки. В зависимости от того, где вы покупаете машину и сколько она стоит, это может добавить несколько тысяч долларов к вашей стоимости.

- Сборы : Помимо сборов за регистрацию вашего нового автомобиля в автомобильном департаменте вашего штата, вам, возможно, придется заплатить другие сборы, взимаемые представительством, например сборы по месту назначения или документации.

- Условия : Срок — это срок, в течение которого вы должны выплатить ссуду. Сроки автокредитования обычно составляют от 36 до 72 месяцев; вы даже можете найти автокредиты на 84 месяца. Выбор более длительного срока займа снизит ваши ежемесячные платежи, но за счет выплаты более высоких процентов с течением времени. Более короткий срок кредита означает более высокие ежемесячные платежи, но более низкие процентные платежи в целом; кроме того, кредиторы часто предлагают более низкие процентные ставки по краткосрочным займам.

- Ежемесячные платежи : Чтобы погасить автокредит, вы будете делать установленные ежемесячные платежи, которые включают как основную сумму, так и проценты.Эксперты советуют удерживать ежемесячный платеж за автомобиль на уровне 10% или меньше от суммы, которую вы забираете домой. Важно, чтобы ежемесячный платеж был управляемым, потому что, если у вас возникнут проблемы с выплатой кредита на покупку автомобиля, это может повредить вашему кредитному рейтингу, а если вы пропустите слишком много платежей, ваш автомобиль может быть возвращен в собственность. В идеале ищите самый короткий срок кредита с доступными платежами.

Альтернативные типы автокредитования

Традиционные автокредиты — не единственный способ обеспечить и оплатить автомобиль. Вот еще несколько вариантов, которые могут вам подойти.

- Аренда автомобиля : Лизинг дает возможность управлять новым автомобилем, не покупая его. По сути, аренда — это долгосрочная аренда, поэтому вы вернете автомобиль в автосалон или в лизинговую компанию после нескольких лет эксплуатации. Ежемесячные арендные платежи, как правило, ниже, чем платежи по кредиту за тот же автомобиль. Аренда автомобиля обычно требует первоначального взноса и сборов, и вам, возможно, придется смириться с некоторыми ограничениями — например, может быть ограничение на количество миль, которое вы можете проезжать каждый год.Однако, если ваша цель — управлять новейшим автомобилем без больших вложений, лизинг может быть вариантом. Просто имейте в виду, что вам понадобится кредит от хорошего до отличного, чтобы иметь право на большинство договоров аренды.

- Оплата наличными : Оплата автомобиля наличными для большинства людей неосуществима, особенно если вы любите новую модель. Но для тех, кто может справиться с этим, оплата наличными избавляет от необходимости брать автокредит. Скорее всего, вам все равно придется сэкономить несколько тысяч долларов на первоначальный взнос.Если машина вам не нужна немедленно, найдите время, чтобы накопить еще немного. Если вам не нужны все навороты и просто нужен базовый транспорт, вы можете найти надежные подержанные автомобили за 5000 долларов или меньше.

- Одноранговое кредитование : Одноранговые займы (P2P) предоставляются не банками или автосалонами, а от одного человека к другому. Это личные ссуды, которые можно использовать для любых целей, в том числе для покупки автомобиля. Вы можете найти займы P2P на онлайн-платформах, таких как Prosper, Lending Club и Peerform, которые помогут вам найти людей, желающих выдавать займы.Процентные ставки по займам P2P могут широко варьироваться, и, как правило, вам понадобится хороший кредит, чтобы получить одобрение; однако легко подать заявку онлайн и сравнить различные процентные ставки и условия, чтобы найти лучший одноранговый кредит.

Лучший способ профинансировать автомобиль

Как видите, существует множество способов профинансировать приобретение нового автомобиля. Чтобы получить наилучшую возможную ссуду на покупку автомобиля, начните с проверки своего кредитного отчета и кредитного рейтинга. Хороший кредитный рейтинг дает вам больше возможностей выбора и может помочь вам получить более выгодные условия ссуды.Изучение автокредитов от вашего банка, кредитного союза и онлайн-кредиторов перед посещением автосалона даст вам четкое представление о ваших вариантах, что даст вам сильные позиции для переговоров о выгодном финансировании для ваших новых колес.

Автокредиты | Кредитный союз Freedom First

Специальные летние предложения по автокредитам

Независимо от того, покупаете ли вы новый / подержанный автомобиль и нуждаетесь в автокредите или рефинансируете существующий заем, в течение ограниченного времени, когда вы приносите автокредит в Freedom First, вы можете отложить свой первый платеж по кредиту на 90 дней.Кроме того, ставки начинаются с 1,49% годовых! *

Это практически 3 месяца, чтобы не беспокоиться об оплате!

* APR = Годовая процентная ставка. Цены действительны с 1 мая 2021 года и могут варьироваться в зависимости от кредитной истории, выбранных условий и применимых скидок. Все ставки фиксированы, если не указано иное. Приблизительный ежемесячный платеж в размере 327 долларов США приведет к получению суммы кредита в размере 20 000 долларов США под 5,49% годовых на 72 месяца. Расценки могут быть изменены без уведомления.Нет штрафов за предоплату. Действуют определенные ограничения. Ссуды подлежат одобрению кредита. Условия погашения могут варьироваться в зависимости от ставки. Платежи не могут быть отсрочены более чем на 90 дней со дня закрытия кредита. Предложение действительно для автокредитов, которые в настоящее время не финансируются Freedom First Credit Union. Предложение может быть прекращено или изменено в любое время без предварительного уведомления.

Автокредиты

Покупка автомобиля — это увлекательно. Получение выгодной ставки по кредиту с Freedom First может улучшить ваше мнение о покупке.Мы предлагаем ссуды на покупку новых и подержанных автомобилей, грузовиков, жилых автофургонов, мотоциклов, лодок и прицепов.

- Новые или подержанные автомобили

- Легковые автомобили, мотоциклы, внедорожники, плавсредства и прицепы

- Гибкие условия без скрытых комиссий, выгодные тарифы

- Быстрый и простой процесс

- Отсутствие пени за досрочное погашение

Ссуды на жильё и катер

Давай, повеселимся.

Мечтаете ли вы проводить каждые выходные на озере или путешествовать по стране на автофургоне, мы можем помочь осуществить это.

Будьте умным покупателем.

Представьте, что вы знаете свою покупательную способность задолго до того, как вы придете в дилерский центр. Предварительная квалификация дает вам право купить жилой автофургон или лодку на ваших условиях.

Уменьшите размер платежа.

Рефинансирование существующей ссуды может снизить вашу ставку и ежемесячный платеж, а значит, больше денег в вашем кармане!

Особенности и преимущества

- Низкие тарифы с гибкими условиями

- Без скрытых комиссий по кредиту

- Никогда не штраф за досрочное погашение

- Быстрый процесс принятия решения о ссуде

Скидки

Экономьте с дополнительными скидками * для:

* Действуют определенные ограничения.

Почему банк со свободой прежде всего?

Как профинансировать автомобиль Виды автокредитов

ИСПОЛЬЗОВАНИЕ АВТОКРЕДИТА ДЛЯ ПОКУПКИ ВАШЕГО АВТОМОБИЛЯ

При покупке нового автомобиля есть три варианта оплаты:

№1. Используйте автокредит для покупки

Кредитор может позволить вам занять деньги для покупки автомобиля.

Плюсы: Можно платить ежемесячно / не все сразу. Построит справедливость.

Минусы: Нужно успевать с платежами.Также необходимо платить проценты.

№2. Купить наличными

Полная стоимость покупки оплачивается авансом.

Плюсы: Полный капитал. Без ежемесячных платежей. Никаких расходов на проценты.

Минусы: Требуется большая сумма денег вперед.

№ 3. Сдам в аренду новую машину

Используйте автомобиль в течение определенного периода времени и платите только за амортизацию.

Плюсы: Обычно выплаты ниже, чем при покупке. Может часто «обмениваться».

Минусы: Пробег и другие ограничения. Не платить за собственный автомобиль.

Автокредит позволяет покупателям автомобилей занимать деньги у кредитора и разбивает покупную цену автомобиля на управляемые ежемесячные платежи вместо того, чтобы платить полную цену во время покупки.

Автокредиты могут быть обеспечены через кредитное учреждение до того, как вы начнете покупать автомобиль, или могут быть организованы через дилерский центр, когда вы найдете автомобиль, который вам нравится. Автокредиты — отличный вариант при финансировании автомобиля.В декабре 2019 года средняя стоимость нового автомобиля в США составляла 38 948 долларов. Поскольку у большинства людей нет такой суммы наличных для авансового платежа, автокредитование облегчает процесс покупки автомобиля, позволяя заемщикам в течение 3-6 лет выплатить покупную цену. В дополнение к основной сумме (сколько денег заимствовано) люди, которые решили финансировать за счет кредита, также будут платить проценты по основной сумме. Как только остаток будет выплачен в конце срока, покупатель будет полностью владеть автомобилем.

КАК РАБОТАЕТ АВТОКРЕДИТ?

Автокредит попадает в категорию ссуды, которая называется «ссудой под простой процент» . Это означает, что заемщик несет ответственность за выплату основной суммы (заемной суммы), а также любых накопленных процентов по основной сумме.

Сумма процентов по автокредиту выражается в процентах от основной суммы займа.

Большинство людей знакомы с принципами работы процентных ставок после оплаты счетов по кредитным картам.Однако автокредит сильно отличается от ссуды по кредитной карте. Кредитные карты используют «начисленные проценты». В случае ссуды со сложными процентами кредитор взимает проценты не только с премии, но и с невыплаченных накопленных процентов за предыдущие периоды.

Автокредиты имеют гораздо более низкие процентные ставки, чем кредитные карты, потому что автокредитов считаются «обеспеченными», а означает, что финансируемое транспортное средство может быть использовано в качестве залога (т. Е. Если вы не погасите свой автокредит, ваш автомобиль могут быть арестованы для возмещения части причитающихся денег).

КАК Я МОГУ ПОЛУЧИТЬ СВОЮ ПРОЦЕНТНУЮ СТАВКУ ПО АВТОКРЕДИТУ?

Процентная ставка по автокредиту определяется многими факторами, но четыре наиболее важных фактора:

1КРЕДИТ

ОЦЕНКА

Лучшие кредитные рейтинги приводят к лучшим ставкам от кредиторов по автокредитованию.

2КРЕДИТ

СРОК

Более короткие сроки ссуды обычно имеют более низкие ставки, чем более длительные ссуды.

3НОВЫЙ VS

Б / У

Ссуды на покупку новых автомобилей имеют более низкие ставки, чем ссуды на покупку подержанных автомобилей.

4СПИСОК

ОПЛАТА

Более крупные авансовые платежи иногда могут привести к снижению процентных ставок по автокредиту.

НЕТ КРЕДИТНОЙ ИСТОРИИ? ПЛОХОЙ КРЕДИТ? КАК ПОЛУЧИТЬ УТВЕРЖДЕНИЕ НА КРЕДИТ:

Отлично

850-800

Отлично

799-750

Очень хорошо

749–700

Хорошо

699–650

Ярмарка

649–600

Плохо

599–300

Если у вас недостаточно кредитной истории (возможно, молодой студент, студент колледжа) или если ваш кредитный рейтинг не идеален, вы можете получить автокредит двумя другими способами.

- Путем внесения значительного первоначального взноса (чтобы продемонстрировать кредиторам ваше обязательство выплатить покупку)

- Путем добавления соавтора к вашей ссуде. Обычно это член семьи или близкий друг, открывший кредит

Узнайте больше о своем кредитном рейтинге FICO и покупке автомобиля

здесь :МОЖНО ЛИ ФИНАНСИРОВАТЬ ПОДЕРЖАННЫЕ АВТОМОБИЛИ ЧЕРЕЗ КРЕДИТ?

Можно получить разрешение на получение автокредита на некоторые подержанные автомобили, однако процентные ставки на подержанные автомобили всегда выше, чем на новые.

Новые автомобили имеют заводскую гарантию в течение первых нескольких лет срока кредита и, как правило, с меньшей вероятностью выйдут из строя или потребуют капитального ремонта. Повышенные шансы на ремонт из собственного кармана означают повышенные шансы, что у покупателя может не хватить денежных средств для своевременных платежей по кредиту. Кредиторы знают это и отдают предпочтение автомобилям с меньшим риском дорогостоящего ремонта.

Подержанные автомобили, произведенные в течение последних 6-7 модельных лет и с пробегом не более 80 000 миль, обычно можно профинансировать с помощью автокредита. Более ранние ссуды часто можно найти для старых автомобилей.

ТРЕБУЕТСЯ СНИЖЕННАЯ ОПЛАТА ДЛЯ ИСПОЛЬЗОВАНИЯ АВТОКРЕДИТА?

Автосалоны обычно рекомендуют 5-10% первоначального взноса за новый автомобиль, в то время как финансовые консультанты могут предложить до 20% в качестве первоначального взноса за новые автомобили. Требования кредитора часто диктуют требуемый первоначальный взнос, в противном случае его можно оставить на усмотрение ваших личных инвестиционных предпочтений.

Авансовые платежи могут быть в форме автомобиля для обмена , наличными, чеком или дебетовой / кредитной картой.При использовании кредитной карты могут применяться некоторые максимальные платежные лимиты.

Первоначальный взнос уменьшает общую сумму денег, которая вам понадобится для заимствования, что, как следствие, приведет к более низким процентным ставкам и, возможно, более короткому сроку аренды. Это также упрощает получение одобрения для получения ссуды и компенсирует амортизацию.

Поскольку откладывание денег может доказать вашу приверженность и способность платить кредиторам, это может привести к более быстрому утверждению кредита и снижению процентных ставок. Если ваш кредитный рейтинг меньше 600, может потребоваться первоначальный взнос, чтобы иметь право на получение ссуды.

Можно профинансировать автомобиль с помощью автокредита без каких-либо денежных выплат, однако отсутствие первоначального взноса может увеличить ваши шансы на отрицательный капитал.

НАСКОЛЬКО ДОЛЖЕН БЫТЬ ДОЛЖЕН БЫТЬ КРЕДИТ НА АВТОМОБИЛЬ?

Исторически стандартными для автокредитов были сроки 3-5 лет. Однако все более популярными становятся более длительные ссуды. Теперь срок кредита может достигать 7 лет!

Срок кредита измеряется в месяцах, и заемщик может выбрать период от 24 до 84 месяцев.Краткосрочные и долгосрочные кредиты имеют свои плюсы и минусы.

Практически всегда лучше выбрать самый короткий срок кредита, который вы можете себе позволить.

Краткосрочные займы: Ежемесячные платежи на более крупную сумму. Меньшие процентные ставки. Увеличивайте капитал быстрее

Долгосрочные ссуды: Требуется больше времени для увеличения капитала вашего автомобиля. Платежи должны идти в ногу со временем, но платежи меньше. Процентные ставки выше, чем у краткосрочных кредитов.

ЧЕМ РАЗНИЦА МЕЖДУ ПРОЦЕНТНОЙ СТАВКОЙ ПО КРЕДИТУ И ГОДОМ?

Многие покупатели автомобилей считают, что годовая процентная ставка и процентная ставка являются синонимами одного и того же числа. Несмотря на то, что обе эти годовые ставки выражены в процентах, они имеют небольшие, но существенные различия, и обычно годовая процентная ставка является большим из двух чисел.

Процентная ставка — стоимость заемных денег, выраженная как процент от суммы заемного (основного долга)

APR составляет фактических затрат по займу, с любыми другими комиссиями, включенными в процентную ставку, и выраженными в процентах.

Все кредиторы, предоставляющие автокредиты, должны сообщать вам как годовую процентную ставку, так и процентную ставку в кредитных документах, поэтому обязательно сравните их при покупке автокредитов.

ПОСМОТРЕТЬ ЭТУ КНОПКУ ВО ВРЕМЯ ПОКУПКИ В ИНТЕРНЕТ.

ВЫБЕРИТЕ ЛЮБОЙ АВТОМОБИЛЬ НА НАШЕМ ВЕБ-САЙТЕ И МОМЕНТАЛЬНО ПРОСМОТРИТЕ СМЕТУ СВОИХ ЕЖЕМЕСЯЧНЫХ ПЛАТЕЖ.

ПОСМОТРЕТЬ ИНВЕНТАРЬКАК Я МОГУ ОЦЕНИТЬ ЕЖЕМЕСЯЧНЫЙ ПЛАТЕЖ?

Если вы знаете цену желаемого автомобиля, срок кредита, процентную ставку и любую сумму первоначального взноса, посмотрите видео ниже, чтобы вручную рассчитать платеж.ИЛИ просто воспользуйтесь нашим инструментом настройки платежа при покупке нового автомобиля на нашем веб-сайте.

Калькулятор платежей по автокредиту — FAIRWINDS Credit Union

Прежде чем покупать автомобиль, определите свой бюджет для ежемесячных платежей за автомобиль. На определение окончательной суммы кредита на покупку нового или подержанного автомобиля влияет множество факторов. Эти факторы включают в себя скидку любого производителя, стоимость продажи вашего старого автомобиля за вычетом непогашенного остатка, ваш первоначальный взнос и т. Д.

Воспользуйтесь нашим калькулятором автокредитования «Финансовая свобода», чтобы узнать, сколько вы можете сэкономить под проценты в более короткий срок.

Эта информация может помочь вам проанализировать ваши финансовые потребности. Он основан на информации и предположениях, предоставленных вами относительно ваших целей, ожиданий и финансового положения. Эта услуга не подразумевает, что компания или ее аффилированные лица и поставщик услуг электронной почты, DocuMatix, LLC, принимает на себя какие-либо фидуциарные обязанности. Кроме того, на такую услугу не следует полагаться как на единственный источник информации.Эта информация получена из источников, которые мы считаем надежными, но мы не можем гарантировать ее точность. Гипотетические иллюстрации могут содержать историческую или текущую информацию о производительности. Прошлые результаты не гарантируют и не указывают на будущие результаты. Использование услуг предоставляется без каких-либо гарантий, явных, подразумеваемых или установленных законом, включая ПРИГОДНОСТЬ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ, ТОВАРНОСТЬ И ТОЧНОСТЬ. Пользователь использует службу исключительно на свой страх и риск, и пользователь должен обращаться за профессиональной финансовой и юридической консультацией, не полагаясь на службу.Провайдер и поставщик услуг электронной почты не несут ответственности за упущенную выгоду, потерянный бизнес, прямые или косвенные, штрафные или косвенные убытки или убытки любого рода, возникшие в результате использования службы. Настоящее соглашение регулируется и обеспечивается законодательством штата Юта, при этом суды, расположенные в округе Солт-Лейк-Сити, штат Юта, являются единственной и исключительной юрисдикцией. Пользователь соглашается освободить и обезопасить компанию, поставщика услуг электронной почты и аффилированных лиц от любых обязательств и затрат (включая гонорары адвокатов) за любое ненадлежащее использование или нарушение этих условий.

20/4/10 Правило

Согласно этому правилу, при покупке автомобиля вы должны заложить не менее 20%, вы должны профинансировать автомобиль не более чем на 4 года, и вы должны оставить свой ежемесячный платеж за автомобиль (включая основную сумму, проценты, страховку и прочие расходы) не более 10% от вашего брутто (т. е. до вычета налогов) ежемесячного дохода.

Этот калькулятор предназначен только для иллюстративных целей и не является гарантией кредита.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

платежот 26 531 ₽

платежот 26 531 ₽ платежот 26 177 ₽

платежот 26 177 ₽ платежот 28 161 ₽

платежот 28 161 ₽ на последнем месте

на последнем месте Окончательное решение по сумме кредита принимается по результатам рассмотрения кредитной заявки

Окончательное решение по сумме кредита принимается по результатам рассмотрения кредитной заявки При оформлении заявки на ипотеку Супруг/Супруга выступает Созаемщиком в обязательном порядке (за исключением наличия действующего брачного договора между супругами).

При оформлении заявки на ипотеку Супруг/Супруга выступает Созаемщиком в обязательном порядке (за исключением наличия действующего брачного договора между супругами). ru/face/credit/

ru/face/credit/

Например фотографии страниц паспорта следует поместить в архив или pdf(docx) файл.

Например фотографии страниц паспорта следует поместить в архив или pdf(docx) файл. Идет загрузка…..

Идет загрузка….. Идет загрузка…..

Идет загрузка…..

Например, если вы хотите профинансировать подержанный автомобиль, у многих кредиторов будут определенные ограничения по пробегу и они не будут одобрять автомобиль старше пяти лет из-за амортизации.

Например, если вы хотите профинансировать подержанный автомобиль, у многих кредиторов будут определенные ограничения по пробегу и они не будут одобрять автомобиль старше пяти лет из-за амортизации. Если вы спешите, альтернативные кредиторы могут предложить более упрощенный процесс подачи заявок, а также более дорогие ссуды.

Если вы спешите, альтернативные кредиторы могут предложить более упрощенный процесс подачи заявок, а также более дорогие ссуды. У вас также есть возможность отказаться от аренды автомобиля — например, обменять его на новый — если автомобиль не соответствует потребностям вашей компании.

У вас также есть возможность отказаться от аренды автомобиля — например, обменять его на новый — если автомобиль не соответствует потребностям вашей компании.