Что такое банковский аккредитив и зачем он нужен простыми словами

Зачастую сложные финансовые термины с пугающими названиями оказываются простыми вещами, необходимыми не только для организаций, но и для физических лиц.

В данной статье мы простыми словами расскажем о том, что такое аккредитив и зачем он нужен.

Изображение с сайта www.buro-potapenko.ru

Простым языком о том, что такое аккредитив

Надежный способ обезопасить организацию от рисков, связанных с предоплатой по финансовым сделкам или подстраховаться при сотрудничестве с новыми поставщиками это аккредитив.

Аккредитив – открытый в банке специальный счет, который дает возможность зарезервировать находящуюся на нем сумму, при торговых отношениях. В случае полного соблюдения участниками условий договора банк обязуется выплатить определенною сумму средств получателю.

Банк выступает неким гарантом и берет на себя ответственность за осуществление выплаты средств. Это дает выгодные условия и поставщику и получателю. Первый точно знает, что получит оплату товаров, а второй уверен в том, что своевременно сможет произвести оплату.

Что такое банковский аккредитив?

Это безопасный вид расчета, позволяющий дать гарантии обеим сторонам сделки, за счет чего процесс купли-продажи происходит быстрее.

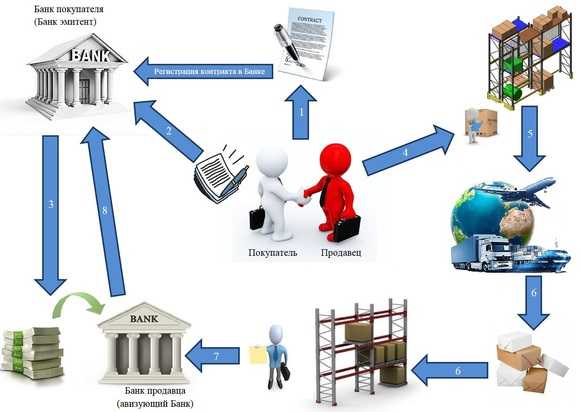

Схема работы аккредитива

- Участники заключают договор, где точно прописаны условия расчета.

- Покупатель обращается в банк-эмитент для открытия счета, вносит на него определенную в договоре сумму денег (бронирует средства).

- Поставщик предоставляет банку исполнителю необходимый пакет ценных бумаг.

- После того, как будет открыт аккредитивный счет, эмитент сообщит об этом авизующему банку (банку продавца).

- Авизующий банк уведомляет поставщика об удачном открытии счета.

- Продавец доставляет товары покупателю и предоставляет пакет ценных бумаг, подтверждающих эту операцию, банку исполнителю.

- Происходит проверка предоставленных ценных бумаг авизующим банком.

- В зависимости от особенностей контракта, перечисление суммы денежных средств на счет поставщика осуществляет активизирующий банк или эмитент.

Для того, чтобы было проще разобраться в схеме, рассмотрим ее наглядно на картинке.

Изображение с сайта blog-finansist.ru

Договор аккредитива

Документ, регулирующий отношения участников содержит в себе всю информацию обязательную для проведения сделки. В договоре фиксируются:

- Реквизиты продавца и покупателя.

- Вид используемой формы.

- Бронируемая сумма денежных средств.

- Сроки выполнения действий.

- Сумма комиссии.

- Порядок выплат.

- Инструкции для случаев непогашения задолженности.

- Права и обязанности участников.

Участниками таких финансовых сделок могут стать как юридическое так и физическое лицо.

Аккредитивная оплата

Денежный перевод будет осуществлен только после выполнения всех условий, прописанных в контракте. Перечисление денег на счет поставщика происходит после доставки товаров покупателю и предоставления в банк ценных бумаг, подтверждающих данную процедуру. В случае, если условия контракта были нарушены или выполнены не полностью, покупатель вправе вернуть товар продавцу и отказаться выплачивать деньги.

Изображение с сайта argo-bad.ru

Это важно

Счет открывает покупатель на собственные средства или на условиях кредитования.

Открытие аккредитивного счета

Для того, чтобы открыть такой счет в банке необходимо написать заявление, в котором указана следующая информация:

- Номер контракта.

- Реквизиты поставщика.

- Вид, размер и сроки работы счета.

- Способ его выплаты.

- Данные о предоставляемых товарах.

- Реквизиты авизующего банка.

- Список документов, после предоставления которых денежные средства поступят на счет поставщика.

Виды аккредитива

Изображение с сайта vse-temu.org

В зависимости от полномочий банка и сторон выделяют несколько видов счетов:

Отзывной – банк вправе на основании письменного заявления от плательщика аннулировать счет в одностороннем порядке. Не пользуется большой популярностью из-за отсутствия гарантий у продавца.

Безотзывный – возможность отзыва денег отсутствует, после предоставления документов, подтверждающих доставку товара, поставщик получит за него денежные средства. В настоящее время это наиболее распространенный вид.

Подтвержденный – банк переводит средства на счет продавца даже без наличия денег на счете покупателя. Такой вид предоставляет поставщику дополнительную гарантию на получение средств, но очень рискован для банков, поэтому облагается дополнительной комиссией.

Покрытый – авизующий банк перечисляет денежные средства на счет эмитента, в определенный период времени. Данный вид не очень востребован в большинстве стран мира.

Непокрытый – авизующий банк позволяет эмитенту списывать указанную в договоре сумму денежных средств с корреспондентского счета.

Резервный – банк, открывший счет предоставляет письменное обязательство продавцу о произведении платежей вместо покупателя, если второй не выполнит условия договора. Такой вид гарантирует исполнение обязательств покупателем перед поставщиком.

Револьверный – чаще открывают на часть от полного размера платежа, после выплат покупателя возобновляется до оговоренной ранее суммы. Применяется в областях, где поставляют товары по фиксированному графику.

Циркулярный – дает возможность получить деньги по аккредитиву во всех корреспондентах авизующего банка.

С красной оговоркой – по указанию эмитента авизующий банк производит зачисление части денежных средств продавцу до предоставления ценных бумаг, подтверждающих доставку.

Преимущества и недостатки аккредитива

Изображение с сайта сталинка.com.ua

К положительным сторонам можно отнести:

- Юридическое контролирование договора.

- Снижение риска поставщика не получить денежных средств.

- Гарантия своевременных поставок для покупателя.

- Возможность получения сверхприбыли со средств покупателя.

- Возможность экономии на процентных платежах в отличие от обычного кредитования.

Отрицательные стороны:

- Без предоставления документов, определенных при составлении договора денежные средства не поступят на счет получателя.

- Длительность сделки из-за большого объема документов.

- Законодательство может ограничить сделки по аккредитивам.

- Достаточно высокие комиссии за услуги.

Процесс авизования

Один из этапов работы аккредитива – это авизование аккредитивов.

Представляет собой проверку информации, содержащейся в документах и сообщение получателю средств об открытии счета.

Этот процесс наиболее важный и длительный. Правила авизования регулируются соответствующим законодательством. Банки относятся к этому процессу ответственно, чтобы избежать нарушений постановления.

Не стоит верить мошенникам, которые тратят на проверку документов небольшое количество времени.

Аккредитивы для физических лиц

Изображение с сайта vashbiznesplan.ru

Такие счета используются не только при торговых сделках, но и при сотрудничестве физических лиц. Сущность операции не меняется – аккредитив выступает гарантом получения денежных средств. Его используют для того, чтобы обезопасить себя от возможного мошенничества при дорогостоящих покупках, например, недвижимости.

Как аналог такой операции банки могут предложить физическим лицам пользование банковской ячейкой.

Сущность ее работы:

- Покупатель вносит сумму денежных средств в ячейку в присутствии поставщика.

- Происходит проверка суммы.

- Доставка товаров.

- Предоставление пакета ценных бумаг, подтверждающих доставку.

- Продавец получает денежные средства из ячейки.

Такая форма сделок является довольно длительной, поэтому предприниматели предпочитают форму аккредитива.

Итак, мы постарались простым языком рассказать о том, что такое аккредитив. На нашем сайте представлено множество статей по другим финансовым терминам, из них вы можете получить больше информации об эффективном ведении бизнеса.

vklady-investicii.ru

Что такое Аккредитив и зачем он нужен

Аккредитив является одним из банковских продуктов. Он служит гарантом законности и защиты любой сделки. Аккредитивы применяются в операциях с недвижимостью, куплей-продажей товаров или оказанием некоторых видов услуг. Благодаря ему, можно с уверенностью совершить покупку автомобиля (например, б/у), оплатить необходимые, но очень дорогостоящие, медицинские услуги и многое другое. Аккредитив дает уверенность в том, что получатель денежных средств получит их при строгом выполнения всех условий сделки. Для применения аккредитива, нужно согласие всех сторон на осуществление финансовых расчетов подобным способом. Рассмотрим подробнее, что представляет собой аккредитив, зачем он нужен, как он работает, как его нужно оформить, его преимущества и недостатки?

Что такое аккредитив?

Он представляет собой вид расчетов, проходящих в безналичной форме, между лицами, которые участвуют в определенной сделке. При оформлении аккредитивного счета клиент автоматически поручает банковскому учреждению отправить нужную сумму на счет второго лица при условии, что оно исполнило свои обязанности и подтвердило их документально. Аккредитив применяется в те моменты, когда люди нуждаются в надежном посреднике для проведения сделки. Например, при покупке квартиры покупатель хочет быть уверенным, что продавец его не обманет и оформит документы надлежащим образом.

Таким образом, оплата по аккредитиву пройдет только при предоставлении нужных документов, подтверждающих выполнение условий договора между сторонами. Особенность этого вида расчетов заключается в том, что банки работают только с документацией, а не с товарами, которые закреплены за этими документами. Для проведения платежа клиент должен предоставить те документы, которые указаны в условиях аккредитива (контракт, договор, соглашение о поставке и проч.). Условия полностью устанавливает покупатель (отправитель средств), а затем они передаются в банк получателя денег вместе с заявлением на открытие аккредитива.

Читайте также: Самый выгодный вклад Кредит Европа Банка с условиями и ставками

Обязательные пункты аккредитива:

- Номер документа и его дата,

- Сумма сделки,

- Реквизиты сторон отправителя и получателя,

- Вид аккредитива,

- Срок его действия,

- Вид исполнения условий,

- Список документов, которые должен предоставить получатель указанной суммы, оформленные в соответствии со всеми требованиями закона,

- Сроки предоставления документации,

- Условия и размер оплаты комиссии посреднику (банку) за исполнение аккредитива.

Виды аккредитивов.

Существует несколько видов аккредитивов. Они различаются по своему функционалу, поэтому клиент может выбрать наиболее подходящий для себя.

- Покрытый. Он открывается для перевода денег со счета клиента-отправителя при их полном наличии.

- Непокрытый. Он используется при наличии в банке отправителя корреспондентского счета банка получателя. Банк-получатель списывает деньги со счета, а исполняющий банк затем получает их от своего клиента, на которого он предоставил гарантию.

- Отзывной. Плательщик может его отозвать и отменить, если получатель денег не выполнил своих обязанностей.

- Безотзывной. Его можно отменить только по инициативе получателя.

Как действует аккредитив?

- Стороны сделки договариваются о применении в своих расчетах аккредитива.

- Клиент (отправитель или покупатель) обращается в отделение банка с просьбой открыть ему аккредитивный счет. Для этого он заполняет заявление и бланк установленной формы.

- Клиент открывает карточный или текущий счет (если их нет) и пополняет их на нужную сумму. Номера этих счетов указываются в бланке аккредитива, поскольку именно с них будут списываться деньги.

- На имя получателя денег в обслуживающем банке открывается спецсчет «Аккредитив». Об этом уведомляется его владелец.

- На открытый аккредитивный счет перечисляется указанная отправителем сумма.

- Получатель предоставляет в банк четыре экземпляра документов, указанных в бланке аккредитива. Первый экземпляр помещается в документы текущего дня обслуживающего отделения, второй передается в банк отправителя, третий – самому отправителю, четвертый – уполномоченному лицу, если оно участвует в сделке (необязательно).

- После проверки документов на легальность, правильность и достоверность, деньги с аккредитивного счета списываются на личный счет получателя.

Читайте также: Вклады ВТБ Банка — подробные условия и калькулятор

Стоит отметить, что если операция происходит в рамках одного учреждения, то скорость расчетов значительно увеличивается, а схема упрощается.

Если срок действия аккредитива истек, или получатель отказался от получения денег, или отправитель его отозвал, то аккредитив подлежит закрытию.

Преимущества и недостатки аккредитива.

Преимущества:

- Гарантия выполнения условий сделки: получатель средств получает их в полном объеме, а отправитель уверен в выполнении обязательств получателя.

- Нет необходимости вносить оплату по частям или вносить предоплату,

- При несостоявшихся сделках, деньги возвращаются отправителю.

- Банк выступает гарантом, что исключает возможность мошенничества между сторонами сделки.

Недостатки:

- Сложный способ расчетов (задержки в пересылке документов между банками),

- Получить деньги по аккредитиву возможно только с точным соблюдением его условий в установленный срок (любой форс-мажор может сорвать сделку).

- Необходимость уплаты комиссий банку, иногда довольно высоких.

Таким образом, список банковских услуг довольно широк, поэтому клиенты могут подобрать наиболее оптимальные для себя. Не исключено, что именно аккредитив сможет стать самым удобным и надежным помощником в сложных сделках.

Материалы по теме

Акции и скидки!

Все акции банков и МФО по картам и кредитам!

Cмотреть акцииinvestor100.ru

Документарный аккредитив

Содержание

Введение

1. Понятие об аккредитиве

2. Виды аккредитивов

3. Основные схемы аккредитива

4. Правовые аспекты использования аккредитива

5. Специфика аккредитивов в ВЭД

Заключение

Литература

Введение

Одной из ключевых проблем международной торговли является максимально возможное снижение риска непоставок товаров или неплатежей за них. Ещё в XVII веке появился достаточно надёжный инструмент такого снижение – кредитное письмо, со временем эволюционировавший в современный документарный аккредитив (от лат. accredo — доверяю).

(Теоретически расчёты по аккредитивной схеме могут использоваться и во внутренней торговле, но на практике такое встречается редко).

Эта схема даёт и покупателю, и поставщику фактически 100%-ную гарантию надёжности. Тем не менее, её несомненным недостатком является сложный документооборот, и, как следствие, дороговизна. Поэтому аккредитивы чаще применяются для крупных сделок, чем для мелких. Кроме этого, аккредитив часто используют при установлении отношений с новым или неблагонадёжным партнёром (или партнёром из неблагонадёжного государства).

Кроме того, в некоторых странах открытие аккредитива требуется для любых внешнеторговых сделок законодательством (Казахстан, Узбекистан) или традицией (Индия, Китай).

Всё это приводит к тому, что интерес к аккредитивам и их значение во внешнеэкономической деятельности неуклонно растёт.

В этой работе будут рассмотрены основные формы аккредитивов, особенности правового регулирования сделок с их использованием и специфика аккредитивов в ВЭД.

1. Понятие об аккредитиве

Аккредитив — это договор, содержащий обязательство банка-эмитента, по которому этот банк по поручению клиента (заявителя аккредитива) или от своего имени против документов, соответствующих условиям аккредитива, обязан выполнить платёж в пользу бенефициара или поручить другому банку (исполняющему) осуществить этот платёж.

При операциях с аккредитивами участниками являются:

Авизующий банк — банк бенефициара; по поручению банка-эмитента авизует (оповещает) бенефициара об открытом аккредитиве и его условиях. Авизующий банк не несёт никакой ответственности за выполнение условий договора.

Банк-эмитент — банк плательщика; банк, открывший аккредитив.

Бенефициар (beneficiary, тот, кому выгодно, he benefits) — лицо, которому предназначен платёж по аккредитиву или в пользу которого аккредитив открыт.

Исполняющий банк — банк, который по поручению банка-эмитента осуществляет платёж против документов, определённых в договоре. Исполняющий банк часто является одновременно авизующим.

Заявитель аккредитива — плательщик, который подал обслуживающему банку заявление об открытии аккредитива.

Таким образом, в операции по аккредитиву существует пять основных участников. На практике их чаще всего четыре, так как авизующий банк является одновременно исполняющим. В некоторых случаях количество участников сокращается до трёх — когда авизующий банк является не только исполняющим, но и эмитентом аккредитива.

Аккредитив является особым средством платежа, но не формой расчётов. Стоит отдельно отметить это различие: понятие метода платежа, сложившееся в международной торговле, является более широким и более комплексным, нежели используемое в отечественном финансовом праве понятие формы расчетов. Если последнее охватывает лишь формально-юридические стороны расчетной операции (права и обязанности сторон, форма документооборота), то метод платежа наряду с ним включает также экономическую сторону внешнеторговой операции.

2. Виды аккредитивов

Строго говоря, каждый аккредитив уникален, так как под каждый из них создаётся отдельный договор. Тем не менее, существуют некоторые общепринятые критерии, исходя из которых аккредитивы можно разделить на несколько принципиально различающихся между собой групп.

Во-первых, различают покрытые и непокрытые аккредитивы. Это наиболее важное разделение. Аккредитив называется покрытым, если немедленно после его заявления банк бронирует 100% средств, необходимых для оплаты, на счету заявителя. Банк, забронировавший средства, называется депонировавшим аккредитив (например: покрытый документарный аккредитив, депонированный в банке-эмитенте). В случае использования покрытого аккредитива заявитель вместе с заявкой на открытие аккредитива подаёт банку-эмитенту платёжное поручение. В случае же использования непокрытого аккредитива банк-эмитент гарантирует оплату даже в случае отсутствия средств на счету заявителя – путём предоставления ему банковского кредита. Использование непокрытого аккредитива необходимо специально указывать в заявке, иначе он считается покрытым.

Покрытые аккредитивы используются чаще не покрытых – они менее рискованны и потому более желательны для банков, а значит, обходятся дешевле. С другой стороны, при использовании покрытого аккредитива заявитель теряет оборотные средства ещё до получения товара, а потому может согласиться на большую цену и запросить непокрытый аккредитив.

Во-вторых, аккредитивы могут быть отзывными и безотзывными. Аккредитив называется отзывным, если он может быть изменён или даже аннулирован банком-эмитентом в любое время без предупреждения бенефициара. Безотзывной аккредитив, напротив, может быть аннулирован только с согласия бенефициара. Причём это согласие должно быть выражено официальным письмом, нотариально заверенным. Очевидно, что бенефициары крайне редко соглашаются на применение отзывного аккредитива.

Впрочем, «унифицированные правила» все же предусматривают два случая, при которых банк-эмитент отзывного аккредитива «должен предоставить возмещение банку, уполномоченному им на осуществление платежа по предъявлении, акцепту или негоциации по отзывному аккредитиву, за любой платеж, акцепт или негоциацию, произведенную этим банком по получении им уведомления об изменении или аннуляции, против документов, которые по внешним признакам соответствуют условиям аккредитива», а также предоставить возмещение другому банку, «уполномоченному им на осуществление платежа с рассрочкой по отзывному аккредитиву», если этот банк произвел платеж против документов, соответствующих условиям аккредитива (или принял такие документы по аккредитиву), до получения от эмитента уведомления об изменении/аннуляции аккредитива.

Наконец, все аккредитивы можно разделить на подтверждённые и неподтверждённые. Подтверждёние аккредитива заключается в том, что банк-эмитент передаёт полномочия по аккредитиву в другой банк или просит его подтвердить аккредитив, а потом подтверждает его сам. В этом случае аккредитив получает подтверждение ещё одного банка, хотя это обходится сравнительно дорого. Используется в основном для дорогих поставок, когда дополнительные гарантии важнее дополнительных расходов.

Все вышеперечисленные аккредитивы с точки зрения исполняемых ими экономических функций являются подтоварными. Кроме подтоварных встречаются ещё и чистые (после отгрузки документы передаются непосредственно импортеру, а в банк передаётся только расписка последнего; аккредитив называется чистым, т. е. денежным в противоположность документарному) и резервные (для предотвращения прямого невыполнения контракта).

По способам реализации аккредитивы можно разделить на:

1. Платёжные. Платёж выполняется безотлагательно против предусмотренных в договоре документов.

2. Акцептные. Срочная плата выставляется бенефициаром банку-эмитенту, который акцептирует её против необходимых документов. Эта форма даёт заявителю отсрочку в оплате – иногда настолько значительную, что он использует её для реализации товара, с тем, чтобы вырученными деньгами оплатить поставку.

3. С негоциацией траты. Бенефициар предоставляет в банк документы и ещё не акцептированную трату.

4. С отсрочкой (частичной отсрочкой) платежа. Встречаются чаще прочих. Бенефициар в счёт аккредитива получает обязательство на выплату через определённый срок после отгрузки. Аналогично акцептному, но более строго оформлен.

Кроме этого, существует несколько особых форм аккредитивов, которые могут сопровождать любую основную форму:

1. Трансферабельный аккредитив. Исп

mirznanii.com

Статья: Практическое руководство по проверке документов по аккредитивам

«Международные банковские операции», 2006, N

1

ПРАКТИЧЕСКОЕ РУКОВОДСТВО ПО ПРОВЕРКЕ

ДОКУМЕНТОВ

ПО АККРЕДИТИВАМ. ПРОЧИЕ

ДОКУМЕНТЫ

(Продолжение. Начало см.

«Международные банковские операции», 2005, N 1,

2, 3, 4, 6)

При поставке товаров на экспорт

помимо коммерческого счета и транспортного

документа практически всегда контрактами

предусматривается обязанность продавца

предоставить в исполняющий банк по

аккредитиву различные

товаросопроводительные, отгрузочные и

другие документы, не регулируемые детально

в УПДА 500. Учитывая данную особенность этих

документов, мы рассмотрим их отдельные

виды, а также рекомендации работникам

отделов документарных операций при

консультировании клиентов и при проверке

этих документов с учетом УПДА 500 и

банковской практики.

К прочим документам

относятся такие документы, как сертификаты

происхождения, сертификаты качества

(анализа), сертификаты количества (веса),

весовые листы, упаковочные листы,

отгрузочные спецификации, сертификаты

инспекции, сертификаты соответствия,

фитосанитарные сертификаты, сертификаты

санитарного обследования, радиационные

сертификаты, гигиенические сертификаты

(санитарные свидетельства), ветеринарные

свидетельства, карантинные свидетельства,

сертификаты о фумигации, радиационные

сертификаты и т.п.

Также условиями

аккредитивов могут требоваться копии

таможенных деклараций, копии экспортных

лицензий, расписки капитана, копии писем

или факсовых сообщений об отправке

каких-либо документов по почте, копии

телексов с информацией об отгрузке товара и

т.д.

При расчетах за машинотехническую

продукцию и за проведенные работы возможны

также такие документы, как протоколы

испытаний, копии разрешений на отгрузку,

отчеты о проведенных работах, акты

приема-передачи технической документации и

др.

В данной статье мы рассмотрим

понятия ряда наиболее часто встречающихся

документов и некоторые их особенности, а

также те документы, с которыми приходится

сталкиваться нечасто, но знание специфики

которых поможет работникам документарного

бизнеса не только дать правильные

рекомендации своим клиентам — как

импортерам, так и экспортерам — по вопросам

составления условий контрактов,

аккредитивов, а также по оформлению

документов, представляемых по аккредитиву,

но и осуществить надлежащую проверку

документов, представленных по

аккредитиву.

Виды отгрузочных

документов

Поскольку УПДА 500 не

регламентирует некоторые документы,

покупателю при необходимости следует

указывать в условиях аккредитива, кем

должен быть выдан документ и какие

параметры обязательно должны в нем

присутствовать.

Сертификат

происхождения товара (Certificate of Origin) —

документ, выдаваемый компетентным органом

в стране экспортера (обычно Торговой

палатой). Сертификат происхождения

удостоверяет происхождение товара из

конкретной страны, группы стран, региона,

может содержать декларацию о происхождении

от производителя или поставщика товара,

обязателен при импорте товара из стран, по

которым предусмотрены таможенные тарифные

преференции (в этом случае должен

оформляться сертификат происхождения

товара формы «А»).

С учетом того что УПДА

500 не регламентирует данный документ,

покупателю при необходимости следует в

условиях аккредитива указывать, что данный

документ должен быть выдан Торговой

палатой страны происхождения (либо другим

компетентным органом в стране

происхождения). При отсутствии этого

условия продавец в принципе может оформить

документ под названием «Сертификат

происхождения» за своей подписью и

представить его по аккредитиву как

соответствующий его условиям. Покупатель

при этом получит документ, который не будет

принят таможенными органами для

предоставления тарифных преференций или

взимания таможенных пошлин на условиях

режима наибольшего благоприятствования.

Сертификат качества (Certificate of Quality) —

свидетельство, удостоверяющее качество

фактически поставленного товара и его

соответствие условиям договора. В

сертификате качества дается

характеристика товара либо подтверждается

соответствие товара определенным

стандартам или техническим условиям

заказа. Сертификат качества выдается

производителем, компетентными

организациями, торговыми палатами,

специальными лабораториями как в стране

экспорта, так и импорта. Стороны договора

купли-продажи могут договориться о

предоставлении сертификатов различных

контрольных и проверочных учреждений.

Подобным документом является также

сертификат анализа (Certificate of Analysis), он

применяется обычно при поставке товаров,

подлежащих химическому анализу на

содержание каких-либо веществ (например,

удобрения, уголь и т.д.).

Отгрузочная

спецификация (Shipping Specification) — документ,

содержащий перечень всех видов и сортов

товаров, входящих в партию, с указанием для

каждого места (или вагона) количества и рода

товаров. Отгрузочная спецификация — один из

основных товаросопроводительных

документов, по которому принимаются

комплектность и качество поставленного

товара.

Упаковочный лист (Packing List) —

документ, который содержит перечень

товаров/предметов, входящих в каждое

грузовое место (ящик, коробку, контейнер),

указание их размеров и веса.

Сертификат

фумигации (Fumigation Certificate) — документ,

подтверждающий, что товар прошел фумигацию

(фумигация, или газовая дезинсекция — один

из самых действенных методов

обеззараживания для уничтожения

вредителей и возбудителей болезней

растений ядовитыми парами и газами).

Сертификат инспекции (свидетельство об

осмотре) (Certificate of Inspection) — документ,

выдаваемый компетентным органом или

компанией, подтверждающий, что описанные в

нем товары были подвергнуты осмотру в

соответствии с национальными или

международными стандартами согласно

законодательству страны, где требуется

проведение осмотра, или в соответствии с

положениями договора.

Ветеринарное

свидетельство (Veterinary Certificate) — документ,

который выдается компетентным органом

страны-экспортера и удостоверяет, что живой

скот или птица не заражены паразитами и

болезнями, а также содержит сведения

относительно их происхождения и вакцинации

и другой обработки, которой они

подвергались.

Фитосанитарное

свидетельство (Phytosanitary Certificate) — документ,

который выдается компетентным органом

страны-экспортера и удостоверяет

незараженность растений, плодов или овощей

и пригодность их для потребления с

указанием сведений относительно

дезинфекции или другой обработки, которой

они, возможно, подвергались.

Карантинный сертификат (карантинное

свидетельство) (Quarantine Certificate) — документ,

который выдается официальными органами по

карантину или защите растений

экспортирующей страны и удостоверяет, что

соответствующие материалы не заражены

вредителями и болезнями и что они

происходят из благополучных в карантинном

отношении районов.

Гигиенический

сертификат (Hygienic Certificate) — документ, который

выдается компетентным органом

страны-экспортера и удостоверяет, что

пищевые продукты и продукты

животноводства, включая мясопродукты,

пригодны для потребления людьми, с

указанием при необходимости сведений о

проведенном контроле.

Весовой

сертификат (Weight Certificate) — ведомость,

содержащая перечень каждой партии груза с

указанием ее массы. Весовой сертификат

составляется в портах и на железнодорожных

станциях. В международной торговле весовой

сертификат признается бесспорным

доказательством массы.

Сертификат

соответствия (Certificate of Conformity) — документ,

доказывающий, что идентифицированная

продукция, процесс или услуга

соответствуют конкретному стандарту или

другому нормативному документу.

Например, в последние годы при поставке

товаров машинотехнического назначения

импортеры требуют представления

сертификатов соответствия ГОСТу

Российской Федерации (ГОСТ Р). Сертификат

соответствия является письменным

подтверждением того, что данная продукция

соответствует стандартам безопасности,

кроме того, он является необходимым

условием при ввозе в страну для таможенной

очистки и распространения продукции на

российском рынке. Сертификат соответствия

в системе ГОСТ Р может выдавать не только

орган по сертификации «Ростест», но и еще

многочисленные органы по сертификации на

территории РФ и за рубежом. Сертификаты

соответствия ГОСТу Р уполномочена

выдавать, например, такая известная фирма,

как швейцарская SGS, осуществляющая во всем

мире контроль качества и количества

товаров.

Для экспортеров бывает

необходимым представить по аккредитиву

сертификат соответствия международным

стандартам ISO 9000. Сертификация по

стандартам ISO 9000 (ИСО 9000) — это не

обязательное требование к производителям.

Даже в промышленно развитых странах

сертификация по этим стандартам

обязательна только для поставщиков в

аэрокосмической и военной отраслях, а также

в отраслях, где от качества продукции

зависит обеспечение безопасности людей.

Однако именно наличие сертификата ISO 9000

зачастую является залогом успеха работы на

многих рынках или выхода на них.

Расписка капитана или помощника капитана

(Captain’s Receipt или Mate’s Receipt) — этот документ имеет

вид расписки в получении одного оригинала

коносамента для перевозки капитанской

почтой (in the ship’s bag), подписывается капитаном

судна или его помощником и заверяется

судовой печатью. Он используется в списке

документов, представляемых по аккредитиву,

вместо одного оригинала коносамента,

поэтому в этом случае комплект

коносаментов будет представляться по

аккредитиву неполным (2/3 вместо 3/3 оригинала

коносамента). Такой способ доставки

оригинала коносамента в порт назначения

бывает очень удобен для импортера, который

получает, например, запасные части или

другие грузы в порту самовывозом и которому

очень дорого время. В этом случае тот, кто

получает груз, должен иметь доверенность от

грузополучателя, а коносамент будет ждать

его в порту у представителей судовладельца.

Кроме того, такой способ доставки оригинала

коносамента в порт назначения уменьшает

риск потери комплекта коносаментов в

результате неких природных или

человеческих действий. Конечно, и судно

может затонуть, и остальные экземпляры

коносамента могут пропасть по каким-либо

причинам, но одновременно эти события могут

произойти с небольшой долей вероятности.

На этом мы закончим рассмотрение прочих

документов, представляемых по аккредитиву,

и перейдем к их проверке.

Проверка прочих

документов

При проверке прочих

документов специалист банка по

аккредитивам руководствуется условиями

аккредитива, относящимися к этим

документам, общими принципами проверки

документов по аккредитивам, а также ст. 21

УПДА 500 и п. п. 196 — 200 ISBP.

При проверке

указанных документов также применяются уже

упоминавшиеся ранее общие принципы

проверки документов по аккредитивам, но мы

не будем их снова приводить, упомянем лишь,

что необходимо руководствоваться

принципом разумной тщательности, с тем

чтобы установить, соответствуют ли

документы по внешним признакам условиям

аккредитива, а также установить

соответствие между документами, указанными

в аккредитиве, и представленными

документами по внешним признакам согласно

нормам международной банковской практики.

Документы, противоречащие по внешним

признакам друг другу, рассматриваются как

не соответствующие условиям аккредитива

(ст. 13а УПДА 500).

Также не следует

забывать о том, что банки не принимают на

себя ответственность за форму, полноту,

точность, подлинность или юридическое

значение документов, за описание,

количество, вес, качество, упаковку,

доставку, фактическое наличие указанных в

документах товаров, за добросовестность,

выполнение обязательств

грузоотправителями, экспедиторами,

перевозчиками, получателями или

страховщиками товаров (ст. 15 УПДА 500).

Статья 21 УПДА 500 говорит о документах,

содержание или выдавшая сторона которых не

определены. Если это не оговоренные в УПДА

500 коммерческие счета, транспортные

документы или страховые документы, а другие

документы, в аккредитиве должно быть четко

указано, кем такие документы должны быть

выданы и какие формулировки они должны

содержать. Если такие указания в

аккредитиве отсутствуют, банки будут

принимать документы такими, как они

представлены. При этом документы не должны

противоречить другим представленным по

аккредитиву документам.

В дополнение к

этим общим принципам хотелось бы добавить

несколько слов о банковской практике

проверки прочих документов.

Например,

перед сотрудником отдела аккредитивов

может встать такой вопрос: как должна быть

оформлена подпись на сертификате качества,

если аккредитивом предусмотрено, что

представляется сертификат качества

производителя (Manufacturer’s Certificate of Quality)?

Банковская практика дает на это

однозначный ответ: или в графе «Подпись»

должно быть указано: подпись производителя

(Manufacturer’s Signature), или в аккредитиве должно

быть указано наименование производителя,

совпадающее с указанным в сертификате. Если

в графе «Подпись» стоит просто подпись или

подпись с указанием фактического

производителя, который не обозначен ни на

сертификате, ни в аккредитиве как

производитель (Manufacturer), такой документ не

будет соответствовать условиям

аккредитива.

Все документы должны

соответствовать по указанной в них

информации аккредитиву, а также

коммерческому счету и другим документам,

представляемым по аккредитиву, в отношении

количества и объема товара, номеров

вагонов, контейнеров, наименования судна,

номера накладной или коносамента,

маркировки, упаковки и т.д. и т.п.

При

наличии в аккредитиве каких-либо указаний о

том, что в документах должны содержаться

определенные данные (например, номер

аккредитива, импортной лицензии, условия

поставки, номер и дата контракта и(или)

другие детали), такие данные должны

присутствовать во всех необходимых

документах в соответствии с условиями

аккредитива и другими представленными

документами.

Описание товара в графе

«Товары» в прочих документах может быть дано

в общих выражениях, но не должно

противоречить описанию товара в

аккредитиве (ст. 37с УПДА 500). При этом в

случае необходимости после общего описания

товара может быть дан детализированный

перечень составляющих элементов, однако он

должен совпадать с данными, указанными в

других документах.

Правила проверки

сертификата происхождения,

дополненные

с учетом рекомендаций ISBP

Единственный

документ из рассматриваемых в настоящей

статье, подробно освещенный в ISBP, — это

сертификат происхождения. ISBP в ст. ст. 196 — 200

обобщает требования и рекомендации,

которые должны предъявляться к проверке

сертификата происхождения согласно

банковской практике, и дает возможность

специалисту по документарным операциям

найти ответ в случае каких-либо сомнений

при решении, соответствует ли

предъявленный сертификат происхождения

требованиям аккредитива.

Требование

аккредитива о представлении сертификата

происхождения будет удовлетворено

представлением подписанного и

датированного документа, который

удостоверяет происхождения товаров.

Статья: Аккредитивная форма расчетов: дисконтирование и негоциация; последствия обнаружения подделки или фальсификации документов (Кобахидзе Г.К.) (‘Международные банковские операции’, 2006, n 1) »

www.lawmix.ru

Аккредитив — это… Что такое Аккредитив?

Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики.

Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки: сложный документооборот; высокие комиссии банков.

Виды аккредитивов

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется; см. статья 3 Унифицированных правил и обычаев для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

- Безотзывный аккредитив — аккредитив, который не может быть отозван (аннулирован).

- Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. В те годы, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

- Аккредитив покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчётах на территории Российской Федерации. В международных расчётах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). Данный термин отсутствует в международной практике.

- Аккредитив непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов.

- Аккредитив подтверждённый (англ. confirmed) — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив.

- Аккредитив револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нём суммы.

- Аккредитив циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Резервный аккредитив, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

- Кумулятивный аккредитив — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Примечания

- ↑ Стровский Л. Е., Казанцев С. К., Паршина Е. А. и др. Валютно-финансовые отношения предприятий с зарубежными партнёрами // Внешнеэкономическая деятельность предприятия: Учебник для вузов / Под ред. Л. Е. Стровского. — 4-е изд. — М.: ЮНИТИ, 2007. — С. 379-388. — 799 с. — ISBN 5-238-00985-2

См. также

Литература

- Внешнеэкономическая деятельность предприятия. Учебник для ВУЗов / Стровский Л. Е.. — 5. — М.: ЮНИТИ-ДАНА, 2010. — 504 с. — (Золотой фонд российских учебников). — 15 000 экз. — ISBN 978-5-238-01772-3

dic.academic.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.