Аккредитив — Википедия

Материал из Википедии — свободной энциклопедии

Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву).

Позволяет:

- осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки;

- оплатить, акцептовать или учесть переводной вексель;

- предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики.

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется; см. статья 3 Унифицированных правил и обычаев для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

- Безотзывный аккредитив — аккредитив, который не может быть отозван (аннулирован).

- Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. В те годы, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

- Аккредитив покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчётах на территории Российской Федерации. В международных расчётах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). Данный термин отсутствует в международной практике.

- Аккредитив непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов.

- Аккредитив подтверждённый (англ. confirmed) — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив.

- Аккредитив револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нём суммы.

- Аккредитив циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Резервный аккредитив, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

- Кумулятивный аккредитив — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки: сложный документооборот; высокие комиссии банков.

- Внешнеэкономическая деятельность предприятия. Учебник для ВУЗов / Стровский Л. Е.. — 5. — М.: ЮНИТИ-ДАНА, 2010. — 504 с. — (Золотой фонд российских учебников). — 15 000 экз. — ISBN 978-5-238-01772-3.

- ↑ Стровский Л. Е., Казанцев С. К., Паршина Е. А. и др. Валютно-финансовые отношения предприятий с зарубежными партнёрами // Внешнеэкономическая деятельность предприятия: Учебник для вузов / Под ред. Л. Е. Стровского. — 4-е изд. —

ru.wikipedia.org

Как работает аккредитив — «Альфа-Банк»

Перечень документов, требуемых для оплаты

При составлении перечня документов рекомендуется предусматривать, по возможности, представление документов, общепризнанных в международном деловом обороте и регламентированных унифицированными правилами (например, морской (океанский) коносамент, необращаемая морская накладная, чартерный коносамент, другие транспортные документы в зависимости от способа транспортировки, страховые документы, курьерские и почтовые квитанции, счета-фактуры). Касательно иных документов, стороны по контракту должны ясно обозначить наименование или содержание таких документов, кем они должны быть выданы или заверены, как оформлены. Также необходимо указать, должны представляться копии или оригиналы документов, а также их количество и способ представления. Важно, чтобы наименование товара в счете-фактуре точно соответствовало наименованию товара в аккредитиве, чтобы представленные документы не противоречили друг другу, и соответствовали всем условиям аккредитива. Решение платить или отказать в оплате банк принимает исключительно на основании результатов проверки представленных к оплате документов. С одной стороны, документы должны быть достаточными, чтобы подтвердить исполнение бенефициаром своих обязательств, с другой стороны, их не должно быть слишком много, т.к. в этом случае увеличивается время их проверки, а также вероятность ошибок и расхождений в документах. Банки не обязаны проверять дополнительные документы и не несут ответственности за содержание и передачу таких документов.

Дополнительные условия аккредитива

Если аккредитив переводной, то здесь указываются наименование, адрес, идентификационные коды переводящего банка.

Язык документов

По умолчанию документы должны быть оформлены на языке аккредитива, поэтому если какие-либо из представляемых документов будут оформляться на другом языке, это должно быть особо оговорено в аккредитиве.

По своему усмотрению стороны могут включить в аккредитив другие условия. Однако, необходимо помнить, что условия должны носить документарный и конкретный характер, т.е. «привязываться» к определенному документу, представление которого предусмотрено по аккредитиву, и определяться конкретными показателями (а не при помощи общих ссылок на контракт, его приложения, другие документы, которые не будут представляться к оплате по аккредитиву). В противном случае, банки должны игнорировать такие условия. Если по аккредитиву предусмотрено представление тратты, то также указываются детали тратты (на кого выписывается, срок оплаты, другие реквизиты).

Распределение банковских расходов между приказодателем (импортером) и бенефициаром (экспортером) в связи с аккредитивом. Однако надо помнить, что в любом случае ответственность за уплату комиссий и возмещение расходов лежит на инструктирующей стороне (заказчике услуг).

Также может быть указано, какие суммы покрывает аккредитив (напр., 100% стоимости товара, страховые расходы, фрахт, комиссии и т.д.). Если по сделке помимо аккредитива предусмотрены прямые платежи (предоплаты, окончательные расчеты и т.п.), это тоже желательно указать в тексте аккредитива.

Документарный аккредитив

Документарный аккредитив денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

Преимущества использования

Для экспортера (продавца):

- независимость от платежеспособности импортера

- гарантия оплаты отгруженной продукции со стороны банка

- индивидуальный подход к сделке каждого клиента

Для импортера (покупателя):

- возможность избежать предоплаты

- расчет с экспортером после документального подтверждения факта отгрузки товара

- возможность получения отсрочки платежа

- индивидуальный подход к сделке каждого клиента

Терминология

Заявитель по аккредитиву (покупатель, импортер) физическое или юридическое лицо, которое обращается в банк с заявлением на открытие аккредитива.

Бенефициар (продавец, экспортер) физическое или юридическое лицо, в пользу которого открывается аккредитив.

Банк-эмитент банк, открывающий (выставляющий) аккредитив на основании заявления, представленного заявителем по аккредитиву. В случае, если клиент Дальневосточного банка является импортером, Дальневосточный банк будет являться банком-эмитентом аккредитива.

Авизующий банк банк, уведомляющий бенефициара об открытии в его пользу аккредитива, а также об условиях данного аккредитива. В случае, если клиент Дальневосточного банка является экспортером, Дальневосточный банк будет являться авизующим банком.

Исполняющий банк банк, который производит платеж по аккредитиву (исполняет его) на основании выполненных бенефициаром условий аккредитива. Нередко банк-эмитент является также исполняющим банком.

Подтверждающий банк банк, взявший на себя обязательство осуществить платеж по аккредитиву, выставленному банком-эмитентом. Обычно подтверждающим банком является банк, более известный бенефициару, чем банк-эмитент. Дальневосточный банк имеет корреспондентские отношения с крупнейшими банками США, Европы и Японии. Долгосрочное сотрудничество с данными банками позволяет положительно решать вопрос подтверждения аккредитивов Дальневосточного банка, если на этом настаивает бенефициар.

Что такое аккредитив?

Документарный аккредитив (далее аккредитив) представляет собой денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

По аккредитиву банк-эмитент обязуется произвести платеж или уполномочить исполняющий банк произвести платеж в пользу продавца (экспортера) при выполнении продавцом определенных условий, оговоренных в аккредитиве.

Среди основных условий аккредитива следует назвать:

- Четкое указание наименования товара, его количество (объем), а также стоимость товара;

- Представление коммерческих документов (например, отгрузочные документы, сертификат качества, страховой полис и т.п.), свидетельствующих о транспортировке товара импортеру;

- Соблюдение указанного срока отгрузки товара;

- Соблюдение условий транспортировки товара (разрешение/запрет частичной отгрузки или перегрузки товара).

Если по той или иной причине поставка товара не будет осуществлена, продавец (экспортер) не сможет выполнить условия аккредитива. В этом случае банк-эмитент, а следовательно и покупатель (импортер) будет освобождены от обязательства произвести платеж по данному аккредитиву.

Разновидности аккредитивов

Отзывные – безотзывные:

- Отзывным является аккредитив, который может быть изменен или аннулирован (отозван) банком-эмитентом баз согласия бенефициара. Работа по такому аккредитиву представляется рискованной для продавца, поэтому отзывной аккредитив в практике не встречается.

- Безотзывным является аккредитив, который не может быть изменен или аннулирован (отозван) без согласия бенефициара. Таким образом, безотзывный аккредитив есть твердое обязательство банка эмитента осуществить платеж по аккредитиву при выполнении бенефициаром условий аккредитива.

Подтвержденный – неподтвержденный:

- Подтвержденный аккредитив требует подтверждения аккредитива подтверждающим банком (см. Определение подтверждающего банка).

- Неподтвержденный аккредитив не имеет такого требования. В подтверждении аккредитива заинтересован бенефициар.

До выставления аккредитива покупатель и продавец должны согласовать приемлемый для обеих сторон банк-эмитент или подтверждающий банк.

Покрытый (депонированный) – непокрытый (гарантированный):

- При открытии аккредитива со счета заявителя по аккредитиву списывается сумма аккредитива и перечисляется на счет покрытия в банке-эмитенте. Открытие аккредитивов данного типа не требует одобрения кредитного комитета банка-эмитента.

- В случае непокрытого аккредитива сумма покрытия с заявителя по аккредитиву не списывается, а аккредитив открывается в счет лимита, установленного на импортера, при этом решение принимается кредитным комитентом банка-эмитента.

Некоторые детали в работе по аккредитиву

Аккредитив это документ банка, а не импортера. Аккредитив признается в мире документом, отдельным от контракта и юридически не связанным с ним. Однако банк-эмитент открывает (выставляет) аккредитив на основании заявления импортера. А заявление, естественно, составляется на основе контракта, заключенного между импортером и экспортером. В связи с этим советуем клиентам при заключении контракта оговорить с продавцом детали аккредитива. Некоторые наши клиенты оговаривают в приложении к контракту проект заявление импортера на открытие аккредитива. Это позволяет избежать недоразумения между партнерами (когда выставленный аккредитив противоречит условиям контракта).

Операции с аккредитивами требуют исключительно точного языка формулировок и недвусмысленных терминов. Поэтому условия, оговариваемые в аккредитиве, должны быть сформулированы предельно ясно и четко. Покупатель и продавец должны иметь одинаковое понимание формулировок и терминов аккредитива.

Набор условий, оговариваемых в аккредитиве, весьма стандартный. Однако, если у покупателя есть особые сомнения по поводу добросовестности продавца, либо продавец не может выполнить какие-либо условия аккредитива, то в аккредитив могут быть введены дополнительные условия, либо изменения (если аккредитив уже выпущен).

В процессе работы с аккредитивом банк имеет дело не с товаром как таковым, а с документами, связанными с товаром и его транспортировкой. Именно поэтому аккредитив называется документарным.

Задать вопрос

* — Поля, обязательные для заполнения

Категория сообщения*

Услуги частным лицамУслуги корпоративным клиентамУслуги малому и среднему бизнесу

Тема сообщения*

Выберите темуVerified by VisaИнформационно-транзакционные терминалыИнтернет-офисДенежные переводыЛичный банковский счетКартыВкладыВопросы и ответы

Населенный пункт*

Выберите населенный пунктАбаканАнгарскАртемАчинскБелебейБиробиджанБлаговещенскБольшой КаменьВилючинскВладивостокДальнереченскДюртюлиЕкатеринбургИжевскИркутскИшимбайКомсомольск-на-АмуреКрасноярскКурганМагнитогорскМиассМоскваНаходкаНефтекамскНогликиОктябрьскийОренбургОхаПермьПетропавловск-КамчатскийПреображениеРязаньСамараСаранскСпасск-ДальнийСпасский районУлан-УдэУссурийскУфаХабаровскЧебоксарыЧелябинскЮжно-СахалинскЯнаул

Офис*

Выберите офис

Электронная почта*

Текст сообщения*

Обработка персональных данных*

www.dvbank.ru

Аккредитив, схема открытия банковского аккредитива, виды

Аккредитив – это понятная по сути, но громоздкая по исполнению форма безналичных расчетов. Главное отличие аккредитива от обычных платежей с одного счета на другой состоит в большем участии банков в договорных отношениях между клиентами.

Последние новости:

Объяснять что такое аккредитив удобнее на примерах.

Представим, что поставщик и покупатель товара не испытывают достаточного доверия друг к другу, но намерены отгрузить товар (оказать услугу) и рассчитаться за это.

Для обоюдной уверенности они привлекают к совершению сделки третье лицо – банк.

Покупатель отдает банку указание перевести деньги поставщику после предоставления документов об отгрузке товара. Такой плательщик называется аппликантом, а его банк – эмитентом.

Банк принимает на себя обязательство и сообщает другому банку, обслуживающему поставщика, об условиях аккредитива.

Поставщик (получатель денег), в рамках сделки он определяется как бенефициар, предоставляет в свой банк документы подтверждающие выполнение обязательства. Этот банк называется исполняющим.

Банк бенефициара получает с корреспондентского счета банка открывшего аккредитив оговоренную сумму.

Банк, обслуживающий плательщика списывает с его счета сумму аккредитива и вознаграждение за операцию.

Сделка признается завершенной.

Назначение аккредитива

В операциях с применением аккредитива товар (услуга) передается от продавца к покупателю. Платеж проходит от покупателя к продавцу. Участвующие в переводах банки получают свое вознаграждение за проведение платежа и обеспечение гарантии, выражающееся в приеме на себя ответственности и проверке входящих документов.

Оплату расходов по аккредитиву обычно берет на себя покупатель.

Выгода банков от проведения аккредитивов заключается в большем, чем при обычных платежах, вознаграждении.

Польза поставщика состоит в уверенности, что его товар (услуга) будут оплачены.

Интерес покупателя в перенесении риска «оплаты без товара» на банк. А также в возможности совершить сделку не касаясь собственных средств до подтверждения операции.

Виды и условия применения аккредитивов

Расчеты аккредитивом часто применяются в международной торговле или внутри одного государства при недостаточном доверии контрагентов друг к другу и к ситуации.

Аккредитивы относятся к профессиональным инструментам межбанковских отношений. Рядовые продавцы и покупатели в обращении с аккредитивами прямо не участвуют, лишь отдают указания на их открытие и предоставляют документы о совершении операций. Потому клиентам банков достаточно знать, какие гарантии предлагают банки по аккредитивам и стоимость этих услуг.

В практике принято выделять такие виды аккредитивов:

- Подтвержденные – здесь исполняющий банк соглашается оплатить сумму аккредитива при наступлении оговоренных условий (предоставлении документов) даже если банк-эмитент не произведет ему необходимого перевода средств.

- Неподтвержденные – если исполняющий банк не принимает на себя дополнительных обязательств.

- Покрытые – когда на счет в банке получателя переводится сумма аккредитива из банка плательщика.

- Непокрытые – если такого перевода не происходит. Сейчас большинство аккредитивов являются непокрытыми, т.к. банки имеют другу у друга корреспондентские счета и взаимные кредитные линии.

- Револьверные – такой аккредитив проводится многократно, параллельно с поставкой и оплатой партий товара. Востребован при регулярно повторяющихся сделках.

- Переводные – этот вариант допускает перевод средств другим бенефициарам.

- Резервные (stand-by) – такие аккредитивы оплачиваются при отказе покупателя рассчитаться за отгруженный товар. Это одна из форм банковской гарантии, применяемая в международной торговле.

- С оплатой против документов, т.е. после документального подтверждения поставки.

- Оплачиваемые с отсрочкой.

Это не полный список применяющихся в мировой практике аккредитивов. Их выбор зависит от потребностей клиентов и готовности банков применять те или иные инструменты.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

myfin.by

Что такое аккредитив \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Что такое аккредитив (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Что такое аккредитив

Открыть документ в вашей системе КонсультантПлюс:«Гражданский кодекс Российской Федерации. Финансовые сделки. Постатейный комментарий к главам 42 — 46 и 47.1»

(под ред. П.В. Крашенинникова)

(«Статут», 2018)При непокрытом (гарантированном) аккредитиве денежные средства, необходимые для исполнения аккредитива, исполняющему банку не передаются. В абз. 2 п. 3 комментируемой статьи указывается, что при таком аккредитиве исполняющему банку может быть предоставлено право списывать средства со счета банка-эмитента, открытого в исполняющем банке. Естественно, допускается списание средств в пределах суммы аккредитива (в соответствии с ранее действовавшим законодательством право исполняющего банка списывать средства предусматривалось самим законом, в том числе комментируемой статьей). Это правило «работает» не всегда, так как далеко не во всех случаях в исполняющем банке есть счет банка-эмитента. Поэтому банк-эмитент в аккредитиве может указать другой способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями.

Нормативные акты: Что такое аккредитив

Информационное письмо Президиума ВАС РФ от 15.01.1999 N 39«Обзор практики рассмотрения споров, связанных с использованием аккредитивной и инкассовой форм расчетов»Арбитражный суд в иске отказал, указав, что переданное банку поручение правомерно принято им и исполнено как платежное поручение, поскольку истцом не были соблюдены требования банковских инструкций о порядке оформления заявлений на аккредитив. В частности, в нарушение пункта 5.8 Положения о безналичных расчетах в Российской Федерации, доведенного письмом Центрального банка Российской Федерации от 09.07.92 N 14 (далее — Положение о безналичных расчетах), заявление не было оформлено на специальном бланке (ф. 0401005), в нем отсутствовало полное и точное наименование документов, против которых производятся выплаты по аккредитиву, срок их представления и порядок оформления, а также вид аккредитива с указанием необходимых данных. Суд признал, что при таких обстоятельствах банк не нарушил своих обязательств по договору банковского счета и не должен нести ответственность перед клиентом, давшим поручение.

www.consultant.ru

Что такое аккредитив — детальный обзор

Аккредитив — что это такое простыми словами?

СОДЕРЖАНИЕ

1. Аккредитив — что это простым языком?

2. Плюсы аккредитива

3. Аккредитивная форма

4. Виды аккредитивов

5. Договор аккредитива

6. Как открыть аккредитив?

7. Купить квартиру через аккредитив

8. Минусы аккредитива

9. Порядок расчета по аккредитиву

10. Полезное видео

Часто сложные финансовые термины с пугающими названиями оказываются простыми вещами, необходимыми не только для организаций, но и для физических лиц. Мы подробно отвечаем на портале «Бизнес заработок» на вопросы наших читателей — недавно мы рассказывали что такое эмитент, в данной статье мы подробно расскажем про такой термин как «аккредитив».

Аккредитив — что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ).

Аккредитив — это поручение банка плательщика банку получателя средств производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении.

Важной особенностью при расчетах аккредитивами является то, что банки имеют дело только с документами, но не с товарами, которые эти документы представляют.

Банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

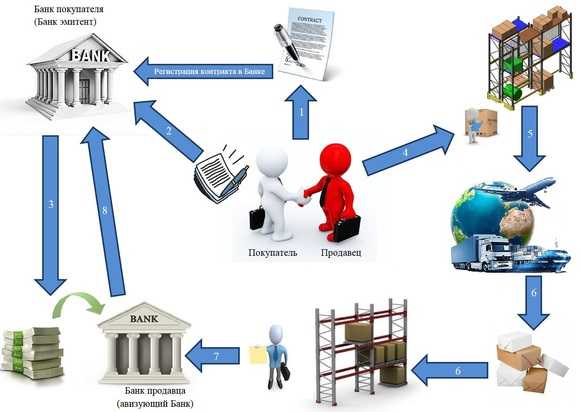

Схема аккредитива

В подобных сделках могут принимать участие две кредитные организации: банк-эмитент и банк-исполнитель. Банк-эмитент открывает аккредитив на основании заявления своего клиента и обязуется совершить перечисление в пользу его контрагента по договору. Для этого передается поручение исполняющему банку. Такое распоряжение возможно только после документарного подтверждения выполнения всех договоренностей по сделке. Перечисление происходит на основании распоряжения клиента Банка перевести средства третьему лицу.

Плюсы аккредитива

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Рассмотрим основные плюсы аккредитива:

-

гарантированное получение всей суммы от покупателя в адрес поставщика;

-

контроль со стороны банка соблюдения условий поставки и условий аккредитива;

-

неотвлечение, как правило, средств из хозяйственного оборота;

-

полный и гарантированный возврат денег покупателю в случае отмены сделки;

-

юридическая ответственность кредитных организаций за законность сделок, в которых применяется аккредитив.

Аккредитивная форма

Существует форма аккредитива, которая действует по такой схеме:

1. Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

2. Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

3. После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

4. Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

5. После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Виды аккредитивов

Существуют следующие виды аккредитивов:

— Отзывный аккредитив

Аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его, или его условия могут быть изменены без уведомления продавца.

— Безотзывный аккредитив

Не может быть отозван (аннулирован) и его условия не могут быть изменены без согласия заинтересованных сторон.

— Аккредитив с красной оговоркой

Аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платеж на оговоренную сумму до представления торговых документов.

— Переводной аккредитив

Продавец, не являющийся поставщиком всей партии товаров, передает свои права на получение средств полностью или частично третьим лицам и дает соответствующие указания исполняющему банку.

— Аккредитив покрытый (депонированный)

Аккредитив, при открытии которого банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

— Аккредитив подтвержденный

Аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтвержденный аккредитив.

— Гарантийный (резервный) аккредитив

Представляет собой гарантию обеспечения платежа, если покупатель по резервному аккредитиву не выполняет своих обязательств по контракту.

— Аккредитив циркулярный

Аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках — корреспондентах банка, выдавшего своему клиенту этот аккредитив.

— Револьверный (возобновляемый) аккредитив

Применяется при регулярных поставках товара. Сумма аккредитива по мере выплат автоматически пополняется в рамках установленного общего лимита и срока действия аккредитива.

— Кумулятивный аккредитив

Приказодателю разрешается неистраченную сумму денег текущего аккредитива приплюсовать к сумме нового, который открывается в том же самом банке, в то время как при ином аккредитиве неистраченная сумма возвращается банку-эмитенту для начисления на текущий счет приказодателя.

Договор аккредитива

Документ, регулирующий отношения участников содержит в себе всю информацию обязательную для проведения сделки. В договоре фиксируются:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Как открыть аккредитив?

Для открытия аккредитива в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Купить квартиру через аккредитив

Покупка квартиры с помощью аккредитива похожа на покупку недвижимости через банковскую ячейку. Но использования сейфа является более простым способом с меньшим контролем со стороны банка. Стоит иметь в виду приобретение квартиры на первичном или вторичном рынке. В первом случае жилье может приобретаться в строящемся доме. Когда расчеты с застройщиком проводятся через аккредитив, покупатель получает гарантию стать собственником квартиры в достроенном доме. Застройщик сможет получить денежные средства только после завершения строительства и сдачи дома в эксплуатацию.

В среднем при покупке квартиры придется заплатить: 0,2% от стоимости квартиры, прописанной в договоре.

В заявлении покупки физическим лицом указываются:

— сумма по договору;

— вид и срок аккредитива;

— данные о сторонах расчета;

— назначения платежа;

— список документов для осуществления перечисления банком.

Минусы аккредитива

У аккредитива существуют и отрицательные стороны, такие как:

- Без предоставления документов, определенных при составлении договора денежные средства не поступят на счет получателя.

- Длительность сделки из-за большого объема документов.

- Законодательство может ограничить сделки по аккредитивам.

- Достаточно высокие комиссии за услуги.

Порядок расчета по аккредитиву

Рассмотрим детальный порядок расчета по аккредитиву:

-

заключение договора (контракта) о поставке товара;

-

поручение покупателя на открытие аккредитива банку-эмитенту;

-

открытие аккредитива;

-

уведомление об открытии аккредитива от банка-эмитента авизующему банку;

-

отгрузка (поставка) товара;

-

передача отгрузочных документов от продавца авизующему банку;

-

пересылка документов и требования от авизующего банка банку-эмитенту;

-

снятие денежных средств со счета покупателя;

-

перечисление денег от банка-эмитента исполняющему банку;

-

передача документов покупателю;

-

зачисление денег на счет продавца.

bizneszarabotok.ru

Документарный Аккредитив || Расчеты документарным аккредитивом || Схемы расчётов

Унифицированные правила и требование документарного аккредитива.

Документарный аккредитив — письменное обязательство, выданное банком от имени покупателя (приказодателя) или от своего собственного имени, оплатить продавцу (бенефициару) стоимость тратты и/или документов, если соблюдены условия документарного аккредитива.

Расчёт документарным аккредитивом:

- является обязательством, отдельным от коммерческой сделки, на которой он основывается;

- является инструментом, предоставляемым банками для облегчения международных торговых сделок;

- гарантирует всем участвующим сторонам, что банк-эмитент или подтверждающий банк (если таковой имеется) выполнять свои обязательства в случае соблюдения условий документарного аккредитива;

- гарантирует платеж при соблюдении условий документарного аккредитива;

- гарантирует платеж исключительно на основании документов и безотносительно к товарам или услугам, к которым могут относиться документы.

Расчеты документарными аккредитивами обычно осуществляются в соответствии со схемой, приведённой ниже.

Сопровождение международных сделок по аккредитиву

Схема расчётов документарным аккредитивом

(1) Экспортёр и импортёр заключают между собой контракт, в котором указывают, что расчёты за поставленный товар будут производиться в форме документарного аккредитива, В контракте должен быть определён порядок платежа, т.е. чётко и полно сформулированы условия будущего аккредитива.

В контракте так же указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлён платёж, срок действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортёра банку об открытии аккредитива. После заключения контракта экспортёр подготавливает товар к отгрузке, о чём извещает импортёра.

(2) Получив извещение экспортёра, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте.

(3) После оформления открытия аккредитива банк-эмитент направляет аккредитив банку, обслуживающему экспортёра, — авизующему банку.

Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортёра об открытии и условиях аккредитива. Экспортёр проверяет соответствие условий аккредитива платёжным условием заключенного контракта. В случае несоответствия экспортёр извещает авизующий банк о непринятии условий аккредитива и требовании их изменения.

(4,5) Если экспортёр принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки.

(6) Получив от транспортной организации транспортные документы о доставки груза в адрес экспортера.

(7) Экспортёр представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк. Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся них реквизитов. Проверив документы, банк экспортёра отсылает их банку-эмитенту (8) для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортёру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортёра (3). На сумму платежа дебетуется счёт импортёра. Банк экспортёра зачисляет выручку на счёт экспортёра. Импортёр, получив от банка-эмитента коммерческие документы, вступает во владение товаром. За выпуск аккредитива банк-эмитент взимает комиссионный сбор (commissions). Обычно в документарных аккредитивах указывается лицо, оплачивающее комиссионный сбор: приказодатель или бенефициар.

Если такая информация отсутствует, то ответственность за банковские расходы несёт приказодатель, Срок действия документарного аккредитива — последняя дата, на которую бенефициар может представить в исполняющий банк документы по документарному аккредитиву. Все документарные аккредитивы должны указывать как место, так и срок своего истечения.

Связаться со специалистом

Виды банковских аккредитивов

biznesskurs.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.