МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Подтверждаю своё согласие на обработку Банком моих персональных данных

Настоящим я даю свое согласие ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК», место нахождения: 107045, г. Москва, переулок Луков, д.2, стр.1, (далее — Банк), в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных и подтверждаю, что, дав такое согласие, я действую добровольно и в своих интересах.

Под обработкой персональных данных в указанном законе понимается любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), получение, объединение, блокирование, удаление, уничтожение персональных данных,

Под персональными данными понимаются:

— сведения, указанные в настоящей заявке;

— сведения, автоматически формируемые в процессе работы с сайтом Банком, в том числе, но не ограничиваясь: cookie-файлы; IP-адреса для информации о геолокации; информация об операционной системе и Web-браузере, установленных на устройстве, с которого осуществляется доступ к сайту Банка; количество просмотров/кликов по объявлениям Банка, размещенным на других сайтах; количество посещений Web-сайта Банка.

Малому и среднему бизнесу

АО «Дальневосточный банк» предлагает предприятиям малого и среднего бизнеса воспользоваться услугой кредитования.

Кредиты для малого и среднего бизнеса в рублях и иностранной валюте

Заемщиком может выступать юридическое лицо или индивидуальный предприниматель:

- cрок ведения хозяйственной деятельности компании от 3 месяцев;

- если имеется стабильное поступление денежных средств.

В качестве обеспечения выступают все виды движимого и недвижимого имущества.

Залогодателем может выступать третье лицо (юридическое или физическое).

Кредиты могут быть оформлены в виде кредита (разовое получение денег), кредитной линии с лимитом выдачи (невозобновляемая) или кредитной линии с лимитом задолженности (возобновляемая).

Льготные кредиты в рамках Программы стимулирования кредитования субъектов малого и среднего предпринимательства координируемой акционерным обществом «Федеральная корпорация по развитию малого и среднего предпринимательства» (Корпорация МСП) открывают значительные возможности в обеспечении доступности долгосрочного инвестиционного и оборотного кредитования для малого и среднего бизнеса при реализации значимых проектов приоритетных отраслей.

Сотрудничество Банка и Корпорации МСП направлено на развитие кредитования субъектов малого и среднего предпринимательства путем предоставления Корпорацией МСП независимых гарантий, обеспечивающих обязательства заемщиков по кредитным договорам, заключенным с Банком.

Заполнить заявку и подготовить требуемую финансовую информацию поможет кредитный эксперт.

Анализ кредитоспособности осуществляется на основе данных о фактическом состоянии бизнеса, учитываются все индивидуальные характеристики бизнеса при формировании конечных условий каждой кредитной сделки.

Задать вопрос

* — Поля, обязательные для заполнения

Категория сообщения*

Услуги частным лицамУслуги корпоративным клиентамУслуги малому и среднему бизнесу

Тема сообщения*

Выберите темуVerified by VisaИнформационно-транзакционные терминалыИнтернет-офисДенежные переводыЛичный банковский счетКартыВкладыВопросы и ответы

Населенный пункт*

Выберите населенный пунктАбаканАнгарскАртемАчинскБелебейБиробиджанБлаговещенскБольшой КаменьВилючинскВладивостокДальнереченскДюртюлиЕкатеринбургИжевскИркутскИшимбайКомсомольск-на-АмуреКрасноярскКурганМагнитогорскМиассМоскваНаходкаНефтекамскНогликиОктябрьскийОренбургОхаПермьПетропавловск-КамчатскийРязаньСамараСаранскСпасск-ДальнийСпасский районУлан-УдэУссурийскУфаХабаровскЧебоксарыЧелябинскЮжно-СахалинскЯнаул

Офис*

Выберите офис

Электронная почта*

Текст сообщения*

Обработка персональных данных*

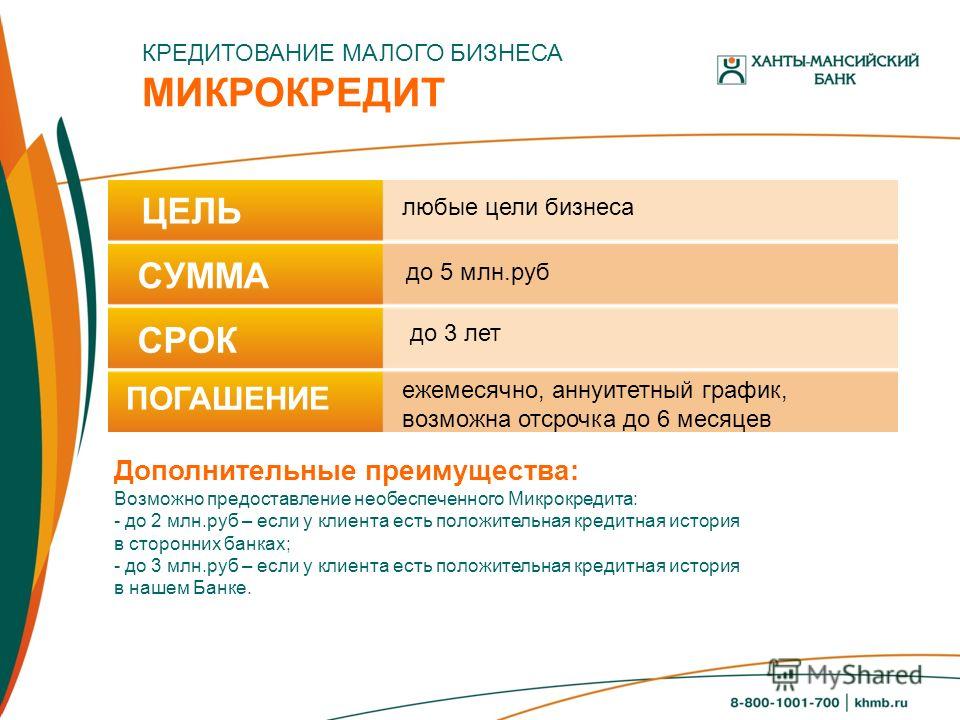

Власти ХМАО внедрят в банковское меню экосистему по поддержке бизнеса после прямой линии — Экономика и бизнес

ТАСС, 2 июля. Власти Ханты-Мансийского автономного округа — Югры (ХМАО) планируют включить в банковское меню экосистему по поддержке бизнеса после обращения предпринимателя Максима Харлова президенту РФ Владимиру Путину во время прямой линии. Также за Харловым закрепили персонального менеджера, сообщили в пятницу в департаменте общественных и внешних связей региона.

Власти Ханты-Мансийского автономного округа — Югры (ХМАО) планируют включить в банковское меню экосистему по поддержке бизнеса после обращения предпринимателя Максима Харлова президенту РФ Владимиру Путину во время прямой линии. Также за Харловым закрепили персонального менеджера, сообщили в пятницу в департаменте общественных и внешних связей региона.

Бизнесмен из Сургута Максим Харлов в ходе прямой линии обратился к Владимиру Путину, отметив сложные условия получения кредита на развитие малого бизнеса.

«Попрошу директора экономического развития Югры — заместителя губернатора Романа Генкеля включить в наше банковское меню экосистему по поддержке бизнеса, включая переход на цифровое сопровождение. В инструментарии должен быть и набор банковских предложений, чтобы у предпринимателей была возможность выбора», — цитируют в департаменте губернатора региона Наталью Комарову. Также уточняется, что за Харловым уже закреплен персональный менеджер, который индивидуально работает с ним.

Как подчеркнула глава округа, в то время, когда экономика развивается и набирает скорость, доступность кредитов — это то, что нужно для людей, проявляющих предпринимательскую активность.

«Вопрос, который я задал президенту, касается не только меня. Много предпринимателей работают с малым оборотом, и в этой нише возникает основная проблема — получить денежные средства на текущую работу. У них нет потребностей в большом количестве техники, оборудовании, и те программы, которые сейчас предлагают, касаются крупных поставок. Тут и возникла необходимость обратиться за помощью, чтобы предпринимателей услышали. Основной вопрос в том, чтобы программа позволяла снизить финансовую нагрузку за счет увеличения срока кредитования, высвобождая финансы на развитие и организацию рабочих мест, гарантированно нести свои обязательства по кредиту», — передает департамент слова Харлова.

Кроме того, заместитель председателя правления МСП Банка Александр Черствов предложил провести круглый стол с предпринимателями региона для диалога — инициативу поддержала Комарова, отметив, что мероприятие может пройти в рамках Инвестиционного клуба ХМАО Ugra open for investors с участием представителей Минэкономразвития. «Есть несколько интересных предложений банка в части факторинговой платформы, которая позволяет делать факторинг по 44, 223 ФЗ, что для многих предпринимателей интересно», — добавил Черствов.

«Есть несколько интересных предложений банка в части факторинговой платформы, которая позволяет делать факторинг по 44, 223 ФЗ, что для многих предпринимателей интересно», — добавил Черствов.

Российский Банк поддержки малого и среднего предпринимательства БАЛТИНВЕСТБАНК осуществляет кредитование субъектов малого и среднего предпринимательства, в том числе за счет целевых ресурсов Открытого акционерного общества «Российский Банк поддержки малого и среднего предпринимательства» (прежнее наименование – Открытое акционерное общество «Российский банк развития»). Информация о государственной Программе финансовой поддержки малых и средних предприятий представлена на официальном сайте ОАО «Российский Банк поддержки малого и среднего предпринимательства». Российский Банк поддержки малого и среднего предпринимательства (МСП Банк) в рамках государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» предоставляет региональным банкам доступ к финансовым ресурсам необходимой срочности для кредитования субъектов малого и среднего предпринимательства (МСП) посредством реализации Программы финансовой поддержки малых и средних предприятий. Основная цель этой работы — создание и поддержание эффективных механизмов финансирования предприятий МСП и организаций, образующих инфраструктуру поддержки малого и среднего предпринимательства, за счет объединения усилий государственных и частных финансовых институтов на принципах отсутствия конкуренции МСП Банка с банками, публичности и открытости механизма финансовой поддержки. БАЛТИНВЕСТБАНК сотрудничает с МСП Банком (РосБР) по программе поддержки малого и среднего предпринимательства с 2004 года. В сентябре 2008 года банки также подписали Меморандум о партнерстве, в рамках которого намерены объединить свои усилия для целей информирования и консультирования представителей МСП по вопросам их финансовой поддержки и в смежных сферах. ОАО «Российский Банк поддержки малого и среднего предпринимательства»: | |

Правительство Санкт-Петербурга | |

Фонд содействия кредитованию малого бизнеса (г. Санкт-Петербург) Фонд содействия кредитованию малого бизнеса был учрежден Правительством Санкт-Петербурга с целью развития в городе системы кредитования малого предпринимательства, системы гарантий и поручительств по обязательствам субъектов малого предпринимательства, основанных на кредитных договорах, договорах займа и лизинга. Основная задача Фонда – обеспечить равный доступ субъектов малого предпринимательства к кредитным и иным финансовым ресурсам. Основным видом деятельности Фонда является предоставление поручительств по обязательствам (кредитам, займам, лизинговым операциям) субъектов малого предпринимательства перед кредиторами, а также предоставление услуг, относящихся к финансовому посредничеству. Фонд содействия кредитованию малого бизнеса: | |

Инвестиционная компания «Архангельск»

| |

Агентство кредитного обеспечения (Ленинградская область) | |

Брянский гарантийный фонд Целью деятельности Брянского Гарантийного Фонда является обеспечение равного доступа субъектов малого и среднего предпринимательства Брянской области к кредитным и иным финансовым ресурсам, развития системы гарантий и поручительств по обязательствам малого и среднего предпринимательства Брянской области, а так же развития инфраструктуры поддержки субъектов малого и среднего предпринимательства, основанных на кредитных договорах, договорах займа и лизинга. Основным видом деятельности Брянского Гарантийного Фонда является предоставление поручительств по обязательствам (кредитам, займам, договорам лизинга и т.п.) субъектов малого и среднего предпринимательства Брянской области перед кредиторами. Миссией Фонда является оптимизация взаимовыгодного сотрудничества субъектов малого и среднего предпринимательства Брянской области и финансовых организаций. | |

Гарантийный фонд поддержки предпринимательства Самарской области | |

Пермский гарантийный фонд и Пермский центр развития предпринимательства Основным видом деятельности Фондов является предоставление поручительств по обязательствам (кредитам, займам, лизинговым операциям) субъектов малого предпринимательства перед кредиторами, а также предоставление услуг, относящихся к финансовому посредничеству. На сегодняшний день региональным гарантийным фондом Пермского края является ОАО «Пермский центр развития предпринимательства» (ПЦРП). В период 2010-2013 гг. ПЦРП будет постепенно сокращать сроки и размер предоставляемых поручительств по обязательствам субъектов малого и среднего предпринимательства, в результате чего будут высвобождаться средства регионального бюджета, которые будут направлены на увеличение уставного капитала ОАО «Пермский гарантийный фонд». | |

Гарантийный фонд поддержки субъектов малого предпринимательства Краснодарского края Основным видом деятельности Гарантийного фонда является предоставление поручительств субъектам малого и среднего предпринимательства Краснодарского края по банковским кредитам. | |

Смоленский фонд поддержки предпринимательства | |

Гарантийный фонд для субъектов малого предпринимательства Саратовской области Основная задача гарантийного фонда – частичное гарантирование возвратности банковского кредита, привлеченного малым предприятием. Фонд помогает малым предприятиям Саратовской области, имеющим потенциал развития, но у которых отсутствует залоговая база, что является основным препятствием на пути предпринимателей к кредитным ресурсам. | |

Агентство городского развития (Вологодская область) | |

Фонд развития и поддержки малого предпринимательства Республики Башкортостан | |

Фонд гарантий и развития малого и среднего предпринимательства Владимирской области Основным видом деятельности Фонда является предоставление обеспечения (гарантий, поручительств) по обязательствам субъектов малого и среднего предпринимательства перед кредиторами, основанным на кредитных договорах, договорах займа, лизинга, о предоставлении банковских гарантий и иных договорах, предусмотренных гражданским законодательством Российской Федерации, предоставление займов субъектам малого и среднего предпринимательствам для развития бизнеса, а также предоставление услуг, относящихся к финансовому посредничеству. | |

| | |

Липецкий областной фонд поддержки малого и среднего предпринимательства Целью деятельности Фонда является обеспечение равного доступа субъектов малого и среднего предпринимательства и организаций инфраструктуры поддержки малого и среднего бизнеса к кредитным и иным финансовым ресурсам, развитие в Липецкой области системы кредитования малого и среднего предпринимательства, системы гарантий и поручительств по обязательствам малого и среднего предпринимательства, основанные на кредитных договорах, договорах займа и лизинга, развитие инфраструктуры финансирования субъектов малого и среднего предпринимательства на возвратной основе в форме микро займов. | |

Гарантийный фонд Воронежской области Целью деятельности Фонда является обеспечение доступа к финансовым ресурсам для субъектов малого и среднего предпринимательства Воронежской области, не обладающих достаточным объемом имущества для предоставления в залог кредитным организациям. Вместе с Государственным фондом поддержки малого предпринимательства Воронежской области и Фондом развития предпринимательства Воронежской области Гарантийный фонд Воронежской области образует единую инфраструктуру поддержки и развития малого и среднего предпринимательства Воронежской области. | |

Основной целью проекта ОПОРЫ-КРЕДИТ является всесторонняя информационная и консультативная поддержка представителей малого и среднего бизнеса России в вопросах использования различных финансовых инструментов и механизмов государственной поддержки для создания и развития своего бизнеса. Задачи: Поддержку проекту оказывают Общероссийская общественная организация малого и среднего предпринимательства «ОПОРА РОССИИ», Национальное партнерство участников микрофинансового рынка (НАУМИР) и Российский микрофинансовый центр, Фонд содействия кредитованию малого бизнеса Москвы. Партнерами проекта являются основные банки, осуществляющие кредитование субъектов малого и среднего предпринимательства. Проект получил одобрение Министерства экономического развития РФ и Ассоциации российских банков. www.opora-credit.ru | |

Кредит для бизнеса.ру www.creditforbusiness.ru | |

Санкт-Петербургский Союз Предпринимателей Тел. (812) 252-10-06, 252-27-31 | |

Ресурсный центр малого предпринимательства Телефон/факс (495) 332-00-34 | |

Центр предпринимательства США-Россия Тел.: (812) 325-98-32 |

Кредитование малого бизнеса, взять кредит для малого бизнеса без залога и поручителей

Я (Клиент/Представитель клиента) подтверждаю и даю согласие АО «ОТП Банк» (125171, РФ, г. Москва, Ленинградское шоссе, д. 16 A, стр. 2) (далее — Банк) на обработку моих персональных данных (далее – ПДн), в том числе разрешенных мною для распространения, а также размещенных в социальных сетях/и или полученных от третьих лиц, Банком и партнерами Банка (включая операторов связи, контакт-центры, страховщиков, курьерские службы, агентов, интеграторов, организаций осуществляющих анализ массивов данных из сети Интернет, архивное хранение, взыскание просроченной задолженности, аудиторские и консультационные услуги) в целях заключения кредитно-обеспечительных и иных договоров и исполнения договорных обязательств, а также разработки Банком новых продуктов и услуг и информирования меня об этих продуктах и услугах, а также проведения проверочных мероприятий перед заключением кредитно-обеспечительных и иных договоров с Банком. Сведениями, составляющими ПДн, согласно Федеральному закону РФ от 27 июля 2006 № 152-ФЗ «О персональных данных», является любая информация, относящаяся к прямо или косвенно, определенному или определяемому физическому лицу (субъекту ПДн).

Сведениями, составляющими ПДн, согласно Федеральному закону РФ от 27 июля 2006 № 152-ФЗ «О персональных данных», является любая информация, относящаяся к прямо или косвенно, определенному или определяемому физическому лицу (субъекту ПДн).

Клиент/Представитель клиента дает свое согласие Банку на обработку информации, относящейся к его персональным данным (в том числе фамилии, имени, отчества (настоящих и предыдущих, в случае их изменения), сведений о гражданстве, даты и места рождения, данных документа, удостоверяющего личность, номеров телефонов и иных средств связи, сведений об адресах (регистрации, проживания, корреспонденции), информации о семейном положении, составе семьи), в том числе на передачу их в ОАО «Банк ОТП» (OTP Bank Plc.), адрес: 1051, Венгрия, г. Будапешт, ул. Надор, д. 16 (1051, Budapest, Nador u. 16. Hungary). Банк может проверить достоверность предоставленных Клиентом/Представителем клиента персональных данных, в том числе, с использованием услуг других операторов, а также использовать информацию о неисполнении и/или ненадлежащем исполнении договорных обязательств при рассмотрении вопросов о предоставлении услуг и заключении новых договоров. Клиент/Представитель клиента дает свое согласие на обработку своего фотографического изображения, а именно: сбор (изготовление), запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обмен, блокирование, удаление, уничтожение фотографического изображения, с использованием средств автоматизации или без использования таких средств в целях обеспечения безопасности при присоединении к Договору.

Банк и партнеры Банка имеют право на обработку персональных данных субъектов, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обмен, блокирование, удаление, уничтожение ПДн, указанных в настоящей заявке и иных сведений, предоставленных Банку. Вышеуказанные действия могут совершаться как с использованием средств автоматизации, так и без использования таких средств.

Клиент/Представитель клиента дает свое согласие на обработку своего фотографического изображения, а именно: сбор (изготовление), запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обмен, блокирование, удаление, уничтожение фотографического изображения, с использованием средств автоматизации или без использования таких средств в целях обеспечения безопасности при присоединении к Договору.

Банк и партнеры Банка имеют право на обработку персональных данных субъектов, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обмен, блокирование, удаление, уничтожение ПДн, указанных в настоящей заявке и иных сведений, предоставленных Банку. Вышеуказанные действия могут совершаться как с использованием средств автоматизации, так и без использования таких средств.

Настоящим подтверждаю, что я согласен на получение рекламы услуг Банка и иных организаций, распространяемой по сетям электросвязи (в том числе посредством использования телефонной, факсимильной, подвижной радиотелефонной связи), в т. ч. на мобильный номер телефона и e-mail, в т.ч. указанные мной в настоящей заявке, на обработку Банком и организациями, указанными выше, моих персональных данных в целях продвижения мне услуг Банка и иных организаций, в том числе путем осуществления прямых контактов со мной с помощью средств связи, указанных выше.

ч. на мобильный номер телефона и e-mail, в т.ч. указанные мной в настоящей заявке, на обработку Банком и организациями, указанными выше, моих персональных данных в целях продвижения мне услуг Банка и иных организаций, в том числе путем осуществления прямых контактов со мной с помощью средств связи, указанных выше.

Обработка персональных данных осуществляется в течение 5 (пяти) лет с даты предоставления согласия на их обработку, если законодательством Российской Федерации и/или нормативными правовыми актами государственных надзорных органов не установлен иной срок. Клиент/Представитель клиента понимает и соглашается с тем, что для прекращения использования Банком его персональных данных, за исключением хранения персональных данных, предусмотренного в соответствии с законодательством РФ и/или нормативными правовыми актами государственных надзорных органов, ему необходимо лично обратиться в подразделение Банка для оформления в письменной форме отзыва согласия на обработку персональных данных.

Путин поручил повысить объем льготного кредитования для малого бизнеса

https://ria.ru/20210707/biznes-1740259974.html

Путин поручил повысить объем льготного кредитования для малого бизнеса

Путин поручил повысить объем льготного кредитования для малого бизнеса — РИА Новости, 07.07.2021

Путин поручил повысить объем льготного кредитования для малого бизнеса

Президент России Владимир Путин поручил правительству, Банку России и Корпорации МСП при участии системно значимых банков до ноября текущего года принять… РИА Новости, 07.07.2021

2021-07-07T14:03

2021-07-07T14:03

2021-07-07T14:18

россия

малый бизнес

владимир путин

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/07e5/07/01/1739449626_0:165:3053:1882_1920x0_80_0_0_c8c3b1b01f7057334cdeb9a10f2bb8cd. jpg

jpg

МОСКВА, 7 июл — РИА Новости. Президент России Владимир Путин поручил правительству, Банку России и Корпорации МСП при участии системно значимых банков до ноября текущего года принять дополнительные меры для повышения доступности и объемов льготного кредитования малого и среднего бизнеса, соответствующие поручения опубликованы на сайте Кремля.»Правительству Российской Федерации совместно с Банком России и акционерным обществом «Федеральная корпорация по развитию малого и среднего предпринимательства» при участии системно значимых кредитных организаций принять дополнительные меры по льготному кредитованию субъектов малого и среднего предпринимательства, обеспечивающие в том числе повышение доступности и объемов такого кредитования, а также увеличение охвата льготным кредитованием субъектов малого и среднего предпринимательства», — сказано в сообщении.Срок реализации поручения установлен 1 ноября 2021 года. Ответственными назначены премьер-министр России Михаил Мишустин, глава Банка России Эльвира Набиуллина, глава Корпорации МСП Александр Исаевич, а также главы всех системно значимых банков.

https://ria.ru/20210630/nalog-1739323137.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/07e5/07/01/1739449626_162:0:2893:2048_1920x0_80_0_0_f7246ba7b8e2d5e874cf1941f0fae697.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, малый бизнес, владимир путин, экономика

14:03 07.07.2021 (обновлено: 14:18 07.07.2021)Путин поручил повысить объем льготного кредитования для малого бизнеса

Кредиты на развитие малого бизнеса: как оформить

13 нояб. 2020 г., 11:26

Одним из наиболее эффективных инструментов развития любого бизнеса, в том числе малого, является привлечение кредитных средств. Банковские кредиты наиболее популярны среди предпринимателей. Во многом это объясняется разнообразием кредитных программ, предлагаемых финансово-кредитными организациями

Для того чтобы ознакомиться с актуальными предложениями, достаточно посетить страницу www.orelbanks.ru/business.php сервиса Оrelbanks, специализирующегося в области информирования пользователей о банках и банковских продуктах. Разнообразие предложений позволяет выбрать выгодный кредит на бизнес с учетом индивидуальных требований и потребностей. Посетители сервиса имеют возможность подать заявку на получение средств для малого бизнеса в режиме онлайн. Предприятиям малого бизнеса бывает нелегко оформить кредит по причине высокой стоимости кредитования, поэтому к выбору банка следует отнестись ответственно.

Посетители сервиса имеют возможность подать заявку на получение средств для малого бизнеса в режиме онлайн. Предприятиям малого бизнеса бывает нелегко оформить кредит по причине высокой стоимости кредитования, поэтому к выбору банка следует отнестись ответственно.

Причины оформить кредит для малого бизнеса

Наиболее частыми причинами для подачи заявки на оформление кредита малому бизнесу являются:

- необходимость в оплате аренды производственных помещений или приобретении производственной площади;

- необходимость в приобретении техники, инструментов, оборудования;

- необходимость в приобретении сырья, товаров, расходных материалов;

- планы расширить производство, открыть новые торговые точки и филиалы;

- необходимость в модернизации производства;

- необходимость пополнить оборотные средства;

- начало нового проекта и т.

д.

д.

Объемы заемных средств определяются в зависимости от целей займа. Оформление кредитов позволяет предпринимателям внедрять инновационные технологии, создавать рабочие места и т.д.

Разновидности кредитных программ для малого бизнеса

Наиболее востребованными банковскими кредитными продуктами для малого бизнеса являются:

- на покупку недвижимости, оборудования, автотранспорта;

- на пополнение оборотных средств;

- овердрафт, являющийся формой краткосрочного кредита;

- франчайзинг, позволяющий бизнесменам использовать готовую схему крупной сети;

- льготный кредит.

Наиболее выгодным вариантом получения средств для малого бизнеса является получение льготного кредита.

Особенности получения льготного кредита

Обязательным условием одобрения льготного кредита является внесение залога в виде коммерческой недвижимости, участка земли, собственности компании. Выдаются льготные кредиты исключительно успешным предпринимателям, бизнес которых стабильно развивается продолжительное время. Для получения льготного кредита могут потребоваться поручители.

Выдаются льготные кредиты исключительно успешным предпринимателям, бизнес которых стабильно развивается продолжительное время. Для получения льготного кредита могут потребоваться поручители.

Для того чтобы получить льготный кредит на развитие малого бизнеса, необходимо:

- после выбора банка проконсультироваться с менеджерами;

- подготовить пакет документов и представить в банк;

- получить заемные средства.

Чем прозрачнее финансовая сторона бизнеса, тем выше вероятность одобрения банком заявки на получение кредитных средств.

*на правах рекламы*

Источник: http://inorehovo.ru/novosti/tematicheskie_stranicy/kredity-na-razvitie-malogo-biznesa-kak-oformit

Финансирование малого бизнеса: как получить бизнес-ссуду

Это сообщение в гостевом блоге от NerdWallet, которое обеспечивает ясность для всех финансовых решений и помогает владельцам малого бизнеса получить ресурсы, чтобы ответить на их финансовые, налоговые и юридические вопросы. NerdWallet представил MBDA на недавнем Google Hangouts и участвует в совместном использовании ресурсов с сетью MBDA. В серии общих блогов будет представлен контент, предоставленный сотрудниками NerdWallet в рамках постоянной поддержки MBDA Недели малого бизнеса 2015.

NerdWallet представил MBDA на недавнем Google Hangouts и участвует в совместном использовании ресурсов с сетью MBDA. В серии общих блогов будет представлен контент, предоставленный сотрудниками NerdWallet в рамках постоянной поддержки MBDA Недели малого бизнеса 2015.

Старая поговорка о том, что «чтобы зарабатывать деньги, нужны деньги», часто до боли верна малым предприятиям, пытающимся вырасти и процветать. Расходы, необходимые для ведения бизнеса, от накладных до товарно-материальных, часто кажутся ошеломляющими. К счастью, для малого бизнеса в каждом секторе есть много средств.

Где я могу найти финансирование для малого бизнеса?

Когда дело доходит до кредитных предложений, у малого бизнеса есть несколько возможных точек входа:

- Банки: Традиционные банки по-прежнему являются отличным местом для начала, поскольку у них есть большой выбор ссуд, поддерживаемых Управлением малого бизнеса, и другие доступные варианты финансирования.

- Онлайн: NerdWallet имеет больше информации здесь.

- Кредитные союзы: Кредитные союзы часто упускают из виду, когда дело касается финансирования. Однако, как и банки, они предлагают ссуды, обеспеченные SBA, и другие варианты финансирования.

Имею ли я право взять ссуду для малого бизнеса?

Чтобы претендовать на ссуду для малого бизнеса, вам нужно доказать, что вы хорошо рискуете. Право на получение ссуд, не принадлежащих SBA, может варьироваться в зависимости от конкретного кредитора, в то время как ссуды SBA предъявляют особые требования.Как только вы соответствуете критериям квалифицируемого малого бизнеса, SBA хочет видеть достаточный денежный поток для осуществления ваших платежей. Кроме того, SBA также требует, чтобы кандидаты продемонстрировали хороший характер, заполнив «справку о личной истории». Эта информация показывает, платили ли вы предыдущие долги и соблюдали ли законы вашего сообщества.

Если в вашей истории есть несколько изъянов, не паникуйте. В то время как солидная репутация и чистая запись настоятельно предпочтительны, в форме личной истории SBA четко указано, что арест, осуждение или запись не обязательно дисквалифицируют вас.Даже предыдущее банкротство не исключает вас автоматически. Некоторые кредиторы одобряют ссуды, обеспеченные SBA, после банкротства, если вы исправили свой кредит в последние годы.

Будьте готовы подтвердить свои обязательства по большинству кредитов SBA. Как правило, ссуды 7 (а) полностью обеспечены, хотя, когда все другие факторы благоприятны, вы все равно можете получить одобрение с недостаточным обеспечением. Если вы владеете 20% или более долей в своем бизнесе, вы также должны будете лично гарантировать свой ссуду.

Сколько я могу занять?

Сумма ссуды для малого бизнеса варьируется в зависимости от потребностей конкретной компании, размера компании и ее прогнозируемого роста.Средний размер кредита SBA составляет около 371 000 долларов США, но они могут варьироваться от микрозаймов в размере 5000 долларов США до максимальной гарантированной суммы в 5 миллионов долларов США. Средний размер ссуды, не связанной с SBA, предлагаемой через банковский сектор, составляет от 130 000 до 140 000 долларов США.

Если вы подаете заявление на получение бизнес-ссуды, финансируемой через кредитный союз, имейте в виду, что федеральные правила разрешают им ссужать только меньшее из 1,75-кратного их собственного капитала или 12,25% от общих активов. Таким образом, сумма, доступная для заимствования через их индивидуальные предложения, может быть ограничена.Вы по-прежнему можете финансировать ссуды SBA на сумму до 5 миллионов долларов через кредитные союзы.

Виды бизнес-кредитов

Бизнес-ссуды могут быть обеспеченными, необеспеченными или даже иметь форму кредитных линий. Для обеспечения обеспеченной ссуды требуется какое-то обеспечение, такое как недвижимость, инвестиции или другие ценные активы. В случае невыполнения обязательств по этому типу ссуды кредитор может конфисковать это обеспечение. Необеспеченные кредиты не требуют какого-либо залогового обеспечения. В этом случае кредитор не может забрать вашу собственность, если вы не в состоянии заплатить, но, как правило, компромисс заключается в более высоких процентных ставках.Кредитная линия — это соглашение между заемщиком и кредитором, которое позволяет заемщику привлекать средства по мере необходимости в пределах согласованного лимита.

Администрация малого бизнеса предлагает четыре основных типа ссуд:

- 7 (a) ссуды: Это наиболее распространенная кредитная программа SBA. Средства могут быть использованы для открытия нового малого бизнеса или для приобретения, ведения или развития существующего. К этой категории относятся ссуды специального назначения, включая экспортный оборотный капитал, международную торговлю и борьбу с загрязнением.Для ветеранов действуют специальные льготы, делающие программу экспресс-кредитования особенно привлекательной.

- Микрозаймы: Это краткосрочные займы на сумму до 50 000 долларов США для малых предприятий и некоммерческих детских учреждений.

- Ссуды на недвижимость и оборудование (CDC / 504): Эти ссуды предназначены для финансирования крупных основных средств бизнеса.

- Ссуды на случай стихийных бедствий: В случае объявленного стихийного бедствия эти средства могут быть использованы для ремонта или замены поврежденных машин и оборудования, инвентаря, недвижимости, коммерческих активов и личного имущества.

SBA также предлагает кредитные линии, чтобы помочь удовлетворить краткосрочные потребности предприятий с продемонстрированным положительным денежным потоком. Некоторые другие общие типы ссуд для малого бизнеса включают:

- Профессиональные кредиты: Доступно для юристов, врачей, стоматологов и других специалистов, начинающих свою собственную практику.

- Ссуды для открытия франшизы: Эти ссуды обслуживают тех, кто открывает франшизу признанного бизнеса.

- Ссуды на открытие предприятия: Специально разработаны для запуска и запуска новых малых предприятий.

- Ссуды на оборудование: Эти средства используются для покупки или аренды машин, компьютеров, копиров, инструментов и другого необходимого оборудования для ведения бизнеса. Это оборудование затем можно использовать в качестве залога по кредиту.

- Ссуды для разнообразия бизнеса: Предоставьте финансирование женщинам, представителям меньшинств, ветеранам или инвалидам.

- Аванс наличными от продавца: Эта структура ссуды позволяет брать займы под регулярно получаемые ежемесячные денежные поступления.

- Ссуды на коммерческую недвижимость: Эти средства используются для покупки коммерческой недвижимости.

Навигация по процессу подачи заявки на кредит

Planning поможет вам пройти процесс подачи заявки на получение кредита с минимумом стресса. Перед подачей заявки вы убедитесь, что ваш бизнес соответствует критериям SBA, и будете готовы продемонстрировать хороший характер, достойную кредитоспособность и способность выплатить ссуду.Найдите учреждения, которые открыты для кредитования владельцев малого бизнеса. Часто, если вы обратитесь в банки или кредитные союзы, которые уже знакомы с вами как с клиентом или членом сообщества, у вас будет больше шансов получить одобрение.

Если вы подадите неполное заявление на получение кредита, ваш кредит на малый бизнес может быть задержан или в нем может быть отказано. Перед встречей с кредитным специалистом спросите, какая именно документация требуется, чтобы ваше заявление было в полном порядке. Хотя у отдельных кредиторов есть свои требования, вот общее представление о том, что вы должны будете предоставить на собеседовании по кредиту:

- Подробный бизнес-план, объясняющий, каким бизнесом вы занимаетесь, долгосрочные и краткосрочные цели и как вы планируете их достичь

- Личная информация, такая как биография, образование и лицензии, принадлежащие вам и любым деловым партнерам

- Личная и коммерческая финансовая отчетность

- Прогнозируемая финансовая отчетность предприятия и прогноз движения денежных средств минимум на один год

- Личная и деловая кредитная история для вас и любых партнеров

- Гарантии от всех владельцев бизнеса

Рекомендации по запуску

Стартовые ссуды — один из самых сложных видов ссуд для малого бизнеса.Если вы начинаете новый бизнес, вы повысите свои шансы на одобрение, продемонстрировав отличную кредитоспособность, сильный бизнес-план, собственные личные ресурсы для инвестиций и солидный залог. Небольшие банки, кредитные союзы и общественные финансовые учреждения могут с большей вероятностью рискнуть против вас, чем крупный национальный или международный банк.

Нужна дополнительная помощь или совет?

Для получения дополнительной информации и рекомендаций относительно ссуд для малого бизнеса свяжитесь с любой из этих организаций:

Изначально размещено на NerdWallet.

Финансирование и капитал | Экономическое развитие Техаса | Офис губернатора Техаса

Управление помощи малому бизнесу при губернаторе тесно сотрудничает с различными партнерами, чтобы облегчить малым предприятиям доступ к капиталу. Основные источники финансирования:

Администрация малого бизнеса США

Администрация малого бизнеса США (SBA) предоставляет консультации, услуги в области капитала и заключения договоров. Он предлагает ссуды и обучение, чтобы помочь малому бизнесу расти и оптимизировать возможности.Он также предоставляет ссуды на случай стихийных бедствий во время кризиса. У SBA есть шесть офисов в Техасе. Для получения дополнительной информации перейдите по ссылкам ниже к каждому районному отделению:

Техасские бизнес-ангелы

В Техасе существует множество сетей бизнес-ангелов. Сайт Alliance of Texas Angel Networks может показать вам, какие сети находятся рядом с вами. Бизнес-ангелы — это частные лица, которые обычно предоставляют акционерное финансирование стартапам, предпринимателям и быстрорастущим молодым предприятиям. Они предоставляют собственные деньги в обмен на акции компании.

Некоммерческие кредиторы

Финансовые институты развития сообществ (CDFI) являются некоммерческими кредиторами. Они предлагают выгодные условия, такие как низкие процентные ставки, а также консультации, наставничество и семинары. Они сосредоточены на кредитовании малообеспеченных предприятий и предпринимателей. Некоторые некоммерческие кредиторы в Техасе включают:

Найдите ближайший к вам CDFI с помощью онлайн-локатора.

Гранты на обучение персонала в Техасе

Комиссия по трудовым ресурсам Техаса (TWC) предлагает грант на получение навыков для малого бизнеса.Это поддерживает предприятия с числом сотрудников менее 100 и стимулирует обучение новых сотрудников, работающих полный рабочий день. Также доступна поддержка для повышения квалификации существующих штатных сотрудников. Обучение проводится в общественных или технических колледжах или в Технической службе штата Техас (TEEX).

Федеральные гранты

Grants.gov каталогизирует федеральные гранты и предоставляет дополнительную информацию для тех, кто хочет подать заявку. Некоторые поставщики грантов требуют, чтобы заявители регистрировались в Системе управления грантами (SAM).Для предприятий, ориентированных на исследования и разработки, могут быть интересны программы финансирования инновационных исследований малого бизнеса и передачи технологий малому бизнесу.

Министерство сельского хозяйства США (USDA)

Деловые программы Министерства сельского хозяйства США предоставляют финансовую поддержку и техническую помощь для стимулирования создания и роста сельского бизнеса. Ссуды, гарантии по ссудам и гранты доступны физическим лицам, предприятиям, кооперативам, фермерам и владельцам ранчо, государственным органам, некоммерческим корпорациям, индейским племенам и частным компаниям в сельских общинах.Для получения дополнительной информации посетите веб-сайт Министерства сельского хозяйства США.

Управление денежным потоком

SCORE предоставляет отличную информацию по управлению финансами для малого бизнеса и множество шаблонов для таблиц и прогнозов движения денежных средств. Вы также можете бесплатно получить наставника SCORE, который поможет вам с бизнес-проблемами.

SBA также предлагает руководство по советам и инструментам для управления финансами бизнеса.

Фонд развития продуктов и инкубатора малого бизнеса

Фонд развития продуктов и инкубатора малого бизнеса (PDSBI) — это программа, предлагающая долгосрочные ссуды под залог активов компаниям, занимающимся разработкой продуктов, особенно в сфере производства.Основная цель программы — помочь в разработке, производстве и коммерциализации новых или улучшенных продуктов в штате.

Ресурсы по COVID-19

Для получения информации о ресурсах и финансировании, доступных малому бизнесу, пострадавшему от кризиса COVID-19, посетите нашу веб-страницу о коронавирусе.

программ для малого бизнеса | Программа ссуды и гарантий для малого бизнеса

Q: Кто имеет право подать заявку на участие в программе?

A: Малые предприятия, зарегистрированные в Луизиане (см. Определение малого бизнеса Администрацией малого бизнеса).

Q: Должен ли заемщик создавать новые рабочие места при запуске, расширении или приобретении бизнеса?

A: Компания должна либо создать, либо сохранить одно рабочее место для ссуд на сумму менее 100 000 долларов или два рабочих места для ссуд на сумму выше этой суммы.

Q: Обращается ли заемщик вначале в банк или кредитную организацию для подачи заявки на гарантию?

A: Заемщик должен связаться с банком или кредитным учреждением напрямую, чтобы подать заявку. Затем кредитор работает напрямую с LEDC.

Q: Есть ли плата за программу?

A: Плата за подачу заявления не взимается. Гарантийный взнос может быть отменен (определяется степенью риска).

Q: Сколько времени занимает процесс?

A: Обработка гарантии занимает от одной до трех недель. Конкретный срок определяется суммой кредита и утверждающим органом; например, внутренний кредитный комитет или совет директоров LEDC.

Q: Есть ли максимальная сумма кредита?

A: Максимальная сумма кредита отсутствует.Однако максимальная сумма гарантии составляет 1,5 миллиона долларов.

Q: Какие виды финансирования имеют право на участие в программе ссуды и гарантии для малого бизнеса?

- Возобновляемые кредитные линии

- Стартапов

- Приобретения

- Приобретение основных средств

- Покупка или строительство здания (заполняемость заявителя ограничена 51%)

Q: Какие типы предприятий не имеют права на участие в Программе ссуды и гарантии для малого бизнеса?

А:

- Рестораны (будут рассматриваться региональные или национальные франшизы)

- Бары и салоны

- Игорный бизнес

- Спекуляции недвижимостью

- Парки отдыха, тематические парки и парки развлечений

- Парки или кемпинги

Q: Сколько капитала необходимо бизнесу, чтобы иметь право на гарантию LEDC?

A: Минимальное требование к собственному капиталу для начинающего бизнеса или приобретения бизнеса составляет 20%.Существующие предприятия должны иметь вливание в капитал 15%. Собственный капитал определяется как:

- Денежные средства

- Оплаченный капитал

- Выплаченная прибыль и нераспределенная прибыль

- Партнерский капитал и нераспределенная прибыль

Q: Кто определяет, получит ли владелец малого бизнеса разрешение на получение ссуды?

A: Эта программа находится в ведении отдела экономического развития штата Луизиана через Корпорацию экономического развития штата Луизиана, которая принимает решения об утверждении гарантии по кредиту.Однако банк или кредитное учреждение принимает все решения, относящиеся к одобрению ссуды.

Малые предприятия

Обзор

Коннектикут радушно принимает малый бизнес из самых разных секторов. Фактически, мы создали специальный отдел по делам малого бизнеса , чтобы предоставить владельцам бизнеса ресурсы, которые могут помочь стимулировать рост или облегчить переезд. Поэтому независимо от того, ищете ли вы финансирование, техническую помощь или просто контактное лицо, которое поможет вам ориентироваться в широком спектре услуг, предоставляемых федеральными, государственными, государственными / частными и некоммерческими организациями, мы рекомендуем вам обращаться в Управление малого бизнеса DECD Дела.

Ключевые факты

- Более 97% предприятий в Коннектикуте нанимают менее 500 человек в каждом. Источник: SBA

- Почти 50% всех рабочих Коннектикута наняты фирмами с численностью менее 500 человек. Источник: SBA

Поддержка бизнеса

- DECD Прямая помощь. Финансирование малого бизнеса доступно через две программы:

- Закон об экономической и производственной помощи (MAA).Этот закон делает доступными ссуды под низкие проценты и прямые ссуды на основе стимулов для проектов, когда имеется сильный потенциал экономического развития. Финансирование может быть использовано для покупки оборудования, мебели и приспособлений, строительства, улучшения арендованного имущества, обучения и другой приемлемой деятельности, связанной с проектом.

- Программа Small Business Express. Эта программа предоставляет ссуды и гранты малым предприятиям Коннектикута, чтобы стимулировать создание рабочих мест и рост.

- Центр передовых технологий Коннектикута, Inc (CCAT).CCAT предоставляет гранты начинающим компаниям, которые размещаются в инкубаторах Коннектикута, в рамках Программы грантов инкубаторов малого бизнеса.

- Connecticut Innovations (CI). CI — это квазигосударственная организация, которая выступает в качестве стратегического подразделения венчурного капитала Коннектикута. Работая в партнерстве с рядом государственных / частных партнеров, CI предлагает стратегическое руководство, своевременные связи и инвестиции в акционерный капитал, чтобы помочь перспективному бизнесу процветать.

- Администрация малого бизнеса США (SBA).SBA предоставляет займы и гарантии по займам через кредитные учреждения.

Другие партнеры по кредитованию в масштабе штата / региона

- Фонд экономического развития Сообщества (CEDF) — предоставляет кредиты и техническую помощь малому бизнесу.

- Корпорация общественных инвестиций Коннектикута (CTCIC) — обеспечивает доступ к капиталу, который может быть недоступен где-либо еще, а также возможности финансирования для расширения бизнеса, желающего приобрести недвижимость и / или машины и оборудование.

- BDC Capital — объединяет деньги многих финансовых организаций, чтобы разделить риски, связанные с расширением перспективных компаний. BDC Capital предоставляет финансовую помощь в виде ссуд, мезонинных инвестиций и вложений в акционерный капитал, гарантий и финансовых услуг для предприятий любого типа и описания.

Региональные кредитные программы

Истории успеха

Основатель Arvinas Крейг Крюс об открытии фармацевтического предприятия в Нью-Хейвене.

Представьте, что владелец-основатель Валери Купер открывает свою компанию в Стэмфорде.

Контакт

Для получения дополнительной информации свяжитесь с Шейлой Хаммел по телефону (860) 500-2405 или [email protected].

Финансирование малого бизнеса | Ресурсы и инструменты для малого бизнеса в штате Мэн

Ниже приводится обзор различных источников финансирования.Бизнес-консультант SBDC в штате Мэн поможет вам выяснить, какие источники финансирования подходят вам и вашему бизнесу.

Финансирование: первые шаги

Большинство людей сразу же думают о коммерческих банках, когда они определяют потребность в финансировании бизнеса. К сожалению, в качестве источника финансирования для стартапов банки оказываются далеко внизу в списке вероятных источников. Вместо этого большинство малых предприятий финансируется за счет частного финансирования и других источников.Некоторые из этих источников включают:

- Личные сбережения

- Ссуды от семьи или друзей

- Заем в частном банке

- Рефинансирование или вторая ипотека недвижимости или других активов

(Примечание. Источники 3 и 4 обычно зависят от того, есть ли у вас постоянный источник дохода, то есть работа; таким образом, если вы планируете путешествовать по этому маршруту, вам необходимо обеспечить это финансирование, пока вы еще работаете.)

- Денежная стоимость активов, которые можно продать

- Денежная стоимость страхования жизни, акций или облигаций

- Кредитные карты

- Инвестиции от партнеров

- Авансовые платежи по контрактам (маловероятный источник)

- Кредит от поставщиков

Вашим первым шагом в оценке любой деловой перспективы должно быть технико-экономическое обоснование для определения потенциала вашего конкретного продукта или услуги.Прогноз денежных потоков — это основная часть любого технико-экономического обоснования. В нем вы оцениваете доходы и расходы своего бизнеса, как правило, на ежемесячной основе в течение года или двух. Этот анализ важен тем, что он скажет вам (и вашему банкиру или инвестору), какую сумму средств вам нужно будет вложить в бизнес, чтобы поддерживать его работу, пока продажи не достигнут точки, когда они будут поддерживать бизнес. Этот анализ также проиллюстрирует бремя, возлагаемое на молодой бизнес заемными средствами, и поможет вам в принятии трудных финансовых решений.Имейте в виду, что банки различаются по своей агрессивности с течением времени и между собой, и что сами банкиры различаются в зависимости от их собственного происхождения и опыта. Таким образом, вы должны быть настойчивы и готовы делать покупки.

Ссуды SBA

SBA предлагает различные кредитные программы, разработанные для владельцев бизнеса, у которых могут возникнуть проблемы с получением традиционной банковской ссуды. Просмотрите их кредитные программы, чтобы узнать, соответствуете ли вы требованиям.

Финансирование коммерческих банков

Многие стартапы малого бизнеса по своей природе сопряжены с риском, и коммерческие банки традиционно не склонны к риску.Банкиры не являются ни инвесторами в малый бизнес, ни спекулянтами, но они ссужают деньги малому бизнесу, если его погашение относительно гарантировано. Коммерческие банки обычно предоставляют финансирование по сравнительно низким ставкам, но взамен ожидают строгого графика погашения и подробного учета. Их главная забота заключается в том, сможете ли вы погасить ссуду полностью и в срок . Кредитные специалисты банка ищут конкретные критерии при оценке вашего кредитного предложения.Они оценят вас по следующим характеристикам:

- Опытный менеджмент — Вы знакомы с бизнесом и знаете отрасль?

- Существенные инвестиции — Готовы ли вы сделать значительные вложения времени и денег?

- Сильная кредитная история — брали ли вы аналогичные суммы и своевременно их погашали?

- Ответственный характер — Могут ли ваши рекомендации поручиться за вашу честность и хорошее деловое чутье?

- Хороший залог — есть ли у вас удовлетворительная оценка залога, достаточно высокая для обеспечения ссуды?

- Достаточный денежный поток — Сгенерирует ли бизнес ссуду достаточно долларов, чтобы выплатить ссуду, а затем еще немного?

Удовлетворение вышеперечисленных критериев может быть очень трудным для начинающего бизнеса.Часто один или несколько критериев не могут быть соблюдены. Особенно сложно убедить банкира в реалистичности ваших прогнозов продаж и денежных потоков. Этого можно добиться, но только при наличии обширных знаний о бизнесе и рынке. Банк ожидает увидеть официальный бизнес-план с проформой финансовой отчетности и будет ожидать, что вы заполните личный финансовый отчет.

Страхование ссуд / Гарантии

Когда все критерии банка будут выполнены, банкир будет искать дополнительные средства для обеспечения ссуды.Это можно сделать разными способами:

- Персональная гарантия — Прежде всего, вам потребуется , чтобы лично гарантировать ссуду. Если ваш бизнес потерпит неудачу, вы лично будете ответственны за погашение кредита.

- Co-Signer — Если ваша способность выплатить ссуду — в случае банкротства бизнеса — находится под вопросом, банк может потребовать, чтобы вы нашли другого человека, обладающего финансовыми возможностями, чтобы гарантировать погашение.

- Гарантия SBA или FAME — U.Администрация малого бизнеса (SBA) и Финансовое управление штата Мэн (FAME) в первую очередь помогают малым начинающим предприятиям, обеспечивая страхование коммерческих ссуд. Первый шаг к тому, чтобы воспользоваться преимуществами этих программ, — это привлечь банк к вашему проекту, потому что это банк, который будет подавать заявки в SBA или FAME. SBA или FAME предъявляют к вам аналогичные требования с точки зрения опыта, характера, кредитоспособности, залога и денежных вложений. Основное отличие состоит в том, что они могут быть готовы пойти на больший риск, чем банк, во имя продвижения малого бизнеса.(Примечание: даже если вы действительно получите гарантию от SBA или FAME, эти агентства по-прежнему будут считать вас лично ответственным за долг.) Наконец, гарантии не означают ссуды под низкие проценты. Заем предоставляется по текущей ставке банка, а гарантийное агентство взимает комиссию.

Технологический институт штата Мэн

Технологический институт штата Мэн (MTI) — это частная некоммерческая организация, предлагающая на начальном этапе финансирование и помощь в коммерциализации исследований и разработок технологий, которые создают новые продукты, процессы и услуги, которые создают высококачественные рабочие места в штате Мэн.

Узнайте больше о MTI на их сайте. Бизнес-консультант SBDC из штата Мэн поможет вам выяснить, подходит ли финансирование MTI для вашего бизнеса, поможет с процессом подачи заявки и т. Д. Свяжитесь с нами здесь.

Кредиторы экономического развития

В штате существует ряд различных кредиторов экономического развития. Доступность может зависеть от того, где будет находиться ваш бизнес и какой тип бизнеса вы начинаете. Бизнес-консультанты SBDC могут порекомендовать вам эти источники.Эти кредиторы, как правило, являются некоммерческими организациями. Вы можете услышать термин «дефицит финансирования». Эти кредиторы часто берут на себя больший риск, чем традиционный банк, и заполняют «пробел» между тем, что традиционный банк будет делать, и тем, что вам нужно, чтобы он работал. Эти кредиторы по-прежнему занимаются обычным андеррайтингом, но могут быть готовы взять на себя дополнительные риски, превышающие те, которые устраивают банк. Они также могут предоставить все необходимое вам финансирование, если это меньшая сумма.

Бизнес-ангелы

Бизнес-ангел — это состоятельное физическое лицо, которое предоставляет капитал стартапам или предпринимателям в обмен на собственный капитал или погашение долга.

Maine Angels — Maine Angels помогают предпринимателям, инвестируя и наставляя начинающие предприятия в Новой Англии, с упором на штат Мэн. Посетите их сайт для получения дополнительной информации.

Common Angels — CommonAngels® Ventures инвестирует в новые стартапы в области информационных технологий в Новой Англии. Посетите их сайт для получения дополнительной информации.

Финансовое управление штата Мэн

Финансовое управление штата Мэн (FAME) предоставляет инновационные финансовые решения, чтобы помочь гражданам штата Мэн в поиске возможностей для бизнеса и образования.Выучить больше.

Гранты

Федеральные органы власти, правительства штатов и местные органы власти предлагают широкий спектр программ финансирования, чтобы помочь малым предприятиям начать и развивать свою деятельность. Эти программы включают ссуды под низкие проценты, венчурный капитал и гранты на экономическое развитие. Для получения дополнительной информации о грантах посетите Grants.gov.

Краудфандинг

Краудфандинг используется для финансирования проектов или предприятий путем сбора небольших сумм денег от большого количества людей и обычно осуществляется через Интернет.Существует два основных типа краудфандинга: вознаграждение и акции. Существуют сотни краудфандинговых платформ, поэтому обязательно проявите должную осмотрительность, чтобы выбрать ту, которая лучше всего подходит для вашего проекта / предприятия. Кроме того, проверьте правила краудфандинга в Управлении ценных бумаг штата Мэн.

Венчурный капитал

Венчурный капитал — это капитал, предоставляемый начинающим компаниям с высоким потенциалом на ранней стадии. Деньги обычно поступают от группы инвесторов, которые объединяют свои инвестиции в один фонд венчурного капитала.При венчурном капитале инвесторы владеют акциями компании, в которую они инвестируют.

Венчурный фонд штата Мэн (MVF) — MVF — это профессионально управляемый фонд венчурного капитала, который инвестирует исключительно в компании штата Мэн, демонстрирующие потенциал для быстрого роста и общественной пользы. Нажмите здесь для дополнительной информации.

CEI Ventures, Inc . — CEI Ventures управляет социально ответственными фондами капитала. Портфельные компании диверсифицированы по географии, отраслям, стадии развития бизнеса и социальным льготам.Нажмите здесь для дополнительной информации.

Финансирование вашего бизнеса | Бизнес

Финансовые ресурсы

Успех бизнеса значительно увеличивается за счет понимания финансовых потребностей, а также доступных вариантов, которые помогут начать, управлять и развивать бизнес. Когда дело доходит до финансирования малого бизнеса, существуют различные местные, государственные и федеральные ресурсы, от традиционных кредитов до облигаций.

U.S. Управление малого бизнеса (SBA)

SBA предлагает различные кредитные программы для правомочных малых предприятий. Кредитные программы включают программу 7 (а), обычно используемую для различных целей ссуды, и программу 504, которая предназначена специально для покупки недвижимости или основного оборудования. Свяжитесь с SBA для получения дополнительной информации и помощи в поиске кредиторов SBA, 209-954-5089.

Оборотный ссудный фонд округа Сан-Хоакин (RLF)

RLF предлагает помощь в финансировании «пробелов» владельцам бизнеса или предпринимателям в округе Сан-Хоакин для пополнения оборотного капитала, оборудования, улучшения арендованного имущества, а также покупки земли и зданий для использования в бизнесе.Ссуды варьируются от 25000 до 1 миллиона долларов.

Программа ссуды для бизнес-инкубаторов (BIL)

Существующие или потенциальные владельцы малого бизнеса могут подать заявку на финансирование в размере до 25 000 долларов США через второй фонд RLF, BIL. Чтобы иметь право на участие, ваша компания должна находиться в округе Сан-Хоакин. Свяжитесь с SBDC для получения дополнительной информации, 209-954-5089.

Финансовые ресурсы

Администрация малого бизнеса СШАThe U.S. Small Business Administration (SBA) — отличный ресурс для людей, заинтересованных в открытии собственного дела. Их миссия — помогать американцам создавать, развивать и развивать малый бизнес. SBA признает, что малый бизнес имеет решающее значение для экономической мощи, для построения будущего Америки и для того, чтобы помочь Соединенным Штатам конкурировать на сегодняшнем глобальном рынке. Доступ к национальному веб-сайту SBA по адресу: https://www.sba.gov/

.Центр развития малого бизнеса колледжа Сан-Хоакин Дельта

Центр развития малого бизнеса Северо-Восточной Калифорнии, Колледж Сан-Хоакин Дельта (SBDC) — это программа партнерства с U.С. Администрирование малого бизнеса. SBDC расположен в солнечной Центральной долине Калифорнии и обслуживает округа Сан-Хоакин, Амадор, Альпин и Калаверас.

Благодаря доступному обучению для начинающих предприятий, бесплатному и конфиденциальному бизнес-консалтингу SBDC может помочь в любом аспекте развития малого бизнеса; от открытия малого бизнеса до расширения или помощи в решении проблем в существующем бизнесе. SBDC предлагает широкий спектр программ и ресурсов.Войдите в Центр развития малого бизнеса по адресу: https://sbdc.deltacollege.edu/

Другие ресурсы, доступные в округе Сан-ХоакинОкруг Сан-Хоакин и муниципалитеты, расположенные в округе, имеют множество ресурсов, структурированных для помощи местным стартапам и существующим предприятиям в росте и процветании. Микрокредиты для малого бизнеса, налоговые льготы, отсрочка платежей и скидки на электроэнергию — это лишь некоторые из льгот, доступных в настоящее время.Информацию о конкретных ресурсах можно получить через веб-сайт каждой организации.

В масштабах округа: Муниципалитеты в округе Сан-Хоакин:Как получить ссуду в банке для малого бизнеса

Получение ссуды в банке для вашего малого бизнеса никогда не было легким делом, а после Великой рецессии это стало еще труднее, чем когда-либо. Чтобы увеличить ваши шансы на успех, жизненно важен хороший пакет заявки на получение кредита. Здесь бизнес-консультант SBDC Хосе Вега объясняет, как составить идеальную заявку на получение кредита и получить необходимое финансирование.

Каковы основные элементы пакета кредитной заявки?

Пакет приложений состоит из финансовой информации, связанной с доходами, расходами, активами и обязательствами предприятия и его владельца, а также текущей кредитной ситуацией, говорит Вега. К ним относятся налоговые декларации и личные финансовые отчеты. «Всегда прилагайте копию своего кредитного отчета, чтобы потенциальному кредитору не нужно было проводить проверку кредитоспособности при первом представлении [заявки]», — добавляет он.

Какие первые шаги следует предпринять предпринимателю при составлении кредитной заявки?

«Имейте четкое представление о том, сколько денег необходимо, как они будут использоваться и как они будут возвращены», — говорит Вега. (Третий фактор — выплата — имеет решающее значение.)

Какие самые важные критерии учитывают банки при выдаче кредита ?

«Возможность погашения за счет текущих доходов имеет первостепенное значение», — говорит Вега, добавляя, что «наличие залога является плюсом», но не обязательным, если владелец бизнеса может иным образом показать средства для погашения ссуды.

Какие различия следует учитывать владельцам малого бизнеса при обращении в крупный банк по сравнению с более мелким или общественным банком?

«Крупные кредиторы имеют более стандартизированные кредитные процессы и разрабатывают продукты, которые относительно быстро доставляются клиентам», — объясняет Вега, который говорит, что заявки на получение ссуды на небольшие суммы в долларах (менее 100 000 долларов США) лучше обслуживаются через крупные банки. «Общественные кредиторы более ориентированы на взаимоотношения и склонны адаптировать процесс получения займа к заявителю, но они [менее склонны] работать с небольшими долларовыми займами.”

Помимо документов заявки на получение кредита, есть еще личное собеседование с банкиром. Как это влияет на шансы предпринимателя на успех и как предприниматели могут произвести хорошее впечатление?

Хотя собеседование важно, хорошего собеседования недостаточно, чтобы преодолеть слабые стороны вашего финансового положения или компенсировать плохой пакет заявки на получение кредита. «Кредитора интересует только способность заявителя, как компании, так и ее собственника или владельцев, погасить ссуду», — подчеркивает Вега.Он советует, чтобы произвести хорошее впечатление, придерживайтесь коротких и простых ответов.

Какие самые большие ошибки допускают предприниматели при оформлении кредита?

Распространенной ошибкой является разработка слишком сложного пакета заявки на получение кредита, который включает слишком много переменных, которые нельзя контролировать. «Чем выше сложность, тем выше риск» — а банкиры не любят риск.

Какое программное обеспечение или другие инструменты могут помочь владельцу малого бизнеса создать эффективный пакет кредитной заявки?

Vega рекомендует использовать Excel для подготовки простого и исчерпывающего бюджета и Business Plan Pro от Palo Alto Software для создания профессионально выглядящего бизнес-плана.

Что он может сделать, если заявка на получение кредита отклонена? Как предприниматель может извлечь уроки из отказа?

Поймите, что отказ не обязательно плохо отразится на вашем бизнесе, и не позволяйте ему свести на нет ваши усилия по поиску финансирования. «Отказ может быть [из-за] неспособности кредитора предоставить кредит, а не из-за того, что заявка [слабая]», — объясняет Вега. По его словам, в США более 7500 активных кредиторов малого бизнеса, и у каждого из них есть свои критерии в отношении того, что является сильной кредитной заявкой.«Попытайтесь выяснить причину отказа, — говорит Вега, — [но затем] переходите к следующему кредитору».

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

ru/

ru/ spb-mb.ru

spb-mb.ru

К концу 2013 г. ПЦРП окончательно прекратит дублирование функций по предоставлению поручительств предпринимателям.

К концу 2013 г. ПЦРП окончательно прекратит дублирование функций по предоставлению поручительств предпринимателям.

: (8452) 27-15-14

: (8452) 27-15-14  Основные направления работы Агентства: финансовая поддержка предприятий малого и среднего бизнеса, имущественная поддержка предприятий малого и среднего бизнеса, информационная поддержка, обучение начинающих и действующих предпринимателей, содействие развитию деловой среды, бизнес-консультирование.

Основные направления работы Агентства: финансовая поддержка предприятий малого и среднего бизнеса, имущественная поддержка предприятий малого и среднего бизнеса, информационная поддержка, обучение начинающих и действующих предпринимателей, содействие развитию деловой среды, бизнес-консультирование.

ru

ru  Проводя образовательные программы, Центр постоянно передает предпринимателям знания, умения и опыт, необходимые для успешного роста их развивающихся предприятий, а также создает условия для обмена контактами и укрепления деловых связей.

Проводя образовательные программы, Центр постоянно передает предпринимателям знания, умения и опыт, необходимые для успешного роста их развивающихся предприятий, а также создает условия для обмена контактами и укрепления деловых связей. д.

д.